BTC/HKD+1.07%

BTC/HKD+1.07% ETH/HKD+0.74%

ETH/HKD+0.74% LTC/HKD+1.67%

LTC/HKD+1.67% ADA/HKD+3.27%

ADA/HKD+3.27% SOL/HKD+1.58%

SOL/HKD+1.58% XRP/HKD+2.58%

XRP/HKD+2.58%Uniswap V3 上周發布了,當然只是發布,離上線還有近兩個月的時間,市場反響平平。Uni?Token 不但沒漲,甚至還跌了一波,以示對其“不夠顛覆性創新”的抗議。

畢竟大家之前想的都是,真正的 L2、Rollup、便宜到爆的 Gas 費等等,似乎在 V3 里面都沒有提及。只是說了 V3 上線之后,可能會部署至二層解決方案? Optimism 網絡,都算不上 V3 的核心內容。

V3 的核心內容,主要聚集在這么幾個點:粒度控制的聚合流動性,多級費率、范圍訂單、歷史預言機和軟件許可保護,過去幾天對于這些點分析或是解讀的文章應該鋪天蓋地了,在這兒便不在累贅,完全不知道的朋友建議自行查閱。

本文想要寫的是,專業 DeFi 級玩家和普通玩家眼里的 V3 有什么區別?其實在資深?DeFi?圈,大家對于 V3 的發布和設計是贊不絕口,絕非普通市場對于 V3 的反應。

在這些人眼里,Uniswap 一出手,便感覺這才是把 AMM 發揚光大,對 AMM 有著最深刻理解的團隊設計出來的作品,才是“正規軍”的感覺。

而目前市面上一眾 ForkDex 和各路對于 AMM 算法以及無償損失的改進方案,在 Uniswap 的 V3 面前,可能只能算是“小打小鬧”的游擊隊。

一切服務于資本效率

數據:Uniswap自四月以來gas用量增長388%:金色財經報道,據區塊鏈分析公司Glassnode數據顯示,5月份以太坊gas價格經歷了較大幅度上升,平均價格升至76Gwei,相當于每筆普通ETH轉賬交易1.14美元。以太坊的平均gas價格在5月初高達155 Gwei(每次ETH轉賬的費用約為6.53美元),這個數字幾乎等同于2021-22年牛市周期的峰值。智能合約互動消耗gas費用增加,四月下旬DeFi協議相關的gas使用量上升了270%,但gas費用增加主要由DEX交易活動增加推動,Uniswap仍然是主導交易平臺,自4月以來,其gas用量增加了388%,目前占以太坊總gas需求的14.4%,相較之前的7.7%有了顯著提升。[2023/6/10 21:27:40]

如果你對《DeFi 托拉斯帝國?AC 主導“并購”的多個項目均大幅上漲》這篇文章有印象的話,你可能會記得里面寫到過:

DeFi 大神 AC 在 Twitter 上公開表示“自己沉迷于資本效率的改進方案”,這也是為什么他收購了許多 DeFi 項目,試圖打造一個托拉斯帝國,來提升資本效率。

不夸張地說,2021 年 DeFi 的增量市場,一多半會來自于那些能夠有效提升資本效率的項目,因為這已經在傳統金融市場演繹過,這也是資本,或者說是金融的本質所帶來的必然結果。

Uniswap v3在Polygon 上11月的交易量達39億美元:金色財經報道,Polygon在社交媒體上稱,Polygon 上的低 gas 費用環境為 Uniswap v3 協議帶來了兩個新動力。該協議在 2022 年 1 月以 19.6 億美元的現貨交易量年初開始。2022 年的年交易量高達 280 億美元。11 月的交易量最高,達到 39 億美元。[2023/1/5 9:53:26]

于是 V3 給我們看到了一個比當前市面上所有解決方案都優雅的多的東西——粒度控制的 AMM 聚合流動性。理論上最高可以把資本效率提升 4000 倍(當然這是個極端值,并沒有太大的參考意義)。

這像是很多玩家喜歡的網格交易,如果你能夠判斷準一個交易對最為頻繁的價格區間,比如 BTC/USDT,設置好上下限,可以做出非常好看的年化。

比如去年 BTC 在 1 萬左右橫盤幾個月那會,你的網格如果設置的是 9000-11000,那么你的收益肯定會比那些開天地單(比如3000-30000)網格的玩家多很多倍。

Uniswap V3 也是一樣,現在通過允許 LP(流動性提供者)將資金放入制定價格區間的曲線內,在 LP 對價格判斷相對準確的前提下,可以以比原來少得多的資金,賺到和之前同樣的手續費。

而同時,對于原本那些非常厭惡無償損失的 LP,現在他們可以通過這種價格區間控制,完全掌控自己可以接受的無償損失的比例。這種對于資本效率的提升,不夸張地說,“碾壓”當前市面上所有 Swap 的解決方案。

UNI跌破14美元關口 日內跌幅為4.94%:火幣全球站數據顯示,UNI短線下跌,跌破14美元關口,現報13.9998美元,日內跌幅達到4.94%,行情波動較大,請做好風險控制。[2021/5/24 22:35:52]

當然,所造成的一個后果便是,LP Token 因為開始分價格區間,不再是之前那種通用型 LP,搖身一變成了類似 NFT 的模式。

對誰造成了沖擊?

AAVE、Curve、Sushi和一切基于AMM的仿盤。

第一個你可能想不到,圈內大家第一個想到收到沖擊的,反而不是各類 Swap,而是 AAVE。作為 DeFi 界兩大巨頭之一,借代類扛把子的 AAVE,也一直致力于探索對資本效率的提升。

前段時間,AAVE 發布了基于 LP 的抵押,其本質就是提升資本的利用率。現在 Uniswap 這個最大的 LP Token 直接變成了類 NFT,那些 LP 做借代的應用直接路被堵上了大半。

更重要的是,因為有了這種粒度控制 LP 的機制,原先 LP 拿 100 萬能賺 1 萬的手續費,現在在判斷準確的情況下用10 萬做市資金就能賺 1 萬的手續費,剩下 90 萬去干別的。

加密分析師Nicholas Merten稱看好AMPL、MARK和UNI三種資產:加密分析師Nicholas Merten表示,盡管最近山寨幣出現了波動,但加密市場正處于牛市的早期階段。他將重點關注三項數字資產:Ampleforth (AMPL)、Benchmark Protocol (MARK)和Uniswap(UNI)。該交易員認為,AMPL的市值低于4億美元,隨著其重復2020年牛市周期的三個階段,AMPL的估值可以大幅增長至數十億美元。而MARK協議可以合理地與Ampleforth競爭。此外,他認為Uniswap可以比目前18美元的價格提高177%。(The Daily HODL)[2021/2/7 19:08:57]

這種資本效率的提升已經遠遠大過 LP 抵押借代的方式,于是顯得后一種方案變得有些“雞肋”。

1、Curve

除了粒度控制 LP 區間之外,Uniswap 還有分級費率,目前有0.05%、0.30%和1.00%三個檔。

比如高風險的新山寨幣/ETH對設置1%,中風險的 ETH/DAI 對上設置0.3%,低風險的 USDC/DAI?對上設置0.05%。

對于穩定幣互換,Uniswap V3 因為有了粒度控制,可以用很小的資金量(比如USDC/DAI,相信絕大多數 LP 的區間都會設置在0.99-1.01)實現和 Curve 類似的滑點。

Uniswap在2020年一季度業務量增幅達225%:非托管自動化做市商交易協議Uniswap在2019年第四季度至2020年第一季度之間業務量增幅超過225%。出現如此大漲幅并不奇怪,因為3月12日黑色星期四期間,比特幣、以太坊和其他加密貨幣價格出現大幅波動,Uniswap交易額在三月份創下歷史新高達1.914億美元。不過在四月,Uniswap交易額下降60%(約7730萬美元),但根據現有數據預測,五月份有望達1億美元左右。據分析師Matteo Leibowitz稱,加密市場對DAI、USDC和MKR三種資產交易需求依然較高,四月份這三個資產交易額占到總交易額72%。 Uniswap V2 版本將于今年第二季度上線,目前開發者已經可以在以太坊測試網中嘗試該版本。(The Block)[2020/5/18]

同時因為分級費率的原因,手續費比 Curve 便宜,再加上 Curve 原本那種調用合約的方式 Gas 費用就比 Uniswap 要貴不少。

所以可以遇見的是,如果 Curve 沒有做出相應的調整,等到 V3 上線,穩定幣互換這個市場,要被 Uniswap 啃下一大塊肉來!

2、Sushi 等一些列 Uniswap 仿盤

除了技術層面的各種創新之外,Uniswap V3 還有個軟件許可保護,即在兩年內,商業或生產級應用是不可以直接使用 Uniswap V3 代碼的。簡單來說,兩年之內,你不能以商業目的去 Fork。

這是一把明牌的護城河策略,雖然看上去有些“不那么區塊鏈”,引起了一定的爭議,但人家就是這么設置了,你也不能說人家“錯”。于是留給 Sushi 等其他團隊一個難題,等 V3 上線后,只有三個選擇:

1、厚著臉皮無視協議硬抄。像是 Sushi 這些大的 DEX 交易平臺估計干不出這事兒,畢竟人家那個軟件許可是受法律保護的。

明牌大所抄的話,一是要吃官司,二是用戶印象上會造成很不好的印象,原先沒有約束時你拿就拿了,現在告訴你不許拿你還拿,就是“偷”。

一些匿名團隊的小 DEX 也許會 Fork,反正團隊匿名不怕官司,一開始沒啥流量也是光腳的不怕穿鞋的。但是 Fork 之后,在 Uniswap V3 和 Sushi 的夾擊下,恐怕不會有多少中小 DEX 生存的空間了。

2、不抄,什么也不干。現在 Uniswap 已經是統治地位了,想要占據一席之地的其他 DEX,面對新技術 V3 的 Uniswap 來襲,若是什么也不干,后果……

3.抄創意,但是不抄代碼。這可能是唯一一條出路,甚至說在 V3 的基礎之上做出更多的創新,這也是整個行業希望看到的。

然而這注定是最難的一條路,因為這條路意味著,你需要有比 Uniswap 團隊更好的創意,對 AMM 更深的理解,以及更強大的工程能力,這些都太難了……

想想當初那些號稱“6個月超越?Binance”,或者喊出類似口號的 CEX 創始人,我對此不甚樂觀。

Uniswap V3 會毀掉一些東西又會造就一些新東西

Uniswap V3 可以預見性的會毀掉一些東西。

比如當前大火特火的流動性挖礦,到時候因為 LP Token 的徹底改頭換面,要么玩不轉,要么只能使用 V2 或者 Sushi 的 LP,V3 的 LP 可組合型收到破壞。

比如剛才提到的專做穩定幣互換的項目,像是 Curve。甚至通過在 0.999 和 1.001 價格之間為 DAI/USDC 提供流動性,V3 的頭寸可以完全取代 Makerdao 的錨定穩定模塊。

Uniswap V3可以預見性的會造就一些新東西。

比如基于新的 LP Token 的 DeFi 組合方式或是玩法。比如 V3 里面強化的預言機功能,允許通過一次鏈上調用計算過去約 9 天內任何的 TWAP 價格,Uniswap 不需要預言機,而且本身便是更好的預言機。

比如,因為價格區間判斷對于 LP 的收益影響極大,原先那種簡單粗暴地把資金扔進去交易對吃手續費,或者挖礦的日子可能一去不復返。

市面上可能由此轉向越來越多專業級的 Uniswap V3 LP,或是基于 LP 各項數據統計,調整之類的新項目。

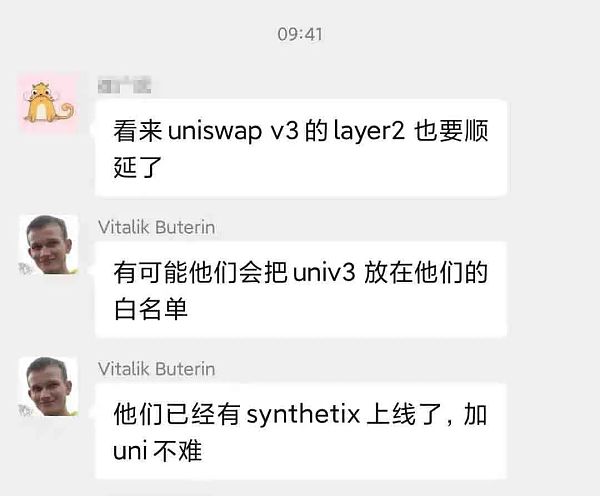

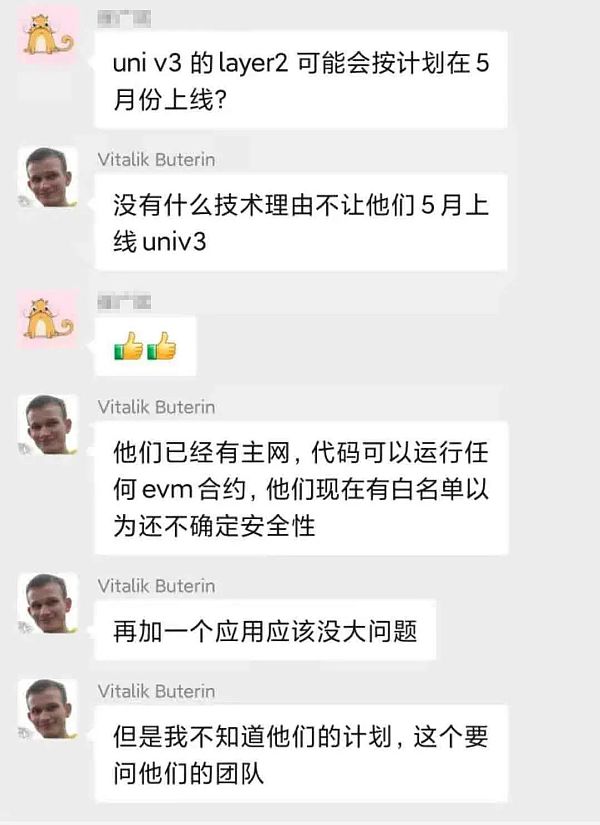

Optimism主網延期塞翁失馬?

近期有個和 V3 關系比較密切的消息:原本計劃 3 月上主網的明星 L2 項目,主打 Rollup 的 Optimism (以下簡稱OP)推遲到 7 月份了。

要知道,OP 的生態可是有 Uniswap、SNX 和 Compound 這幾家頂級 DeFi 站臺,所以大家紛紛對其予以厚望,而 SNX 已經在 OP 的測試網上跑了一段時間了,除了偶爾出過的小 Bug,整體反響不錯。

一開始大家都覺得可能對 V3 是個利空,畢竟 V3 是 5 月上線,也說了順利上線之后會開始部署 OP 的 Layer 2 ,現在 OP 直接推遲到 7 月份,Uniswap的 L2 在那之前是沒戲了。

然而塞翁失馬,焉知禍福。萬一到時候,事情是這么個節奏發展呢?

V 神也沒說一定如此,只是說技術上完全可行。

如果真的是這樣,Uniswap 作為白名單項目 5 月率先登錄 OP,屆時除了原本作為龍頭 Dex 最大的交易深度,再加上 V3 自身一大堆的技術創新,現在還有一個 L2 超低的 Gas 費用和超快的交易速度,而別的 DEX 在 OP 正式發布主網之前,依舊得跑在 ETHL1 上,忍受那幾十美金又貴又慢的交易體驗……

Uniswap 就真的碾壓一切 Dex 了。當然,一切都是極其不負責任的推想或是猜測。

不得不說,Uniswap 與 Binance,在?DEX?與CEX 界,真的是一模一樣的感覺:?“一直被模仿,從未被超越”。

2021開年以來,加密貨幣市場的行情可謂是跌宕起伏,數次快速上漲突破歷史新高的同時,也伴隨著大幅下跌,創下了去年312以來最大的跌幅和爆倉量,為今年的牛市蒙上了一層陰影.

1900/1/1 0:00:00Uniswap 通過為主動型做市商和惰性 LP 開放選擇權,試圖撮合雙方,并強迫他們按照同一套規則參與交易。Uniswap 最近推出其備受贊譽的去中心化交易所(DEX)的第個三版本(V3).

1900/1/1 0:00:00以太坊Layer2項目zkSync北京時間3月30日凌晨向用戶發郵件,更新zkSync 2.0的路線圖以及時間線,表示將在2021年5月發布公開測試網,力爭在2021年8月上線主網.

1900/1/1 0:00:00第二層 L2 去中心化組織(DAO)協議 Metis 警告稱,市場中很多高人氣 Optimistic Rollup 解決方案存在「嚴重問題」.

1900/1/1 0:00:00自去中心化穩定幣協議FEI完成創始階段并上線以太坊主網以來,其穩定機制未能如期將FEI穩定在1美元,而其設置的燒傷機制,也導致參與者們被迫困在了協議內,一時間,FEI協議陷入了巨大的爭議當中.

1900/1/1 0:00:00近些天來,在許多交易所的場外交易平臺,USDT兌換人民幣的價格出現了溢價,以貨幣為例,4月4日,火幣OTC上USDT的價格達到了6.79元,而美元的外匯牌價則為6.56元,出現了多達3%的溢價.

1900/1/1 0:00:00