BTC/HKD+0.5%

BTC/HKD+0.5% ETH/HKD+1.12%

ETH/HKD+1.12% LTC/HKD+1.21%

LTC/HKD+1.21% ADA/HKD+2.42%

ADA/HKD+2.42% SOL/HKD+0.01%

SOL/HKD+0.01% XRP/HKD+0.79%

XRP/HKD+0.79%自從2009年比特幣誕生以來,比特幣的價值被逐漸發現和證實的同時,數以百計的競爭幣也被開發出來,各有優勢和特性。雖然比特幣霸主地位屹立不動,但基于比特幣的應用因為開發難度大、限制比較多,所以應用項目不多。隨著DEFI基礎設施的完善和應用的擴展,鏈上的資產互通性要求越來越高,「跨鏈」技術的價值逐漸凸顯。本文將從多方面深度解析跨鏈是什么?主要通過什么技術來實現?DEFI應用為什么對跨鏈技術要求更為迫切?跨鏈如何保證資產安全?

MDEX入駐BSC,資產跨鏈又成“香餑餑”?

上周,DEFI有個大新聞,火幣鏈Heco上的DEX之王——MDEX 在BSC上“安家落戶”,僅僅用了12小時,就實現了20億美元的TVL。除了在BSC上安家,MDEX官方還表示將在更多公鏈上布局,計劃會在今年第二季度逐漸登陸包括以太坊layer2、OKExChain、Polkadot、Near等公鏈,并實現多鏈資產互通。隨著BSC公鏈的火熱,越來越多基于以太坊等其他鏈上的DEFI項目轉移到BSC上,實現雙鏈或者多鏈互操作性。

早在2013年比特股白皮書里面就有提及“能夠通過比特股鏈之間進行交易,增加網絡的可擴展性,在無需中介代理或者信任的情況下交易BitBTC和真實的比特幣,整個過程都能被軟件自動執行。”2016 年 9 月,Vitalik?Buterin 在為 R3 所做的報告《Chain Interoperability》也對跨鏈的技術路徑和應用價值做了闡述,“公認的跨鏈技術分成公證人機制、側鏈 / 中繼和哈希鎖定三類。應用價值體現在:資產跨鏈、原子交換、跨鏈預言機、廣義跨鏈合約。

Terra提案尋求將UST穩定幣擴展到5種不同的Defi協議:金色財經報道,Terra Research宣布了一項在Polygon、Ethereum和Solana的一些不同協議中擴大網絡穩定幣資產terrausd(UST)的提議。Terra的治理博客討論了利用 1.39 億美元 UST 的提議如何支持去中心化金融 (defi) 世界中的“很棒的用例”。[2022/1/11 8:41:27]

但由于區塊鏈應用的缺乏和鏈的基礎設施還處于萌芽,資產跨鏈被提出的時候更像是一個概念,2020年以后隨著DEFI等市場應用規模呈指數級的上升,如何讓比特幣搭載復雜的智能合約,將其價值引入到其他公鏈上來?如何將以太坊、HECO、BSC、波卡等大型公鏈上生態錯配的應用鏈接起來?如何盡量降低用戶參與DEFI的門檻,提高DeFi出圈的可能性?成為非常急迫的問題,資產跨鏈技術又一次成為“香餑餑”。

什么是資產跨鏈?

現在市場上有很多公鏈,耳熟能詳的有以太坊、EOS、Cardano、NEO、QTUM、BYTOM、Aeternity,每一條公鏈本質上就是一個獨立的賬本,一個用戶在一條鏈上存儲的價值,很難實現在另一條鏈上的流通。

幣安智能鏈DeFi項目AutoShark Finance被黑分析:據慢霧區消息,幣安智能鏈(BSC)DeFi項目AutoSharkFinance被黑,導致代幣價格閃崩。慢霧安全團隊在第一時間跟進分析,并將結果以簡訊的形式分享給大家,供大家參考。由于AutoShark策略池的機制,攻擊者需要事先存入一定數量的LP代幣到策略池中,為后續攻擊做準備,所以整個攻擊其實分成了2步,這里主要分析的是第2筆的攻擊交易。攻擊步驟如下:

1.攻擊者從Pancake的WBNB/BUSD交易對中借出大量WBNB;

2.將第1步借出的全部WBNB中的一半通過Panther的SHARK/WBNB交易對兌換出大量的SHARK,同時池中WBNB的數量增多;

3.將第1步和第2步的WBNB和SHARK打入到SharkMinter中,為后續攻擊做準備;

4.調用AutoShark項目中的WBNB/SHARK策略池中的getReward函數,該函數會根據用戶獲利的資金從中抽出一部分手續費,作為貢獻值給用戶獎勵SHARK代幣,這部分操作在SharkMinter合約中進行操作;

5.SharkMinter合約在收到用戶收益的LP手續費之后,會將LP重新拆成對應的WBNB和SHARK,重新加入到Panther的WBNB/SHARK交易池中;

6.由于第3步攻擊者已經事先將對應的代幣打入到SharkMinter合約中,SharkMinter合約在移除流動性后再添加流動性的時候,使用的是SharkMinter合約本身的WBNB和SHARK余額進行添加,這部分余額包含攻擊者在第3步打入SharkMinter的余額,導致最后合約獲取的添加流動性的余額是錯誤的,也就是說SharkMinter合約誤以為攻擊者打入了巨量的手續費到合約中;

7.SharkMinter合約在獲取到手續費的數量后,會通過tvlInWBNB函數計算這部分手續費的價值,然后根據手續費的價值鑄幣SHARK代幣給用戶。但是在計算LP價值的時候,使用的是PantherWBNB/SHARK池的WBNB實時數量除以LP總量來計算LP能兌換多少WBNB。但是由于在第2步中,Panther池中WBNB的數量已經非常多,導致計算出來的LP的價值非常高;

8.在LP價值錯誤和手續費獲取數量錯誤的情況下,SharkMinter合約最后在計算攻擊者的貢獻的時候計算出了一個非常大的值,導致SharkMinter合約給攻擊者鑄出了大量的SHARK代幣;

9.攻擊者后續通過賣出SHARK代幣來換出WBNB,償還閃電貸。然后獲利離開。[2021/5/25 22:41:58]

而跨鏈能夠讓價值跨過鏈和鏈的障礙,解決在不同分布式賬本之間完成記賬的問題,打破“價值孤島”,實現不同鏈上的資產能流通、存儲、轉讓。比如讓比特幣也能在以太坊網絡上流通,以太坊上的資產能在BSC鏈上流通。跨鏈并沒有改變每個區塊鏈上的價值總額,只是不同的持有人之間進行了一個兌換而已。

歐洲AI區塊鏈治理協議將在MOON上部署首期DeFi流動性挖礦:據官方消息,歐洲AI區塊鏈治理實驗室正式宣布,將于北京時間12月4日13:59(柏林時間:12月4日6:59:59)上線并正式開啟首期DeFi流動性挖礦。

據悉,歐洲AI區塊鏈治理協議將通過Asproex(阿波羅)交易所生態通證MOON作為生態應用基礎,并通過在MOON上部署通證,用戶通過無損質押并定期回收MOON的機制挖礦產出MI(Mobile intelligence)創世獎勵,同時質押MOON可以獲得一定量的MOON獎勵。

歐洲AI區塊鏈治理協議是歐洲AI區塊鏈治理實驗室開發的一個基于大數據區塊鏈治理協議,它支持用 Solidity 進行智能合約的開發,支持基于環簽名的隱私保護,同時支持去中心化的跨鏈交易。[2020/12/3 23:00:16]

實現資產跨鏈的方法

1)側鏈

需要一份實現主鏈網絡數據獲取的合約,其中包括側鏈數據和主鏈數據切換機制的方法,如果需要生成側鏈上的1BTC,需要鎖定主鏈上的1BTC,反之,如果需要跨出1BTC,那么合約會先將側鏈上的BTC銷毀。BTC Relay、Rootstock和BlockStream推出的元素鏈,比原鏈的Vapor都是比較著名的側鏈。如果將主鏈上的比特幣、以太坊跨入比原鏈側鏈,主鏈上的資產會被鎖定、銷毀。

Raoul Mihado:DeFi是金融體系的下一個演變:今日,Elitium首席執行官在cointelegraph發布文章,對于DeFi的未來發表了看法。文中提到,DeFi是金融體系的下一個演變,但有許多因素影響 DeFi 的未來。例如,一個是以太坊2.0及其解決以太坊可伸縮性的嘗試。它的成敗將影響與以太坊區塊鏈相關的一切。

另一個因素是銀行和監管機構對DeFi的反應。目前,DeFi必須作為一個行業來監管自己。必須以合乎道德的方式行事,并制定解決方案,如保險,為人們提供保障。除非我們制定并滿足這些標準,否則 DeFi 將無法與傳統銀行系統競爭。

還有就是加密行業從業者應該教育公眾了解 DeFi,幫助他們理解為什么這項新技術可以造福于人們的日常生活。此外,單靠 DeFi 不太可能大規模采用。有些人根本不想處理完全分散的技術。[2020/9/20]

2)公證人機制

公證人機制是一種簡單的跨鏈機制,在數字貨幣交易所中使用廣泛,本質上它是一種中介的方式。假設區塊鏈A和B本身是不能直接進行互操作的,那么他們可以引入一個共同信任的第三方作為中介,由這個共同信任的中介進行跨鏈消息的驗證和轉發。

跨鏈DeFi項目Kava上線CDP測試網6000 更新協議內獎勵機制:據官方公告,基于Cosmos的跨鏈DeFi項目Kava今日上線了最后一版測試網6000,預計正式主網會在6月初上線。

本次Kava測試網更新實現了協議內獎勵以及Kava設定的CryptoPayDay獎勵自動發放功能,目前Kava社區正在針對主鏈升級進行投票。[2020/5/20]

公證人機制主要包括三種類型:單簽公證人、多重簽名公證人、分布式簽名公證人。

單簽公證人方式也叫中心化公證人機制,通常由單一指定的獨立節點或者機構充當,它同時承擔了數據收集、交易確認、驗證的任務。我們平時通過交易所進行數字貨幣的交易往往就是中心化公證人機制。

多重簽名公證人方式,由多位公證人在各自賬本上共同簽名達成共識后才能完成跨鏈交易。多重簽名公證人的每一個節點都擁有自己的一個密鑰,只有當達到一定的公證人簽名數量或比例時,跨鏈交易才能被確認。比如比原鏈的跨鏈采用的就是聯邦節點簽名方式。

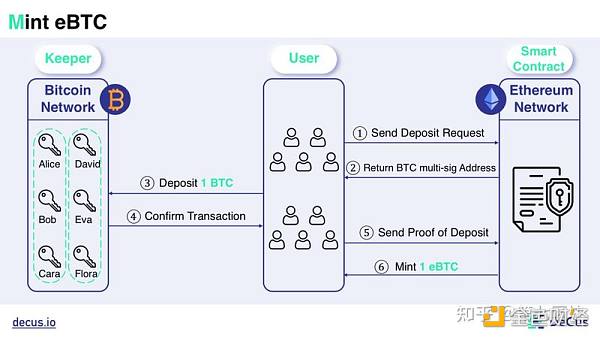

分布式簽名公證人方式,是指公證人是一群人/機構組成的聯盟,跨鏈資金的轉移是這個聯盟所控制的。這種方式相較于單簽名模式的安全性更高,少數幾個公證人被攻擊或者是作惡都不會影響系統的正常運行。比如即將上線的去中心化的跨鏈協議——DeCus就是采用一種“重復分組”Keeper的方法,保證跨鏈驗證的整個過程的去中心化。通過這種方式創建一種比特幣錨定幣——eBTC,可以參與以太坊網絡或者其他網絡的DEFI生態挖礦。

3)中繼(relays)

波卡和Cosmos都是依靠中繼協議完成通信互連。通過Polkadot、Cosmos與其他公鏈連接,給不同的鏈設置不同的功能,實現更好的擴展性和效率。

4、哈希鎖定

最有代表性的是閃電網絡:在一定時間段內通過押金鎖定的方式創建一個微支付通道,但是僅支持小微金額的交易。

資產跨鏈的用途

資產跨鏈存在主要原因在于當前各個資產平臺是相互割裂的。數字資產市場總量龐大,但各種細分生態的存在,讓可用資產不足,以最簡單的比特幣來說,比特幣作為目前最具有共識的公鏈,卻無法參與DEFI生態中,比特幣鏈本身的特質讓它很難去做智能合約相關的事情。如何將高價值、高流動性、高認可性的資產進行金融化,是資產跨鏈最大的用途。

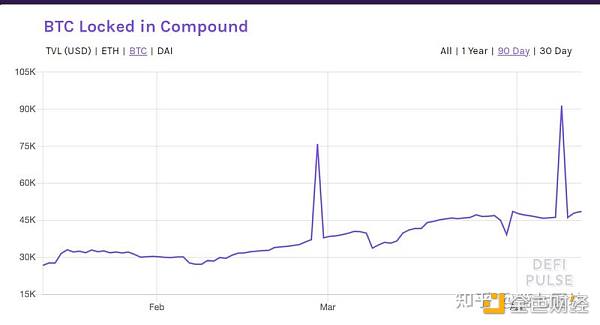

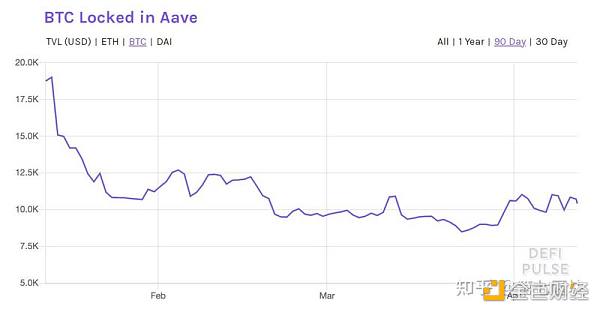

具體來說,跨鏈資產在DEFI上的用途又可以細分為抵押資產、為去中心化交易提供流動池、衍生價值。以目前比特幣錨定幣數量最大的WBTC為例,(目前大約有15萬個WBTC,大約占總的比特幣錨定幣數量的四分之三),目前大部分的WBTC都應用于Compound、AAVE 和 MakerDao 等借貸平臺作為抵押資產。

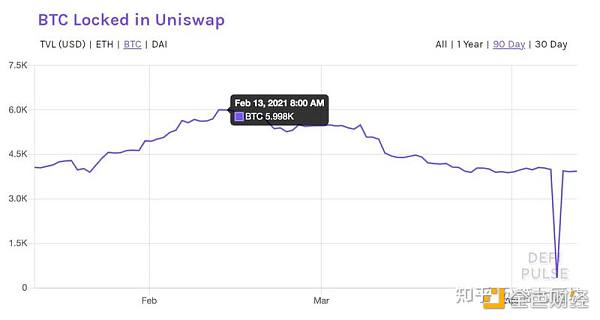

WBTC 在 DEX 領域主要是提供流動性的池子,這在流動性挖礦興起后發展開始加速。如在 uniswap 的 WBTC/WETH 池提供流動性。

提供衍生品底層標比如保險、期權等相關去中心化金融應用,不過目前這一塊發展不如借貸、提供流動性等方向發展的完善。

資產跨鏈當前的局限性

不過當前資產跨鏈也存在著諸多問題,比如小明手里有1個BTC,他也想通過DEFI挖礦獲得收益,發現所有的DEFI平臺都不接受比特幣直接理財,必須要先把比特幣換成以太坊上的比特幣才可以參與Compound等平臺的挖礦,才能發掘比特幣的價值。

他首先選擇了WBTC這個目前發行量最大的比特幣錨定幣(與WBTC錨定的BTC是由托管方BitGo在鏈上冷錢包儲存的),后來發現WBTC是依托承兌商,他陷入了思考,如果承兌商跑路了怎么辦?那自己的比特幣不就沒有保障了嗎?雖然BitGo已經托管了160億美元的資產,但是這些資產都不是BitGo自己的,萬一BitGo將WBTC對應的BTC儲備挪作他用或者搞丟了,BitGo頂多就是破產,而WBTC的持有者將損失慘重。

于是小明又把目光鎖定在去中心化的比特幣錨定幣,沒有中央機構對鎖定的比特幣進行托管,比如RenBTC和eBTC這一類。

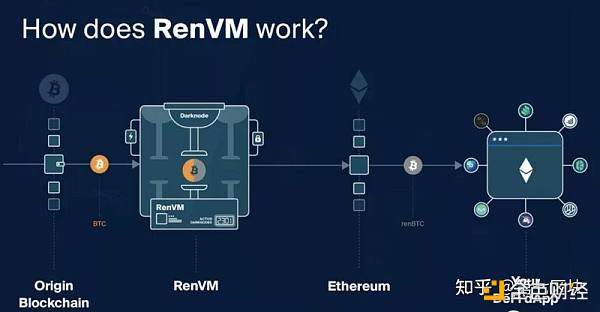

這類去中心化的比特幣錨定幣是如何保證用戶資金安全的呢?RenBTC是將用戶可以將原生 BTC 存入指定的 RenBridge 網關作為抵押,RenVM 通過智能合約在以太坊網絡中發行對應的 renBTC,整個發行過程較為去中心化。

RenBTC工作原理

eBTC是將BTC資產在一個多簽地址中由10000個托管人托管,并把這個10000個托管人重復分組,系統隨機選擇簽名者,簽名者也可隨意離開網絡,保證去中心化,同時控制簽名成本。

來源:eBTC的網絡設計

跨鏈資產的展望

隨著去中心化金融的發展,鏈與鏈之間“壁”一定會更容易被破,而且資產跨鏈的局限性也會越來越小,在保證去中心化的前提下,比特幣、萊特幣等傳統數字貨幣,NFT相關的新型幣種持有者都能以最低成本參與到DEFI應用當中。有一百個需求,必定會有一千個供應,未來的跨鏈資產如何實現大同?還值得期待。

Tags:EFIDEFDEFIBTCnSights DeFi Traderdefi幣種SquidGameDeFiwbtc幣的價格

原標題:比特幣、穩定幣有何價值?存在哪些風險,怎樣監管?一文解惑!從2013年的“虛擬商品”,到2017年的“虛擬貨幣”,再到近日中國央行副行長李波將比特幣和穩定幣定性為“加密資產”.

1900/1/1 0:00:00在馬斯克的強勢安利下,狗狗幣迅速出圈,成為牛年最熱的幣種之一。狗狗幣爆紅之后,目前各種動物幣獲得強勢圍觀,引發熱議.

1900/1/1 0:00:00區塊鏈技術讓 NFT 變得獨一無二,但是詞曲作者、制作人以及音樂人的權益和所有權如何適用于 NFT 形式的出售還存有巨大的不確定性.

1900/1/1 0:00:00原標題 | 綠色貨幣CHIA 為何物?Chia Network 深度分析最近Chia在圈內爆火,朋友圈已然是綠油油一片,筆者也已關注Chia許久,今天和大家一起聊聊Chia(國內稱其為奇亞).

1900/1/1 0:00:00萬眾矚目下,Coinbase今日通過納斯達克交易所直接上市,成為第一家上市的美國加密貨幣公司,這是加密貨幣行業的一個重要里程碑.

1900/1/1 0:00:00什么是visor? Visor或者visor 機槍池是一個NFT形式的個人金庫,在這里你可以存入你的資產然后安全的與智能合約和其他外部defi協議進行互動.

1900/1/1 0:00:00