BTC/HKD-0.28%

BTC/HKD-0.28% ETH/HKD-0.58%

ETH/HKD-0.58% LTC/HKD-0.59%

LTC/HKD-0.59% ADA/HKD-0.46%

ADA/HKD-0.46% SOL/HKD+0.46%

SOL/HKD+0.46% XRP/HKD-0.86%

XRP/HKD-0.86%撰文:Footprint分析師Alina

日期:2021年12月

DeFi世界正在迅速發展,隨著全球金融體系繼續向著數字化轉型,DeFi具有非常巨大的增長潛力,吸引了全球300多萬投資者的眼光。然而,跟任何資產類別一樣,了解資產、市場和投資方式等都是非常必要等。

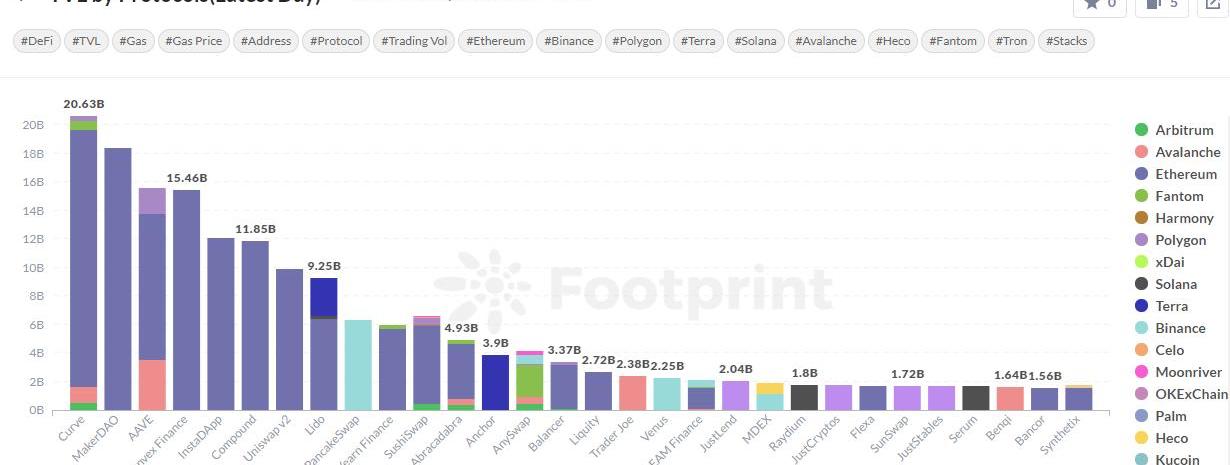

數據來源:FootprintAnalytics-TVLbyprotocols

我們在上一篇文章中闡述了DeFi的基礎知識,這篇我們將深入了解最主要的三大DeFi類型,以及如何通過參與DeFi的投資活動,讓投資者可以獲得被動收益;并且歸了目前DeFi項目的風險點,以及從7個角度評估一個DeFi項目。

DeFi投資類型

從投資類型來劃分,可以分為法幣本位和幣本位。

法幣本位:類似股票投資,如果把數字貨幣看作股票,那CEX中心化交易所或者DEX去中心化交易所就是股票交易所。投資人Alex可以在CEX或DEX上買賣數字貨幣,高賣低買賺取差價從而獲取收益,簡稱“炒幣”。在這個情況下,Alex關心的就是數字貨幣的漲跌,以及炒幣的ROI

新加坡金管局提出數字貨幣的相關標準:金色財經報道,6月21日,新加坡金管局今日發布了一份白皮書,提出了一項共同協議,以規定使用數字貨幣的條件,如央行數字貨幣、代幣化銀行存款以及分布式賬本上的穩定幣。該白皮書是與國際貨幣基金組織、意大利央行、韓國央行、金融機構和金融科技公司合作編寫的,概述了目的綁定貨幣(PBM)從發行到贖回生命周期的技術規范,以及與數字貨幣接口的協議等。新加坡金管局首席金融科技官Sopnendu Mohanty表示,行業參與者和政策制定者之間的合作有助于在使用數字貨幣的結算效率、商戶收購和用戶體驗方面取得重要進展。更重要的是,它增強了數字貨幣成為未來金融和支付領域關鍵組成部分的前景。[2023/6/21 21:51:15]

圖來源:zoni@Footprint.network

幣本位:當投資人對某些數字貨幣長期看好時,最簡單的投資策略是“Hodl”,但更聰明的策略是利用它們創造更大的被動收入。例如投資人Alex可以把數字貨幣借給借貸平臺Compound獲取利息,或是放到收益聚合器Idle上,獲取收益。在這個情況下,投資人Alex關心的就是數字貨幣數量的增長,以及通過YieldFarming獲得的APY。

圖來源:zoni@Footprint.network

這篇文章中,主要從幣本位的角度,介紹DeFi里最主要的三種類型::流動性市場DEX、借貸平臺Lending、收益聚合器YieldAggregator。?

資管公司意博金融擬將旗下比特幣現貨基金以ETF形式在香港上市:6月2日消息,資產管理公司意博金融擬向香港證監會申領虛擬資產服務提供商(VASP)牌照,以及第 7 類(提供自動化交易服務)牌照,同時正與數家 ETF 發行方及證監會商討,計劃將旗下比特幣現貨基金以 ETF 形式在香港上市。[2023/6/2 11:54:34]

流動性市場DEX,代表平臺Uniswap

Uniswap是一個以太坊上去中心化的自動化的流動性交易所,支持以太坊上的所有數字代幣進行交換。不同于傳統的訂單簿的交易,它是采用AMM的形式讓用戶無縫交換各類ERC-20代幣。

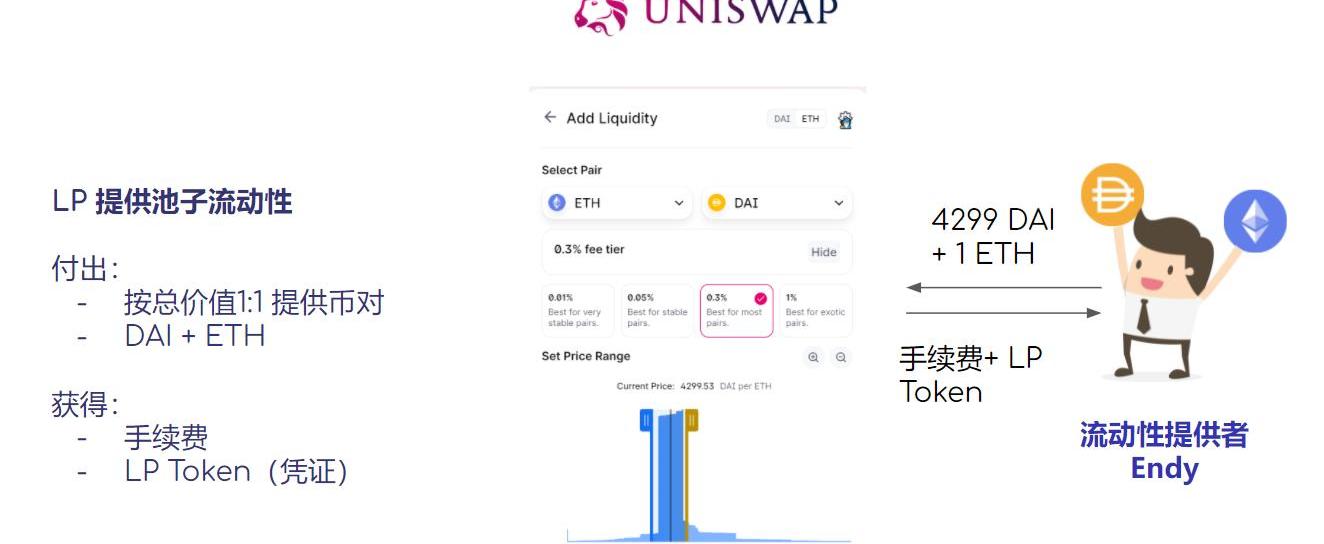

在Uniswap的AMM模型中,需要有流動性提供者創建流動性資金池,以供交易者交換所需幣種。這里包含2個場景:

交易Swap:假設1個ETH等于4315個DAI,交易者Alex想把持有的DAI換成ETH,那他需要付出2220個DAI+手續費來獲得1個ETH。

圖來源:zoni@Footprint.network

LP提供流動性:Endy作為LP需要按照總價值1:1提供幣對到流動性池子中,作為回報,他能夠獲得交易者支付的手續費。同時還會獲得對應份額的LPtoken,這是提供流動性的憑證,代表其在整個流動性資金池中占據的份額。

Binance.US現已提供Web3域名,定價為10美元:5月15日消息,Binance.US近日在推特上宣布,用戶已在該平臺可申領個性化域名。根據申領頁面,每個域名定價為10美元,永不過期,名域與Binance.US上的50多種加密貨幣兼容。該域名是基于Polygon網絡上的NFT,與Binance.US錢包相關聯,由Binance.US和NFT域名服務提供商Unstoppable Domains管理。

此前4月27日消息,Binance.US將通過與Unstoppable Domains的合作向其用戶提供Web3域名。[2023/5/15 15:03:21]

圖來源:zoni@Footprint.network

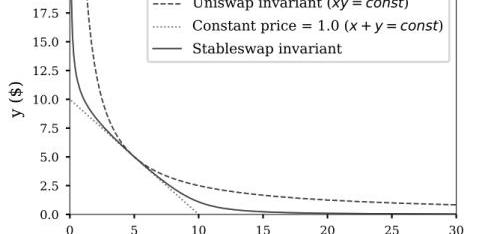

它是怎樣做到自動定價的呢?這就不得不說到它背后使用的AMM“恒定乘積做市商”模型。這個模型的計算公式為:x*y=k。x和y代表2個不同代幣的價格,k是一個恒定不變的常數。

圖來源:zoni@Footprint.network

值得注意的是,該模型不呈線性變化。實際上,訂單的相對金額越大,x和y之間的失衡幅度就越大。即與小額訂單相比,大額訂單的價格成指數倍增長,導致滑動價差不斷增加。

摩根大通宣布在希臘建立區塊鏈創新實驗室:金色財經報道,摩根大通(JPMorgan)宣布在希臘建立一個創新實驗室,該實驗室將使用區塊鏈工具開發解決方案。(news.bitcoin)[2023/2/25 12:29:23]

圖:Uniswap價格變化曲線

提供流動性的過程中,LP還需要注意無常損失。

什么是無常損失?舉個例子:

假設Endy手上持有2000DAI和1ETH,他有2個選擇:

選擇1:提供流動性:提供2000DAI+1ETH組成一個幣對提供到流動性資金池

當價格發生變化時:ETH=4000DAI

這個時候套利者在Uniswap買ETH(便宜),?其他DEX高價賣出,導致池子ETH的數量減少,以及ETH的價格上升,直到等于4000DAI

此時Endy的LPToken=2828DAI+0.71ETH,等價于持有?5657DAI。

選擇2:持有這些幣不做任何操作

當價格發生變化時:ETH=4000DAI,Endy的資產等價于持有6000DAI。

在同樣的條件下,“選擇1提供流動性”比“選擇2持有資產減少了343個DAI,即縮水了5.72%。這部分損失叫做ImpermenentLoss,更好的翻譯是“非永久性損失”。因為當ETH恢復2000DAI的時候,無常損失就會消失。

Gemini終止其加密收益產品,要求Genesis歸還所有未償資產:金色財經報道,加密貨幣交易所 Gemini 在周二的一封電子郵件中表示已終止了其客戶與 Genesis 之間的主貸款協議 (MLA),該交易所表示:“這正式終止了Gemini Earn 計劃,并要求 Genesis 歸還該計劃中的所有未償資產。現有的贖回請求不受影響,并繼續等待 Genesis 的實現”。周二,Gemini 創始人 Winklevoss 寫了另一封公開信,要求罷免 DCG CEO Barry Silbert,并指責 DCG 和 Genesis 進行會計欺詐。Genesis 的一位發言人在一份聲明中表示,該公司“并不同意 Gemini 所說的一切”,并且“對 Gemini 進行公共媒體宣傳感到失望,盡管雙方正在進行富有成效的私下對話。” 它補充說:“這是一個非常復雜的過程,需要一些額外的時間,但我們致力于盡快采取行動。”

Gemini Earn 于 2021 年 2 月推出,作為加密貨幣存款的生息賬戶銷售,Genesis 提供 Gemini Earn 投資者收到的收益。[2023/1/11 11:05:31]

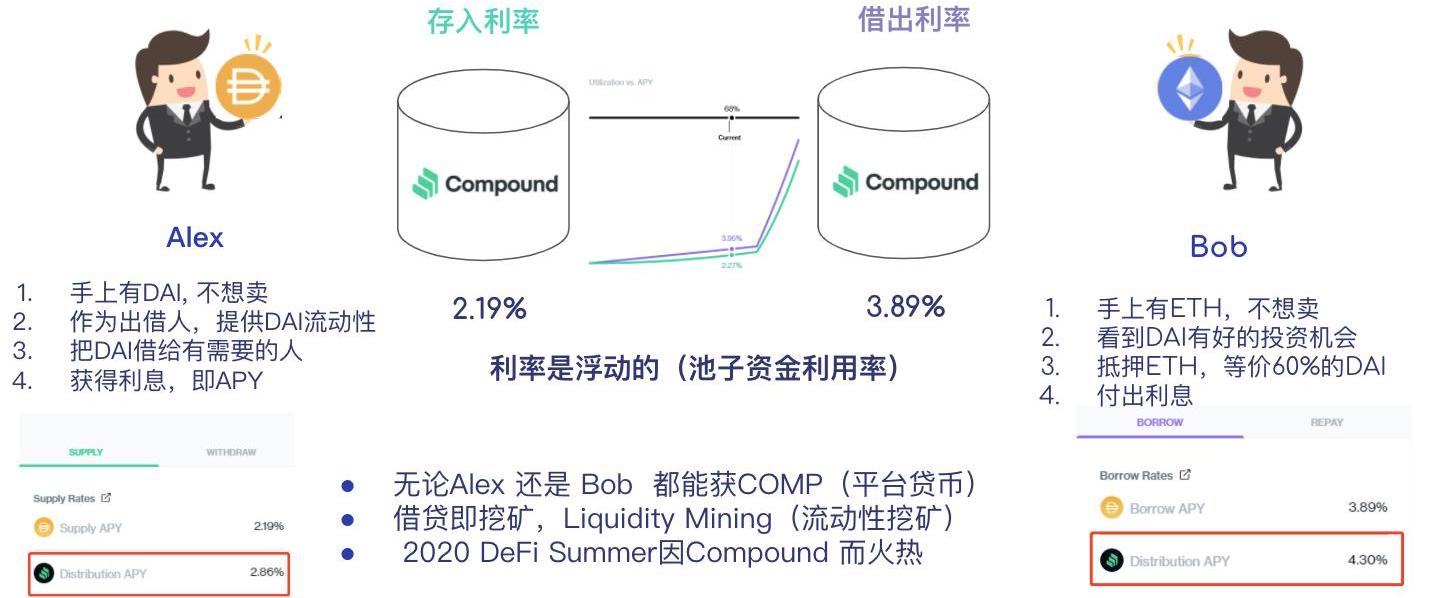

借貸平臺:代表平臺Compound

在DeFi的借貸平臺里,投資人在資金池中提供加密資產,即能獲得利息收益;如這部分存款進行抵押,該投資人則能夠借入另一種加密資產。目前DeFi的借款平臺通常采用”超額抵押”的方式,即借款人以加密貨幣提供的擔保價值超過實際貸款。

舉個例子:

投資人Alex手上有DAI不想賣,于是他作為出借人把DAI放入到資金池借給有需要的人,從而獲得利息

Bob看到DAI有好的投資機會,但是他不想賣掉手上的ETH,于是就用ETH做了抵押,從而獲得60%的DAI。

在這個過程中,Alex和Bob都能獲得COMP平臺代幣的獎勵,即我們所說的借貸即挖礦,也叫流動性挖礦。

圖來源:zoni@Footprint.network

YieldAggregator:?躺“賺”的收益聚合器

現在DeFi項目層出不窮,作為投資人,面對那么多平臺,也有很多煩惱:

太多平臺,利息都不一樣,到底怎么選?

工具:LoanScan、DeFiRate

利率都在變化,價格也會浮動

作為借款人,不小心被清算,怎么辦?

作為出借人,看見有更好的利率,頻繁換平臺手續費很高

又不是機器人,不能24小時盯盤

DeFi里的收益聚合器YieldAggregator可以解決以上煩惱;其中機槍池是一種更為復雜的投資策略,它結合了借貸、質押、交易等,使利潤最大化。以下以兩個平臺作為例子:

Idle:

它是基于以太坊的協議,允許用戶通過投資單個代幣始終獲得最佳利息。目前已支持Maker、Compound、dYdX、Aave、Fulcrum等協議的理財服務。在Idle存款時,不會會根據其綜合APY獲得選擇的代幣,還會獲得IDLE代幣,甚至是COMP。

Yearn:

它是在以太坊上的協議,主要目標是為用戶存入的數字貨幣創造最高的收益。它的特點是完成程序化的資產管理,自動尋找最佳策略。投資者只需要把錢存入到Yearn的金庫中,Yearn就能依據該金庫的資產去尋找收益最好的項目,每個金庫的策略都不一樣。

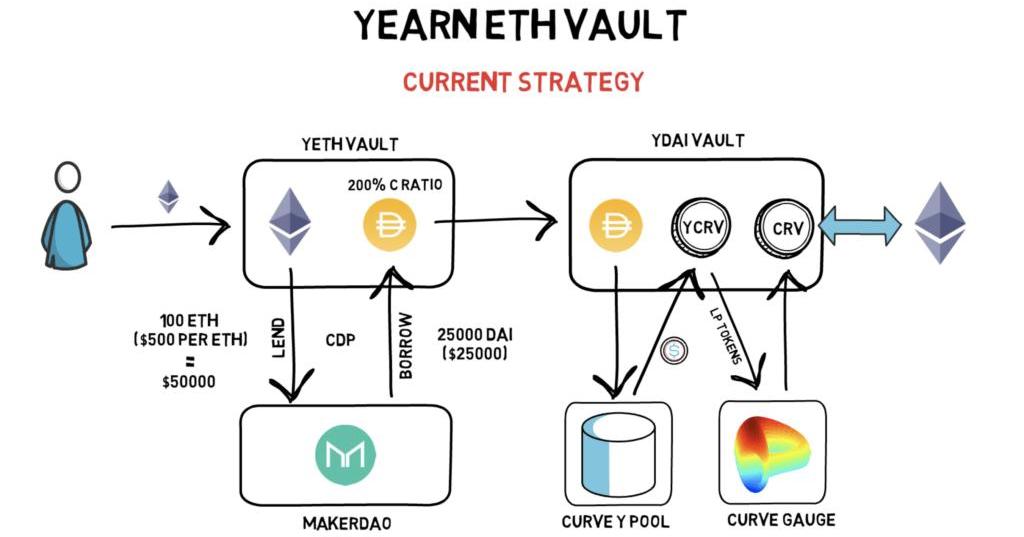

以ETH策略為例:

投資者將ETH存入ETHVault中,ETHVault會將收到的ETH?存入MakerDao作為抵押品,借穩定幣DAI?出來。

借出來的DAI存入CurveFinance的流動池中,將DAI換成LPtoken賺取手續費,而這部分LPtoken則質押到Curve的抵押池中,可以賺取CRV獎勵。

再將賺到的CRV兌換成ETH,抵押回ETHVault中,繼續循環。

投資者最終收到以ETH結算的利息,當然也要付出一定的管理費用

圖來源:zoni@Footprint.network

DeFi項目的風險點

DeFi世界的投資機會的多樣性,以及市場的持續增長,讓DeFi成為一個有吸引力和潛在的非常有利可圖的投資。然而,與任何投資一樣,DeFi的投資也存在風險。

智能合約的漏洞:被黑客攻擊?(就算做了審計也會被攻擊)

單個合約的漏洞

聚合器的依賴、可組合性漏洞

平臺風險

土礦跑路:一般是利用超高APY吸引人

幣價歸零:幣價飆漲太快,大鯨拋售造成恐慌

幣價波動的風險:

Borrow:容易被清算(來不及補倉)

LP:無償損失

操作風險

錢包SeedPhrase、密鑰被盜?

DeFi授權:不玩的項目,記得取消授權;也不要把大資金都放在一個錢包

如何評估一個DeFi項目

投資人在投資之前一定要DYOR,可以從以下7方面入手:

平臺基礎信息:

類型、公鏈、有否審計

上線時間、TVL數據排名、24H用戶數

Coingecko、CoinMarketCap等知名的平臺是否有收錄

融資情況:主要是加分項

項目介紹

模式、對標平臺、差異化

有沒負面新聞、好的報道注意發布媒體的中立性

經濟模式

github的提交頻率

留意幣價以及其他指標的變化程度

短時間幣價猛漲,有拉盤的可能

大戶拋售,導致幣價腰斬(AMM的原理)

留意APY是否過高

很多土礦都用這個來吸引用戶

可以挖,但要跑得快,盡量謹慎

社群活躍度

用戶問的問題

管理員回復時效&態度

DeFi提供了一個更自由、某種程度上也更安全的投資場所,它的成功令人印象深刻,不容忽視。隨著越來越多投資者、機構、資本、開發者的進入,希望能夠構建一個更加開放和透明的金融體系。

來源:金色財經

Tags:ETHEFIDEFDEFI女生用ethereal當網名什么寓意COREFIRamp DeFiEVAL DEFI

BTC和山寨幣在12月13日受到嚴重打擊,但衍生品數據表明,交易員正在關注46,000美元,作為當前市場結構是否能夠維持的信號.

1900/1/1 0:00:00所有以太坊二層鎖定的總價值超過100億美元,沒有任何放緩的跡象。其中Polygon占比過半,由于日活躍用戶的使用,它在短期內超過了以太坊.

1900/1/1 0:00:002021年,元宇宙迅速躥紅,引發科技界和投資界的廣泛關注。騰訊、網易、字節跳動、英偉達、Facebook、谷歌等國內外科技巨頭紛紛圍繞元宇宙開展業務布局.

1900/1/1 0:00:00加密貨幣人是否正在關注下一件大事,你是否錯過了這個機會?在最新的快速致富計劃中,他們會失去一切嗎?外部人士看來,加密很像賭場。它的機制揭示了令人更興奮的東西:區塊鏈.

1900/1/1 0:00:00不同的人對元宇宙有不同的理解,元宇宙到底是什么?它是未來的必然趨勢嗎?有人說,元宇宙是一個巨大的、新的商業風口;也有人說,元宇宙是人類社會最大的一次內卷.

1900/1/1 0:00:00撰文:RasheedSaleuddin&ChaseDevens,Messari分析師當前領先的區塊鏈網絡正在經歷從工作量證明(PoW)到權益證明(PoS)共識機制的大規模轉變.

1900/1/1 0:00:00