BTC/HKD+0.31%

BTC/HKD+0.31% ETH/HKD+0.01%

ETH/HKD+0.01% LTC/HKD+0.24%

LTC/HKD+0.24% ADA/HKD-0.7%

ADA/HKD-0.7% SOL/HKD-0.72%

SOL/HKD-0.72% XRP/HKD-0.58%

XRP/HKD-0.58%1、比特幣和以太坊市場在4月初經歷一定程度的流動性沖擊,在隨后的幾天中,比特幣和以太坊衍生品市場開始去杠桿化……

2、但是,以太坊現貨市場深度似乎有更快的恢復速度,而且有些交易所的流動性狀況甚至比月初更好。

3、高頻現金/期貨基礎價格顯示以太坊市場并沒有受到太大影響,盡管凈清算額相差無幾; 此外,通過未平倉頭寸數據發現,以太坊期貨交易更容易找到市場需求。

4、以太坊區塊鏈上的交易額目前越來越高,其中ETH代幣交易額中明顯高出的那一部分,可以被認為具有高度流動性,從而進一步削弱了期貨清算對ETH的影響力。

5、也就是說,相對于比特幣而言,以太坊的估值對杠桿需求的依賴程度較低,后續隨著區塊鏈技術的進一步突破,以太坊應該會有更大發展空間。

以太坊的市場表現為何如此出色?

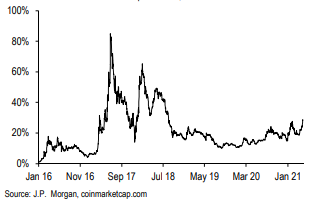

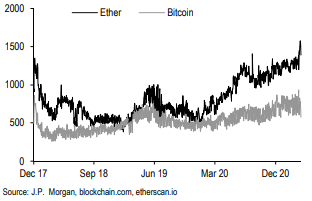

最近幾天,加密貨幣市場上出現了一個有趣的現象,相對于其他加密貨幣,以太坊(ETH)的表現更為出色。當然,ETH/BTC交易對目前價格水平仍然低于2017/2018年時的峰值,大約相當于“巔峰價位”的30%左右(如圖表1所示)。

摩根大通:即便油價觸及130美元十年期美債收益率達2.5% 美股也吃得消:10月9日消息,摩根大通全球研究聯席主管Marko Kolanovic領導的策略師預測,市場和經濟承受得起高得多的國債收益率和油價。他們的模型顯示,經通脹和消費者購買力等因素調整后,油價可能升至130或者150美元而不會造成太大麻煩。與此同時,市場對收益率上升的擔憂過頭了,鑒于美國企業盈利能力及股票相對于債券的估值溢價,即便美國十年期國債收益率達到2.5%—比當前水平高100個基點,美股也能消受得起。(財聯社)[2021/10/9 20:16:32]

事實上,以太坊和比特幣這兩個加密貨幣的敘事存在根本性差異——比特幣更像是一種加密商品,與黃金競爭,是價值存儲;而以太坊則是加密原生經濟的支柱,更多地被看作是一種交換媒介。

理論上,從某種意義來說,以太坊的潛在價值更大,從長遠來看應該可以勝過比特幣。然而,即便去年DeFi市場出現爆炸性增長,以太坊價格似乎依然沒有太大漲幅,而比特幣仍在加密貨幣市場中占有統治地位,如果這種趨勢不發生改變的話,DeFi合約中的鎖倉總價值可能會在最近幾個月有所放緩。

比特幣挖礦主機服務和硬件公司Compass賬戶被摩根大通關閉:8月19日消息,Compass Mining 是一家提供比特幣挖礦主機服務和硬件的公司,據該公司聯合創始人兼首席執行官Whit Gibbs在推特上透露,美國銀行巨頭摩根大通已經關閉了他們的賬戶。在撰寫本文時,摩根大通尚未提供任何做出該決定的合理理由證明。根據Compass Mining網站消息,他們是一家“比特幣優先”公司,以“支持算力去中心化增長”和比特幣網絡安全為目標,允許“每個人”開采 BTC。Compass Mining公司另一位總監William Foxley認為,摩根大通關閉其賬戶很可能是因為他們的比特幣商業模式。[2021/8/19 22:23:32]

圖表1:最近幾天以太坊表現更為出色,與比特幣的相對市值達到2017/2018年市場高峰的最高水平。(比特幣與以太坊的市值之比,%)

Consensys完成6500萬美元融資,摩根大通參投:4月13日,Consensys宣布完成6500萬美元融資,摩根大通、萬事達、瑞銀集團、ProtocolLabs、MakerFoundation、分布式資本、TheLAO、AlamedaResearch、CMTDigital、大灣區國土發展基金、QuotidianVentures和LibertyCityVentures參投。[2021/4/13 20:15:43]

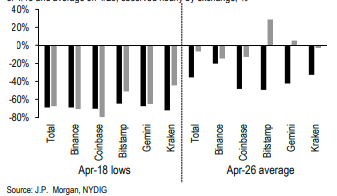

圖表2:在過去幾天中,以太坊和比特幣現貨市場經歷了相對可觀的流動性沖擊,目前已經有所回暖。

更直接一點來看,至少在一周多之前,比特幣和以太坊兩個市場的微觀結構或多或少受到了流動性沖擊的影響。

舉個例子,在比特幣和以太坊現貨市場中,市場深度相比于數周之前的平均水平已有所下降,無論是在交易總量,還是在每個主要的現貨加密貨幣交易所上(如圖表2所示)。

金色晨訊 | QuadrigaCX交易所已沒有任何資金 摩根大通將推出加密貨幣“JPM Coin”:1.QuadrigaCX代表律師稱該交易所已沒有任何資金。

2.懷俄明州通過兩項區塊鏈相關法案 加密貨幣已是合法財產。

3.盧森堡通過區塊鏈框架法案。

4.伊朗央行與區塊鏈公司合作 或為發行本土加密貨幣鋪平道路。

5.美國CFTC專員:價格操縱不應成為美SEC批準比特幣ETF的障礙。

6.摩根大通將推出加密貨幣“JPM Coin”。

7.韓國即將審議“利用區塊鏈海外匯款服務”的監管沙盒。

8.韓國電信公司KT與金浦市將于4月份發行區塊鏈地區貨幣。

9.匯豐銀行通過區塊鏈系統大幅降低外匯交易結算成本。

10.谷歌區塊鏈ETL工具集增加BCH等6種加密貨幣。[2019/2/15]

根據最新分析顯示,以太坊和比特幣現貨市場的流動性沖擊主要起源于衍生品市場,而且導致大規模清算的出現(具體可參見Joshua?Younger在2021年4月21日的具體分析)。

可以說,比特幣似乎更容易受到期貨交易的影響,比如一周前比特幣凈多頭清算總額占到事前未平倉頭寸(ex-ante open?interest)的23%,緊隨其后的是以太坊,凈多頭清算總額占到事前未平倉頭寸的17%。在這種背景下,以太坊市場深度的戲劇性復蘇更加引人關注(在某些加密貨幣交易所上,最近的流動性沖擊比之前要大得多)。

聲音 | 摩根大通前高管:比特幣不會消亡,它正在慢慢成為數字黃金:據CCN報道,摩根大通前高管亞歷克斯?古雷維奇(Alex Gurevich)認為,盡管各種山寨幣和分叉的發展有起有落,但時間對比特幣有利,比特幣不會消亡,它正一步步接近成為數字黃金,正如在所有貴金屬中,黃金既不是最常見的,也不是最稀有的,但它價值會保持不變。[2018/12/3]

但同時,這也確實引出了另一個問題,在受到一定“可比性”(comparable)的初期流動性沖擊之后,相對于比特幣,為什么ETH的流動性可以更快速地恢復?

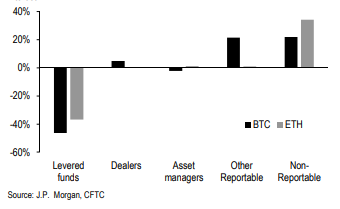

我們再次相信,這種差異的根源可能來自于衍生品市場,而且有理由相信以太坊和比特幣的流動性基本平衡是相同的:對沖基金和其他投機性投資者通過現金/期貨基礎頭寸向小型機構和零售參與者放貸(具體可參見Joshua?Younger在2021年4月9日文章《為什么比特幣期貨曲線如此陡峭?》中的具體分析)。盡管附帶了一些“重要警告”,但你會發現,如果按照投資者類型分析芝商所的期貨頭寸,就會發現分析結果與以太坊流動性更能快速恢復論斷是一致的,因為杠桿資金主要是空頭,而“未報告投資者”——在這種情況下通常是散戶和中小機構投資者——則選擇了多頭(如圖表3所示)。

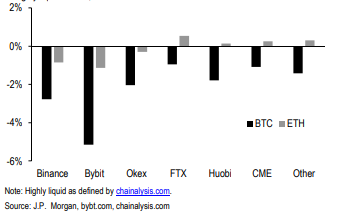

圖表3:根據美國商品期貨交易委員會(CFTC)數據表面,新興在岸ETH期貨市場中的流動性余額,與芝商所中上市的以太坊和比特幣期貨凈頭寸相似(數據時間截至2021年4月20日,未平倉頭寸百分比,%)

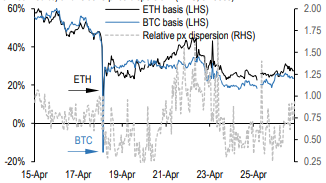

圖表4:最近幾天以太坊現金/期貨基本盤表現更好,交易所之間的價格差異較小,這表明ETH事前市場頭寸位置(ex-ante?positioning)較好、杠桿基礎較長、流動性恢復表現也更好。

然而,高頻基礎定價(high-frequency basis pricing)揭示出比特幣和以太坊兩個加密貨幣的市場表現存在顯著差異,也突顯處于一些有趣的潛在區別。

在壓力最嚴重的時候,這兩個主流加密貨幣的現金/期貨價格都出現大幅下跌,但這種下跌顯然對ETH的影響要小得多(參見圖表4)。此外,各大加密貨幣交易所之間的同類合約價格差異也有所降低,而且在過去一周的大部分時間里都保持了一定程度的趨同,這表明套利機會減少,反之也說明在最初市場價格沖擊之后,以太坊總體市場表現也更好(以太坊網絡算力恢復狀況也更出色)。

那么,我們又該如何理解衍生品市場對比特幣和以太坊現貨價格的影響呢?所有數據都表明,與比特幣相比,以太坊現貨價格恢復表現更好、也更具彈性。每個期貨市場的整體規模和凈清算相對變化是一致的:對于比特幣而言,相比于事前水平(ex-ante level),未平倉頭寸下降了26%,凈清算下降了23%;對于以太坊而言,相比于事前水平,平倉頭寸下降了不到4%,凈清算下降了17%。此外,一些加密貨幣交易所(比如FTX、CME等)的以太坊期貨持倉量已經高于本月初流動性沖擊之前的水平,但比特幣期貨持倉量依然在全面下跌。這表明以太坊期貨市場能夠更好地找到清算需求方,從而減輕對現貨價格的影響,也能更快地恢復流動性。

另一方面,以太坊和比特幣這兩條公鏈“基礎”也所有不同,清算機制也因此存在差異。相比于比特幣,以太坊網絡更多地關注“交易”(如圖表5所示),這是因為以太坊為DeFi和其他交易類型提供支持,這些交易活動的數量也在不斷增加。結果就是,ETH代幣的流動性比BTC的流動性更高(過去一個月,BTC流動性比例約為4%,而ETH流動性比例約為11%)。在這種情況下,以太坊受到期貨未平倉合約減少的影響就不那么嚴重了,其表現甚至比那些經常流通的加密代幣還要好(如圖表6所示)。在現貨交易量顯著較高的市場中,可能的事實是,長期敞口的基本基礎較少依賴期貨和掉期形式的杠桿。在一個現貨成交量明顯較高的市場中,ETH看多敞口似乎不那么依賴期貨和掉期杠桿交易。

圖表5:DeFi的增長顯著提高了以太坊網絡上的交易活動水平(以太坊和比特幣的日均交易量)

圖表6:作為高流動性代幣的一部分,ETH期貨的清算規模相對較小,從2021年4月17日到4月26日的BTC和ETH期貨未平倉頭寸變化

在某種程度上,我們今天討論的話題似乎與兩大加密貨幣之間相對估值無關。過去一周左右發生的事情可能很快就會被遺忘,尤其是在當前加密貨幣價格上漲的情況下。

但是,與往常一樣,加密貨幣市場的微觀結構表現具有指導意義,也能讓我們進一步了解中期風險并作出更好的平衡。

就ETH與BTC關系而言,至少現在至少有證據表明,ETH流動性更具彈性,對衍生品市場的轉移風險和“儲存”風險依賴程度更低,而且能更好地應對市場需求變化。隨著DeFi和以太坊生態經濟的其他組成部分持續增長,相對于比特幣,以太坊應該會有更大發展空間。

原文作者:摩根大通美國固定收入策略師Joshua?Younger,Henry?St?John和Colin?W?Paiva 譯者:Tanker

Tags:以太坊比特幣加密貨幣ETH以太坊最新價格行情平臺比特幣是什么意思能換來真錢嗎加密貨幣市場規模排名ETHHEDGE幣

以太坊即將大規模遷移到Layer 2。隨著許多協議從以太坊基礎層轉移到Optimistic Rollups和與EVM兼容的zkRollups,許多人希望我們最終可以使鏈上gas費用可控.

1900/1/1 0:00:00據 The Block 報道,國際支付巨頭 Visa 首席執行官 Alfred Kelly 在財報電話會議上表示,公司正在大舉進入加密貨幣領域.

1900/1/1 0:00:00金色周刊是金色財經推出的一檔每周區塊鏈行業總結欄目,內容涵蓋一周重點新聞、行情與合約數據、礦業信息、項目動態、技術進展等行業動態。本文是項目周刊,帶您一覽本周主流項目以及明星項目的進展.

1900/1/1 0:00:00自NFT出圈以來,因其價格透明、真偽明確、易“運輸”等特征,其拍品的溢價令圈內外咋舌。由于NFT拍品的交易多通過虛擬貨幣進行,颯姐團隊以為,在未來各類NFT拍賣中,將有不法分子利用其高溢價的現狀.

1900/1/1 0:00:00如果你從現在穿越回100天之前,你會做什么?按朋友圈和微博的反應,最近呼聲最高的應該是買狗狗幣。但是將時間線拉回100天之前,微博和抖音隨處可見的是“買比特幣。”幣圈一天,人間一年.

1900/1/1 0:00:00近日,中信銀行公告稱,為保護社會公眾的財產權益,維護人民幣的法定貨幣地位,防范洗錢風險,從即日起.

1900/1/1 0:00:00