BTC/HKD+0.61%

BTC/HKD+0.61% ETH/HKD+1.13%

ETH/HKD+1.13% LTC/HKD+1.23%

LTC/HKD+1.23% ADA/HKD+3.21%

ADA/HKD+3.21% SOL/HKD+1.98%

SOL/HKD+1.98% XRP/HKD+2.44%

XRP/HKD+2.44%眾所周知,DeFi通過其可組合性和無需許可性來促進開放的鏈上金融活動,通過各個DeFi協議,迅速形成一個更加高效的貨幣市場。然而就目前來看,由于昂貴的Gas fee,秉持開放普惠低門檻的DeFi世界,正在變成一場似乎只屬于巨鯨用戶的游戲。在不同DeFi協議的交易手續費動輒50至200美元,讓眾多散戶望而卻步,這嚴重阻礙了DeFi實現下一個千萬用戶的目標。

為了解決這個問題,一些頭部DeFi協議正嘗試通過部署和轉移到Layer2來尋求變局。比如,Synthetix在Optimism上質押了530萬個SNX,占其在L1中SNX總質押量的5%。Aave目前在Polygon上在開啟流動性挖礦之后的TVL達20億美元,但其在Layer1上仍有115億美元。今夏將要上線的Arbitrum和Optimism也十分令人期待是否會“出廠預裝”一些DeFi協議。但同時社區對未來多鏈多layer2架構下的DeFi協議流動性和組合型割裂,遷移成本,遷移過程 ,相應的配套服務和基礎設施是否跟上等等問題和技術取舍也有比較大的顧慮和疑惑。

作為解決這個問題的一個全新思路,Celer Network發布了Layer2.finance。不同于第一種思路,Layer2.finance的擴容方法不是通過遷移DeFi協議進行的,而是通過遷移用戶和流動性到layer2,實現對已有DeFi生態的“原地擴容”。用戶通過將資金放入一個layer2 rollup合約中,將流動性轉移到layer2.finance的rollup 鏈上。從layer1的視角來看,相當于形成了一個多個用戶的流動性聚合池。在layer2的rollup鏈上面,用戶可以對自己存入layer2.finance的資金作出操作,比如放入借貸協議,或者參與各類流動性挖礦,獲得收益。這里需要特別注意的是,layer2.finance上用戶進行的layer2操作并不立刻發出layer1的資金轉移,而只是表達了一個用戶的“資金分配意愿”。當layer2.finance上面有較多用戶的時候,一段時間內相同的資金分配意愿可以通過layer2.finance無需信任的聚合成為一個單獨的layer1資金轉移交易,總的資金轉移量為所有相同資金分配意愿的總和。通過類似“拼多多”的方法,layer2.finance達到了讓散戶在和DeFi協議交互的時候分攤和極大的降低成本的效果。從技術角度layer2.finance主要的創新點是基于layer2的成本降低,從產品角度它將有成為DeFi未來主要門戶的潛力。

Coinbase Layer2網絡Base總鎖倉量達1.11億美元:金色財經報道,據L2BEAT數據顯示,Coinbase Layer2網絡Base總鎖倉量(TVL)已突破1億美元,目前達1.11億美元,7日增幅為473.39%。

此前報道,Base主網將于8月9日向公眾開放。[2023/8/6 21:27:53]

在第一個版本中,Layer2.finance使用Celer自己開發的Optimistic Rollup架構,挑戰期(防詐騙窗口期)的存在導致了延遲的產生。在將其交易請求打包發送到L1的DeFi協議之前,用戶可能需要等待幾個小時。同樣從策略池中撤回資金也需要差不多的等待時間。

然而,Layer2.finance已經通過簡化狀態和計算將漫長的挑戰期從幾天縮短到了幾個小時。加之 Celer State Guardian Network(SGN)作為分布式瞭望塔來監視Layer2狀態,這也為Layer2.finance增加了一定的安全性。因此,雖然減少了挑戰期時長,但并沒有人因此承擔風險。

除此以外,StarkWare也已經放棄單獨開發與layer2.finance類似的“ DeFi Pooling”的構想,并宣布與Layer2.finance 建立合作伙伴關系,共同研究和推出layer-2版本,該版本將在第二季度末推出。StarkWare是領先的zk-rollup解決方案公司,其提供的ZK-STARK算法給DeversiFi, dYdX 和 Immutable X 等項目提高了很大的拓展性和產品多樣性,可以預見layer2.finance加入StarkWare生態后會大大增強它的競爭力。

Degis將為Avalanche BTC橋和Layer Zero BTC.b橋提供保護:2月10日消息,Avalanche生態保險協議Degis將于2月14日通過Protocol Protection為BTC橋和Layer Zero的BTC.b橋提供選擇性保險,允許更多的BTC用戶和機構在Avalanche和其他鏈上使用BTC.b,通過提供額外的安全性從DeFi可組合性中受益。

Protocol Protection是Degis保護產品,采用保護池和優先池雙重保護設計為各種鏈上風險提供保護。[2023/2/10 11:58:45]

我們認為Layer2.finance在第一個版本使用Optimistic Rollup來發展自身是合理的,因為Optimistic Rollup上線快,后期迭代升級也更佳靈活。雖然ZK Rollup相比于Optimistic Rollup有更短的挑戰期,但是因為layer2.finance的應用場景本身就需要用戶等待共同聚合,額外的幾個小時等待時間并不會嚴重損害用戶體驗,并且在用戶量不是非常大的情況下, Optimistic Rollup的平攤成本更低。 未來通過與StarkWare增加ZK Rollup的版本后,集合資金分配時間和提現時間將大大減少,從而進一步豐富Layer2.finance在高并發用戶下的應用場景,包括諸如聚合交易等。

以太坊Layer2總鎖倉量上升至44.9億美元,7日漲幅2.48%:金色財經報道,12月15日,據L2BEAT數據顯示,當前以太坊Layer2總鎖倉量回升至44.9億美元,7日漲幅2.48%。其中,鎖倉量前五分別為:ArbitrumOne(23.8億美元,7日漲幅3.41%);Optimism(12.3億美元,7日漲幅1.53%);dYdX(4.34億美元,7日漲幅0.02%);Loopring(0.915億美元,7日跌幅1.45%);MetisAndromeda(0.9112億美元,7日跌幅0.57%)。[2022/12/15 21:46:13]

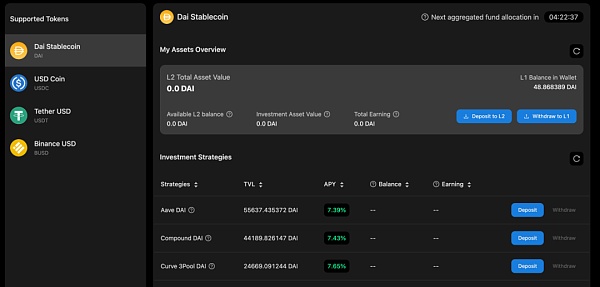

目前,layer2.finance v0.1(類似beta公測版本)已經在Ethereum主網上線一周,支持AAVE,Compound,Curve 3Pool三種協議,其中Compound和Curve自帶流動性挖礦功能。當前的總鎖倉金額$1.5M,用戶數270+。據Celer Network推特披露,第一周,layer2.finance為900筆DeFi交易共節省了3.4萬美元的Gas費,平均每筆交易節省40美元。雖然相比鎖倉數十億的大規模DeFi協議相對較少,但已經在給參與其中的用戶帶來切實地益處,顯示出layer2.finance的性能優勢。

V神:ZK Rollup可能是以太坊頂級Layer2擴展武器:8月8日消息,以太坊創始人Vitalik Buterin在2022韓國區塊鏈周KBW 2022峰會中就以太坊的各類問題進行發言,他表示,由于Layer2 Rollup,以太坊網絡的交易成本將很快降至1美分,在將來所有效率改進后交易成本可能降至0.05美元,甚至可能低至0.02美元,隨著成本的下降,區塊鏈實際上可以啟用和解鎖全新的場景用例,這將完全改變游戲規則。另外,下一個十年對區塊鏈技術至關重要,區塊鏈應用需要證明它們的實用性, 所以ZK Rollup很可能是以太坊的頂級Layer2擴展武器。Vitalik還表示,量子計算將是未來的重要考慮因素,以太坊需要升級以保護自己免受未來的量子計算攻擊,并考慮轉向“新形式的密碼學”,以抵抗潛在的攻擊,但可能需要幾十年的時間。[2022/8/8 12:10:08]

與很多其他的DeFi協議單純追求鎖倉量作為網絡效應的度量不同,由于layer2.finance的成本降低來自于用戶數的增加,所以對layer2.finance的另外一個很重要的衡量指標是參與用戶數。

現階段,layer2.finance還沒有形成初始網絡效應,主要原因有二。首先,layer2.finance尚未開啟流動性挖礦,但在之后規劃的v1.0上線后,layer2.finance大概率會開啟流動性挖礦,來做初始的用戶獲取;其次,目前上線的交易策略較為保守,用戶在其他協議(如harvest)可以通過額外流動性挖礦獲得同樣策略更高的收益,對于更激進和中等風險的大量策略,尚未接入。

LayerSwap集成Layer2網絡zkSync,用戶可從CEX將資產轉移至zkSync:12月24日消息,跨鏈及跨層協議LayerSwap已集成Layer2網絡zkSync,用戶現可通過該協議將資產從CEX平臺轉移至zkSync。[2021/12/24 8:02:08]

如果上面兩個問題都在v1.0正式版本得到解決,layer2.finance將很有機會通過強大的網絡效應和豐富的和不斷隨市場增加的DeFi策略吸引用戶并獲得很高的用戶留存率。對于流動性挖礦,預期Celer會對現有的流動性挖礦機制作出改進,不單純強調鎖倉數額,同時強調用戶數的網絡效應。新策略接入的速度對于layer2.finance的用戶留存是至關重要的。對于用戶來說,如果有一個新的挖礦機會,會希望盡快在layer2.finance使用。Celer團隊也在官方網站中提到,他們正進行與YFI,Uniswap,Sushiswap,1inch,Alpha Finance, DODO和Liquity的整合,同時和尚未上線的DeFi協議合作,在上線之初就接入layer2.finance的策略接口,以盡可能拓展不同的策略池。

Layer2.finance的策略接口是可以靈活拓展的,并不單純限制于和單一的DeFi協議交互。比如一個策略可以包含在Maker抵押一部分ETH,借出DAI在Curve上面產生利息等這樣的多協議策略。這也使得layer2.finance具有了和Rari Capital,Harvest Finance等聚合協議競爭的能力。但換一個角度來看,layer2.finance也可以直接和這些聚合器進行整合,將聚合器本身作為策略的一部分,降低成為提供用戶使用成本,給聚合器提供原本無法接收的長尾流動性,實現與策略聚合協議的雙贏。

Layer2.finance站位DeFi門戶入口市場,雖然類似instadapp這類主打方便用戶操作的DeFi入口平臺可以吸引一些新用戶使用,但是由于在layer1提供這樣的解決方案實際上額外的增加了gas消耗成本,在新用戶很有可能會從平臺上流失。但是對于layer2.finance來說,用戶不僅沒有額外的成本,還會持續的享受低手續費的益處,以及對不同協議和策略簡便的“一鍵操作”。如果layer2.finance平臺上的DeFi協議能夠隨著社區的發展而快速迭代,將非常有潛力作為一個高留存的DeFi世界入口而進一步積累網絡效應形成正反饋。

IOSG看好Layer2賽道在未來不斷迭代出像Layer2.finance這樣的創新解決方案。Layer2.finance既不會帶來流動性分散,也不需要重新在Layer2上開發或部署,未來通過ZK-Rollup集成可以額外適應極高并發聚合交易等場景。但目前其局限性也依然存在,有望在不久的將來(或許下一個版本)得到解決,比如:

用戶需要承受一定的等待時間

現有策略數量有限,還有待增加

相對于其他協議,當前策略的APY還是相對較低

Layer2.finance與 DeFi L2遷移的方式對比

總體來說,layer2.finance引入了一個絕妙的想法來解決Ethereum的Gas費用問題,將更多用戶引入DeFi世界。雖然第一個版本仍有局限性,但我們依舊可以看到一個清晰可行的路線圖,我們將持續關注layer2.finance的發展。

同時我們也看好StarkWare在layer2賽道的表現和發展, StarkWare自主研發的ZK-STARK零知識證明協議是對SNARK的一個升級,旨在提供“零知識、簡潔、透明、明顯、安全”的密碼學證明。從技術上講,zk-STARK不需要初始的受信任設置,因為它們依賴于抗沖突的哈希函數。這種方法還消除了zk-SNAR本身計算昂貴和容易受到量子計算機的攻擊的假設。此外StarkWare還有Validium 模式,在該方案下,數據被儲存在鏈下,因此提高了效率并且更適用于高頻的場景。

總之,不管是layer2.finance還是StarkWare,在加密貨幣世界中,隱私及擴容協議具有巨大的潛力,并且可能是通往主流采用的開創性途徑,我們將對這一賽道保持持續的關注和熱情。

Tags:LAYERANCFINFINALayeriumYFiGlobal FinancedeCraft FinancePopsicle Finance

金色采集 區塊鏈4月27日訊? 2021年4月,整個加密貨幣市場一路從容向暖。比特幣擊穿6萬美元、DeFi鎖倉量逼近千億美元、NFT熱潮涌動、Coinbase成功登陸納斯達克等一系列事件,令加密.

1900/1/1 0:00:00中心化交易所(CEX)在加密貨幣行業中起著重要作用。自2020年以來,盡管去中心化交易所(DEX)越來越受歡迎和使用,但絕大多數的加密貨幣交易量仍集中在CEX之上.

1900/1/1 0:00:00據合約帝數據顯示,最近24小時BTC全網合約成交量中開多比例為50.74%,開空比例為49.26%.

1900/1/1 0:00:00在最近的加密數字貨幣大幅下跌的期間,我在幣乎社區做了一個小的問卷調查,了解社區用戶在此期間比特幣的買賣情況。發現問卷回答的調查者當中,更多人在此期間增持了比特幣.

1900/1/1 0:00:00原文標題《Polkadot平行鏈充滿了希望,但發布日期引起了人們的關注》Polkadot的平行鏈拍賣將標志著自2020年主網啟動以來路線圖上最重要的里程碑.

1900/1/1 0:00:00原標題:垃圾幣能讓你變富嗎?您想快速致富還是堅守原則?自FOMO開始以來,已經過去了至少三個月,而垃圾幣還沒有停止的跡象。無數的人獲得了n倍的收益,但我們卻仍然繼續嘲笑這一切.

1900/1/1 0:00:00