BTC/HKD+0.24%

BTC/HKD+0.24% ETH/HKD-0.38%

ETH/HKD-0.38% LTC/HKD+0.54%

LTC/HKD+0.54% ADA/HKD-1.63%

ADA/HKD-1.63% SOL/HKD+0.9%

SOL/HKD+0.9% XRP/HKD-0.93%

XRP/HKD-0.93%5·19 歷史性的加密貨幣市場崩盤式下跌帶來了中心化交易所巨額資金爆倉并徹底點燃了市場關于牛市終結討論熱度的同時,也讓在過去一整年都沉浸在牛市歡愉中的 DeFi 市場經歷了一場「血的洗禮」,數額同樣可觀的清算量讓鏈上擁堵的狀況一度達到極致,天價 Gas 背后是市場參與者在行情風險爆發時「無處藏身」的無奈。

畢竟對于 DeFi 市場來說,雖然目前生態內的樂高組件種類已經相當可觀,但是對于鏈上資產,尤其是市場參與者用于流動性挖礦的 LP 代幣以及挖礦獎勵的原生代幣來說,如何有效對沖價格波動風險的問題一直沒有被有效解決,現有的 DeFi 保險類產品支持的投保標的相對單一,較難實現有效的風險對沖,而本文介紹的 Divergence 旨在利用高度「定制化」的期權產品進行風險對沖,進而解決這一問題。

ETX上線FUBT五分鐘漲幅逾300%:據FUBT實時行情顯示,ETX今日上線FUBT 五分鐘漲幅逾300%,報0.24USDT,行情波動較大,請注意風險。據了解,Ethereumx·NET(ETX)是一個面向認證實體身份的區塊鏈智能合約共識網絡顯卡挖礦公鏈,基于低成本高效率的 PoW+DPoS 共識算法,用定制化智能合約,為不同身份的認證實體及應用建立去中心化、 資源共享和自我發展的智能生態網絡。[2020/5/9]

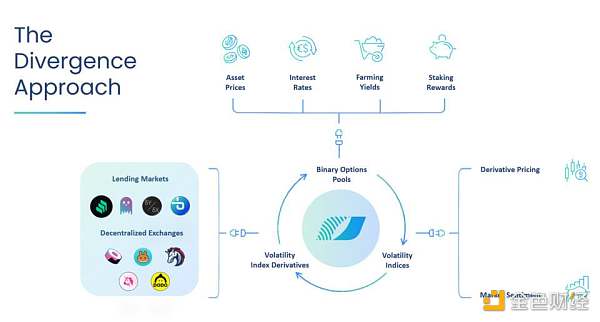

Divergence 是一個去中心化波動率衍生品平臺,旨在為用戶對沖其 DeFi 資產原生波動性風險敞口提供一個簡單的解決方案。此外還為流動性提供者提供了一種獲取波動率溢價收益的途徑,可作為借貸收益以及從其他協議中取得流動性挖礦收益外的額外收益來源。

首個產品是一個基于 AMM 的二元期權市場,標的覆蓋底層資產價格、利率乃至質押收益等等。目前主要期權產品中 , 流動性聚集在中心化交易所且基本都以 BTC 或 ETH 等主流資產作為交易品種,使用 BTC 或 ETH 等主流資產進行交易。Divergence 的二元期權產品的交易品種是用戶指定的 DeFi 交易對,用來提供流動性和交易的資金也是 DeFi 資產,甚至可以是 DeFi 生態中的二層乃至三層資產,有效提升了期權產品的可組合性。

行情 | ETH 五分鐘內跌幅1.78%:根據OKEx行情顯示:ETH五分鐘內跌幅1.78%,下跌金額為5.0241美元,現價為276.9343美元;請密切關注行情走向,注意控制風險。[2018/9/5]

簡單來說,就是 Divergence 支持使用幾乎所有的同質化代幣來創建一個期權產品,比如像 Aave、Compound 等主流借貸產品的利率、不同 PoS 資產的質押獎勵以及鏈上的各類錨定資產以及去中心化穩定幣等,都可以成為期權產品的標的。此外,用戶還可以自主設定行權價和到期時間,而由于協議沒有要求抵押品和期權的標的必須相同,因此還可以使用穩定幣或其他資產來創建非標準化期權 (exotic options)。

Divergence 通過流動性資金池自動展期來解決市場連續性問題,從而降低了流動性提供者在智能合約環境中管理到期問題的成本,同時也保障了自身流動性的持續性。這也就意味著這類產品可以實現持續的市場價格發現,并為未來推出波動性指數和指數衍生品提供了可能。

行情 | 以太坊價格十五分鐘內上漲5.8%:根據huobipro數據顯示,目前以太坊價格出現短時間大幅上漲,十五分鐘內價格由278.61美元上漲至294.80美元,價格漲幅達到5.8%。[2018/8/22]

另外,對于資金規模較小的流動性提供者而言,在中心化訂單簿環境的交易所中保持不同行權價和到期日的期權頭寸必然會導致資金利用率大打折扣,而 Divergence 上的流動性提供者可以直接使用 LP 代幣參與做市,并且在一個池子只需要提供一種代幣資產就可以完成二元期權的鑄造,流動性供應和交易,期權代幣的出售和購買也不需要進行超額抵押,這都有效提升了系統整體的資金利用效率。

在協議層面,Divergence 專注于構建衍生品的包容性,以充分利用不斷擴大的去中心化金融領域的波動性。考慮到目前的 DeFi 市場參與者暴露在各種金融風險敞口之下,因此借助動態生成的衍生品實現風險對沖是市場剛需,而二元期權可以成為一個足夠理想的「解題方案」。

BTC五分鐘內上漲1.21%:BTC五分鐘內上漲1.2%,上漲金額為78美元,其中火幣PRO上現價為$6531.05。[2018/6/19]

與期貨產品不同,期權提供了非線性的風險回報結構,使期權購買者能夠以比直接交易更低的成本構建資產的杠桿頭寸。可以構建由不同 DeFi 資產的波動率風險敞口組成的二元期權投資組合,而其中許多期權標的目前都無法在中心化交易所的期權市場中找到。此外,二元期權具有理想的定價機制,可以使買賣雙方在期權到期時交換預定數量的代幣。在 Divergence 池子中,二元期權代幣到期時如果滿足行權價,則可以獲得一份抵押品,否則收益為零。二元看漲期權和二元看跌期權的價格以抵押品為單位進行報價和交易,并且兩者相加永遠都保持為一份抵押品。這一計價機制對于散戶而言,要比傳統的標準期權容易理解得多。舉例來說,使用 0.5 份抵押品購買的一個看漲或看跌期權的最大回報是一份抵押品,或者本金的 2 倍。

BTC五分鐘內下跌1.02% 現報價8664.34美元:根據huobi.pro行情顯示,BTC在五分鐘內下跌1.02%,BTC現全球均價8788美元,漲幅縮窄至3.69%,現價為8664.34美元。[2018/4/21]

總的來說,Divergence 旨在增強鏈上期權市場的可組合性、連續性和資金效率,通過為其它 DeFi 協議建立金融風險管理和收益增強層,激勵各類 DeFi 協議的進一步采用。

流動性提供者在存入了一定數量的抵押品的同時,就鑄造出了相同數量的看漲和看跌的二元期權代幣并將其注入到了資金池之中,而流動性池創建者在做市時可自行定義看漲和看跌期權的初始定價、行權價格和到期周期。隨后隨著看漲和看跌期權價格與初始定價偏離,一旦有更多流動性資金注入,將由智能合約根據屆時歸屬看漲期權和看跌期權的質押物比例,計算可鑄造出的二元期權代幣數量。

當交易者將抵押品存入流動性池中買入看漲期權時,他添加的抵押品將被分配到看漲期權側。根據看漲期權方的乘積公式,交易者將能夠以更新后的價格購買看漲期權代幣。此時看跌期權價格將更新為 1 減去新的看漲期權價格,之后,看跌期權方面的抵押品和乘積公式將相應地更新。同時,智能合約還將計算添加到流動性池中的抵押品盈余數額。

此外 Divergence 還優化了大多數存在時間參數的衍生品代幣保持流動性連續性的問題,到期的期權不需要再創建新合約,一個期權市場將一直使用同一個合約,每一個到期日均是一個「輪次」和智能合約的狀態。隨著期權到期后不斷展期,流動性將一直留在池中,直到被撤走為止。

在期權到期之前,流動性提供者可以在已售出的期權對抵押品的最大索償要求得到滿足且提早撤資費已支付的條件下,撤回其流動性份額,同時一定數量的期權代幣將按其提取流動性所占比例被焚毀。由于為滿足期權可能的最大索償要求而提供了流動性儲備,即使所有流動性提供者在到期前都撤回了流動性,智能合約系統仍將保留流動性來保證用戶的正常交易。

除了推出基于 AMM 的二元期權產品以外,未來 Divergence 還會實現對于以太坊?Layer2 的集成,并將開發一種名為「SPQA」的智能報價算法以針對實時波動率變化進行調整來幫助流動性提供者根據市場條件的變化來動態更新報價。除此以外,Divergence 還計劃為 LP 提供「投資組合保證金」以及為智能合約系統增加杠桿等進一步提高 DeFi 參與者資金利用率的可能性。而上述所有功能都將通過治理模塊由社區決定未來推出的節奏。

而計劃在今年三季度推出的 2.0 版本中,Divergence 還將推出波動率指數以及相關的指數衍生品,用戶可以借助該產品實現做多或者做空代幣化的波動率標的,除了可用于風險對沖以外,這類產品還有可能演變成一個類似 VIX 指數衍生市場的,獨立的去中心化波動率市場。

Tags:NCEVergeRGENENCFroge Financeverge幣暴跌Divergence ProtocolMake A Difference Token

2021年上半年,區塊鏈業界輪番迎來“小牛市”和“小熊市”的洗禮。開年之初,比特幣突破50000美金、特斯拉和美圖宣布投資比特幣等消息的不斷爆出,不僅點燃了市場,同時也將這圈子推向了主流視野之中.

1900/1/1 0:00:00支持國家對破壞金融穩定的行為進行調控,但也希望理性分析利弊,加密貨幣挖礦并非完全“一無是處”,例如棄水再利用、貧困地區財政民生、芯片技術發展等,望對于新興事物給予一定空間.

1900/1/1 0:00:00MasterChef.sol可能是DeFi中被分叉最多的合約之一。所謂分叉是指復制代碼庫,其大部分功能不變。開發者可能會改變一兩個變量的名稱,但合約的架構以及它的界面基本上是相同的.

1900/1/1 0:00:00頭條 ▌美SEC主席:將與國會合作以規范加密貨幣交易所金色財經報道,在眾議院撥款委員會舉行的監督聽證會上.

1900/1/1 0:00:00在數字化轉型時代,更多企業開始積極擁抱區塊鏈、人工智能、物聯網等新型數字技術改造傳統流程,應對數字化新挑戰。其中區塊鏈技術正受到越來越多企業的關注.

1900/1/1 0:00:00動蕩的5月結束了,比特幣(BTC)和以太坊(ETH)均未收回距離高點的跌幅。當比特幣的中國礦工們還在焦慮中等待監管出清礦場的政策時,用顯卡挖礦的以太坊礦工迎來了「漲薪」.

1900/1/1 0:00:00