BTC/HKD-5.94%

BTC/HKD-5.94% ETH/HKD-7.31%

ETH/HKD-7.31% LTC/HKD-5.4%

LTC/HKD-5.4% ADA/HKD-10.99%

ADA/HKD-10.99% SOL/HKD-13.2%

SOL/HKD-13.2% XRP/HKD-9.06%

XRP/HKD-9.06%6月25日,也就是本周五,將會有近40億美元的巨額期權到期。

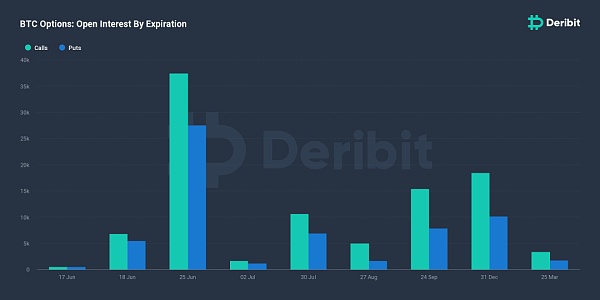

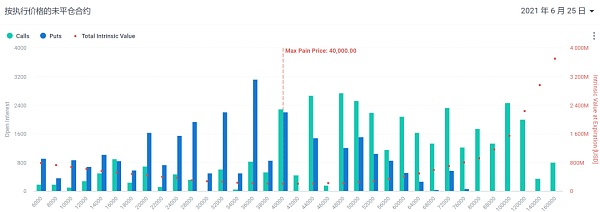

據Deribit數據統計,這筆40億美元的到期期權中,BTC交割金額為25.6億美元,ETH交割金額為14.2億美元,看漲期權的數量遠大約看跌期權的數量。這也是繼今年3月26日的53億美元、4月30日的42億美元的BTC期權交割后,期權市場出現的第三大期權交割金額。

近期BTC期權到期情況 ? 來源:metrics.deribit

(Calls指看漲期權,Puts指看跌期權)

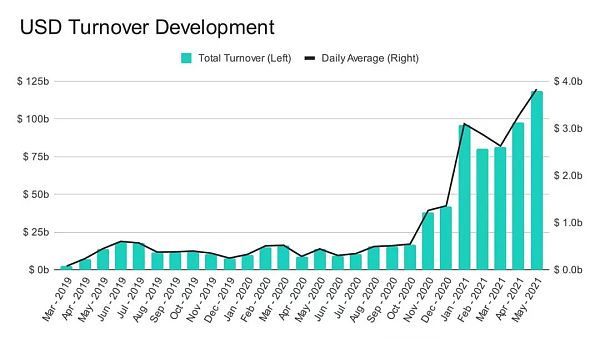

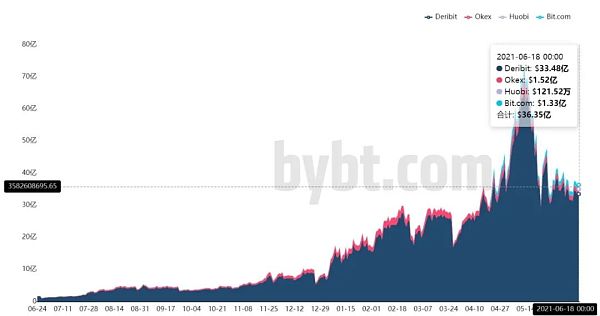

今年以來,期權市場迎來了爆發式增長,從交易量來看,去年12月的僅僅只有300多億美元,今年一月份就創造了近1000億美元交易量記錄,五月直接逼近1200億美元,相較去年年末,交易量增長了近4倍。

Deribit亞洲商務負責人Lin表示「期權交易量暴漲的原因之一是來自機構的大量入場」,去年以來,傳統機構的大量入場,間接帶來了大量期權的交易需求。

作為一種即可以套期保值,又可以增強收益的Buff型工具,期權一直以來都被不少專業交易員所青睞,加之去年以來,各大交易平臺陸續上線了期權交易功能,整個期權市場也逐漸從小眾開始走向了大流。

貝萊德將出售1140億美元已停業銀行證券:金色財經報道,全球最大的資產管理公司貝萊德正與美國政府合作,出售價值?1140 億美元的證券,這些證券與上個月倒閉的美國銀行掛鉤。其中包括來自 Signature Bank 的價值 270 億美元的證券和來自硅谷銀行 (SVB) 的 870 億美元證券。?FDIC 委托貝萊德協調此次出售,其目的是“循序漸進”,考慮到日常流動性和交易條件,以免擾亂市場。[2023/4/7 13:49:24]

近兩年的期權交易量

如今,伴隨的期權市場的壯大以及交易市場的不斷融合,期權市場的影響力擴張到了現貨市場,特別是對于大期權交割的數據預期,甚至成為大家口中的“市場晴雨表”。

40億巨額期權即將到期,市場走勢將何去何從?我們能否從期權變動的市場,總結出哪些有用的規律?在近十年的發展周期中,加密期權行業都經歷哪些發展階段?如今期權市場的格局又如何呢,誰是龍頭老大?大星說帶你一一盤點。

加密資產期權市場的發展

DEX交易量在過去一個月從340億美元增長至650億美元:12月2日消息,受FTX崩盤事件影響,去中心化交易所交易量從10月份的340億美元增長至650億美元,環比增長93%,其中Curve交易量月度增長371%。

此前去中心化交易所交易量在10月份降至兩年低點。(The Block Research)[2022/12/2 21:17:05]

期權,“期”代表未來,“權”代表權利——未來的權利,也就是說期權賦予買方在將來某一確定時間以特定價格買入或者賣出某種資產的權利,它屬于一種衍生品合約。

衍生品作為人類社會商業活動的產物,至今已有大約4000年的發展歷史,而最早的期權概念則可以追溯到公元前1792前的古巴比倫王國。

在古巴比倫漢謨拉比法典中,有過這樣一條記錄:“借貸的債務人,如果由于暴風雨或洪水沖毀 了田園或是由于干旱沒有長出大麥,則當年債務人無需向債權人交糧,債務人可涂改泥板(相當于合約),不付該年的利息”,法典中將“剛性”的債務變為“或有”債務,實際上也就形成了期權的雛形。

在傳統金融世界,直到布雷頓森林體系的瓦解和金融自由化浪潮席卷全球,期權市場才迎來了較快的發展,之后,伴隨著1973年芝加哥交易所的成立(同年也誕生了全球第一只場內期權,我國第一只場內期權直到2015年2月才出現),1974年美國全國性期權清算機構——期權清算公司(OCC)的成立,掀開了期權市場快速發展的序幕,隨后期權市場逐步擴展到新興市場和領域,其中就包括現在的加密資產市場。

“無聊猿”BAYC市值突破40億美元,地板價達137ETH:金色財經報道,據 Dapprader 最新數據顯示,隨著“無聊猿”BAYC地板價觸及 137 ETH 新高,其市值也突破 40 億美元,本文撰寫時已達到 40.5 億美元。另據 OpenSea 數據顯示,BAYC 交易總量已突破 50 萬枚 ETH,截止目前為 50.58 萬枚 ETH。[2022/4/24 14:45:21]

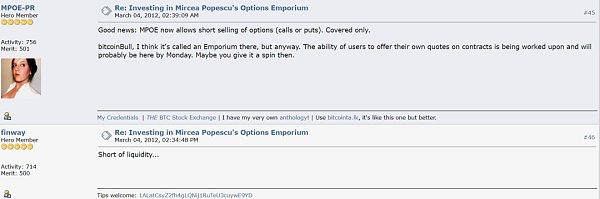

而最早的加密資產期權產品,出現在2012的MPOE(Mircea Popescu Options Emporium),這是一個存在于bitcointalk論壇上的BTC期權市場,因當時整個加密市場過小,產品流動性嚴重不足,加之經營者的目光短利,這種對于BTC期權的早期嘗試只得以失敗而告終。

對于MPOE的討論 ?來源:bitcointalk

2016 年 6 月,由 John Jansen、Marius Jansen等人創建的期貨與期權交易平臺——Deribit?開始運營,并成為了日后期權領域的龍頭。

聲音 | Tuur Demeester:美聯儲向市場注入超1040億美元,相當于比特幣經損失調整后87%的市值:據華爾街日報報道,美國紐約聯邦儲蓄銀行周四(10月17日)向金融市場注入了1041.5億美元的臨時流動資金。此次干預分為兩個部分。其中一項是通過期限回購協議操作,該操作將持續15天,注入金額為306.5億美元;另一項是通過為期一天的回購操作進行的,總額達735億美元。對此,Adamant Capital創始合伙人Tuur Demeester評論稱,美聯儲僅僅此次的量化寬松注入金額就達到了1040億美元,這相當于比特幣經過損失調整后87%的市值。[2019/10/19]

2018年交易平臺BitMEX推出了UP/DOWN 期權合約,但當時BitMEX設計的這款期權產品,只允許客戶買入,不能建立空頭頭寸,這就意味著只有單一的BitMEX附屬交易商才能夠賣出這些期權,這個單一做市商的壟斷做法,讓合約的交易價格是Deribit上同等產品的 10 倍,最終BitMEX在2020年1月下架這款產品。

此后,各大交易所也相繼上線了期權交易功能,2020年年初FTX、OKex上線了自己的期權產品和交易功能,9月火幣推出了自己的期權合約產品,年末,幣安也終于推出了自己的歐式期權,至此,幾大主流交易所都完成了期權產品與交易功能的上線。

陳偉星:EOS是騙局,BM私吞40億美金:陳偉星今日發布朋友圈:區塊鏈時代應嚴防比“龐氏騙局”更可惡的“BM騙局”!BM的募資文件,清楚表明了所有募集的錢歸屬于他們私人所有,并且不對EOS的任何事情負責,包括中斷開發,發布失敗,不承擔運營等等,也寫明eos不是任何證券、商品或基于證券和商品的任何有價值的交換物。而這些官方網站上的英文文件內容幾乎沒幾個買幣者去看!既然eos什么都不是,不叫空氣幣叫啥?這BM能私吞中國投資人為主的40億美金,全世界發幣的其他人為啥不可以?為營銷這些空氣幣365天而包裝的技術名詞如“石墨烯”,“操作系統”,“鏈的爸爸”,“超級節點”等偽區塊鏈概念不是欺詐又是什么?絕大部分接盤俠都是不懂區塊鏈期待漲了能賣的無辜百姓,EOS不是高風險瘤是什么?[2018/6/6]

與此同時,鏈上的期權應用也開始出現,特別是2020年后DeFi浪潮啟動以來,鏈上期權乃至整個衍生品市場都迎來的大發展,比如有以太坊上的Hegic、SIREN;波卡上的dTrad;Solana上的PsyOpitons;BSC上的Hedget、以及跨鏈期權Oddz等各類期權平臺相繼出現,但目前期權市場依舊是以中心化的交易平臺為主。

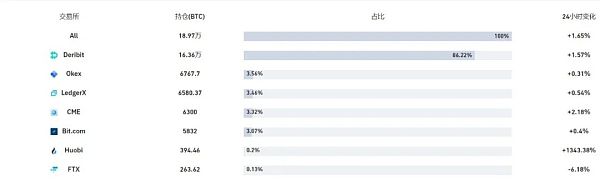

在期權市場占比方面,Deribit 擁有絕對的優勢,占據著近86%的BTC期權市場,92%的ETH期權市場,緊隨其后的分別是OKex、來自美國的LedgerX數字交易平臺以及芝交所CME。

全網BTC期權持倉占比

?全網ETH期權持倉歷史 ?數據來源:bybt??

隱藏在期權背后的共識與判斷

一般來說,大額的期權交割都出現在一個月的最后一個星期五,這也是大多數交易平臺月度期權交割的時間點,在期權市場中,也存在著一些類似風向標似的“指標”,可以讓我們在飛速變化的市場中,找到一些有用的細節。

其中之一就是最大痛點價格(max pain price)。所謂最大痛點價格也就是在期權到期時,當市場價格位于這個痛點價位,可使所有的買方盈利最小虧損最大,而所有的賣方虧損最小盈利最大。也就是說,在大期權交割日期前,市場的價格往往會向最大痛點靠近。

至于背后的原因,可能是一些大機構或者做市商有著足夠的影響力來影響市場,當然也有很多人對這些理論也不認可,但這個指標是最常用的一個。

6月25日BTCmax pain price為40000$ ?

數據來源:metrics.deribit

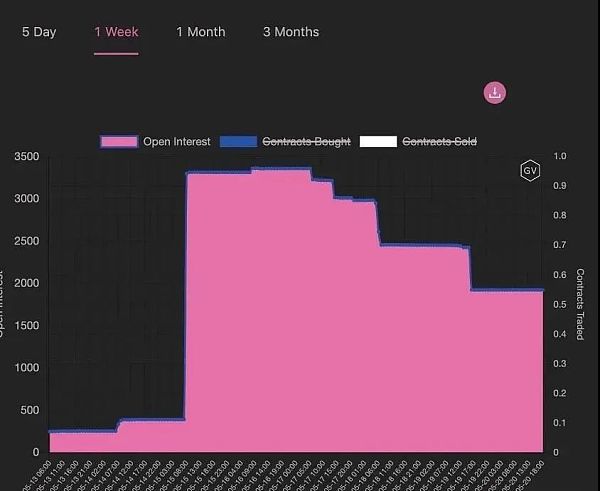

第二就是大宗的期權交易。眾所周知,整個加密市場是一個信息及其不對稱的市場,對于那些信息的優勢方來說(如:機構和鯨魚),就能提前布局,所以,透過這些玩家的異動,也能看到一些有意思的細節。

比如對于一些有影響力的鯨魚交易員來說,他們會利用期權來放大杠桿,進一步提高收益,所以這類鯨魚玩家或者機構往往會大量購買某個產品,從而透露出鯨魚玩家對于市場的價格判斷,這種大宗交易,往往會造成某個產品交易量的異常放大。

比如在5月14日,一位交易員通過在Deribit購買了大量行權價為46,000 美元、到期日為5月21日的短期比特幣看跌期權,并使這個產品的未平倉量增加了近 800%,之后,在到這筆期權即將到期的前夕,便發生了5·19大暴跌。

期權交易量異常放大? 數據來源:metrics.deribit

回過頭來看,當時這筆期權就已經透露著一些異常,不僅交易量突然放大大,而且期權到期時間很短(只有7天,常見的大額期權至少都是季度),當時的BTC價格為50000美元,與期權價格上也存在背離,這種情況之下,就需要交易者有準確的時間把握,所以,這也體現了交易者的一種市場判斷——要跌了。

第三個細節來自于隱含波動率,隱含波動率表示期權價格所體現的對于未來波動率的預期,可以看作是期權的估值水平。一般來說,遠期期權的隱含波動率都是很穩定,但在5月17日,到期日超過300天的遠期期權的隱含波動率突變上升,這是極為罕見的。

當然,這些只是事后論道,最多只能算是5·19的非充分必要條件,但這給了一種新的思考維度來觀察市場變化。

第四,大家對于期權交割還有一個基本的共識判斷,交割日對于標的價格有下行/上行的壓力,那么交割日過后,價格就有回歸的動力。以最大痛點為40000,交割的價格為35000的看漲期權為例,本來期權交割對于價格有推動到40000的動力,但是交割日結束后,動力缺失,價格便很難繼續上漲。

針對此次40億美元期權交割對市場的影響,Lin表示「6月幣價走勢極其震蕩,25日又是一個大期權交割——季度交割,BTC期權最大痛點在4萬美金,比特幣波動率指數持續在高位盤旋,也許預示著交割前后將有劇烈的波動行情」。

期權是一個投資者門檻比較高的行業,并非適用于每一個人,所以對于上述的一些觀點,更多的只是一種參考和學習,畢竟,任何金融市場都是難以預測的。

Tags:BITBTCDERIETHHabitsbtc交易所官網Globe Derivative Token男的用ethereal說明什么

原文標題:《嘿嘿嘿!數字人民幣錢包新玩法來了!可以藏私房錢!》6月11日消息,“第十三屆陸家嘴論壇”于2021年6月10日至11日在上海舉辦。中國人民銀行數字貨幣研究所所長穆長春出席并演講.

1900/1/1 0:00:00從十八世紀初第一部版權法誕生到現在,已經幾百年過去了,但隨著時代一起進步的,不僅是版權法,還有屢禁不止的盜版.

1900/1/1 0:00:00大多區塊鏈應用最有價值的屬性之一就是“免信任” (trustlessness),即應用能夠以預期的方式保持運行而無需依賴特定參與者以特定形式行事.

1900/1/1 0:00:00中國人民銀行約談各金融機構,進一步強調任何中國公民不能進行BTC交易。據彭博社報道,中國人民銀行日前召開會議,呼吁國內主要金融機構加強BTC禁令.

1900/1/1 0:00:00金色財經報道,據6月25日消息,薩爾瓦多國會當地時間周三批準了總統有關比特幣的提案,該國將成為世界首個將比特幣作為法定貨幣的國家.

1900/1/1 0:00:00國際清算銀行稱央行數字貨幣推進金融現代化的關鍵。國際清算銀行(BIS)周三表示,全力支持各經濟體發展央行數字貨幣(CBDC),并表示這是實現金融現代化和確保貨幣發行不被科技巨頭控制的關鍵.

1900/1/1 0:00:00