BTC/HKD-5.07%

BTC/HKD-5.07% ETH/HKD-6.47%

ETH/HKD-6.47% LTC/HKD-4.46%

LTC/HKD-4.46% ADA/HKD-9.79%

ADA/HKD-9.79% SOL/HKD-12.55%

SOL/HKD-12.55% XRP/HKD-7.81%

XRP/HKD-7.81%本輪牛市中加密貨幣的狂歡在5月份達到了巔峰,當時最引人關注的無疑是各種Meme代幣,無數新用戶涌入造成各種山寨幣狂漲。除了吸引人的圖標及各種表情包之外,以“動物園”為代表的Meme代幣成功的關鍵因素是因為看起來低廉的價格。SHIB社區創造了一句簡單但有效的口號“Eat zero”,即去零運動。每去掉一個零都代表十倍的漲幅,連央視都曾報道SHIB在半年內上漲了28萬倍。

加密貨幣市場繼續保持低迷,DeFi中的各項指標也受到影響。雖然BTC在6月份的下跌幅度較小,但DeFi代幣普遍大幅下跌。而在此情況下穩定幣市場的整體表現卻超出投資者的預期。

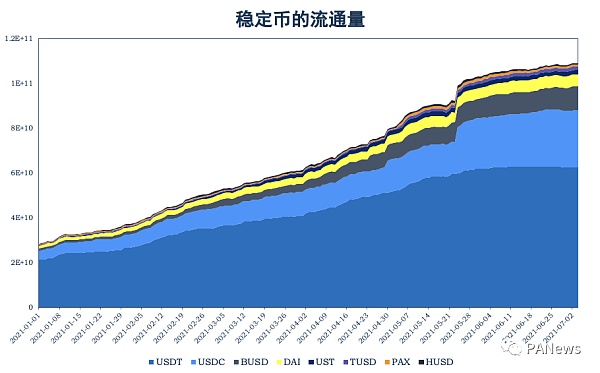

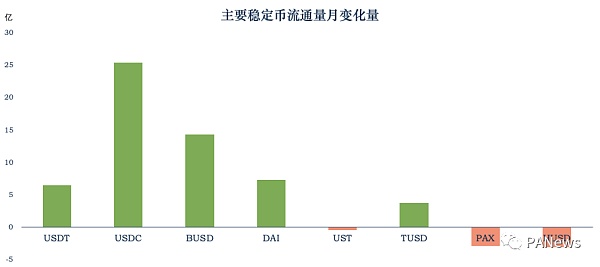

穩定幣數據:USDC、BUSD、DAI增長較多,USDT增速減慢

根據CoinMarketCap的數據,截至6月30日,流通量最高的八種穩定幣及其數量分別為USDT 625億、USDC 252億、BUSD 101億、DAI 54億、UST 19.1億、TUSD 15億、PAX 8.4億、HUSD 5.7億。

與一個月前相比,USDT、USDC、BUSD、DAI、TUSD的流通量分別增加6.5億、25.3億、14.3億、7.3億、3.8億,UST、PAX、HUSD的流通量分別減少0.43億、2.9億、3億。其中,USDC、BUSD、DAI的流通量增加較多;而流通量最大的USDT卻只增加了6.5億流通量,與5月份108億的流通量增量相比,增速大大減慢,這或因USDT在6月份并未新增“印鈔”,增加的流通量源于USDT 國庫中USDT的發行。

三箭資本創始人:前代幣CEX有一天也會有回顧性的獎勵:金色財經報道,三箭資本創始人Zhu Su發推稱,如果我們正在進入用戶擁有的代幣經濟,那么理所當然地,前代幣CEX有一天也會有回顧性的獎勵。[2021/9/18 23:34:21]

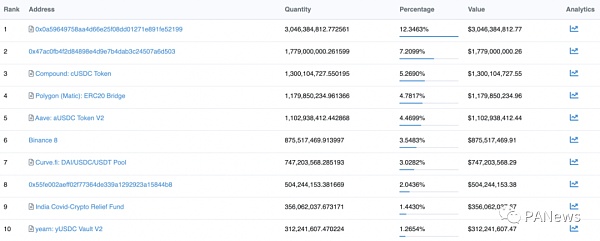

MakerDAO PSM占據USDC發行量的12.35%

USDC因為相對比較合規,已成為DeFi平臺中最主要的穩定幣。根據區塊鏈瀏覽器中的數據顯示,質押在MakerDAO PSM(錨定穩定幣模塊)中的USDC最多,有30.5億個。Compound、Aave、3Crv Pool中分別質押有17.8億、11億、7.5億USDC。對于新的區塊鏈平臺,USDC也能給予較快的支持,如Solana上已開始發行原生USDC,質押在Polygon與以太坊跨鏈橋中的USDC也達到了11.9億。

BUSD因為有幣安的支持,如BSC上的流動性挖礦、幣安交易所中交易手續費的減免,流通量也有較大的增長,市值已經上升來到所有加密貨幣中的第十一位。

Compound創始人發推回顧項目歷史,成功并非一朝一夕:Compound創始人Leshner發推回顧了Compound發展歷史,并表示Compound的成功并非一朝一夕,成功也靠站在巨人的肩膀之上。以下為Leshner提及的Compound發展歷史:

2017年,Compound是一個去中心化貨幣市場,這得益于以太坊基金會、Consensys等將以太坊構建為一個完整的生態系統,使得其上智能合約的部署成為可能。

2018年9月,Compound v1上線,主要做了這些初始工作:實現池子流動性(而非通過訂單簿);基于供需實現算法利率;利率指數(用于為不限量的用戶調整持幣余額)。

Compound v2中,引入了cToken概念,這是一種代幣化余額,該想法的靈感來自于和@delitzer的對話,@delitzer一直在探究DeFi的可組合性。

Compound治理系統基于協議和社區決策,MakerDAO系統的首個可行治理方案為Compound提供了借鑒。

COMP代幣整合了投票委托功能,靈感來自Tezos。

COMP代幣分發是將項目主要價值給到用戶和協議參與者的一次實驗,靈感來自Synthetix在DeFi激勵機制中的設計,以及中本聰的比特幣白皮書。[2020/6/20]

DAI作為MakerDAO中超額抵押生成的穩定幣,在熊市中依然保持了良好的增長,說明市場對DAI仍然有較大的需求。Dai Stats數據顯示,USDC在DAI的抵押品中的占比已經超過一半,達到55.8%,這源自于MakerDAO的可組合性。

動態 | 港交所發布2018年回顧,提及區塊鏈相關內容:據香港交易所官方微信號消息,12月21日,香港交易所發布2018年回顧。其中“創新”一項下提到,與領先的分布式分類賬技術公司Digital Asset攜手協作,探討為滬股通及深股通交易建立以區塊鏈驅動的交易后分配和處理平臺的可行性。[2018/12/21]

Curve

Curve作為最大的穩定幣兌換協議,也是當前鎖倉量最多的DeFi協議。截至7月5日,Curve包括Factory Pools(幫助其它資產與3Crv等池集成)在內一共鎖定有98億美元的資產,其中大多數都為穩定幣,只有少量的BTC和ETH衍生品。

很多用戶都在牛市中或多或少的賣出了部分所持有的加密貨幣,轉而持有大量的穩定幣資產。Curve作為底層的DeFi協議,可以通過交易獲得收入,存入其它DeFi協議中的穩定幣最終可能都流向了Curve,其中最典型的例子就是Yearn和Convex,質押CRV可以提升挖礦倍數并決定CRV代幣的分配,Convex與Yearn爭相質押CRV也讓Curve坐收漁利。

根據DeBank統計的數據,6月份Curve中的交易量并沒有增加,這說明Curve中質押量的增加并沒有使Curve的盈利能力上升。

回顧丨上周比特幣鏈上總轉賬費大幅提升70%,鏈上交易量四連升:根據火幣區塊鏈大數據周度數據洞察,上周比特幣鏈上交易量為947.7萬個BTC,連續四周上升;鏈上交易筆數為132萬筆,較前一周稍低;平均每筆交易量較前一周提升9.2%。上周比特幣TPS稍有下降,僅2.18筆;鏈上轉賬費大幅提升,總費用達229BTC,平均每筆手續費為0.00017BTC,較前一周提升70%。[2018/6/25]

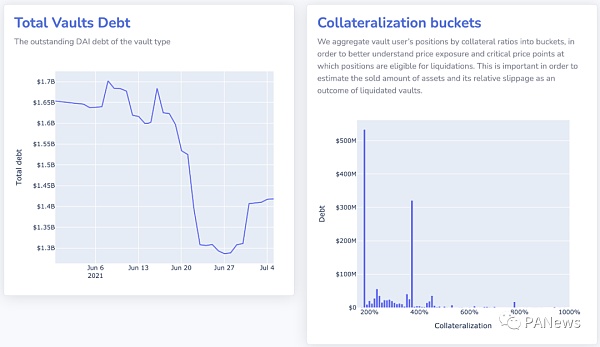

MakerDAO

如前所述,MakerDAO中的穩定幣繼續創下新高,當前已經達到54億美元。但是MakerDAO的盈利并沒有因此而增長,反而近期有較大幅度的下降。

首先,當前大多數穩定幣都是通過錨定穩定幣模塊中的USDC發行的,而這一部分的穩定費率只有0.1%。

另外,作為MakerDAO中重要收入來源的ETH-A,穩定費率也從5.5%降低至3.5%。其它多種抵押品的穩定費率也在6月份下調,如WBTC-A從4.5%降至3.5%,ETH-B從10%降至9%,LINK-A從5%降至4%,YFI-A從5.5%降至4%。

根據Block Analitica的數據,以ETH-A為抵押品生成的DAI,也從6月初的16.5億降至現在的14.2億。

金色財經歷史回顧 2011年4月12日 首份比特幣看跌期權合同賣出:在歷史上的2011年4月12日,首份比特幣看跌期權合同,在bitcoin-otc(場外交易)上賣出。在當時比特幣的價格為0.819美元一枚,2011年4月12日對于比特幣而言,是瘋狂幣價上漲的開端,比特幣價格在經過不到兩個月的暴漲,直到在2011年6月9日從0.8美元作用達到29.415美元的最頂峰,隨后在2011年6月12日出現腰斬,跌至16美元左右。[2018/4/12]

據官方披露,雖然MakerDAO的流動性儲備創下歷史新高,但6月份MakerDAO的凈收入為937萬美元,相比5月份的2329萬美元環比下降60%,清算費用較5月份減少88%。

在DAI發行量創新高的情況下,MakerDAO收入的降低說明整體穩定費率更低了。熊市中獲得收益的機會整體減少,降低穩定費率有利于刺激用戶繼續使用DAI。

Convex

Convex Finance是一個典型的依托大型DeFi協議而存在的項目,它解決了Curve中veCRV的流動性問題,當前鎖定的資產達到43.3億美元。在Curve中挖礦,可通過質押CRV獲得最高鎖倉四年的veCRV,要想達到最高2.5倍的挖礦速度,所需的veCRV也會隨著整體質押量而變化。若質押的CRV過多,可能會在閑置時被浪費,質押量過少又不能達到高的倍數。

通過Convex,可將CRV單向轉換為crvCRV,質押crvCRV并通過Convex在Curve中質押,即可獲得收益的加速。與直接在Curve中質押相比,Convex中的CVXCRV具有流動性,不需要時可以在二級市場上賣出,同時可以獲得Convex的平臺幣CVX獎勵。

相比之下,算法穩定幣項目仍然風險較高,AMPL經常維持在低于1美元的價格附近通縮,Fei Protocol陸續與其它項目集成,已投票換取10000 stETH以獲得Eth2的質押收益。Polygon上的Iron Finance最高發展到鎖倉量20多億美元,但因為遭遇擠兌,治理代幣TITAN直接歸零。

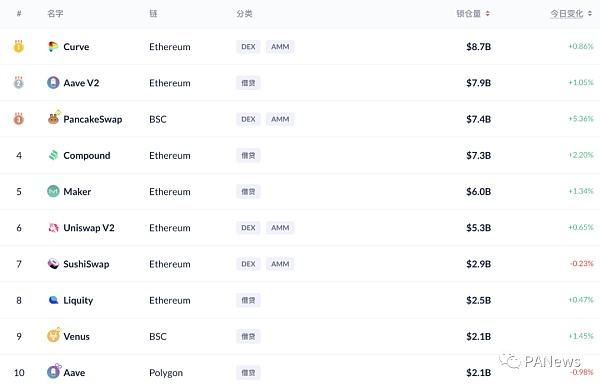

下面看一下DeFi中的各項數據。

DeFi凈鎖倉量跌破600億美元

因為加密貨幣整體的下跌,在此情況下,大多數DeFi中的各項數據都會隨之被動下降。根據DeBank的數據,Ethereum、BSC、xDai、Polygon、Fantom、Heco中的凈鎖倉量之和由608億美元降至569億美元,減少6.4%。

其中,Curve的鎖倉量由53.7億美元升至84.3億美元,位居第一。而Aave V2的鎖倉量由85.6億美元降至78.9億美元,Polygon上的Aave的鎖倉量同樣有明顯的下降,由35.7億美元降至21億美元。熊市中,穩定幣理財的需求增加,而其它幣理財的收益可能不足以覆蓋代幣價格下跌的風險。

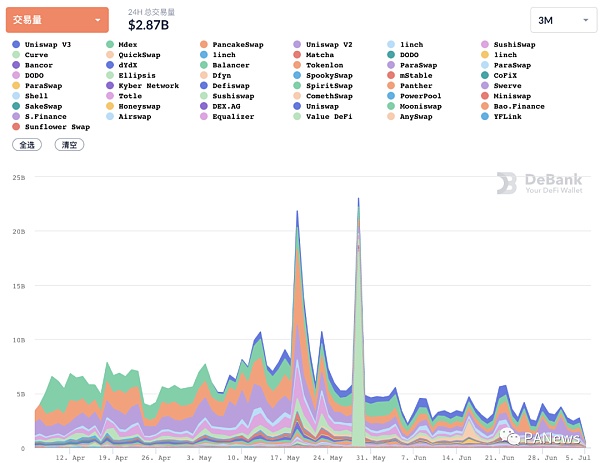

去中心化交易所交易量明顯下滑

去中心化交易所(DEX)的交易量也有明顯下滑。6月份交易量為1095億美元,5月份交易量為2532億美元,較上月下降56.4%。DEX每天的成交量波動較大,除了Uniswap與Pancakeswap之外,六月前期,Mdex的成交量也經常位居榜首。

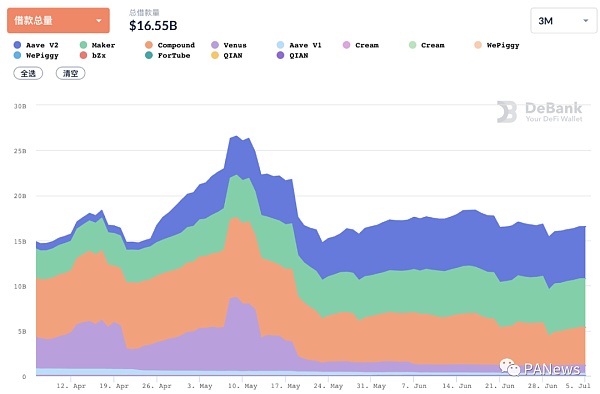

抵押借貸量穩中有降

去中心化借貸平臺的總借款量從165億美元降至160億美元,下降3%。但是總借款量最高的Aave V2與Maker均有所上升,兩者的占比之和約從60%上升至70%。Compound的總借款由51.1億美元降至37.2億美元,減少27.2%。

穩定幣增長穩定

如前所述,到6月底為止,流通量最大的八種美元穩定幣USDT、USDC、BUSD、DAI、UST、TUSD、PAX、HUSD,共發行了1079億美元的穩定幣,相比一個月前增長5%。USDC、BUSD、DAI的發行量增長較多,但流通量最大的USDT增發速度卻明顯下降。

部分數據的增加來源于DeFi的可組合性,如USDC大量質押到MakerDAO中生成DAI;Convex TVL上升,但最終還是存入了Curve,Curve、MakerDAO的盈利能力并沒有因此而上升。

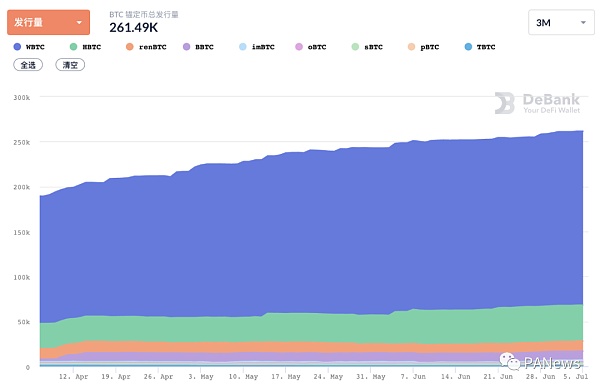

BTC錨定幣持續增長

BTC錨定幣也是DeFi中少數持續增長的方向之一,發行量從185711枚增長到259747枚,增加39.9%。因為統計的是BTC的數量,與價格無關,統計結果不受價格的影響。而當前并未統計除以太坊以外的其它區塊鏈平臺,實際其它平臺也發行了較多的錨定幣,如BSC上的BTCB。

在行情低迷的情況下,鎖倉量、DEX交易量、去中心化平臺的借款量均隨著資產價格的下跌而有所下降,但穩定幣與BTC錨定幣仍在增長,與其它類別不同,這兩者的統計結果并不受價格影響。

主要的穩定幣USDT、USDC、BUSD、DAI的發行量均在增長,但USDT的增長速度減慢。穩定幣類DeFi協議的數據非常亮眼,Curve鎖倉量接近百億美元,MakerDAO中DAI的發行量創下新高達到54億,但因為Curve中交易量的低迷,MakerDAO穩定費率的下調且主要抵押品為錨定穩定幣模塊中的USDC,它們的盈利能力并沒有因為這些數據而增加。

Tags:USD穩定幣CURCurveFLUSD Stable Coin穩定幣杠桿挖礦ProCurrencySCURVE幣

據成都鏈安【鏈必安-區塊鏈安全態勢感知平臺(Beosin-Eagle Eye)】安全輿情監控數據顯示:2021年6月,據不完全統計,整個區塊鏈生態發生的典型安全事件超36起.

1900/1/1 0:00:00隨著區塊鏈技術在經濟活動中的深入滲透與應用,由該技術引發的刑事風險也日益提高,尤其以針對區塊鏈技術應用場景的新形態犯罪與利用區塊鏈技術實施傳統犯罪活動這兩個方面的問題最為突出.

1900/1/1 0:00:00專注于加密貨幣的瑞士銀行Sygnum宣布,其已成為世界上第一家允許其客戶質押以太坊的銀行。據7月6日的博客文章稱,該公司的客戶現在可以通過Sygnum的機構銀行平臺質押ETH,獲得高達7%的年收.

1900/1/1 0:00:00目前為止,DeFi 期權最大的缺陷之一是發行期權的資本密集程度過高 —— 用戶至少需要質押最大損失的 100% 作為保證金.

1900/1/1 0:00:00自4月14日比特幣價格沖上64840美元的歷史高位之后,此后便掉頭向下,甚至一度跌至30000美元,跌幅超過50%。比特幣的總市值也從1.18萬億美元跌至6100億美元.

1900/1/1 0:00:00本文是美聯儲監管副主席 Randal K. Quarles在愛達荷州太陽谷舉行的第 113 屆猶他州銀行家協會年會上發表的講話,發布在美聯儲官網.

1900/1/1 0:00:00