BTC/HKD+0.34%

BTC/HKD+0.34% ETH/HKD+1.06%

ETH/HKD+1.06% LTC/HKD+1.19%

LTC/HKD+1.19% ADA/HKD+2.38%

ADA/HKD+2.38% SOL/HKD+0%

SOL/HKD+0% XRP/HKD+0.6%

XRP/HKD+0.6%又一個夏天,又是Compound,歷史會重演嗎?

北京時間 7 月 5 日,Gold Beech Capital 創始人 Noah Goldberg 披露稱,頭部借貸協議 Aave 正與主打安全概念的機構服務商 Fireblocks 合作,將在本月推出一款面向機構客戶的全新產品 Aave Pro。

Aave 創始人 Stani Kulechov 隨后轉發了 Noah 的推文,間接證實了該產品的發布即將臨近。

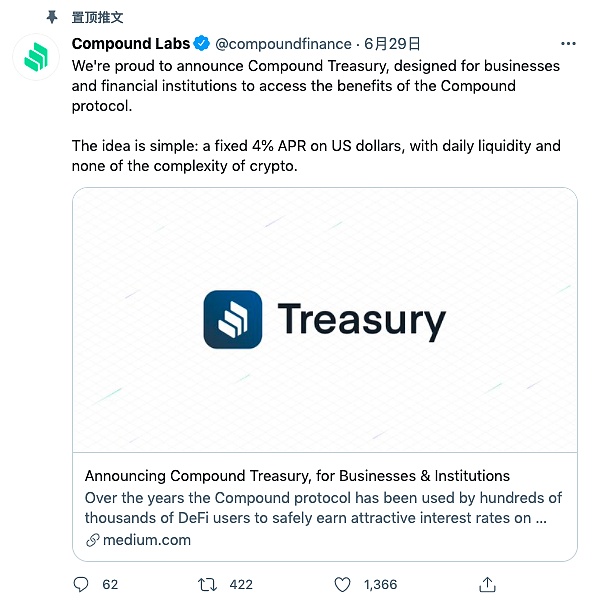

無獨有偶,就在 Aave Pro 細節披露的前幾天(6 月 29 日),另一大頭部借貸協議的開發公司 Compound Labs 也官宣了一款新產品 Compound Treasury,允許銀行、金融科技公司等大型機構將美元兌換成 USDC,同時在 Compound 之上享受 4% 的年化固定利率。

短短一周之內,DeFi 世界的借貸雙雄相繼公布了面向傳統金融(TradFi)的最近動作,再加之此前 Maker 一直都在探索引入真實世界資產抵押,這仿佛是在告訴市場,新的趨勢已開始抬頭了。

事實上,承接傳統金融體系,撬動鏈下世界的海量資金長期以來一直是 DeFi 行業的夙愿。

DeFi平臺Earnity完成1500萬美元A輪投資,BitNile領投:12月6日消息,DeFi平臺Earnity完成1500萬美元A輪投資,多元化控股公司Ault Global Holdings, Inc.的子公司BitNile領投,Thorney、NGC Ventures參投。

作為投資的一部分,Ault Global Holdings, Inc.另類投資執行副總裁Christopher K. Wu將加入Earnity董事會。此外,Earnity和BitNile已同意成立合資企業,開發和共同推廣NFT和其他DeFi產品和協議的投資組合。

據悉,Earnity由法幣-加密貨幣支付處理器Banxa Holdings Inc.創始人兼董事長Domenic Carosa創立。Earnity在2021年融資超過2000萬美元,預計將在2022年第一季度初正式推出其Beta版平臺。(Businesswire.)[2021/12/6 12:55:07]

在過去一年里,DeFi 迎來了爆發式增長,鎖倉資金總量已達千億美元量級,但這一數據在以萬億為計數單位的 TradFi 面前仍顯得相當渺小,相較于 DeFi 已取得的成就,外部仍然有著無比廣闊的市場空間。

如此大的蛋糕擺在面前,有條件的玩家自然想著要去分食一角。此前,行業內曾有過一些創新型項目看到了這一窗口,一些執行力較強的團隊更是已針對特定用戶群體的需求推出了相應產品,比如昨天上線幣安的 BarnBridge(BOND)就做了利率的風險及收益拆分,期望借此吸引風險偏好更低的 TradFi 資金,但客觀來說,這些創新性項目處于起步階段,尚未實現足夠龐大的規模。此前業界高喊的“傳統機構入場”趨勢大多也只是停留在買入 BTC 這一階段,未能進一步深入到 DeFi 內部,資金從 TradFi 流向 DeFi 的趨勢暫時仍不明顯。

DeFi借貸平臺bZx:私鑰泄露導致bZx智能合約在Polygon和BSC上的部署受影響:11月5日消息,DeFi借貸平臺bZx發推表示,一個小時前,控制Polygon和BSC上bZx智能合約部署的私鑰似乎已被泄露,導致資金損失。以太坊部署受DAO控制,不受影響。bZx將進行社區投票,以使用金庫作為支持,使BSC和Polygon上的部署變得完整。如果用戶在Polygon或BSC上批準了bZx合約的任何代幣,盡快撤銷批準。以太坊上的部署、治理和DAO金庫均未受此事件影響。bZx智能合約本身沒有受到損害。此事件僅通過泄露的密鑰影響了Polygon和BSC上的部署。[2021/11/5 21:28:35]

不過,這一次的情況似乎不一樣了。作為借貸賽道的兩頭龍頭,Compound、Aave 無論是從硬實力還是影響力來看都是 DeFi 之中的翹楚,兩大協議同時發力也會給市場帶來截然不同的期待。那么這次,DeFi 能否如愿吸引 TradFi 資金流入呢?

為了回答這一問題,我們不妨先將主客顛倒,反向思考在什么情況下 TradFi 資金會選擇進入 DeFi。將這一設問進一步簡化,入場條件只需滿足「動機 > 顧慮」即可。下面,我們將詳述何謂傳統機構的動機和顧慮。

先說動機。在許多業內人士看來,DeFi 相較 TradFi 有著無中介、無許可、透明化等天然優勢,因此長期來看 DeFi 勢必會取代 TradFi。盡管我們同樣篤信 DeFi 的遠期前景,但短期來看,習慣了合規及信譽玩法的 TradFi 資金很難轉而去相信“代碼即法律”的邏輯。因此,在當前階段將“去中心化”視為 TradFi 的動機多少還是有些牽強。

DeFi基準利率今日為7.40%:金色財經報道,據同伴客數據顯示,05月10日DeFi去中心化金融基準利率為7.40%,較前一日下跌4.58%。同期美國國債抵押回購率(Repo Rate)為0.02%,二者利率差為7.38%。

DeFi基準利率代表了DeFi融資難易程度,利率越高說明融資成本越高,利率越低說明融資成本越低。其與Repo Rate的利率差則便于DeFi與傳統市場作進行同類比較。[2021/5/10 21:43:43]

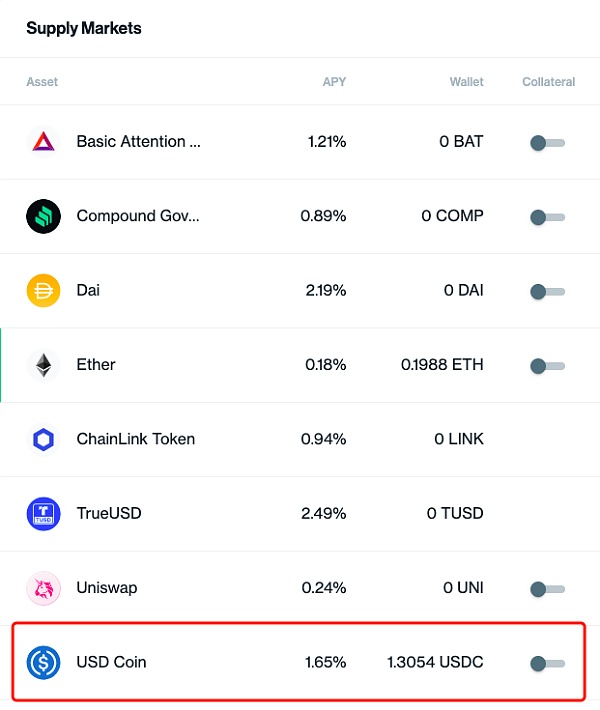

更為本質的動機還是利益。長期以來,DeFi 的收益狀況一直要優于 TradFi,即便基礎借貸利率與 TradFi 日漸接近,但在流動性激勵的加持下,DeFi 仍可以保持更高的收益率。前文提到的 Compound Treasury 可提供 4% 的固定利率,這一數字在 DeFi 世界里看起來雖然毫不起眼,但卻明顯高于 TradFi 的基礎存款利率—— 10 年期美國政府國債昨日收盤利潤率僅為 1.432%。

Odaily 星球日報注:Compound Treasury 向存入美元的機構客戶開放了 USDC 市場,提供 4% 的固定利率,但目前 Compound 協議內 USDC 的基礎存款利率僅為 1.65%,暫不清楚 Compound 將如何填補這一差異,不排除會提供額外的流動性激勵。

DeFiner創始人Jason Wu:普惠二字是去中心化金融的核心:11月5日消息,DeFiner創始人Jason Wu在參加《Defi遇冷,如何破局?》直播節目時表示國內外Defi生態共性和差異化,其中海外項目通常比較專注于一個賽道,做的比較垂直,和其它賽道處于合作關系。大家所熟知的所有海外項目,包括DeFiner基本上,一說,大家就知道是做哪塊業務的。比如Uniswap去中心化交易所,DeFiner借貸,NexusMutual保險等等。基本都是比較專注,咱們國內的DeFi項目,做的比較廣,很多都是穩定幣,交易,借貸都做。普惠二字是去中心化金融的核心。傳統金融,比類性比較高,透明度差。

舉個例子,美聯儲提供零利率資金,但是只有他的合作伙伴,大的金融機構,可以拿到最便宜的資金。包括貨幣基金市場,普通人也是參與不進去。DeFi,或者說DeFiner的普惠金融,是讓所有參與者都在同一起跑線,沒有差異的參與其中。人人都可以拿到同樣利率的資金,人人都可以參與其中。并且,通過去中心化的FINtoken鼓勵機制,人人都可以分享其中的利潤,生態共贏。[2020/11/5 11:43:53]

資金永遠是逐利的。如此大的收益差距已持續了一年之久,為什么 TradFi 資金仍未大規模進入 DeFi 內部呢?這就要說到顧慮了。可以這么說,在過去的一年期間,TradFi 資金對于 DeFi 的態度就是「顧慮 > 動機」。

所謂顧慮,大致可分為三點。首先是安全及合規問題,資金流入 DeFi 后能否保證安全?會不會被混入黑錢?其次是收益可持續性問題,隨著更多資金的進入,DeFi 的高收益能否繼續維持?最后是學習成本問題,DeFi 有著與 TradFi 不同的運作模式,從協議交互到私鑰管理,許多 TradFi 資金對于這些概念并不了解,難免會擔心是否會因為操作失誤而帶來不必要的損失。

數字資產研究院副院長孟巖:DeFi正在成為西方新基建:金色財經現場報道,2020 Cointelegraph中文大灣區·國際區塊鏈周8月5日在深圳舉行。數字資產研究院副院長孟巖在演講中表示,新基建現在國內和國際走的是兩條路徑,國內走的是數據要素化、資產化,國際上走的是DeFi。雖然國際上沒有某個部門來發布文件和戰略,但DeFi是他們正自發進行的一場新基建。DeFi鎖定總價值在不到2個月時間內超過100億美金,發展速度非常快。[2020/8/5]

那么,Compound、Aave 能否削弱甚至是打消這些顧慮呢?這就需要結合 Compound Treasury 和 Aave Pro 的產品設計來逐條分析了。

首先是安全及合規問題,雖然 Compound 和 Aave 在業內都有著不錯的聲譽,但圈內的信譽體系很難取信于外部資金,最多也只會發揮一些參考作用,所以要想博取 TradFi 的信任,項目方就需要做出額外的努力。從 Compound Treasury 和 Aave Pro 的設計上看,雖然目前已披露的細節并不太多,但仍可以看出一些明顯的異同。

相同點是,Compound 和 Aave 都選擇了 Fireblocks 作為合作方,后者是一家機構級安全服務商,主要為銀行、對沖基金、交易所等機構客戶提供數字資產轉移、存儲和發行的安全解決方案。從一些數字上可以大致窺探 Fireblocks 的實力——今年 3 月,Fireblocks 曾完成了 1.33 億美元的 C 輪融資,在其資方背景中可以看到 Coatue Management、富達、紐約梅隆銀行、硅谷銀行等多家傳統金融巨頭的身影;截至今年 5 月,Fireblocks 已完成了 6370 億美元的數字資產轉賬。可以看出,Compound 和 Aave 都希望借助 Fireblocks 來打通從TradFi 到 DeFi 的路徑,幫助機構用戶安全入金。

不同點是,Aave Pro 和 Compound Treasury 采用了截然不同的方式來降低資金流入 DeFi 之后的風險因素。Compound Treasury 的做法是與 Circle 合作,僅向機構客戶開放 USDC 市場。作為合規程度最高的穩定幣之一,USDC 的信譽及安全優勢近期已展露出了后勁,當前大有追趕 USDT 之勢。Aave Pro 的做法相對更加“大膽”,向機構客戶開放了 BTC、ETH、USDC、AAVE 等四個市場,不過 Aave Pro 也采取了其他的附加安全措施,首先 Aave Pro 并非完全開放,而是采用了許可制,只有 KYC(由 Fireblocks 支持)客戶才可訪問;其次這四個流動性池將不會與 Aave 協議此前的同幣種池子打通,風險完全獨立;最后,Aave Pro 市場之上還將額外添加反洗錢和反欺詐控制。

其次是收益的可持續性問題。這一問題相對來說存在一定的商榷空間。我們傾向于認為,隨著資金持續涌入 DeFi,未來 DeFi 的基礎借貸利率是一定會與 TradFi 逐漸趨同的,變數在于流動性挖礦。雖然挖礦的效率也會日漸下降,但在這一過程中,協議治理代幣(COMP、AAVE)的價值也會隨著鎖倉資金量的增長而上漲,所以我們認為,在挖礦激勵的加持下 DeFi 仍可較為長期的保持相對于 TradFi 的收益優勢。

另外值得一提的是,相較于早期的一些創新性協議,Compound 和 Aave 的鎖倉資金量處于另一個量級,巔峰之時都曾突破過百億美元,二者有著相當強大的資金承接能力,不太可能出現收益的突然滑坡。

最后是學習成本問題,相較于前面兩點,這算是個小問題,但從產品思維出發,任何微小的細節都不應該被放過。Compound 和 Aave 顯然都意識到了這一點,在官方公告中,Compound 明確提及將會簡化客戶操作,客戶無需考慮協議交易、私鑰管理等細節問題。雖然公告并未說明具體的實現流程,但較大可能是由 Fireblocks 來協助處理細節操作,同樣選擇了 Fireblocks 作為合作方的 Aave 這邊差異應該也不大。

綜合來看,為打消 TradFi 資金可能存在的一些顧慮, Compound 和 Aave 都做了相當多的準備工作,尤其是在最為關鍵的安全及合規問題上,一是通過 Fireblocks 給予了機構客戶一個更為安全的入場通道,二是通過一些設計上的限制來盡量降低風險因素。

雖然最終實現「動機 > 顧慮」暫時仍是未知數,但不得不承認,Compound 和 Aave 的努力可以在很大程度上降低 TradFi 的顧慮。形勢的逆轉絕非一朝一夕之功,我們可以看到,一些機構客戶已與 Compound 進行了接洽,天平的斜率已開始有了一絲變化。隨著未來更多項目跟進而來,合規通道進一步打開,基礎設施(比如保險)進一步完善,我們有理由相信,DeFi 世界終將贏得 TradFi 資金的青睞。

在第一眼看見 Compound Treasury 的消息時,我的第一反應是:“這么快!”

之所以會這么想,是因為就在 Compound Treasury 官宣的同一天,我曾刷到了 DeFi Pulse 聯合創始人 Scott Lewis 的一系列推文。這些推文的主題是討論當前 DeFi 借貸協議的基礎利率下行究竟意味著什么。

在 Scott 看來,利率的下行意味著 DeFi 步入了穩定發展階段,將開始與 TradFi 耦合。Scott 認為,在 DeFi 短暫歷史中的絕大部分時間里,穩定幣的供應都存在嚴重短缺,供應短缺推高了借貸市場的即時利率,過激的投機需求將理性的貸款需求排擠出了市場,隨著利率的下降,將會有更多的機構希望以這種透明、公開、去中心化的路徑貸款,這將給整個 DeFi 生態系統吸引來更多的流動性,進而為行業發展帶來全新的動力。

經歷了時長近一年的爆發式發展,種種跡象預示著 DeFi 市場的熱度已開始降溫,除了借貸利率下行,從生態鎖倉波動收窄、gas 費用下降等方面也可看出一些端倪。究其原因,這其中既有著市場整體回調的影響,但從內因來考慮,或許是的發展周期性使然。

這并非是什么壞事,良性的發展既需要澎湃的沖刺期,也需要平穩的沉淀期,市場規律決定了,任何一個行業走到了一定的階段,都需要去尋找新的動力。

動力在哪?這或許需要從行業的主體,也就是項目身上尋找答案。細看 DeFi 內部的發展現狀,用“內卷”來形容似乎也恰當,每一條賽道、每一個概念之上都擠滿了同效化的項目,項目迫切需要向外突圍,尋找新的市場空間。這或許就是 Compound 和 Aave 相繼選擇擁抱 TradFi 的原因吧。

歷史總是驚人的相似。去年夏天,Compound 創新性地發起了流動性挖礦計劃,意料之外的效果引發了無數項目的紛紛效仿,自此一場名為 DeFi 的風暴正式掀起,時隔一年,又是夏天,又是 Compound,當下會成為新一輪周期的起點嗎?

作者:Azuma;編輯:郝方舟

各位幣友下午好,您正在收看的是bbtv新聞頻道和娛樂頻道并期直播的午間節目《幣點訪談》,今天是跌年跌月星期跌,首先我們來看時政要聞...美股三大指數集體收漲.

1900/1/1 0:00:00備受矚目的倫敦硬分叉升級(包含了EIP 1559提案)于昨日在以太坊Ropsten 測試網上線,而據watchtheburn.com的數據顯示,在短短24小時內.

1900/1/1 0:00:00撰文:Ben Giove,Bankless 撰稿人傳奇投資者、嬰兒潮一代的沃倫·巴菲特 (Warren Buffet) 有一句名言:“短期來看,市場是一臺投票機,但長期來看,它是一臺稱重機.

1900/1/1 0:00:00自2017年以來,抵押不足的貸款一直是DeFi難以實現的圣杯。目前,通過Maker、Compound和Aave等平臺,大部分的DeFi都是以過度抵押的形式提供相對循環的用例.

1900/1/1 0:00:00區塊鏈技術的潛力遠不止像加密貨幣這樣的數字資產,用戶和公司可以將數據(如其個人 ID,證書,公司財產數據,注冊數據,房地產數據以及其他有關現實世界資產的信息)放置在區塊鏈網絡上.

1900/1/1 0:00:00Elon Musk一發關于柴犬的推特,柴犬幣就上漲。Elon Musk養了一條新柴犬,柴犬同時也是狗狗幣的吉祥物.

1900/1/1 0:00:00