BTC/HKD-0.36%

BTC/HKD-0.36% ETH/HKD+0.5%

ETH/HKD+0.5% LTC/HKD-1.27%

LTC/HKD-1.27% ADA/HKD+0.19%

ADA/HKD+0.19% SOL/HKD-1.79%

SOL/HKD-1.79% XRP/HKD-0.97%

XRP/HKD-0.97%原文標題:《AC推出新產品StableCredit》

早在8月,AC就提出了StableCredit的概念,我在文章?YFI的星辰大海?中有過簡單介紹,本次AC發文,說明醞釀4個多月的想法要正式實施了。

簡單說StableCredit是一個基于抵押型穩定幣設計的存借貸與AMM綜合運用協議,思路借鑒了?ARCx,抵押萬物發債。

舉個例子說明:

用戶將價值100萬的房子抵押給YFI,YFI給用戶100萬的穩定幣貸款額度。這個穩定幣貸款額度可以用來借出其他資產,比如一輛汽車。與此同時,協議會根據房子的投放收益來給用戶分潤。當房子價值上漲時,用戶手里的借貸額度還可以向上浮動。

這個模式跟?Uniswap+Maker?很類似。用當下的場景做類比的話,就是用戶將ETH存進Uniswap做市,賺收益的同時,Uniswap還會給你一筆錢讓你花。這是不是很爽?

下文將對AC的文章做進一步解讀:

Binance將于5月3日20:15上線Sui(SUI):5月3日,據官方消息,Binance 將于北京時間 5 月 3 日 20:15 上線 Sui(SUI),并開通 SUI/BTC、SUI/USDT、SUI/TUSD、SUI/BNB、SUI/EUR、SUI/TRY 交易對。[2023/5/3 14:40:10]

基本概念

AC文章開頭,先介紹了幾個基本概念,包括:

抵押型穩定幣,典型代表Maker的DAI

借貸協議,典型代表?Aave、Compound

自動做市商,典型代表Uniswap、Sushi

單邊AMM,典型代表:DoDo、CoFiX

利用率,可以理解為抵押率或清算線,是借貸類協議的核心數據

這里可以單獨說下利用率,AC支出當利用率為0%時,借1DAI就是1DAI,沒有溢價。當利用率為90%時,借1DAI的成本要大于1DAI,就是借1DAI,可能實際得到0.98DAI,存在溢價。

這個現象用AMM解釋會非常清晰,當DAI和債務1:1添加到50:50的AMM池時,對債務的需求越多,交易滑點就越高,這也就解釋了溢價的存在。

HyperPay錢包以2億美元估值尋求2000萬美元融資:12月1日消息,HyperPay錢包正以2億美元估值尋求2000萬美元融資,當前正與意向投資人接觸,融資細節將于近期公布。

據HyperPay融資報告資料顯示,HyperPay累計注冊量達120萬人次,Web3錢包用戶達30萬,信用卡申請使用人數達10萬,借貸規模達600萬美元。

HyperPay團隊計劃用這筆融資結合自身在Web2和Web3的優勢,搭建超級金融支付網絡,成為基于Web5的數字銀行,便捷流通加密資產,筑建加密資產私人銀行,構建跨平臺、跨公鏈的去中心化身份認證系統,打造Web3信用機制,為用戶提供多元化金融服務內容。[2022/12/1 21:15:36]

穩定幣信貸

StableCredit是一個結合了代幣化債務穩定幣、借貸、AMM和單邊AMM的協議,以創建一個完全去中心化的借貸協議。

用戶可以提供任何資產并創建名為StableCreditUSD的代幣化信用。

Azuki系列NFT近24小時交易額增幅超200%:金色財經報道,據OpenSea數據顯示,Azuki系列NFT近24小時交易額為144.64 ETH,24小時交易額增幅達209.99%。[2022/8/15 12:26:07]

具體創建流程如下:

提供一定金額的USDC

調用USDC價格預言機,確定1個USDC的美元價值

協議鑄造相應美元價值的StableCreditUSD

將USDC和StableCreditUSD按照50:50的比例提供到AMM

該協議計算系統利用率,最高可達75%

所提供的USDC的利用率以StableCreditUSD的形式計算

此時,用戶得到的StableCreditUSD就是「借貸信用」。可以用它來借貸通過AMM抵押的其他資產。所以如果有其他用戶提供LINK作為抵押,你可以通過「賣出」借貸信用來借貸LINK。當你想還債的時候,你可以把LINK「賣」回去換成StableCreditUSD,還清債務,然后收到你的USDC。

幣安新增TRC20-TUSD充提:據官方消息,幣安新增TRC20-TUSD充值和提現。此前,幣安已支持ERC20-TUSD、BEP2-TUSD以及BEP20-TUSD的充提。

TrueUSD目前已上線Binance、Huobi、Poloniex等100多家交易平臺,并在Ethereum、TRON、Avalanche、BNB Chain、Fantom、Polygon等12大主流公鏈上進行多鏈部署。TrueUSD經會計公司Armanino實時審計,確保美元儲備與其流通比達到1:1,實現100%儲備,用戶可隨時通過官網tusd.io獲取公開審計結果。[2022/7/29 2:45:28]

實際案例

下面舉幾個具體實例來說明這個過程:

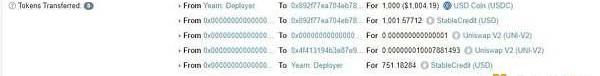

用戶A提供1000DAI進行借款:

將1000DAI存入StableCredit協議

系統調用預言機查詢DAI價值1020USD

系統鑄造1020個USD

系統將用戶A的1000DAI和1020USD添加到AMM

系統計算利用率,最高為75%

福布斯:特斯拉和MicroStrategy在本輪熊市中已損失近15億美元:6月15日消息,根據特斯拉和MicroStrategy的BTC持倉數據顯示,這兩家公司在本輪熊市中已損失近15億美元,其中特斯拉持有43,200枚BTC(相當于流通中的2100萬個比特幣總供應量的0.206%)已損失約5億美元;Microstrategy持有129,218枚BTC(約占流通中比特幣總量的0.615%)已損失9億美元。

MicroStrategy首席執行官Michael Saylor在社交媒體上透露,該公司有2.05億美元的定期貸款,需要維持價值4.1億美元的抵押品,但Micro Strategy已經預測到波動性并構建了資產負債表以便在熊市中繼續HODL。(福布斯)[2022/6/15 4:29:28]

系統為用戶A提供75%額度的借貸信用,即1020*0.75=765StableCreditUSD

此時用戶A提供了1000DAI,得到765個StableCreditUSD。

用戶B提供2個ETH進行借款:

將2ETH存入StableCredit協議

系統調用預言機查詢ETH價值1400USD

系統鑄造1400個USD

系統將用戶B的2ETH和1400USD添加到AMM

系統計算利用率,最高為75%

系統為用戶B提供75%額度的借貸信用,即1400*0.75=1050StableCreditUSD

此時用戶B提供了2ETH,得到1050個StableCreditUSD。

同理,有用戶C提供了1個WBTC,得到26000個StableCreditUSD;用戶D提供了1個YFI,得到了23000個StableCreditUSD,等等…

此時系統中存在多個借貸AMM池:

DAI:StableCreditUSD

ETH:StableCreditUSD

YFI:StableCreditUSD

WBTC:StableCreditUSD

其他各類用戶添加的抵押資產池

用戶A想借出1個ETH,于是他將525個StableCreditUSD提供給AMM,得到1個ETH。用戶幣想借出500DAI,他將510個StableCreditUSD提供給AMM,得到500個DAI。

他們想要贖回本金時,是需要向提供償還對應借出資產即可從LP中提取本金。當提取本金時,系統會燒毀對應數量的StableCreditUSD。比如,用戶A贖回1000DAI,此時系統會調用預言機價格,假設此時價格仍為1020USD,協議將燒毀對應數量的StableCreditUSD,以保證整個借貸資產的平衡。

這個贖回并燒毀StableCreditUSD的過程,AC文章中并沒有提,是我個人的猜測和判斷。主要依據是EMN當時的設計,也是鑄造信貸和銷毀信貸,遺憾的是當時被黑客利用導致項目沒有繼續。

StableCredit的優勢

StableCredit的設計充分利用了代幣化債務、借貸、AMM的特點,相對單獨存在AMM和借貸協議具有很多優勢:

首先,系統的借貸利率實際是根據需求自動平衡的,用戶需求多的借出資產,在償還時會支付更高的利息。原理是需求多資產,在AMM中被賣出更多,用戶在償還借貸購買對應資產時,會支付更多的StableCreditUSD。

StableCreditUSD類似于Uniswap的ETH,是AMM全部池交易的中間介質,這就讓借貸信用可以享受交易手續費,間接的實現了資產提供者收取利息。即借貸用戶支付的交易手續費和交易滑點等溢價,間接的提供給了代幣提供者。

如果用戶只提供代幣而不進行借貸,會一直積累整個系統的借貸溢價,也就實現了存款收益。

這種方式還實現了非常優美的借貸最大化利用率,像AAVE這些借貸協議,一旦用戶的抵押率達到紅線便會被清算。StableCredit的模式基本不存在被清算風險,只有相對的整體系統風險,即利用率。

舉例來說:用戶A存入的1000DAI,得到765個StableCreditUSD。之后他全部用于借出ETH,根據之前的案例,計算得出可借765/700=1.09個ETH

假設經過1個月,ETH價格上漲至1000,用戶償還1.09個ETH,會得到1.09*1000=1090StableCreditUSD。此時用戶償還765StableCreditUSD,可贖回1000DAI。

經過以上過程,我們發現用戶最初抵押了1000DAI,得到了75%的購買力,然后他購買了ETH,享受了ETH價格上漲的紅利,當他結清頭寸時,最終收回本金1000DAI,同時還結余1090-765=325USD。

但其實我這個案例有些過于理想,在真實的系統運行環境中,由于套利者的存在,StableCreditUSD與各類資產的匯率會實時的通過AMM交易進行調整,因此在抵押和贖回過程中,不可能是按照原比例兌換。

以上的一些內容純粹是我個人根據一些零散信息拼湊后的猜想,具體StableCredit的運作模式,還要等系統正式上線后再來詳細驗證。

但不難想象,這樣的一種設計,絕對能釋放更多的購買力,吸收更多的流動性。

寫在最后

之前文章中我也有說,StableCredit的設計,是YFI整個戰船中非常關鍵的一環,它為整個金融帝國提供了一個吸收流動性的接口,最終可能發展成為流動性黑洞。

通過大量的吸收存款,疊加?yearn?的智能理財服務,yearn的愿景正在一步一步實現。

簡單說,YFI的愿景是要讓「收益最大化」。

AC的初心一句話概括,「獲得持續安全穩定便捷的最大化收益」。

來源:金色財經

Tags:USDCREDITTABCREgusd幣會因為什么漲跌SmartCredit TokenEUROe StablecoinCreaticles

上周五,指數開盤后一度盤整,隨后持續震蕩上行,有色鈷板塊午后持續走強,電力、天然氣、航運等維持強勢,白酒股回暖后再度走弱,市場氛圍整體尚可,漲停數大增賺錢效應回暖,但也看到量能事縮的,縮量上漲.

1900/1/1 0:00:00作者:MartinYoung 編譯:萌眼財經 毫無疑問,去中心化金融是2020年加密市場勢頭的主要驅動力.

1900/1/1 0:00:00二試依然采取的事全面機考的形式,考試時間也是120min,考題的閱讀量依然很大,甚至有很多學員反饋題目難度比一試還大,做題時間非常緊張。面對這樣的“二試”,不知道享有“二試福利”是喜還是憂.

1900/1/1 0:00:00上周五,去中心化交易聚合服務1inch發布了其治理代幣,最多的一位DeFi交易者在空投中獲得了價值約2000萬美元的代幣.

1900/1/1 0:00:00比特幣最近行情趨勢一直呈現多頭情緒,今日下午更是突破了27900關口但是出現受阻情況并未成功突破28000,行情趨勢出現小幅度的回調,這里蘇璽選擇繼續多單進場,目標看向28000.

1900/1/1 0:00:00金幣專欄:12.28凌晨以太坊行情分析與操作策略 一個成功的投資者所依靠的并不是一門獨特的技術指標,也不是非常精準的技術面的分析,而是具備正確的操作理念和方法以及一個良好的心態.

1900/1/1 0:00:00