BTC/HKD+1.07%

BTC/HKD+1.07% ETH/HKD+0.86%

ETH/HKD+0.86% LTC/HKD+0.02%

LTC/HKD+0.02% ADA/HKD+0.06%

ADA/HKD+0.06% SOL/HKD+1.9%

SOL/HKD+1.9% XRP/HKD-0.23%

XRP/HKD-0.23%撰文:Josef Tětek,軟件開發公司與創業孵化器 TopMonks 分析師

該文首發在聚焦于開放金融的英文電子雜志「 Bankless 」。Bankless 與鏈聞聯合發布該文章的中文版本。Bankless 的訂閱地址為:bankless.substack.com

在過去兩年里,我們見證了去中心化金融 (DeFi) 服務的巨大增長,從一個很小的利基市場發展為一個稍微大一點的利基市場(是的,它仍然很小)。盡管關于各種貸款和衍生品服務的文章已經寫了很多,但關于 DeFi 利率性質的討論卻不多。在這篇文章中,我想就 DeFi 的基礎要素展開討論——它是當前許多 DeFi 服務不可或缺的一部分,一旦 / 如果 DeFi 從利基狀態變為更大市場,它將變得愈發重要。

首先,什么是加密美元 (cryptodollar)?雖然這個術語很新(至少我以前沒見過這種提法),但可能很有用,因為穩定幣其實與歐洲美元 (eurodollars) 類似。以下是 Investopedia 對歐洲美元的定義:

「歐洲美元」指的是存放在外國銀行或美國各銀行海外分行的美元存款。由于是在美國境外持有,所以歐洲美元不受美國聯邦儲備委員會的監管……因為歐洲美元市場相對的不受監管,這意味著對此類存款可以支付更高的利息。

歐洲美元是在境外銀行持有的美元,因此不受美國各種監管規定的約束(但過去幾年隨著 FATCA 等法律的出臺,這種情況有所改變)。那么,加密美元可以被看作是歐洲美元的再次迭代——它不是在境外銀行持有的美元存款,而是存在加密錢包和服務中的類美元存款。兩者的根本動機是一樣的:從事以美元計價和結算的金融業務,而無需承受美國金融監管的沉重負擔。對于 Tether、USDC 和 DAI 來說,這一監管套利目前似乎是奏效的。這幾種代幣都在 CeFi 和 DeFi 服務中被用作美元替代品,通常無須遵循任何反洗錢 / 了解你的客戶 (KYC/AML) 規定。

5月31日早8時OP將解鎖價值約5.8億美元代幣:5月31日消息,北京時間5月31日早8時OP將迎來大額解鎖。tokenunlocks信息顯示,本次將解鎖386,547,057枚代幣,占總供應量的9%。以現價計算,價值約為5.72億美元。[2023/5/31 11:48:58]

那么,我們的加密美元到底什么樣呢?最大的一個應該是 USD Tether。Tether 一直在跟監管機構玩捉迷藏游戲,而且相當成功,但是由于其模式基于借據(IOU),所以 Tether 仍依賴于現有銀行業基礎設施。所有流通中的 Tether 代幣都是以存在某銀行賬戶中的美元來背書的。因此,Tether 跟其他借據類穩定幣一樣,都不是真正的加密美元,更恰當的說法應該是「代幣化的歐洲美元」。

因此,最重要也最名符其實的加密美元應是 MakerDAO 的 DAI。毋庸贅言,DAI 現在是最大的加密抵押型穩定幣。DAI 的有趣之處在于,它采取一種間接機制來維持與美元的錨定——DAI 通常無法用來直接贖回相關抵押品(抵押債倉即 CDP 的所有者除外)。間接機制來自穩定費,其作用與一筆貸款的利率類似(其定義為本金的年利息)。

那么穩定費是如何決定的呢?這要依據 DAI 的市場價格與 1 美元錨的偏差。MakerDAO 有時被人們稱為是一家中央銀行(Rune Christensen 自己也說過),但這其實并不準確。MakerDAO 是一個貨幣委員會。也就是說,類似于現實世界的國家貨幣委員會,MakerDAO 真正唯一的任務是保持其貨幣 DAI 的匯率。由此推斷,穩定費其實是 DAI 與錨之偏差的一個函數:

如果 DAI 跌破 1 美元的錨定價,穩定費就得上漲,從而減少供應量。

如果 DAI 升破 1 美元的錨定價,穩定費就得下降,從而放大供應量。

OneKey Card 注冊已恢復,目前正處于測試階段:4月17日消息,硬件錢包OneKey發推稱,OneKeyCard注冊已恢復,目前正處于測試階段。此前4月15日,OneKeyCard因大量用戶涌入,新注冊已暫停。OneKeyCard是一個虛擬Visa卡,支持微信、支付寶等支付渠道。[2023/4/17 14:08:28]

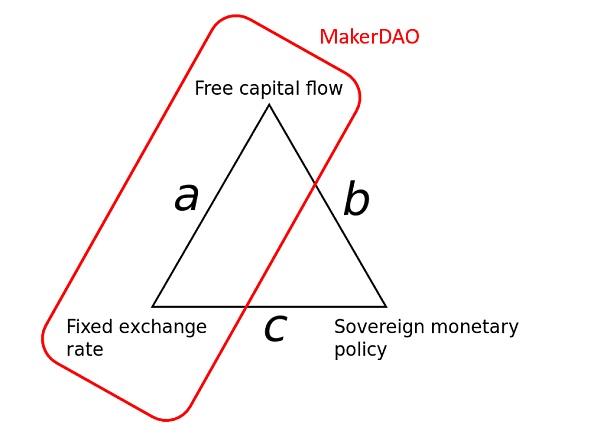

宏觀經濟學有個概念叫「不可能三角」,用來描述各種貨幣制度。不可能三角的意思是,在資本的自由流動、固定匯率和貨幣政策主權這三者中,任何制度只能選擇其中兩個。由于 MakerDAO 是一個貨幣委員會(讓匯率一直保持錨定),并且不限制資本的流動,所以它無法擁有貨幣政策主權。與錨偏離多少這個因素直接決定了其貨幣政策。

來源:維基百科,作者有所修改

貨幣政策主權的缺失會對整個 DeFi 領域產生一些重大影響,正如我們接下來將談到的,DAI 的穩定費其實是 DeFi 領域各利率的驅動因素。

DAI 于 2017 年底啟動,成為第一個被后來的多個 DeFi 項目采用的穩定幣。從利率的角度看,最重要的 DeFi 項目是各個貨幣市場 (MM),用戶可以在這些 MM 存入和借出各種基于以太坊的資產。這里的貨幣市場,我指的是 Compound 和 dYdX,當今最大的兩個貨幣市場。

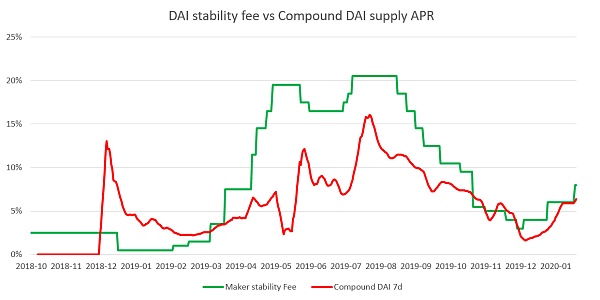

我們先看看第一個貨幣市場利率——Compound 的 DAI 供給年利率 (APR)——在 DAI 穩定費的背景下有怎樣的表現:

Coinbase呼吁創建抗通脹的穩定幣:金色財經報道,美國加密貨幣交易所Coinbase鼓勵致力于其新區塊鏈的開發人員專注于如何創建抗通脹的穩定幣。Coinbase在一篇博客中稱,鑒于最近銀行系統的困境,探索穩定幣的潛力比以往任何時候都重要。[2023/3/27 13:29:11]

數據說明:本節的貨幣市場數據全部來自 Loanscan API;所有貨幣市場的利率平滑至 7 天移動平均線

可以看到,穩定費和 Compound 供給利率之間的相關性隨時間變得越來越強。Compound 啟動時的相關系數是 0.71 ,過去 6 個月則是 0.90 (你可以在本節后半部分找到關于相關性的所有概述)。這是為什么呢?

簡單來說,現在所有的 DAI 都來自 CDP (抵押債倉),也就是有人鑄造了一筆 DAI 并承擔支付穩定費的義務。CDP 的持有者通常在交易所出售他們的 DAI (主要是為了建一個 ETH 杠桿多頭頭寸)),而這些 DAI 的一部分會想辦法進入貨幣市場。貨幣市場的供給利率(放款人賺的利息)必須與穩定費持平或更低。否則,這將成為一個免費的印鈔機。而借款利率會與穩定費多多少少持平,于是,借入 DAI 的成本,在 CDP 與在各貨幣市場才會差不多。

當然,自 12 月以來,Compound 給那些未借存款實施 DAI 存款利率,因而落實了穩定費與 Compound 利率之間的因果關系,也就是將其利率與穩定費直接錨定。Robert Leshner 寫道:「MakerDAO 將通過 MKR 投票流程有效的控制 cDAI 的利率。」

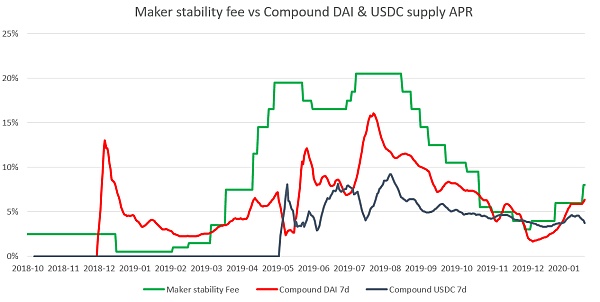

讓我們看看其他一些相關性——DAI 和 USDC 之間的,不同貨幣市場的兩個穩定幣之間的相關性。

在下圖中,我們在之前的圖表基礎上加入了 Compound 的 USDC 供給利率:

數據:三箭資本從幣安轉出2000枚ETH,該地址目前持有6595枚ETH:金色財經報道,Lookonchain監測數據顯示,被標記為三箭資本(Three Arrows Capital)的地址從幣安轉出2,000枚ETH,該地址目前持有6,595枚ETH,約785萬美元。[2022/12/19 21:53:03]

雖然 USDC 利率一直低于 DAI 利率,但與穩定費的相關性依然存在:其相關系數在啟動時為 0.69,而過去 6 個月為 0.83。

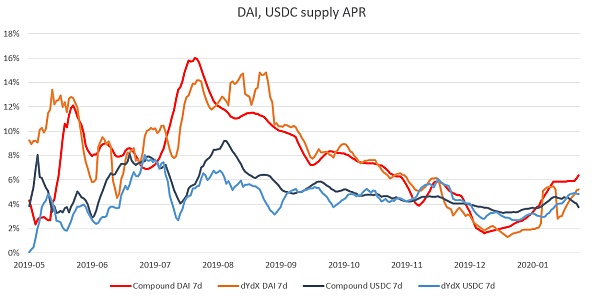

現在讓我們來比較一下這兩個貨幣市場里所有穩定幣的利率(下圖始于 2019 年 5 月,當時兩個貨幣市場各自啟動了其第二版協議):

雖然這張圖的起始部分看起來有點混亂,但我們可以觀察到,兩個貨幣市場 (Compound, dYdX) 和兩個穩定幣 (DAI, USDC) 隨著時間的推移而逐漸趨同。

首先,不同貨幣市場上的同一資產(dYdX 和 Compound 上的 DAI)開始同步,然后,兩種資產(DAI 和 USDC)也開始同步。簡而言之,隨著貨幣市場吸引到更多資本,各種利率的噪音會合并成一個信號——加密美元的利率。

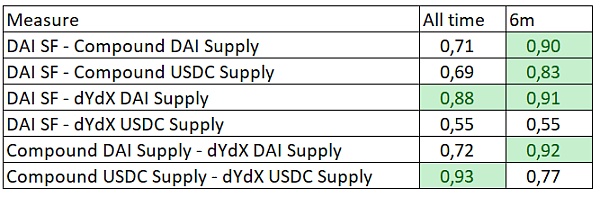

下面是所有的相關系數:

數字雖不完美,但過去 6 個月(9 月 19 日至 1 月 20 日),大部分供給利率與 Maker 的穩定費重度相關,而且各市場的各種供給利率之間也高度相關。

Jake Chervinsky:以太坊合并沒有使ETH看起來更像一種證券:金色財經報道,美國非盈利組織區塊鏈協會政策主管Jake Chervinsky在社交媒體上稱,不是法律建議,但真正了解美國證券法的人會告訴你,以太坊合并不僅沒有使ETH看起來更像一種證券,而且事實上是一個重大的降低風險事件。

金色財經此前報道,美國證券交易委員會(SEC)主席Gary Gensler表示,股權證明(PoS)加密貨幣可以被視為證券,其中包括在周四完成向PoS系統轉變后價值2000億美元的以太坊網絡。[2022/9/16 7:02:07]

本節的要點是:

隨著市場趨于成熟,不同穩定幣和貨幣市場各利率正在趨同,并與 Maker 的穩定費高度相關。穩定費本質上成了加密美元的利率。

注:本節中的數據來自 Cryptocompare API。圖表中的 DAI 價格從每小時均值匯總而來。

現在讓我們來探討,什么在左右穩定費的波動。如前所述,MakerDAO 沒有貨幣政策主權;一旦與錨偏離,Maker 基金會和 MKR 持有人就會被迫改變穩定費。

但是,是什么導致與錨的偏離呢?主要是投機和整體市場情緒(與 ETH 有關,因為它是 DAI 的抵押品的主要來源,而且可能未來很長一段時間都是如此):

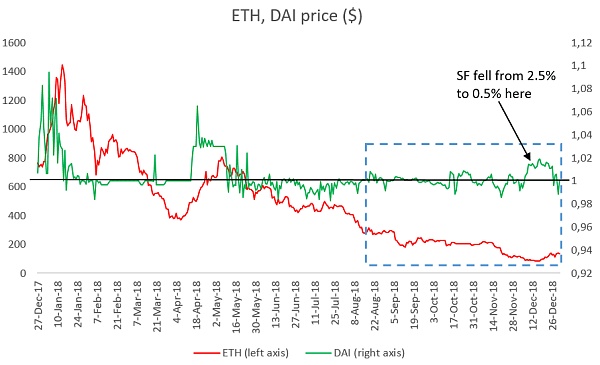

1) 當市場情緒主要是看跌時,持有 DAI 等穩定幣的需求就會上升。這時,沒多少投機者會開立 CDP 去建杠桿多頭頭寸(相反,他們更有可能關閉以前開的 CDP,以免因抵押品價格下跌而被清算)。總之,持有 DAI 的需求增加,而 DAI 的供給減少。你會發現,DAI 的價格漲過錨定價時,穩定費率可能會變得很低。實際情況也是如此,尤其是在 2018 年年底(下圖用藍色方框標注),這是 ETH 價格暴跌的最后階段:

在 8 月 13 日至 12 月 31 日的 141 天中(以藍色方框突出顯示),DAI 有 84 天(占總時長 60%)高于錨定價,而 ETH 的價格則從 318 美元跌至 83 美元的低點。在此期間,穩定費一直設定在 0.5-2.5% 之間。8 月時穩定費曾提高到 2.5%,當時 DAI 低于錨定價(可能投機者認為熊市將結束,開始賣出 DAI 購入 ETH),但由于 ETH 一直在跌,穩定費再次降到 0.5%。

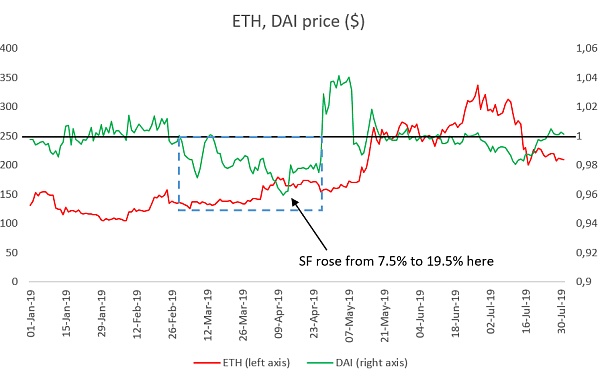

2) 當市場人氣主要是看漲時,持有 DAI 等穩定資產的需求減弱。投機者更傾向于開立更多的 CDP、鑄造更多的 DAI,尤其是在 ETH 抵押品不斷上漲而借款能力相應提升的情況下。由于加密貨幣價格的漲幅可能相當驚人,(年化)兩位數的穩定費的成本對投機者而言不算負擔,ETH 價格的上漲將會遠超這一成本。2019 年春季就是這種情況:ETH 上漲,而 DAI 跌到錨定價之下。注意下圖,當 ETH 價格回升時,DAI 是如何跌破錨定價的(以藍色方框標注):

就在 ETH 反彈開始、DAI 跌破錨定價后,穩定費從 7.5% 升到 19.5%(在從 4 月 14 日到 5 月 3 日的 20 天內)。穩定費這一大幅上漲后來穩住了 DAI 的價格,如上圖右半部分所示。在穩定費上漲之前,DAI 在 57 天里有 54 天(95% 的時間)低于錨定價,而 ETH 則從 137 美元漲到 171 美元。

從上述觀察中我們得出以下簡單啟示:

當 ETH 上漲時,預計穩定費(以及其他加密美元利率)將上漲并保持高位——它們必須上漲,以防止 DAI 跌至與錨定價水平以下。

當 ETH 下跌時,預計穩定費(和其他利率)將下降并保持低位——它們必須下降,這樣 DAI 才不會持續高于錨定價。

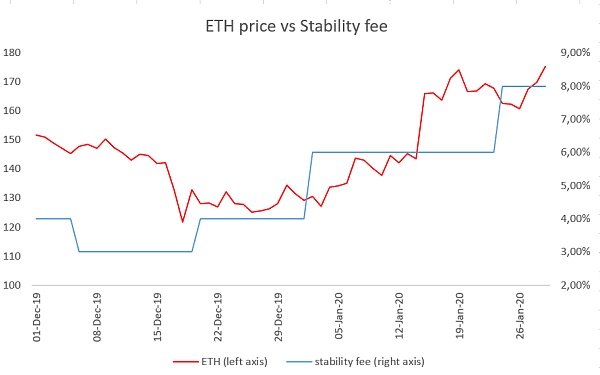

我們可以看到,自 2020 年開始,這一幕的確發生了——ETH 的價格從 120 美元漲到了 170 美元,穩定費也從 4% 漲到了 8%。以下是 2019 年 12 月初以來 ETH 價格與穩定費的圖表:

在這段時間,DAI 一直緊緊錨定美元,這可能是由于新引入的 DAI 儲蓄利率 (DSR) 的穩定作用。DSR 是支付給 DAI 持有人的利息,在 Maker 的 Oasis 應用或在 Compound 以及 Chai 等 wrapper 里都已實現。

本文的目標是證明兩個最常用的 DeFi 貨幣市場上使用的兩種穩定幣的利率之間的相關性,以及加密美元利率的由來。我認為,加密美元利率源于穩定費;穩定費的目標是使 DAI 與其錨定匯率的偏差最小化,而這一偏差反映了 ETH 價格的市場情緒。

結論是,在 ETH 持續上漲時,當前的各種 DeFi 利率有望大幅上漲,而在 ETH 熊市時這些利率會大幅下跌。這意味著,DeFi 中的借款行為仍然只在以投機為目的時才可行,因為在牛市時期,沒什么其他用例能維持如此高的借款成本。另一方面,放款則變得非常誘人,高利率甚至可以抵消 DeFi 智能合約的各種風險。利率能升到多高?在 2017 年泡沫的最后階段,BitMex 的融資利率在某段時間里超過日化 1%,這表明當市場瘋狂時,投機者愿意吞下年化約 400% 的利率。

可以預計,當 ETH 價格趨于穩定時,加密美元的利率也將趨于穩定。事實上,加密美元利率可以被理解為一個預測市場,來預測 ETH 價格的年增幅——例如,若投機者愿意支付年化 20% 的穩定費,那就等于他們預計 ETH 未來一年至少會升值 20%。一旦 ETH 價格穩定下來,人們的預期趨于溫和,加密美元的利率也將亦步亦趨。ETH 2.0 可能會成為一個穩定因素,它讓我們能更好的預估 ETH 的公允價值,例如通過貼現現金流分析。另一方面,正如 Tarun Chitra/Haseeb Qureshi 所指出的,加密美元利率將在質押(staking)經濟學中扮演重要角色。

考考你自己:

什么是加密美元?(答案:加密軌道上的美元)

什么設定了加密美元的利率?(答案:Maker 的穩定費)

當 ETH 上漲時,加密美元的利率會向上還是向下?(答案:向上!)

Tags:DAIETHEFIDEFIXDAItogetherbnb完整攻略圖文defi幣是什么SquidGameDeFi

前幾天我說A股必有妖,果然這幾天大幅跳水,那些喊著牛市買基金的朋友虧成沙雕了。我平時喜歡刷抖音,那幾天經常刷到炫耀基金收益的視頻,一查數據,基金都買爆了,所以凡事不要瞎湊熱鬧,不然吃屎都趕不上熱.

1900/1/1 0:00:00過去一周,全球股市經歷了12年來最糟糕的一周,而隨著這場股市崩盤的發生,加密貨幣市場也受到了嚴重的打擊.

1900/1/1 0:00:002月29日,火幣全球站先后發布公告宣布,火幣公鏈測試網正式上線和火幣將再銷毀1.5億枚HT。這意味著,再銷毀1.5億枚的HT正式進入“絕對通縮”新階段.

1900/1/1 0:00:00(紫丁香花叢,梵高) 前言:在過去的幾天bZx事件在加密圈引起廣泛關注。黑客之所以能“攻擊”成功,除了操縱價格之外,其中利用最充分就是閃貸.

1900/1/1 0:00:00金色周刊是金色財經推出的一檔每周區塊鏈行業總結欄目,內容涵蓋一周重點新聞、行情與合約數據、礦業信息、項目動態、技術進展等行業動態.

1900/1/1 0:00:002月15日,火幣發布2020年1月HT運營月報,從月報可以看到,火幣1月銷毀405.68萬HT,比上季度月均增長51%.

1900/1/1 0:00:00