BTC/HKD-3.63%

BTC/HKD-3.63% ETH/HKD-4.31%

ETH/HKD-4.31% LTC/HKD-2.46%

LTC/HKD-2.46% ADA/HKD-5.77%

ADA/HKD-5.77% SOL/HKD-8.91%

SOL/HKD-8.91% XRP/HKD-5.92%

XRP/HKD-5.92%編者按:6月15日,中國人民大學重陽金融研究院高級研究員、北京航空航天大學教授,北航數字社會與區塊鏈實驗室主任蔡維德,在人大重陽主辦的“新型貨幣戰爭的科技、市場、監管”系列直播活動第九講中,分享了他對“美國銀行改革”的最新思考。該期內容將分為上下兩篇發布,這是下篇。以下為直播視頻實錄。

05.英國央行對商業銀行的分析

1.英國央行改革路線

英國央行的思想是由區塊鏈到支付改革,到央行穩定幣,再到后臺改革。后面一個階段的數字資產和智能合約已經開始,但后臺的改革現在還沒有開始(備注:世界只有幾個項目真正開啟這方面的項目,多半沒有成功)。

圖16: 英國央行2019年7月提出的數字貨幣改革金融體系的路線圖

英國央行非常清楚地表示,英國做數字貨幣的兩個最重要的原因在于監管權和促進經濟(交易快)。

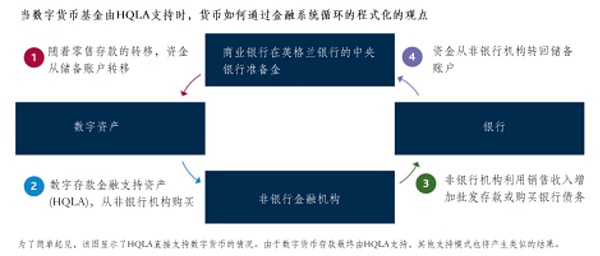

2021年6月7日名為新型數字貨幣(New Forms of Didital Money)的報告討論了商業銀行的變化,其中使用到優質流動資產(High Quality Liquid Asset,HQLA)。

2.英國央行CBDC/穩定幣4模型

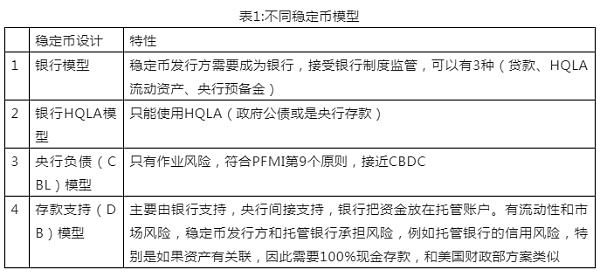

英國央行把穩定幣分為四種,從中可以看到它的哲學思想。

1. 銀行模型。穩定幣發行方需要成為銀行,成為銀行之后接受銀行制度監管,存款可以有3種(貸款、HQLA流動資產、央行預備金)。

2. 銀行HQLA模型。只能使用HQLA(政府公債或央行存款)。

3. 央行負債(CBL)模型。這種是合成數字貨幣,央行負債模型只有作業風險,符合PFMI第9個原則,接近CBDC。

聲音 | 蔡維德:如果試了一次比特幣就不想去銀行匯款:科博會“2019中國金融論壇”于2019年10月23-24日在北京召開。國家特聘教授,北航數字社會與區塊鏈實驗室主任,工信部賽迪區塊鏈研究院名譽院長蔡維德出席并發表演講。他指出,數字法幣快捷迅速。他還談到,有人講說,如果試了一次比特幣就不想去銀行匯款。現在銀行用SWIFT來匯款。現在客戶來選擇,客戶會因為方便而使用穩定幣,以后再到銀行去做現在慢速匯款是不可能的事。所以國際貨幣資金組織銀行說必須要改革。(新浪財經)[2019/10/23]

4. 存款支持(DB)模型。這件事情主要由銀行支持,由央行間接支持,銀行把資金放在托管賬戶。此模型有流動性風險和市場風險,穩定幣發行方和托管銀行承擔風險,例如托管銀行的信用風險,尤其當資產有關聯時,一個債務倒會引起其他債務跟著倒,因此需要100%現金存款。這與美國財政部方案類似,美國財政部表示必須是“一對一”現金放在銀行中。

3.英國央行報告5個觀點(1)

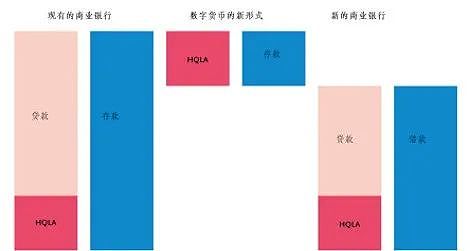

報告還表示,貨幣在金融體系的功能是現金和銀行存款,這與鑄幣權和信用有關。數字穩定幣需要更高的擔保,其不僅是流動性非常高,擔保性也需要非常高,這樣就會有更少的資金以貸款方式留在實體經濟。根據下圖,現在的商業銀行紅色部分是借出去的,比如做貸款、放債、買資產,藍色部分是存款。數字貨幣出來時應該只能放在HQLA里,拿出來以后,最右邊圖中銀行存款就相對縮小了,貸款也減少了。按照這樣的模型,可貸款的錢就縮小了,因為有一部分可以作為貸款的錢用于買了HQLA。按照這樣的觀點,就算數字穩定幣放在HQLA,對實體經濟也是不好的。

聲音 | 蔡維德:智能合約在資產上鏈后會成為重要工具:北京航空航天大學數字社會與區塊鏈實驗室蔡維德教授發文表示,智能合約在資產上鏈后會成為重要工具,如果要買或是賣資產,智能合約可能是許多人選擇的工具。所以智能合約的合法性,安全性,可靠性會非常重要。他表示智能合約有三大坑,分別是沒有法律的支持、把法規放進智能合約和把合同文本直接翻譯成智能合約的代碼語言。[2019/1/18]

圖17: 英國央行提供的穩定幣和銀行資金走向變化

4.數字穩定幣增加金融速度,但貸款減少

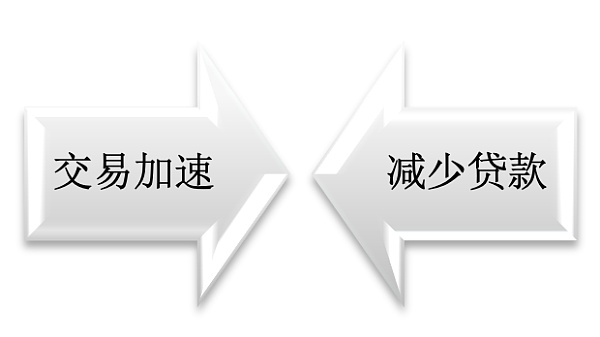

數字穩定幣使得金融屬性增加,便利性增加,交易更快,但是它的貸款減少了。(備注:美聯儲在2021年表態不喜歡私人單位發行的數字穩定幣。這觀點和美聯儲以前的觀點不同,可能代表美聯儲改變思想。一部分的原因可能是數字穩定幣對經濟的影響可能比想象的大的多,這可以從2020年年底國際貨幣基金組織發布的研究報告清楚可以看出。2020年10月國際貨幣基金組織認為數字穩定幣有空前的影響。)

但是這里有一些爭論,英國央行在2019年7月談到交易速度增加,經濟成長,這也被數據證實。但另一邊貸款又有減小,實體經濟活動受到壓縮,這兩邊是相互沖突的。貸款減少所帶來的負面影響與交易加速所帶來的正面影響哪一個更顯著?這是我們需要考慮的問題。

圖18: CBDC的一個沖突--貨幣速度大大增加,但是貸款總量減少

5.英國央行報告5個觀點(2)

數字貨幣必須與傳統貨幣有同樣的監管,數字穩定幣也必須有同樣的待遇,在這種數字貨幣政策下有多個注意事項。

一是經濟和貨幣的穩定性,這是一個潛在危機。

二是要讓很多人有得到這個貨幣的能力,降低現金的使用。

聲音 | 蔡維德:依靠評估“沙盒系統”,可實現對區塊鏈更為科學的分析:據福州新聞網報道,在首屆區塊鏈產業與企業家國際峰會上,談到區塊鏈領域存在“偽鏈”“僵尸鏈”叢生的亂象時,國家科技資源共享服務工程技術研究中心首席科學家蔡維德表示,依靠評估區塊鏈系統的大數據平臺“沙盒系統”,可實現針對區塊鏈的更為科學、全面的分析,“這一系統借助自動生成的數據說話,減少人為意見的干擾,可成為區塊鏈發展有效的孵化器與監管利器”。[2018/12/14]

三是支持支付創新,包括實時結算、可編程貨幣、跨境支付。英國央行認為實時結算兩小時就可以。事實上在計算機“實時”代表一秒到兩秒內或是更短時間,這相差了非常多倍(60x60x2和2秒比)。德國銀行非常重視可編程貨幣。英國央行一直認為跨境支付決定世界儲備貨幣。這三個支付創新是改變世界的。

四是普惠金融和保護數據,讓沒有銀行存款的人也使用數字貨幣,保護數據方面有三個重點。世界儲備貨幣是由網絡效應造成的,大家都用美元,所以我也用美元,這是網絡效應。同時提到了達維多定律,如果一個市場達維多定律適用,第一個出場的產品可以占到整個市場近一半的份額。因此如果CBDC具有達維多定律,許多國家會競爭CBDC,希望自己國家的CBDC會有達維多定律的現象。保護數據方面的第三個重點是交互性。

五是數字貨幣在市場上競爭,例如對銀行存款的競爭。

六是客戶可以選擇不同的服務。

6.英國央行報告5個觀點(3)

由于快速性和便利性等非金融屬性,人民會選擇數字貨幣,而不是銀行存款。因此數字貨幣的便利性和安全性是最重要的,任何人發展數字貨幣都要考慮到是不是方便使用,大家對這個系統是不是有信任,或者這個系統是不是安全。

基于很多調查,英國央行預測1/5(21%)的銀行存款會轉為CBDC,但這件事情存在不確定性。國際貨幣基金組織、美聯儲和其他央行以前的報告都認為以后沒有銀行存款,但英國央行反對這理論,并認為另外79%還會繼續留在銀行里面,這是一個重大突破。

北航教授蔡維德:區塊鏈將系統改變金融體系:5月20日下午,北京航空航天大學國家“千人計劃”特聘教授蔡維德在“鏈上無限”2018中國區塊鏈產業高峰論壇上介紹了區塊鏈在改變金融體系上的最新進展,認為區塊鏈將系統改變金融體系。他表示,2017年底去硅谷,看到斯坦福很多大學生棄學,要從事區塊鏈行業,區塊鏈被很多人認為是下一代互聯網。之所以認為區塊鏈將給金融體系帶來更多的改變,基于他看到的幾個重大的事件:2017年9月29日在英國央行,IMF考慮將數字貨幣放進籃子里,改變本來強硬的立場。另外主力基金進來了,資本市場也改變了,出現了一個“塊來瘋”現象,只要區塊鏈股票拼命地往上漲,其中一只股票兩天之內漲了40倍,這個倍數非常驚人。[2018/5/20]

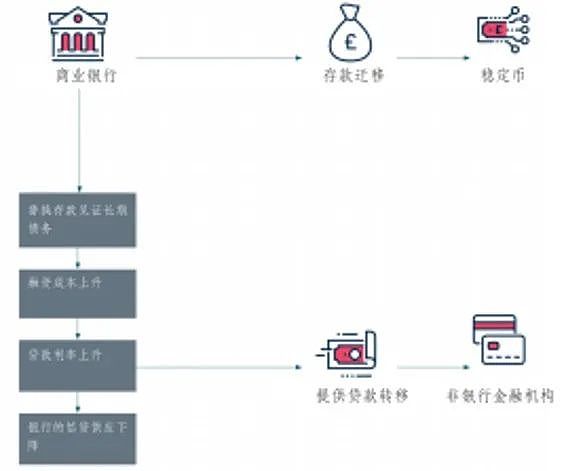

英國央行認為合宜的保險制度可以防止銀行沒有存款,現在每家銀行都有保險政策,假設銀行垮了,資金不會流失,這種情況下不會有人一定要把資金從銀行拿出來放在CBDC。商業銀行因為被數字貨幣排擠,存款流失,貸款的錢比較少,貸款時成本則會提高,這時可能很多資金就會流失。后來發現很多人會到非銀行貸款,這成了一種金融市場的改變,銀行會有一些改變,但銀行不會消失。英國央行提出,無論如何,最后錢還是會回到銀行,就算錢進入了數字貨幣商,最終數字貨幣商也會買一些HQLA或者其他資產,拿到這些錢的機構又會將資金回到商業銀行,這就是鮭魚模型。

圖19: 英國央行提供的穩定幣資金流向

7.存款回到銀行:鮭魚模型

下圖表示美聯儲和國際貨幣基金組織的分析可能不正確,商業銀行在數字貨幣出來前基本上是倒不掉的。數字貨幣出來后,可以貸款的資本少一點,成本會提高,但最后錢還是回到銀行,這是英國央行2021年6月7日的一個重要理論突破。過去,國際貨幣基金組織和美聯儲的判斷是基于博弈論的,但博弈論本身是數學,并沒有討論到其他的機制,是單維度分析。

蔡維德:一個新時代已經來到了:國家特聘教授、北京航空航天大學國家“千人計劃”特聘教授、清華大學長江講座教授、英國倫敦大學學院 (UCL) 區塊鏈研究中心科學顧問蔡維德表示:“最近在美國發生了兩件事,一是美國最大銀行摩根大通對比特幣及區塊鏈態度的變化,二是索羅斯大舉買進區塊鏈股。美國兩件事情讓我們看到區塊鏈正在改變世界金融市場。摩根大通從大罵數字代幣是騙局到認為數字代幣有價值是巨大改變;索羅斯這位世界著名投資人的動向值得我們關注, 他棄美國重要科技公司臉書而大買Overstock。這兩件事傳遞了一個重要信息:一個新時代已經來到了。”[2018/2/28]

圖20: 資金像鮭魚一樣最后還是會流到銀行

英國央行提出,資金像鮭魚,出海后還是會回到原產地。即使數字穩定幣使資金從銀行外流,但是最后還是回到商業銀行。

8.英國央行報告5個關點(4-5)

英國央行2021年6月7日的報告認為數字貨幣的發展對宏觀經濟穩定是有效的。

一是社會對貨幣制度應該有非常強烈的信心。

二是關于銀行的流動性問題,也就是危機時銀行存款會轉到CBDC的問題,就算有銀行危機,央行也可以注入大量的資金,同時在有保險制度的情況下,老百姓不會從銀行轉出資金。

三是貸款信用制度會改變。

四是貨幣市場不會有長期性的影響。

五是未來央行除了提供貨幣之外還有貨幣政策,CBDC應該提供利息。

該報告認為,穩定幣支付功能需要監管,穩定幣基本是一種價值存儲,應該有一樣的待遇,包括資金需求、流動性管理、央行支持、以及穩定幣保險。

英國央行的穩定幣與美國財政部的穩定幣模型不同,英國央行推行的穩定幣比較像國際貨幣基金組織在2019年7月提出的合成CBDC,英國央行認為合成CBDC是由英國央行主導的。美國卻是由商業銀行主導,使用蝴蝶模型。

在資金安全上,英國模型更加安全,而在靈活性上,美國模型更加活波。

9.英國央行2021年CBDC原則

央行發行數字貨幣有幾個非常重要的原則。

1. 接納各方使用。這是英國央行傳統原則,事實上這個原則意味著所有單位、所有機構都要受英國央行監管,每個人的支付都要監管。

2. 央行與企業合作。由央行提供基礎設施,企業提供增值服務。這與美國財政部的觀點稍微有些不同,一樣的地方在于都由央行策劃,一樣的地方在于,美國表示網絡全部由企業外包,英國央行表示自己作為一個基礎設施,上面的增值服務由企業提供。這兩個國家央行數字貨幣的做法不同。

3. 央行數字貨幣支付與企業支付的差別。央行數字貨幣與私人企業支付是有差別的,要打擊第三方支付系統。

4. 在反洗錢環境下保護隱私。

5. 在“不傷害各方”前提下,央行使用CBDC進行貨幣和經濟政策。

6. 英國央行認為銀行必定想繼續現在業務,包括貸款和存款,這與德國銀行協會2021年公開信的觀點一致。每個銀行都想要一些改變,但都不想大改。

06.日本央行的DX(數字轉變,Digtal Transformation)計劃

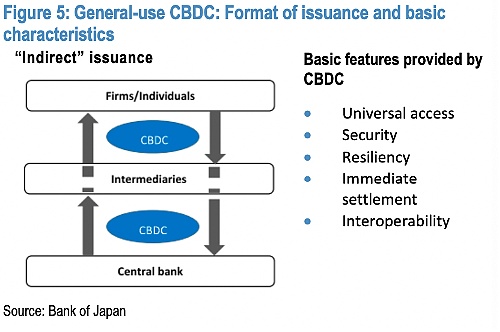

2021年5月31日日本央行的研究計劃,明顯的商業銀行還是存在。到現在為止,還沒有任何央行提出不要商業銀行的計劃,看來商業銀行必定會存在,但是作業方式會改變。

圖21: 日本央行提供的CBDC價格圖

1.日本央行提出銀行數字化轉型計劃

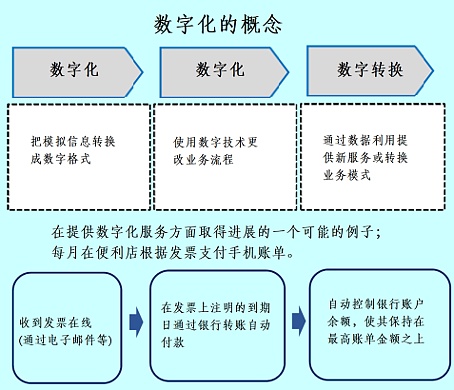

日本央行提出的計劃中,銀行還是存在的,整個數字轉型中,銀行數字轉型是非常重要的,數字支付是第一步轉型的。銀行數字轉型包括:

1. 數據數字化

2. 流程數字化

3. 產業轉型

圖22: 日本央行提供的轉型3部曲

2.日本銀行數字化轉型

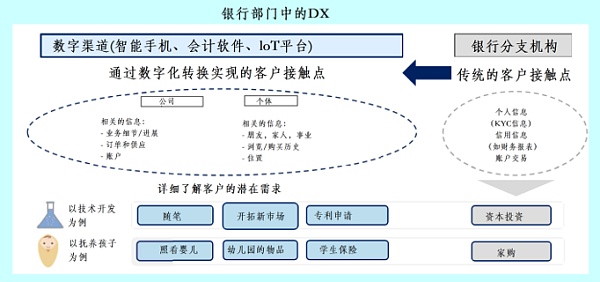

數字化轉型后,銀行和客戶的接口不再是傳統的銀行業務和個人信息,而是由手機、社交網絡、以及各方面各式各樣的事情接到銀行。中國的數字化轉型一直都領先世界,日本現在也要改善了。

圖23: 日本央行預測銀行會進入社會方方面面

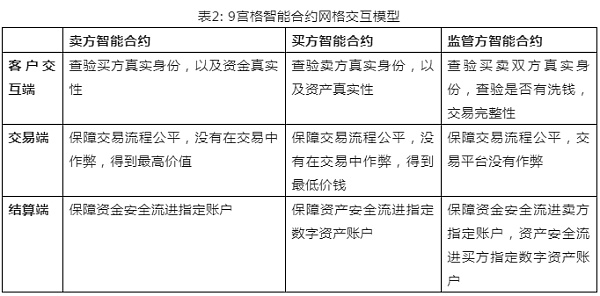

3.日本央行數字轉型計劃:9宮格智能合約模型

日本提出買方、賣方和結算方有不同的智能合約,這與德國銀行提出的觀點類似。交易只是交易方,資產有資產保護方,由不同的智能合約管理,這與傳統的智能合約觀點不太一樣。智能合約在結構上和功能上與現在的智能合約科技差距相當大。

圖24: 日本央行提出多組智能合約合作完成交易,每一組代表不同利益方

這樣智能合約不只是像傳統智能合約一樣,由項目方提供,或是第3方提供。這里至少有3方:賣方、買方、監管方。而且這些都可以是群體,例如多個監管方,多個買方,多個賣方。

而英國央行提出的智能合約的重組是在交易流程上的分工:在客戶交互地方,交易地方,和結算地方。我們根據英國央行和日本央行,提出下面9宮格網格模型。

每一宮格內的智能合約都有自己的使命,例如買方的智能合約負責驗證賣方的資產是真實的,而且可以交易;而賣方的智能合約負責驗證買方的資金是真實的,而且來路清晰(不是洗錢來的);而監管方負責保障雙方不作弊,不洗錢,誠實交易。這和傳統智能合約方式不同,以前是智能合約由一個單位提供,其他參與著只能接受。現在各參與方都可以提供自己的智能合約,保障自己的利益。

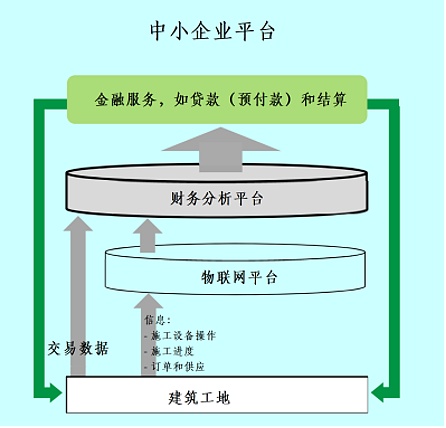

4.提出新型小微企業貸款流程

日本央行表示中小型企業的貸款難問題存在于中國、美國和日本等很多國家。日本央行表示要解決日本小微企業貸款難問題,就要把所有工程上的事情由物聯網送到財務中心,財務中心經過分析到了金融機構,金融機構就會清楚地知道工程的進展,只要工程進展到某個地步它就能繼續貸款,這是解決中小型企業貸款的一種方式。

圖25: 使用物聯網(應該是物鏈網)追蹤工程進展

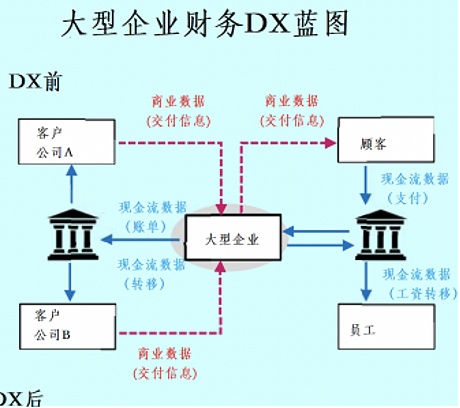

5.日本金融市場結構模型

日本央行認為有了數字貨幣后整體銀行結構會改變。比如一個大型企業,一邊是它的供應商,一邊是它的客戶,兩邊都有銀行,整個作業事實上是經過銀行的。

圖26:日本現在大型企業的模型

6.金融市場轉型后:日本央行的預測

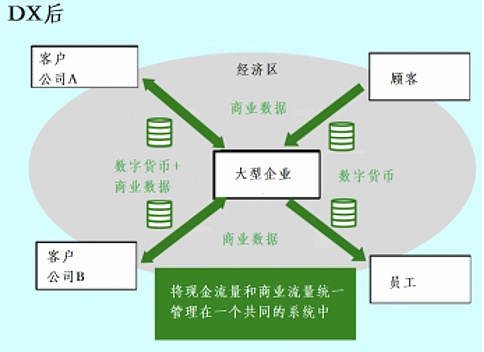

日本央行提出經過數字貨幣轉型后,就會變成另一種模型,大型企業有自己的數字貨幣(備注:這應該和美國提出的銀行數字穩定幣類似,但是由大型機構發行,估計銀行會在后臺出現)和商業模型,這巨大的改變是驚人的,因為銀行沒有出現在前面。

圖27: 日本央行提出未來大型企業模

現階段,各地數字人民幣試點在如火如荼地推進中,應用場景日趨豐富,不少用戶已體驗了數字人民幣支付。最新數據顯示,數字人民幣白名單用戶已達1000萬.

1900/1/1 0:00:007月21日,加密交易平臺?FTX在新一輪融資中以180億美元估值籌集9億美元的消息霸榜幣圈以及傳統財經媒體.

1900/1/1 0:00:00這一輪從312低點啟動的牛市行情,自前期價格站上年均線后一直再未跌破,可以發現前期312大跌后走出一個V形反轉,突破上方年均線并反復確認后啟動了這波牛市行情.

1900/1/1 0:00:00機構投資者對比特幣的胃口越來越大。幾家大公司,其中包括特斯拉、 Square 和 Coinbase ,已經集體購買了價值數億美元的加密貨幣.

1900/1/1 0:00:00對透明度和開源解決方案的需求增加,將會帶來Web 3.0的全面普及。自2020年初以來,開放式金融(DeFi)已經成為了網絡上的一個焦點,而我們正處于世界性改變的邊緣.

1900/1/1 0:00:00日前,中央網信辦、國家發展改革委、工業和信息化部聯合印發《深入推進IPv6規模部署和應用2021年工作安排》.

1900/1/1 0:00:00