BTC/HKD-0.07%

BTC/HKD-0.07% ETH/HKD+0.2%

ETH/HKD+0.2% LTC/HKD+0.33%

LTC/HKD+0.33% ADA/HKD+2.06%

ADA/HKD+2.06% SOL/HKD+1.29%

SOL/HKD+1.29% XRP/HKD+2.39%

XRP/HKD+2.39%作者:Tokenterminal

編譯:深潮TechFlow

我們時常直觀的感受到使用不同區塊鏈所產生的成本和收益,即gas費和激勵。

但是,你真的徹底了解它們完整的經濟模型嗎?gas和激勵從何而來,又將流入何處?不同經濟模型設計下的市場表現如何?

TokenTerminal探討了基于PoW和PoS的主要L1和L2們的區塊鏈經濟模型,以及流動性質押等協議的新興模型。并將每種區塊鏈的經濟模型原理非常通俗易懂的進行了拆解和舉例。

同時,通過可視化區塊鏈的每日費用變化,也對主流區塊鏈們的市場表現進行了洞察分析,以供投資者使用文中的框架來比較區塊鏈們的經濟表現、潛力和可持續性。

介紹

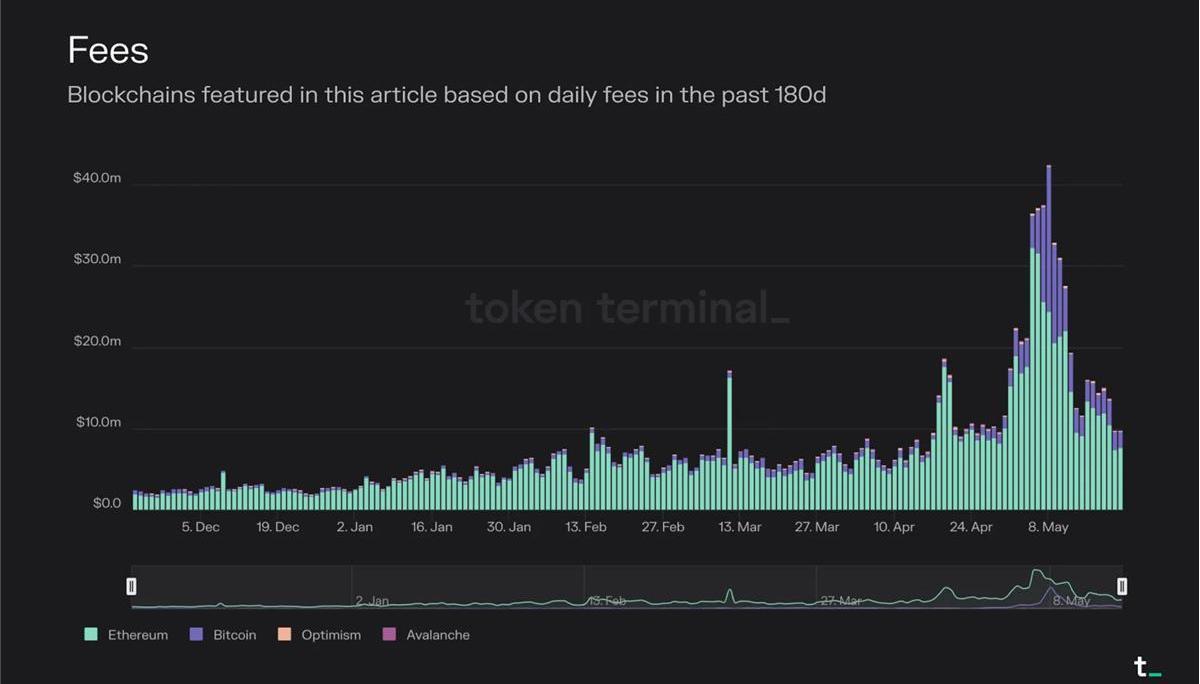

下圖可視化了本文中提到的區塊鏈在過去180天內的每日費用。

深潮注:可以看到以太坊和比特幣的交易費用總量上仍舊是遙遙領先的。

通常構成區塊鏈經濟結構的關鍵組成部分是交易費用、通貨膨脹的區塊獎勵和費用銷毀。

交易費用代表區塊空間的市場價格。

激勵是鼓勵人們采取行動的經濟獎勵。

費用銷毀是一種從流通中移除每筆交易費用的一部分的機制。

鑒于單個區塊鏈的容量有限,我們將看到一個擁有多個不同區塊鏈的世界——每個區塊鏈都針對不同的用例進行了優化——彼此互操作。區塊鏈市場最初由比特幣主導,一個極其簡單和有限的合約執行環境。隨著以太坊的推出,在區塊鏈上部署任意復雜的合約或程序成為可能。現在,隨著擴展解決方案、特定應用程序區塊鏈和跨鏈橋的興起,在實踐中也可以部署任意復雜的合約。在本文中,我們將分解最常見類型的區塊鏈的經濟模型。

伯恩斯坦:比特幣與其他Token的相關性將因其市占比下降而減弱:9月7日消息,Sanford Bernstein Research在其發布的一份報告中表示,即使在一個非常惡劣的宏觀環境中,人們也會需要一種價值儲存手段,但比特幣的表現相對以太坊來說并不好。且比特幣與股市的相關性越來越強,在最近幾個季度中未能起到通脹對沖的作用,比特幣仍將是宏觀驅動的加密資產,而其余的加密將被視為技術或創新驅動的數字資產,隨著比特幣在總加密市值方面的主導地位下降,比特幣與其他 Token 之間的相關性也將下降。

Coinmarketcap數據顯示,截止9月4日,比特幣相對優勢指數(BTC.D)已跌至38.8%,較2021年1月高點(71.89%)跌幅達45.917%。[2022/9/7 13:14:41]

基于PoW的L1

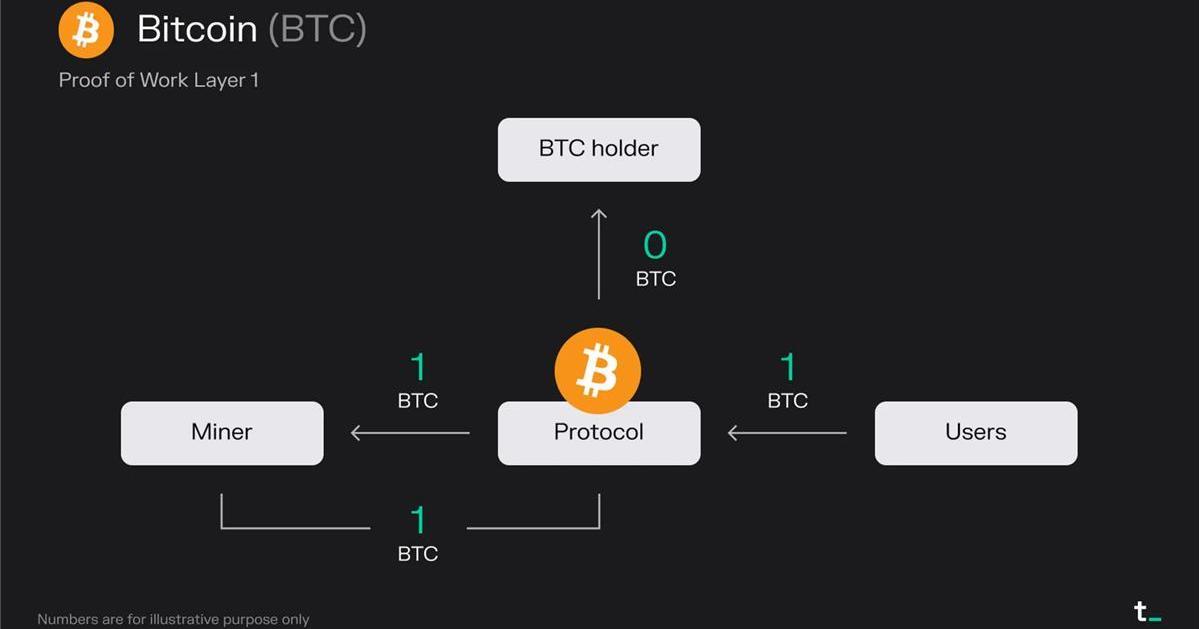

原理闡述:

用戶為一個區塊支付1BTC的交易費用

礦工收到所有費用

礦工從區塊獎勵中獲得1BTC

最終結果:

礦工收到2BTC

要點:

在比特幣上提交交易的需求為區塊空間創造了一個市場。用戶向礦工支付區塊空間。大宗補貼進一步激勵了礦工,大宗補貼是新鑄造的比特幣,增加了貨幣的總供應量。目前,比特幣的所有費用和區塊補貼都歸礦工所有。

比特幣通過CPU能力提供安全性。比特幣的價值主張是創建一個安全、透明和不可變的全球賬本,允許無信任和不可逆的價值轉移。這些價值由源自CPU使用率的安全性維護。每個塊都需要消耗大量的CPU能力才能在網絡上進行驗證。本質上,1個CPU對應網絡上的1個投票。因此,只要大部分CPU掌握在誠實的礦工手中,網絡就是安全的。

Adam Cochran:與YFI同類的DeFi項目正在轉向veToken模型:1月2日消息,Cinneamhain Ventures合伙人Adam Cochran發推表示,許多像BAL和YFI這樣的DeFi項目已經明確表示正在轉向veToken模型。 Curve的利潤將轉移到具有類似代幣經濟或類似歷史的項目中。考慮到生態系統已經并將繼續擁有的財富創造水平,這是一個巨大的轉變。[2022/1/2 8:19:40]

比特幣的經濟由兩個變量決定:交易費用和區塊補貼。交易費用根據網絡區塊空間的供需情況確定。區塊補貼是增加BTC流通供應的通貨膨脹獎勵。目前,一個區塊的礦工獲得6.25個比特幣的獎勵,這個數字每四年減半。最終,比特幣將達到2100萬的最大供應量,區塊獎勵將僅由交易費用組成。這意味著用戶采用對于網絡保持經濟可持續性至關重要。

基于PoS的L1

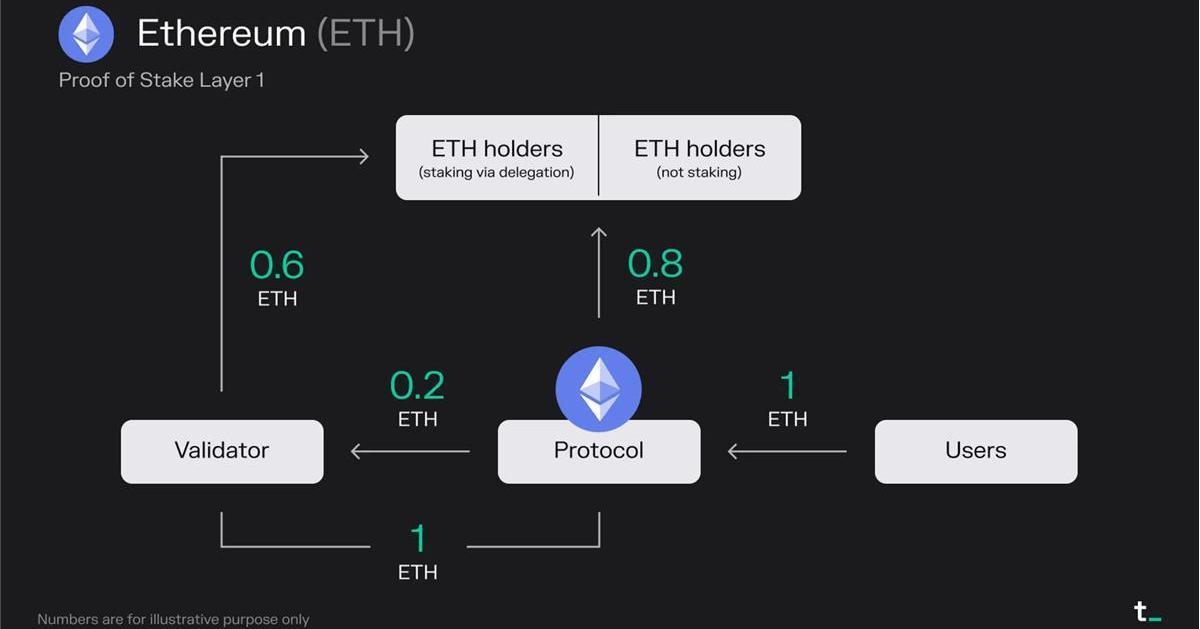

原理闡述:

用戶為一個區塊支付1ETH的交易費用

0.8ETH被銷毀—>“股票回購”讓所有ETH持有者平等受益

驗證者從費用中賺取0.2ETH

驗證者從區塊獎勵中獲得1ETH

由于驗證者已經從委托人那里獲得了一半的股份,因此驗證者必須與這些ETH持有者分享其收入的50%

最終結果:

0.8ETH被銷毀

驗證者收到0.6ETH

通過委托質押的ETH持有者獲得0.6ETH

慢霧xToken被黑事件分析:兩個合約分別遭受“假幣”攻擊和預言機操控攻擊:據慢霧區消息,以太坊 DeFi 項目 xToken 遭受攻擊,損失近 2500 萬美元,慢霧安全團隊第一時間介入分析,結合官方事后發布的事故分析,我們將以通俗易懂的簡訊形式分享給大家。

本次被黑的兩個模塊分別是 xToken 中的 xBNTa 合約和 xSNXa 合約。兩個合約分別遭受了“假幣”攻擊和預言機操控攻擊。

一)xBNTa 合約攻擊分析

1. xBNTa 合約存在一個 mint 函數,允許用戶使用 ETH 兌換 BNT,使用的是 Bancor Netowrk 進行兌換,并根據 Bancor Network 返回的兌換數量進行鑄幣。

2. 在 mint 函數中存在一個 path 變量,用于在 Bancor Network 中進行 ETH 到 BNT 的兌換,但是 path 這個值是用戶傳入并可以操控的

3. 攻擊者傳入一個偽造的 path,使 xBNTa 合約使用攻擊者傳入的 path 來進行代幣兌換,達到使用其他交易對來進行鑄幣的目的。繞過了合約本身必須使用 ETH/BNT 交易對進行兌換的限制,進而達到任意鑄幣的目的。

二)xSNXa 合約攻擊分析

1. xSNXa 合約存在一個 mint 函數,允許用戶使用 ETH 兌換 xSNX,使用的是 Kyber Network 的聚合器進行兌換。

2. 攻擊者可以通過閃電貸 Uniswap 中 ETH/SNX 交易對的價格進行操控,擾亂 SNX/ETH 交易對的報價,進而擾亂 Kyber Network 的報價。從而影響 xSNXa 合約的價格獲取

3. 攻擊者使用操控后的價格進行鑄幣,從而達到攻擊目的。

總結:本次 xToken 項目被攻擊充分展現了 DeFi 世界的復雜性,其中針對 xSNXa 的攻擊更是閃電貸操控價格的慣用手法。慢霧安全團隊建議 DeFi 項目開發團隊在進行 DeFi 項目開發的時候要做好參數校驗,同時在獲取價格的地方需要防止預言機操控攻擊,可使用 Uniswap 和 ChainLink 的預言機進行價格獲取,并經過專業的安全團隊進行審計, 保護財產安全。詳情見官網。[2021/5/13 21:57:48]

要點:

TokenBetter投票上線DeFi熱門幣種UMA、PEARL、SAL、JFI:據官方消息,TokenBetter將于2020年9月10日15:00(UTC+8)開啟充值投票上線DeFi熱門幣種UMA、PEARL、SAL、JFI。充值投票期間,用戶可充值以上項目代幣至TokenBetter賬戶地址進行投票,平臺將根據充值人數之和進行排名,充值人數排名第一或充值人數不低于100人的項目,即符合上線條件。

2020年,DeFi流動性挖礦盛行,TokenBetter已率先切入“DeFi”生態賽道,后續將為用戶甄選更優質的DeFi項目,讓用戶安全快捷參與DeFi浪潮。 TokenBetter 成立于 2018 年 12 月,總部位于美國,在新加坡、中國臺灣、中國香港均設有運營中心,是一家全球性的數字資產國際站,目前已擁有美國、加拿大等多國金融牌照。[2020/9/10]

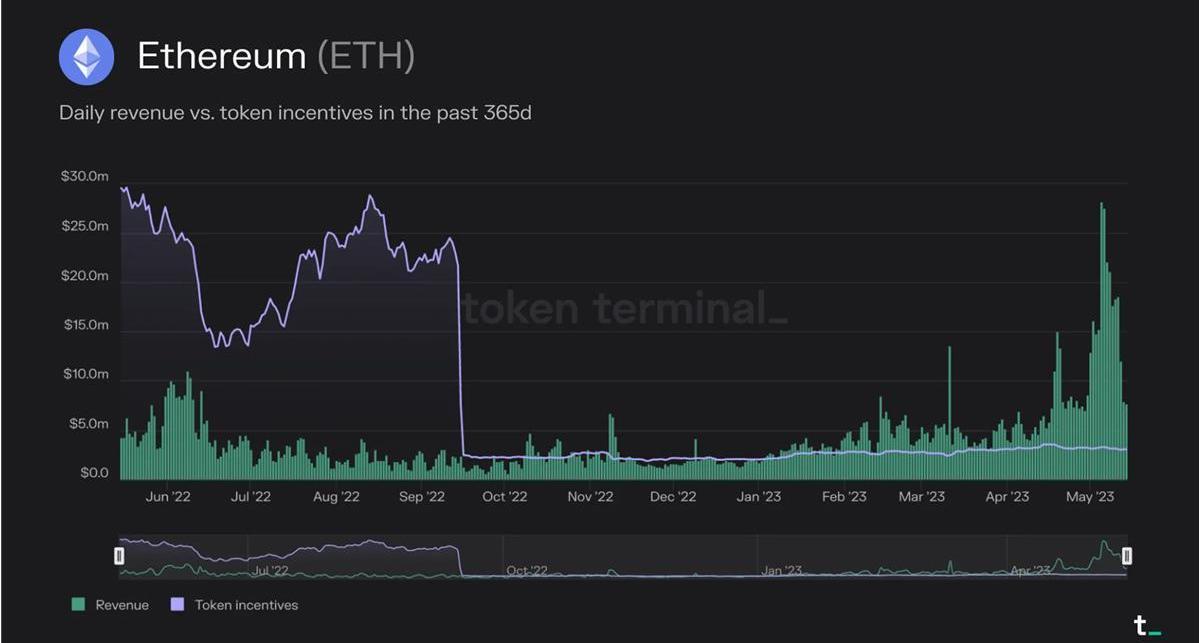

在以太坊上,大約85%的總交易費用被銷毀,有效地作為“股票回購”,讓所有ETH持有者同樣受益。同時,驗證者賺取剩余的費用和額外的質押獎勵,即新鑄造的ETH。在過去30天內,以太坊平均每天收取約1500萬美元的費用。

2021年8月通過EIP-1559實施的費用燃燒機制將ETH變成了一種生產性資產。此外,從PoW到PoS的過渡降低了ETH的新發行率。自2022年9月Merge以來,以太坊不再向礦工分發區塊獎勵。這一變化導致新ETH的發行量下降了約90%。這導致ETH供應在高使用率期間出現通貨緊縮。

以太坊的經濟結構包含三個關鍵組成部分:總交易費用、被銷毀的交易費用部分和質押獎勵。交易費用根據網絡區塊空間的供需情況確定。質押獎勵是增加ETH總供應量的通貨膨脹獎勵。交易費用的燃燒導致ETH的通貨緊縮壓力,而循環供應的減少可能會隨著時間的推移增加代幣的價值。

動態 | 臺灣音樂人黃立行發行的版權token STYL已上線Binance DEX:臺灣音樂人黃立行發行的版權token STYL已上線Binance DEX。版權代幣是音樂版權商店MachiX推出的新產品,STYL是其中一種版權token,旨在讓內容創作者可以將版權咨詢記錄在區塊鏈上,同時進行版權交易。值得一提的是,MachiX的創始人是黃立行的哥哥,黃立成。(區塊律動)[2019/12/18]

合并后,ETH供應在高使用率期間一直處于通縮狀態。例如,今年5月,銷毀的ETH數量一直大于作為質押獎勵鑄造的ETH數量。

流動性質押項目允許用戶通過代表標的資產的衍生流動性代幣來質押他們的資產并保持流動性。

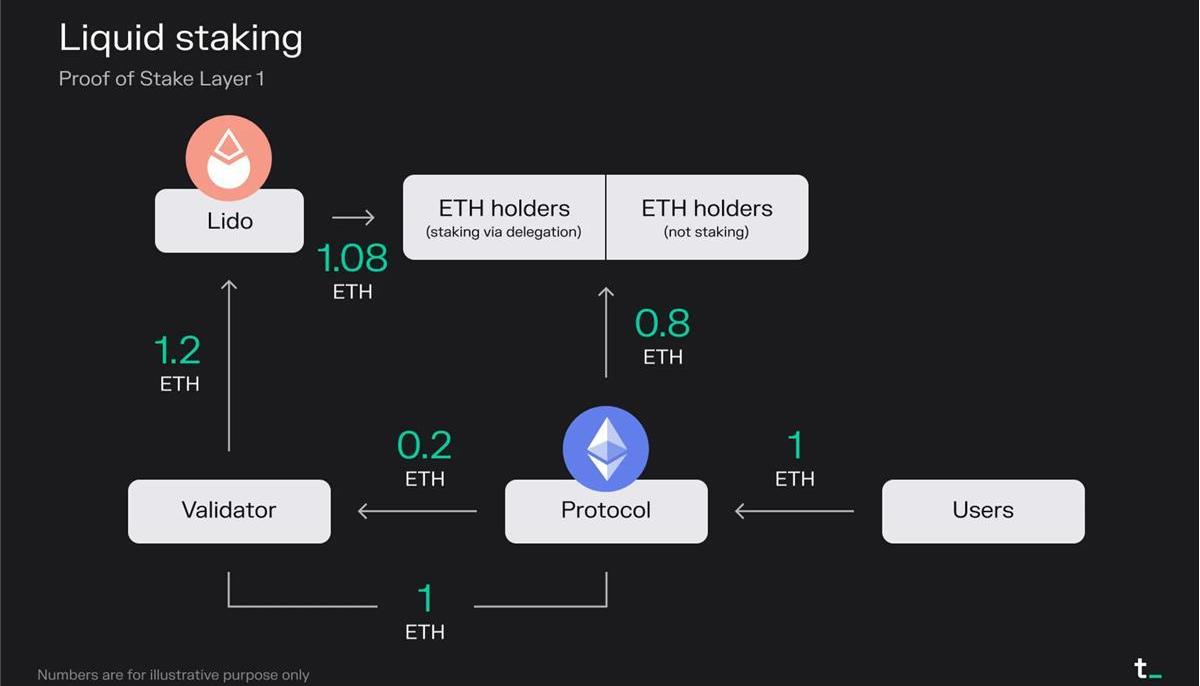

原理闡述:

用戶為一個區塊支付1ETH的交易費用

0.8ETH被銷毀—>“股票回購”讓所有ETH持有者平等受益

驗證者從費用中賺取0.2ETH

Validator從區塊獎勵中獲得1ETH

驗證者已經從通過流動性抵押協議Lido存入ETH的用戶那里獲得了全部股權,因此它與這些ETH持有者分享100%的收入

Lido從提供服務的總質押獎勵中抽取10%,并將剩余的90%分配給通過Lido質押的ETH持有者

最終結果:

0.8ETH被銷毀

驗證者收到0ETH

Lido收到0.12ETH

通過委托質押的ETH持有者將獲得1.08ETH

要點:

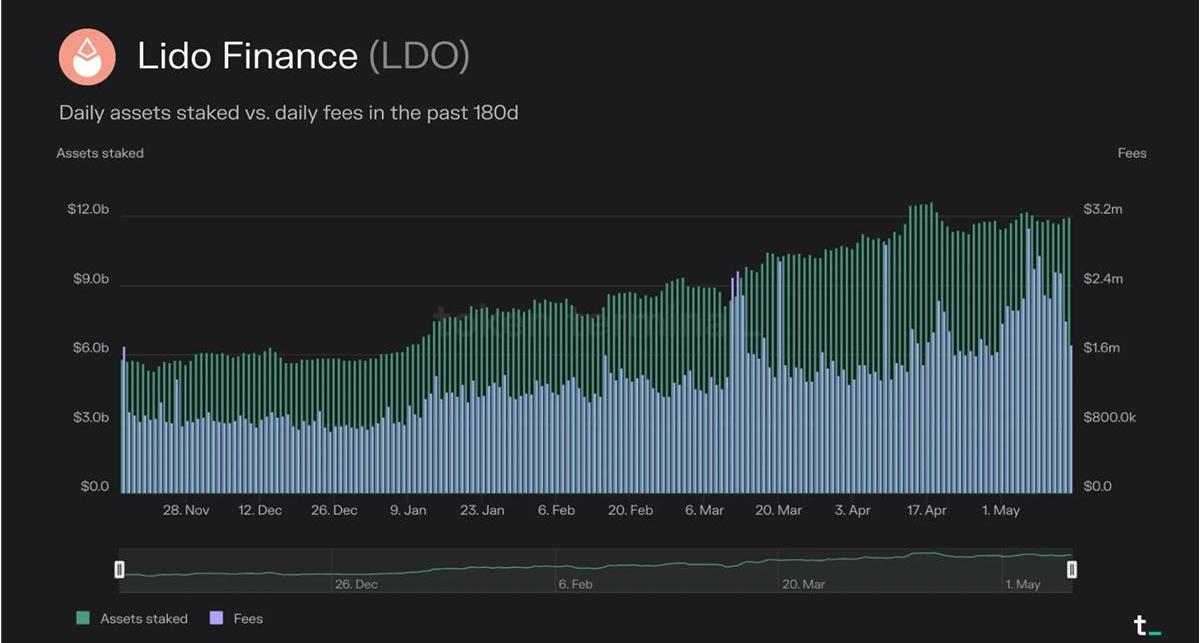

Liquid質押協議增強了用戶體驗。質押,本質上是一個技術性和高維護性的過程,已經被像Lido這樣的協議簡化了。通過允許用戶鎖定他們的ETH并接收可轉讓實用代幣(stETH),Lido促進了無縫質押,同時使用戶能夠獲得與驗證活動相關的獎勵。為了提供這項服務,Lido從總收益中提取10%的費用。這筆費用在節點運營商和LidoDAO之間平分。

抵押的技術性和高資本要求為流動性抵押協議開辟了商機。傳統的以太坊Staking需要用戶維護一個節點,投入大量資金,并犧牲代幣流動性。相比之下,Lido將用戶的代幣批量分配給驗證者,從而消除了32ETH的障礙。通過簡化用戶體驗、提供流動性和民主化質押,Lido和類似協議正在打開一個快速增長的市場領域。

抵押的民主化允許更廣泛的投資者參與。除了區塊鏈(L2)之外,流動性質押市場部門是增長最快的市場部門之一。成功執行的Shapella升級可以說降低了與ETH作為投資相關的風險,以及ETH作為收益資產的相關風險。因此,預計ETH質押比率將增長并與其他PoS鏈持平。目前,ETH的質押比例約為15%,與其他PoS鏈相比相對較低。例如,Solana和Avalanche目前擁有超過60%的抵押率。鑒于ETH的市值較高,在撰寫本文時約為2200億美元,我們可以看到未來幾個季度質押的資產將增長數十億美元。

Lido已成為流動性質押市場領域的當前市場領導者,質押資產總額達120億美元。這個數字同比增長了38%,過去180天增長了105%。

在過去的30天里,Lido產生了6040萬美元的費用,并獲得了其中的10%,即604萬美元的收入。該收入在節點運營商和LidoDAO之間按50/50分配。

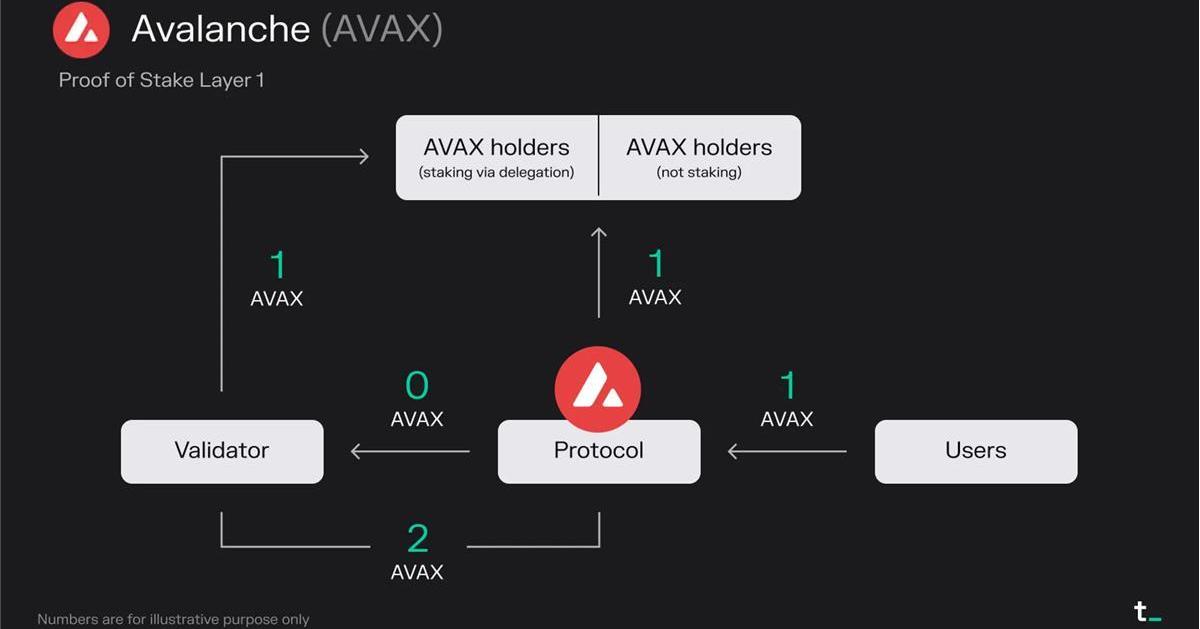

Avalanche是一種區塊鏈(L1),它通過優先考慮可擴展性和更快的交易速度來與以太坊競爭。它使用一種新穎的共識算法,可提供強大的安全性、快速的交易終結性和高吞吐量,同時保持去中心化。

原理闡述:

用戶為一個區塊支付1AVAX的交易費用

1AVAX被銷毀—>“股票回購”讓所有AVAX持有者平等受益

驗證者從費用中賺取0AVAX

驗證者從區塊獎勵中獲得2個AVAX

由于驗證者已經從委托人那里獲得了部分股份,因此驗證者必須與那些AVAX持有者分享其收入

最終結果:

1AVAX被銷毀

驗證者收到1個AVAX

通過委托質押的AVAX持有者將獲得1個AVAX

要點:

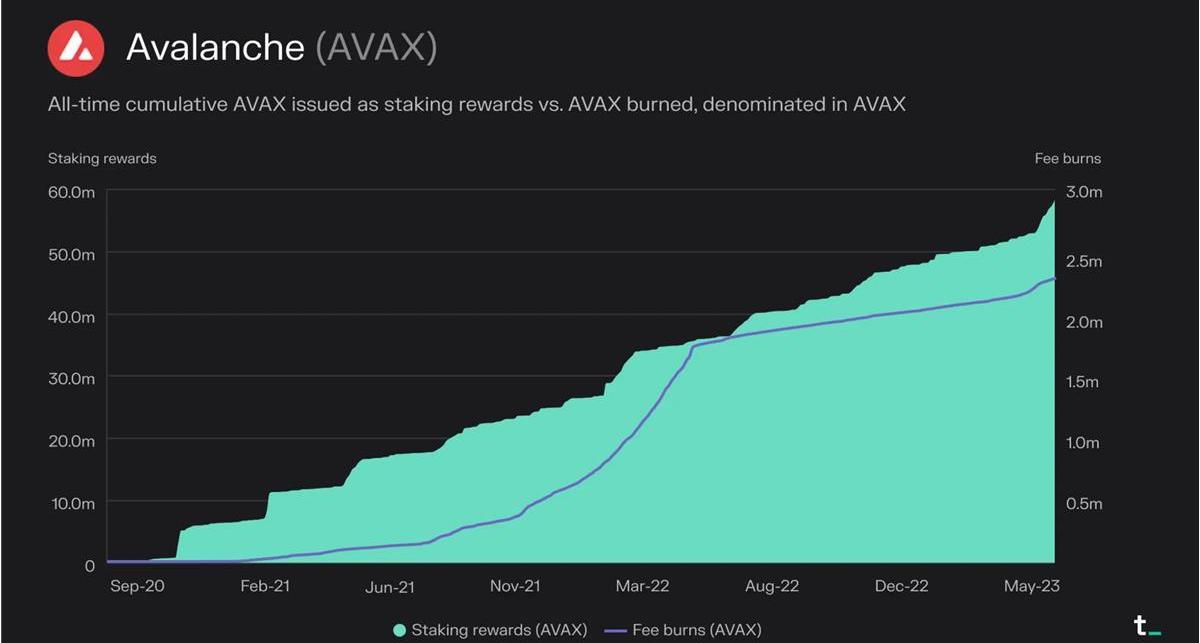

在Avalanche上,所有交易費用都被銷毀,驗證者的唯一收入來源是質押獎勵。銷毀機制作為一種“股份回購”,對所有AVAX持有者同樣有利。在過去的30天里,Avalanche的平均每日費用約為64,000美元。

作為區塊鏈領域相對較新的成員,Avalanche正在發行大量AVAX代幣以獎勵其驗證者。這種方法通常被用作在平臺早期階段引導增長的一種方式。這些獎勵吸引驗證者并刺激Avalanche生態系統內的增長和活動。

Avalanche的經濟模型可能會在未來發生變化。費用和獎勵結構不是一成不變的,可以根據未來的治理決策進行調整。目前,AVAX代幣總供應量的50%被分配用作驗證者的質押獎勵。這種分配計劃在十年內發生,從2020年到2030年。隨著質押獎勵分配最終結束,未來我們可能會看到一部分交易費用被重定向到驗證者。

自該網絡于2020年9月啟動以來,共銷毀了約230萬個AVAX,并分發了約5700萬個AVAX作為質押獎勵。

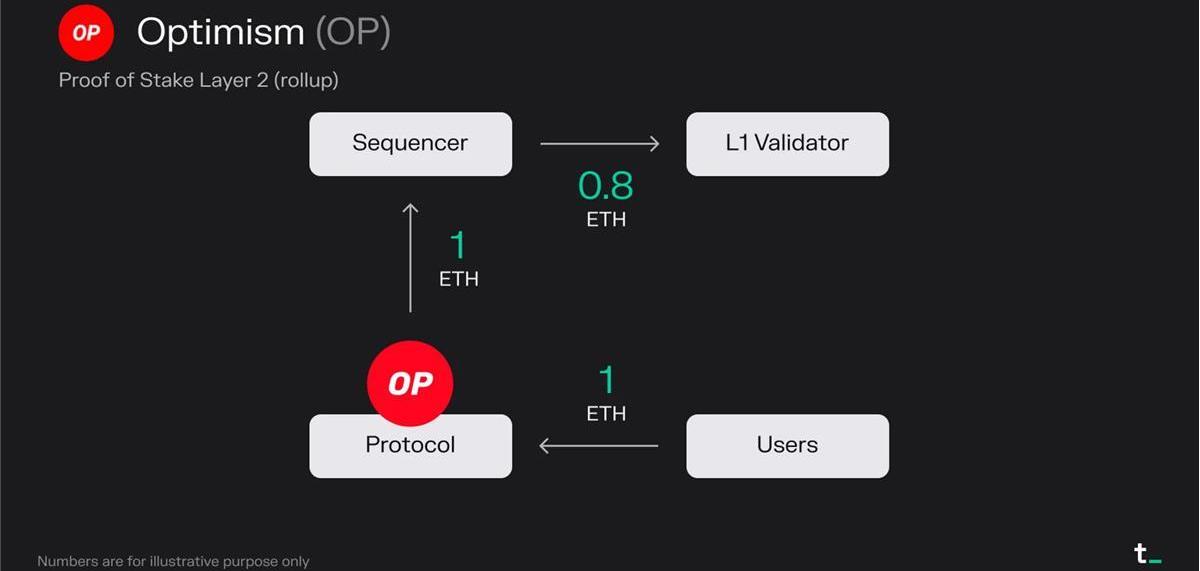

基于PoS的L2

Optimism是一種擴展解決方案,旨在通過提高其交易速度和吞吐量來使以太坊變得更好。Optimism在L2上執行交易,并分批提交給L1最終確定。根據交易類型,這導致大約5-20倍的gas降低。

原理闡述:

用戶為一個區塊支付1ETH的交易費用

所有交易費用都進入OptimismFoundation運行的排序器

Sequencer支付0.8ETH的交易費用以將交易提交到L1

Sequencer保留0.2ETH作為利潤

最終結果:

0ETH被銷毀

排序器收到0.2ETH

L1驗證者收到0.8ETH

要點:

第2層區塊鏈擴展應用程序。L2區塊鏈允許廣泛使用的L1應用程序,如Uniswap、Blur、OpenSea等,將它們的交易活動從L1轉移到一個單獨的鏈,該鏈定期將其交易結算回L1。目前,Uniswap超過30%的來自L2。

第2層區塊鏈支持更優化的用戶體驗。作為L2,該應用程序可以針對其用例優化用戶體驗。可以實施這種優化,同時仍然在更安全的L1上維護交易記錄。

第2層區塊鏈的經濟性由兩個變量驅動:L2收取的費用和向L1結算交易的成本。L2區塊鏈的主要商業模式是通過削減用戶支付的交易費用來產生收入。利潤率由向L1結算交易的成本決定。例如,Optimism上的用戶自推出以來共支付了3820萬美元的交易費用。在這些費用中,有2850萬美元用于支付向以太坊提交交易的gas費。因此,Optimism捕獲了差額,即970萬美元,作為收入。隨著競爭的加劇,L2區塊鏈的利潤率預計會下降。能夠通過數據壓縮和其他技術優化其在以太坊上的gas支出的L2區塊鏈,進一步減少L2的費用,可能會在未來獲得市場份額。

自網絡推出以來,Optimism上的用戶共支付了3820萬美元的交易費用。在這些費用中,有2850萬美元用于支付向以太坊提交交易的gas費。

結論

區塊鏈通過提供分散、安全和透明的交易處理架構,正在重新定義經濟活動的基礎設施。在像加密這樣快速發展的行業中,我們看到這些計算平臺的經濟模型不斷創新。盡管存在差異,但投資者可以使用上述框架來比較它們的經濟表現、潛力和可持續性。

前言:順勢而為,取財有道!”記住:請永遠不要和趨勢作對。青山依舊在,幾度夕陽紅,投資市場貴在堅持,因為只有堅持才是最后的勝利者.

1900/1/1 0:00:00作者:MiddleX 最近,從BRC20到ORC20,從“巫師”到“青蛙佩佩”,這些比特幣生態的meme以漲服人,讓市場徹底FOMO了.

1900/1/1 0:00:00昨日晚間我直播給出比特幣12992空單且在13076補倉空單,在12956附近離場,獲利近160點.

1900/1/1 0:00:00作者:Chiliz Socios.com和Chiliz首席執行官亞歷山大·德雷福斯(AlexandreDreyfus)回顧了他在網絡峰會上的經歷以及加密行業最近發生的事件.

1900/1/1 0:00:00磊哥圈幣:10.25比特幣早間操作策略多次上探能否打破僵局 水滿則溢,月滿則虧,自滿則敗,自矜則愚,回避現實的人,未來將更加不理想,市場洗刷,唯強者風采主流而行已經成為常態.

1900/1/1 0:00:00尋找理想,理想就在追求的路上,前方是否真的光亮,且看勇氣壯不壯,面對困難的波浪,只有迎上,才會領略的成長的力量.

1900/1/1 0:00:00