BTC/HKD-0.42%

BTC/HKD-0.42% ETH/HKD-0.45%

ETH/HKD-0.45% LTC/HKD+0.59%

LTC/HKD+0.59% ADA/HKD+1.73%

ADA/HKD+1.73% SOL/HKD-0.52%

SOL/HKD-0.52% XRP/HKD-0.78%

XRP/HKD-0.78%本文上半部分(可查看本公眾號9月23日內容)介紹了DEX衍生品的現狀、分類與對比,了解到目前DEX衍生品交易量較低,未來會有較大的增長空間,DEX衍生品交易按照類型被分為永續合約、期權、合成資產類產品、利率衍生品、二元期權、波動率指數,按照撮合形式被分為AMM與訂單薄兩種類型。本文下半部分將會為大家介紹本文剩下的三個部分。

衍生品交易是商業行為更為高階的表現形式,也是全球主流交易市場更受歡迎的交易形式。傳統金融領域衍生品交易會在專門的交易機構開展,與股票、債券和外匯等現貨市場進行嚴格劃分。

例如,在美國芝加哥拉薩爾大街上匯集了全美絕大多數期貨和衍生品交易,拉薩爾大街之于衍生品市場猶如華爾街之于美國證券市場,這里貢獻了全球衍生品市場大部分的成交量。如雷貫耳的芝加哥商品交易所(CME)與芝加哥期權交易所(CBOE)是世界上最大的期權交易所之二,就位于此地。

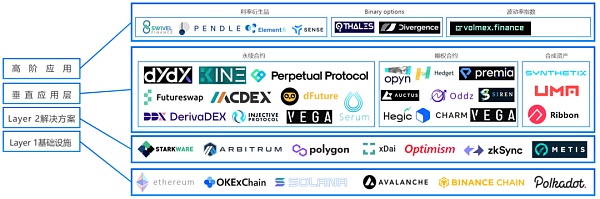

未來衍生品交易市場將會與DeFi市場的其它交易品類嚴格劃分,因此,很有必要對DEX衍生品交易的業務邏輯與商業版圖進行分類探討。當下,可以對DEX衍生品交易的架構分成4個層級,自下而上分別是L1基礎設施、各類Layer 2解決方案、垂直應用與高階衍生品交易。

首先來看L1基礎設施。

DEX衍生品基礎設施由以太坊與其他高性能L1(OKEx Chain/Solana/Avalanche等)組成,就當下而言,絕大多數產品會選擇基于以太坊的Layer 2構建交易,比如最主流的dYdX、Synthetix、MCDEX、Perpetual等,但也有產品會同時選擇多個高性能的L1與Layer 2網絡架構業務,例如Kine Protocol選擇同時跨鏈ETH、Polygon、OEC、BSC、Heco,采用鏈上質押+鏈下交易形式,實現0 gas費,0滑點的做多/做空交易,達到CEX的用戶體驗。

去中心化IDO平臺 SolanaPrime 完成種子輪融資:2月5日消息,去中心化 IDO 平臺 SolanaPrime 宣布完成種子輪融資,本輪融資由 Pluto Digital、Llama Ventures、Sheesha Finance、Next Chymia(來自 Kenji Sasaki)、Influx Group、Nodeseeds、Faculty Capital、Contango Digital Assets、ZBS Capital、Stratosphere、Baselayer Capital、Arenum 等參投,具體融資金額暫未透露。[2022/2/5 9:32:22]

此外,訂單薄類永續合約產品Injective則另辟蹊徑,選擇基于Cosmos技術架構獨立去中心化的Layer 2網絡,該網絡由Injective Blockchain、Injective DEX、Injective Bridge三部分組成。負責交易部分的Injective DEX協議便搭建在該網絡之上。

不過,隨著高性能L1基礎設施不斷完善,直接將產品架構在高性能L1上或許會是不錯的選擇,例如Serum就是直接架構在Solana永續合約類產品。

其次是Layer 2解決方案。

隨著以太坊Layer 2的不斷完善,為DEX衍生品交易開啟了無限想象空間,其有意義不亞于Axie上線Ronin,因為衍生品交易對基礎設施性能有極高的要求,特別是基于訂單簿撮合的衍生品。

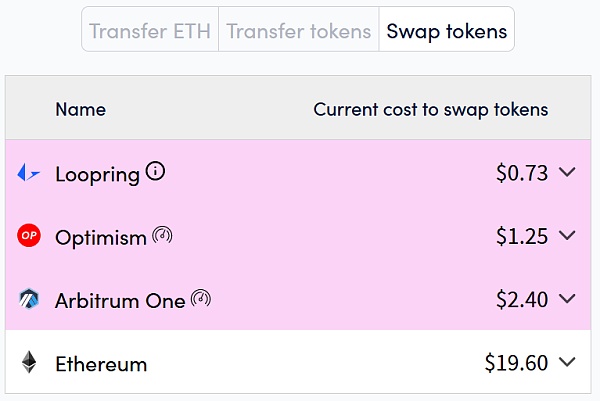

目前主流的以太坊Layer 2有zkSync、Starkware、Optimism、Arbitrum、Immutable X、Metis、Hermez,側鏈有Polygon。雖然Starkware網絡距離真正開放尚需時日,但已經吸引了dYdX、DiversiFi、Sorare等優秀項目入駐。MCDEX、Futureswap v3、Perpetual等則選擇在Arbitrum上運行,Synthetix等選擇與Optimism合作。目前各類Layer 2基礎設施仍在完善中,但對DeFi手續費依然有明顯改善,如下圖所示,基于Arbitrum One的一筆Swap交易手續費只有L1的12%。

觀點:ETH改變世界的潛力只有通過創建可持續的項目和真正的去中心化解決方案才能實現:Cointelegraph今日在推特上表示,Ethereum的金融影響令人振奮,但其改變世界的潛力只有通過創建可持續的項目和真正的去中心化解決方案才能實現[2021/1/3 16:17:57]

數據來源:https://l2fees.info/

然后是垂直應用部分。

垂直應用部分包括永續合約,期權合約與合成資產三個類別,是DEX衍生品最關鍵的業務部分。永續合約類產品主要包括dYdX、Perpetual、Futureswap、MCDEX、Serum、Injective Protocol、DerivaDEX、Kine Protocol。期權類產品主要包括Opyn、Hegic、CHARM、Hedget、Oddz Finance、Permia Fianance、Siren、Vega、Auctus、Primitive。合成資產類產品主要包括Ribbon Finance、Umaproject、Synthetix。

這其中又以永續合約產品為重點。

2021年以來,去中心化永續合約進展迅速,早期運行在xDai上的Perpetual Protocol,在今年2月份成為首個單日交易量超過1億的去中心化永續合約交易平臺,一度占據去中心化衍生品交易量的80%以上,隨后升級的Perpetual Protocol v2與Perpetual Protocol v3版本則選擇運行在Arbitrum上線。今年9月份以后,隨著Layer 2的逐步完善與dYdX交易挖礦策略的推出,成交量后來居上,日交易量更是在9月17日超達到91億美元的歷史高位。

BitKeep上架去中心化交易平臺OneSwap:據官方消息,多鏈錢包BitKeep 已于近日上架去中心化交易平臺OneSwap。

OneSwap由CoinEX投資孵化, 是一個基于智能合約的完全去中心化的交易協議,上幣無需許可,支持自動化做市,支持限價單。

據悉,OneSwap是首個支持“掛單挖礦+流動性挖礦”雙挖模式的交易平臺,并于9月19日-10月9日開啟為期20天的創世挖礦,用戶在錢包搜索OneSwap即可操作。

BitKeep是一款去中心化多鏈錢包,為全球用戶提供安全便捷的一站式數字資產管理服務。錢包支持超過43條公鏈、8533種以上數字資產且涵蓋行情價格、理財借貸、算力挖礦、娛樂游戲、批量轉賬、一鍵閃兌、聚合交易、區塊支付資產應用、DeFi、DAPPS生態等特色功能。[2020/9/21]

Uniswap日成交量超越全球最大的合規交易所Coinbase用了兩個多月,DEX衍生品交易所成交量超越最大的CEX有需要多久?我們拭目以待。

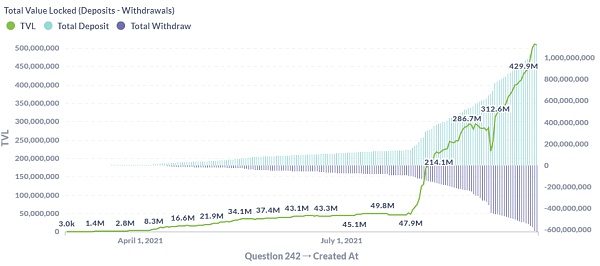

對衍生品交易而言,如何提升流動性是所有問題中僅次于安全問題的重要問題。dYdX從交易、持倉、提供流動性、USDC質押、做市商零息無抵押借貸等多個維度激勵流動性,例如,dYdX會根據用戶的交易費用和未平倉量獎勵用戶,這一部分占dYdX總量的25%。此外,為提升交易深度,dYdX還批準了Wintermute、Amber Group、Wootrade (Kronos)、Sixtant、DAT Trading參與做市。在眾多舉措下,截止9月27日,CoinGecko數據顯示,dYdX 24小時交易量突破65億美元,已超過所有DEX之和。dYdX的TVL也屢創新高,達到5.26億美元的歷史高位。

ZB Capital戰略投資去中心化商業應用平臺GST能源鏈:據官方消息,ZB Capital戰略投資去中心化商業應用平臺GST能源鏈數百萬人民幣,并參與競選GST超級節點。ZB Capital將在GST能源鏈的技術、市場發展等方面提供支持,共建去中心化商業應用生態。

GST是一個安全、透明、專業的去中心化商業應用平臺。利用區塊鏈分布式數據存儲、點對點傳輸、共識機制等技術,加密共享交易信息。GST將為企業提供高效的區塊鏈解決方案服務,與各類金融機構和實體產業合作,共同構建“區塊鏈+”的多領域應用生態。[2020/5/30]

數據來源:https://metabase.dydx.exchange/public/dashboard/5fa0ea31-27f7-4cd2-8bb0-bc24473ccaa3

最后來看高階應用。

去中心化衍生品的高階應用包括利率衍生品(Swivel、Pendle、Element、Sense)、二元期權(Thales、Divergence)、波動率指數(Volmex、CVI)。

那么這些衍生品能為加密行業帶來什么?

以利率衍生品為例,在傳統股票交易市場持有股票與獲得股票分紅是緊密捆綁的,但如果將DeFi思想引入其中,就可以將股票與分紅進行分離。通過發行本金代幣與收益代幣,前者用以代表用戶鎖定的本金頭寸,后者可以要求獲得存放在平臺中的資產的基礎收益率,做到了本金與收益率的完全剝離,分別流通,增加了資本的利用率。

例如,Pendle用戶可以選擇將Aave、Compound等存款協議中的存款憑證鎖定在Pendle的智能合約中,得到OT(代表用戶抵押物的求償權的Ownership Token)與 XYT(代表未來收益的代幣)。出售方可在DEX中賣出XYT,從而鎖定收益,實現固定利率存款;或者可以放入流動性池子提供流動性賺取Pendl代幣。而買入方則對應使用較小的本金購買了該XYT對應OT未來一定期限的收益權。

聲音 | CSW:比特幣就是貨幣 去中心化是騙子的幌子:nChain首席科學家CSW(Craig S Wright)剛剛發推表示,比特幣就是貨幣。它是開放貿易,是在法律允許范圍內的誠實的資本籌集方式,去中心化的謊言是騙子用來騙取錢財而不受懲罰的欺詐行為。[2018/10/24]

再以Element Finance為例,在該協議中用戶可以將基礎資產(如ETH、BTC、USDC等)劃分成兩個部分——主體代幣PT(Principle Token)以及收益代幣YT(Yield Token)。假設投資者小明持有1000個USDC,存入Element Finance就可以得到1000 ptUSDC和1000 ytUSDC,此后小明就可以將本金和收益作為兩個不同的代幣PT和YT進行控制與交易。

那么,小明能否賣出1000 ptUSDC只持有ytUSDC?當然可以,小明可以將ptUSDC賣給小張,而持有的YT仍在生息。此時小張可以將持有的ptUSDC再次再次進行運作,例如兌換成USDC再重復小明的動作。

總之,DEX衍生品的高階玩法將會喚醒更多高階金融衍產品,將DeFi推向新高潮。

DEX衍生品至少會帶來三方面的想象空間,分別是DEX衍生品與DeFi/NFT組合,DEX衍生品交易與傳統金融市場結合與DEX衍生品市場本身的交易增長。

首先,DEX衍生品交易與DeFi/NFT組合將煥發無限想象空間。

組合分為基于機制設計需要與市場需求。在機制設計方面,以Perpetual Protocol與Uniswap v3的“聯姻”為例,該協議升級到V2 Curie版本之后,選擇在Arbitrum上部署協議,該版本將在Uniswap v3版本的集中流動池中執行其永續合約交易,這樣Perpetual Protocol就將具備更強的可擴展性、流動性聚集、自由市場創建的特性,更重要的是,這樣的“聯姻”無意間促成了另一個重要模式——“交叉保證金”(Cross Margining)。目前V2 Curie版本已進行到第一階段,即在Arbitrum上上線Uniswap V3集中流動性和做市商策略。

在市場需求方面,眾所周知,在NFT牛市進程中,誕生了一個又一個天價NFT作品,前有Beele 6900萬美元的《Everydays: The First 5000 Days》,后有CryptoPunk #7804以4200 枚ETH (約合757萬美元)的高價售出,再后來CryptoPunk #7523被DraftKings的大股東Shalom Meckenzie以1180萬美元收入囊中......

未來NFT的瘋狂必然還將繼續上演,但過高的價格也導致該品類流動性極差,如果能夠將這些NFT進行代幣化,將會大大增加其流動性,甚至還可以與DEX衍生品交易結合,將NFT的遠期價格納入交易,也能夠部分解決NFT流動性差的問題。

此外,DEX衍生品交易也會對傳統衍生品市場產生影響。

目前,包括CEX/DEX在內的全球數以百計的交易所基本以加密資產交易為主,未來DEX衍生品交易所是否有可能腦囊括更多傳統資產?他們可能是大豆、小麥、玉米、酒精、動力煤、牛羊肉、原油與金屬等等,最終某一個DEX衍生品交易所發展成類似芝加哥商品交易所那樣的巨頭,以滿足全球范圍內各種標的物的去中心化對沖需求。此外,相較于中心化金融世界周一至周五交易,DeFi全天24小時全年365天的交易更能夠滿足交易者的需求。

最后,市值增長層面。

根據“成熟的金融市場衍生品成交量一般會數倍于現貨成交量”的規律,例如2020年整體的衍生品市場的名義價值大致為840萬億美元,而對應的股票、債券等現貨市場成交規模約為170萬億美元,衍生品市場的規模是其現貨資產成交量的4-5倍。

目前DEX衍生品日成交量約為為30億美元,DEX現貨成交量約為2200億美元,由此認為,量DEX衍生品正常成交應該為9000億美元,就成交量而言,還有300倍上漲空間。未來在以太坊Layer 2與眾多高性能L1加持下,這一目標或許會被實現。

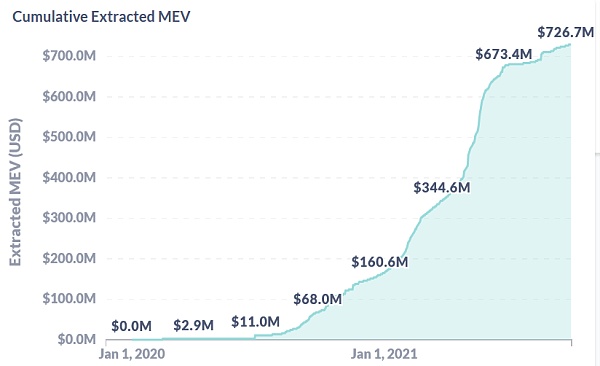

在以太坊L1語境下,礦工搶跑的專業表述為礦工可提取價值(MEV),即指礦工通過拍賣其挖出區塊中的交易排序,可以獲得的區塊獎勵和交易費用之外的額外利潤,截止9月底,以太坊礦工累計可提取價值高達7.26億美元。由此衍生出了形式多樣的套利機器人,包括搶跑機器人、尾隨機器人、清算機器人......普通交易者不得不為此買單。

數據來源:https://explore.flashbots.net/

當然,該問題最為徹底的解決辦法當然是ETH轉PoS,將以太坊礦工徹底淘汰,但由于ETH2.0完全落地尚需數年,在這之前,以太坊生態也通過各種巧妙的辦法應對礦工可提取價值,Eden Network、Flashbots等項目各自給出了該問題的解決方案,一定程度上解決了礦工可提取價值問題。

但是,去DEX衍生品中,一切都發生了變化,這是因為,單純的代幣swap相比衍生品交易要復雜很多,這中間會涉及一系列的風險管理,保證金交易,清算機制以及穩定的喂價機制等。不過隨著以太坊Layer 2逐步上線,由于其擁有更高的吞吐量,Layer 2可以實現預言機低延遲,有可能可以阻止搶跑。

此外,DEX衍生品對預言機有極高的要求。

在產品設定中,包括主流永續合約(Perpetual/dYdX)、期權(Hegic/Opyn)、合成資產(Synthetix/UMA)在內的產品,均采用Chainlink預言機作為價格來源,在Uniswap這樣的現貨交易市場并不存在任何問題,但由于衍生品交易動輒幾十倍的杠桿,對價格敏感度呈數量級增長,這就要求Chainlink這樣的預言機有極高的可靠性與穩定性。

最后是交叉保證金機制的運用。7月中旬,Multicoin Capital管理合伙人Kyle Samani通過的連環推提出這樣的觀點,在衍生品交易中交叉保證金 (Cross Margining) 就是一切。與中心化交易所普遍采用該機制的現象相比,目前DEX衍生品領域僅Perpetual、dYdX等幾家正在上線該機制,也從側面說明,在于中心化交易所競爭的過程中,DEX衍生品市場還有很長的路要走。

綜上,雖然當下DEX衍生品存在這樣與那樣的問題,但相信在加密社區眾多智慧大腦的努力下,一切問題終將得到解決,我們也將迎來新的DEX衍生品時代。

Tags:DEXSWAPLAYERDYDXDEXFLOWEliteSwap ProtocolsLayeriumdydx幣2023減半

數據提取: incoPat全球科技分析運營平臺 數據提取的參考數據為: 在中國公開公告的區塊鏈技術有效發明專利授權數量(不含港澳臺專利) 數據提取時間范圍: 2021年1月1日至2021年8月3.

1900/1/1 0:00:00太多的橋可供選擇 是否曾經走錯了橋,到達了錯誤的地方,不得不返回原路才能到達最終目的地,但由于gas耗盡而被困住了?隨著越來越多的區塊鏈互操作性協議到達主網,如果不小心,這將是一個普遍的問題.

1900/1/1 0:00:00Avalanche 是一個由三個核心區塊鏈組成的“0層”生態系統 ,每個區塊鏈都為特定任務進行了優化.

1900/1/1 0:00:009月15日消息,加密分析機構Messari的研究員Ryan Watkins發推稱,去中心化穩定幣供應量突破了100億美元,占穩定幣總供應量8%.

1900/1/1 0:00:00天時、地利、人和,蓄勢了許久的元宇宙概念終于爆發了。從二十九年前的科幻小說《雪崩》到2018年的電影《頭號玩家》,元宇宙只是科幻作品中的理想世界.

1900/1/1 0:00:00最近,音樂NFT平臺ROCKI被滾石雜志報道這一新聞在音樂屆掀起了不小的波浪。 (圖片來源:https://www.rollingstone.com/culture-council/articl.

1900/1/1 0:00:00