BTC/HKD-5.09%

BTC/HKD-5.09% ETH/HKD-6.14%

ETH/HKD-6.14% LTC/HKD-4.38%

LTC/HKD-4.38% ADA/HKD-9.17%

ADA/HKD-9.17% SOL/HKD-12.06%

SOL/HKD-12.06% XRP/HKD-7.64%

XRP/HKD-7.64%撰文:DODO研究院

在不到十年的時間里,去中心化交易所從紙上設想到技術萌芽,最終成為了加密經濟帝國的金錢泉眼。叮當叮當,金錢在這里涌入又流出。?2020年?DeFi?的火爆,讓更多人意識到了鏈上交易的重要性,DEX技術也開啟了一次又一次的快速迭代。

若想看如今的DEX格局,從交易模式出發,便能發現三條支流。

最早的探索源于?Orderbook模式為首的DEX們,它們用鏈下托管及交易匹配的形式解決了鏈上交易速度慢的問題。隨后,自動做市商模式占據了市場的半壁江山,更多的人在算法提供的低門檻和高收益誘惑下,一腳踏入了加密經濟世界。市場交易需求提高下,聚合器類DEX?在GAS費激增,多鏈、跨鏈成為以太坊擴容的趨勢下,成為另一股新興力量。

從2014年至今,我們從7個關鍵事件看一看,DEX是如何從技術、流量、玩法方向完成萌芽與革新,夢想背后,財富和權利又是如何進行范式轉移。

一、KnockKnock,Counterparty協議敲開了大門

2014?年,DEX的夢想大門打開了。Counterparty協議是首次登上了去中心化交易劇本的協議。它將現實搬上區塊鏈,為大眾提供了代幣發行、鏈上賭注、基于比特幣網絡的鏈上交易。

但在阿里赴美上市、滴滴和快的燒錢大戰的2014年,處于風口的互聯網將人類裹挾,大眾沉迷于互聯網效應,緊趕著追上一波紅利期。在這個微信還沒使用明白,微信支付還沒闖入眼簾的時代,去中心化交易只屬于小眾圈概念愛好者的娛樂。盡管未起波瀾,Counterpaty仍是以太坊歷史進程中的一次珍貴的技術印記,是鏈上交易技術革新的奠基石。

那一年,你可以成功棄用傳統的體育平臺,轉而使用Counterparty興奮押注巴西FIFA足球世界杯的比賽結果,更令人興奮的是CounterpartyDEX這一創新功能,所有Counterparty代幣都可以在以基于比特幣網絡的DEX上進行交易。

可以說,Counterparty協議用技術革新敲開了鏈上交易的新范式大門。

*現在的Counterparty網站頁面

二、從用戶到合約:鏈上訂單簿模式的探索

在鏈上交易被證實有效后,DEX協議朝著被交易所使用的訂單簿方向,有條不紊地進行著摸索。互聯網瘋狂擴張下,一種新穎的去中心化募資模式在?2017年卷起又一波資金熱,新項目僅憑幾頁白皮書就能成功完成融資。僅上半年,大陸ICO項目融資規模折合人民幣達26.16億元。市場熱度驚人上升、沸騰,無數淘金者不斷闖入,浮躁的泡沫之夏終會過去,一紙公文后,ICO留下了一地雞毛。

持有32枚以上ETH的地址數量達到17個月高點:金色財經報道,Glassnode數據顯示,持有32個以上ETH代幣的地址數量剛剛達到117,257的17個月高點,之前的17個月高點為117,244。[2022/8/1 2:51:21]

市場急速冷卻,去中心化交易卻未止步。在這個階段,從用戶到合約模型,帶領了DEX的下一段旅程。從IDEX、EtherDelta到0xProtocol,大批DEX們圍繞著鏈上訂單簿形式對傳統金融交易模式,進行了一次又一次地加密映射探索與落地。

先來聊聊?IDEX。它本質上是在以太坊上對Counterparty協議的一次優化模擬。IDEX的訂單交由其鏈下服務器進行集中打包,然后提交至以太坊主網。這種以中心實體進行非托管交換的模式實際上削弱了去中心化程度。

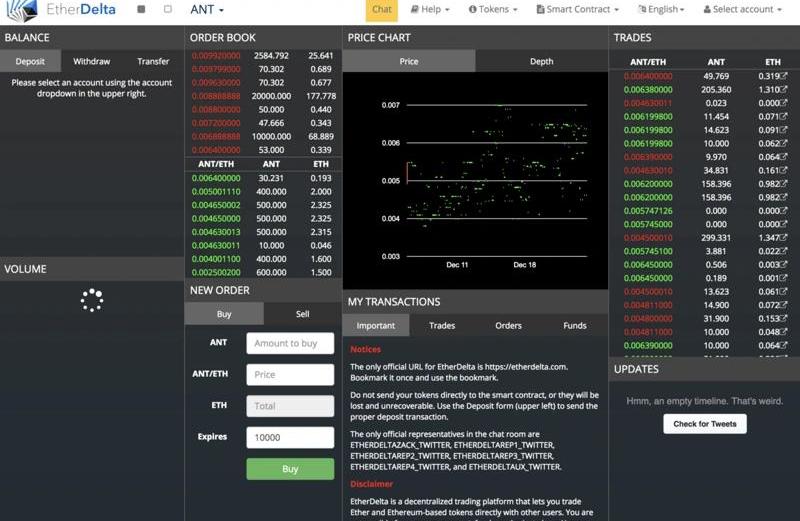

初代DEX代表?EtherDelta?采用了鏈上訂單簿和結算模式。后續,被譽為具有更好編碼和附加功能的EtherDelta的?0x協議實現了完全實現鏈上結算+鏈下訂單簿邏輯的可能性。在0x中,任何人都可維護訂單簿成為鏈下媒人,做市商則可設置自己的交易管理費用。

?EtherDeltaUI界面

當EtherDelta約占以太坊所有DEX交易近40%?,穩坐頭部座椅時,所有DEX面臨的至暗時刻悄然已至。12月的一天,兩名黑客通過修改域名設置,從EtherDelta用戶手中奪走了近140萬美元。直到2021年,美國政府仍在向受害者征集黑客攻擊的信息。

這一場黑客系列攻擊改寫了歷史走向,用戶和交易量的流失讓EtherDelta失去了吸引力,最終成為了?SEC?(美國證券交易委員會)針對非真正去中心化DEX交易法下的試驗品。

低流動性市場下,具備價格發現功能的訂單簿模式無法伸展拳腳,后續幾年里的發展也幾近停滯,并無諸多創新。

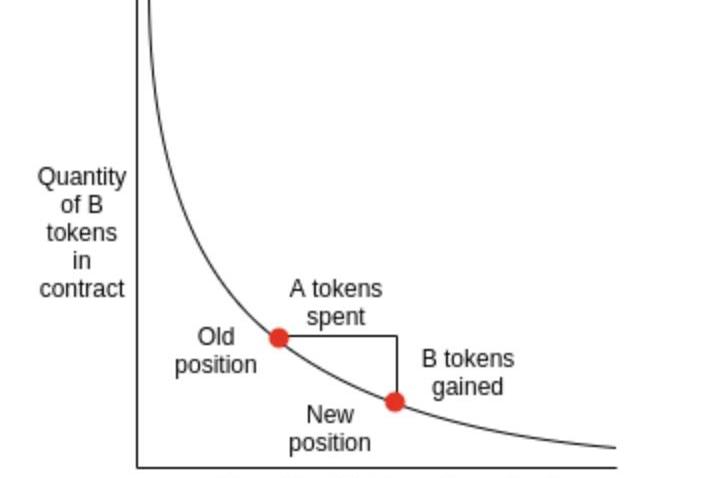

當市場轉入熊市后,DeFi在經歷一段相對平靜的時期,DEX協議們正圍繞?Vitalik?提出了關于?x?y=k曲線的設想筑建地基,一幢高樓大廈正欲躍然紙上。

Vitalik文章中的設想

三、AMM第一塊里程碑:狂奔的Uniswap

2018年8月,改寫DEX交易模式走向的AMM在?Bancor?的播客文章中誕生了。

Bancor?開創了AMM先例,但單邊流動性雖提高了用戶體驗,卻沒吸引來用戶。在低收益、低流動性和高滑點等問題的夾擊下,Bancor淹沒在了市場之中。

閃電網絡節點數量已達14087個:金色財經報道,據1ML.com數據,目前,支撐網絡的節點數量達到14087個,相較30天前數據,環比上漲2.18%;通道數量為36401,相較30天前數據,環比下降0.2%;閃電網絡承載能力目前為1063.06BTC,約合1208.88萬美元。[2020/10/11]

讓大眾真正意識到AMM的簡單性和可組合性的是Uniswap。

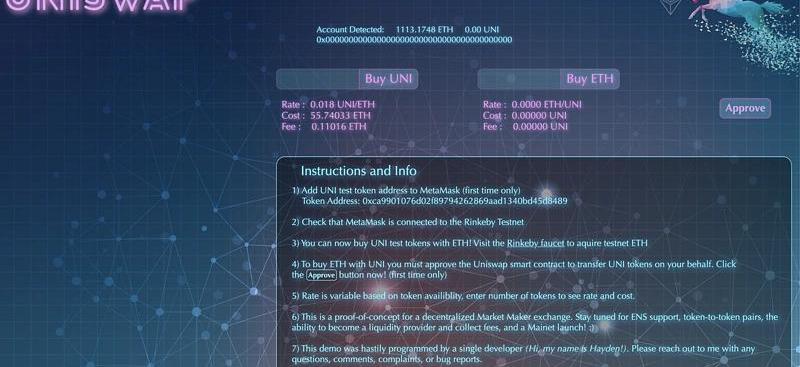

2017年,HaydenAdams完成了一個概念驗證,這是Uniswap?開始的地方。

*圖片來源:UniswapHistory

一年后的2018年11月2日,Uniswap的初始版本在以太坊主網上發布了。與EtherDelta相比,Uniswap在從用戶到合同模型上建立了流動性池和自動化做市商的概念;與Bancor相比,雖機制類似,但Uniswap交易成本相對較低。

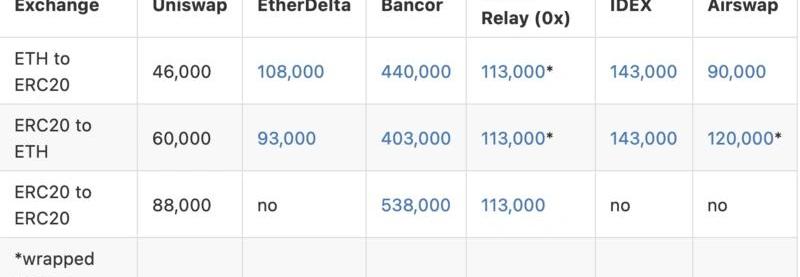

?據Uniswap白皮書,它的gas消耗僅Bancor的十分之一,圖片來源:UniswapV1白皮書

2019年2月,Uniswap首次贏過了Bancor。Uniswap在交易量狂飆猛進下,迅速占領高地。一定意義上,它的?恒定乘積算法x*y=k?代表了DEX市場的新轉向:常見的AMM算法—CFMM。成為DEX領頭羊的Uniswap,直到今天,TVL仍成績斐然。

UniswapTVL

2019年?5月,后起之秀?dYdX?開始構建基于訂單簿模式的交易系統。緊接著,dYdX將鋒利的機槍精準瞄擊永續合約市場,以訂單簿模式撮合杠桿交易為策略,配備StarkEx引擎帶來的低Gas、高速度交易,最終快速占領了衍生品市場。

這個優秀的騎士為疲軟的訂單簿模式在DEX市場壓出一條新路。

四、一條推特開始的流動性之爭

2020年3月的全球新冠疫情加重了市場恐慌,?ETH?的價格不到24小時大幅下跌逾30%。隨之而來的夏天,UMA?和?Compound?卻開啟了造富神話,拉開了DeFiSummer的序幕。七月,YearnFinance?上線,AndreCronje向Yearn社區分發治理代幣?YFI,該代幣通過流動性挖礦完全分配,這種模式贏得DeFi社區的大力支持,流入激勵性流動資金池的資金鎖定價值超過6億美元。DeFi市場迅速崛起并脫穎而出,DeFi代幣屢創新高,高額獎勵吸引了一批批用戶瘋狂入場。

Steem社區已從孫宇晨手中奪回7個見證人席位:昨日孫宇晨通過火幣、幣安協助投票獲取了Steem區塊鏈前20位見證人席位,實現了絕對控制權。今天,在Steem社區的努力下,Steem社區奪回了7個見證人席位。孫宇晨目前控制的見證人已被Steem社區識別出并標注成紅色。這些賬戶都是3月注冊的新賬戶,沒有發表過帖子等活動,但都擁有14萬張左右的選票。(鏈上財經)[2020/3/4]

此刻的LarryCermak可能不會想到,自己會成為加密貨圈陳凱歌,一條推特代替了一個饅頭引發了DEX的流動性”血案“。

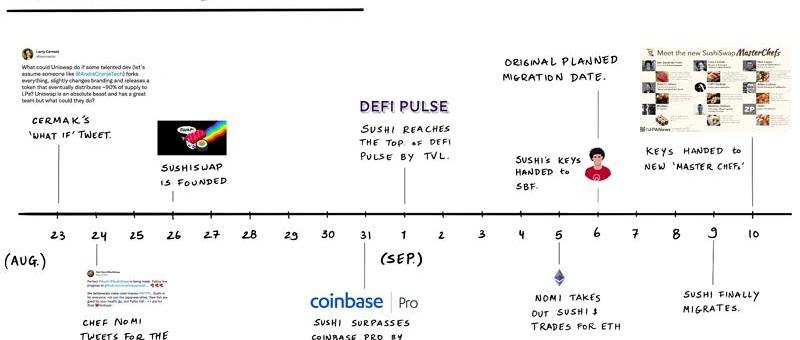

這場電影的第一個鏡頭始于?LarryCermak?2020年?8月23日的一條推特,他設想若分叉?Uniswap再能加上一個將90%的供應分配給LP的代幣,會發生什么樣的化學反應。

兩天后,關鍵人物登場了。CheifNomi的推文告訴了大眾:快來看,我推出了Sushiswap!和Nomi這個取自《爐石傳說》游戲的名字一樣,Sushiswap的名字也充滿玩味、獨特且具中性,從誕生之初就流淌著易上手、易模仿復刻的基因,品牌文化呼之欲出。

你可能很難想象,憑吸血鬼攻擊,Sushiswap便在3天內掠奪了Uniswap近53%的流動資金。

為什么老說Sushiwap是翻版Uniswap,為什么老提吸血鬼攻擊,看看它的運營模式便知道了:

選擇Uniswap資金池提供流動性,并將獲得“Uniswap-LP-Pool-Tokens”以代表了在資金池中提供的流動性份額;

?將那些“Uniswap-LP-Pool-Tokens””質押到Sushiswap合約中,之后Sushiswap將按比例分發SUSHI代幣,之后這些SUSHI代幣便會進入市場進行流通;

在某個特定時刻,Sushiswap的智能合約會將所有質押的“Uniswap-LP-Pool-Tokens”全部轉化為“Sushiswap-LP-Pool-Tokens”,同時贖回所有質押在Uniswap池中的資產,并將它們存入Sushiswap相同的資金池中。

*圖片來源:HistoryofDeFi?byJackub

對Uniswap的LP們來說,只有注入流動性才能獲得0.3%交易費的獎勵。在Uniswap推出代幣前,SushiSwap機智搶跑,入局就選擇通過治理代幣SUSHI分發獎勵分發。很明顯,Sushiswap深知每個鏈上交易投機者心中的小賬本—哪里賺得多,就去哪里交易。

動態 | 閃電網絡節點數量達10647個:1ML.com數據顯示,閃電網絡節點數量呈持續上升趨勢。目前,支撐網絡的節點數量達到10647個,在過去的30天中上漲了3.14%,而通道數量為35059,在過去的30天中下降了0.35%。閃電網絡承載能力目前為832.24BTC,約合608.04萬美元。[2019/12/2]

據Nomi描述,Sushiwap將收取的0.25%手續費轉交給LP們,另外0.05%的費用給到其代幣SUSHI的持有者。持續的獎勵分發加上代幣治理權將LP與協議本身牢牢綁定,成為了長期利益共同體。高收益推動逐利者們逐步將Uniswap的流動性抽離至Sushiswap中。最終,Sushiswap的智能合約最終捕獲了近20億美元的“Uniswap-LP-Pool-Tokens”。

*圖片來源:SushiandtheFoundingMurder

正當我們感慨Sushiswap的偉大,驚呼Uniswap這一DEX勝利者之資將在不斷蠶食之下被剝奪時,劇情急轉直下,Sushiswap這座高樓搖搖欲墜,突然崩塌。

正如Sushiswap的開端和藝名的神秘性一般,ChefNomi在9月5日做出了另一個出人意料的舉動。

他出售了其全部價值約1400萬美元的SUSHI代幣。

市場感覺自己被“背叛”了。ChefNomi在社區解釋自己非出售資金“潛逃“,而是專注于新平臺的遷移。不信任和憤怒下,盡管發推懺悔,盡管在第二天將項目的私鑰交給了SBF,將售賣資金還回金庫,ChefNomi”主動“貼上的背叛者標簽還是沒能撕掉。

隨后,他在Sushiswap的項目中消失了。

9月9日,Sushi終于從Uniswap遷移出來,成立了一個獨立的去中心化交易所。SBF隨后也將AMM的密鑰移交給了下圖的一些新“廚師”們進行管理。

*圖片來源:PANews

9月17日,Uniswap發布并對早期用戶空投了逾15億治理代幣UNI。Uniswap重奪賽道主導權,這場大戰也落下了帷幕。

國內目前已有7個區塊鏈產業園:目前國內有這7個區塊鏈產業園:1.上海智力產業園,2016年11月建成2.杭州區塊鏈創業創新基地:西湖谷區塊鏈產業園,2017年4月建成;萬向創新聚能城,2017年5月建成;中國杭州區塊鏈產業園,2018年4月建成3.重慶渝中區塊鏈創業產業園,2017年11月建成4.江西南昌先鋒軍民融合創新基地區塊鏈技術與應用研發中心,2017年6月建成5.廣州越秀國際區塊鏈產業園,2017年10月建成6.新疆伊寧區塊鏈產業基地,暫未建成7.山東青島“區塊鏈+”創新應用基地,暫未建成。[2018/4/16]

*圖片來源:SamBTC

我們認為這場協議之爭是新興加密市場參與者對財富和權利的赤裸裸爭奪。財富在哪匯集,權利暗流便會在哪涌動。Uniswap將交易費用作為LP的貢獻獎勵,卻將投票權隱藏了起來,社區擁有了財富,卻喪失了“權利”。權力和財富的再分配,是扭轉市場地位的機會。Sushiswap的強大社區、品牌建設加上代幣激勵政策下放了權力。Sushiswap的復制”大膽且無恥“,但它成為了一個符號,具有強大的模仿力和破壞力。開源的代碼可以簡單復制,但社區、品牌卻不行。

五、向算法邏輯走,還是朝流量玩法走?

Uniswap和Sushiswap隨后分道揚鑣,在提高資金利用率的道路上岔開了兩條路。

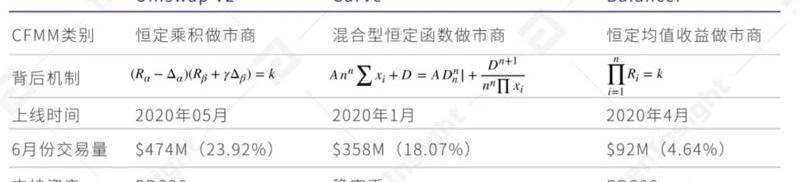

無論是AMM鼻祖Bancor,還是CFMM的代表UniswapV2,?Balancer、Curve?或是新秀?DODO,都在對可自定義AMM算法邏輯的縱深探索,向市場交出了漂亮的成績單。

開創元老Bancor的交易量在DeFisummer時仍低到毫不引人注目。就在你我都將“遺忘”Bancor的存在時,12月的V2.1版本再次將它拉回大眾視線。BancorV2.1?版本提出了彈性BNT供應模型,并向AMM池引入無常損失保險機制。厚積薄發,Bancor的流動性和交易量此后幾個月內都有了驚人的增長。

Balancer?則在恒定函數算法的基礎上,引入流動性引導池機制。為和Uniswap形成差異,Balancer為用戶提供了“價格穩定”定心丸“。配方的神秘草藥是一味調整存儲資產比例草藥,它允許項目方自定義設置資金池中的代幣比例。資金比例最大偏差可為為2:98,代幣價格因而降低,價格也得以穩定。

2020年新出道的項目中,?Curve?成名于大規模、低滑點的穩定幣?AMM兌換市場。初登場,便成為DeFi世界的TVL王者。其代幣veCRV無法轉讓的“缺陷”在錯節盤根的生態體系中掀起了另一場持久的Curve戰爭,開啟了veTokens模型的新展望。

恒定乘積做市商的代表,*圖片來源:Tokeninsight

2020年8月上線的?DODO?則從AMM的“惰性流動性”介入,開創了PMM算法。PMM算法利用價格預言對定價曲線進行調整,參數簡單極卻度靈活,更為平坦的曲線有效提高了資金利用率,降低了交易滑點和無常損失。2021年3月初DODO正式上線了V2版本,通過DODOPrivatePools的推出使專業做市商進入鏈上。

除了把專業做市商帶入鏈上,未來DODO還會為其他protocol提供主動做市工具/流動性管理工具,使得其他協議方,或任何一個開發者,自主使用DODODPP工具就可以給自己的protocoltoken做市,進而大大增加資產效率。

另一邊,?Sushiswap會長帶領的“食物工廠”DEX協會精通流量和玩法,以擴充產品線的方式橫向進擊。

2020年9月,迎來了新將?PancakeSwap。從名字就散發“壽司味“的PancakeSwap,更一度被認為是DEX版的幣安。PancakeSwap靠著金主幣安的資源,著陸BSC鏈。PancakeSwap工廠有一條更完整的產品線:加密資產交易、初始挖礦發行、NFT?資產交易、彩票和預測價格漲跌等競猜類業務,成功匯集了足量的財富效應。

雖未復制Sushiswap的誕生動線,PankcakeSwap卻和Sushiswap一樣,靠著趣味圖標和名字發散魅力,中效應蔓延,組建了一個龐大、充滿活力的的薄餅集會社區。

從Sushiswap到Pancakeswap這一系列成功的食物DEX,?證明了DeFi世界的轉換成本不僅于簡單的代碼復制,社區流量、品牌形象、信任、產品玩法等這些無形成本不可丟棄。從鮮明品牌特征和差異化產品套件出發,快速席卷流量,隨后增加用戶粘性,提高用戶活躍度,一組出招下,成功抵御競爭對手,吸納驚人財富,最終分食了DeFi市場的一杯羹。

圖片來源:SushiandtheFoundingMurder

六、DEX聚合器的終極目標是用戶價值捕獲

AMM模式戰場硝煙彌漫,算法、流量、玩法不斷升級。訂單簿的大軍們亦不停歇地在向前奔跑,釋放潛力。這一年里,dYdX代幣空投刷屏,基于?Solana?實現高頻交易的?Serum?DEX?在不足一年內,便擁有超過5.5億美元交易量,成為了增長最快的DEX之一。

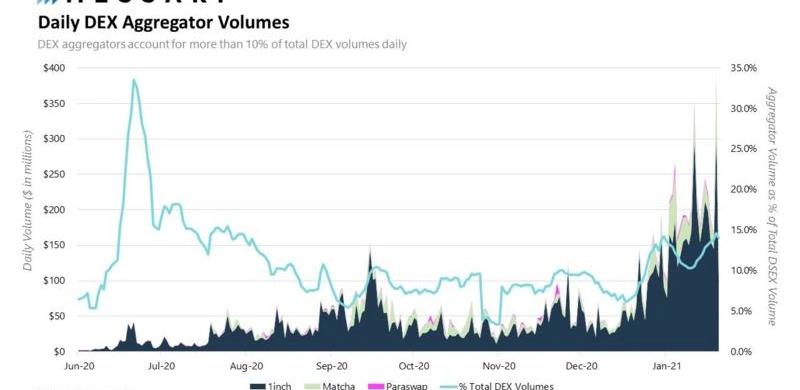

DEX市場內部競爭愈發激烈,復雜的市場環境使得交易者價格捕獲、下單套利愈發困難。以聚合器為核心的DEX們伺機而動,高效匹配多個流動性來源的給定交易,錨定最佳價格,最終脫穎而出。

2020年12月,1inchV2版本上線,一次性發放的代幣1INCH帶來的用戶,加上新版本注重的前端用戶體驗,1inch開啟了屬于自己的即時治理新模式。

另一個值得一聊的是0x協議構建的?Matcha?。捕獲用戶資金上,它采用了降低用戶門檻策略,如使用0xAPI和智能訂單路由來聚合流動性并提供最佳交易執行,其V2版本亦宣布支持法幣入金。

DEX聚合器的終極目標是用戶價值捕獲。和AMM模式不同,交易者通過聚合器與DEX間接互動,在我們的理解下,若AMM是為了爭奪LP效益,那DEX聚合器則是在爭奪交易者的資金,吸引最多流動性來源并給予最低成本的競爭者才能最終控制用戶。

*圖片來源:Messari

七、誰是下一波DeFi浪潮的引領者?

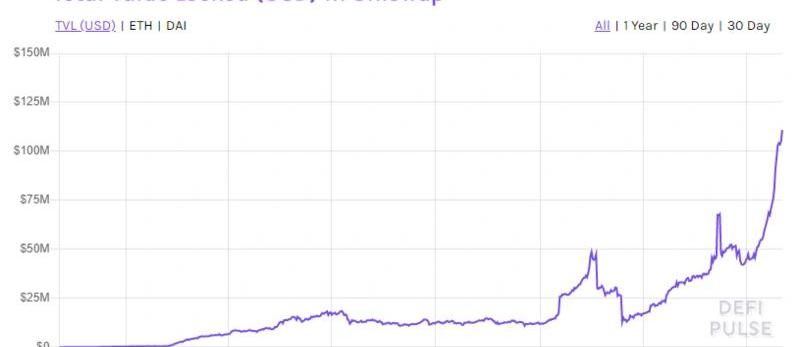

DeFisummer期間,關鍵的DeFi指標都有了顯著改善。Uniswap的月交易量從2020年4月的1.69億美元增加到2020年9月的超過150億美元,增長近百倍。DeFiTVL從4月的8億美元增加到9月的100億美元,增加超10倍。

*數據來源:DeFiPulse

回到現在,AMM模式、訂單簿模式以及聚合器為首,三足鼎立撐起了現有的DEX市場。鏈上主動做市的AMM成為了新潮流,新穎的流動性設計成為DEX版本更新的側重點。UniswapV3,CurveV2等不斷迭代,從流動性集中度、費率、可組合性等方面都為LP帶來更高的回報。這在我們的上一篇文章中有詳細介紹。訂單簿市場則開啟了混合模式,如IDEX在2021年底將傳統訂單簿和AMM流動性池結合,宣布即將在?Polygon?上推出其V3HybridLiquidityDEX。聚合器以低成本高價值的服務俘獲用戶價值。

群雄割據的多鏈宇宙下,一系列創新朝著資金效率和用戶體驗爭奪這兩個目標奔去。

基于Balancer的模型、Cosmos?SDK構建的獨立應用鏈Osmosis同時也是一個DEX,因為采用了應用鏈的底層架構,獲得了更大的施展空間。它引入一種稱為「SuperfluidStaking」的機制,允許OSMO持有者使用他們的代幣進行質押,并同時提供流動性,這樣做不僅能提高網絡的安全性,同時還能最大化資本效率。這個功能在以太坊區塊鏈上是無法實現的,畢竟以太坊不能向Uniswap或SushiswapLP發行ETH獎勵。而?1inch?也于最近上線了P2P交易功能,交易方可設定交易價格、代幣相對于市場的浮動區間、到期時間,隨后向指定錢包地址進行交易,提升DeFi用戶體驗。

“對這類服務的需求已經存在了一段時間,但目前很少有平臺向用戶提供這種服務。今天,1inch通過實現P2P交易所功能來填補這一空白。”

DEX技術仍很年輕,一些缺陷依舊存在。但比dYdX的合約宕機更為極端的黑天鵝事件造成的大規模清算,這才是用戶和DEX最害怕的地方:信任的崩塌和終結。Uniswap和Sushiswap的流動性協議大戰后,越來越多的新玩家入場,算法迭代,玩法交替,APY成癮,一切不可避免。市場起起伏伏,大浪淘沙之后,我們相信終將出現能引領DeFi的下一波浪潮的選手。

Tags:SWAPDEXUNIUniswapuniswapwallet教程SDEX幣Unicly Feevocious Collectionlayer幣和uniswap的關系

鏈捕手消息,Avalanche基金會推出規模高達2.9億美元的激勵計劃「AvalancheMultiverse」,旨在加速其子網功能的采用和發展.

1900/1/1 0:00:00原文標題:《Web3在元宇宙中的角色》撰文:MasonNystrom,Messari研究員 編譯:元宇宙特攻隊 有朋友說,最近感覺元宇宙熱度在下降.

1900/1/1 0:00:00整理:念青,鏈捕手 “今天真正重要的新聞有哪些”1、Web3游戲Delysium獲400萬美元首輪融資.

1900/1/1 0:00:00參考來源:@TheJunonaut、Zombit 整理:胡韜,鏈捕手 3月11日凌晨,Cosmos智能合約平臺Juno在治理平臺發起提案,擬升級合約并從鯨魚玩家賬戶中刪除JUNO資產.

1900/1/1 0:00:00撰文:HashKeyCapitalNFT是一個新興的小眾加密領域,2020年起愈發引人注目,越來越多的名人、高凈值收藏家入場參與投資NFT產品,知名機構參與NFT項目的部署.

1900/1/1 0:00:00來源:crypto@stanford受訪人:AlanChiu,BobaNetwork創始人兼CEO 編譯:麟奇,鏈捕手 L2rollups C@S:關于加密領域.

1900/1/1 0:00:00