BTC/HKD-0.61%

BTC/HKD-0.61% ETH/HKD-2.31%

ETH/HKD-2.31% LTC/HKD-2.66%

LTC/HKD-2.66% ADA/HKD-1.13%

ADA/HKD-1.13% SOL/HKD-2.14%

SOL/HKD-2.14% XRP/HKD-2.99%

XRP/HKD-2.99%原文作者:禿GaoFlynn

原文來源:Mirror

前言

Curve.fi—Defi世界中的TVL王者,Curve.fi在功能上并非一個復雜的defi產品,但是依托Curve.fi派生的生態體系卻錯節盤根,正在以巨大的能量影響著整個Defi世界。本文將會回顧一些歷史,解釋Curve.fi的經濟模型同時并進行一部分個人剖析。Curve.fi在可見的未來中,會跟Uniswap,Maker,AAVE一樣,成為Defi的基石,是每個Defi玩家都應該深入理解的項目。

Curve.fi的基本價值

大規模低滑點穩定幣交易,Curve從一開始就是針對著大規模的穩定幣AMM兌換市場,他們獨有的算法使得池子大部分時候滑點極低,這部分大量文章有詳盡介紹,并且可以參考他們的白皮書。

而穩定幣交易,是在AMM領域當中最適合流動性挖礦的場景。傳統AMM的機制對于流動性提供者最大的問題在于無常損失,簡單來說,AMM中兩個幣種價格相對穩定,并且有著大規模交易量是最適合AMM流動性挖礦的情況。

一個真正去中心化的央行,發行一種共識強度足夠的可支付的穩定幣,一直都所有有著去中心化理想主義Crypto英豪的LAUGHTALE。這里我無意展開算穩相關的進展,而結論就是Curve.fi為穩定幣的發展的提供了孵化地,在漫長的過度階段,各種創新穩定幣可以通過Curve來為自身做初期價值錨定,為項目的場景發展爭取時間。Curve作為這些穩定幣之間的橋梁將會成為一個長期Defi基礎設施,這些穩定幣的交易量便是Curve.fi的價值根基。

veCRV的機制的功與過

veCRV機制簡介

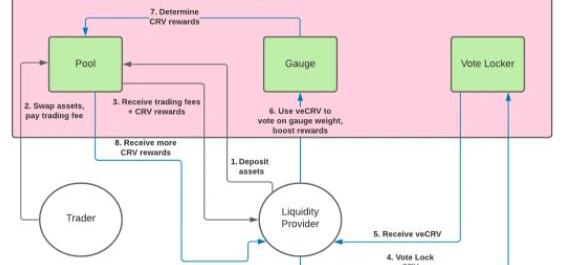

收取Curve協議50%的交易手續費,收取手續費比例按照veCRV占比均分。

VotePower。veCRV的投票權機制非常簡單,投票權跟鎖倉時間成正比,veCRV會隨著時間衰退的,所以如果為了保持足夠的投票權,意味著要一直刷新鎖倉的時間。

Frog Nation前CFO:今日Curve創始人通過OTC賣出的CRV存在六個月鎖定期:8月1日消息,Frog Nation前CFO 0xsifu發推稱,今日Curve創始人通過OTC賣出的CRV存在六個月鎖定期。[2023/8/1 16:11:31]

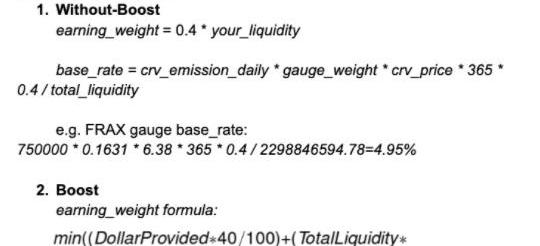

Boost機制。Boost是流動性挖礦的加速機制,在沒有boost的情況下,流動性挖礦的基數只有40%,通過足夠擁有足夠量級的veCRV的情況,才能獲得Boost倍速的增加,最高2.5x,是一個線性增加的機制。具體算法可以參考下圖的公式:

Boost計算公式

Curve基本機制

為什么veCRV改變了一切

時間->共識->價值

veCRV機制在時間的磨礪下終于被挖掘,一切共識都需要時間的積累,如何通過時間來積累價值,而Curve.fi最簡單的手法:鎖倉,并且量化鎖倉的價值—投票權力。其實鎖倉增加投票權并非什么新鮮事物,而為什么veCRV成功了?主要還是跟boost的機制的配合,用戶們有了非常直接爭奪CRV的理由:更多投票代表更多收益,這便是veCRV的博弈基礎。這個功能讓項目方幾乎是永遠鎖住了一部分CRV來保持自己的在Curve上的權力。同時這個veCRV也對抗了為了投票瞬間直接大量買入,再投票結束再大量拋售的情況,保持了幣價的平穩。

veCRV的缺陷

投票機制+Boost機制是博弈的基礎,但veCRV本身是無法轉讓的,意味著投票權只屬于質押了CRV的地址本身,boost的機制也只存在于該地址,一個地址在提供流動性的同時還需要跟流動性對應足夠量級的CRV才能收益最大化,到這里本質上這個機制問題不大,Curve希望所有流動性提供者同時也是是CRVtoken的競爭者,這樣lp提供方明白了這個博弈基礎之后互相爭相購買CRV鎖定,并行使自己的投票權給自己所在池子里。

然后現實還是出現問題,由于項目預挖和前期的通脹太快,導致后期如果用戶想到最大的程度的boost需要CRV數量過于龐大,大量擁有CRV的鯨魚和流動性提供散戶最終分叉成兩個無法交集的集體,veCRV機制正式成為一個缺陷,也導致了接下來介紹的優化平臺的戰爭開端。

yearn.finance團隊推出基于Curvemetapool的CurveSwaps:3月22日,yearn.finance創始人AC宣布推出CurveSwaps。據介紹,CurveSwaps是一個基于CurveFinance創建的,允許用戶使用自有代幣創造穩定幣流動性池的去中心化交易平臺。[2021/3/22 19:07:07]

Curve宇宙的多維戰爭

圍繞著Curve的戰爭從它誕生以來就一直沒有停止過,隨著參與方的增多,戰爭預發波瀾壯闊并且并且開始把戰火延伸到Defi的各個角落,接下來會介紹幾個緯度的戰爭。

Curve.fi收益平臺的戰爭

上文討論了由于veCRV無法轉讓的體系設計的不合理以及前期項目運作問題,導致了CRV持有人和流動性提供者群體分層,看準機會的?Yearn?給出了自己的解決方案,尤其以Yearn的為首的yveCRV在convex之前叱詫了非常長的時間,他們用自身的擁有的CRV數量優勢加速了收益,吸引用戶存款,并且把挖礦收益的10%重新鎖到curvegauge中持續增加自身的boost能力,這是他們給用戶承諾的超額收益的來源。

隨后Curve.fi核心成員JulienBouteloup給出了自己的方案:StakeDAO,競爭正式開始,隨后通過CurveDAO的投票,StakeDAO成為Yearn之后第二家獲得Curve治理白名單的CRV存托協議。

這里擴展提一下Curve的SmartWalletWhitelist。這是一個特殊機制,由于合約地址上的veCRV是可以打破轉讓限制,為了避免濫用這個權限,Curve設置了這個白名單機制,直到現在為止名單上也只有Yearn,StakeDAO,Convex。而增加白名單的權限牢牢掌握在CRV核心whale手中。

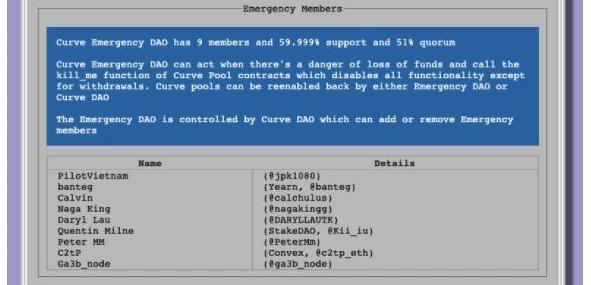

Curve帝國中的元老會,權力最大的9人

緊接而來的是現在的王者:Convex,Convex的機制是我們需要關注的的重點。Convex使用了cvxCRV的方案來將無法轉讓的veCRV的投票權流通化(Tokenize)和債券化,通過把crv永久轉換成cvxCRV并且由convex平臺永久鎖定,然后新發行的CVXtoken來代理行使這些crv的投票權,并且建立了cvxCRV對CRV接近1:1流動性池子,給出了一定的退出路徑,這些使得持有CRV的人擁有一個極大的動力將CRV放入Convex當中。

動態 | 數字證券平臺Securitize獲1400萬美元資金 桑坦德銀行日本MUFG銀行參投:數字證券合規平臺Securitize獲得1400萬美元戰略投資資金,桑坦德銀行風險投資部門Santander InnoVentures、日本MUFG銀行全資風投子公司MUFG Innovation Partners和野村控股參投,以幫助Securitize進一步開發其技術平臺。(CryptoNinjas)[2019/9/24]

StakeDAO在這場戰爭最終選擇支持Convex,將旗下的CRV轉入Convex中,幫助convex完成原始積累。同時Convex最終吸引了絕大多數的CRV用戶進駐,以占領了超過50%的vecrv贏下了優化平臺終局之戰。

Convex的機制完成了對Curve.fi經濟模型的修復。雖然以作者的觀點來看并不完美,但已經是非常優秀的方案,作者認為,CRV和CVX本質上應該有個更好的一體化方案,但這個觀點也只能交給歷史去證明了,在下面的流動性戰爭章節中,將會講述Convex的深遠影響。

Curve.fivsUniswap的穩定幣交易量攻防戰

UniswapV3在近期也推出了0.01%手續費的方案,目的非常明顯,劍指Curve.fi的穩定幣根基,大規模穩定幣兌換,但是由于手續費收益相對太低,雖然整體tvl依舊不如3CRVpool,但在百萬刀以下的交易量已經起到不小的威脅。

DEX霸主地位的爭奪戰的實質,還是超大幣種的交易份額:BTC,ETH,3CRV中的3大穩定幣直接的交易量,Curve.fi的反擊戰略非常清晰,在山寨的長尾效應上無法跟uniswap抗爭的現實中,選擇了最合理的戰略:主流幣種低滑點AMM方案,推出自己算法的ETH/BTC/USDT的TricryptoPool。TricryptoPool是否是一個更好的AMM方案呢?暫時還不得而知,但作為一個防御型戰略來說,TricryptoV2目前的TVL以及日常交易量可以說是超越預期的,期待Tricrypto會有更好的表現。

算穩之間流動性租賃戰爭

討論完優化平臺的戰爭,以及穩定幣交易量之戰,我們來到了更為波瀾壯闊的戰場,穩定幣項目的流動性租賃戰爭。前面兩場戰爭像是斗獸場建造權的戰爭,而現在,就是斗士們的戰爭了

動態 | 桑坦德銀行英國分公司推出采用Ripple xCurrent的應用程序新版本:據ethereumworldnews消息,西班牙桑坦德銀行(Banco Santander)英國分公司發布了一款“OnePay FX”應用程序的1.3.1版本,通過該程序,桑坦德銀行英國客戶可以將Zloty(PLN)發送給他們的波蘭收件人。該應用程序采用了基于區塊鏈技術的Ripple xCurrent解決方案。[2019/7/16]

在2020年Defi狂熱期,各個項目通過二池的形式完成流動性的部署,而二池模型在Defisummer后期變成了死局,項目為了爭奪流動性,不得不把收益率提高到令人咋舌的地步,這樣使得Token的通脹速率難以控制,并在巨鯨的挖賣提下迅速崩潰,導致一個關鍵問題:項目方沒有足夠時間構建項目Token真正的價值共識,也無法均衡的分配Token。

在CRV的交易手續費基本價值得到共識之后,算穩項目已經發現通過veCRV本身就可以分的全平臺的手續費的同時,足夠多投票權能給項目自身的爭取更多的有價值流動性鎖定鼓勵;同時鎖倉時間+投票權隨著時間衰退的特性,更加保證了幣價的上漲,這些特性都是項目間爭奪價值的基礎。

Convex,Curve流動性戰爭的真正推手,將Curvewar徹底的白熱化,所以我們將會對Convex的產品機制進行一些盤點:

Convex通過將CRV永久轉換成cvxCRV,分離了veCRV的投票權和收益權。crv通過cvxCRV變成了是一張可轉讓的永恒債券。相對之前,可以在不用鎖倉的情況下,賺取原來veCRV的大部分收益同時還賺取CVX;而veCRV的投票權轉讓交給了vlCVX——鎖定的CVX。

CVX投票權代理,CVX的長期持倉用戶可以通過鎖定的CVX16周進行投票,也可以并且把投票權進行轉讓給特定的地址,使得賄賂選票機制更加容易執行。

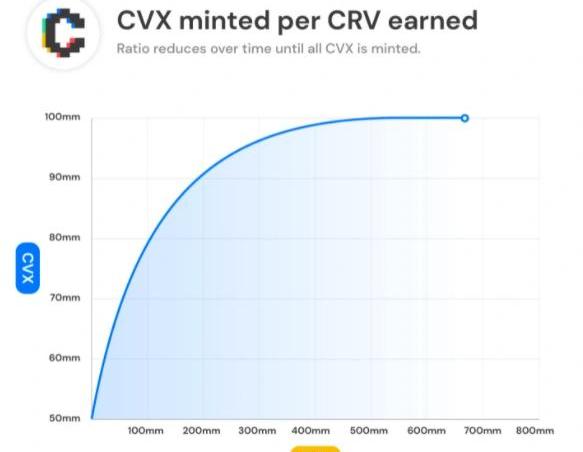

CVX的mint的曲線是會根據CRV收益claim之后逐步減少,意味著CVX是隨著CRV的增多的情況逐步通縮的,這意味著在保持住crv持續被吸收的情況下,越往后單個鎖住的CVX能夠控制的veCRV投票權會越來越多,間接代表了一個CVX的基礎價值。

動態 | 網絡安全咨詢公司TBG Security推出區塊鏈安全測試服務以降低網絡風險:8月29日消息,網絡安全咨詢公司TBG Security(TBG)宣布推出一系列新的TBG服務:區塊鏈安全測試。這些服務為TBG客戶提供實用的安全專業知識,使他們的區塊鏈能夠抵御危害,無論威脅的是代理內部還是外部。[2018/8/29]

CVXmint算法

很多人形容Convex對于Curve是一種套娃,但作者更傾向是一種修復和提升,Convex的存在雖然吸附了很大一部分Curve的市值,但大大解放Curve的能量,完成了斗獸場的構建。尤其在cvxCRV和CVX將Crv的收益權分離之后,軍閥項目們可以在Convex上專注票權的爭奪,為自己的用戶爭取更大利益,而只關心收益的普通用戶只需要選擇提供流動性,或者將會購買CRV轉換成收益率更高的cvxCRV債券同時售賣自己的投票權即可。

算穩軍閥們如何取得戰爭勝利

投票,投票,投票!!

從最開始的veCRV,到后來的CVX,到后來的賄賂選票。軍閥的對于爭取票權的手段其實在不斷增多,目前主要以下手段:

購買CRV,并且通過無限鎖倉獲取票權

購買CVX,并且通過無限鎖倉獲取票權

賄票,通過自身token購買散戶的投票

最終來說票權的成本便是這些軍閥們最關注的事情,上述手段中,每一張veCRV的價值其實都是可以計算出來了,而持有CVX可以通過vlCVX和Convex持有的Crv的總量的比例,得出目前一個CVX頂多少張veCRV選票。所以項目可以根據手段成本來攻略選票了,長遠來看,只要競爭存在,就會持續拉高CRV和CVX的價格到一個平衡狀態。

這里不得不提的是賄賂選票平臺**bribe.crv.finance以及Votium**。前者針對veCRV持有者,后者CVX持有者。他們的存在非常簡單,成為一個單獨的投票代理方,收集用戶的閑散的投票權,替項目方集中發放的賄票token。

是誰在爭奪Curve的治理控制權?

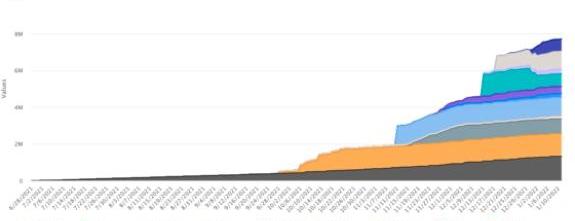

目前的軍閥主要以大型的算法穩定幣項目為主,一些衍生品和周邊服務的游擊隊也不停的加入到混戰當中,下圖表明參戰方的在不停的增加自己武器:CVX。

Datafromhttps://daocvx.com/

Frax/Fxs

Frax作為一個Defi的老牌項目在深耕多年之后終于開花,同時也是最早一批持有持續CVX的算穩項目。Frax可以說在算穩領域梯隊的目前最具影響力的代表,他們跟Convex的非常緊密,Convex專門開辟了Frax專區。同時FXS也開啟了自己的veFXS模式,FXS不管在算穩領域還是在Curve參戰方的角色上,都表現出了非常強勢的風格。

Spell/Mim

Abracadabra,一個揚言要徹底打敗Maker的生息資產穩定幣項目,它的穩定幣是MIM。在教主Daniele帶領著他的FrogNation強勢進擊下,和利用一度APY極高的Convex收益,成就了Convex成立以來最大的流動性池子——MIM/3CRV池子。幾乎可以說,MIM是這場戰爭中,利用Curve的站住腳跟成功典型代表。

UST

Terra作為Cosmos系亮眼的超新星,帶著它獨有的穩定NativeToken——UST來嘗試來征服世界,UST是相對獨特的。可以看出DoKwon有著巨大的野心,他跟Daniele更是一拍即合的把兩個非傳統抵押型穩定幣綁定在一起。隨著Terra生態繁榮和排名的節節攀升,更是給了UST有了巨大金融實力來爭奪穩定幣的王座。最近的數據他們已經開始加速布局Convex,2022剛開始就購入了超過60w的CVX。

Ohm/Redacted

Ohm作為非傳統形態的算法穩定幣,它暫時無法通過在Curve上建立pegged池子來做流動性,但Ohm和Frax的關系密切是眾所皆知的。Ohm社區很早就意識到了Curve和Convex的作用,在OIP-43中就已經提議增加CVX債權,增持CVX放入國庫中,為應對未來的競爭做準備。

有著Ohm加持的Redacted(BTRFLY)協議更是作為一種Convex之上的優化策略方案進入了戰爭當中,使用Ohm機制發放債券吸引了大量CRV和CVX,幫助用戶更好的發揮手中的CRV和CVX收益。他們Curve稱作L1,Convex稱作L2,把自己稱為L3。他們成功吸引了大量CRV和CVX,等于在投票競爭中占領了一席之地,BTRFLY之后會還會帶來多少驚喜,這也是尚未可知的。

戰爭的參與方還有**Tokemak,?Fei/Tribe,Originprotocol,Dopex,**等眾多關鍵玩家,由于篇幅有限,關于流動性戰爭參與方不在本文進行過多的描述,有機會將會對戰爭參與方進行逐一的勢力詳解。

這場戰爭將會把Defi未來引向何處?

圍繞著Curve的各類戰爭已經經歷了好幾輪的戰役,戰爭才剛剛完成熱身。接下來分享一下可能的發展方向:

1.Curve帝國的版圖將會持續擴大,而戰爭也會更加激烈。

CurveV2,極大可能會成為這場戰爭徹底推向整個Defi世界的的關鍵。Curvev2是針對非穩定幣的AMM交易方案,一旦開放允許自由建立FactoryPool的權限,很可能會變成一個改變Defi歷史進程的重大事件。因為接下來參與CRV戰爭的就不僅僅是算法穩定幣項目了,所有的大型Crypto項目最終都會因為被卷入競爭之中。在博弈的角度來看,項目方如果不提前在競爭對手之前進入戰斗占有足夠的投票權的話,有可能讓競對就會借Curve獲得更多流動性而贏取戰爭,所以可預見的戰斗將會徹底白熱化。

而UniswapV3是否會在接下來給出自己的流動性挖礦方案呢,是否會變成Curve的進攻,Uniswap防守的局面呢?目前UniswapV3的流動性挖礦建議也已經在進行建設,當這些發生的時候會對Defi世界產生什么新的沖擊呢?我們拭目以待。

2.ve模式的蓬勃發展

ve模式正在深刻的影響整個Defi治理形態,相比其他項目孱弱的治理形態,veCRV用相對合理方式治理著Defii項目最關鍵的事務——財政分配。很多關聯項目和新項目都在嘗試把治理權限ve化,其中就包括FXS,它們推出的veFXS也開始推動Frax和其他Defi項目的融合。同時包括AC最近提出的ve(3,3)也是嘗試在對ve進行更多的嘗試和創新。在區塊鏈的黑暗森林中權力斗爭永遠是進化而又殘酷的,盤踞Crypto世界頂層的鯨魚們肯定還會在治理規則層面產生新的斗爭。ve模式的進化值得期待。

3.穩定幣的場景大戰

穩定幣最終創造出來是為了成為其他的交易的場景的錨定物,流動性戰爭只是為了場景拓展爭取時間,以Frax為代表激進的拓展自己在各個領域的交易對,包含跨鏈和各種新進熱門項目的聯合,TempleDAO,Ohm。而且算穩之間目前也呈現了報團現象。最終誰在場景戰上獲勝才能在根基上挑戰目前的穩定幣三巨頭。

4.衍生品新戰場?

隨著Dopex期權協議吸引了不少的注意力之后,市場對于衍生品市場如何在這場大戰參上一腳表現出了濃厚的興趣。它很大的可能將會成為算穩軍閥爭奪票權的新工具。作者之后會在該領域持續追蹤。

結語

Defi中永恒的主題就是資金效率的進化,Curve生態中成員包括它自身,無一不是在提升資金效率領域的領先玩家,這注定了無論怎么強調這個生態的重要性都不為過。希望本文能夠最大化的幫助Defi玩家更加深入的理解Curverse的形態。希望更多討論的Curve的可能性,可以通過Twitter私信作者?FlynnGao?進行討論。

作者:深潮TechFlow2022年,最值得期待的項目有哪些?如果非要提名,那么毫無疑問Solana生態預言機PythNetwork榜上有名:神秘且強大的團隊背景;眾多華爾街頂級金融機構、大型加.

1900/1/1 0:00:00鏈捕手消息,美國商品期貨交易委員會昨日發布公告稱,已與加密預測市場平臺Polymarket達成和解,該和解是為了“提供基于場外事件的二元期權合約.

1900/1/1 0:00:00鏈捕手消息,區塊鏈安全公司安節科技于今日宣布完成千萬天使輪融資。本輪融資由分布式資本領投,A&TCapital、趣鏈科技、ImpossibleFinance、IncubaAlpha、NE.

1900/1/1 0:00:00來源:CryptoYCTech 作者:Uzer Livepeer是一個建立在以太坊區塊鏈上的去中心化視頻轉碼網絡,旨在提供一個去中心化、高度可擴展的實時流媒體傳輸協議.

1900/1/1 0:00:00作者:DaolecticResearch 編譯:麟奇,鏈捕手 以太坊無疑是整個區塊鏈生態系統中使用最多的智能合約平臺.

1900/1/1 0:00:00作者:區塊律動 無需許可、去中心化,這是加密世界的特點,這讓加密世界仿佛一個深邃的黑暗森林:機會豐富但又處處潛藏著風險。而那些有著知名機構背書的項目,就成為投資者選擇項目的一個相對簡單的法則.

1900/1/1 0:00:00