BTC/HKD+0.74%

BTC/HKD+0.74% ETH/HKD+1.41%

ETH/HKD+1.41% LTC/HKD+1.58%

LTC/HKD+1.58% ADA/HKD+3.05%

ADA/HKD+3.05% SOL/HKD+2.33%

SOL/HKD+2.33% XRP/HKD+2.49%

XRP/HKD+2.49%如果縱觀DeFi的發展,可以看到一條較為清晰的路徑。DeFi從去年下半年開始,在流動性挖礦的激勵下,率先在以太坊上爆發。但隨著交互需求的提升,以太坊高昂的手續費演變為制約生態發展的重要因素,這客觀上促進了DeFi多鏈時代的到來。今年二季度以來,不少項目開始在Layer 2層和其他公鏈上布局協議。但是,多鏈格局下各鏈的DeFi生態仍然相對獨立,多鏈互通成了適應發展的必然需求。跨鏈橋在這樣的背景下成了順應DeFi潮流的新風口,備受市場關注。

跨鏈橋的發展現狀是怎樣的?為此,PAData分析了Arbitrum Bridges、Avalanche Bridge、Solana Wormhole等14個主要跨鏈橋的鏈上數據后,發現:

1、目前市面上主要的跨鏈橋多為二層擴展型跨鏈橋,且主要是建立在以太坊上。另外還有部分是鏈專用型的跨鏈橋,這些跨鏈橋也主要以實現與以太坊的互聯互通為目標,這或有助于為其原鏈的DeFi生態引流。

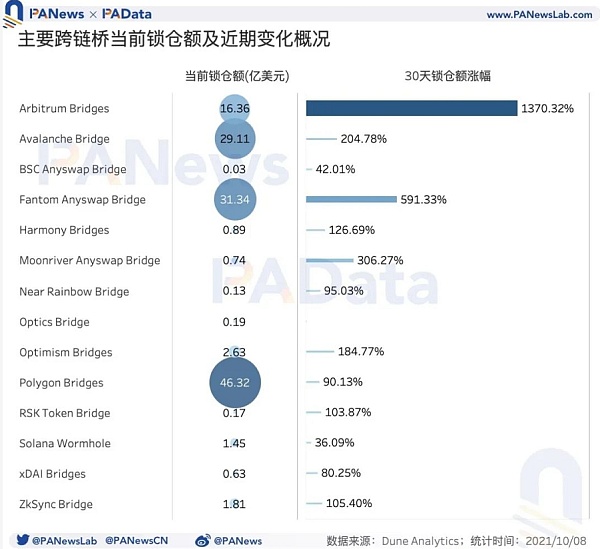

2、14個跨鏈橋當前的鎖倉總額已達到約131.80億美元,當前大約是DeFi總鎖倉額的6.26%左右。但整體格局分化顯著,其中,Polygon Bridges、Fantom Anyswap Bridge、Avalanche Bridge和Arbitrum Bridges的鎖倉額都超過了15億美元,但除此之外,其他跨鏈橋當前的鎖倉額大多都不足1億美元。

3、跨鏈橋近期的發展速度很快,最近30天的鎖倉額增幅都在35%以上,其中有8個超過100%,增幅最高的Arbitrum Bridges達到了1370.32%。

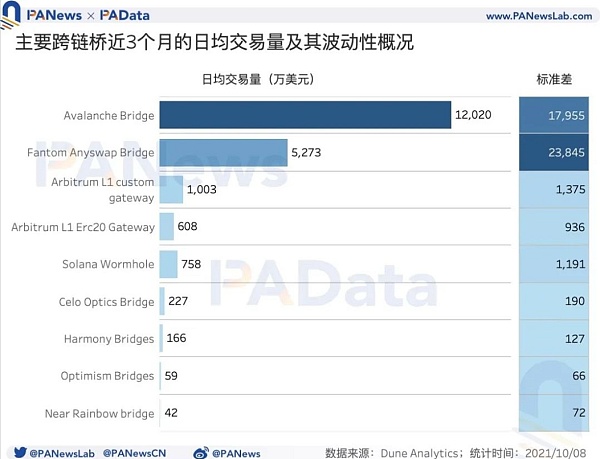

4、目前跨鏈橋的交易規模仍然較小。最近3個月被監測的8個跨鏈橋的日均交易量約為2240萬美元,中位數只有608萬美元。且日均交易量越高的跨鏈橋,其日交易量的波動性也越強,這意味著這些跨鏈橋的日均交易量可能受到單一事件影響而被高估了。

Glassnode:比特幣歷史上第一次出現在200周均線以下交易的周期:金色財經報道,據區塊鏈分析公司Glassnode披露數據顯示,近期比特幣價格徘徊在幾個流行的和廣泛觀察的技術分析定價模型之間,在2月份觸及200周和365天移動平均線(約25.0k)的阻力后,價格在本周觸碰了200天和111天平均線(約1.98萬)然后反彈,這是歷史上第一個BTC在200周均線以下交易的周期,從這個角度來看市場正處于新的領域。此外,Glassnode數據顯示在硅谷銀行倒閉期間Tether始終處于1.01至1.03美元溢價,這意味著在人們擔心美國銀行業受到嚴格監管的情況下Tether被視為一個安全的避風港。[2023/3/17 13:11:07]

5、13個跨鏈橋9月的獨立地址數已猛增至12.76萬個,環比增幅超103%。10月第一周的獨立地址總數已經達到3.46萬個,預計10月全月的用戶規模將在9月的基礎上穩中有升。

6、大多數跨鏈橋最近3個月的獨立地址數都表現出了持續增長態勢,其中,Arbitrum Bridges、Optimism Bridges和Near Rainbow Bridge的9月獨立地址環比增幅最大,分別達到了3452.87%、538.12%和181.75%。

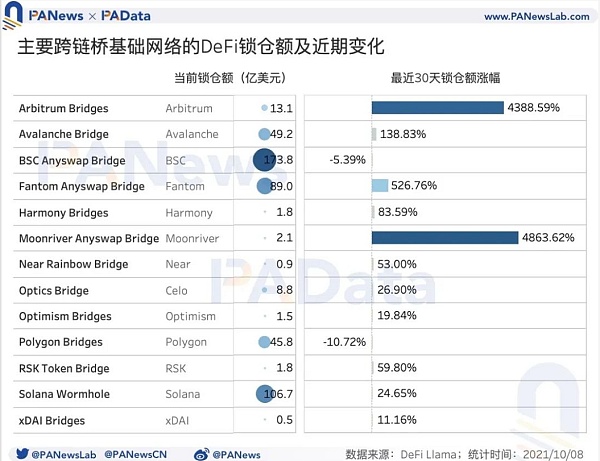

7、在跨鏈橋最近30天鎖倉額最小增長35%情況下,各跨鏈橋原網絡的鎖倉額有增有減,跨鏈橋并未帶來一致的積極影響。其中如Arbitrum和Moonriver的鎖倉額與同期跨鏈橋鎖倉額均有增長,而如Polygon和BSC則在跨鏈橋鎖倉額增長的背景下,生態總鎖倉額有所下降。

跨鏈橋是什么?簡而言之是使各類資產在不同區塊鏈上自由流轉的工具。參考一般的分類方法,若按照跨鏈橋建構的類型,大致可以將市面上的跨鏈橋簡略地分為二層擴展型(Layer2-specific)、鏈專用型(Chain-specific)、應用型(Application-specific)和通用型(Generalized)。

1月2日解鎖的3750萬枚LOOKS已被質押:1月3日消息,0xScope發推稱,屬于LooksRare團隊的2500萬枚LOOKS和財庫1250萬枚LOOKS在1月2日解鎖分發后,已經由團隊成員質押。

據悉,1月2日解鎖的3750萬枚LOOKS占總供應量(10億枚)的3.75%。[2023/1/3 9:49:57]

目前,二層擴展型跨鏈橋較多,本次觀察范圍內的14個跨鏈橋中有6個都是Layer2型的跨鏈橋。其中,大多為以太坊的Layer2網絡,比如Arbitrum Bridges、Optimism Bridges、Polygon Bridges等,也有比特幣的Layer2網絡,比如RSK Token Bridges。

除此之外,鏈專用型的跨鏈橋也較多,本次觀察范圍內共有4個,包括Avalanche Bridge、Harmony Bridges、Near Rainbow Bridge和Solana Wormhole。鏈專用型跨鏈橋可以實現兩條獨立的Layer1區塊鏈之間的互操作,通常都是一條區塊鏈針對另一條特定區塊鏈建構的。

而本次觀察范圍內的應用專用型跨鏈橋有4個,但實際可以歸為2個,即Anaswap Bridge和Optics Bridge。應用型跨鏈橋可以為兩條以上的區塊鏈提供互操作,但用戶只能在該應用程序中訪問該跨鏈橋所連接的所有其他區塊鏈。Anaswap官網稱目前支持20條鏈,而Optics則剛剛上線不足一個月,目前僅布局在Celo、以太坊和Ploygon上,但根據官方介紹,未來還將布局在Polkadot、Kadena、Solana、Near和Cosmos上。

中金:維持明年美國經濟將步入衰退的判斷,GDP數據不會帶來太多影響:10月28日消息,中金研報指出,美國三季度實際GDP環比折年率2.6%,同比增長1.8%,好于預期。從分項看,出口擴張和進口下降對GDP的貢獻分別高達1.6和1.1個百分點,兩者合計貢獻2.7個百分點,幾乎相當于GDP的所有增幅。

代表內需的消費和投資繼續放緩,顯示經濟內生的增長動能在減弱,特別是房地產投資環比加速下滑,表明連續大幅加息在發揮作用。維持明年美國經濟將步入衰退的判斷。對美聯儲而言,這份GDP數據不會帶來太多影響,相比于經濟增長,眼下聯儲更關注通脹走勢和金融穩定。[2022/10/28 11:51:53]

通用型跨鏈橋與應用型跨鏈橋有相似之處,即都能實現兩條及以上區塊鏈的互操作,但區別在于,通用型跨鏈橋不需要以特定應用作為接口,而是以模塊等形式集成,典型代表是Cosmos的IBC協議。雖然通用型跨鏈橋并未納入本次觀察范圍,但其中的子類型——資產通用型(Asset-specific)跨鏈橋早已被廣泛應用,其主要機制是封裝(Wrapped)資產使其能在特定網絡中流動,比如WETH、WBTC等。

跨鏈橋的類型在一定程度上已經決定了其構連的網絡,比如二層擴展型跨鏈橋主要是為了解決Layer1網絡的效率問題而建構的,因此一般也僅用于與Layer1的交互,比如以太坊的Layer2跨鏈橋通常與以太坊互通,但例外的是RSK Token Bridge,作為比特幣的側鏈還與以太坊互通。

羅馬尼亞當局正在追查未能報告加密交易收入和納稅的投資者:7月3日消息,羅馬尼亞國家財政管理局(ANAF)本周宣布,其負責防止逃稅和欺詐的部門的官員已開始檢查,以確定在Binance、Kucoin、FTX等各種平臺上進行數字代幣交易獲得的收入。這些檢查被視為稅務局新戰略中的一項舉措,以“適應技術和金融市場趨勢的演變”。他們的目標是63名羅馬尼亞公民,根據ANAF的信息,他們在2016至2021期間的加密收入為1.31億歐元。稅務檢查員發現其納稅申報單中缺少價值4867萬歐元的數字資產。該機構迄今已下令追回約210萬歐元未履行的稅收義務。

羅馬尼亞稅務機關還打算檢查其他各種與加密相關的業務的收入,例如挖礦或NFT交易。ANAF的反欺詐部門已建議所有開展此類活動或計劃參與的羅馬尼亞人確保他們報告收入并承擔對國家的財政義務。(Bitcoin.com)[2022/7/3 1:48:10]

在以太坊DeFi生態先一步發展的情況下,其他公鏈,尤其是新興公鏈搭建鏈專用型跨鏈橋大多都是以實現與以太坊的互聯互通為目標的,這有助于為自身DeFi生態引流,比如Avalache、Near、Solana等,目前僅有Harmony Bridges實現了跨以太坊和BSC的多鏈跨鏈。而應用型跨鏈橋則通常都是多鏈互通,Anyswap Bridge和Optics Bridge基本涵蓋了當前的DeFi生態繁榮的主要公鏈,比如以太坊、BSC、Polygon等,擁有較廣泛的網絡效應。

根據Dune Analytics的監測,截至10月8日,14個跨鏈橋的鎖倉總額已達到約131.80億美元,當前大約是DeFi總鎖倉額的6.26%左右。其中,當前鎖倉總額最高的是Polygon Bridges,達到了46.32億美元。其次,Fantom Anyswap Bridge、Avalanche Bridge和Arbitrum Bridges的當前鎖倉額也都超過了15億美元,分別約為31.34億美元、29.11億美元和16.36億美元,共同組成了“第二梯隊”。但除此之外,其他跨鏈橋當前的鎖倉額大多都不足1億美元,整體格局的分化十分明顯。

數字藏品國內周指數上周又創新高至502.5點:金色財經報道,據同伴客數據顯示,上周(2022年5月30日-6月5日)國際周指數小幅下跌4.0點至35.1點,國內周指數較上周上漲46.43點,連續四周強勢攀升至502.5點,數字藏品綜合價值周指數則上升16.1點至222點。

備注:數字藏品綜合價值指數是對國際及國內當月市場熱度最高的數字藝術品項目市場總銷售規模的綜合反映,以2021年11月份銷售額的30分之7為基數,指數基值為100。該指數由同伴客數據與鏈境Labs聯合研發。[2022/6/6 4:06:34]

不過,應該看到的是,盡管大部分跨鏈橋當前的鎖倉總額不高,但近期的發展都很快。14個跨鏈橋的鎖倉總額在最近30天已增長了62.23%。從單個跨鏈橋來看,除了Optics Bridge的上線時間不足一個月剔除統計以外,另外13個跨鏈橋的鎖倉額在最近30天的最小增幅都在35%以上,增幅超過100%的就有8個。其中Arbitrum Bridges的鎖倉增幅最大,最近30天增長了1370.32%,Fantom Anyswap Bridge和Moonriver Anyswap Bridge的鎖倉增幅也較大,最近30天分別達到了591.33%和306.27%。

從交易量來看,被監測的8個跨鏈橋(Arbitrum的兩個入口合并計數)的最近3個月的日均交易量約為2240萬美元。但這受到Avalache Bridge和Fantom Anyswap Bridge的影響,兩者最近3個月的日均交易量分別達到了1.20億美元和5273萬美元,遠高于其他跨鏈橋。如果按照更能展現平均水平的中值來看,8個跨鏈橋最近3個月的日均交易量實際僅約為608萬美元。且值得注意的是,日均交易量越高的跨鏈橋,其日交易量的標準差也越大,即波動性也越強,這意味著這些跨鏈橋的高日均交易量很可能受到某些天的極高交易量影響而被高估了。例如新項目頭礦期間會吸引新資金通過跨鏈橋進入,就整體而言,目前跨鏈橋的交易規模仍然較小。

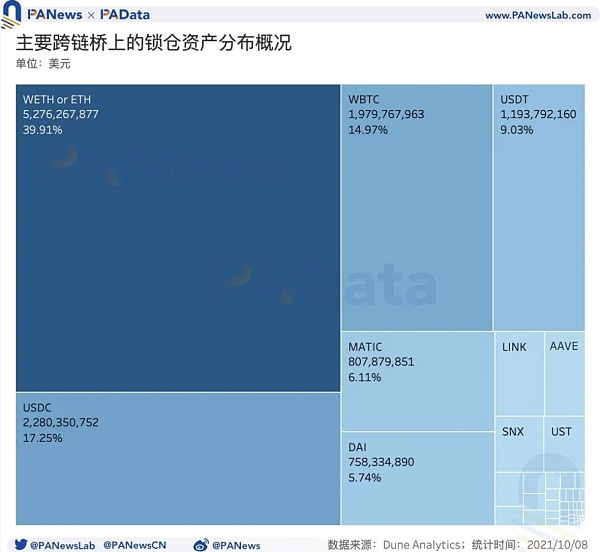

目前,跨鏈橋上的主要交易資產是ETH(含WETH),截至10月8日,14個跨鏈橋上的ETH鎖倉總額達到了52.76億美元,約占總鎖倉量的39.91%。其次是WBTC,鎖倉總額達到了約19.80億美元,約占總鎖倉量的14.97%。兩個主流交易資產的鎖倉量占比已經超過50%。

此外,當前跨鏈橋上的主要交易資產還包括多種穩定幣,比如USDT、USDC、DAI等,其鎖倉總額分別超過了22億美元、11億美元和7000萬美元,占比分別達到了17.25%、9.03%和5.74%。另一類主要交易資產則是各類DeFi應用的治理代幣,比如AAVE和SNX等,其鎖倉總額分別達到了1.80億美元和1.46億美元,占比分別約為1.37%和1.10%。另外,受到Polygon上DeFi生態蓬勃發展的影響,以及跨鏈預言機廣泛需求的影響,MATIC和LINK在跨鏈橋上的鎖倉總額也較高。

從用戶規模的角度來看,近期跨鏈橋的獨立地址數增幅也十分顯著。13個跨鏈橋7月的獨立地址總數約為4.71萬個,8月約為6.28萬個,9月已猛增至12.76萬個,10月第一周的獨立地址總數就已經達到3.46萬個,若按當前用戶規模預估,則10月的獨立地址數將略高于9月達到約14.82萬個,若按9月103%的同等環比增幅預估,則10月的獨立地址數將可能突破25萬個。

大多數跨鏈橋最近3個月的獨立地址數都表現出了持續增長態勢,其中,Arbitrum Bridges、Optimism Bridges和Near Rainbow Bridge的9月獨立地址環比增幅最大,分別達到了3452.87%、538.12%和181.75%,且Optimism Bridges的9月獨立地址總數也是最多的,達到了5.50萬個。另外,Avalanche Bridges的9月獨立地址總數僅次于Optimism,達到了3.15萬個,且實現了環比39.15%的較大增幅,發展勢頭較好。

相反的是,Polygon Bridges、RSK Token Bridge和xDAI Bridges最近3個月的獨立地址表現為下降趨勢。

跨鏈橋的搭建理論上增加了各類資產的流動性,那么,隨著跨鏈橋的興起,DeFi是否實現了規模擴張?

根據跨鏈橋原網絡的DeFi鎖倉額及變化,可以看到,在跨鏈橋最近30天鎖倉額最小增長35%情況下,各原網絡鎖倉額有增有減,跨鏈橋并未帶來一致的積極影響。

其中如Arbitrum和Moonriver最近30天的DeFi鎖倉額都增長了4000%以上,當前分別為13.1億美元和2.1億美元,其同期跨鏈橋的鎖倉額增幅分別為1370%和306%左右,跨鏈橋的發展可能促進了原網絡的生態繁榮。但Polygon和BSC則相反,最近30天的DeFi鎖倉額分別下降了10.72%和5.39%,當前分別為45.8億美元和173.8億美元,其同期跨鏈橋的鎖倉額增幅分別為93%和42%左右,跨鏈橋的發展可能沒有給原網絡的生態帶來太多變化,甚至存在資金通過跨鏈橋出逃外溢的可能。

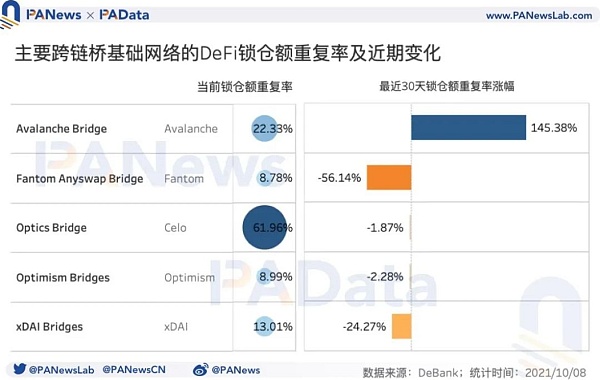

如果我們考慮到鎖倉資產的重復率,那么可以發現在跨鏈橋鎖倉額和生態總鎖倉額都增長的情況下,各原網絡DeFi總鎖倉額增長的有效性也不完全相同。其中,Avalanche最近30天的鎖倉額重復率增長了145.38%,目前約為22.33%,這意味著其近期總鎖倉額的實際增長效率可能低于其他公鏈。另外有統計數據的Fantom、Optics、Optimism和xDAI最近30天的鎖倉額重復率則都有所下降,其中降幅超20%的是Fantom和xDAI,這意味著其近期總鎖倉額的實際增長效率更高。

鎖倉資產的重復率與DeFi的組合有關,組合越多,重復率也可能越高,資產的凈鎖倉效率就可能變低,相反,重復率越低,資產的凈鎖倉效率就越高,只有在這種情況下,跨鏈橋鎖倉增長才可能意味著其實際引入的資金越有效。

分析師?| Carol?編輯 | Tong

Tags:IDGBRIDGEDGERIDGEPolkaBridgeBridge Protocolbadger幣最新消息BRIDGE價格

據報道,SEC 或將于 2021 年 10 月底再次決定是批準、拒絕還是延遲比特幣 ETF 的上市申請.

1900/1/1 0:00:002016 年 10 月 5 日,比特幣測試網上的第一筆閃電交易由區塊鏈技術公司 BlockStream 的工程師團隊完成。戴克爾博士在接受采訪時表示:“這對閃電網絡來說是一個重要的里程碑.

1900/1/1 0:00:00跑分洗錢是什么?USDT跑分洗錢有什么特點?其與傳統跑分洗錢的區別又是什么?參與USDT跑分有可能會構成哪些犯罪?今天颯姐法律團隊就以案說法.

1900/1/1 0:00:00“打造全球最佳的央行數字貨幣,不僅有利于推進普惠金融,而且有利于在數字經濟時代促進全球貨幣金融體系的均衡和協調,維護我國的貨幣主權,保護我國的金融安全.

1900/1/1 0:00:00頭條 ▌巴西立法者提出旨在使比特幣成為合法支付貨幣的草案金色財經報道,巴西立法者正在努力建立一個監管框架,使投資比特幣和其他加密貨幣變得更加容易,同時對詐騙者和黑客也更加嚴厲.

1900/1/1 0:00:00近期,Arbitrum one主網的上線直接推動以太坊迎來新高點,關于以太坊的討論也變得十分火熱,在推進ETH1.0邁入ETH2.0的過程中,Layer2們的發展直接與以太坊龐大的生態密切相關.

1900/1/1 0:00:00