BTC/HKD+0.23%

BTC/HKD+0.23% ETH/HKD-0.16%

ETH/HKD-0.16% LTC/HKD+0.1%

LTC/HKD+0.1% ADA/HKD+0.4%

ADA/HKD+0.4% SOL/HKD+1.67%

SOL/HKD+1.67% XRP/HKD-0.38%

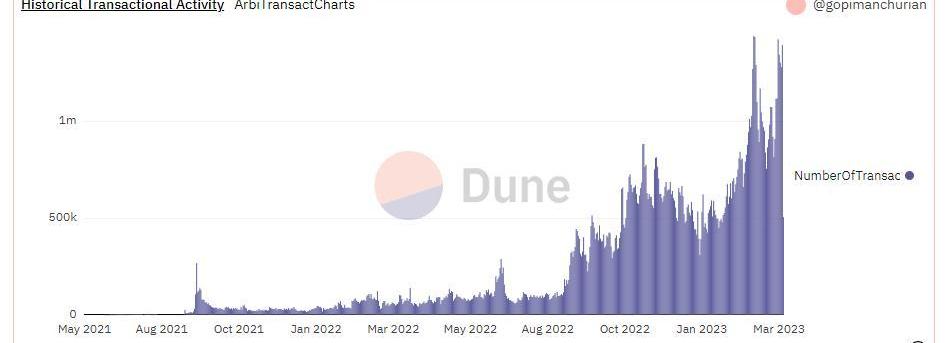

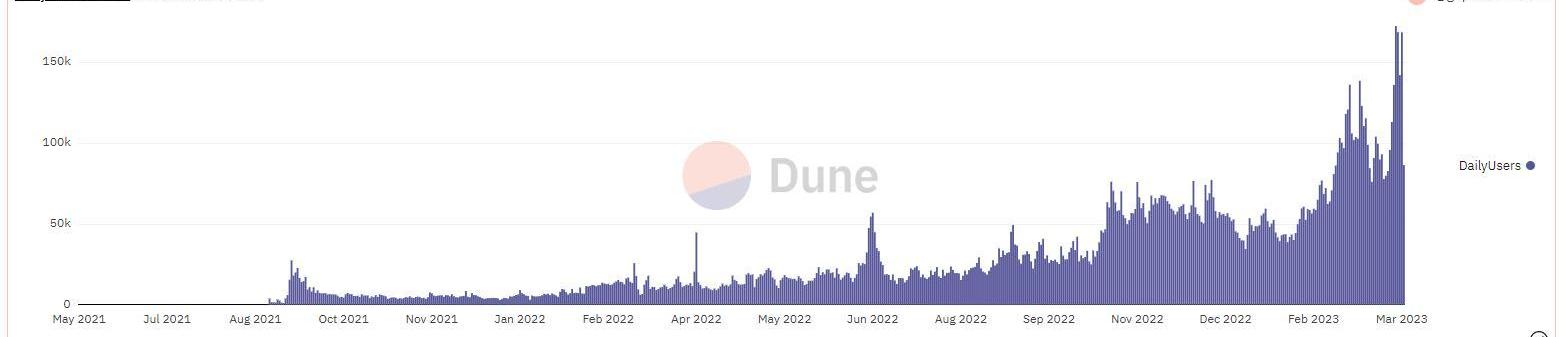

XRP/HKD-0.38%3月23日,Arbitrum空投給社區用戶的ARB代幣將開放領取。根據Dune上的@Blockworks_數據統計,向社區用戶空投的ARB數量為11.62億,獲得空投的錢包地址數約有62.5萬個,平均每個地址空投的ARB數量為1859個。Arbitrum宣布空投后,OKX、幣安、Coinbase等各大中心化交易所爭搶上線ARB代幣。甚至在正式交易之前,已有不少人在場外開始買賣空投獲得的ARB,每個ARB售價大約在1.1-1.3美元左右,按照每個錢包地址空投1200個ARB計算,空投價值約為1320美元-1560美元。ARB空投帶來的財富效應,讓社區用戶為之狂歡,也激勵了更多用戶參與生態。根據L2beat顯示,3月21日,以太坊Layer2板塊的加密資產鎖倉總額為62.9億美元,其中,Arbitrum鏈上TVL為38.5億美元,近7日漲幅為21.2%。此外,其生態用戶數量和活躍度并未因空投激勵暫告一段落而冷卻,Dune數據顯示,Arbitrum上的日活躍用戶和交易量仍再攀新高。

Arbitrum交易量和日活用戶數目前,Arbitrum生態已經布局了錢包、跨鏈橋、DEX、借貸、游戲、NFT等多個板塊的應用。尤其在DeFi板塊,Uniswap、Sushiswap、Aave、Curve等知名的主流應用已在該鏈上部署。那么,除了主流的應用外,Arbitrum鏈上還有哪些新應用和投資機會?從宏觀角度看Arbitrum生態

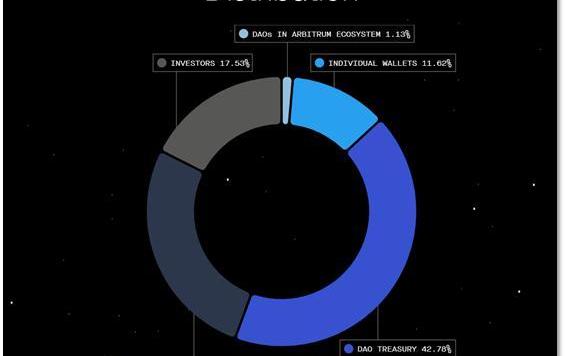

在介紹具體項目前,我們可以從代幣經濟學、DAO治理、技術路線等角度對Arbitrum生態有一個更為宏觀的了解——3月16日晚,Arbitrum基金會宣布為ArbitrumOne和ArbitrumNova網絡啟動DAO組織,推出治理代幣ARB,并公布了社區空投獎勵計劃。前者ArbitrumOne是使用ArbitrumRollup技術構建的鏈,所有交易數據存放在主網以太坊上,主要用于構建DeFi和NFT項目,于2021年上線;后者ArbitrumNova是基于AnyTrust技術搭建的新主網,專為游戲、社交應用程序和高吞吐量的DApp用例而設計的網絡,交易數據存儲在鏈下,由數據委員會管DAC管理,于2022年8月上線。目前,這兩條鏈并行獨立運行,我們平常提到的L2、鏈上生態應用多在ArbitrumOne主網上運行。ARB初始發行總量為100億,每年最多膨脹2%,其中,Arbitrum社區將持有約56%,這部分包括空投給社區用戶的11.62%、向DAO組織提供1.1%、剩余的社區代幣將進入由新的ArbitrumDAO控制的國庫,至于如何分配將由ARB的持有人投票來決定;另外44%將流向建立Arbitrum的開發公司OffchainLabs的團隊以及投資者。

Arbitrum反女巫規則存漏洞,21.8%空投分配給15萬個女巫地址和至少4000個女巫社區:3月22日消息,據數據分析平臺X-explore研究,Arbitrum此次空投中的反女巫規則造成了“重大漏洞”,導致大約有15萬個Sybil(女巫)地址和至少4000個Sybil社區獲利超過2.53億代幣,占總空投數量的21.8%。

據X-explore推測,Arbitrum的規則為:在檢測Sybil時排除跨鏈橋、中心化交易所和智能合約;對小規模、同一人地址采用相對寬容的檢測;僅快照(2023年2月6日)之前的數據用于Sybil檢測;只有來自Arbitrum和以太坊的數據被用于Sybil檢測,而忽略了來自其他以太坊2層的數據,例如Optimism和Polygon。而這些Sybil檢測規則會造成重大漏洞,根據以上規則,X-explore通過內部的同一人地址/Sybil地址識別模型檢測出女巫地址數據。[2023/3/22 13:19:27]

ARB分配情況ARB是一個治理代幣,不用于支付Arbitrum鏈上的任何費用。目前,用戶在Arbitrum鏈上交互支付的Gas費仍是ETH。ARB將被用于參與ArbitrumDAO治理,DAO將管理Arbitrum生態系統,包括對ArbitrumOne和ArbitrumNova鏈及其底層協議具有決策權。這意味著ARB代幣持有人可通過ArbitrumDAO組織,能夠對ArbitrumOne和ArbitrumNova等網絡的關鍵決策進行投票,包括從鏈的技術如何升級到鏈的收入如何分配用于支持生態系統,從而使ARB持有者能夠共同決定和塑造Arbitrum的未來和發展方向。值得一提的是,Arbitrum的DAO治理是自我執行的。通常,大多數DAO讓治理代幣持有者通過提案進行投票,然后項目的核心團隊通過更改網絡代碼來執行結果。Arbitrum設立的DAO的不同之處在于,代碼庫會根據最終投票結果自動更改,這意味著DAO對鏈上行為的投票將直接有權影響和執行其鏈上決策,直接控制網絡。當然這也存在一些風險,如果有作惡者通過投票過程更改代碼,那么這也將自動在代碼中更新。為此,Arbitrum基金會還成立了一個由12名成員組成的Arbitrum安全委員會,在緊急情況下能夠迅速采取行動,來確保鏈的安全,比如在軟件中發現嚴重的、緊急性的錯誤,安全委員能迅速采取行動。除空投公告和開啟DAO治理外,Arbitrum還為開發者發布了工具包ArbitrumOrbit,支持開發人員在Arbitrum生態系統中輕松地構建他們自己的L3區塊鏈。L3是指構建在L2Arbitrum上的區塊網絡、是Arbitrum的L2。在L2網絡Arbitrum中使用Rollups技術將交易數據批處理到L1以太坊主網上。建立在Arbitrum上的L3將使用類似的Rollup將其鏈上交易數據批量發送到Arbitrum,然后再Rollup到以太坊中,它將允許以相對較低的成本增加交易處理量。TVL躍升至第四,Arbitrum生態應用有哪些?

RabbitHole:永遠不會有RabbitHole空投:5月9日消息,Web3 教程協議 RabbitHole 在其社交網站表示,永遠不會有 RabbitHole 空投,我們專注于讓 Web3 更多關注貢獻和價值,而不是投資,如果您正在尋找快速致富的地方,Web3 中還有其他地方適合您。[2022/5/9 2:59:33]

有ARB代幣作為鏈上激勵措施,將會帶動更多用戶涌入和資金流入Arbitrum生態中,其生態中的項目也會看到用戶、協議TVL及收入等相關KPI數據的增長。3月17日,Arbitrum社區核心成員@Hunter用戶在Discord社群中發布“你認為奧德賽不會回來了?再想一下”的言論,有不少用戶把這理解為Arbitrum第二輪奧德賽生態激勵活動將要來臨。

Arbitrum社區核心成員@Hunter有關奧德賽活動的發言根據DeFiLlama數據顯示,3月21日,Arbitrum鏈上TVL為18.1億美元,在整個公鏈板排名第四,僅次于BSC,鏈上應用有243個。除了Uniswap、Sushiswap、Curve、Aave等主流DeFi協議應用外,Arbitrum還有哪些應用?1、官方跨鏈橋ArbitrumBridge

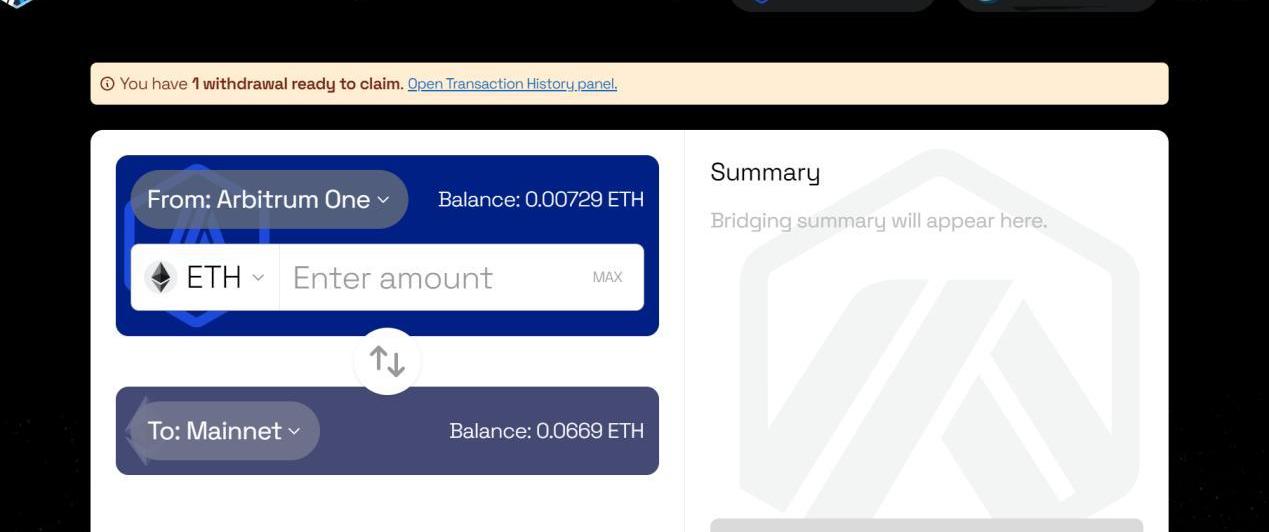

ArbitrumBridge是Arbitrum鏈上的官方跨鏈橋,支持用戶將資產從L1以太坊主網轉移至L2上的ArbitrumOne和ArbitrumNova網絡中;也支持用戶將L2中的資產提取至L1主網中。

ArbitrumBridge跨鏈橋需要注意的是,使用ArbitrumBridge跨鏈橋,從L1充值資產至L2時,大約10分鐘或者一個小時左右到賬;但當從L2提取資產至L1時,至少需要7天的等待期,到賬后需要手動領取才能到L1地址賬戶內。不過,如今,已有第三方跨鏈橋支持用戶從L2到L1提取資產時即時到賬,無需等待期,如HopProtocol等。2、去中心化永續合約交易所GMX

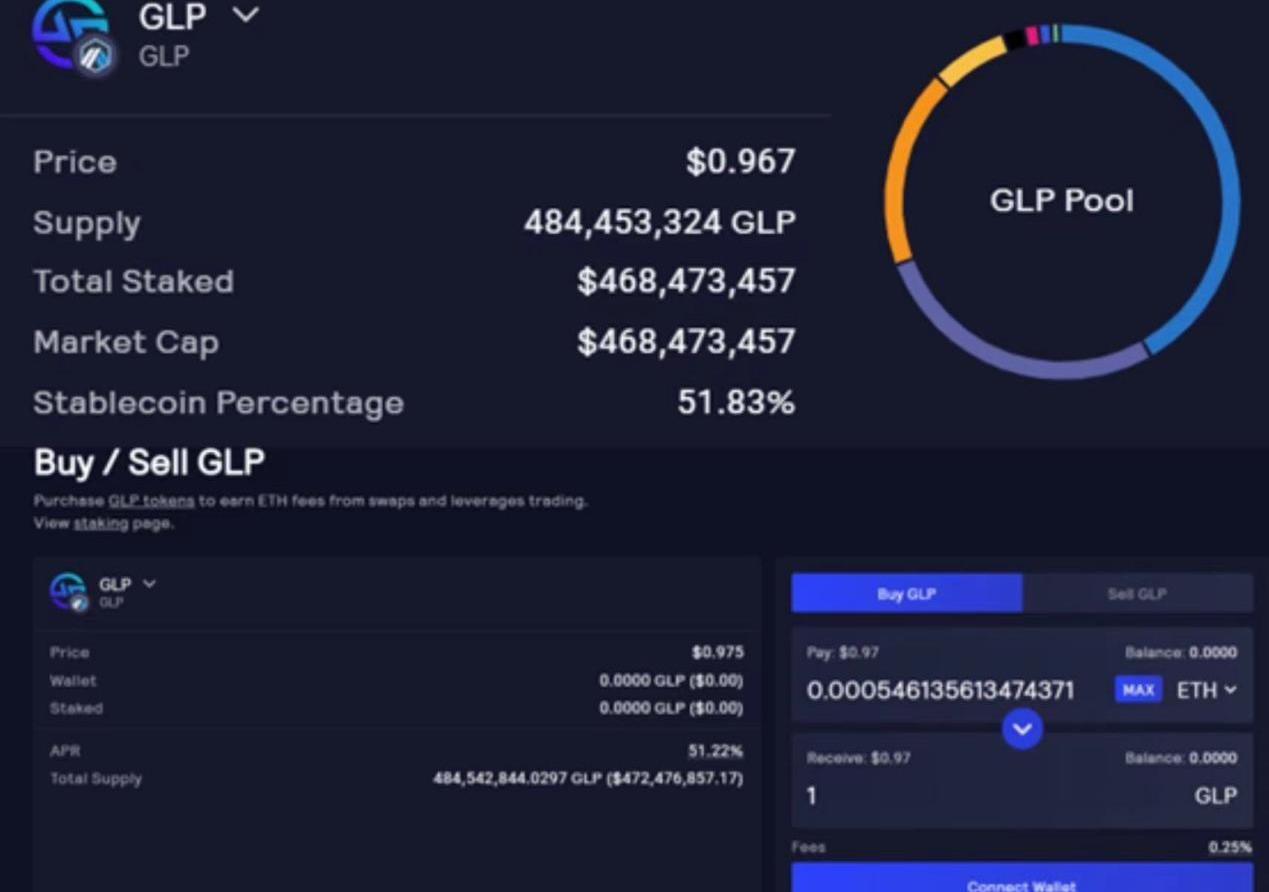

GMX是建立在Arbitrum鏈上的去中心化衍生品交易所,支持現貨、永續合約交易,核心業務仍是永續合約交易。目前,GMX已跨鏈至Avalanche上,用戶只需連接錢包,無需注冊賬戶即可交易。據官網顯示,截至3月21日,GMX平臺上歷史交易量已超1133億美元,用戶數超過25萬,持倉量為1.6億美元。交易用戶在GMX存入USDC、ETH或WBTC作為保證金后,即可開始交易,GMX支持對BTC和ETH等資產進行最高30倍的杠桿交易,交易按照預言機價格實時成交,收益可以實時提取。目前,市場上常見的去中心化合約交易應用主要有兩種模式,一是以dYdX為代表的訂單簿模式,采用資金費率機制來平衡多空倉位的頭寸,與中心化的合約交易所模式類似;二是以Perptual應用為代表的AMM模式,常被稱為“合約版的Uniswap”。不過,GMX與上面兩種模式都不同,GMX的交易對手是GLP池,這是由一攬子加密資產組成的資金池,供用戶執行兌換及杠桿交易,GLP池中的資產是由GMX平臺上的流動性提供者存入。此外,GLP在GMX也是一個特殊的Token,也被稱為流動性代幣,是一攬子加密資產的集合代表,價格會隨著資產池中的資產變動而變動。當用戶向GMX提供流動性時,直接在平臺上用BTC、ETH、USDC等單一資產購買GLP并質押即可,不再是按1:1比例提供兩種代幣,如ETH/USDC;但用戶撤回流動性時,只需將GLP兌換為所需資產即可。由于是提供單一資產即可提供流動性,因此無需考慮LP常見的無常損失。

Evmos AMM項目Diffusion Finance公布空投細節,申領流程將于本周公布:3月3日,Evmos AMM項目Diffusion Finance發布空投詳細信息,Diffusion將向Uniswap社區空投500萬枚DIFF,滿足以下任意一項條件的用戶將獲得空投:一、2021年12月31日錢包中至少有401枚UNI的用戶;

二、在12月31日之前至少在Uniswap上花費1ETH手續費的用戶;

三、將為OSMO質押者空投500萬枚DIFF,具體為使用Frens或Binary驗證器質押OSMO的地址,并將在3月3日進行最后一次快照;

四、將向Evmos社區空投1000萬枚DIFF,其中60%將分配給質押者,40%將分配給Osmosis上的EvmosLP;

五、將向Diffusion上提供至少30天的流動性的LP分配500萬枚DIFF,向早期交易者分配100萬枚DIFF。

六、Diffusion還將向Juno質押者發放空投,快照在接下來2周內連續拍攝。

空投的申領流程和細節將于本周公布。[2022/3/3 13:34:30]

GLP價格及數據截至3月20日,在Aribtrum其GLP池中存放的加密資產價值約為4.8億美元。由于GLP持有者為GMX杠桿交易提供了流動性,即所有交易的對手方都是GLP,即多方和空方的交易對手都是GLP池。所以,GLP與合約交易員之間也仍然是零和博弈——當杠桿交易者虧損時,保證金會直接分配給GLP,GLP價格會上漲,GLP持有者獲利;當杠桿交易者盈利時,交易員賺取利潤也來自GLP,GLP價格會下跌,GLP持有者將虧損。除此之外,持有GLP還可以獲得GMX平臺的交易手續費的分成。GMX的平臺治理Token名字也是GMX,供應總量約為1325萬,如今,暫報82美元,市值為7億美元。3、原生去中心化交易平臺Camelot

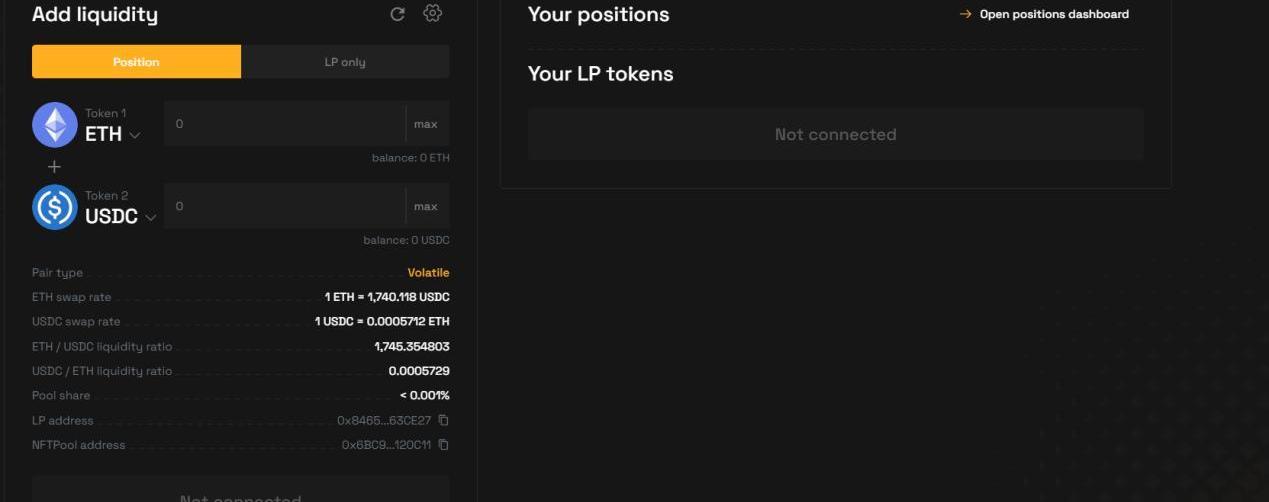

Camelot是Arbitrum上的原生DEX,支持其生態內原生資產的即時兌換及交易。目前,Camelot應用TVL為9984萬美元。Camelot自稱是一個創新且高度靈活的DEX,采用了UniswapV2+Curve雙AMM機制,支持低滑點交易波動性和穩定性Token交易對。在這些功能基礎上,Camelot平還臺增加了Launchpad功能、支持動態定向交易費用,以支持項目方為每個資金池設置不同的費用,還可以根據交易買賣方向的不同來定義費用。如,新啟動的項目可能需要限制拋售壓力,可以將賣出的手續費設置的比買入更高。就拿Camelot自身的平臺幣GRAIL來說,用USDC買入的手續費比例為0.3%,賣出的手續費比例為1%。此外,Camelot將LP資產與NFT結合、支持項目方根據需求設置特定的激勵措施。目前,DEX上的流動性激勵政策采用的大多是,用戶將LP資產投入到有獎勵的資金池中,s所獲獎勵的多少取決于在總資金池中占有的份額。不過,這種模式有一個缺點,資金池中所有的LP獎勵都是相同的,不管提供LP的時長,這樣就導致無法區別對待哪些追逐收益的資本還是長期支持應用的忠誠用戶,因為他們對應用的可持續性影響不同,被收益趨勢的資本會隨著獎勵代幣的價格下跌或者收益的減少,隨時撤出流動性。另外,用戶一旦提供流動性后,LP資產則被占據不能產生其它收益。Camelot希望能用LP與NFT的結合解決這些問題。在Camelot上,用戶提供LP時可以將LPToken創建成為質押頭寸spNFT。相較于普通的LP流動性憑證,spNFT是一個生息頭寸憑證,除了可以獲得常規的交易手續費外,還可以獲得其它項目方獎勵的其它收益,如鎖倉LP提升收益。

SwapAll空投SATO 礦池內抵押總金額超2600萬美元等值資金:據官方消息,SwapAll飛象交易所于3月17日9:30開啟改進型算法穩定幣SATO (Super Algorithmic Token)的第一輪空投。空投首發半小時內,礦池內抵押總金額已超過2600萬usdt等值資金,約等于1.6億人民幣。

SATO是在穩定幣AMPL Forth的基礎上改良開發出的新型算法穩定幣。SATO的智能合約將按照一定頻率(例如每24小時)更新一次 SATO 的總供給量(即通脹通縮),SATO 的初始供給量為 500 萬枚,隨著通脹通縮的開始,該供給量將每日動態變化。SATO 空投第一批供給量為 150 萬枚,該階段將不啟動通脹通縮。

SwapAll飛象交易所是來自加拿大的跨鏈Swap流動式挖礦平臺,旨在所有AMM類型DEX的基礎上提供Layer2解決方案。利用平臺專利區塊鏈預言機實現同步幣價,降低無常損失的同時保障交易安全無擁堵。[2021/3/17 18:51:41]

Camelot將LP轉化為spNFT如在Camelot平臺上提供流動性時,用戶可選擇“Position”和“LPonly”。若選擇前者,則用戶在提供流動性的同時會自動將LP創建質押頭寸,選擇流動性的鎖定時間,鎖定時間不同收益也不同,這時用戶提供流動性后獲得的也并非LP代幣,而是spNFT代表在Camelot質押頭寸;如果選擇后者,流動性提供者只能獲得資金池交易手續費分成。此外,項目方可以通過激勵池NitroPools設置額外激勵措施,如用戶向GMX/USDC池添加流動性并將LP創建為質押頭寸spNFT,這時項目方想要獎勵對流動性長期支持者,那么他就可以在NitroPools中設置另外的獎勵,用戶把持有的spNFT質押到Nitro池后就可獲得額外的收益。總的來說,NitroPools希望能根據用戶提供LP的時長來獎勵用戶、并希望LP資產可以有更高的資本利用效率。Camelot的原生代幣為GRAIL,最大發行量為10萬,暫報為4087美元,市值3992萬美元。4、全鏈借貸平臺RadiantCapital

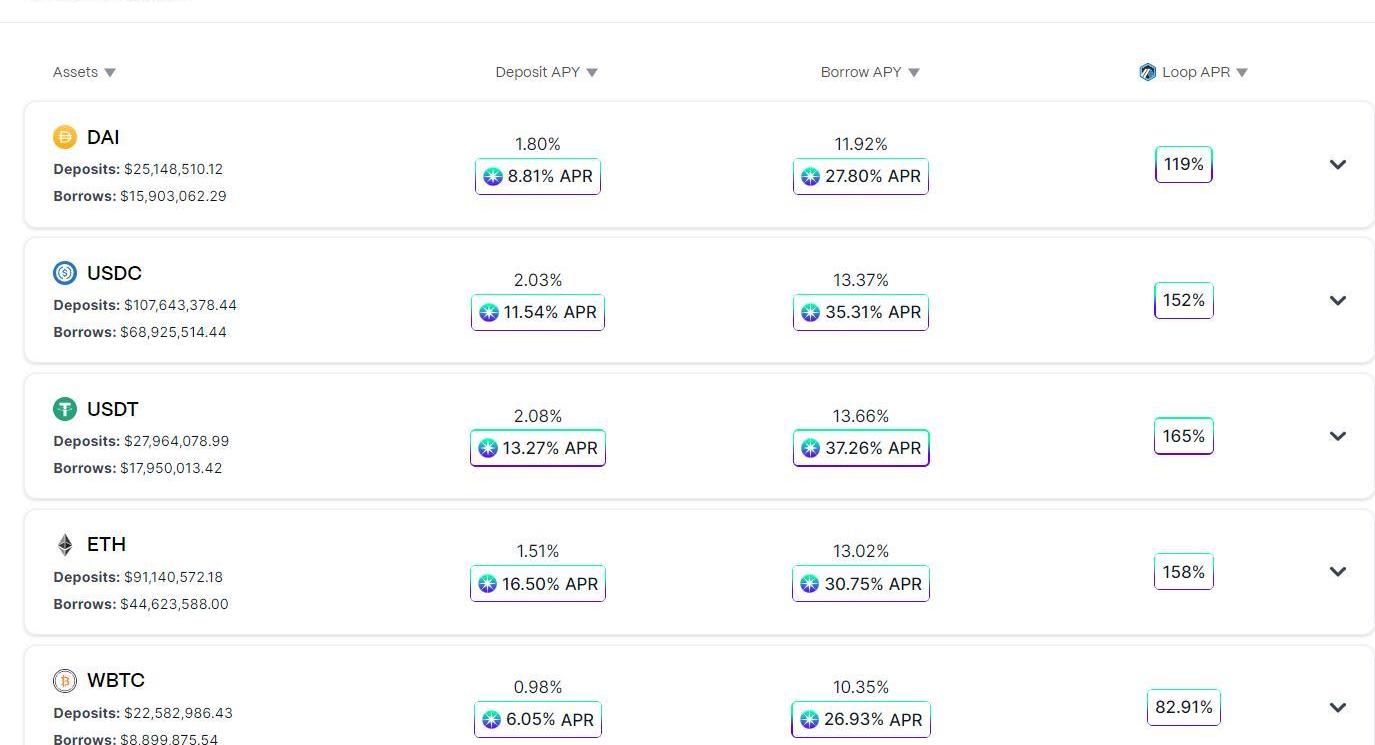

RadiantCapital通過LayerZero跨鏈技術搭建的全鏈流動性借貸平臺,這意味著你可以在一條鏈上存入資產,同時在另一條鏈上借貸。如用戶可在Arbitrum上存入抵押品USDT,可在Polygon上借出ETH或在BNBChain鏈上借出wBTC等。不過,就Arbitrum單條鏈來說,Radiant是一個超額抵押借貸平臺,支持用戶存入或抵押借出加密資產。Radiant目標是成為第一個全鏈貨幣市場,用戶可以在任何主要鏈上存入任何主要資產,并跨多個鏈借入各種受支持的資產。截至3月21日,Radiant平臺TVL為8019萬美元。目前,Radiant僅支持用戶在Arbitrum鏈上存入或借出DAI、USDC、USDT、BTC、ETH等。Radiant在使用上也非常簡單,你可以選擇DAI、USDC、USDT、ETH和WBTC作為抵押品存入到協議中,然后你就可以在不出售代幣的情況下,獲得一筆新的流動資金來使用,從而提高你的資金效率。存款成功后,你就可以進入借款頁面進行借款,系統會根據你的存款金額自動計算出你的借款額度,選擇你要借出的幣種之后,你只要輸入借款金額和要借出的公鏈就可以了。

星鏈StarChain(STC)聯合CoinClub舉行空投糖果活動:星鏈StarChain主網上線后聯合CoinClub進行了Telegram電報空投糖果活動,項目活動熱度極高,5個小時內代幣派發完畢,參與人數高達25萬人,星鏈StarChain STC社群人數增長9萬人,用戶覆蓋全球170個國家。星鏈StarChain是垂直于文娛行業的性能優越的底層公鏈,正式主網達到5000+TPS,目前已上線Okex。[2018/5/4]

Radiant支持的借貸資產3月19日,Radiant上線了V2版本,將支持更多資產,將會擴展到多個新鏈,近期將在BNBChain上跨鏈擴展部署。Radiant的平臺代幣為RDNT,發行總量為10億,現報價為0.46美元。5、去中心化的“任天堂”Treasure

TreasureDAO是Arbitrum上原生的元宇宙游戲生態系統,旨在通過其生態通證MAGIC將游戲和玩家聚集在一起。Treasure最開始是Loot生態上的一個NFT項目,后獨立成為一個共享資源、社區和基礎設施的去中心化游戲生態系統。該平臺融合了NFT、DeFi和GameFi等應用,旨在希望能支持NFT和元宇宙項目在該平臺上搭建自己的生態,并能實現項目間的融合。

Treasure產品目前,Treasure生態內主要的產品,包括資源通證MAGIC、NFT交易市場Trove、DEX交易平臺Magicswap、原創及合作鏈游。MAGIC是TreasureDAO的原生Token,最早發行于2021年9月,總供應量為5億,暫報1.81美元。MAGIC是Treasure生態的核心資產,它可以用來購買NFT,有支付媒介的作用,還可以通過消耗MAGIC參與游戲或者升級鍛造游戲中的角色,生成新的資源等等。MAGIC在Treasure生態中屬于有限資源,產出數量會越來越少,參與人員要想法獲得稀缺的MAGIC,數量越多也意味著你在Treasure生態中的能量越大。Treasure也正在圍繞MAGIC的獲取構建各種故事。Trove是Treasure生態系統的NFT交易平臺,支持用戶收藏、購買Treasure生態內的NFT,于2021年11月推出,目標是成為對標OpenSea的Arbitrum生態NFT交易平臺。目前,Trove該平臺上線的NFT以ETH和MAGIC計價,Trove市場上的NFT多為Treasure生態內的NFT。不過,根據官方規劃,Trove將來會允許在列出未經許可的收藏品,也計劃未來也將開放多鏈生態。Magicswap是Treasure生態系統中的DEX,目前,支持MAGIC/Gfly和MAGIC/ELM交易,后面兩個使其生態內的游戲代幣。鏈游包括原創游戲Bridgeworld、TheBeacon等及社區游戲Smolverse。Bridgeworld是Treasure生態的原創游戲,是一個商業戰略的競爭策略游戲,用戶可以在這里開采和收獲MAGIC代幣。該游戲中融合了多個DeFi概念,旨在構建一個由資源和敘事連接起來的更開放的元宇宙故事,是Treasure元宇宙的中心。在該游戲中,軍團(Legion)是游戲中的英雄角色,也是重要的NFT資產,可以在NFT市場購買或者用MAGIC鑄造,玩家以軍團身份進入游戲,玩家可以通過安排軍團做任務來獲得獎勵屬性的“寶藏NFT”,玩家可以用寶藏NFT開采MAGIC代幣,或者生成新的資源或開采道具等,加速MAGIC的生產速度。此外,BridgeWorld還支持玩家為游戲中的NFT構建新的故事或游戲,還支持將其它項目NFT融入該游戲中。TheBeacon是Treasure推出的像素風動作角色扮演)游戲,玩家可以免費或付費獲得角色NFT,然后進入地下城冒險或者進入酒館答題,兩類行為都可以獲得掉落物NFT,付費獲得的角色冒險后獲得的NFT可以在NFT交易市場售出獲利,該游戲推出后曾紅極一時。Smolverse最初起源于由Treasure社區推動的一個NFT項目,目前該項目集成了三個主要的Smol系列的NFT,包括SmolBodies、SmolPets和SmolBrains。3月3日,Treasure宣布推出游戲工作室Darkbright,負責生態內SmolverseNFT項目游戲的開發。.由此來看,Treasure成為NFT或游戲新生項目的孵化地,除提供NFT交易平臺、DEX等一系列基礎設施外,還形成了項目從誕生、運營到后續故事的完整搭建鏈。Treasure顯然已成為了去中心化的“任天堂”,NFT或游戲項目的孵化及發布平臺。。6、去中心化衍生品交易平臺Gainsnetwork(GNS)

GainsNetwork是搭建在Polygon和Aribtrum上的去中心化的衍生品交易平臺,除提供加密貨幣的杠桿交易外,還提供外匯、代幣化股票、指數等的杠桿交易。推出的去中心化杠桿交易平臺gTrade是GainsNetwork的核心產品。根據Dune數據顯示,gTrade平臺已產生的交易量為322.7億美元,產生的交易費用為2323萬美元。gTrade平臺為交易者提供高達150倍的加密資產杠桿、100倍的股票杠桿和1000倍的外匯交易杠桿。無論交易對如何,在gTrade平臺上,杠桿交易對手都是由僅有DAI的金庫提供流動性,與用戶在GMX的GLP一樣,DAI金庫充當該平臺上的杠桿交易者的交易對手方,用戶存入DAI就可以開空投或者多頭頭寸,用戶還可以在DAI金庫中存入DAI充當LP,賺取交易費用的同時,需要承擔作為杠桿交易者對手盤的盈虧。

gTrade交易對另外,gTrade在Polygon的最小頭寸規模為1500DAI,Arbitrum的最小頭寸規模為7500DAI,這是由用戶的抵押品乘以用戶的杠桿計算得出的。這意味著如果用戶想在Polygon上使用10DAI的頭寸規模,應該使用150倍的杠桿(10*150=1500),當然用戶可以通過使用更高的抵押品來使用更低的杠桿,如可以使用100DAI抵押品和15倍杠桿即可(100*15=1500)。GainsNetwork平臺代幣是GNS,發行總量為3044萬,現報價為7.95美元。

Tags:ARBBITTRURUMCarbonEcobitpiecom官網下載正版The Swedish TrustXaurum

經Odaily星球日報不完全統計,3月13日-3月19日公布的海內外區塊鏈融資事件共24起,較上周數據有一定下降,已披露融資總額約為65.8億美元,較上周數據有明顯增加.

1900/1/1 0:00:00圖片來源:由MazeAI生成如果您深入了解加密世界,那么您已經聽說過零知識證明及其應用已有一段時間了。他們已上線……或者非常接近上線……或者他們的某個版本就在眼前?這些信息很難跟蹤.

1900/1/1 0:00:00圖片來源:由MazeAI工具生成在本篇文章中,我將深入探索SolidlyveToken模型,并回顧其核心基本原則,包括高層次的原則性思考,也包含一些實際案例.

1900/1/1 0:00:00全球規模最大的crypto會議ETHDenver昨天剛結束,今年參加人數超過30000多人,是有史以來人數最多的一次,完全不受行業各種暴雷事件的影響.

1900/1/1 0:00:00當我們在談論區塊鏈時,提到的更多是BTC、以太坊等公鏈,它們上面承載的大部分是DeFi、NFT、DID等領域的DApp,以求捕獲并創造更多價值,依靠造富效應澆筑出新的敘事.

1900/1/1 0:00:00雖是BNB鏈上的龍頭,PancakeSwap在DEX的對比中卻經常被忽視,實際上它的流動性僅次于Curve和Uniswap,截至3月9日,TVL為25億美元.

1900/1/1 0:00:00