BTC/HKD-0.14%

BTC/HKD-0.14% ETH/HKD-0.19%

ETH/HKD-0.19% LTC/HKD-0.59%

LTC/HKD-0.59% ADA/HKD-0.08%

ADA/HKD-0.08% SOL/HKD-0.26%

SOL/HKD-0.26% XRP/HKD-0.39%

XRP/HKD-0.39%本文來自Glassnode,由Odaily星球日報譯者Katie辜編譯。

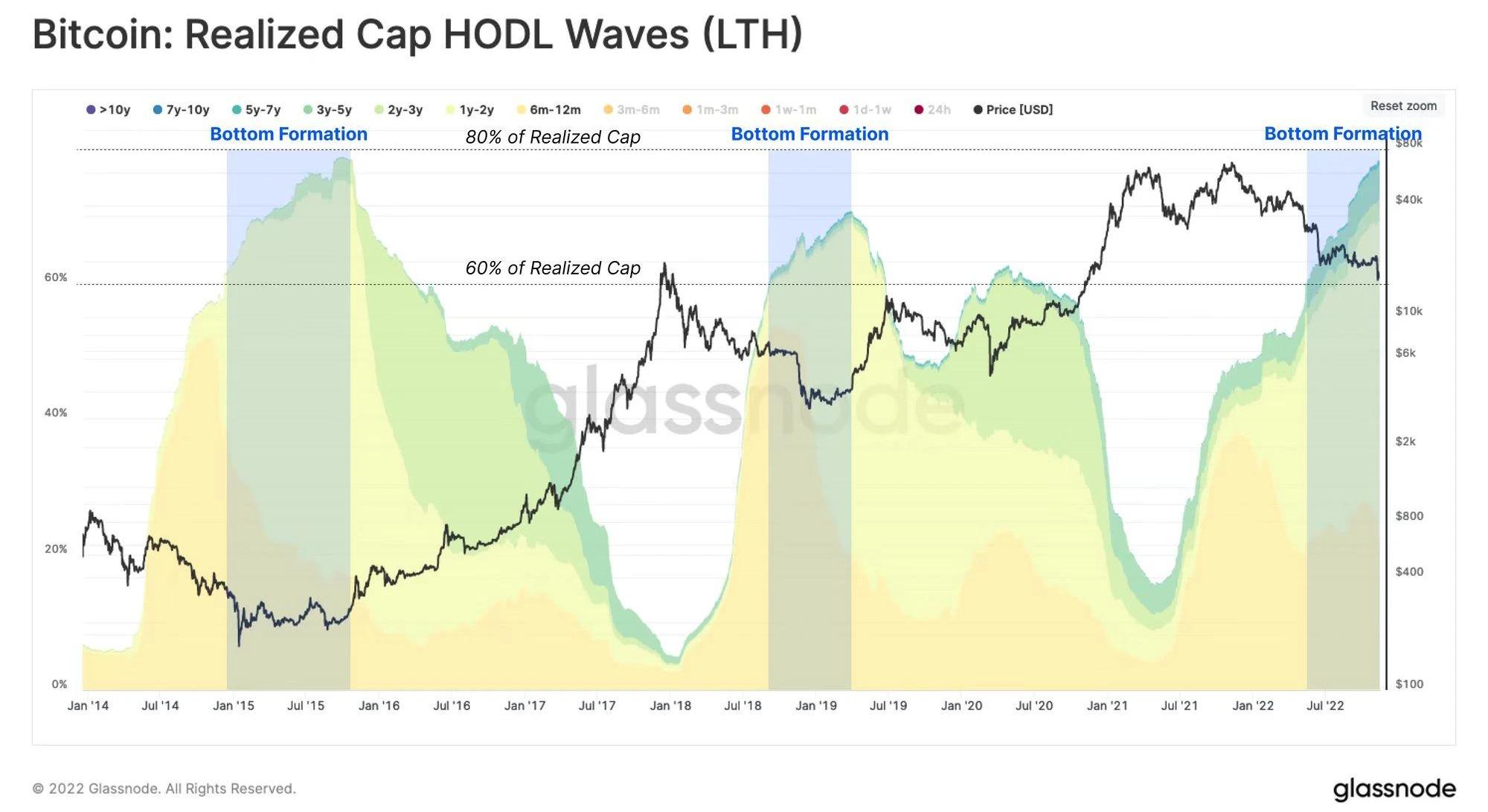

以2022-23年殘酷的熊市為背景,利用鏈上數據的透明度,并考慮市場投資者心理因素,我們開始模擬典型的投資者行為,以確定周期底部是否正在形成,這些行為標志著可持續的市場復蘇正要開啟。識別周期變化不是一件容易的事情,目前并沒有“唯一標準”。為識別比特幣熊市的后期市場走向,本文我們將探討追蹤熊市復蘇的十大指標。該指標是使用各種技術和鏈上信息,發現了四類基本市場屬性和投資者行為模式基本一致:技術性:相對于熱門技術分析工具的均值回歸。鏈上活動:鏈上活動和網絡利用率積極上升。供應動態:長期持有者持有的貨幣供應飽和。利潤/虧損:鏈上的盈利支出和賣家的“子彈耗盡”。根據每個指標的定義,將使用以下術語對截至撰寫本文時的當前市場狀況進行總結:?未觸發?正在進行中?完全確認指標1:尋找底部價

我們介紹的第一個工具是基于200D-SMA技術指標和已實現價格中的鏈上成本基礎的底部價檢測模型。第一個觀察結果是,持有比特幣至少6個月的投資者群體通常在實現上限后期熊市中持有量變成60%-80%。因此,我們將選擇0.7的倍數,并將其作為實現價格的砝碼。這是對最低估值的一種衡量,它代表了擁有“最堅定控制力”的投資者。在所有交易日中,現貨價格收于這一水平以下的天數不到1.6%。

Glassnode:比特幣隔離見證采用率已達72%以上:金色財經報道,據區塊鏈分析公司Glassnode最新分析顯示,比特幣隔離見證(SegWit)采用率已達72%以上,這意味著有更多的有效區塊空間容量。在2021年6月之前, SegWit的采用率 低于55%,最大區塊容量比現在要小。SegWit隔離見證是比特幣的技術升級,作用是增加比特幣區塊的最大數據容量。[2022/8/4 12:02:26]

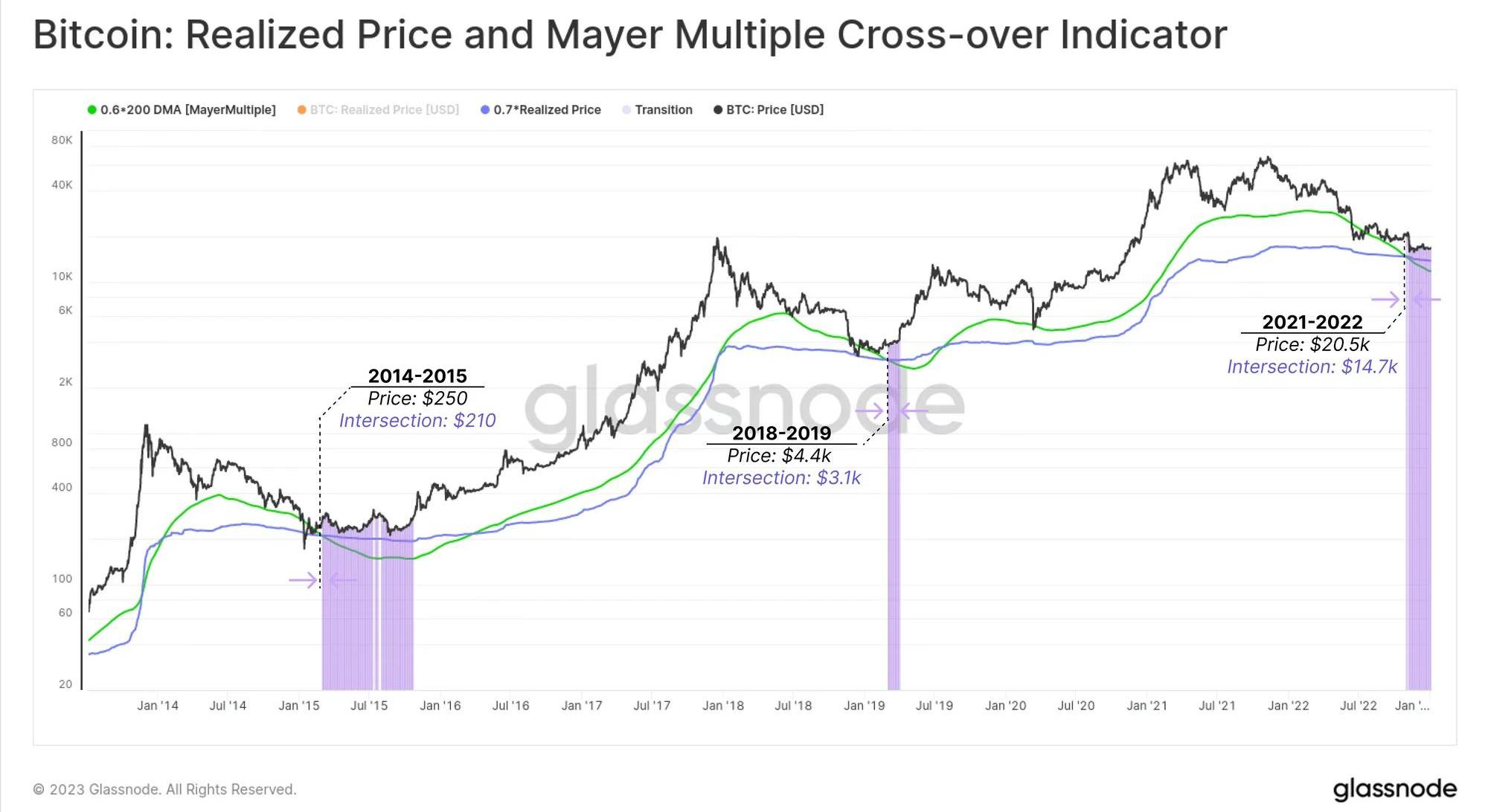

第二個觀察結果與梅耶倍數有關,它跟蹤現貨價格相對于廣泛觀察到的200D-SMA的偏差。比特幣的歷史表現表明,只有不到4.3%的比特幣交易日的梅耶倍數低于0.6,這反映了價格較200D-SMA有超過40%的差距。指標:從歷史數據上看,實現價格*0.7和200D-SMA*0.6定價模型之間的交集發生在深熊階段。這是由于投資者堆積導致鏈上交易量加權實現價格穩定的結果,200-DMA而未加權200-DMA由于宏觀價格下降趨勢而繼續下降。狀態:完全確認?

Glassnode:Binance已取代Coinbase成為擁有比特幣最多供應量的交易所:金色財經報道,區塊鏈分析公司Glassnode數據顯示,Coinbase 繼續出現比特幣凈流出,過去兩年累計減少45萬枚比特幣。Coinbase的比特幣余額以1萬到3萬枚的步驟持續下降。這些比特幣正被轉移到與Coinbase實體無關的新錢包。鑒于其持有量,這些可能是機構的托管方案。另一方面,在同一時間內,幣安的凈余額大約增加了30萬枚比特幣。因此,幣安現在已經取代Coinbase成為擁有比特幣最多供應量的交易所。[2022/7/11 2:04:33]

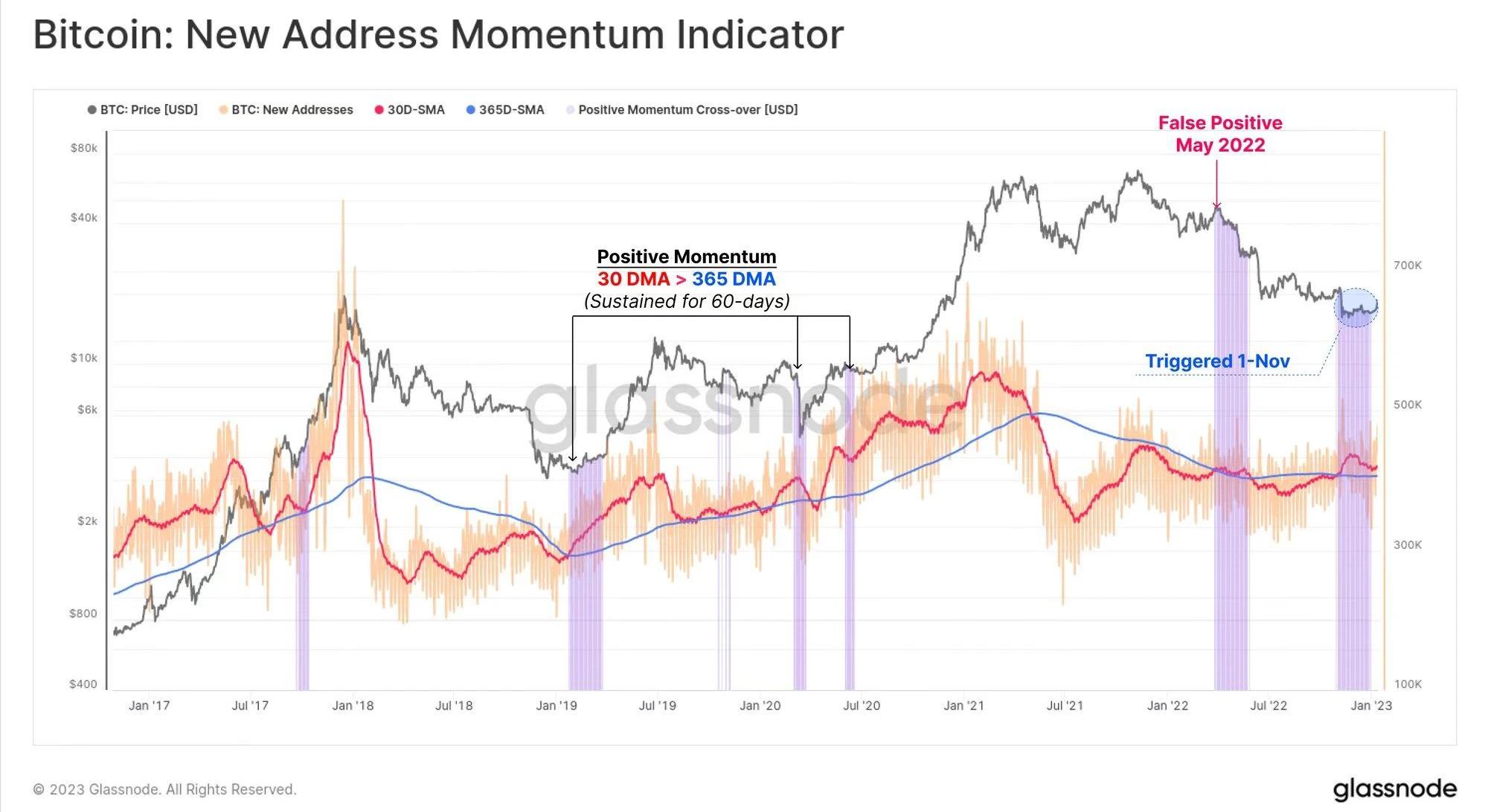

指標2:需求上升

可持續的市場復蘇通常伴隨著鏈上網絡活動的增長。這里,我們考慮首次出現的新地址的數量。我們比較了月平均值。指標:當新地址的30D-SMA越過365D-SMA,并維持至少60天,它標志著網絡增長和活動正在積極上升。狀態:進行中?。2022年11月初出現了最初的積極勢頭。但是,到目前為止,這種情況只持續了一個月。

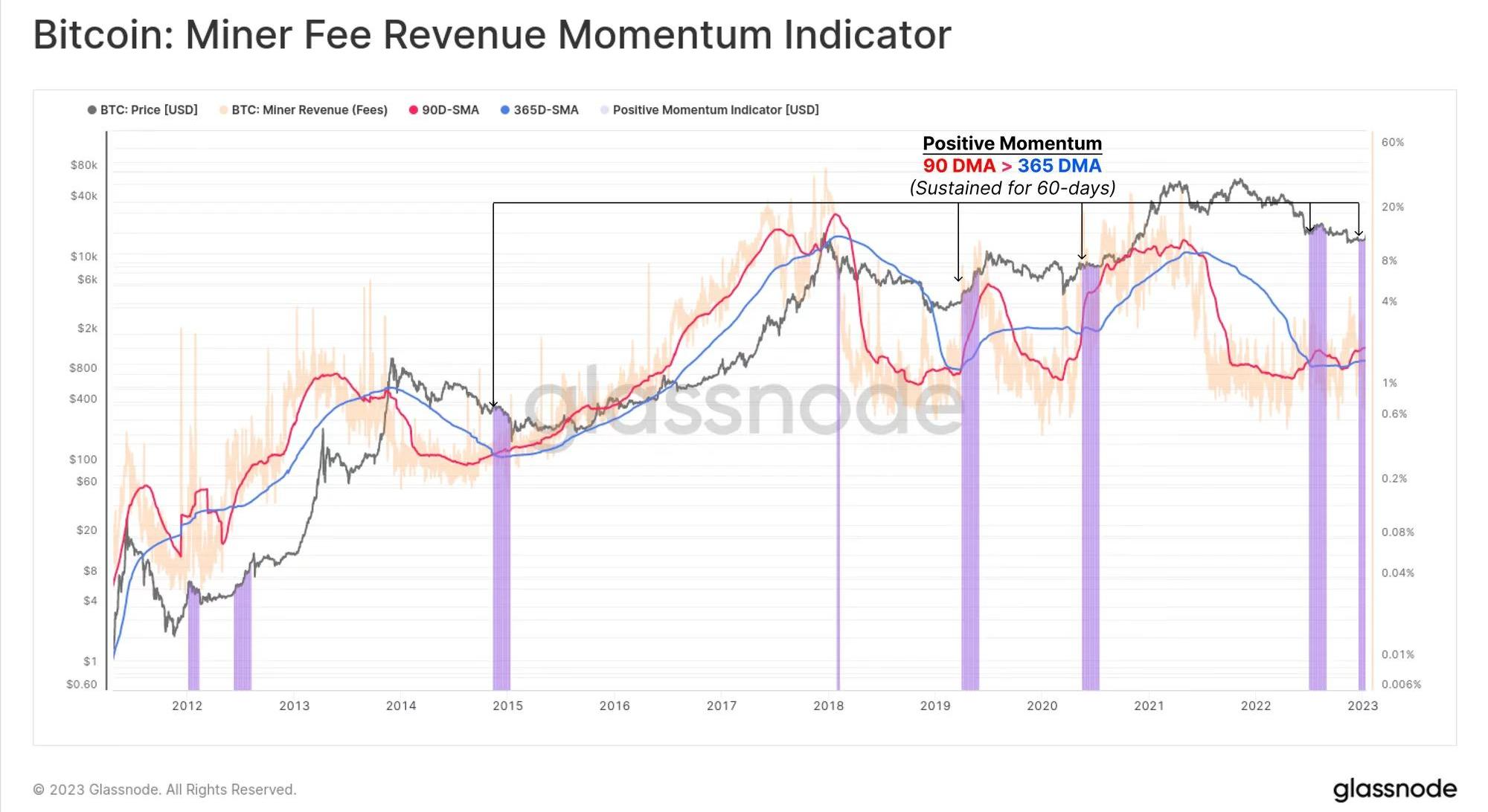

指標3:競爭激烈的收費市場

Glassnode:礦工余額凈增長現已經達到+5000枚比特幣/月:8月20日消息,據Glassnode最新分析顯示,在過去兩個月中,礦工的凈余額頭寸繼續增加。礦工余額的凈增長現在已經達到+5000枚比特幣/月,這表明來自礦工的強制性賣出壓力發生了凈減少。自2020年5月比特幣區塊獎勵減半以來,礦工收入從約9.5枚比特幣/EH下降到今年5月的低點5.6 枚比特幣/EH。隨著此前礦工大遷移導致挖礦難度的調整,保持在線的礦工現在的單位算力比特幣收入增長了57%,達到約8.8枚比特幣/EH。此外,變現市值在7月下旬開始呈上升趨勢,并達到3790億美元的歷史新高。鑒于現貨價格持續反彈,這表明新的資本正在流入比特幣,而市場有能力吸收賣方的壓力。[2021/8/20 22:25:48]

網絡需求增長的另一個跡象是來自礦工收入費用的健康增長。這是區塊變得擁擠和費用上升的結果。以下指標使用了一個動量指標,與季度平均值進行比較。這些動量指標在應用于鏈上活動指標時非常強大,因為它們有助于捕捉網絡利用率和需求的制度變化。指標:在90D-SMA之間當90D-SMA礦工收入超過365D-SMA,這標志著區塊空間更加擁堵,收費壓力正在加大。狀態:完全確認?

Glassnode創始人:比特幣再次出現強勁的機構需求:與場外交易柜臺相關的錢包在周三流出了10,292 BTC,當時比特幣從43,000美元跌至近30,000美元,該數字在周四進一步上升至11,056 BTC,創下近半年以來的最高水平。人們普遍地認為,場外交易柜臺的資金流出代表大型投資者購買并將代幣從場外交易地址轉移至錢包。

Glassnode的創始人Jan Happel和Jann Allemann在推文中表示: “再次出現了強勁的機構需求。無論今年夏天我們將看到什么樣的比特幣低點,它們都不會持續很長時間。價格都將再次漲起來。”(CoinDesk)[2021/5/21 22:30:29]

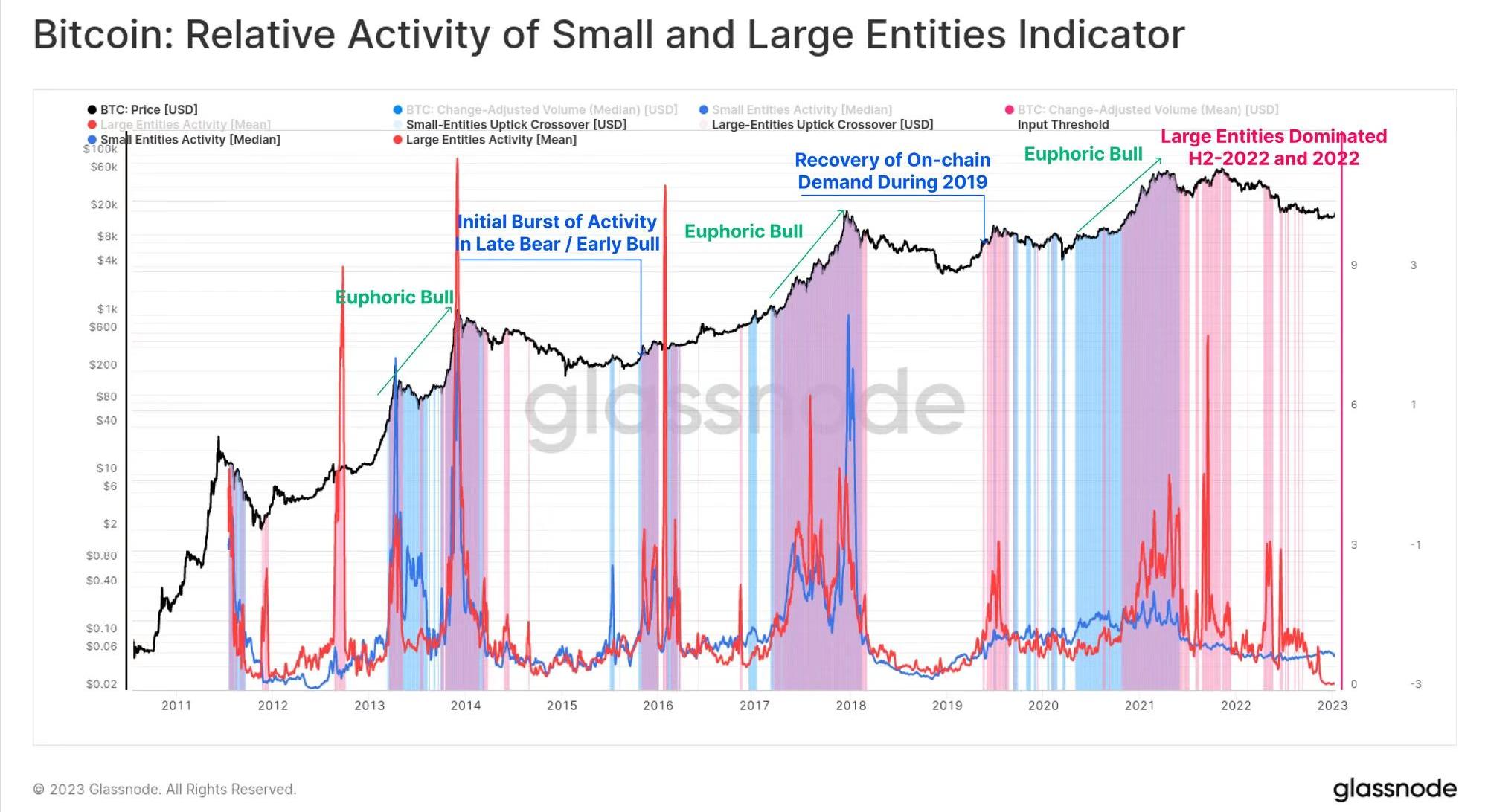

指標4:經濟活動全面復蘇

為了演示了小型交易的頻率如何顯著高于大型交易,我們開發了一個框架,用于評估兩個小型的相對交易行為。下面的波動指標是這樣形成的:較高的值表明正在發生更多的交易活動,而較低的值意味著目標群體的交易活動較少。指標:熊市往往會導致各種規模實體的鏈上活動顯著下降。高于1.2的值往往定義了初始復蘇和鏈上需求水平升高的閾值。因此,小型和大型實體的恢復均超過1.2,這表明網絡需求正在全面復蘇。狀態:未觸發?。這兩個實體在鏈上仍然相對不活躍,但較小的實體正在逐漸增加其活動。

Glassnode期權交易員:加密期權做市商影響了比特幣價格:Coindesk發文稱,人們再次將比特幣價格下跌歸咎于對美聯儲提早加息的擔憂、最近金融市場的悲觀情緒以及特斯拉決定暫停比特幣支付的決定。然而,Glassnode期權交易員和研究員Fredrick Collins表示,在現貨或期貨市場上出售加密貨幣以對沖其賬本(抵消看漲風險)的期權做市商可能會加劇這種下跌趨勢。Collins表示,做市商在52,000至50,000美元的范圍內大量賣空,他估計在市場崩盤期間有近2,900枚比特幣被迫賣出,以抵消空頭敞口。[2021/5/14 22:04:24]

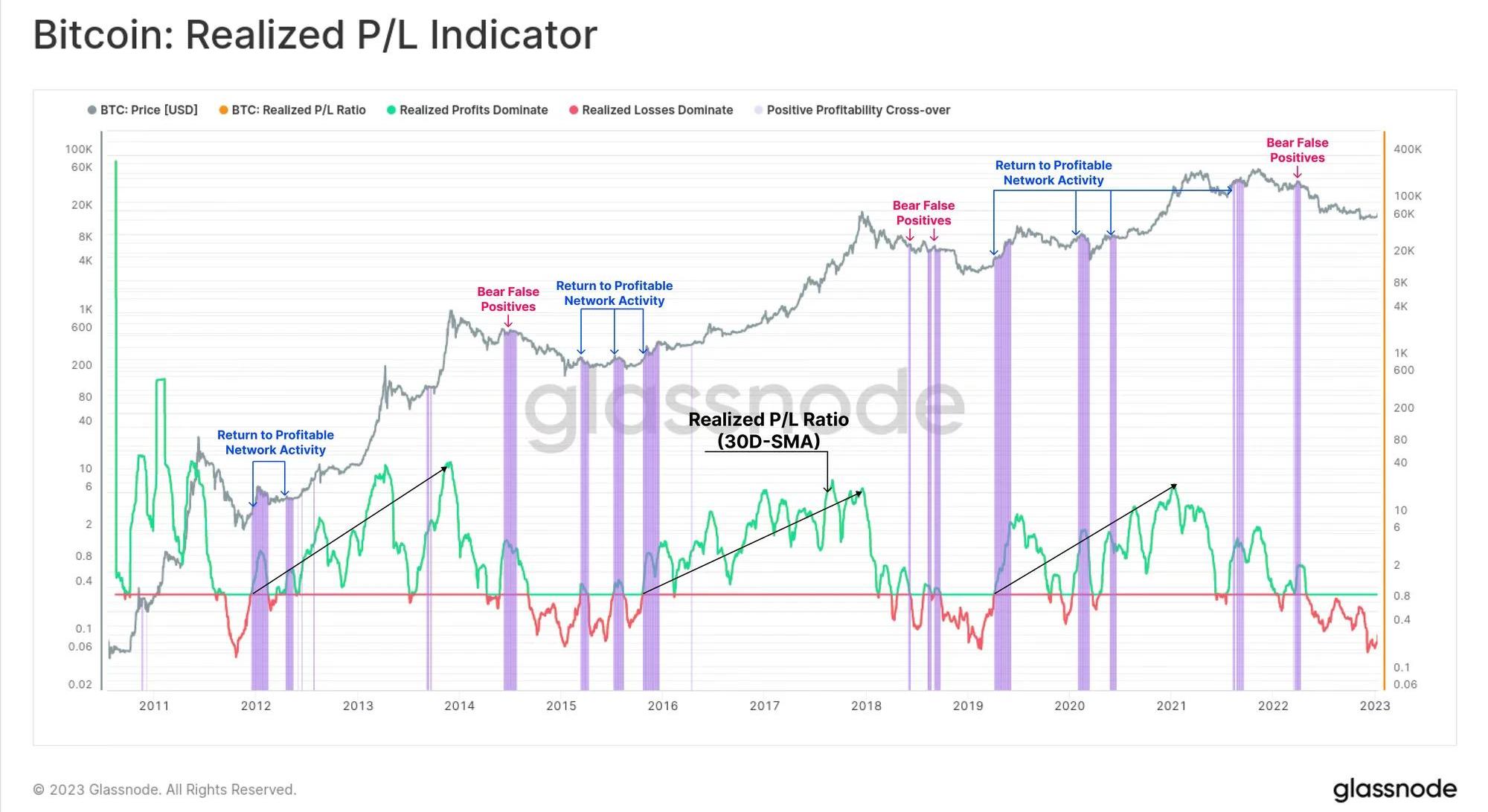

指標5:新一輪資本浪潮

鏈上分析中最強大的工具之一是評估已實現利潤和損失,計算為支配代幣時的價值與回購時間的差異。已實現利潤/虧損比率提供了一個波動指標,跟蹤已實現利潤總額是否超過已實現虧損額。在這里,我們使用該比率的長期30D-SMA來得到清晰數據,并更好地識別網絡盈利能力的大規模宏觀變化。由于市場的波動性,確實會出現誤報,但可以通過考慮更大規模的指標趨勢來解釋。指標:已實現利潤比的30D-SMA恢復到1.0以上,這表明,持有未實現虧損的投資者正變得疲軟,新一波需求能夠吸收所獲得的利潤。狀態:未觸發?

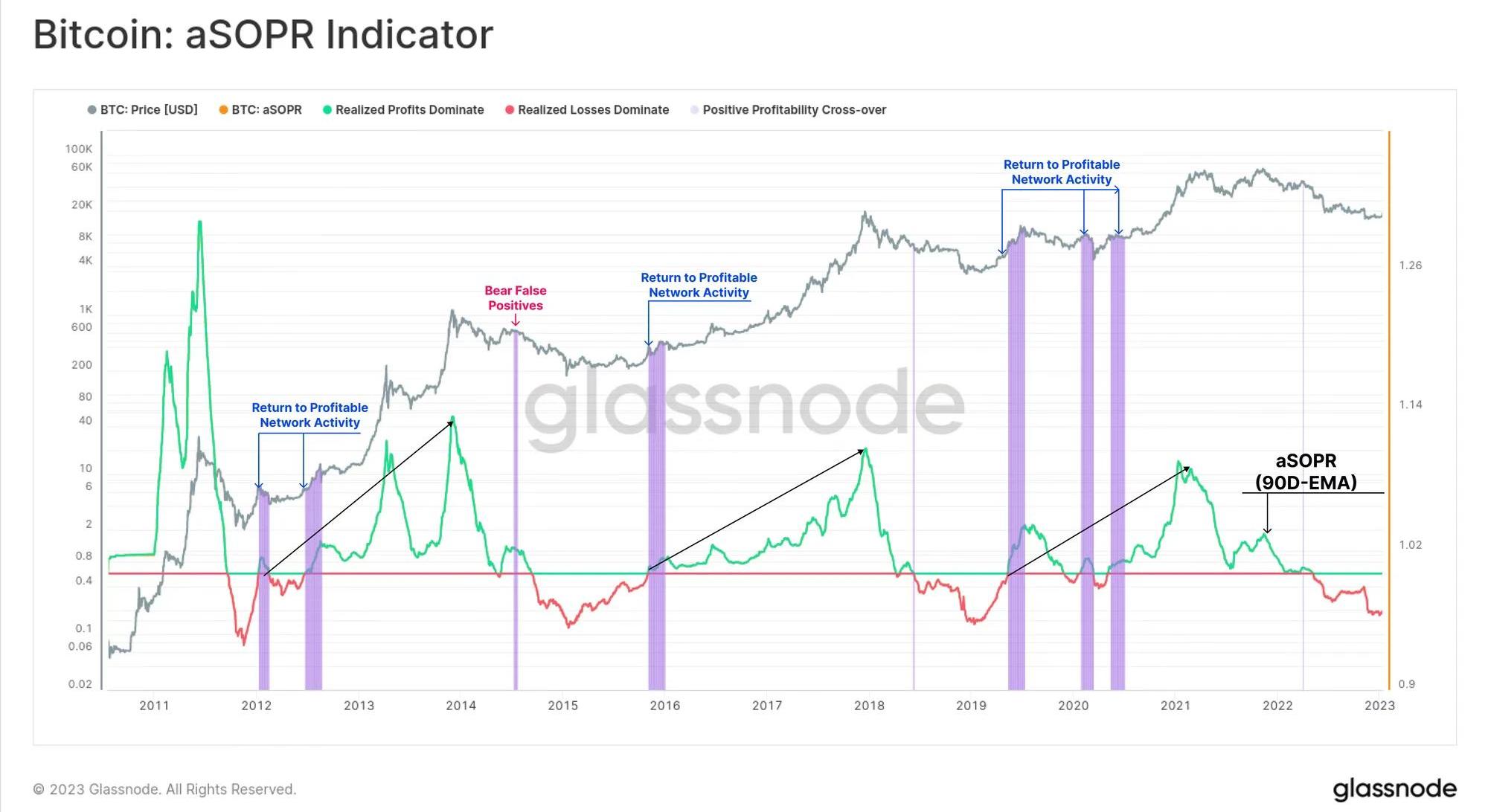

指標6:承擔損失

一個類似的網絡盈利能力模型是aSOPR,它以每單位支出為基礎來監控盈利能力。aSOPR是一熱門的短期市場分析工具,通常對市場情緒的宏觀變化非常敏感,因為它在平等的基礎上反映了小散戶和巨鯨的情況。在這里,我們應用了一個更長期的90D-EMA,以更好地識別整個市場的宏觀趨勢變化。指標:aSOPR的90D-SMA恢復到1.0以上,這表明宏觀趨勢轉變回到了盈利的鏈上支出。這表明很大一部分鏈上市場活動是盈利的。狀態:未觸發?

指標7:強勁的熊市底部

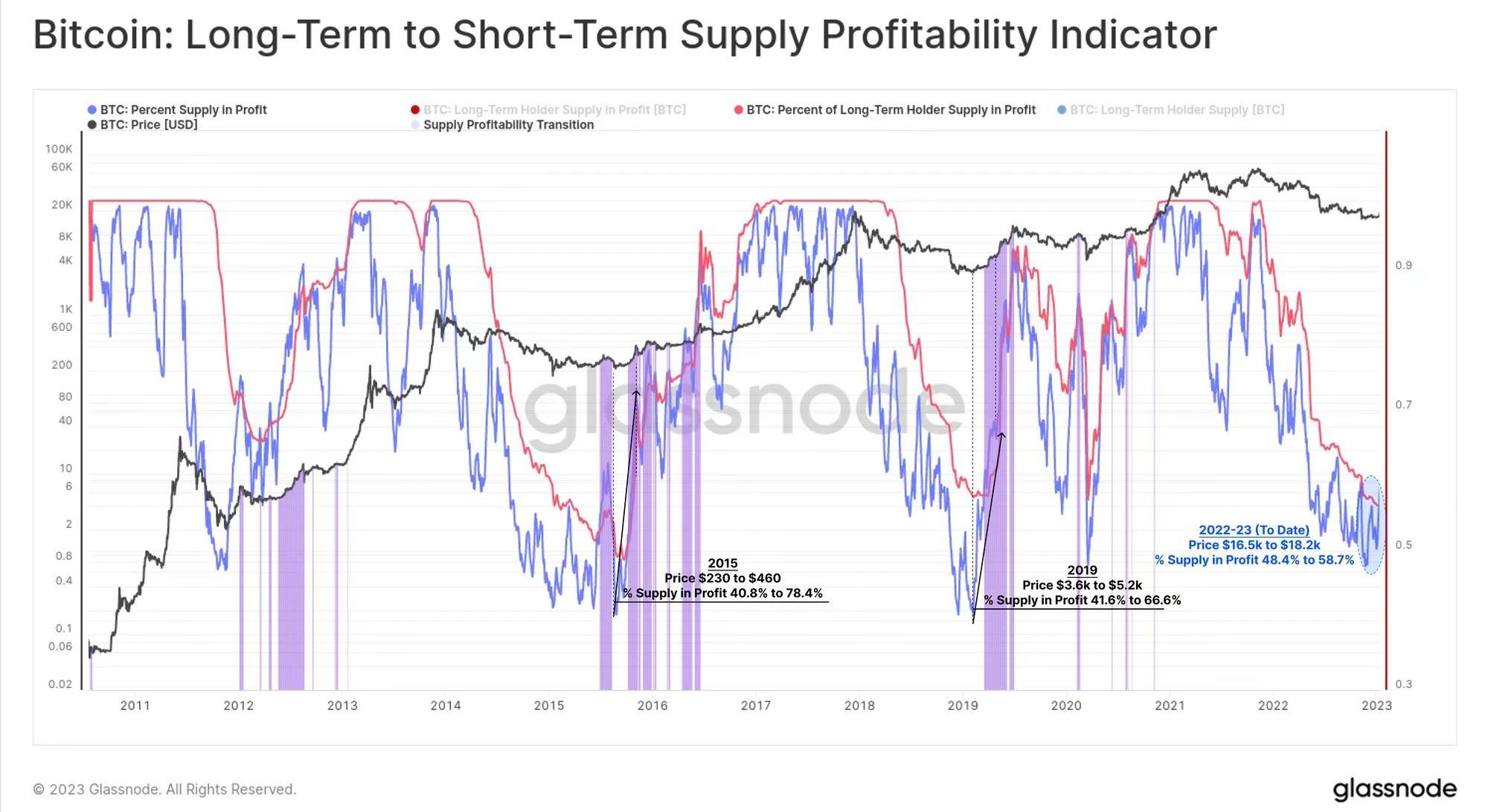

為了建立一個強勁的熊市底部,大量供應通常需要以較低的價格易手。這既反映了賣方的投降,也反映了新的累積需求的相等且反向的流入。其結果是將平均市場成本基礎重置為更優惠且更低的價格。這種基礎上出現的宏觀趨勢逆轉的早期跡象往往是利潤中總供應百分比的急劇飆升。這通常發生在相對較小的價格上漲時。更有趣的是,當總體市場表現優于長期持有者群體時,通常只發生在周期頂部買家大量涌現之后。指標:由于熊市低點時大量的供應再分配,與長期持有者相比,新買家持有的供應百分比往往對價格非常敏感。因此,當供應占利潤的比例超過長期持有者時,通常意味著近幾個月發生了大規模的供應再分配。狀態:完全確認?

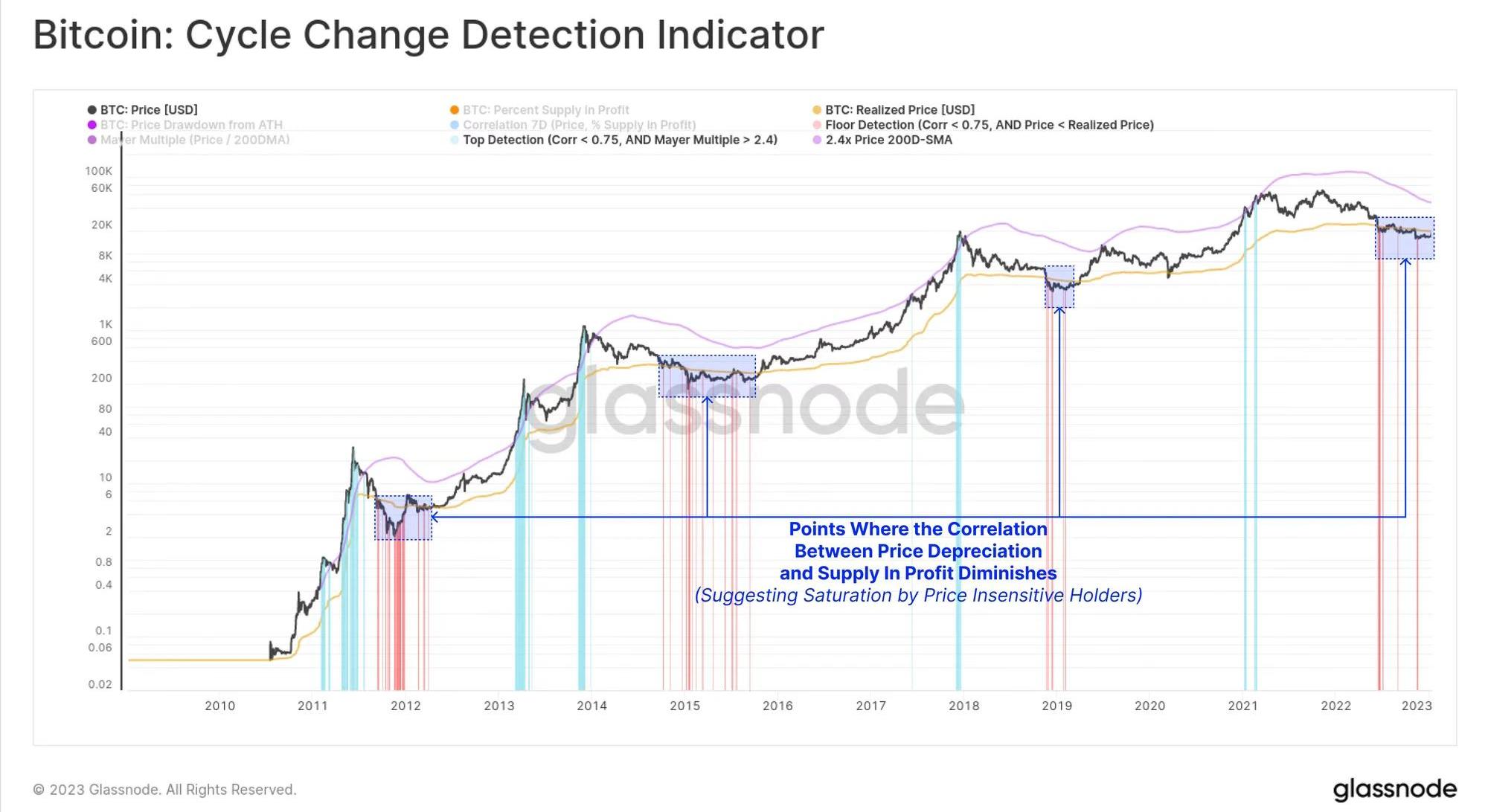

指標8:觸底

在最近的一篇文章中,我們開發了一個框架來評估投資者對價格波動的“抵御能力”,以及它如何影響利潤中的供應比例。這使我們能夠模擬賣家可能“子彈耗盡”的情況,以及價格下跌對激發額外的賣方活動的影響逐漸減弱的情況。指標:價格與利潤供應百分比之間的相關性偏離0.75以下時表明相對價格不敏感的持有者基數已經飽和。狀態:完全確認?

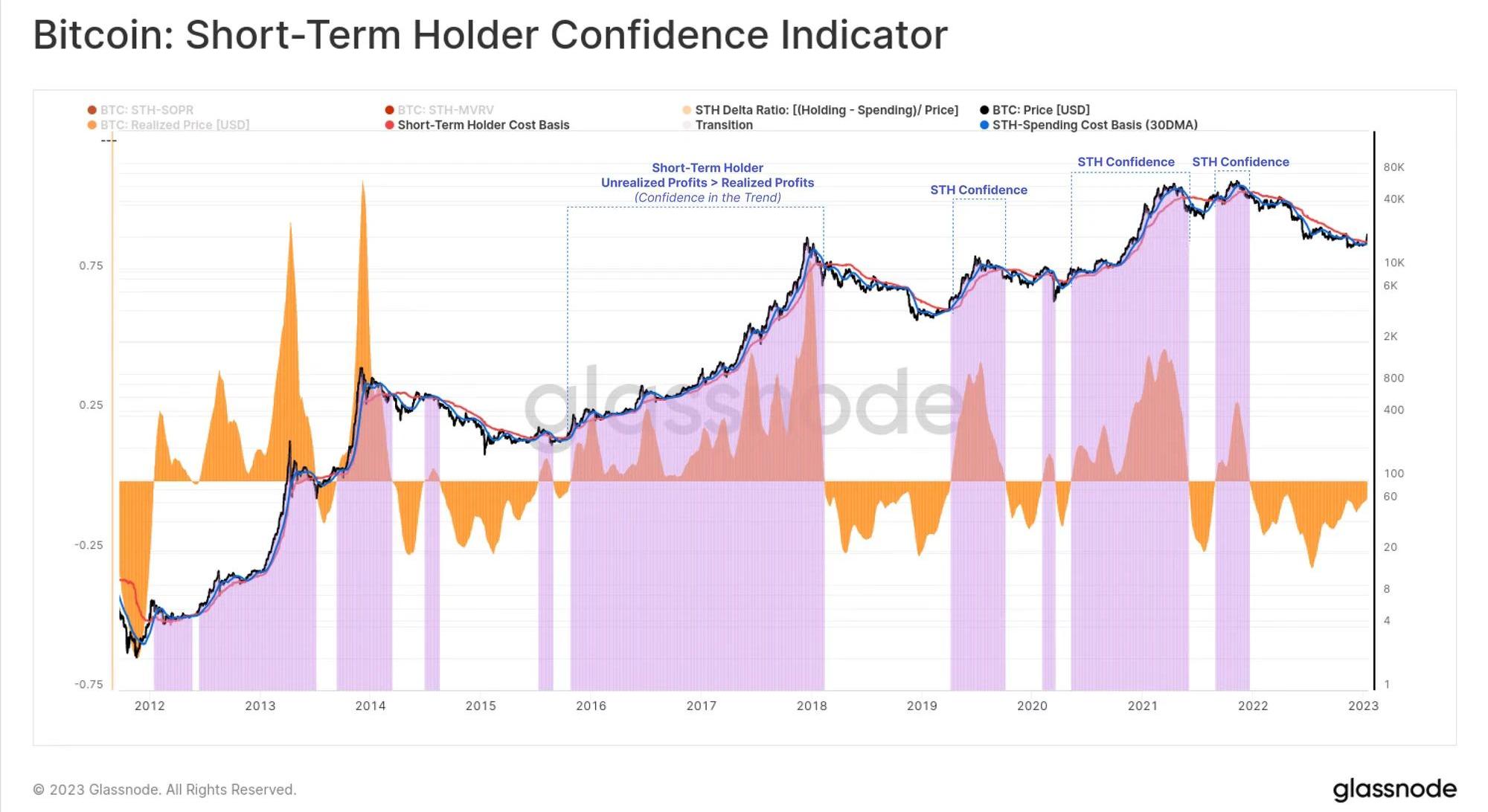

指標9:對趨勢的信心

當新投資者的信心提高時,有助于識別宏觀看跌趨勢的逆轉。這通常表現在他們的消費模式上。衡量這一點的一個實用方法是比較新獲得的代幣中未實現的利潤的大小,與花費的代幣中實現的利潤的大小。下面的指標是短期持有者支出的成本基礎之間的差異。指標:當支出實體的成本基礎高于持有實體時,我們可以得出結論,大多數新投資者傾向于持有,因此對持續上漲更有信心。狀態:未觸發?,但它正在接近積極的突破。

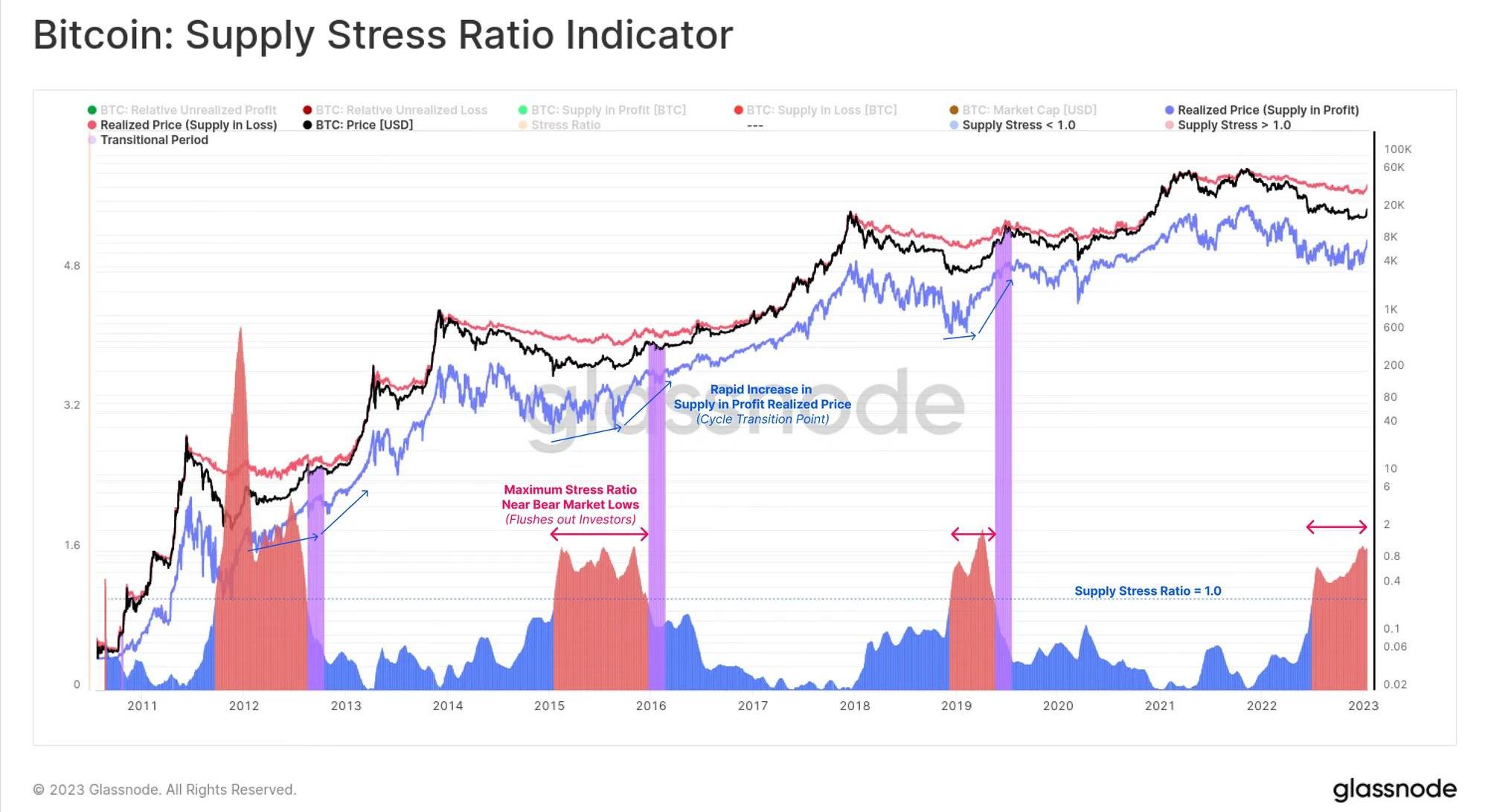

指標10:衡量壓力底線

特定市場投資者群體的成本基礎等于其持有的總美元價值除以該群體所擁有的代幣數量。由此,下圖顯示了兩個供應群體的成本基礎:損失供應的成本基礎利潤中的供應成本基礎在達到周期最高價后,市場進入需求惡化階段,以未實現損失持有的凈財富增加。我們可以通過供應壓力比率來衡量整個市場的經濟壓力。指標:在深熊期間,這一比率會達到遠高于1.5的水平,反映出過去令投資者望而卻步的經濟“陣痛”程度。這些峰值之后通常會急劇回落到1.0以下。狀態:進行中?。這一比率目前處于市場壓力峰值范圍內,從歷史數據上看,這足以讓大多數投資者出局。

總結

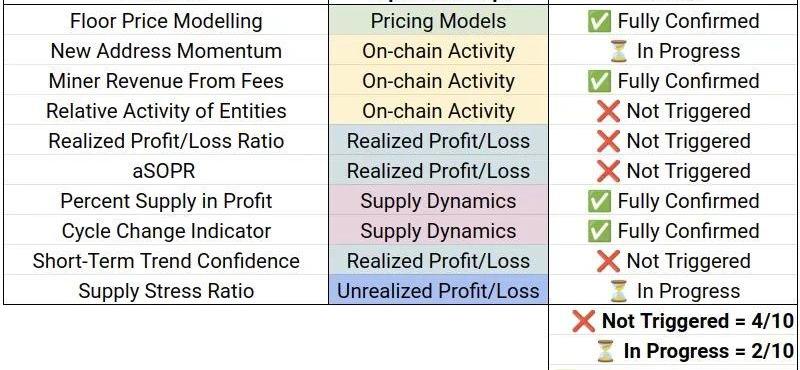

識別周期變化并不容易,并且沒有單一的指標。然而,由于區塊鏈的透明性,我們可以觀察到鏈上的周期性行為模式,然后將其“可視化”為指標。本文我們描述了十個此類指標,涉及了廣泛的基本市場屬性和投資者行為模式。這一套指標有助于找到與熊市的可持續復蘇相一致的時期。通過尋求多種模型之間的融合,我們可以減少對任何一個指標或概念的依賴,并建立一個更可靠的市場情緒衡量標準。下面是截至本文發布時這10個指標的匯總表。比特幣市場尚未觸發大多數這些指標,但我們可以根據這10個指標來追蹤新趨勢的發展。

本文中涉及的所有指標。免責聲明:本文不提供任何投資建議。所有數據僅供參考和教育用途。DYOR。

Tags:比特幣SMALASODE比特幣以太幣最新消息BusinessmanTokenLASEREYESMODEL-X-coin

摘要 2022年對比特幣和虛擬貨幣市場而言并不景氣,我們也見證了層出不窮的投降式拋售行為,但市場也敲碎了那些想要比特幣價格跌破一萬美元人們的期望.

1900/1/1 0:00:00為了替子公司Genesis還債,加密貨幣集團DigitalCurrencyGroup已開始以「骨折價」出售其多個加密基金的股票,重點是灰度以太坊信托基金.

1900/1/1 0:00:00昨日晚間,Reddit用戶@laobuggier在該論壇的“逼空”社區內發布了一篇關于Silvergate行情走勢的分析,并預測SI即將迎來一輪逼空暴漲的行情.

1900/1/1 0:00:00幾個月前,JPMC進行了他們所謂的“DeFi機構”交易。讓我們來分析一下發生了什么,為什么它很重要,以及它對資本市場的未來可能意味著什么。感覺每周都有一個新的標題在爭奪我的注意力和分析.

1900/1/1 0:00:00近期,加密指數平臺Alongside完成1100萬美元融資,由a16z領投,CoinbaseVentures、FranklinTempletonInvestments、VillageGlobal.

1900/1/1 0:00:00作為今年備受關注的Layer2,Arbitrum上面有很多高質量的項目需要我們時刻關注,盡早了解和體驗,未來幾月或將迎來「ArbitrumSeason」.

1900/1/1 0:00:00