BTC/HKD+1.02%

BTC/HKD+1.02% ETH/HKD+0.53%

ETH/HKD+0.53% LTC/HKD+1.76%

LTC/HKD+1.76% ADA/HKD+3.22%

ADA/HKD+3.22% SOL/HKD+0.99%

SOL/HKD+0.99% XRP/HKD+2.4%

XRP/HKD+2.4%自去年年中以來,Arbitrum一直是我投入精力和資金最多的生態。以下是我認為在2023年能夠獲得超額收益投資組合的6種Arbitrum生態代幣。需要注意的是本文僅做參考,構建個人投資組合應基于自己的風險承受能力、財務狀況和目標。以下這些代幣是我在Arbitrum生態上倉位最多的類別,但我的整體投資組合還包含未在此投資組合中顯示的其他鏈上的穩定幣和代幣等。ETH占比40%

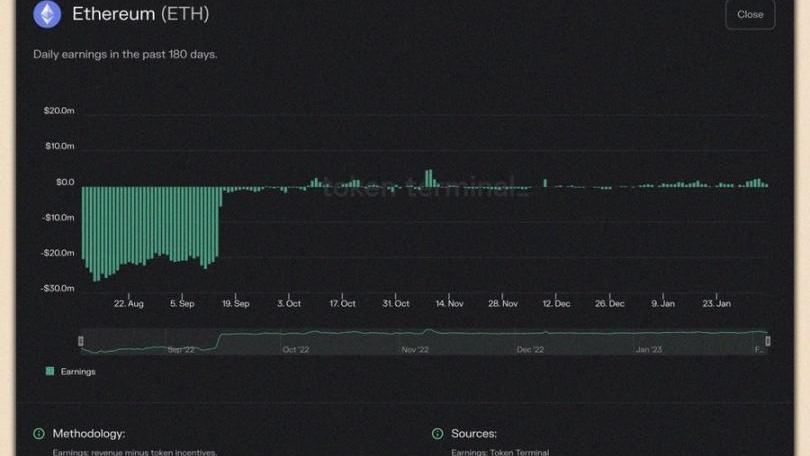

有3個原因可以解釋為什么ETH是我最大的現貨頭寸,并且在未來幾年可能會繼續如此。第一個原因是EIP-1559。ETH凈發行量減少了90%,僅少量的鏈上活動就能實現ETH的凈通縮。

DeFi保險產品PolkaCover與以色列區塊鏈協會達成戰略合作:DeFi保險產品PolkaCover宣布與以色列區塊鏈協會建立戰略伙伴關系。通過這一合作關系,PolkaCover正在為以色列的DeFi和銀行平臺開發產品,并將能夠訪問位于以色列的InsureTech和FinTech項目,以及在擴展PolkaCover時開放利用以色列區塊鏈生態系統的渠道。[2021/2/9 19:20:08]

了得資本宣布成立千萬美金級DeFi基金:近日,了得資本宣布成立千萬美金級DeFi基金,專注DeFi領域優質項目投資,并且邀請行業頂級合作伙伴參與,了得資本將充分發揮自身品牌和專業優勢,結合合作伙伴的資源優勢,助力項目成長共贏。

了得資本是最具影響力的區塊鏈投資機構之一,近期參與了多個圍繞各公鏈開展的DeFi生態項目,這些項目和協議將在新一輪的市場行情和風口中助力區塊鏈生態,提升鏈上資產和服務多樣化,成為投資DeFi最積極的機構之一。

了得Defi基金目標投資20個優質Defi項目,并聯合伙伴深度做好項目投后服務。[2020/8/11]

第二個原因是實際質押收益率。大多數Layer1質押收益來自原生代幣通脹。以太坊從費用中產生收入,并且是自合并以來唯一具有正收益的區塊鏈。因此未來可能會有很大的機構需求。

當前DeFi借貸總量為11億美元:金色財經報道,據DeBank數據顯示,當前DeFi借貸總量約為11億美元。其中,Compound平臺約8.7億美元,占總體份額79.33%,Maker平臺約1.8億美元,占總體份額16.51%,Aave平臺約2400萬美元,占總體份額2.22%。

注:DeFi其實質是基于一套開放的賬戶體系,保證全球任何人都可以無門檻使用的一系列金融服務。這些金融服務主要由一些開源的智能合約來提供,整個服務的代碼和賬目都可以在區塊鏈上進行公開審計。[2020/7/9]

ConsenSys正在推出專注于DeFi的合規服務:金色財經報道,ConsenSys正在推出一項合規服務,以幫助交易所和去中心化金融(DeFi)項目分析在以太坊上發行的代幣的交易活動。ConsenSys的新服務將專注于DeFi,并將能夠跟蹤在以太坊網絡上推出的超過28萬個代幣的用戶交易。[2020/6/9]

第三個原因是用戶采用量。雖然通貨緊縮的代幣經濟學非常適合創造故事,但用戶是長期增長和價格上漲的第一大驅動力。最近的Rollup發展讓我相信未來鏈上活動的很大一部分將發生在以太坊上。FXS占比20%

我一直是FraxFinance的忠實粉絲,他們最近的發展包括frxETH、FRAXV2、CurveBasepool等,這些動作讓我越來越看好FXS。如果所有這些聽起來不熟悉,可以閱讀我曾經詳細介紹它的推特流。雖然FXS最近出現了大幅反彈,尤其是因為流動性質押敘事,但穩定幣的增長潛力仍然是巨大的。雖然我在Arbitrum投資組合中配置了FXS,但由于Arbitrum的流動性較低,我主要是在以太坊上持有FXS。GMX占比13%

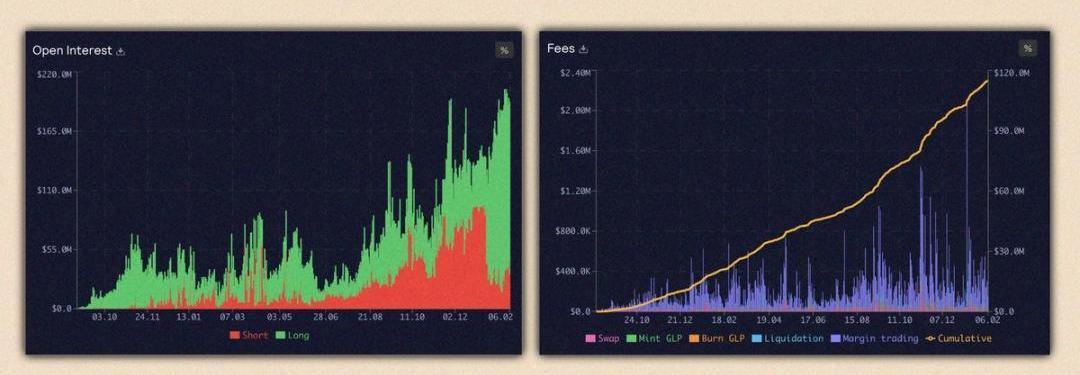

GMX協議的交易者產生的總費用接近1.5億美元,其中30%的收入分配給代幣持有者,70%分配給流動性提供者。很明顯,永續合約是DeFi中最大的用例之一。

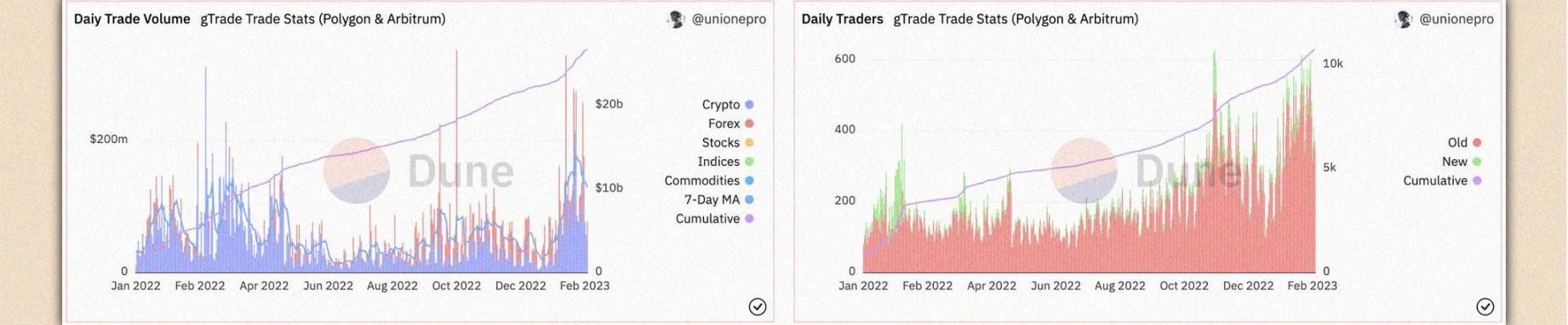

越來越多的用戶開始使用DeFi,但是平均每日DEX總交易量仍不到CEX總交易量的2%。因此,盡管競爭對手不斷涌現,但GMX仍有很大的增長空間。GNS占比11%

GainsNetwork在Arbitrum上的遷移非常成功,目前60-70%的交易都發生在Arbitrum上而不是Polygon上。最近對DAI-vault的升級進一步提高了gTrade的流動性效率。鑒于整體加密采用率繼續呈上升趨勢,在更長的時間范圍內,去中心化永續合約有著顯著增長的空間。

rDPX

去中心化期權是我認為具有較大增長空間的另一個DeFi類別。雖然期權本身很復雜,但Dopex有多種產品可以將期權無縫集成到DeFi中,例如SSOV等。最近發布的rDPXV2將允許鑄造合成資產,部分抵押品為$rDPX,第一個合成資產將是$dpxETH。簡而言之,這將對rDPX的供應施加通縮壓力。LINK

LINK是一個明顯受敘事驅動的代幣,但最近表現不佳。無論如何,經過改進的代幣經濟學和通過新產品為LINK利益相關者帶來收入的價值增長使得LINK今年的表現將非常值得期待。我對兩個產品寄予厚望:ChainlinkBUILD:項目獲得預言機服務和技術支持,并支付部分原生代幣供應(3-5%);ChainlinkSCALE:Layer1和Layer2開發者輕松訪問預言機。原地址

Tags:DEFEFIDEFIArbitrumnSights DeFi Traderdefi幣種ChargeDeFi Chargearbitrum幣圈名稱

繼GMX后,Arbitrum生態又迎來了一個大熱DEX協議Camelot。與GMX不同,Camelot更加側重為新項目引導流動性,展現出更大的想象空間,也為Arbitrum生態的蓬勃發展搭建了一.

1900/1/1 0:00:00近日,據市場上流傳的一份融資資料顯示,原三箭資本創始人SuZhu與KyleDavies正在籌建一家新的中心化加密交易平臺「GTX」.

1900/1/1 0:00:00在2022年原子交換正式上線并獲得了不錯的效果之后,Synthetix將V3提上了日程。作為最「古老」的DeFi協議之一,Synthetix在2021年初是合成資產賽道的絕對龍頭,也讓行業展開了.

1900/1/1 0:00:002月9日,疑受美國監管消息影響,加密貨幣市場短時急跌。BlockBeats匯總了目前市場上對于美國SEC監管的流言,目前尚未有政策落地,但我們仍然需要注意風險.

1900/1/1 0:00:00若要評判最近NFT的引爆點,比特幣主網之上的Ordinal協議帶來的NFT熱潮不可忽視。雖然目前比特幣網絡沒有成熟的交易平臺,一切交易只依靠一張電子表格作為掛單和offer的依據,但是最近基于O.

1900/1/1 0:00:00并非每個Pumb都有規律或原因。話雖如此,很難忽視APT在一月的增長,APT是與風險投資寵兒區塊鏈初創公司AptosLabs有關的代幣.

1900/1/1 0:00:00