BTC/HKD-0.77%

BTC/HKD-0.77% ETH/HKD-2.59%

ETH/HKD-2.59% LTC/HKD-3.9%

LTC/HKD-3.9% ADA/HKD-2.12%

ADA/HKD-2.12% SOL/HKD-2.74%

SOL/HKD-2.74% XRP/HKD-2.1%

XRP/HKD-2.1%ve(3,3)類項目在最近的反彈行情中取得了更好的成績,Optimism上的Velodrome、BNB鏈上的Thena、Arbitrum上的Solidlizard、以太坊上的Solidlyv2、Fantom上的Equalizer這幾個分叉自Solidly的項目中,大多數在過去一個月的流動性增長都超過了100%,且發展成為各自鏈上的頭部DEX之一。PANews嘗試對這幾個項目的數據進行對比,并分析它們發展中遇到的問題。

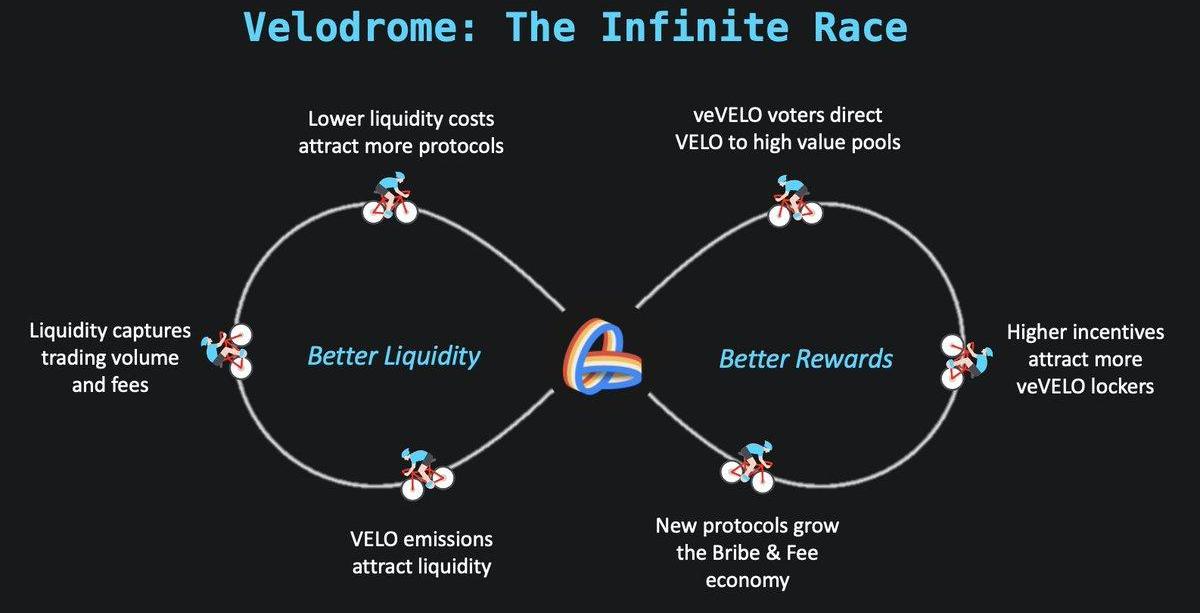

ve(3,3)的飛輪

ve(3,3)改變了DEX原有的收益分配方式:流動性提供者不再獲得交易手續費的分配,全部通過增發的代幣進行彌補;代幣的質押者獲得項目的治理權決定代幣的釋放、獲得所有的交易手續費和賄賂獎勵,并通過rebase減少代幣釋放對自身權重的稀釋;其它項目不再直接將流動性挖礦獎勵給予LP,而是給到veToken的持有者,賄賂veToken的持有者投票給自己的項目,得益于更高的資金效率,項目方只需要支付相對較小的代價就可以獲得更多的DEX代幣激勵和流動性。這里有幾個要點:啟動時需要將鎖定的veToken分配給合作的項目,以獲得其它項目的持續支持。代幣會持續增發,在啟動中獲得分配的項目方有動力購買少量代幣或支付少量賄賂,以獲得足夠的流動性。需要有新的項目加入,它們要么一次性購買代幣進行鎖倉,要么持續支付賄賂。最終還是要回到代幣價格上,釋放多少價值的代幣和能吸引多少流動性之間應該有一個相對穩定的關系。項目方通過這類項目進行賄賂,以更低的成本獲得流動性——新的項目進入,為veToken的持有者提供更多的收入——更高的收入激勵更多的代幣鎖倉——veToken的投票者將選票投向收益高的流動性池——增發的代幣流向這些流動性池,吸引更多的流動性——更高的流動性帶來更多的交易量和費用收入,形成飛輪。在這一波反彈行情中,ve(3,3)類DEX的表現整體好于其它DEX。下面將分析各個項目近期的數據。

以太坊核心開發者共識會議:將為 Deneb 升級納入與測試 EIP-4788、EIP-6987:5月7日消息,Galaxy 研究副總裁 Christine Kim 發文總結第 108 次以太坊核心開發者共識會議。其中,開發者同意考慮將 EIP-4788、EIP-6987 納入 Deneb 進行測試。EIP-4788 將啟用執行層上的共識層狀態證明,以通過智能合約進行無信任驗證。此前 PR #3175 正處在格式化為 EIP 的過程中,將改為 EIP-6987,即出于安全考慮,防止罰沒(slashed)驗證節點被選為區塊提議者。開發者討論了在 Deneb 規范中引入一個額外的變量與常量,以允許執行層具有更大的彈性,以獨立于共識層調整每個區塊的最大 blob 交易數。以太坊核心開發者 Tim Beiko 提醒共識層客戶端團隊,通過 EIP-4844 引入的新 SSZ 類型應在多大程度上與即將到來的 SSZ 升級兼容或針對當前 RLP 標準進行優化,仍然不確定。Ryan 表示,目前在 EIP-4844 中使用「flat hash」的 SSZ 類型是兩頭吃虧的,因為它沒有為 RLP 格式化,但也沒有利用完整的 SSZ 序列化的優勢。開發者將在下周的 ACDE 電話會議上繼續討論這一問題。此外,信標鏈證明子網(attnet)的改造已于 5 月 4 日推出。開發者還在信標鏈 API Github 存儲庫上討論了 PR #317。

考慮到最近的 MEV-Boost 漏洞攻擊,中繼現在在通過 gossip 上廣播前會驗證區塊內容。該功能需要 Lighthouse 與 Prysm 客戶端的自定義分叉。Lighthouse 客戶端開發者 Michael Sproul 提出了一個標準查詢參數,用于在所有共識層客戶端中啟用相同的功能。Prysm 客戶端開發者 Terence Tsao 表示,在某些方面引入次功能會增加對 MEV-Boost 的依賴性,MEV-Boost 是一種用于在以太坊上賺取 MEV 的臨時軟件,應該棄用它以支持 PBS。[2023/5/7 14:48:23]

過去一周USDC流通量減少65億美元:金色財經報道,據Circle官方數據,3月10日至3月17日期間,Circle共發行22億美元USDC,贖回87億美元USDC,流通量減少約65億美元。截至3月17日,USDC總流通量為369億美元,儲備量為371億美元,其中現金81億美元,短期美國國債290億美元。[2023/3/19 13:12:55]

詳細機制可參考我們之前的文章:《Velodrome的TVL煉金術:ve(3,3)機制、veVELO分布與賄賂情況》。Velodrome

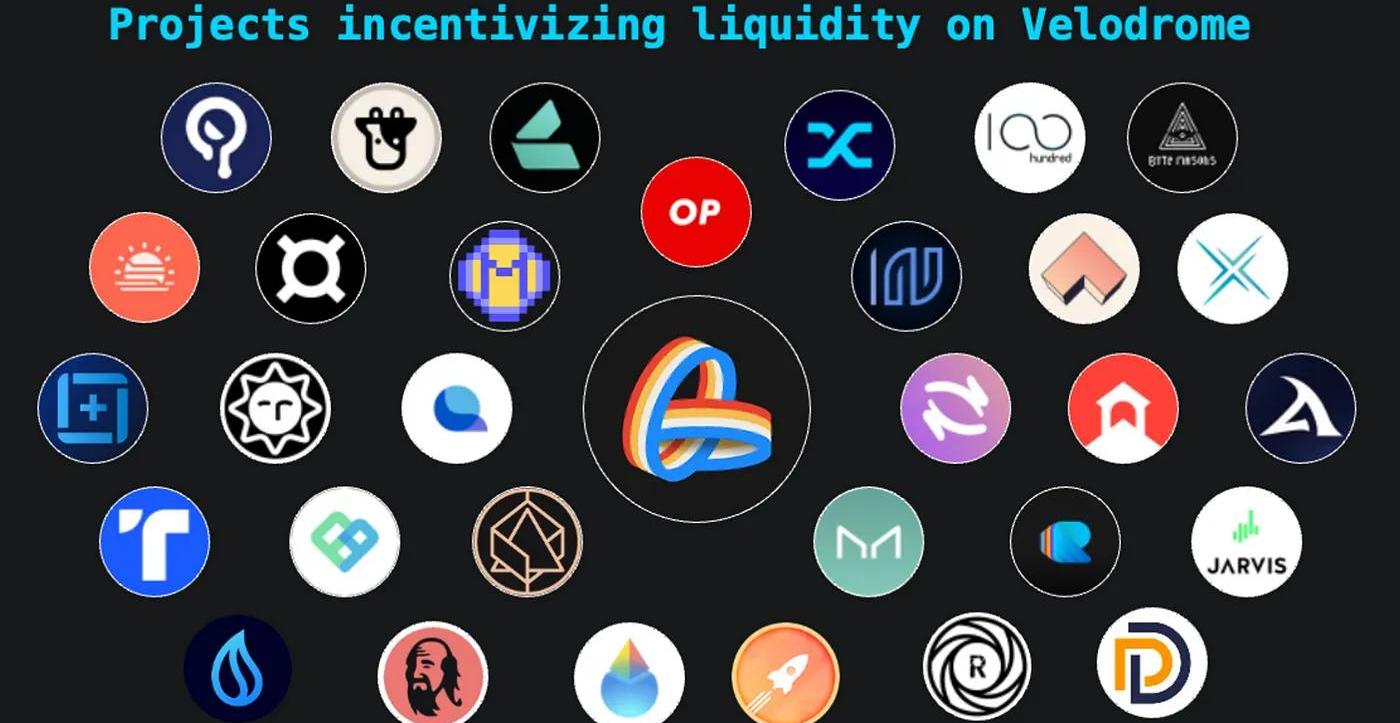

Velodrome目前處于Epoch39的時間段內,似乎已發展成為Optimism的流動性中心,流動性為2.84億美元,過去一個月增長125%。在啟動時,Velodrome將鎖定的veVELO分配給了生態中的項目,其中也包括Optimism團隊,Velodrome上有多個OP相關的交易對可以進行流動性挖礦。而Velodrome也獲得了Optimism用于生態激勵的OP代幣,分配給veVELO的持有者,激勵長期的鎖倉。根據Velodrome官方統計,包括Optimism、Lido、Frax、RocketPool、Synthetix、Maker、Hop、Alchemix、Angle等都在使用Velodrome進行流動性激勵。要么購買并質押VELO代幣,要么每周進行賄賂。

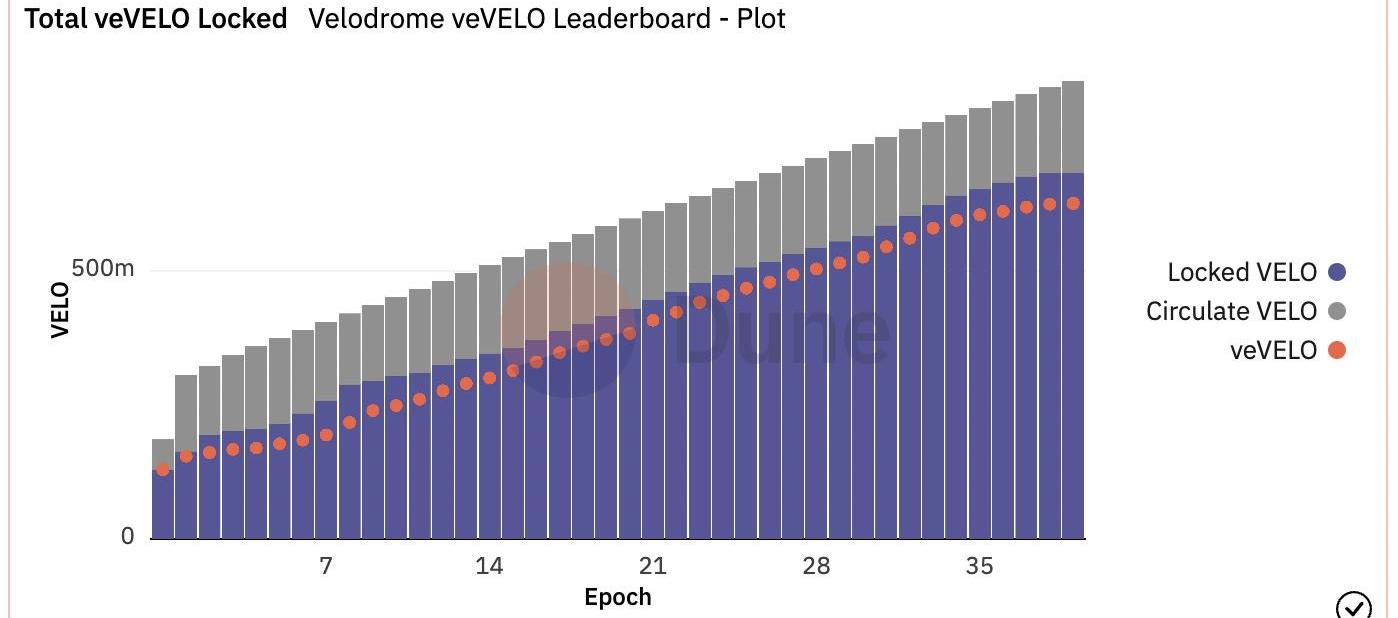

根據DuneAnalytics@0xkhmer整理的儀表板,目前流通的VELO數量為1.7億,質押的VELO為6.83億,質押率為80.01%,平均鎖倉時間為3.66年。Velodrome的發展非常健康,新增發的代幣幾乎全部被用于質押。但近期隨著VELO代幣價格的快速上漲,veVELO的增長減慢,且Beefy和OpenX這兩個“流動性包裝器”所發行的VELO衍生品都出現了大幅負溢價。Beefy中質押的VELO數量增長也幾乎停滯。

數字資產機構CLST任命Roshan Robert為首席運營官:金色財經報道,數字資產機構點對點貸款平臺CLST宣布任命Roshan Robert為其總裁兼首席運營官,自2023年2月起。Robert先生將作為聯合創始人加入,領導公司在司法管轄區的擴張,并提高產品廣度,以服務于更大的機構信用要求。

Roshan Robert在金融服務運營、合規和風險管理方面擁有豐富的知識和經驗,曾在摩根士丹利(Morgan Stanley)、普華永道(PwC)和巴克萊(Barclays)工作過。[2023/2/21 12:18:42]

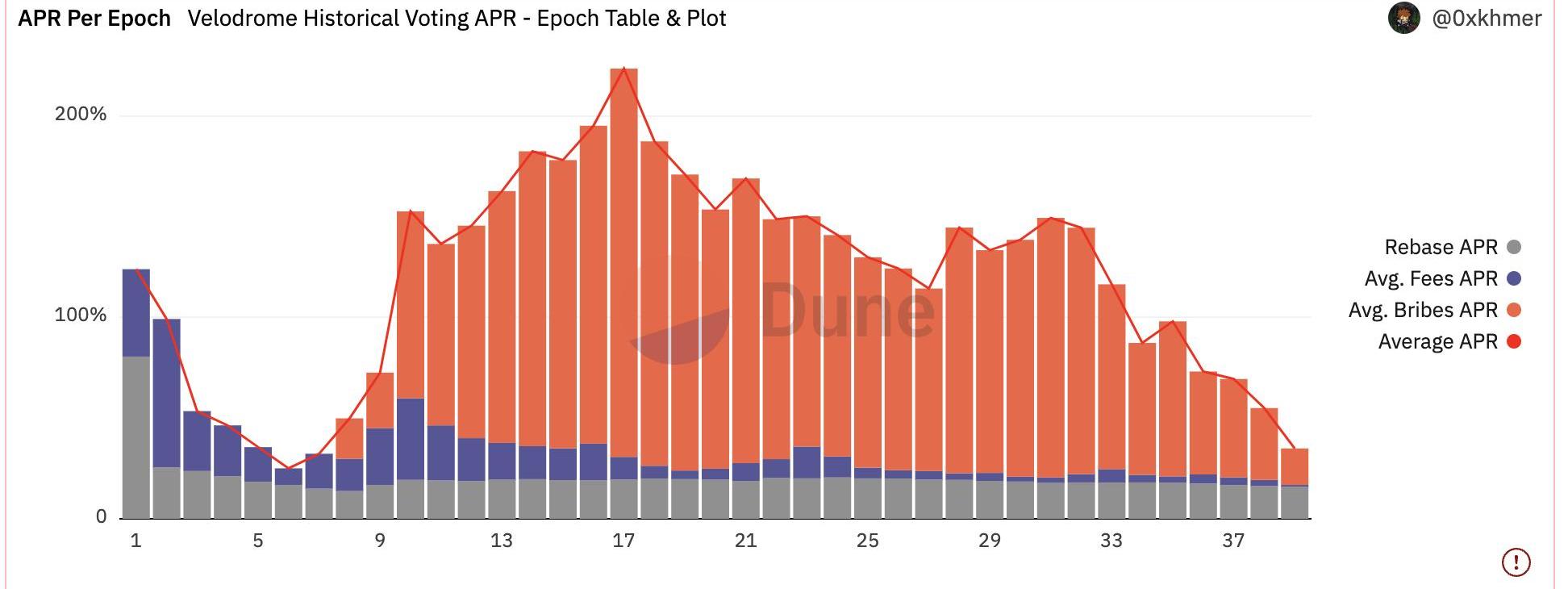

在過去幾個Epoch中,veVELO的賄賂和交易手續費收入持續刷新歷史記錄,在上一個Epoch中達到了76萬美元。但是隨著VELO價格的更快上漲,質押者投票的收益率卻持續下降,上一個EpochveVELO的平均APR為54.97%,其中主要的賄賂APR為35.66%,RebaseAPR為16.27%,費用APR為3.04%。費用和賄賂收入屬于“真實收入”,這部分APR之和為38.6%,相對于其它項目而言仍然很高。

Thena

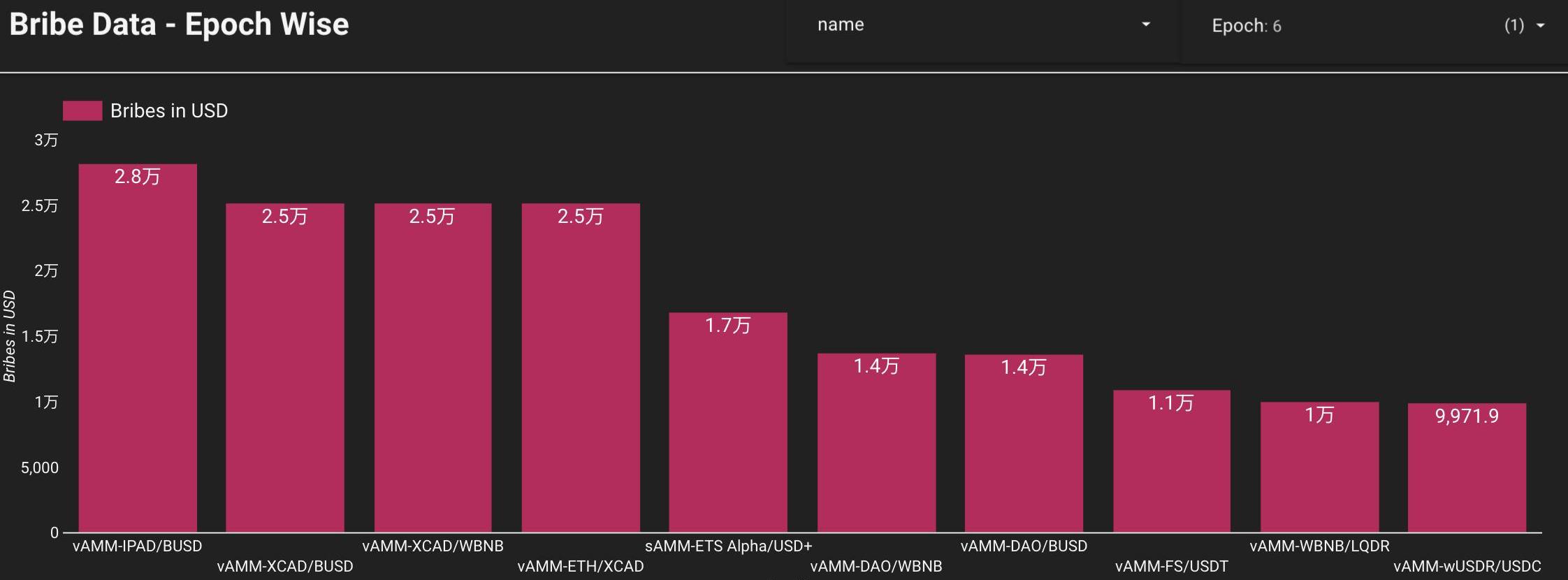

Thena目前處于Epoch7階段,TVL1.47億美元,過去30天增加27.59%。在BNB鏈的DEX中,Thena的流動性僅次于PancakeSwap和BiSwap,相關推文也得到過CZ的轉發。Thena在啟動時就像Frax、Ankr、LiquidDriver、pStake、DAOMaker、DEUS、Inverse等19個項目空投了veTHE。在已經結束的Epoch6中,總計有52個流動性池參與了賄賂,總的賄賂金額為277556美元。

鏈上分析師@Lookonchain:Alameda和FTX穩定幣資產不足以支持FTT:金色財經報道,據鏈上分析師Lookonchain在社交媒體上對巨鯨轉移2300萬FTT到Binance后是否引發崩盤進行了分析。該分析師指出,根據Coingecko數據顯示,當前FTT總供應量為328,895,112枚,循環供應量為133,618,094枚,但前50名持有者共持有3.2272億枚FTT(價值約合74.4億美元),占到總供應量的98.12%,中心化程度極高,其中Alameda & FTX共持有2.45億枚FTT(約合56.5億美元),占總供應量的74.51%。Binance此前持有2435萬枚FTT(約合5600萬美元),占總供應量的7.4%。

通過分析Alameda資產凈值超過1萬美元的地址發現,其總資產價值只有1.8億美元,其中穩定幣資產不到6000萬美元;而分析FTX的兩個錢包發現,其資產約為27.1億美元(其中還有近12億美元的FTT),穩定幣資產約為2.4億美元。因此,FTX和Alameda目前持有約3億美元的穩定幣資產,如果持有2300萬枚FTT的巨鯨轉出其中60%的代幣,那么FTX和Alameda的資產根本不足以支持,這意味著一旦巨鯨拋售FTT,將會引發崩盤。[2022/11/7 12:26:29]

官網顯示,在當前的Epoch7階段,提供賄賂較多的包括LiquidDriver的LQDR、ETSAlpha、Overnight的USD+、InfinityPAD的IPAD、NFTB、DAOMaker的DAO等,均是用自身的原生代幣進行賄賂。前幾個賄賂者中并未發現用THE進行賄賂的情況,且參與賄賂的項目和資金較多,說明這些外在資金能夠給veTHE的持有者帶來真實收入,官網顯示投票的平均APR為36.95%。根據官網的數據,Thena原生代幣THE的流通量為1021萬,質押量為2776萬,質押率73.11%,相對比較健康。

Patrick Hansen:歐盟兩項加密貨幣法規所有的大問題都已達成一致:金色財經報道,Presight Capital的加密風險投資顧問Patrick Hansen在社交媒體上表示,歐盟最重要的兩項加密貨幣法規MiCA(PoW禁令)和TFR(非托管錢包)最后一次會議將于下周四6月30日舉行。目前幾乎所有的大問題都已達成一致,但仍有一些開放性議題。如:

1.NFT它們應該在還是不在MiCA的范圍內?委員會希望出于保護消費者的原因將其納入,理事會/議會最初表示反對,但現在似乎已經接受了委員會的妥協建議。可能的結果是一個折中方案,即NFT發行人大部分被豁免,但在第三方NFT之上提供服務的公司(市場等)不被豁免。

2.對算法型穩定幣沒有豁免。其中,對EMT和ART的發行者都有很高的監管要求,此外,穩定幣不允許有CASP利息。

3.DeFi在經過長時間的談判后將被排除在MiCA的范圍之外。該委員會將在2023年發布一份單獨的報告,并啟動一個專門的試點項目,用于新形式的嵌入式DeFi監管。

4.加密對環境的影響與一些媒體聲稱的相反,幸運的是比特幣禁令不再擺在桌面上。但是對于CASP為其提供服務的每種加密資產(例如BTC),將有全面的披露要求(由ESMA規定)。[2022/6/26 1:31:52]

Solidlizard

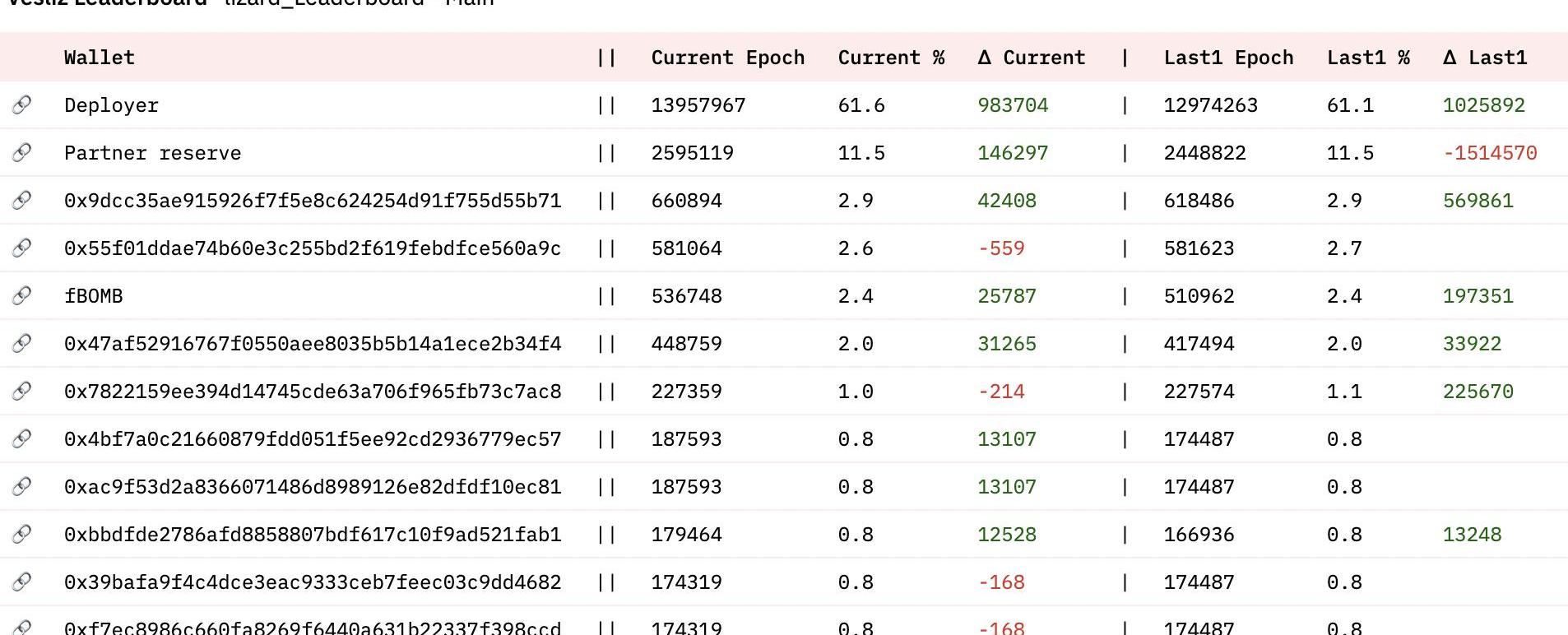

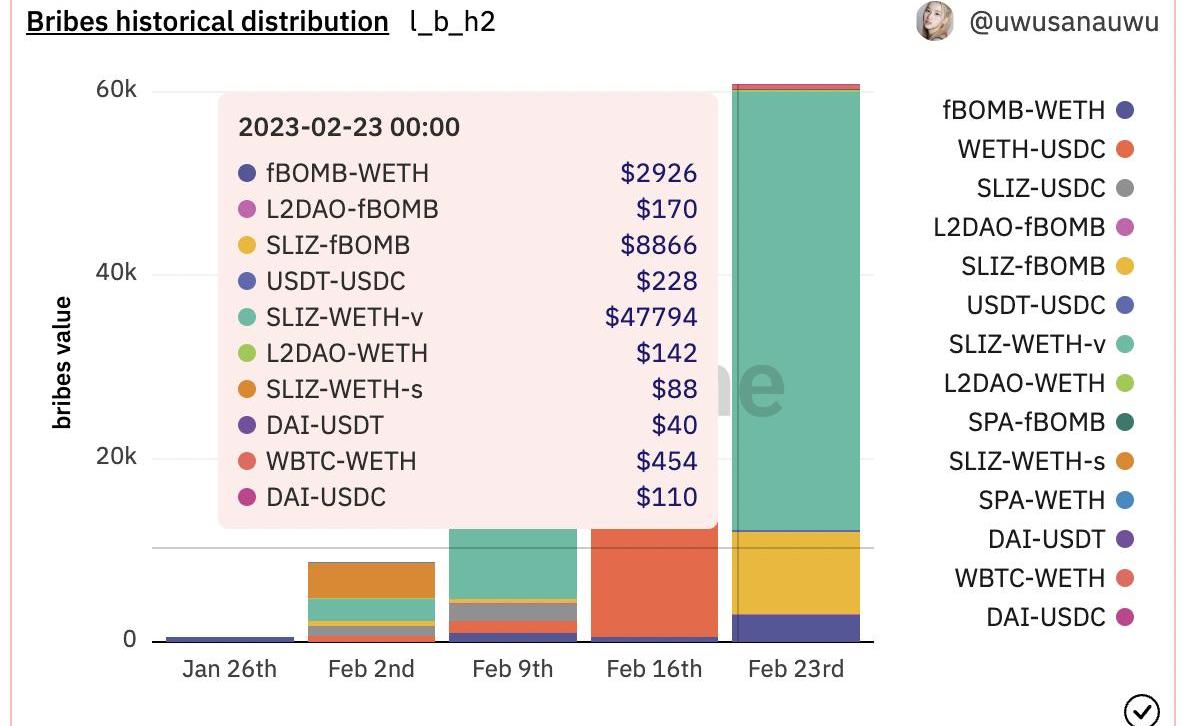

Solidlizard目前正處于Epoch5階段,得益于Arbitrum生態的快速發展,SolidLizard的TVL為1.14億美元,過去一周增長196%。Solidlizard的啟動顯得比較匆忙,1月29日才在官方Medium公布了啟動時的代幣分配。Epoch1開始,團隊將75%的投票給予了SLIZ/ETH交易對,所以SLIZ突出的APR激勵大家買入質押,推升SLIZ的價格,也帶動TVL上升。在啟動前,并未見Solidlizard和其它項目合作,因此一開始SLIZ的釋放對SLIZ相關的交易對非常有利。在此之后,Solidzard陸續和fBOMB、GMD等項目達成合作,為這些項目提供流動性激勵。目前,大多數veSLIZ投票權仍然集中在團隊手中。根據DuneAnalytics@uwusanauwu整理的儀表板,合約部署者的地址持有61.6%的veSLIZ,合作伙伴儲備仍剩余11.5%的veSLIZ。在可識別的項目中,只有fBOMB持有2.4%的veSLIZ。

在已經結束的Epoch4中,veSLIZ收到的賄賂獎勵共58640美元;當前進行的Epoch5有60818美元的賄賂,主要給向了SLIZ-WETH交易對。除了項目方設定的幾個交易對外,官網顯示還有fBOMB、LDO、GMX、RNDT、GRAIL相關的交易對給出賄賂,但主要的賄賂均來自于SLIZ代幣,除SLIZ之外的獎勵同樣有可能來自于交易手續費。

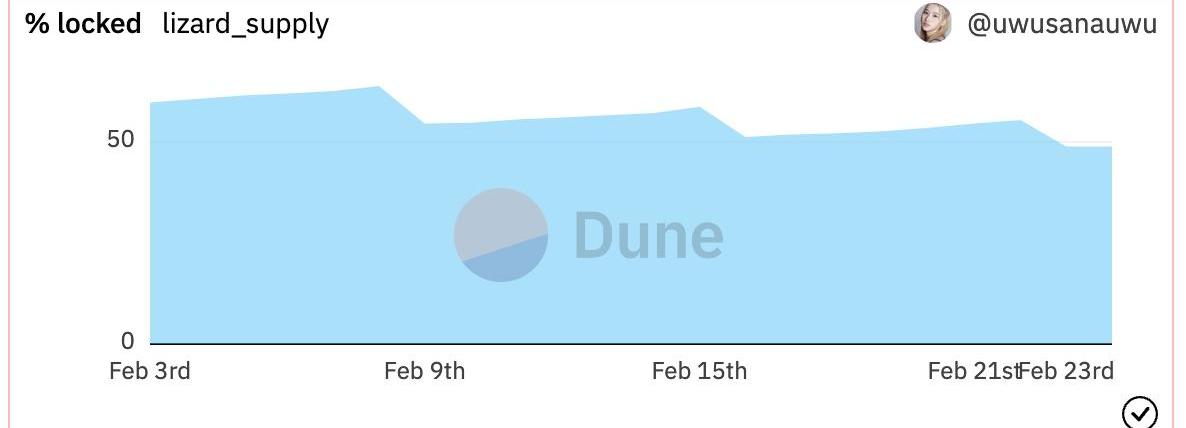

就目前來看,絕大多數投票權都由團隊控制。如果一開始不將投票權分配給其它項目,那么這些項目可能沒有動力來持續收集增發出的SLIZ代幣。因此SLIZ的質押率也從一開始的59.8%降至目前的48.9%。

在其它項目中,LP沒有動力去質押代幣,Solidlizard中LP持有veSLIZ可以加速挖礦。但目前來看并沒有太多人去質押SLIZ代幣,質押率持續下降,ve(3,3)的格局還未形成。Solidlyv2

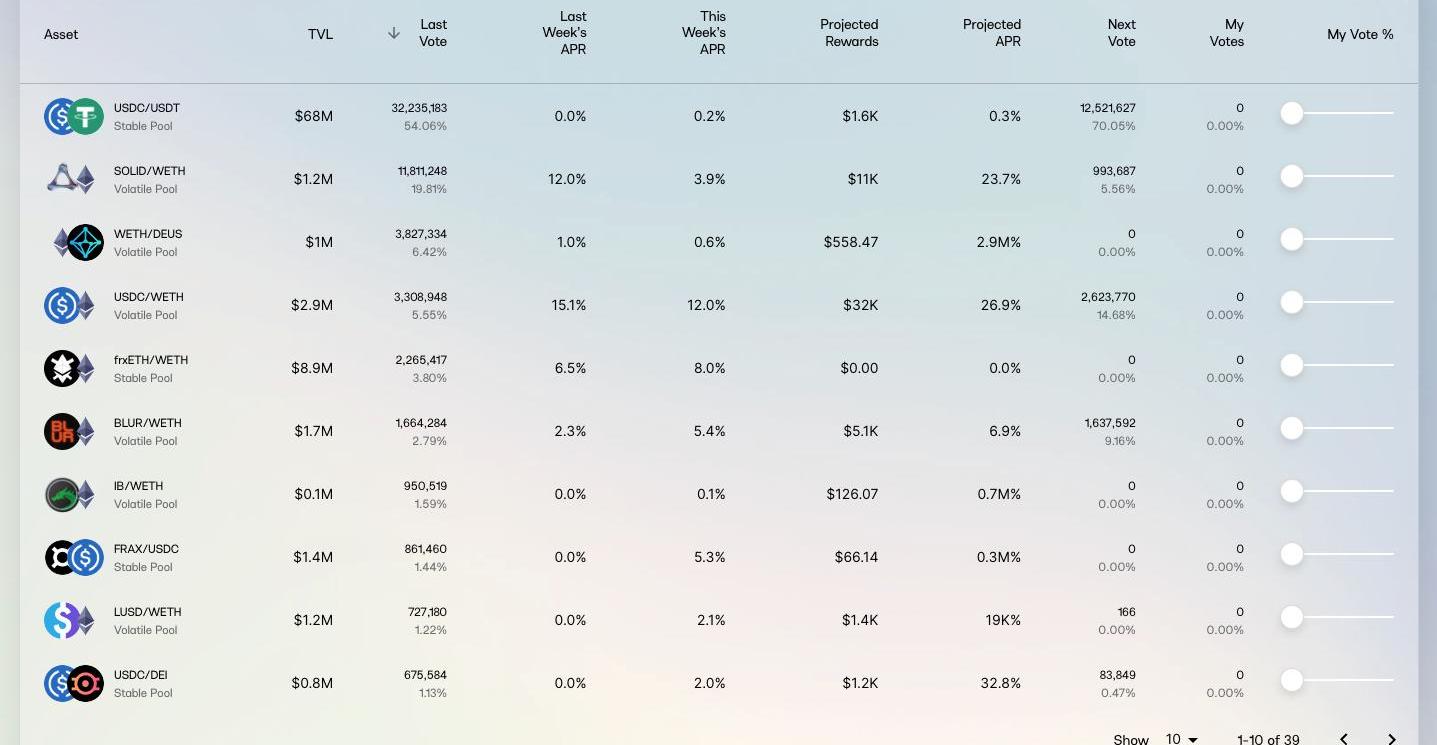

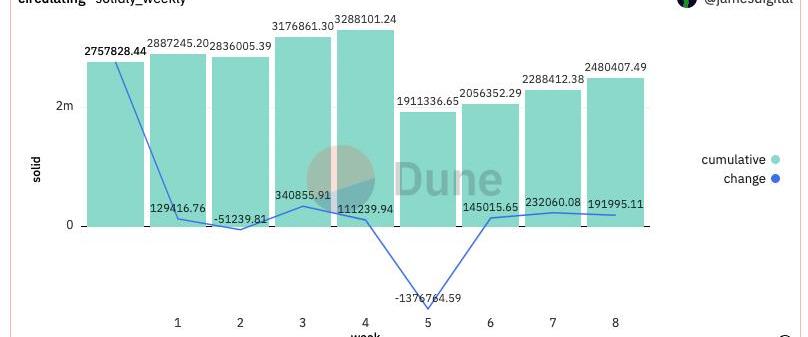

Solidlyv2目前處于Epoch8階段,TVL8877萬美元,過去一個月上升112%。在AC宣布退出后,去年9月Solidly遷移升級,今年1月Solidlyv2在以太坊上上線。在Solidlyv2啟動之前,已和收益優化器Monolith達成合作,它倆的關系就像Solidly和SolidexFinance。但是因為之后存在分歧,Solidlyv2建議用戶不再使用Monolith。雖然Solidlyv2的TVL并不算差,但其它數據似乎并不理想,從Bribe頁面和下面VoteAPR的圖中都可以看到,幾乎沒有人在Solidly中進行賄賂,投票者收到的真實收益僅有通常少于5%的交易手續費APR。

Solidlyv2中穩定幣交易對USDC/USDT的TVL就高達6800萬美元,占總流動性的76.6%,且54%的投票權流向了USDC/USDT交易對。Solidlyv2的策略似乎是一邊給予SOLID/WETH交易對較高的APR,一邊利用相對較高的APR從Curve等平臺吸引穩定幣流動性,用更高的TVL保持更高的估值。Dune上的數據顯示,SOLID的流通量在Epoch5出現過明顯的下降,現在又持續上升。整體上幾乎沒有項目在Solidlyv2中進行賄賂,可能也難以有競爭積累投票權的現象,未來可能面臨壓力。

Equalizer

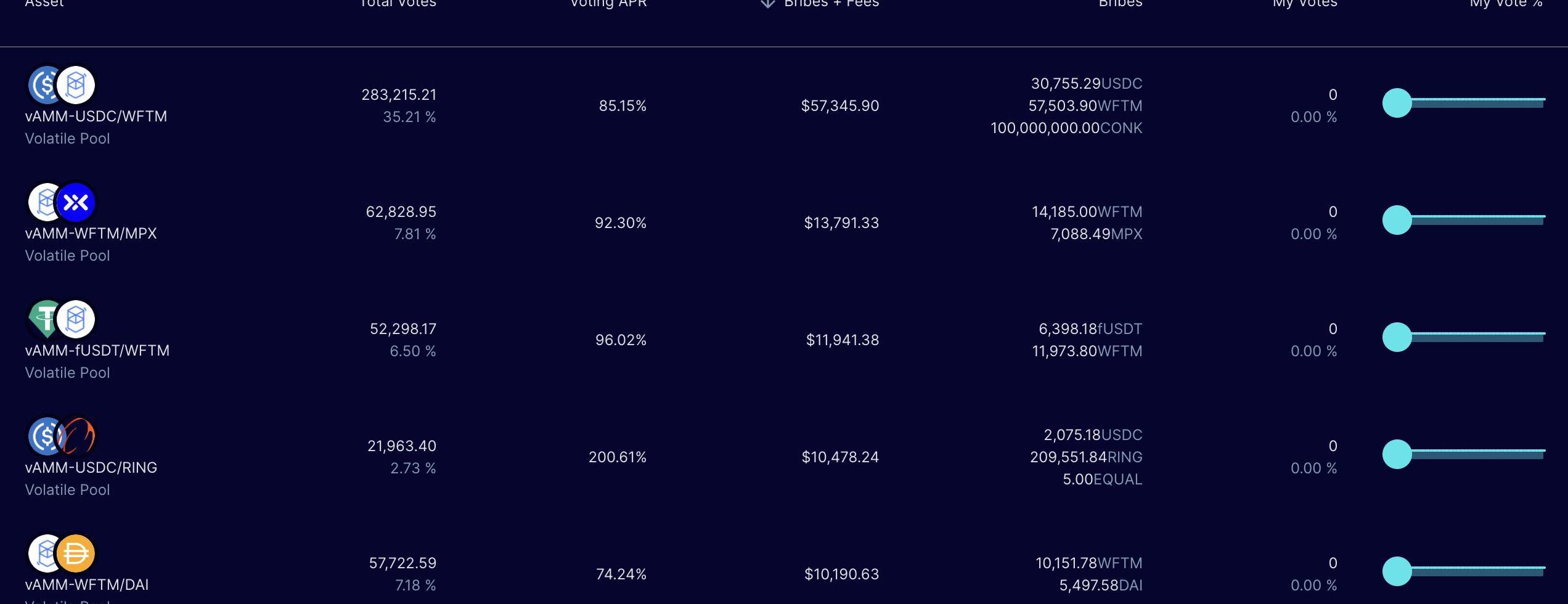

Equalizer目前處于Epoch14階段,TVL為4565萬美元,過去一個月增長138%,成為Fantom上第三大DEX。Equalizer的交易手續費為穩定幣交易對0.02%,非穩定幣交易對0.2%,每天依靠交易手續費也能為veEQUAL持有者帶來約1萬美元的收入,交易手續費最多的交易對為FTM/USDC。根據官網數據估算,上一個Epoch投票者的賄賂和手續費收入約為20萬美元。MorpheusSwap的MPX、OneRing的RING、Tarot的TAROT、MummyFinance的MMY、DEUSFinance的DEUS、UniDex的UNISX等通過Equializer給予了賄賂,投票者給這些流動性池投票的平均APR為118%。每有1美元的賄賂或費用就會產生2.37美元的EQUAL激勵。從官網的投票頁面看,費用+賄賂最高的交易對中,交易手續費約占費用+賄賂收入的70%。且投票的APR相對較高,如FTM/USDC交易對的賄賂+費用為57345美元,投票APR85.15%。說明Equalizer的投票收入主要來自于真實的交易手續費,且投票APR較高。

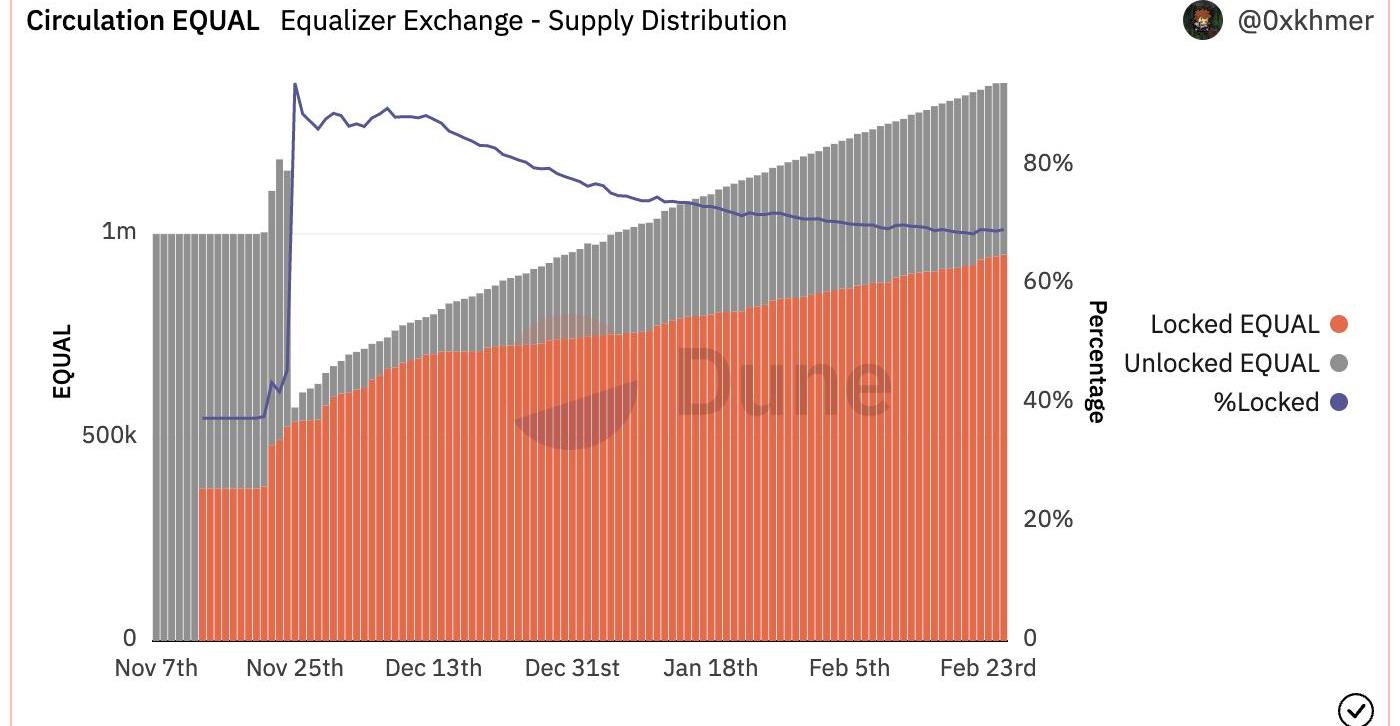

根據Dune上的數據,目前流通的EQUAL數量為137萬,其中42萬沒有質押,95萬處于質押中,質押率69.24%,近期質押率處于下降中。

小結

Velodrome上線時間最長,有足夠多的項目進行賄賂,質押率高,鎖倉時間長,但在最近VELO價格的快速上漲后,投票的收益率也持續下降。Equalizer中投票者的主要收入來自于交易手續費,約占70%,且在這種情況下,投票者通常也能獲得80%的APR。高手續費收入加上資本效率較高,這套機制很可能維持。Thena在啟動時也吸引了大量項目,現在生態中也有很多項目用自身發行的代幣進行賄賂,也相對比較健康。Solidlizard上線時間短,但也因為Arbitrum生態的快速發展取得了超過1億美元的流動性。但目前投票者的主要收入是SLIZ以及少量費用。Solidlyv2似乎主要是在吸引穩定幣的流動性,同時給予自身代幣交易對較高的收益率,對于項目的長期發展并沒有太大幫助。

Odaily星球日報譯者|Moni 2月7日,Arbitrum開發團隊OffchainLabs宣布將于今年晚些時候為ArbitrumOne和ArbitrumNova推出下一代編程環境Stylus.

1900/1/1 0:00:00Layer2戰爭越來越白熱化,Bankless正在通過深入研究鏈上指標來判斷究竟誰是贏家?上周我們分析了Arbitrum,現在讓我們看看與它旗鼓相當的競爭對手:Optimism.

1900/1/1 0:00:00基于上一篇研報引發的思考和討論,@MapleLeafCap和我想進一步總結分享我們這一年在探索「Web3+游戲」過程中領會到的新知——即,抽稅制是更適合Web3游戲的商業模式.

1900/1/1 0:00:00去年Aptos代幣空投計劃中,給予了部分測試網申請用戶APT代幣獎勵。如今,公鏈Sui的Wave2測試網已上線,也為擼毛黨提供了新的「財富」機會.

1900/1/1 0:00:00歷經一年多的下跌,我們終于獲得了代幣的暴漲。而且,你可能已經注意到,Lido(LDO)和RocketPool(RPL)等一些表現最好的代幣都與LiquidStakingDerivatives(L.

1900/1/1 0:00:00時間:2022年12月數據源:FootprintAnalytics-StatsAboutNFTsfrom2022在今年年初,當加密貨幣市場紅火的時候,要了解NFT行業的情況是非常困難的.

1900/1/1 0:00:00