BTC/HKD-1.16%

BTC/HKD-1.16% ETH/HKD-0.79%

ETH/HKD-0.79% LTC/HKD-3.45%

LTC/HKD-3.45% ADA/HKD-3.29%

ADA/HKD-3.29% SOL/HKD-1.91%

SOL/HKD-1.91% XRP/HKD-1.73%

XRP/HKD-1.73%

圖片來源:由無界版圖AI工具生成要點

2022年的感染始于Terra的崩潰,并蔓延到主要的CeFi參與者,如3AC、BlockFi、Celsius、FTX/Alameda,以及最近的DCG。以太坊成功過渡到權益證明共識機制,“合并”可能是加密貨幣新生生命周期中最大的事件之一以太坊第2層在2022年下半年得到了廣泛采用;我們預計這一趨勢將持續到2023年。由于CeFi破產、大量區塊空間加上需求下降以及以太坊L2社區的興起,“Alt-Layer-1”交易在第三季度和第四季度面臨重大阻力。隨著ATOM2.0白皮書的發布、Circle鏈的啟動以及dYdX即將從StarkEX遷移到Cosmos,Cosmos“特定于應用程序的區塊鏈”理論變得更加強大。基礎設施是加密領域創新的一個成熟領域,預言機領域的競爭極小,跨鏈橋黑客攻擊仍然司空見慣。2021年11月,加密貨幣總市值達到2.9萬億美元的歷史新高。自那以后,市場大幅下行,年初至今從2.2萬億美元下跌65%至目前的7705億美元水平。DeFiTVL也經歷了類似的下跌,年初至今暴跌76%,從約1700億美元跌至400億美元。這種下降并不意外,因為DeFiTVL主要由不穩定的加密貨幣組成。以ETH計算,TVL年初至今僅下跌8.6%,這意味著TVL下跌是由負面價格行為所驅動的,而不是用戶從DeFi協議中提取資金。然而,自DeFi夏季以來,DeFi收益率已大幅收縮,目前普遍不如美國國債的無風險收益率有吸引力。對于該行業的許多公司來說,今年是充滿挑戰性的一年,有幾家著名公司破產,包括FTX、Alameda、BlockFi、Celsius、Voyager和三箭資本。此外,許多比特幣礦工、基金和其他加密貨幣公司一直在努力維持生計。許多“AltLayer-1”,如Solana、Avalanche、Terra和Near都出現了重大損失,其中大多數經歷了90%左右的YTD跌幅。由于UST的死亡螺旋,Terra的LUNA在同一時期的價值損失了99.99%。“感染”是整個2022年的主題,Terra的崩潰成為第一張倒下的多米諾骨牌,引發了今年的大規模去杠桿化。我們希望最壞的情況已經過去,但由于DCG/Genesis的償付能力存在不確定性,最后一張多米諾骨牌是否已經倒下,仍有待觀察。

盡管存在負面情緒,但建設者們仍繼續向前邁進。以太坊成功合并到權益證明信標鏈,Layer-2s獲得全面采用,Cosmos“特定于應用程序的區塊鏈”理論繼續保持其勢頭。以太坊

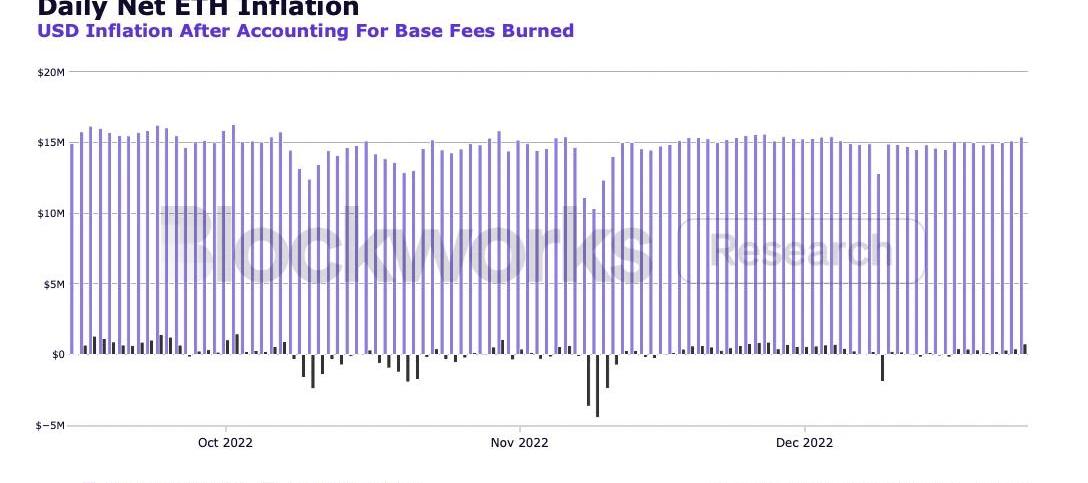

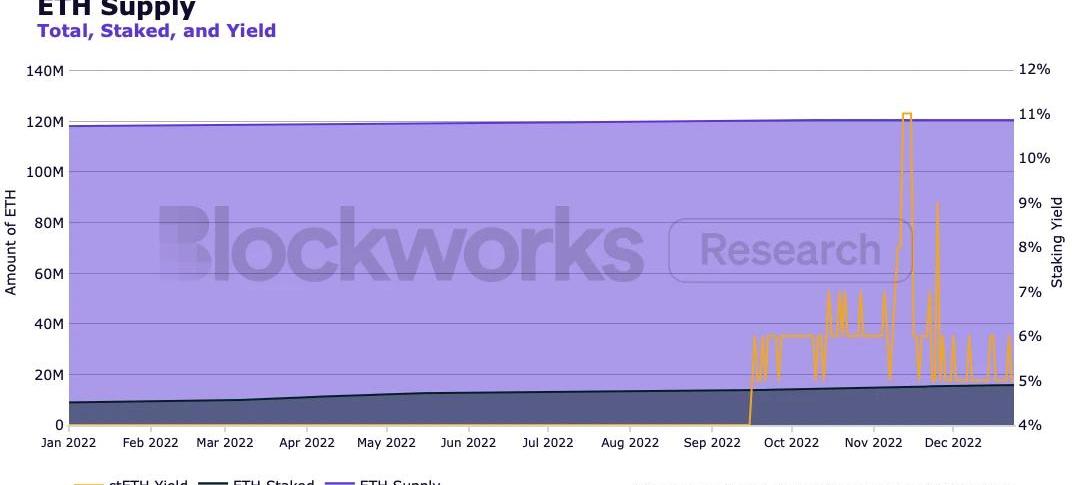

過去一年加密領域最重要的事件當然是“合并”,其中以太坊于9月15日從工作量證明過渡到權益證明共識。許多人將這種轉變類比為“在飛行途中改變飛機的引擎”,展示了這一壯舉有多么困難以及為什么需要幾年時間才能實現。雖然圍繞PoW或PoS是否提供更強大的安全性存在一些爭議,但這一變化的最重要影響是ETH的新供應動態。合并后,ETH供應量僅增加了3800ETH,而如果網絡仍在PoW共識下運行,則將增加120萬ETH。下圖可視化了PoW和PoS下通貨膨脹的美元價值,并假設PoW區塊補貼發行率為每天13,500ETH,ETH價值為1250美元。

普華永道發布2023元宇宙展望:預計未來3至5年將進入高速增長期:金色財經報道,普華永道2月28日發布《2023元宇宙展望》。報告指出,元宇宙雖然尚未完全進入黃金時代,但底層建設、行業規則和應用場景均處于形成過程中,預估未來3至5年將進入高速增長期。根據普華永道調研顯示,商業應用將占據2023年元宇宙應用場景的主導地位。受訪的商業領導者們表示他們最有可能探索的元宇宙應用是“入職和培訓”(42%的受訪者提及此項),并列第二的是“與同事互動”和“為客戶創建虛擬內容”,選擇這兩項的受訪者均達到36%。而2022年有關元宇宙的話題多是圍繞消費者,尤其是年輕消費者,如游戲、虛擬體驗或使用加密貨幣和其他數字資產進行購物等活動,這些活動仍將在2023年繼續增長。[2023/2/28 12:34:04]

換句話說,在不到四個月的時間內,由于合并,市場上消除了超過15億美元的拋售壓力。此外,PoW網絡下的礦工必須出售一些新開采的代幣來支付運營費用,并且他們不會鎖定鏈的原生資產,因為不需要削減機制來調整激勵。質押的ETH數量繼續以穩定的速度攀升,約13%的總供應量被鎖定在質押合約,收益率約為5-6%。

除了激活質押提款之外,以太坊路線圖的下一個重大升級是包含EIP-4844,也稱為Proto-Danksharding,這是朝著完全Danksharding邁出的一步,其中L2s將“blobs”而不是calldata發送到以太坊以減少gas成本。其他可能會獲得更多關注的EIP,包括EIP-4488,它是Proto-Danksharding的替代方案,可降低發布calldata的成本;EIP-4337,它允許在L1級別進行帳戶抽象,以及EIP-1135,它應該可以減少L1的gas成本,并且受到Uniswap團隊的大力游說,他們正在以這種升級為目的打造他們的V4產品。以太坊L2s

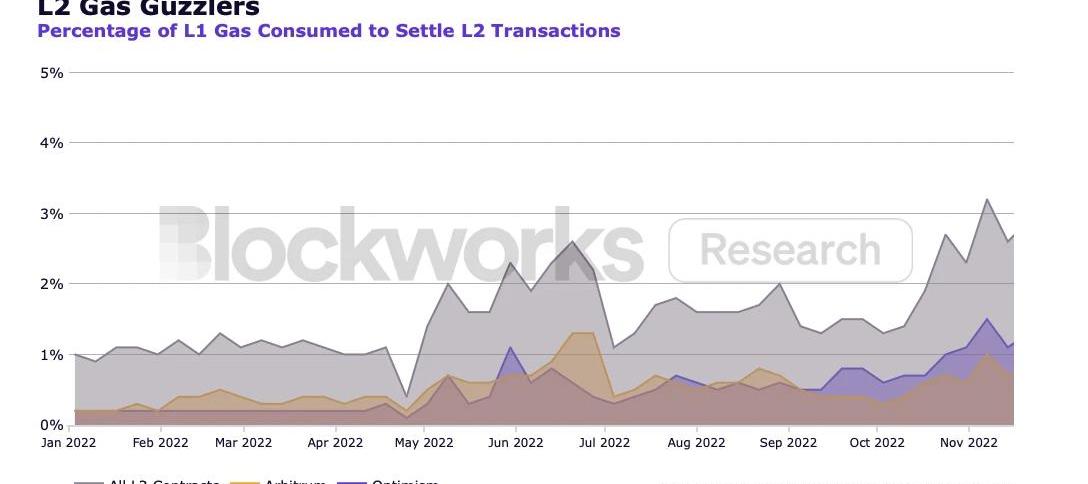

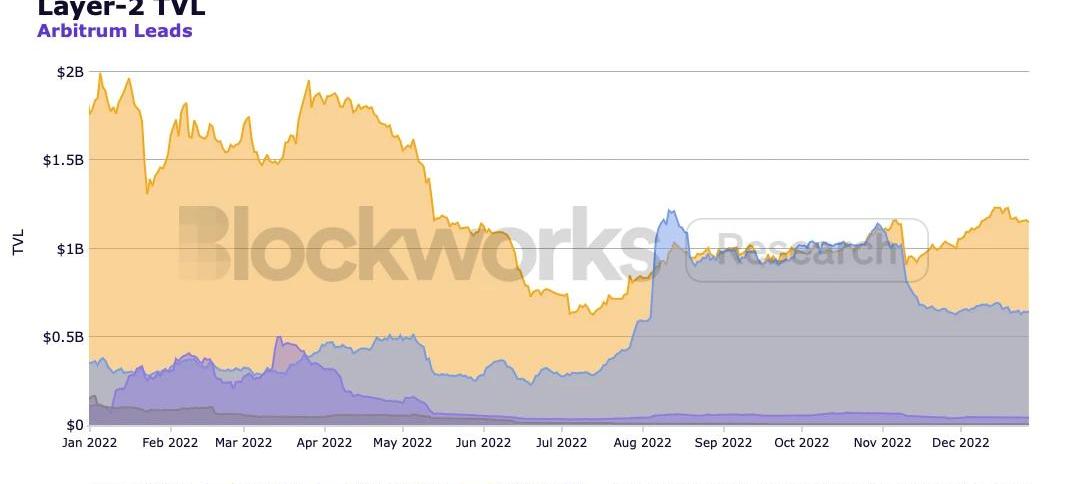

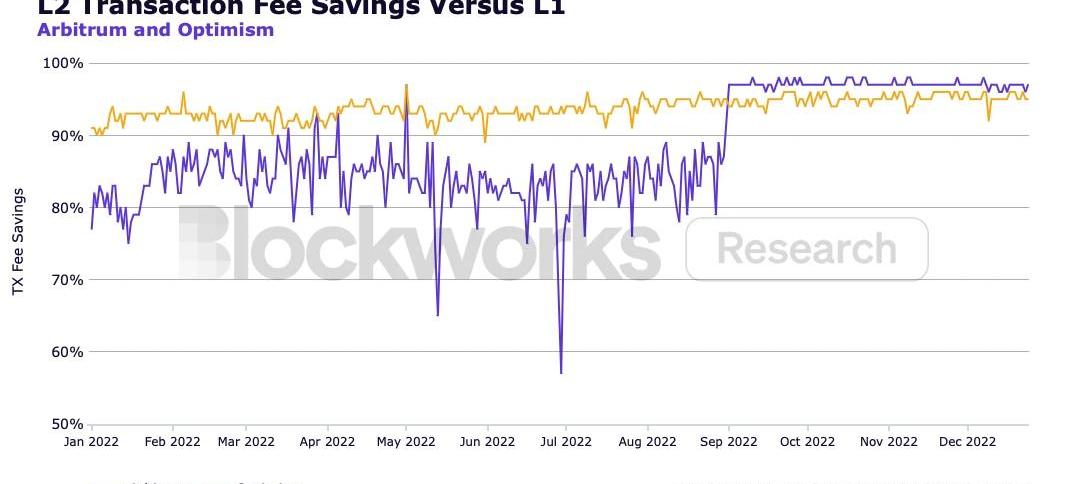

到2022年,隨著不同的生態系統和社區開始形成,以及與以太坊L1相比顯著降低的交易費用,以太坊上的第2層繼續得到更多采用。L2s消耗的以太坊gas總量的百分比在過去一年中穩步增長,其中Optimism和Arbitrum分擔了大部分負載。

Arbitrum

ArbitrumOne仍然是最主要的L2,盡管沒有代幣作為獎勵,但以11億美元的價值占據了所有rollupsTVL的65%以上。Arbitrum作為網絡的最大亮點是升級到Nitro,它改進了許多方面的性能和成本,例如壓縮calldata并提供更好的互操作性和gas兼容性,從而顯著降低交易費用。

Axie Infinity的月度玩家人數降至2020年11月以來的最低水平:金色財經報道,根據activeplayer.io的統計,Axie Infinity的月度玩家人數在去年1月達到峰值278萬,但根據過去30天的平均數據顯示,其月度玩家已降至432,001名,是自2020年11月以來的最低水平。據悉,2021年10月至2022年5月期間,Axie連續八個月保持平均每月200萬玩家。5月之后,月平均玩家數降至958,044人。在接下來的四個月里,Axie的月度玩家數量保持在70萬以上,但在2022年11月,滑落到556,058。此外,根據cryptoslam.io的數據,Axie的Ronin鏈上的銷售額在過去30天內比上個月增長了41%。Ronin在過去30天的銷售總額為1,418,842美元。[2023/1/23 11:27:02]

Arbitrum的DeFi生態系統經歷了快速增長,許多獨特的應用程序起源于Arbitrum,其主要前哨基地是Arbitrum。這包括大量的永續期貨交易所,例如GMX、Mycelium和RageTrade,以及Dopex和Premia等期權協議。Arbitrum還托管了TreasureDAO,這是一套融合了DeFi和NFT元素的區塊鏈P2E游戲,在今年獲得了廣泛的關注。TraderJoe于今年12月宣布轉向Arbitrum,這表明該rollup正在成為應用程序建立其熱門應用的一個目的地。Arbitrum背后的團隊OffchainLabs也在2022年下半年推出了ArbitrumNova。Nova通過將與交易相關的數據發布到鏈下數據可用性委員會,為需要高交易吞吐量和低費用的應用程序量身定制。隨著我們進入2023年,我們可以期待有關該項目的代幣空投和分配的更多細節,當你將其網絡使用情況與Optimism以及OP當前FDV市場上限進行比較時,這可能很有價值。Optimism

按采用率來看,第二大通用L2是Optimism,這是以太坊上的另一個optimisticrollup,它已經獲得了6.5億美元的TVL,占所有rollup的32%的市場份額。Optimism也是不斷發展的DeFi協議生態系統的家園,包括Synthetix和相關應用程序,例如用于永續期貨的Kwenta、用于期權的Lyra和用于體育的Overtime。Optimism還托管了Velodrome,這是一個深受Curve影響的自動做市商,作為其流動性和現貨交易的主要場所。今年Optimism最大的發展是OPStack的發布,允許任何人利用他們的模塊化設計和代碼庫來創建自己的rollup。在這個保護傘下有許多rollups,這創造了一個“超級鏈”的愿景,其中使用相同的開發堆棧意味著跨所有OPStack鏈的直接可組合性。這些OPStack鏈中的第一個是OPCraft,一個Minecraft模仿者,其中游戲的所有元素都記錄在鏈上,以及GameBoy模擬器OptimisticGameBoy,同樣將所有操作記錄在鏈上。在2023年,我們可以期待更多的項目,包括基于RibbonFinance的Aevo期權交易所,利用量身定制的解決方案和與其他OPStack鏈的直接可組合性。4月26日,Optimism宣布了他們的OP代幣和首次空投分配。25%的代幣分配將用于生態系統基金,該基金已經分配給應用程序,20%將用于追溯公共產品資金,總共19%將用于空投。發布后不久,該團隊發現了一個代碼錯誤,他們實際上排放了20%的供應量,而不是2%。雖然這很快就得到了解決,但OP供應量肯定比最初估計的要多。第一次空投只提供了19%供應量中的5%,因此我們可以預期還有14%的供應會留給進一步的空投,其中一些額外分配將在2023年分配給活躍用戶。zkEVMs

2022年Coinbase資產有42%是比特幣,24%是以太坊:7月12日消息,TradingPlatforms近期通過研究Coinbase的2022年財務業績,強調加密貨幣在其資產中所占的比例,得出的結論為,2022年Coinbase資產的42%是比特幣,相比2021年第四季度的40%略有增加。而以太坊占Coinbase資產的24%,其他加密貨幣占31%。

在此期間,Coinbase的總資產達到了2560億美元。這一數字比2021年第四季度的2780億美元下降了220億美元。該公司將這一下降歸因于加密資產價格的下跌。[2022/7/12 2:06:29]

第2層更有趣的開發領域之一是zkEVM,這是一種零知識rollups,試圖保持與EVM的等效或兼容性水平,將前者的巨大可擴展性與后者的網絡效應結合起來。這個領域的三大玩家是Polygon,Scroll和zkSync,其他的如ConsenSys和Taiko等公司也在嘗試該模型。這些解決方案都沒有在完全開放且無需許可的主網上線;zkSync目前處于“babyalpha”階段,Polygon處于測試網的最后階段,而Scroll處于pre-alpha測試網。這可能是2023年的主要敘事之一,因為這些產品開始向用戶敞開大門,基于EVM的應用程序開始營業,以及這些解決方案是否開始從Arbitrum和Optimism手中搶走市場份額。除此之外,還有其他使用不同虛擬機執行的通用zkrollups,例如StarkNet。Cosmos生態系統

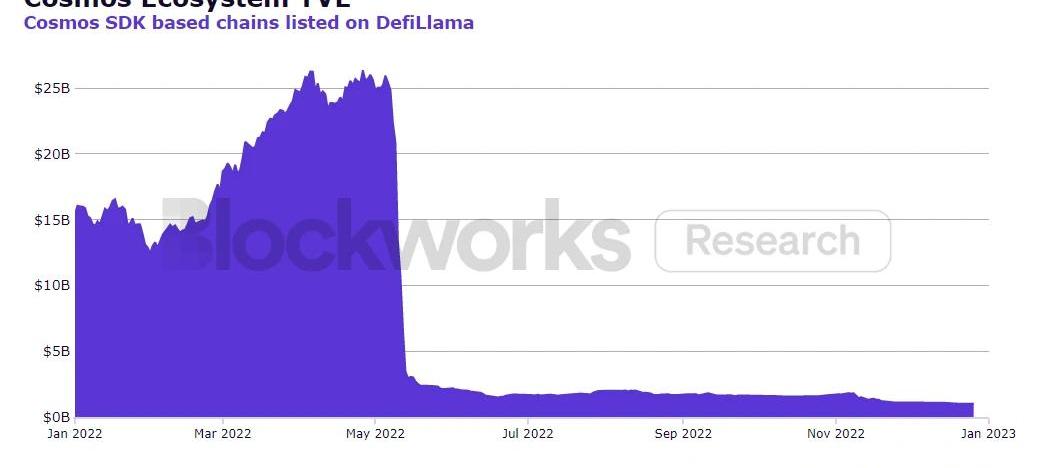

Cosmos生態系統中目前有53個支持IBC的鏈,總市值為97億美元。在過去30天內,用戶通過IBC轉移了7.45億美元的價值,其中大部分交易量通過Cosmos中最大的DEXOsmosis進行。在Terra崩潰后,基于CosmosSDK的鏈的TVL暴跌-93%。然而,這次內爆是對Cosmos技術堆棧的一個意外的壓力測試。5月11日,Terra執行了創紀錄的120萬筆交易,是每日平均交易量的兩倍多,而Osmosis處理了創紀錄的5億美元交易量,是之前最高點的兩倍多。所有基于CosmosSDK和Tendermint的區塊鏈都保持正常運行,IBC也如期運行。

6月,dYdX宣布計劃在Cosmos生態系統中推出dYdXChain作為特定應用程序的區塊鏈。dYdX團隊自2017年以來一直在構建他們的產品,因此離開以太坊生態系統的決定具有開創性。當前版本的dYdX存在于以太坊L2構建的CDP穩定幣。Osmosis上還有約1700萬美元的包裝穩定幣,包括USDC、USDT、BUSD和DAI,但2022年向我們展示,包裝資產會帶來不必要的風險。雖然還有更多去中心化選擇的空間,但USDC有能力在Cosmos生態系統中啟動DeFi,并成為占據主導地位的Cosmos原生穩定幣。CosmosHub

Meta元宇宙業務2021年虧損達100億美元:2月3日消息,Meta(前 Facebook)于當地時間周三(2 月 2 日)發布四季度財報,其中首次披露了旗下 Reality Labs 部門的財務狀況。Reality Labs 是負責構建 Meta 首席執行官 Mark Zuckerberg 元宇宙愿景的部門。數據顯示,Reality Labs 僅在 2021 年的虧損就超過了 100 億美元,具體而言:

1、2019 年:收入 5.01 億美元,凈虧損 45 億美元

2、2020 年:收入 11.4 億美元,凈虧損 66.2 億美元

3、2021 年:凈虧損 101.9 億美元,收入 22.7 億美元(收入包括硬件,如 Meta Quest 虛擬現實頭顯)

對此,Meta 首席財務官表示,2022 年 Meta「元宇宙」業務經營虧損仍將增加。元宇宙業務走低也拖累了 Meta 全年盈利能力,排除 Reality Labs 的虧損,該公司去年全年的利潤將超過 560 億美元。[2022/2/3 9:29:57]

CosmosHub負責Cosmos生態系統的誕生。該協議資助了當今Cosmos應用鏈所使用的核心技術的創建。然而,它現在發現自己的代幣經濟學已經過時,并且沒有有意義的收入來源。此外,Osmosis威脅到了它在Interchain頂端的地位。當CosmosHub停滯不前時,Osmosis繼續改善其“類似樞紐”的品質。DEX比CosmosHub具有更多的流動性、IBC數量和活躍地址。ATOM在大多數中心化交易所上市,因此其主要用例之一是讓用戶加入Cosmos生態系統。假設用戶想要購買Cosmos生態系統代幣,在那種情況下,這個過程看起來類似于在CEX上購買ATOM,將其轉移到自托管錢包,IBC將ATOM轉移到Osmosis,然后使用Osmosis將其換成所需的資產。然而,Binance最近上架了OSMO,它通過減少購買ATOM和連接到/從CosmosHub的需要來縮短上述過程。CosmoHub需要重新評估其在生態系統中的地位,朝著可持續創收的方向發展,并升級其第一代代幣經濟模型。ATOM2.0提案旨在通過將CosmosHub轉變為一個新角色來做到這一點,將其置于生態系統擴展的中心并將價值帶回協議。ATOM2.0旨在利用InterchainSecurity將新的應用鏈加入生態系統,為ATOM驗證者和利益相關者創造收入。新的收入流將抵消ATOM發行量的減少,在考慮對驗證者收入的影響的同時增強協議的可持續性。強化貨幣政策也將使ATOM更好地定位為Cosmos生態系統事實上的儲備貨幣。該提案還引入了一個新的經濟引擎,調度器和分配器,它們將為協議創建額外的協議收入流。該提案于11月上線,但因為37.4%的“否決”票失敗了,反對派認為該提案過于寬泛,認為應將其分成一系列較小的提案。ATOM2.0愿景取決于InterchainSecurity的成功實施和采用,預計將于2023年第一季度準備就緒。雖然治理需要批準InterchainSecurity的啟動,但已經有一系列潛在的消費者鏈。消費者鏈向CosmosHub支付費用以確保其鏈的安全,因此關注這些收入的流向非常重要。理想情況下,它遵循ATOM2.0愿景并流向驗證者和質押者,減去流向社區池的稅收。最近的一項提案將社區池稅提高到10%,以增加協議的資金。替代L1s

“區域性股權市場區塊鏈創新試點”獲央行2020年度金融科技發展獎:金色財經報道,央行發布了2020年度金融科技發展獎,“區域性股權市場區塊鏈創新試點” 等163個獲獎項目,涵蓋了架構轉型、基礎研究、新技術應用等多方面內容。據悉,2020年度金融科技發展獎的評選范圍,由單一銀行機構,擴大為銀行、保險、基金、證券、支付等金融行業機構,旨在挖掘金融科技領域的最新成果,反映行業機構的科技創新應用能力。[2022/1/10 8:39:18]

Solana

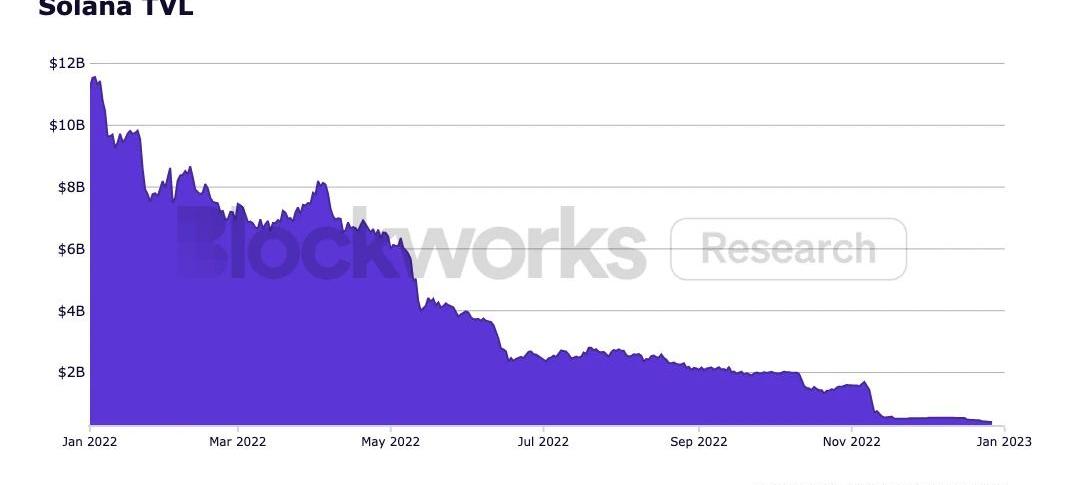

在FTX崩盤后,Solana生態系統的TVL和活動大幅減少。TVL從年初至今的120億美元跌至5億美元以下,暴跌96%。Solana基金會宣布其持有FTX:100萬美元的現金等價物、324萬股FTX股票、343萬個FTT代幣和1.3454億個SRM代幣。此外,Alameda和FTX從基金會購買了5050萬個SOL代幣,其線性解鎖計劃一直持續到2028年。

在FTX提款被凍結后,惡意方利用FTX安全性并破壞了其交易錢包。Solana的主要中央限價訂單簿Serum已基本失效。事實證明,Serum程序更新密鑰不是由SRMDAO控制的,而是由連接到FTX的私鑰控制的。因此,Serum開發人員無法自行更新任何代碼,并且該協議容易受到惡意代碼的攻擊。Solana社區選擇在一個名為OpenBook的新CLOB中分叉Serum。Raydium和Jupiter等DEX已經實現了OpenBook。隨著整個2022年下半年生態系統的災難性衰退,該網絡本身遭受了幾次與性能相關的中斷。由于Solana最初的基礎費用設計,該網絡是機器人的游樂園,它們可以利用優先費用的缺失使網絡超載交易,停止DeFi清算,甚至迫使網絡脫離共識。然而,在6月1日,驗證者選擇硬分叉網絡。不久之后,引入了一種新的基本費用機制,該機制根據網絡的目標負載動態調整基本費用。這種新機制還計入了優先權費用,從而顯著降低了網絡DoS攻擊的風險。隨著大多數SolanaDeFi從VC推動的運動急劇轉向社區主導的項目,生態系統的未來看起來黯淡無光,但也有一些希望的燈塔。即將推出的Saga手機的計劃將繼續進行。Saga將使用xNFTBackpack使用戶能夠直接從他們的移動操作系統運行大量dApp。此外,JumpCrypto一直在堅定不移地推出Firedancer——一種開源驗證器,它將提高整個Solana網絡的可靠性、吞吐量和可擴展性。借助Saga和Firedancer,Solana的戰略仍然高度專注于吸引下一波用戶使用加密貨幣,而無論社區面臨什么障礙。Avalanche

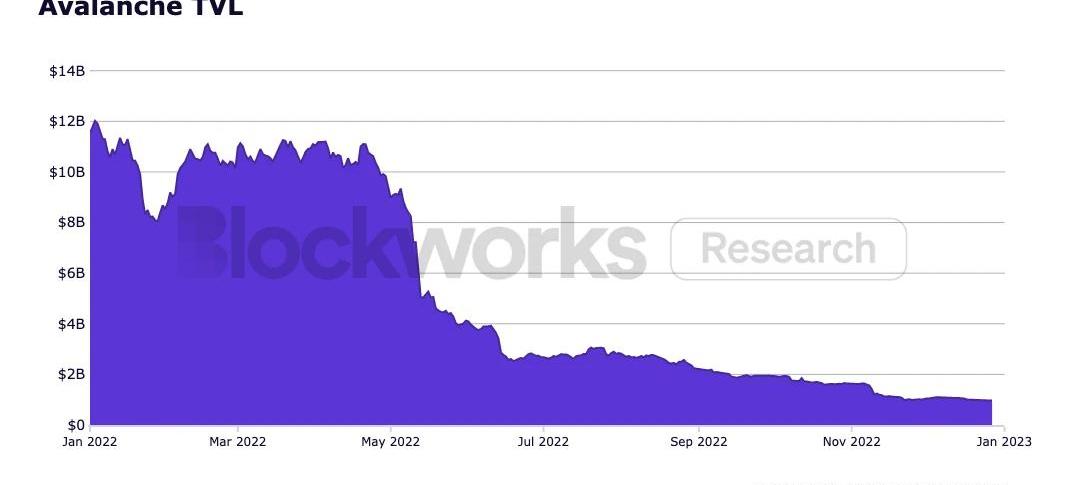

2022年下半年,Avalanche生態系統經歷了一段相對停滯的時期。今年6月,作為該網絡上構建項目的主要支持者的3AC的倒閉,導致Avalanche生態系統在風險規避環境下的投資減少。鎖定的總價值從120億美元下降到10億美元。Avalanche的TVL下跌92%,與其同期AVAX價格下跌89%保持一致。

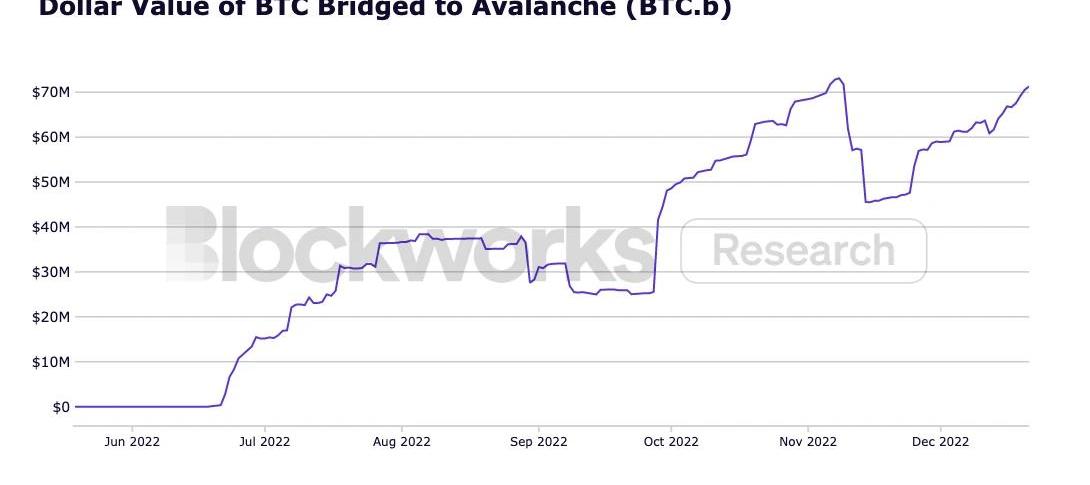

盡管Avalanche的冠軍3AC被曝光為過度杠桿化的欺詐者,但一些開發商仍在繼續發布更新。主要的進步來自于TraderJoe的NFT市場Joepegs及其集中的流動性AMM:流動性賬簿的形式取得了重大進步。如前所述,TraderJoe宣布將部署在Arbitrum的以太坊L2上,盡管該團隊似乎仍將Avalanche視為他們的主要關注點。跨鏈交換網絡THORChain在第四季度完成了對AVAX的集成。加密游戲開發商涌入該生態系統,隨著Shrapnel和Ascenders的顯著發展和發布公告,兩者都朝著全面發布的方向發展。DeFiKingdom和Crabada推出了子網,幫助樹立了項目可以在AvalancheC鏈上發展的榜樣,一旦項目足夠成熟,就可以創建一個自定義子網。Avalanche于10月18日成功實施了Banff升級,這是向稱為AvalancheWarpMessaging的子網到子網通信邁出的一大步。通過子網互操作性,該網絡可能成為Cosmos更重要的競爭對手。Avalanche于6月推出了原生BTC橋BTC.b,該橋在2022年的最后6個月中得到了廣泛采用。

Aptos

以Diem為中心的Libra是Facebook于2019年宣布的區塊鏈和加密貨幣。在內部爭議、監管審查、戰略轉向和失去合作伙伴關系之后,Diem未能推出。很大一部分工程和研究團隊繼續創建Aptos,這是一個第1層區塊鏈,希望實現Libra和MOVE智能合約語言的最初愿景。在整個2022年以超過10億美元的估值籌集了4.75億美元之后,該團隊終于在10月推出了代幣和網絡。令投資者和CryptoTwitter非常沮喪的是,該項目幾乎沒有用戶采用或開發人員感興趣。該代幣迅速從13美元跌至4美元,目前的交易市值約為5億美元,FDV約為40億美元。早期投資者可以將他們的投資標記為綠色,而在公開市場上購買該代幣的任何人都將損失本金。Aptos是“VC鏈”的完美示例:散戶投資者可能希望在未來遠離的代幣籌款模型。盡管有這些不利因素,鏈條仍按預期運行;憑借團隊在硅谷的人脈和MOVE語言的能力,Aptos有可能在未來看到更多的dApp和采用。網絡基礎設施

Oracles

到年底,區塊鏈基礎設施最引人注目的發展之一是Chainlink質押機制的推出。LINK持有者現在可以質押他們的代幣以提高網絡安全并獲得LINK獎勵。這標志著預言機提供商的本性轉變,并進一步去中心化了協議。但是,不要將LINK質押與與其他區塊鏈網絡相關的典型PoS共識機制混淆。相反,這種機制更類似于圍繞Oracle數據可靠性的服務保證。如果節點運營商未能履行其服務協議義務,則可以削減一部分抵押LINK,并將其重新分配給更可靠的節點運營商。Chainlink為DeFi借貸市場提供了一個鏈上真實來源,因此增強預言機的安全性對于DeFi的持續成功至關重要。該協議實施了25MLINK的初始質押池上限。這種受保護的啟動將有助于協議以受保護的方式逐步升級。在其初期,質押將通過LINK排放來激勵,但隨著時間的推移,這些將被淘汰,用戶服務費將成為激勵的主要來源。此外,Chainlink將啟動一個合作伙伴成長計劃,各種協議和DAO可以為質押參與者提供激勵,以換取價格/數據饋送。雖然存在其他預言機,但Chainlink迄今為止的采用率和實戰測試最多。隨著質押的推出,Chainlink的未來依然光明。在整個2022年,即將推出的預言機解決方案Pyth繼續宣布新的合作伙伴關系和集成。Pyth與Chainlink的不同之處在于其價格更新的“pull”模型。通常,預言機將價格更新“推送”到區塊鏈,但Pyth旨在通過拉動模型改善延遲和可擴展性,用戶僅在需要時才請求價格更新。Pyth目前存在于13個區塊鏈上,包括Ethereum、Solana、Avalanche和Polygon。到目前為止,Synthetix、Ribbon、Lido和其他幾個協議已承諾使用Pyth提要來實時更新適用數據。雖然Pyth的代幣尚未上線,但該協議可能會在2023年對Chainlink的預言機主導地位構成重大威脅。Bridges

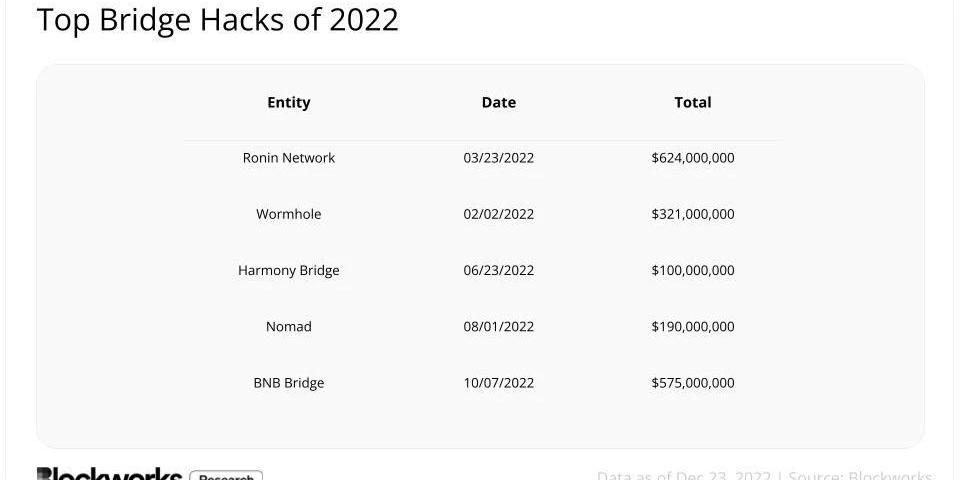

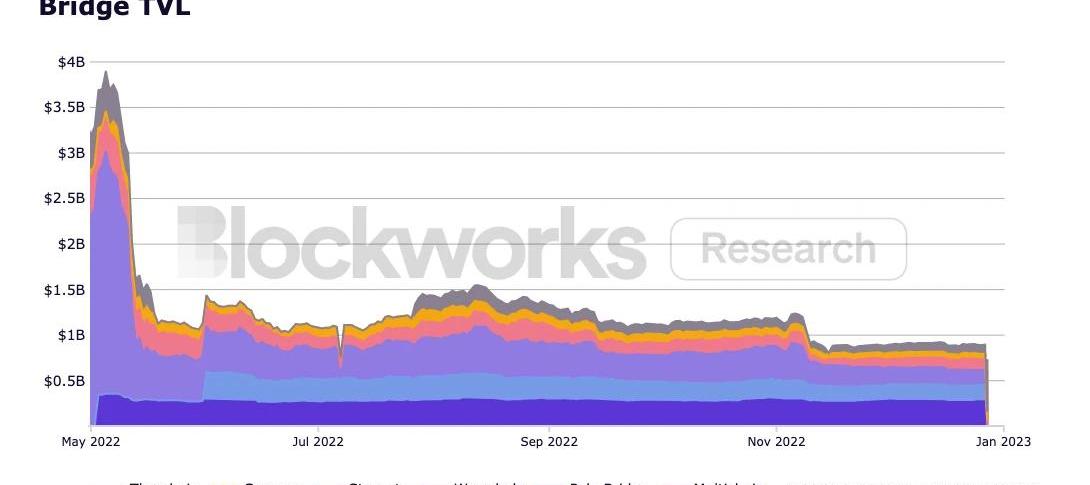

Bridges在今年下半年的活動大幅減少,主要是因為鏈上活動全面下降。另一個促成因素可能是全年發生的大量黑客攻擊,總計至少21億美元。

不過,跨鏈橋仍然是多鏈未來的關鍵基礎設施,但需要大幅提高安全性以減輕流動性提供者和最終用戶損失的風險。如果有的話,2022年證明我們還有很長的路要走才能無憂無慮地在鏈之間跳轉。我們仍在等待Synapse和Stargate部署他們自己的“layerzero”鏈,這可以大大改善萬物多鏈的用戶體驗。隨著我們進入2023年,我們可以預期Synapse網絡或零層網絡的成功部署將有助于解決孤立的流動性問題,即dApp競相維持跨多個網絡的流動性,而不是讓所有部署都使用一個流動性層。下圖顯示了六個著名跨鏈橋在其本地網絡上的TVL。

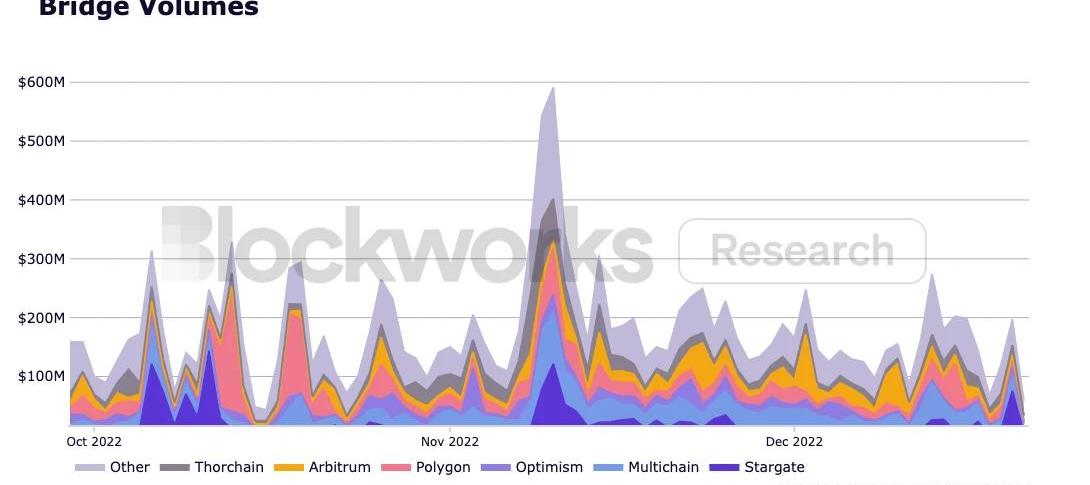

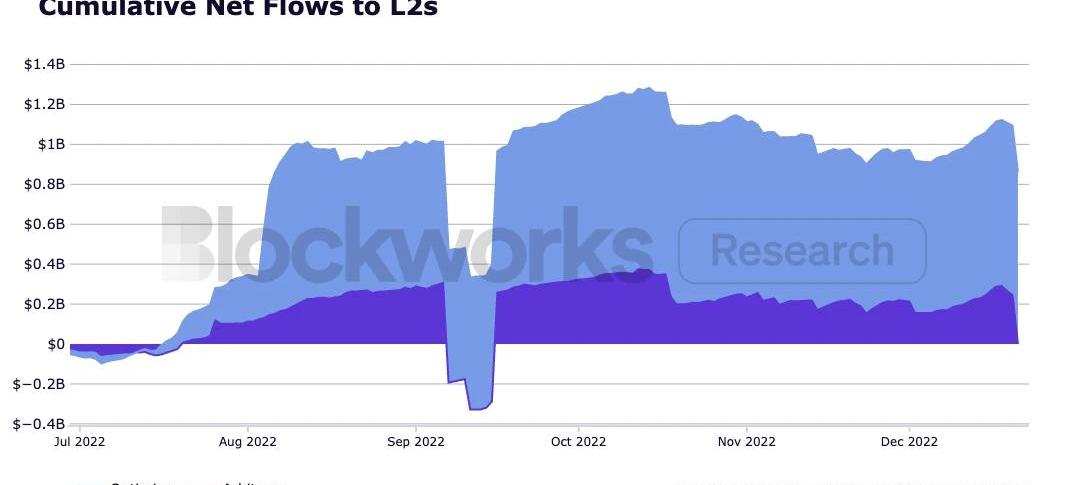

雖然整體跨鏈橋TVL顯著下降且橋接量停滯不前,但下半年L2s之間的橋接活動確實顯示出大幅增長。結合上面討論的有關L2利用率的指標,這些生態系統顯示出前景。具體來說,GMX的資金流入增加要歸功于Arbitrum。空投獵人和尋求使用Velodrome、Lyra和Synthetix的參與者可能會帶來樂觀情緒的激增。

最后的想法

雖然資產價格的大幅下跌導致TVL全面下跌,但今年有很多積極的發展。以太坊能夠成功地從PoW遷移到PoS,并在不到四個月的時間內減少了15億美元的拋售壓力。Optimism和Arbitrum的采用率繼續攀升,表明對EVM和以太坊L2的需求。Cosmos在增加CosmosHub的存在和價值積累方面取得了巨大進步,同時提供了足夠有吸引力的開發人員環境來吸引dYdX離開StarkEx。盡管Solana和Avalanche等“AltLayer-1”今年在TVL、開發者份額和VC資本方面受到了巨大沖擊,但開發者仍然一如既往地雄心勃勃,堅定不移地創造最佳體驗,并始終致力于讓下一個十億用戶進入加密領域。雖然跨鏈橋是今年許多黑客攻擊的主題,但這些網絡的安全性仍在不斷加強,尤其是隨著Stargate和LayerZero、Circle的跨鏈傳輸協議以及zkrollups的原子可組合性的發展。明年充滿希望,因為我們將繼續看到以太坊路線圖的發展,zkrollups、zkEVM和L3s的推出,Solana的Saga手機的發布,dYdX等令人興奮的新Cosmos應用鏈等等。

根據NFTScan數據顯示,NFT市場Blur過去7天的交易額在各個交易平臺中最高,達到10.7萬ETH,占市場總量的49.47%,為OpenSea平臺過去7天交易額的2倍.

1900/1/1 0:00:00筆者注:經過1個月時間的案例研究、數據分析和深度訪談,以及對Mirror、Lens等40余個Web3.0項目的梳理,我們搭建起了Web3.0創作者經濟的完整框架.

1900/1/1 0:00:00區塊鏈游戲的概念雖然很早就被提出,但嚴格來說,直到20年牛市開始前,整個加密行業都很難挑出一款具有代表性的區塊鏈游戲產品.

1900/1/1 0:00:00以太坊上海升級計劃于今年3月份進行,其中有一項是信標鏈開放ETH質押解鎖,也就是所謂的EIP-4895.

1900/1/1 0:00:002022年是負面事件頻發的一年,同時也是加密監管倒逼行業合規劃至關重要的一年,而加密財務透明合規可審計和加密稅收也是重要的監管方向之一.

1900/1/1 0:00:00摘要 本文為a16z為金融穩定委員會的“加密資產活動的國際監管”主題活動所撰寫的評論信,主要分為三部分:1.討論DeFi&CeFi之間的區別.

1900/1/1 0:00:00