BTC/HKD-4.08%

BTC/HKD-4.08% ETH/HKD-5.79%

ETH/HKD-5.79% LTC/HKD-3.94%

LTC/HKD-3.94% ADA/HKD-7.44%

ADA/HKD-7.44% SOL/HKD-11.29%

SOL/HKD-11.29% XRP/HKD-7.16%

XRP/HKD-7.16%穩定幣是加密貨幣中最偉大的創新之一。但新的一年來臨之后,穩定幣的格局將會如何變化?GHOcrvUSDDinerodpxUSD

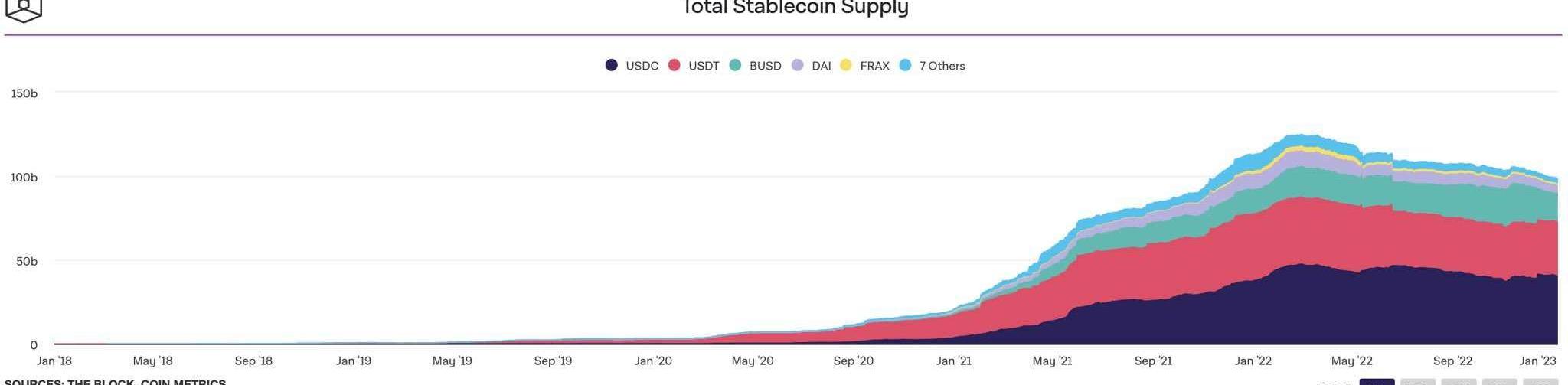

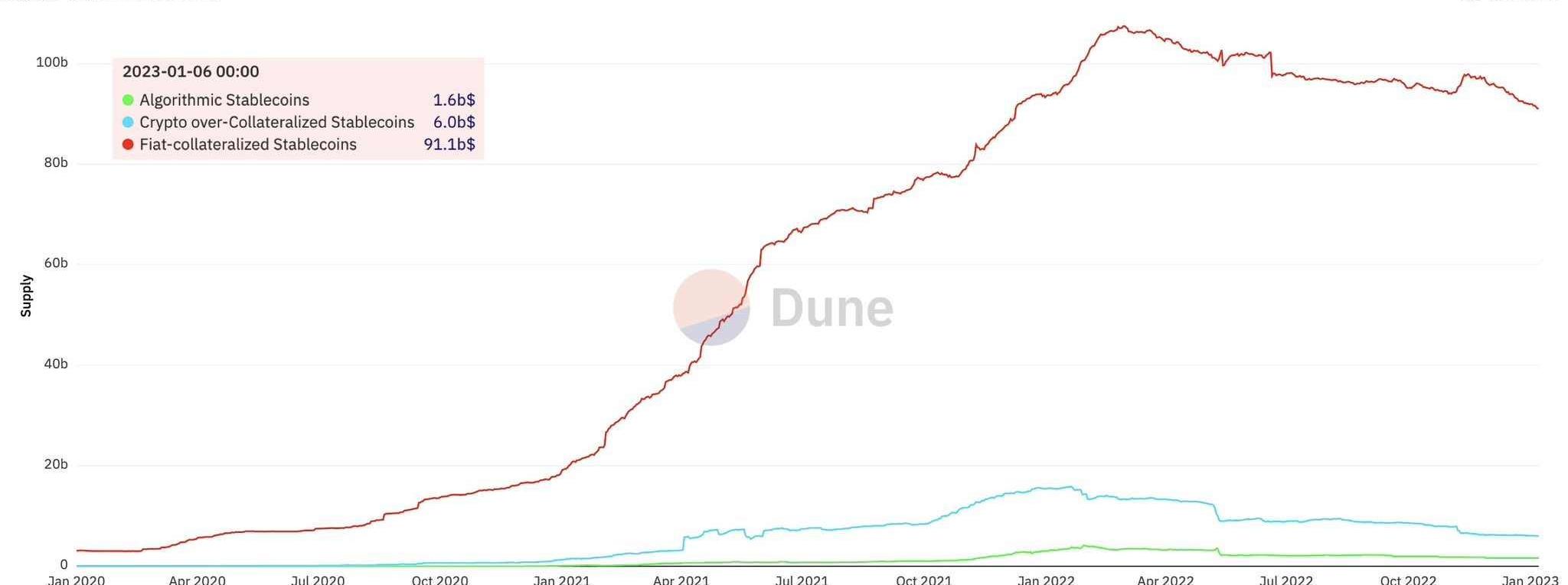

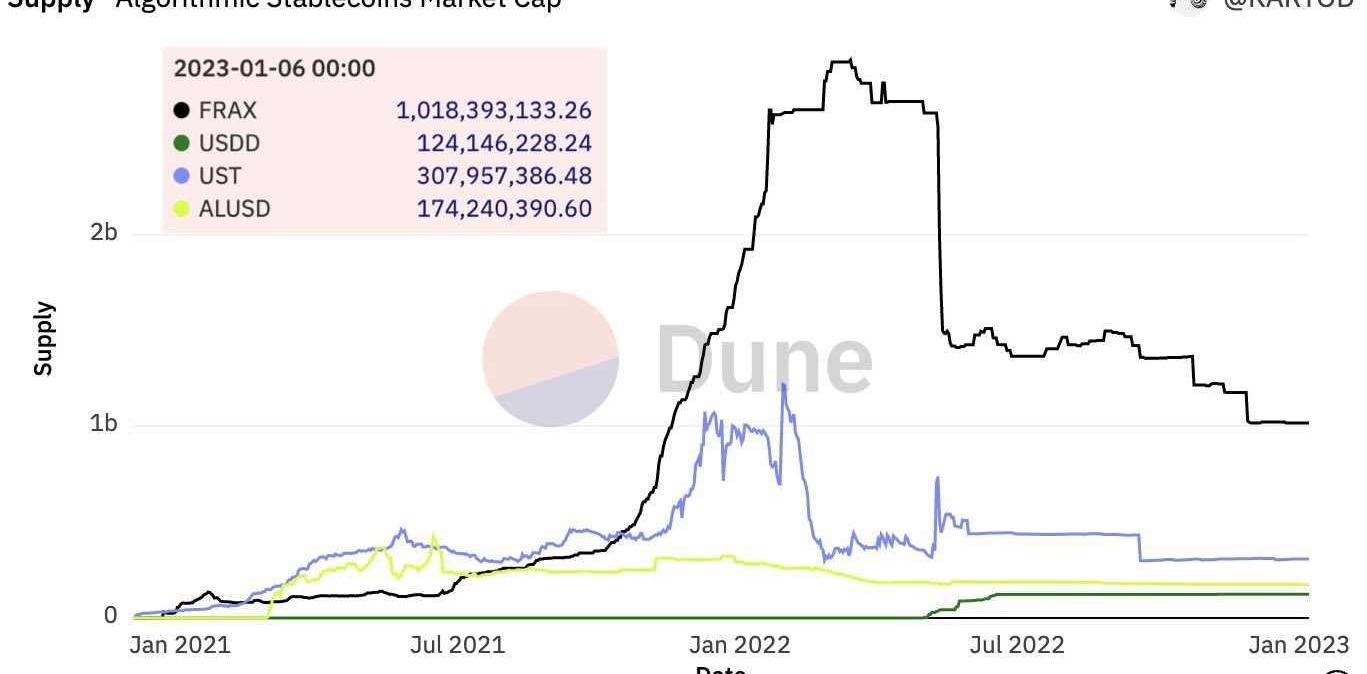

穩定幣可以用來吸引用戶進入DeFi。而且,還可以吸引流動性到發行它們的原生協議。事實上,為了增加協議的收入,獲得原生穩定幣數量的主導地位可能至關重要。因此,首先,簡要介紹一下目前的情況。正如Dune上數據分析指出的那樣,到目前為止,相對于加密貨幣過度抵押和算法穩定幣,法幣抵押的穩定幣是最廣泛使用的。但在熊市,它們依然受到了打擊。

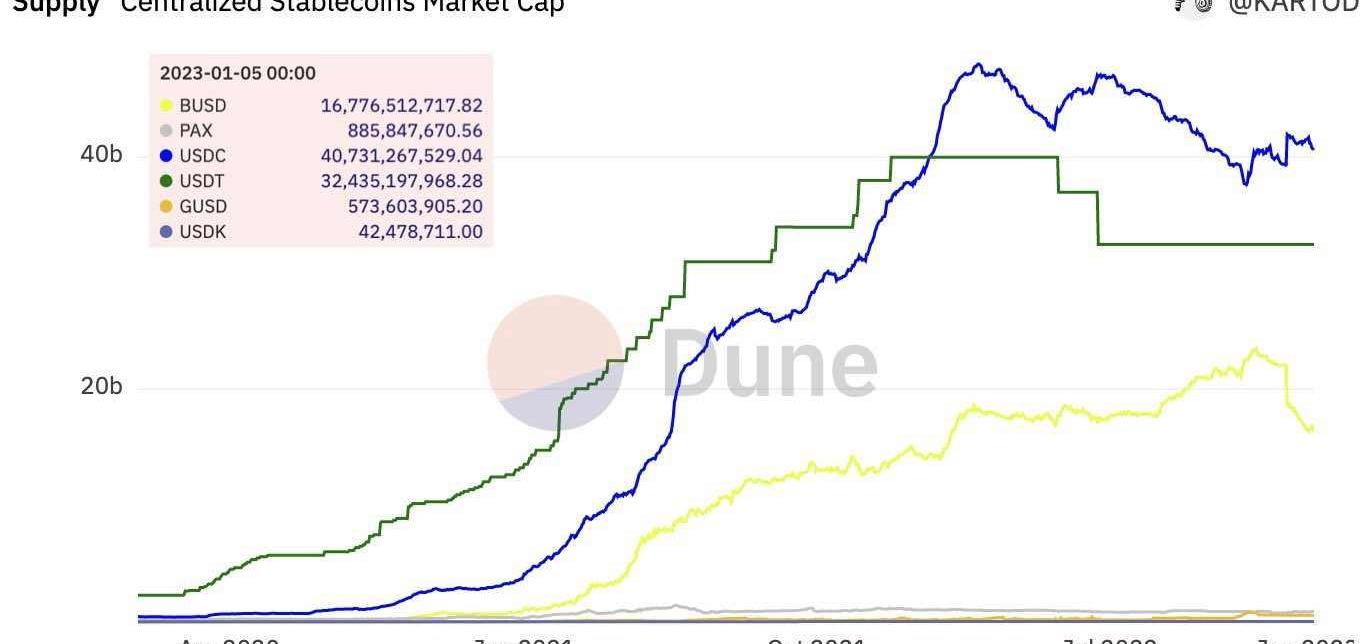

更具體地說,盡管Busd在2022年看到了相當大的漲幅,但USDT和USDC呈下降趨勢,而且最近針對Binance的FUD使其損失了數十億美元的總供應量。不過,大約92%的美元掛鉤幣是由中心化實體支持的。

歐洲央行研究報告接受穩定幣的挑戰:金色財經報道,歐洲中央銀行 (ECB) 的一項新研究發現,可用于允許日常零售交易的零售中央銀行數字貨幣 (rCBDC) 在被接受方面可能會面臨艱難的攀升。該論文稱,將進行“進一步調查”,以了解采用rCBDC必須具備哪些功能,包括對不良反應的研究。歐洲央行表示,央行在平衡“以下三個方面”方面可能面臨 rCBDC 的艱難選擇:(i)保持當前政策目標的優先順序,(ii)選擇可能增加采用可能性的設計和策略, (iii) 使用避免負面經濟影響的設計。

該研究繼續說,可能會出現一個“設計選擇問題”,這將歸結為如何最大限度地提高有效實施的預期政策目標的數量,以及避免負面的經濟影響。銀行可能還必須在“保持政策目標的層次結構”和確保廣泛采用 rCBDC 之間做出選擇。

歐洲央行最近表示,它希望數字歐元能夠讓歐元體系充當中間人來驗證交易,至少一開始是這樣。[2022/10/17 17:28:38]

美國證交會正在調查UST穩定幣崩盤對Terraform所構成的新威脅:6月10日消息,據知情人士透露,美國證交會正在調查穩定幣TerraUSD(UST)在上月崩盤前的營銷活動是否違反了美國聯邦投資者保護規定。知情人士稱,美國證交會執法部門的律師們正在研究發行穩定幣UST的發行機構Terraform Labs,以確認該公司是否違反證券和投資相關的監管規定。(金十)[2022/6/10 4:15:11]

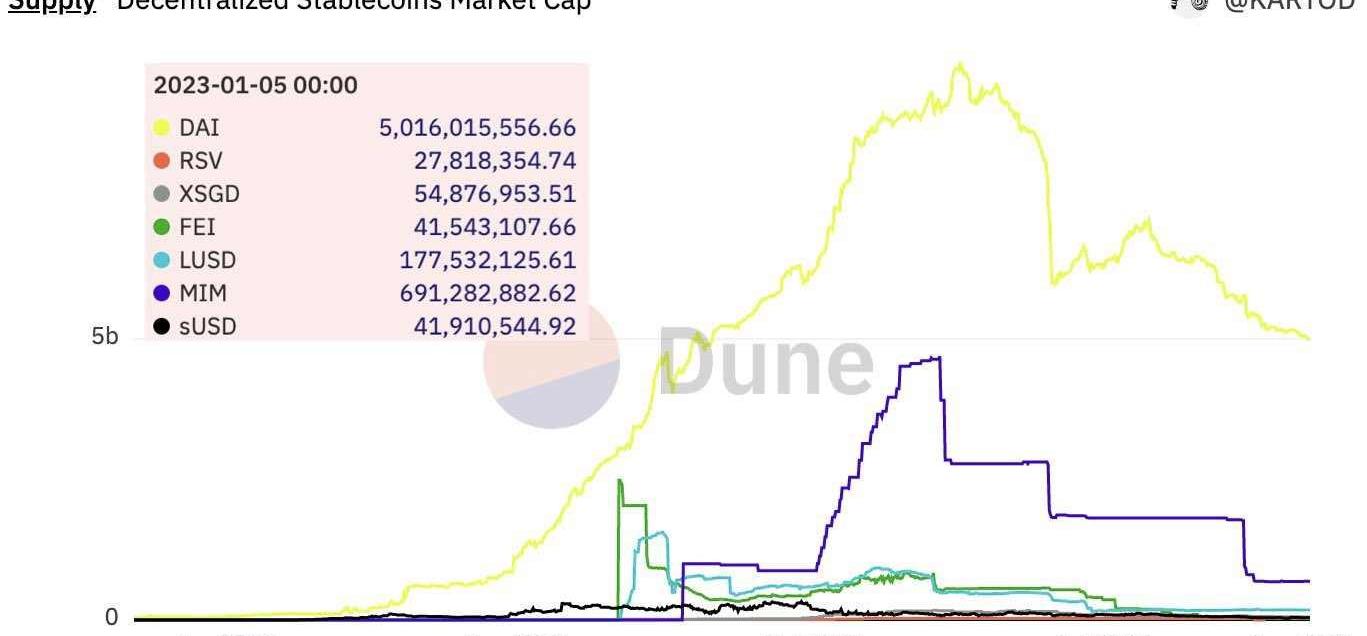

此外,在Luna崩潰后,去中心化和算法穩定幣在信任方面受到了沉重打擊。雖然他們的市值并不能和中心化的幣種相提并論,但像DAI、LUSD、FRAX和MIM這樣的幣種已經很難跟上腳步。

穩定幣TUSD正式上線雪崩協議Avalanche:據最新消息,高度合規透明的穩定幣TUSD現已發行雪崩協議Avalanche版本。AVA Labs總裁 John Wu對此表示:“穩定幣TUSD的到來對雪崩協議Avalanche來說至關重要。” 穩定幣TUSD作為高度合規透明的美元穩定幣,將為雪崩協議Avalanche生態帶來大量的穩定幣流動性。 此外,由于該協議具有企業級協作性、高度可擴展性等特點,新版本發行后,穩定幣TUSD也將更適用于高頻交易以及其他對延遲度要求更高的區塊鏈場景。[2021/3/2 18:08:06]

我們也不要忘記其他失敗,比如:Waves的Neutrinousd;NearProtocol的USN;Tron的USDD。因此,既然我們已經看到了當前的情況,那么讓我們來看看那些旨在贏得市場份額以對抗中心化穩定幣的協議。Aave的$GHO

Aave是DeFi的基礎之一。即使在熊市的這個階段,其TVL也可以維持在58.6億美元。在夏天,Aave宣布他們將推出一個由治理管理的支持過度抵押的穩定幣,GHO。

算法穩定幣今日平均跌幅為4.49%:金色財經行情顯示,算法穩定幣今日平均跌幅為4.49%。6個幣種中2個上漲,4個下跌,其中領漲幣種為:BAC(+5.92%)。領跌幣種為:AMPL(-14.36%)、ONS(-7.06%)、RSR(-4.40%)。[2021/1/5 16:28:54]

「Facilitators」將能夠鑄造和燃燒GHO,他們將由Aave治理管理。此外,持有AaveToken的用戶將能夠以折扣利率鑄造GHO。該協議將基于套利理念,以保持GHO的價格穩定。此外,它不依賴于外部價格預言機。我知道在UST崩盤之后,這聽起來很可怕,但機制是相當不同的。UST的套利是基于它自己的平衡波動性資產,而GHO將由一籃子的Token提供超額抵押。Curve的$crvUSD

聲音 | CoinShares董事長:由黃金支持的數字資產可激發穩定幣吸引力:數字資產管理公司CoinShares董事長Danny Masters認為,由黃金支持的數字資產DGLD將可激發穩定幣的吸引力,注:DGLD是一種數字資產(代幣),表示存儲在瑞士保險庫里的已分配的實物黃金,并通過建立在比特幣網絡上的側鏈進行標記。英國金融市場行為監管局的數字證券管理平臺Globacap、數字資產管理公司CoinShares等組成的財團此前推出了價值逾2000萬美元的數字化黃金DGLD網絡。(雅虎財經)[2019/11/22]

Curve是加密貨幣生態系統的另一個里程碑。就交易量而言,它在所有DeFi中排名第二,在7天內達到13.6億美元,占總市場的22%。與Aave類似,他們在去年夏天宣布了一個新的穩定幣,名為crvUSD。

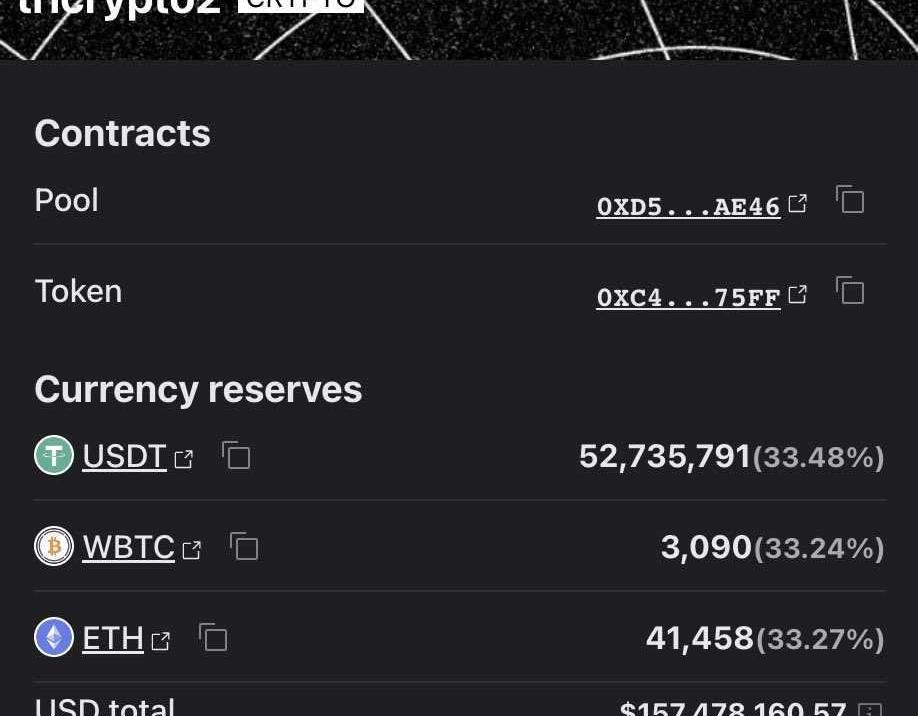

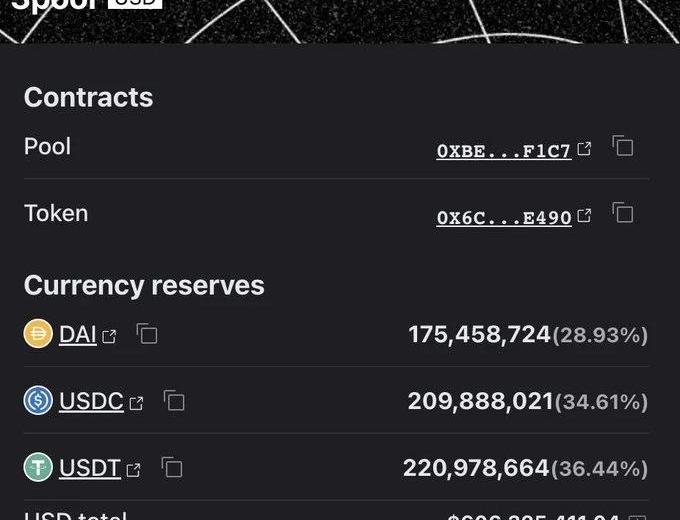

創始人證實,crvUsd將被超額抵押。但Curve團隊有兩項令人印象深刻的創新。一個已經在白皮書中公布,而另一個還在傳聞中:LLAMA;由LP支持。LLAMA將使債務頭寸的持續清算機制成為可能。這意味著,與Dai不同,在發生沖擊事件時,抵押品頭寸將在發生沖擊事件時逐漸平倉。這種平滑過程可以防止市場波動中的損失。crvUSD由tricrypto2和3pool過度抵押。這只是猜測,但關于crvUSD將得到Curve流動資金池支持的謠言越來越多:tricrypto2:由USDT、wBTC和ETH組成。3pool:由DAI、USDC和USDT組成。

RedactedCartel的$Dinero

RedactedCartel團隊幾個月前宣布,他們將推出自己的第一個穩定幣:一個完全由以太坊超額抵押支持的穩定幣。他們說它將分階段進行,第一階段將在23年第一季度推出。

正如你可能知道的,Redacted生態系統為DeFi協議賦予了鏈上流動性、治理和現金流。因此,也許激勵措施將是這個穩定幣的關鍵。Dopex的$dpxUSD

Dopex是加密貨幣中最有趣的期權協議之一。它以Arbitrum為基礎,并且一直在創新。雖然我們不知道確切的時間,但團隊宣布在未來將推出dpxUSD。

DpxUsd將得到以下支持:75%USDC25%rDPX這種穩定幣通過將rDPX與USDC結合成一個流動性對來鑄造,從而以折扣的形式為鑄造它提供激勵。但是,如果發生脫鉤事件,會發生什么?有三種可能性:協議將dpxUSD從LP中移除,迫使池子重新平衡其掛鉤。鯨魚通過購買dpxUSD進行干預,盡管這將基于信任。在發生極端事件的情況下,dpxUSD將以相關資產的折扣被贖回。最后一個策略將存在套利機會,因為基礎抵押品一直在賺取收益,并且其價值應該高于其dpxUsd的美元價值。總結

以上就是對即將到來的穩定幣的概述。但我們不應該忘記最近已經在市場上的項目,例如FraxFinance(FRAX)和Liquity(LUSD):Frax是一個部分由抵押品支持、部分由算法支持的穩定幣;Lusd是由ETH支持的。總之,歷史告訴我們,去中心化穩定幣經常失敗或不得不改變其機制。或者遇見MakerDAO在2020年3月的崩潰中DAI破產后發生的情況。這就是為什么他們從100%的ETH支持轉換為大約50%的USDC。因此,盡管其中一些協議在為DeFi部署令人難以置信的解決方案方面有著"悠久"的歷史,但我們應該始終牢記,創新從來都是有風險的。而且,在未來幾年,對這一資產類別的監管也將到來。盡管如此,我列出的所有協議都試圖從根本上創新加密貨幣。我們之前還沒有看到一個主要的Token發行的穩定幣,或者一個擁有數十億TVL的借/貸dApp推出穩定幣。所有這些創新都在嘗試徹底改變這個行業。我們已經習慣了獲取流動性和投票權的Curve戰爭。但穩定幣戰爭可能是吸引市場份額和現實世界效用的下一個階段。我們的目的是將權力從中心化實體手中奪回,并將其還給去中心化。原地址

12月30日,以太坊聯合創始人“V神”VitalikButerin在社交媒體發文稱:“一些聰明的人告訴我,Solana是一個認真且聰明的開發社區,現在那些可怕、投機取巧的人已經被洗掉了.

1900/1/1 0:00:00編譯節選:GaryMa吳說區塊鏈注:SBF回應這篇文章,表示:“我顯然強烈反對這里的許多與FTX相關的特定表達,但是我在很大程度上同意你更高層次的觀點。這是我一次又一次聽到的東西的變體.

1900/1/1 0:00:00作者:IOBCCapital2022全年Crypto行業基本處于擠泡沫的過程,Terra崩盤、3AC倒閉、FTX暴雷……熊市的寒意襲卷了幾乎一整年.

1900/1/1 0:00:00自Arbitrum開始火熱以來,每周都有新的DEX協議在Arbitrum上推出,但排名前4位的DEX表現如何.

1900/1/1 0:00:00近日,市場回暖。局部熱點開始浮現,而SHIB則取得約20%的單日漲幅。不僅如此,SHIB生態的幣種漲幅也頗為可觀,BONE、LEASH的行情均快速上揚.

1900/1/1 0:00:00編者寄語:ECN社區的讀者朋友們,新年快樂!2022年即將過去,回望過去這一年,以太坊社區有苦亦有樂.

1900/1/1 0:00:00