BTC/HKD-0.56%

BTC/HKD-0.56% ETH/HKD-2.91%

ETH/HKD-2.91% LTC/HKD-2.27%

LTC/HKD-2.27% ADA/HKD-2.09%

ADA/HKD-2.09% SOL/HKD-1.18%

SOL/HKD-1.18% XRP/HKD-1.57%

XRP/HKD-1.57%介紹

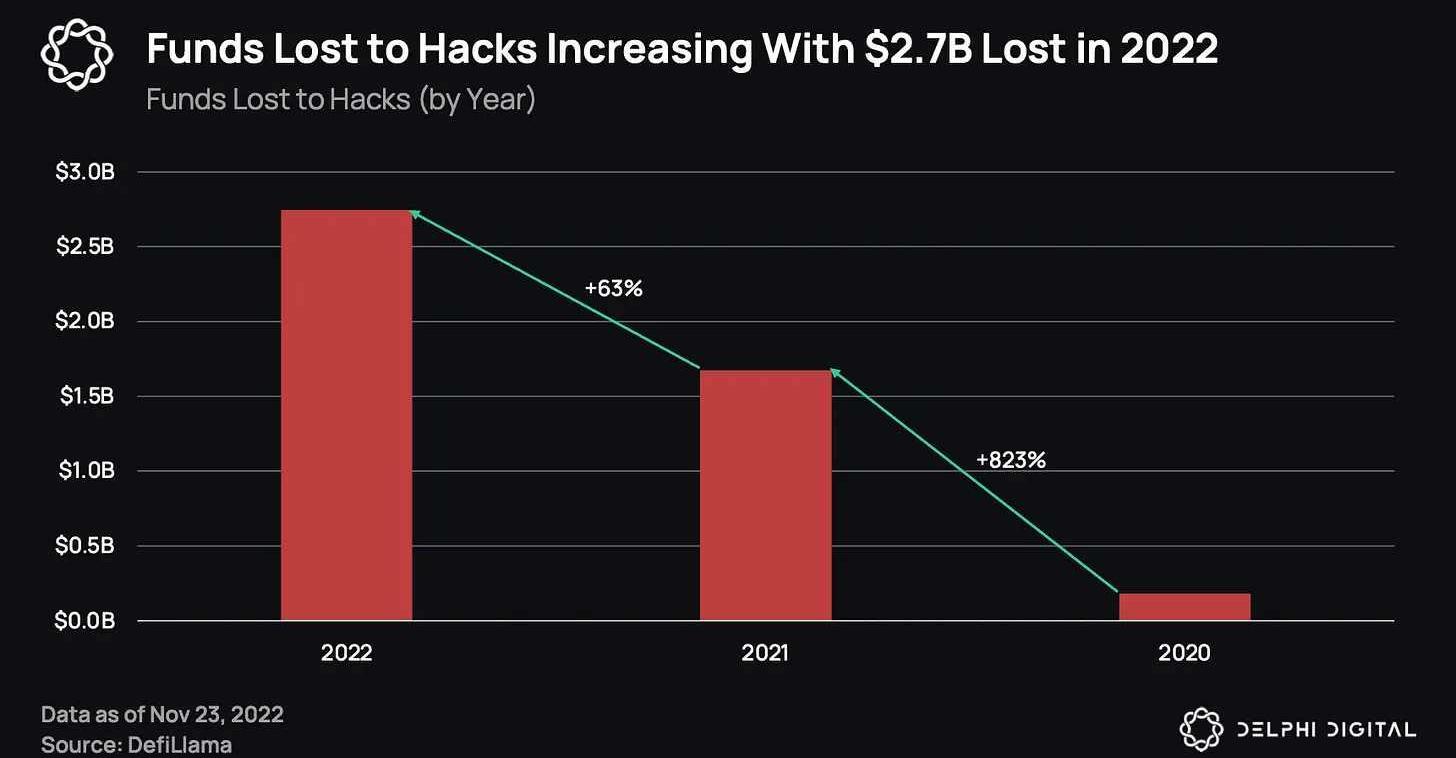

DeFi的出現為許多協議開辟了產生收益的機會。但是,隨著協議獲得越來越多的吸引力,并且看到智能合約中的存款越來越多,這為黑客和利用者創造了有利可圖的機會。黑客們發現了協議架構或智能合約中的缺陷,并找到了從這些缺陷中提取價值的方法。自2020年DeFisummer開始以來,被盜資金的數量只增不減。僅在2022年,因黑客攻擊而損失的資金就已經有27億美元,比去年增加了63%。隨著加密貨幣采用的增加,對協議及其用戶來說,如何防止被利用是很重要的。審計和代碼審查是第一個也是最明顯的步驟。協議和用戶如何保護自己免受這些攻擊?正如TradFi的情況,保險可能是最好的答案。加密保險的內部運作

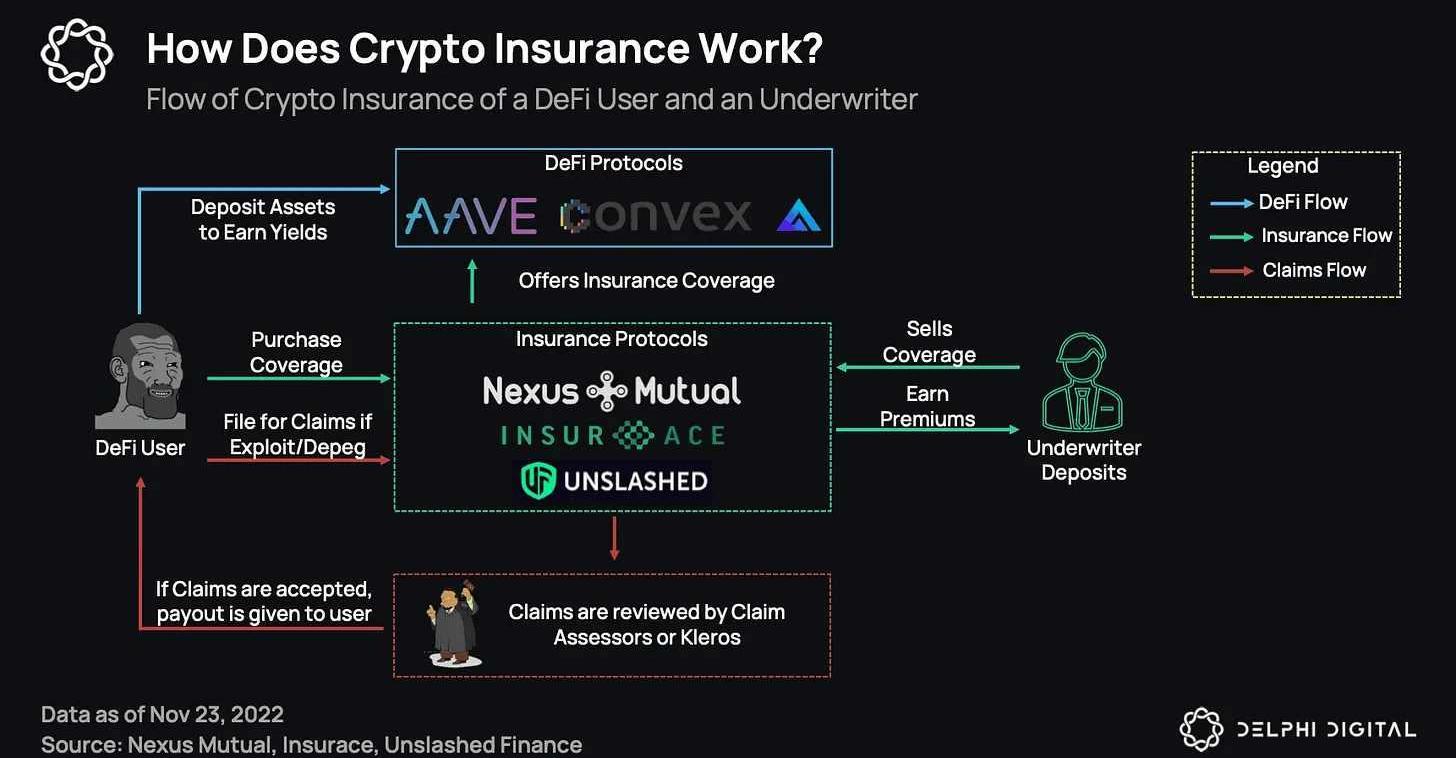

保險協議對選定的DeFi協議提供保險服務。這使得這些協議的用戶可以為某些風險投保。保險協議提供的保險服務主要有兩種類型:智能合約漏洞:涵蓋了協議的底層智能合約。如果智能合約出現故障、黑客攻擊或被利用,導致用戶的資金損失,它將允許對承保金額進行索賠。脫鉤風險:涵蓋了Stablecoin。在發生一定程度的脫鉤時,它將允許對承保金額進行索賠。注:這些是廣義的解釋,用以幫助理解保險的內容。對于確切的保險規范,請訪問保險協議的網站并搜索他們的保障措辭。現在我們了解了所提供的保險類型,接下來讓我們把它們進行細分,以便更好地了解流程和參與者。保險購買人:DeFi用戶將資金存入DeFi協議來獲得收益。為了消除他們在利用智能合約方面的風險,用戶可以使用保險協議來為DeFi協議購買保險服務。他們只需要支付一小筆保險費,這筆費用通常低于他們從收益率耕作中獲得的收益。當漏洞發生時,用戶就可以用相關證明來提出索賠。一旦被批準,用戶就會得到保險賠付。保險發行人:保險協議為選定的協議或Stablecoin提供保險服務。用戶可以通過支付保費來購買保險。傳統保險的交易對手方是保險公司,但與此不同的是,保險協議允許其他用戶承保存款。然后,承保人的存款將從保費中獲得收益,同時獲得Token獎勵。當漏洞發生,用戶提出索賠時,索賠評估員將投票批準或拒絕索賠。任何人都可以通過質押保險協議的原生Token成為索賠評估員。一旦批準,保險賠付款就會支付給買方。如果被拒絕,就不會有賠付。索賠評估員也會在索賠結算后獲得費用或Token獎勵的投票獎勵。沒有吸引力的關鍵產品

Curve Finance創始人將2400萬美元的CRV存入Aave,以降低清算風險:金色財經報道,上周末,一個標記為屬于Curve Finance創始人Michael Egorov的錢包將3800萬個Curve DAO代幣(相當于2400萬美元)存入去中心化借貸平臺Aave。

鏈上分析師Lookonchain指出,這一行動是Egorov增加抵押品和降低潛在清算風險計劃的一部分。由于他控制的抵押品規模龐大,此舉尤其值得注意。Michael Egorov以2.77億枚CRV代幣擔保了他的Aave貸款,占CRV總流通供應量的32%。[2023/6/12 21:31:28]

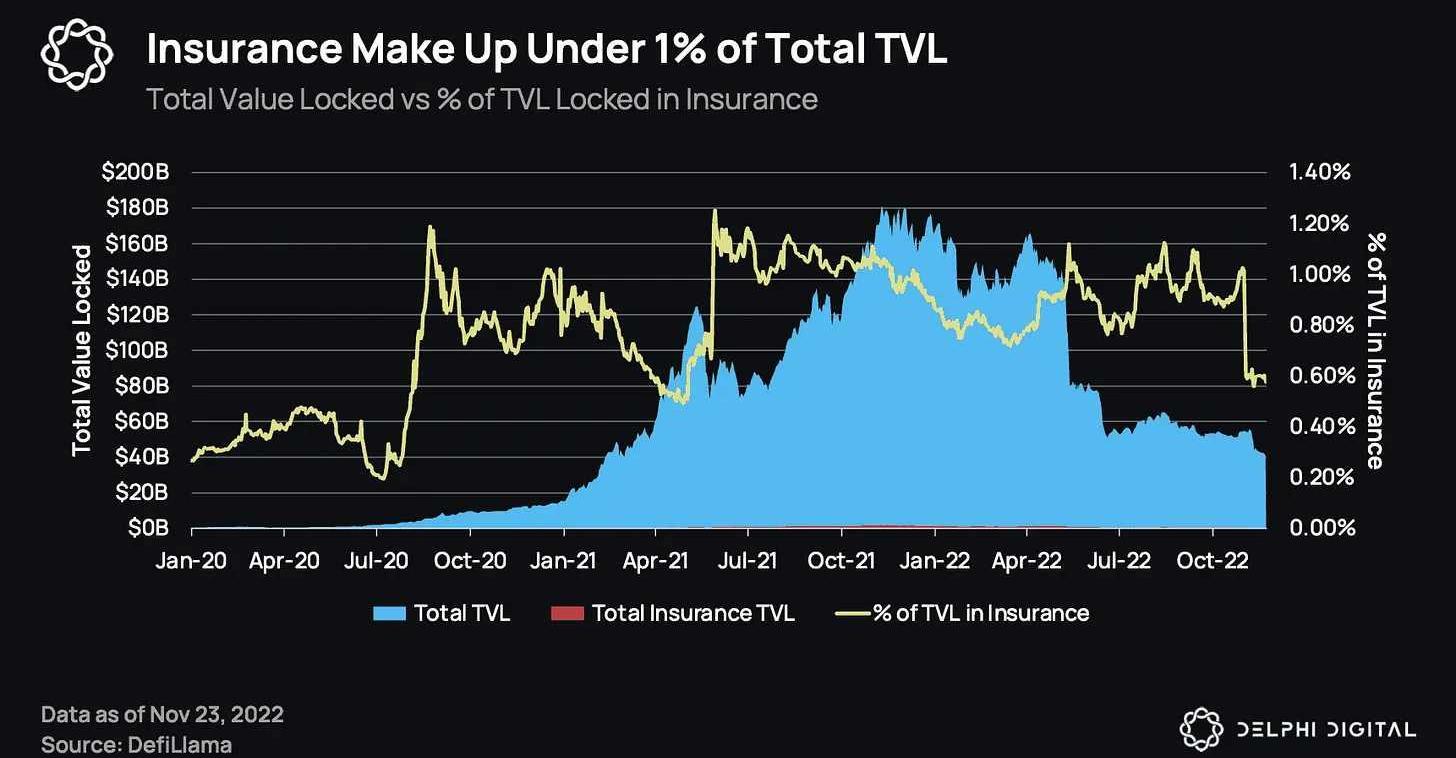

盡管DeFi的TVL在增長,黑客事件也在創下新高,但保險業并沒有什么增長。在高峰期,所有DeFiTVL中只有1.2%受到了保險協議的保護,而最近幾個月卻只占總TVL的0.7%和1%之間。而到現在,也只有2.35億美元的TVL在保險協議中,而整個市場卻整整有408億美元。即使按照200%的保障率來算,它也只能為總TVL的1.15%提供保險服務。

BTC.b 新增支持 BNB Chain:5月29日消息,基于 LayerZero 的比特幣的封裝代幣 BTC.b 新增支持 BNB Chain,目前已在 Trade Joe 上開放交易。[2023/5/29 9:48:49]

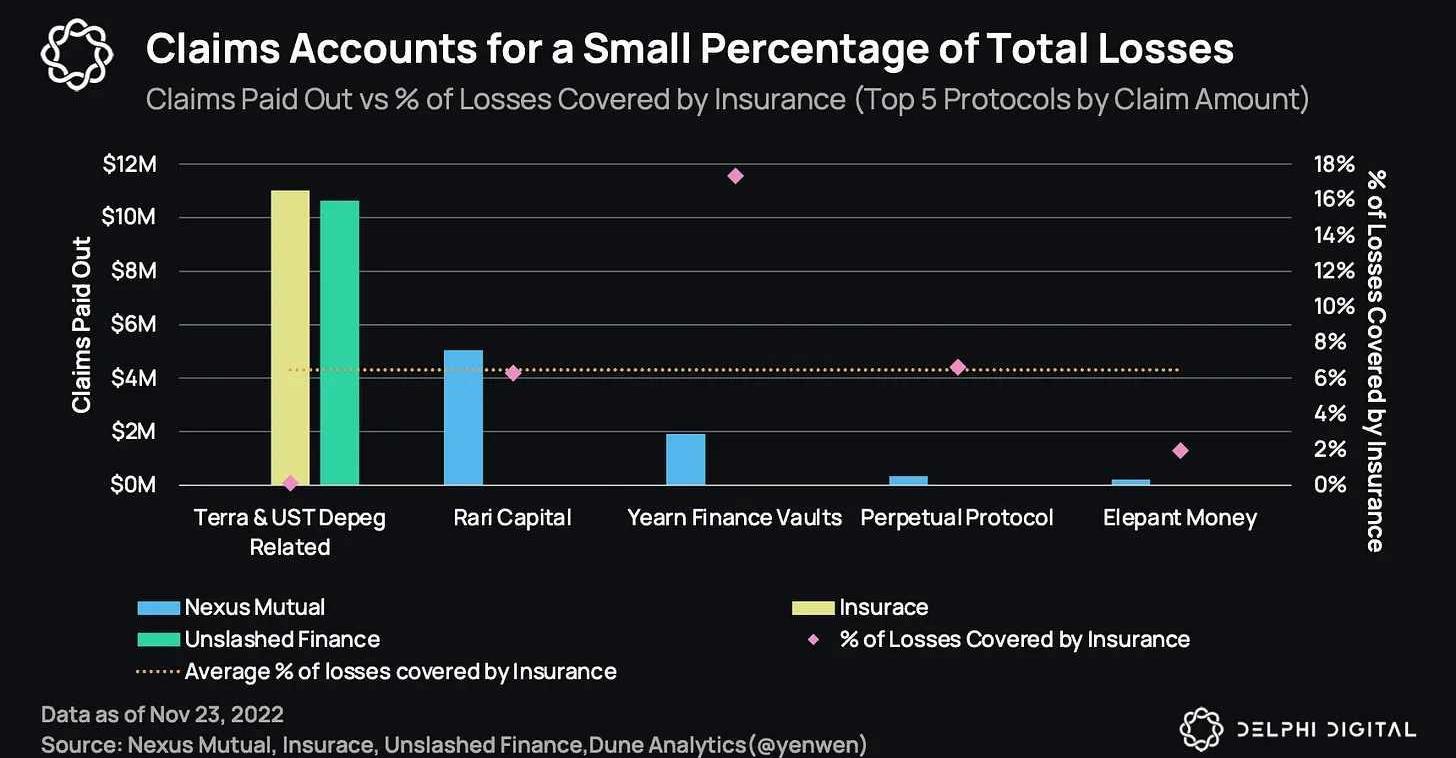

注:Terra和UST的損失是用UST市值的差額來計算的,從脫鉤的前一天到2022年5月17日進行第一次保險索賠的那天。此外,當該研究按照索賠金額排名前五的事件來看時,保險所覆蓋的平均損失只有6.47%。這意味著,每損失100萬美元,只有6.47萬美元得到了保險賠付。以下這兩張圖顯示,DeFi用戶對所涉及的風險投保不足,這可以歸因于目前的保險模式在努力尋找產品與市場的契合點。保險在加密領域中是一個艱難的賣點

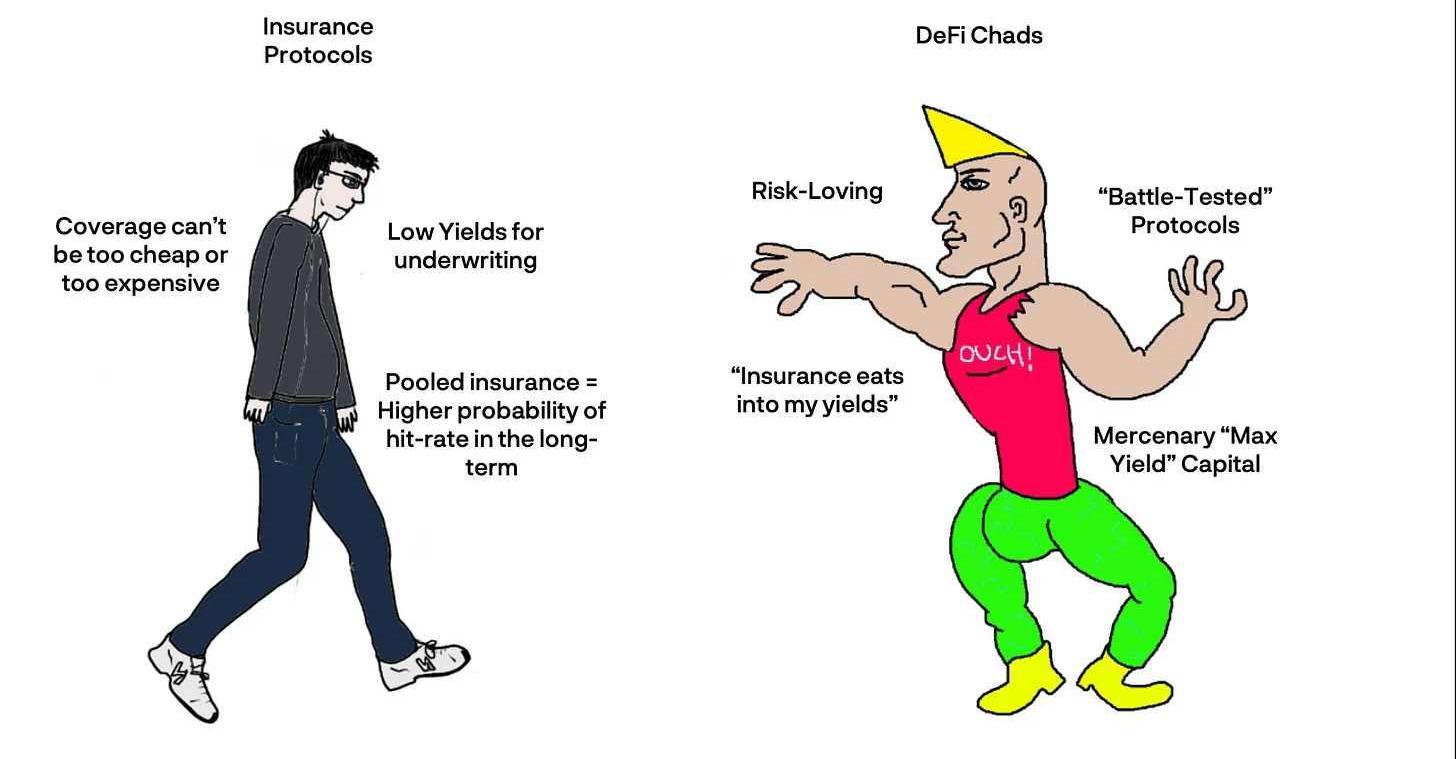

保險仍然是一個很難向加密領域人群銷售的產品。讓我們從行為和激勵的角度來分析一下。首先,讓我們看看DeFi保險發展如此緩慢的核心原因有哪些:1.愛好風險的人群:愛好風險的加密投資者對加密領域的高波動性和高風險都已經習以為常。購買保險來管理風險也并不是人們的第二天性。2.「經過實戰考驗的」協議:經過驗證的協議往往被認為是「更安全的」,因為它們的代碼已經順利運行了很長時間。由于人們認為協議是「經過戰斗考驗的」,因此出現漏洞的風險「較低」,因此用戶認為使用這些協議為他們的存款投保是浪費錢。3.保險的成本損害了收益率:購買的保險通過引入一個成本載體來影響收益率。在DeFi收益率下降的情況下,這一點就更加明顯了。因此賺取15%年利率的人比賺取5%年利率的人更愿意為保險買單。4.資本輪換周期:雇傭資本從一個協議到另一個協議進行輪換,以最大限度地獲得收益。這使得在短時間內購買保險沒有太大的吸引力。保險協議代表了協議本身以及其承保存款。這其中有幾個問題,使承保的積極性下降:1.高風險,低回報:為低收益率承保是有風險的;潛在的尾部事件不僅能剝奪承保人的收益,甚至能減少存入的本金。2.定價問題:如果保險定價太高,就沒有人購買保險。如果定價太低,承保人就沒有動力去承擔風險。3.不同的風險暴露:不同的保險協議設計使承保人很難管理他們的風險。具有孤立的協議池的保險協議允許承保人選擇他們喜歡的協議去存款。具有聚合池的保險協議承擔了更多的協議,也增加了尾部事件的概率。4.缺少無縫整合:保險和DeFi協議作為兩個獨立的單元運作,并沒有為用戶的使用提供無縫整合。保險仍然是一個重要的產品,應該在高風險的加密環境中提供和采用,但我們需要看到當前保險模式為迎合當前的用戶子集而產生的變化。前進之路:采用保險的想法

中國版權協會:區塊鏈技術為版權領域帶來變革:金色財經報道,在第七屆中國網絡版權保護與發展大會上,中國版權協會發布《新技術在版權領域的運用報告》,《報告》認為,基于區塊鏈技術去中心化、可信任、不可篡改性等優勢,區塊鏈在減少版權管理的成本、提升版權確權維權效率、減少版權交易成本等方面有著明顯的優勢。目前,國內較為成熟的版權區塊鏈產品在版權存證、固證、交易等實際應用場景中發揮了重要作用。未來,在立法層面應對區塊鏈技術予以關注,發揮區塊鏈技術的正面價值;在版權行政管理中需要重視區塊鏈在版權確權領域所帶來的創新型變革,盡快明確區塊鏈版權確權應用領域的監管原則、監管手段、監管對象以及法律責任;在版權司法保護中,要合理規制司法管轄權,構建全國統一的區塊鏈存證平臺;同時也要針對創作者、出版主體、媒體平臺和區塊鏈服務平臺在區塊鏈技術的使用方面做出行業規范;還需要關注到區塊鏈技術在助力版權產業發展過程中仍存在適用邊界和挑戰等問題,并加以科學解決。(中國知識產權資訊網)[2023/3/4 12:42:18]

隨著對一般DeFi用戶操作方式的了解,我們也尋找創新的方法來改善或創造一種不同的方式來為不同的人群提供保險服務。

Hamilton Lane價值21億美元基金通過Securitize在Polygon上向個人投資者開放:2月1日消息,據Polygon官方博客,全球資產管理公司Hamilton Lane價值21億美元基金正在利用數字證券平臺Securitize在Polygon網絡上的代幣化平臺向個人投資者開放。Hamilton Lane正在通過一只新的代幣化支線基金向個人投資者開放其Equity Opportunities Fund V的一部分,代幣化基金為個人提供了一種投資私募股權資產類別的方式,最低投資額從平均500萬美元降至2萬美元。Securitize和Hamilton Lane共同計劃在未來幾個月推出另外兩支支線基金。

此前金色財經報道,資管公司Hamilton Lane擬通過代幣化基金以吸引個人投資者投資。[2023/2/1 11:40:07]

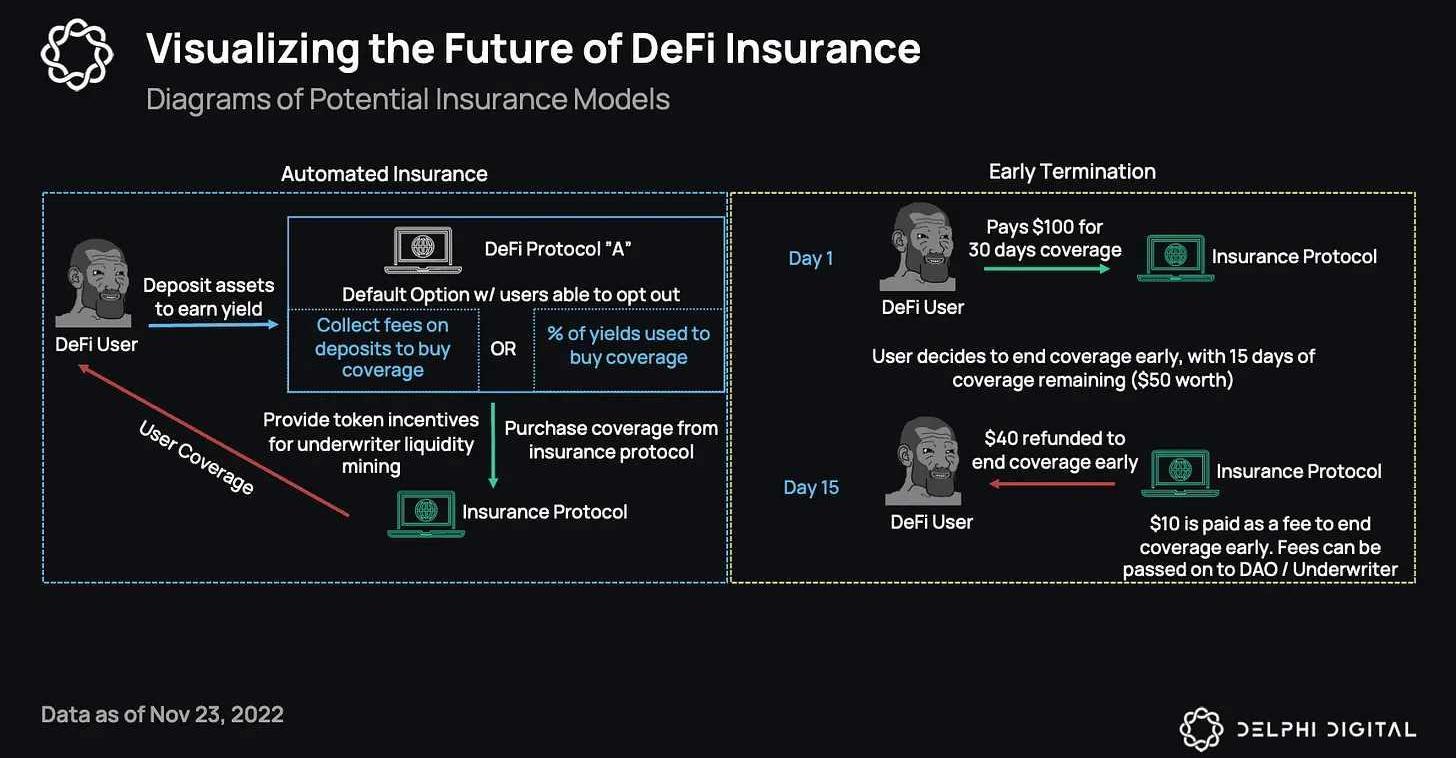

自動保險這依賴于一種被稱為「狀偏差」的認知偏差,它指的是人類傾向于讓事情保持原樣而不是改變它們。自動保險可以在各種DeFi協議中實施,允許用戶自行選擇退出。當產量耕作時,用戶可能需要支付押金費用或收益的小部分比例來為用戶購買保險。此外,協議可以將Token排放導向保險協議,以激勵承保人,確保有足夠的流動性為用戶購買保險。提前終止一些傳統的保險供應商有提供允許提前終止的條款。有一個例子是,為期一年的全球旅行保險。如果你想提前結束旅行,不再需要保險,你可以終止保險以來回部分保費。將同樣的邏輯應用于DeFi保險,如果你決定提前終止保險,你應該能夠收回你所支付的部分保費。這就解決了買方不再接觸的協議的冗余保險的問題。保險協議和承保人也受益,因為他們可以對提前終止收取費用。這釋放了承保的流動性,供其他用戶購買,使其更有資本效率。

以太坊 Kiln 測試網將于下周關閉:9月9日消息,以太坊基金會宣布以太坊Kiln測試網將于下周關閉,屆時由客戶端和測試團隊以及基礎設施提供商維護的引導節點和驗證器將關閉。此外,Ropsten和Rinkeby測試網也將于2022年第四季度和2023年第二季度分別關閉。[2022/9/9 13:20:16]

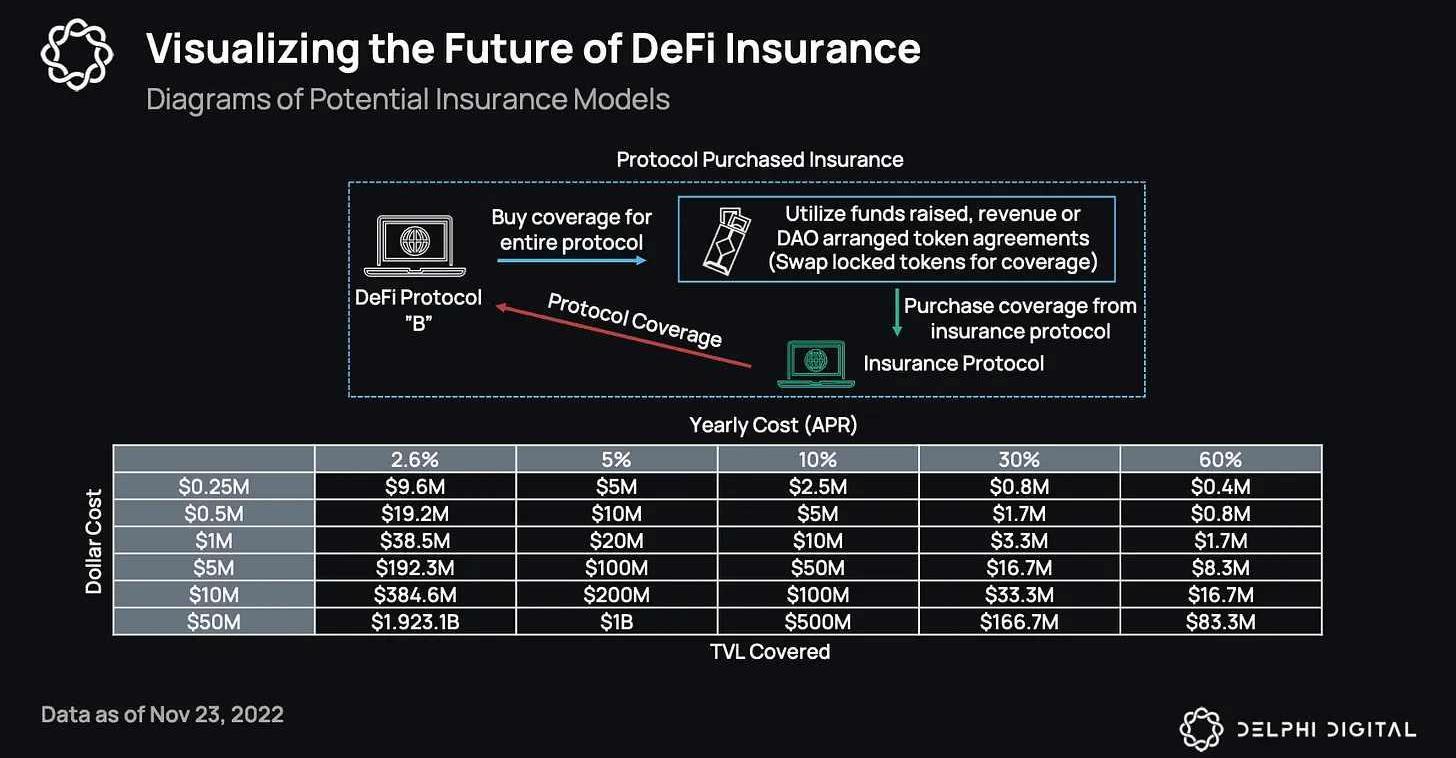

協議購買的保險協議購買的保險通過為整個協議提供保障而使用戶的操作變得簡單。用戶在用戶界面或用戶體驗方面不會有任何差異,也不必為保險付費。雖然這對終端用戶有利,但對協議來說,成本會非常高。使用NexusMutual公司最便宜的2.6%年利率的保險,25萬美元只覆蓋了960萬美元的存款。這意味著該協議必須產生等量的協議收入,才能在其覆蓋成本上實現收支平衡。沒有盈利模式的協議不太可能采用這種模式。協議也可以使用籌集的資金或Token協議來資助這種保險。保險業持續創新

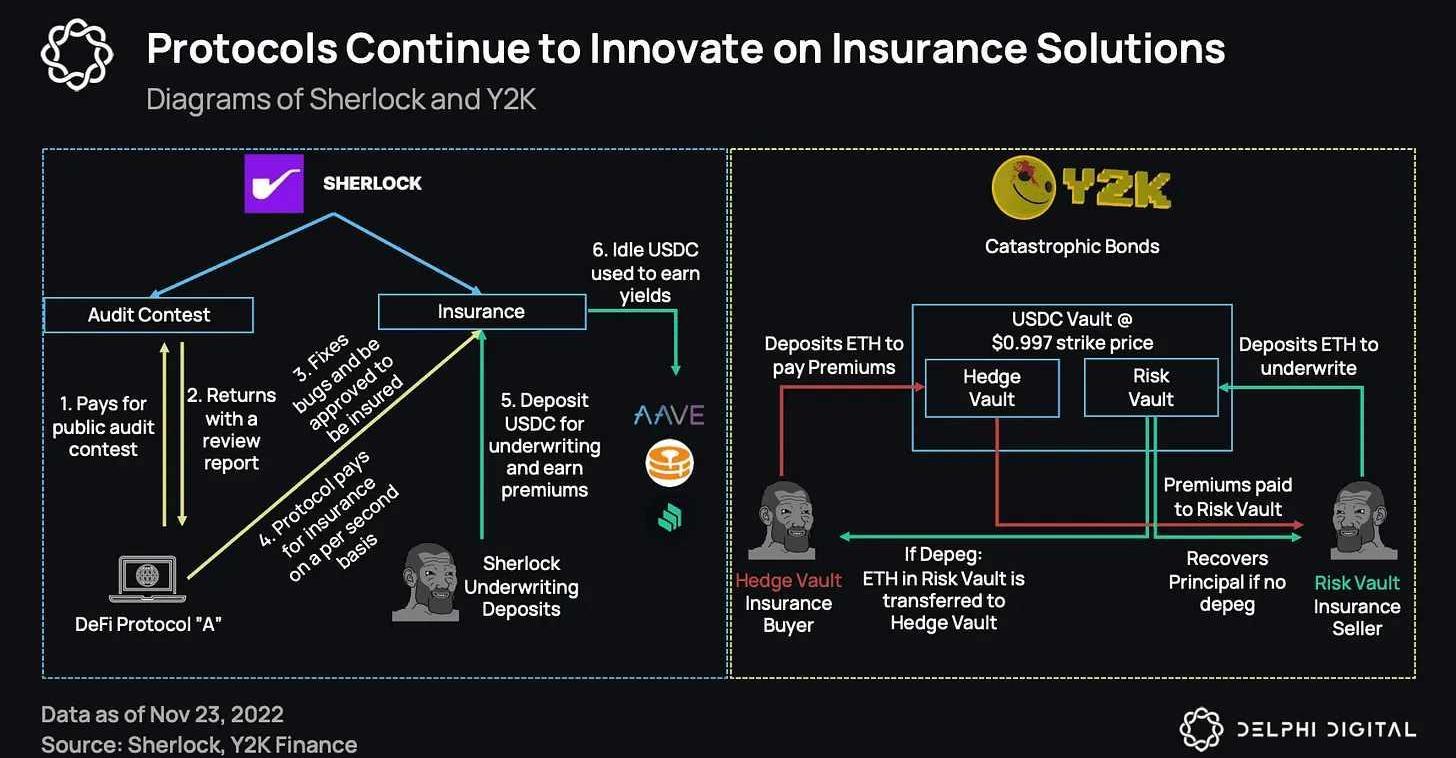

Sherlock和Y2KFinance是兩個通過提供不同的保險方法進行創新的協議。SherlockSherlock是一個具有獨特模式的審計市場和智能合約保險協議。這種模式是將審計師和保險公司結合起來一起工作,正如我們去年的報告中所涉及的那樣。此外,他們針對的不是DeFi用戶,而是選擇了去針對協議。下面是他們的審計和保險過程:1.協議支付了與Sherlock進行的公開審計競賽。2.審計結束后,協議將收到一份高、中嚴重程度的調查結果。他們將有72小時的時間來確認這些調查并指出修復方法,以及安排在3周內完成修復審查。3.一旦代碼被修復和審查,他們就可以與Sherlock合作,以2%的年利率為其協議提供TVL保險。4.該協議將以每秒鐘為單位來支付保險費。5.Sherlock開放了承保存款,任何人都可以存入,以獲得收益率。6.閑置資本將為存款人在其他DeFi協議上產生收益。這種模式為協議提供廉價的保險服務,同時允許承保人通過其他協議來提高收益率。Y2KFinanceY2KFinance為奇特的掛鉤衍生品提供的結構性產品設計。他們的第一個產品是「Earthquake」,它將傳統的災難債券帶到DeFi。Earthquake以三種Stablecoin為中心,具有不同的執行價格,每周或每月到期。它的運作方式是為保險買家提供一個「HedgeVault」,為保險賣家提供一個「RiskVault」。HedgeVault未脫鉤HedgeVault存款人損失了對RiskVault存款人的已付保險費。脫鉤HedgeVault存款人損失了對RiskVault存款人的已付保險費。HedgeVault存款人按比例獲得RiskVault存款。RiskVault未脫鉤RiskVault存款人按比例賺取HedgeVault存款人支付的保險費。脫鉤RiskVault存款人按比例賺取HedgeVault存款人支付的保險費。RiskVault存款人損失了給HedgeVault存款人的本金。這種獨特的保險產品提供了一個簡單的二元解決方案,將不需要依靠評估索賠的有效性,為用戶創造一個簡單的生命周期。結論

在一個「代碼即法」的空間里,那些被黑走的資金幾乎沒有追索的可能,只有保險可以成為你的護盾。隨著漏洞和黑客的增加,保險領域還沒凸顯出保護用戶所急需的巨大吸引力,其中大多數人都未體驗到充分的保險服務。如前所述,目前的產品沒有圍繞行為獨特的加密原生人群而建立。需要有更多的創新解決方案,圍繞獨特的人口統計學,使用戶輕松獲保,無論他們是否意識到這一點。幸運的是,這里將會有無限潛力,因為像Sherlock和Y2K這樣的協議為大眾帶來了創新的解決方案,幫助用戶上險或簡化獲保步驟。加密保險領域才剛剛起步,我們將關注協議所能提供的更多創新解決方案。原地址

Tags:DEFEFIDEFIVAULTDeFi Pulse IndexDefiskeletonsPlenty DeFiETHVAULT

鬧劇的開始與結束 TwitterKOL潛水觀察員的一則推特拉開了黑貓社區罵戰的帷幕。12月11日下午,他在推特中指責黑貓NFT的創作者Shann“隱瞞社區和鐮刀合作,不尊重早期Builder,刻.

1900/1/1 0:00:00Odaily星球日報譯者|Moni 在過去一周時間里,市場上充斥了大量關于SBF及其加密貨幣交易所FTX的猜測。現在,隨著FTX計劃出售給競爭對手Binance,整個事件似乎暫告一段落.

1900/1/1 0:00:0011月對加密貨幣來說是艱難的一個月。市場在下跌,借貸和投資規模驟減,加密行業大裁員,熊市的低迷氛圍已經完全顯現.

1900/1/1 0:00:00GeminiEarn暫停提現,有傳言稱MakerDAO有5億美元的資金被凍結在了GeminiEarn當中,實際并非如此,此事對于GUSD和合作方MakerDAO的影響可能較小.

1900/1/1 0:00:002022的加密市場形勢低迷,熊市下的大盤波動,黑天鵝事件頻出,似乎從用戶角度來看此時不是一個好的投資和進入時機.

1900/1/1 0:00:00游戲機制、概念、類型和游戲經濟模型已經被炒作了幾十年。Destiny、Persona5和DeadSpace等游戲除了擁有出色的游戲設計外,游戲元素也同樣受到稱贊.

1900/1/1 0:00:00