BTC/HKD+0.15%

BTC/HKD+0.15% ETH/HKD-0.07%

ETH/HKD-0.07% LTC/HKD-0.1%

LTC/HKD-0.1% ADA/HKD-0.54%

ADA/HKD-0.54% SOL/HKD+1.26%

SOL/HKD+1.26% XRP/HKD-0.36%

XRP/HKD-0.36%一,論一個行業的崩塌

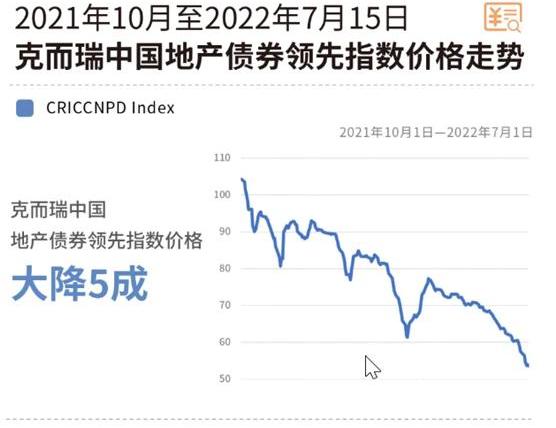

如果把時間軸拉回到一年前,就是2021年8月,誰在朋友圈說一年后中國房地產三十強企業內的大部分民營公司,其債券價格都會跌到個位數,應該會被人舉報成神經病并直接口誅筆伐到社死,畢竟彼時大家日子雖然不好過,可以好歹也是千億資產,也是財富500強,也是各個金融機構的座上賓。可是這個看似荒謬而奇特的情況的確就這么發生了,眼睜睜看著一個行業從宴賓客到樓塌了,債券價格從95到5,一年不到的時間就走進了如此慘烈的救贖之路;再對比號稱歷史最大龐氏的加密世界,比特幣從2021年11月的高點69000美元開始進入熊市,到現在的20000美元,哪個更魔幻?

身邊大量從事地產行業的朋友們處在至暗時刻的焦慮中,損失的不僅是財富,更多的是健康和對未來生活的信心。我們不妨把時間維度拉長,再把視野橫向拓寬,可能會在貌似越走越窄的路上,進化出一條分叉軌道,可以通向一切皆有可能的未來。二,三千年來土地為王

土地在人類發展史上一直是最重要的生產資料,也是財富的源泉,尤其在農耕文化為主的亞歐大陸南部,有了土地就有了財富的基礎,歷史上聰明的帝王在做改革的時候,經常會把以人頭為主的人丁稅變成土地為主的土地稅,意思就是說,人跑的了,地跑不了。現代文明起源的歐洲大陸采用的是封建領主制度,公侯伯子男,國王一層層把土地分給你們,你自己管好土地上的人和錢就好,需要打戰的時候我招呼你們一起干就對了,所以土地是對各層封建領主最大的賞賜。

中國從周朝開始也是封建為主的,被后世的“托古改制”派改革家不斷褒揚的井田制,就是把正方形的一塊地分了九宮格,外邊的八個都是農民自己的,中間的一塊大家共同耕種,產出交給了國家。后續哪怕是秦始皇一統中華,行政制度上改了“分封制”為“郡縣制”,但是在土地私有制度上并沒有太多的變革。從秦朝到清朝,各個朝代都在土地私有制的大框架下做彈性調整,比如漢武帝的時候,因為打戰打的沒錢了,就把土地制度往公有制度上靠一靠,國家多擼點農民的羊毛;比如五胡亂華時期最后的北魏,因為要吸引人口,穩定民心,就開創了偏向私有制的“均田制”:都來北方開荒吧,這里大片的農田,來了就是你的,就和美國的西部大開荒差不多。民國時期孫中山先生也鮮明的提出了“平均地權”的口號,但是并沒有真的實行,實在是反對的人太多了,國共第一次合作北伐時,原先一路順利,快打到武漢時兩黨就鬧崩了,共產黨工作隊一路進軍一路土改,而土改的都是國民黨軍隊里中下級軍官家里的土地,前方打戰,后方家里都被掏了,軍隊就不干了。解放后制度就明確了,一刀切,土地就是公有制,屬于國家和集體所有,這就為了后來90年代開始的住房改革打下了基礎,朱镕基總理用了住房改革拉起了國民經濟改革的第一波熱潮,土地是國家的,但是讓你有使用權,還能買賣。這就讓老百姓知道了什么是商品經濟,持續到現在三十年了。所以在農耕民族的文化認知里,土地是一切財富的根源;在東方儒家傳承中,土地還是中央政府的囊中之物:“普天之下,莫非王土”,別看表面上是私有制,我想動你的地,各種方法都有。為啥在西方世界里土地私有制被很好的貫徹了呢?其實也是搞了幾次事兒才確定下來,比如800年前英國《大憲章》的確立,就是貴族造反了,逼著國王簽訂了協議,其中一條就是“私人財產神圣不可侵犯”,就是說哪怕我犯法了,你關我殺我可以,但不能動我家合法的錢和地。三,經濟發展模式和WEB3的進擊

韓國投資證券公司宣布與區塊鏈開發商Open Asset簽署諒解備忘錄:金色財經報道,韓國金融控股旗下的韓國投資證券公司19日宣布,該公司已與區塊鏈開發商Open Asset簽署諒解備忘錄(MOU),為韓國投資建設分布式賬本系統“ST Friends”。

Korea Investment ST Friends是Korea Investment & Securities Co., Ltd.與Kakao Bank(323410)和Toss Bank合作于3月推出的代幣證券(ST)咨詢機構。作為首家由金融機構組建的代幣證券咨詢機構,其正在加快業務準備,首要任務是建立能夠提供適合代幣證券產品的發行基礎設施。

Open Asset負責開發韓國投資ST Friends發行的分布式賬本系統。Open Asset 的主要人員曾負責韓國銀行CBDC建設項目,具有出色的能力,例如開發了區塊鏈平臺Klaytn和數字錢包Klip。[2023/6/19 21:46:40]

拉回到現在,可以說這次中國地產行業的全面停擺是一次“硬著陸”,類似日本在上世紀八十年代廣場協議后的地產泡沫破裂,類似2008年美國的次貸危機,都是在經濟大周期發展的下行過程中,以地產行業作為承載主體的糾偏方式。

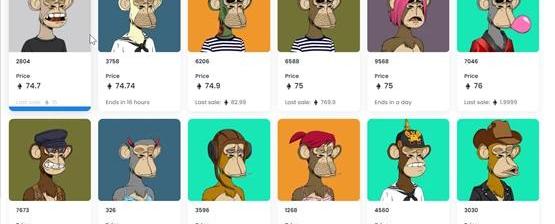

只是中國是在其特有的管理體系和公有制度下,原來應該早就開始的調整,被忽略和延長了,因為地產在我國前三十年的經濟大爆發周期中,起到的是國民財富蓄水池的作用,不好大動亂動。用一句WEB3的話來說,房地產之于國民財富,類似于NFT之于加密世界整體的TVL,都有資產沉淀性強,流動性差的特點。在2021年NFT普及之前,熊市到來比較迅速,因為大家手頭持有的資產基本都是token,流動性好,該割肉就割肉,而這次熊市至少有一部分的資金被鎖進了NFT,你覺的一個BAYC無聊猿能那么快出手嗎?

尼日利亞SEC計劃允許有執照的數字交易所進行代幣發行,監管孵化期為一年:金色財經報道,尼日利亞證券交易委員會(SEC)證券和投資服務主管 Abdulkadir Abbas 表示,尼日利亞 SEC 正在考慮允許在有執照的數字交易所進行代幣發行,它們由包括股權、債務、財產但不是加密貨幣的資產支持。尼日利亞 SEC 旨在將金融科技公司注冊為數字子經紀人、眾籌中介、機器人顧問、基金經理和代幣發行商,在與央行就標準達成協議之前,它不會注冊加密貨幣交易所。Abbas 表示,有意向的數字交易所將經歷一年的監管孵化,在此期間,他們將只提供由 SEC 監督的骨架服務,以研究其運作模式和在該國提供服務的適合性。同時,Abbas 稱,孵化期到第 10 個月時,將能夠決定是否注冊該公司,延長其孵化期或要求該公司停止運營。[2023/5/1 14:37:11]

有的時候我異想天開,把中國這二十年的經濟高速發展和2020年開始的區塊鏈牛市做一個比較,發現了一些有意思的相同點。我國這20年改革開放路程的幾個基礎是:制造業基地的轉移到中國;WTO的加入;電商的興起;移動互聯網顛覆所有民用行業的運營模式。導致的結果就是中國制造,外貿先行,積累財富,然后一部分財富沉淀在互聯網領域,一部分財富轉化成了房地產,因此前十年中國百富榜上的土豪,不是搞互聯網的,就是搞房地產的。這個路徑的前半段規律在這一百年來基本是雷同的,全球經濟強者的第一步就是成為制造工廠:從工業革命發源地英國,到了一戰左右轉移到了美國,二戰后美國轉移到德國和日本,上世紀七八十年代轉移到亞洲四小龍,之后就是中國大陸以迅猛的姿態成為了全球制造工廠的扛把子。而這個路徑的后半段就因時制宜的加入了那個時代先進生產力的因子,出現了恰當的落地應用,從而普惠到了整個社會,從機械化,到電氣化,到高端電子業,再到互聯網。再對比下2020年開始的加密牛市,奠定了幾個新的基礎,以區別于之前的上一輪牛市:各公鏈的崛起;基礎層應用DEFI生態的建立;破圈應用NFT和鏈游的啟動;如果大膽的猜想這只是前半段,而后續應該還有更多的實際應用線路可以展開:公鏈等基建的交互和安全;DEFI對接傳統金融;NFT的賦能;游戲,社交,娛樂等落地應用在WEB3共識下的蓬勃發展;硬件上AR+VR的突破和大生態的構建帶動了元宇宙…四,WEB3和房地產

跨鏈互操作性協議Wormhole已支持Arbitrum:11月24日消息,跨鏈互操作性協議Wormhole已支持以太坊擴容解決方案Arbitrum。Arbitrum用戶可以訪問來自20多個區塊鏈和7個不同VM的資產、預言機數據、NFT等。[2022/11/24 8:02:35]

把思路收一收,回到WEB3和房地產。房地產這個品類在現實世界里是和NFT最類似的了,除了上文說到的資產沉淀屬性強,流動性弱之外,他們的類似點在于:既有投資屬性又有實用屬性;都需要確權;主要類別都是非同質化的資產;價值更多取決于人們的共識等等。那么一個新的領域就出現了,如果目前的加密圈都認可虛擬世界的土地是有價值的,那WEB3的大潮能給現實世界里的土地和房屋帶來新的思路和變更嗎?WLabs的一個核心小伙伴在2016年就參與了一個現實地產項目對接區塊鏈的項目,轟轟烈烈做了兩年,無疾而終。他的結論就是所有鏈上的努力,其實在現實世界里還要重新走一遍流程,從定價,確權,清算再到融資,鏈上的那一套仿佛只是屠龍之技,或者說就是噱頭,所有的流程鏈下該做的一個環節都沒少。一個本身在傳統行業中就屬于中心化嚴重的地產行業,怎么可以和打著去中心化旗幟的WEB3去產生化學反應?我反而認為在五年前沒有實現的事兒,未必現在不能再去嘗試,畢竟2016年連ERC721的標準還沒有建立。行業的變革是需要前一波參與者走投無路和痛定思痛后才能破局的,從新能源,到電動車,或者到我們專注的游戲行業,都可能是同樣的路徑。下篇我們再聊聊WEB3也許能給房地產行業破局的一些思路吧,比如能不能在去中心化和中心化的碰撞找到一個平衡點:用DAO共建替代傳統開發商運營;用SBT驗證鏈上身份的真實性;用NFT確權資產的歸屬;用區塊鏈證券化的思路進行融資。誰能在虛擬世界和現實世界嫁接好第一座橋梁,誰就能獲得通向自由之路。五,錢從哪里來?

房地產是隸屬于金融行業中的「另類投資」板塊,核心就是現金流和杠桿。前十年中國的地產商把兩套杠桿「運營杠桿+金融杠桿」運用到了極致,一個項目可以創造出無窮大的ROE,為什么?舉個案例,一塊土地價1000萬美元的土地,開發商拍下來,首付30%,300萬美元通過信托,私募或民間融資來支付,然后開始開發建設,建設資金建筑總包商還能墊付,工程到了一定階段,銀行開發貸下來了,繼續蓋樓,達到了預售條件,購房者的購房款也來了。所以開發商計算了下,只要:前融資金+建筑商墊款+開發貸款+購房款>土地款+建筑款+其他費用,最后還有剩余,就是開發商的純利,基于開發商是0成本,所以他的回報率可以是無窮大。這種中國特有的無本萬利模式拍腦袋一想就是不可持續的,可是在賭場連下連贏,搞的風生水起,誰又能抵擋的住這種誘惑呢?從恒大集團開始的危局,各個快周轉的開發商,因為戰線太長,沒有了現金流,基本都趴窩了。

美元指數DXY短線上揚近30點,現報109.64:金色財經消息,美元指數DXY短線上揚近30點,現報109.64。[2022/9/2 13:03:20]

再看看截止目前,一些WEB3項目的現金流怎么玩的:項目立項,找機構融資,進行IDO和INO,項目運營有支出有收入,因此只要:機構融資+IDO+INO+項目收入>運營的成本+機構回款,就是純利。有沒有感覺到了什么?這比房地產還要暴利吧?項目團隊想虧都難是不?有的惡意項目方更狠,為了逃避機構回款,就說錢包的資金被黑客端走了,反正都是黑客惹的禍。類比中國式房地產,長時間來看這種WEB3項目的撈快錢模式也是不可持續的,只是目前WEB3還處于早早期,大家都是邊摸索邊求證。如果把房地產的基本流程加入到WEB3的體系里,單從融資條線上來看,能不能變成這樣:第一步:海外項目,立項「元宇宙綜合體」,獲得政策和地價的優惠;第二步:INO。面向機構和個人投資者銷售NFT,持有NFT者享有「元宇宙綜合體」的產權,獲得第一筆資金,用來支付土地成本。開發商團隊持有創世NFT,代表了一定比例的項目產權,綁定SBT,不可轉讓;第三步:IDO融資。發行的token代表了項目的部分收益權,同時token可以在「元宇宙綜合體」的實際場景里可以進行消費和支付,比如交納物業費等,類似馬斯克同學同意用狗狗幣購買特斯拉一樣。這樣獲得了第二筆資金,主要用來支付建筑款和運營費用;第四步:拿部分token到加密圈的金融機構抵押借出穩定幣U,獲得第三筆資金,支付剩余的成本和費用。以上的四步可以配合起來操作,同時token和NFT可以根據當地的法律法規上到數字交易所進行交易,融資和退出環節就都打通了。六,各方角色如何重新定位?

上篇的內容發表后,地產圈的朋友們討論到了一些問題,其中最核心的就是:實物資產的開發和確權是要得到當地政府的確認的,那現實中是需要有一個法人實體去代表項目所有利益方去對外的,這個角色之前就是開發商設立的項目公司,如果WEB3了,那這個角色需要如何修正?這個角色的實際工作不需要有太多修改,六大條線的專業工作還是交給專業的開發商去做,只是…原來的商業模式中,開發商是甲方,而WEB3的商業模式中,開發商變成了乙方。那誰是甲方?甲方就是NFT的所有持有者組成的一個DAO組織。還是舉個例子來說明:一個有著元宇宙前瞻性的開發商準備買一塊地嘗試「元宇宙綜合體」,在有了幾塊備選的土地后,開始向機構投資者和初始DAO社區用戶進行NFT融資。開發商團隊自己持有一定比例的創世NFT。NFT代表了項目所有權。土地確權后裝入一個實體法人公司A。DAO社區是全體持有NFT的用戶做決策的組織,制定了DAO的基本大法白皮書,有了自己的議事規則,有了自己的決策機制。DAO社區選舉出治理委員會負責日常的管理,多簽管理DAO金庫;聘請開發商團隊作為項目的開發者和項目公司A的管理者;同時聘請了律所或第三方管理機構對公司A監管,監督好開發商團隊不做惡意動作。這樣錢由DAO社區掌控,資產在公司A里被監管,錢和物分離,盡量不給開發商作惡的機會。DAO社區的用戶就是項目的參與者和粉絲,預計會有幾類人組成:NFT持有者,token持有者,關注項目的投機者,開發商和監管機構的伙伴。對于發起提案者和投票表決者都會有資格規定:必須持有NFT或多少token以上的社區成員才有權利發起或表決。同時社區治理委員會負責日常對開發商和監管機構的溝通。這樣就形成了三方的利益互相綁定,同時互相監督的機制:開發商還是操盤手,也有項目部分產權,但是他管理的公司A里只有土地等資產,資金需要從DAO金庫里申請;DAO社區代表了項目產權的持有方,是項目利益的最大獲利者,聘請了專業機構對開發商進行監督;DAO社區用戶既是決策者,又是投資者。可以發起投票以及表決重大決策。七,WEB3的實質是什么?

LayerSwap已支持將部分Loopring上資產轉賬至Coinbase和幣安:8月22日消息,Layer2的項目LayerSwap已支持用戶將Loopring上以太坊、USDC和LRC直接轉賬至Coinbase和幣安。[2022/8/22 12:40:29]

在原有的房地產商業模式下,總存在購房者和開發商的對立,你賺了我就虧了,集中體現在價格和房屋質量上,房屋質量差一點價格高一點,開發商的利潤就高,購房者的損失就大,所以總能見到各種維權的事件發生。而在以上假想的WEB3模式下,開發商身上的所有者和操盤手的兩個角色進行了割裂,DAO社區才是所有者,開發商可以持有一部分產權份額,但是你還不能隨意轉掉,因為有了SBT靈魂綁定;項目的重大決策得聽DAO社區的,社區還請了監管機構監督你。有的開發商就覺得很憋屈,憑啥我在原來的商業模式下做的這么爽,在你WEB3模式下就要和小媳婦一樣?對不起,你不接受這些,未來的用戶就不買單。瓜哥大膽做個預測,今后用戶的消費者身份和參與者的身份會越來越重合,就拿目前的鏈游項目來看,絕大部分的玩家本身就是社區的成員,哪個鏈游開發團隊說不要社區,那就是死路。其實這也不是新鮮事兒,小米手機能做起來,不就是那本《參與感》里提到的參與者就是購機者嗎?用戶自主意識的覺醒是WEB3和WEB2最大的區別,可以預判WEB2大廠用了這么多用戶的私有數據去賺錢的好日子一去不復返了。

有的地產老韭菜就會說,瓜哥你說的這一套不就是前幾年的地產「眾籌模式」+「代建商小股操盤」+「私募基金」的混合模式嗎?邏輯上是類似的,但是在WEB3加持了后的突破就是:用token確權去中心化的私有資產,用智能合約確保交易的公開公正,用玩家可以深入參與的應用場景完成用戶的消費升級。這是我目前想到的WEB3的實質。原來的模式下要用一堆的文本協議去把各方的權利和義務規定好,誰違反了就打官司,雞飛狗跳好幾年,而WEB3的好處就是你的就是你的,都在你個人的錢包里,未來如何執行已經用代碼編輯好了,自動的,誰都改變不了,實現了中本聰的「無需信任去執行」的精神。八,本文結語

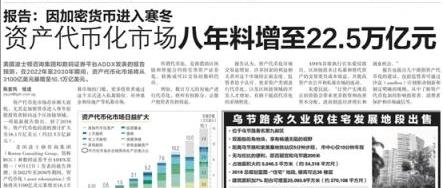

中國每年100萬億的GDP,商品房銷售額前三年都是將近20萬億每年,而今年估計10萬億差不多,直接腰斬,這對國民經濟的打擊也是巨大的。作為二十年的地產人,看著一個支柱產業在一年內進行了如此痛入骨髓的調整,也在琢磨這個行業的未來可能會在哪里。WEB3也許現在談還是個太早的話題,畢竟從硬件和軟件上都還很初期,Facebook做了這么多年,連名字都改成了Meta,砸了幾十億美元,也沒濺出一點水花。目前的WEB3還是懵懂狀態,騙子比用戶多,熱錢比項目多,但是已經形成了一定的共識,特別在年輕人的世界里。瓜哥上個月去感受了下「確保WEB3發生在大理」的Dalifolia,上千的數字游民的聚會,年輕人的共識才是未來。想想看25年前還在用486電腦撥號上網的時候,能想象到現在的你可以用著一塊小屏幕到處走著,刷各種視頻和購物嗎?本文就是基于目前WEB3項目的一些玩法,構思了一種能落實在具體地產項目上的模式,胡思亂想也罷,紙上談兵也罷,但是市場潛力應該是大的,各個研究機構也都列舉過很多數據,比如下面的22.5萬億的大蛋糕。

目前更重要的要敢去試錯,只有心中有未來,心中才有希望。

歡迎轉載,原創不易,淚求注明”瓜田實驗室WLabs”出品瓜田實驗室官網website:http://www.wlabsdao.com/瓜田實驗室Discord:https://discord.gg/wggdao瓜田實驗室推特:https://twitter.com/GuaTianGuaTian瓜田實驗室深度研究長文Mirror:https://mirror.xyz/iamwgg.eth瓜田實驗室Medium:https://guatianwgg.medium.com/

作者授權深潮TechFlow編譯發布,由TechFlow志愿者ArenaWang完成。向蘇格拉底法致敬.

1900/1/1 0:00:00Odaily星球日報譯者|念銀思唐 摘要: -灰度推出了GrayscaleDigitalInfrastructureOpportunities.

1900/1/1 0:00:00熊市漫漫,熱點分散。在缺乏明確投資機會的當下,本著“寧可錯付gas,不能放過大毛”的原則,我將視線與精力投向了優質項目交互,說不定還能提前發現下一價值標的,是吧.

1900/1/1 0:00:00作為支撐著DeFi穩定運轉的核心服務之一,預言機服務在過去兩年間也在不斷迭代,主打各種新概念的新項目可謂層出不窮.

1900/1/1 0:00:00拍賣在加密貨幣中無處不在。從Maker抵押品拍賣到Flashbots的密封投標區塊空間拍賣和OpenSea上的NFT拍賣,拍賣適用于需要價格發現、流動性或稀缺資源分配的各種情況,無論是鏈上還是鏈.

1900/1/1 0:00:0010月19日,Aptos主網正式上線,同時向激勵測試網用戶發放約2000萬枚APT空投,想必大家都已經看到了Aptos效應,身邊或多或少都有賺錢的例子出現.

1900/1/1 0:00:00