BTC/HKD-0.77%

BTC/HKD-0.77% ETH/HKD-2.99%

ETH/HKD-2.99% LTC/HKD-3.84%

LTC/HKD-3.84% ADA/HKD-2.07%

ADA/HKD-2.07% SOL/HKD-3.12%

SOL/HKD-3.12% XRP/HKD-2.46%

XRP/HKD-2.46%引言

對于Crypto來說,數字資產的監管法案并不陌生。今天,眾議院公布了一項法案草案,旨在對Stablecoin做出監管,這對于Stablecoin的發行和抵押都會造成影響。作為第三大Crypto資產,Stablecoin的市值甚至能與Ethereum齊平,高達1528億美元。該項法案是否會讓Stablecoin退出歷史舞臺?對于目前和未來的Stablecoin來說又意味著什么?法案的內容與審議進度

具體內容

該法案為Stablecoin搭建了一個制度框架,規定了Stablecoin發行的人員資質和方式方法。法案中還提到,Stablecoin將需要「完全由現金或高流動性資產抵押」,雖然草案中并未詳細規定「高流動性資產」的具體范圍,但可以肯定的是其中必然包括美國國債。銀行和非銀行只有在獲批之后才可以發行Stablecoin,違規者將判處最高5年的監禁和100萬美元的罰款。現有的Stablecoin將獲得兩年的寬限期,以符合該法案的規定。同時,「內生抵押Stablecoin」也將劃入違法范疇,即Stablecoin不能由其現有生態系統中的Token進行抵押。通過時間

穩定幣BUSD發行方Paxos在以色列啟動工程研發卓越中心:金色財經報道,穩定幣 Binance USD(BUSD)發行方 Paxos 宣布在以色列啟動工程研發卓越中心,據悉該中心將負責在區塊鏈之上構建、維護和評估包括多方計算在內的鏈上安全解決方案,為 PayPal、Interactive Brokers、Mastercard、MercadoLibre、Nubank、美國銀行、瑞士信貸和法國興業銀行等機構提供支持,后續還將轉型為孵化中心培育加密研究人員和安全專家。(prnewswire)[2023/2/3 11:45:32]

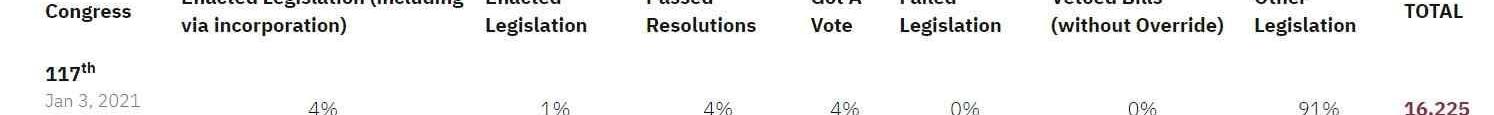

一般來說,法案的通過要經歷5個階段:1)草案引入;2)參議院投票通過;3)眾議院投票通過;4)總統審批通過;5)成為法律。不過,這項法案甚至還沒有進入第一階段,也還沒有被正式提出。由于該法案剛剛初具雛形,在進入第一階段前它還要經過多次的修改。為了讓大家更直觀的了解法案的通過進度,我們就不得不提到曾轟動一時的Lummis-Gillibrand《負責任金融創新法案》,其于今年6月首次提出,但在數月之后的今天仍未通過參議院的審理。議員在進行第一次投票之前,會舉行多次聽證會。自2021年1月3日以來,只有約4%的法案成功制定為法律。從目前的形勢來看,該項Stablecoin法案通過的可能性相當低。

Circle賣出旗下股權眾籌平臺SeedInvest,已不再適合其核心穩定幣業務:10月27日消息,眾籌平臺StartEngine收購Circle旗下股權眾籌平臺SeedInvest,正在等待金融業監管局 (FINRA) 的批準,收購價格尚未披露。Circle認為,該產品已不再適合其核心穩定幣業務。

此前SeedInvest曾與Circle進行合作,計劃通過獲得替代交易系統(ATS)許可證,向在其平臺上市的公司提供STO,目前SeedInvest仍未推出這一功能。[2022/10/27 11:49:58]

但如果它真的通過了呢?不用擔心,我們后面很快便會談到這個問題。法案對現有Stablecoin的影響

算法穩定幣今日平均跌幅為8.94%:金色財經行情顯示,算法穩定幣今日平均跌幅為8.94%。8個幣種中2個上漲,6個下跌,其中領漲幣種為:BAC(+1.16%)。領跌幣種為:ONS(-18.35%)、LUNA(-17.10%)、MITH(-14.67%)。[2021/4/20 20:40:39]

中心化Stablecoin

目前市場上最大的3種Stablecoin都是中心化的,占據了91%的Stablecoin市場,它們分別是:USDT,USDC和BUSD。它們不僅是DeFi的固有屬性,而且大多數用戶所持有的Stablecoin都以它們計量。所以說,該項法案即便能夠最終通過,也不會對這幾大Stablecoin構成威脅。這三大Stablecoin都是由現金、國債和其他現實資產組合所抵押的法幣,所以它們已然符合法案的現有規定,只是需要得到進一步的批準。FRAX

孫宇晨:今年以及未來的發力點,依然會繼續在穩定幣的賽道上:據最新消息顯示,波場TRON創始人兼BitTorrent CEO孫宇晨正在TokenClub進行直播,孫宇晨表示:“我們今年以及未來的發力點,依然會繼續在穩定幣的賽道上。我們希望成為機構甚至是全人類金融基礎設施的首選。到今天為止我們可以看波場處理了500萬Txns,我們希望在今年年內處理3千萬以上的轉賬數,整體USDT發行量超過50億美元。等到這個基礎設施上面發行的總量能夠到達100億甚至1千億美金,下一代人類基礎設施就慢慢形成了一個雛形。當然也不僅僅是USDT,我們今年下半年也會與更多的穩定幣的提供商合作,除了泰達之外,我們也會和其它機構一起探索穩定幣發行的未來。”[2020/6/24]

為什么FRAX如此特別,需要單獨拿出來討論呢?因為它們是最大的非中心化和非超額抵押Stablecoin。FRAX的市值為13.6億美元,是第五大Stablecoin。FRAX可以部分由USDC和FXS抵押,而FXS則是其功能Token。USDC和FXS之間的抵押比例會經由算法按照FRAX的價格進行調整。目前,FRAX的抵押率為92.5%,意味著FRAX92.5%的的抵押品都是USDC。

基于以太坊的穩定幣總市值增加95.38%:年初至今,基于以太坊的穩定幣總市值增加了95.38%,至62.5億美元。自2020年初以來,穩定幣的每周交易量一直都超過ETH,比例達到3:1。隨著HUSD和BUSD繼續建立市場份額,持有人和用戶指標暗示,采用僅在大型專業實體之中。(The Block)[2020/4/21]

如果該法案通過的話,FRAX必將受到審查,因為它依賴于一種「內生」資產作為其抵押品,即FXS。然而,FXS只占FRAX的7.5%,他們的創始人SamKazemian曾說,「我們應該將USDC的抵押比例提高到100%,這樣我們就可以把審查風險降到0了」。所以說,該法案對Frax來說基本不構成問題,那么其他的Stablecoin呢?超額抵押Stablecoin(DAI、LUSD、MIM)

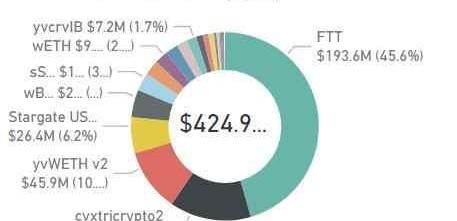

超額抵押Stablecoin是去中心化協議中最常見的Stablecoin類型之一,第四大StablecoinDAI便在采用這種模式,還有許多其他如LUSD和MIM也都如此。那么,它們的風險有多大?我想這完全取決于「高流動性資產」的界定范圍。DAI主要由USDC、ETH、WBTC以及RWA抵押。如果ETH和BTC被劃入「高流動性資產」,那么DAI就基本不會出現什么問題,唯一可能帶來點麻煩的是RWA。通過Centrifuge,MakerDAO已經借出了約4000萬DAI,其RWA抵押物包括房地產、房地產貸款和貨運發票等。這些雖然可能都不屬于「高流動性資產」,但DAI也不會有什么風險,因為RWA在DAI抵押品中只占很小一部分的比例。對于MIM和LUSD來說,它們的情況與DAI也非常類似。LUSD完全由ETH抵押,而MIM主要由Stablecoin、ETH、wBTC和FTT抵押,其中除了FTT以外可能都屬于「高流動性資產」。就算FTT不被歸為高流動性資產,MIM也大概率會安然無恙,因為它甚至能在LUNA崩潰導致的數十億美元抵押品和供應量銳減中幸存下來。

Stablecoin的未來

Stablecoin需作出的調整

目前最大的幾種Stablecoin將幾乎無需做出任何改變,而且95%以上的Stablecoin市值都由法幣、ETH、wBTC或其他Stablecoin完全抵押。按照我對于該法案的理解,此類Stablecoin都不用作出調整。一些協議可能需要調整一下自己的模型,但我懷疑這將對整個Stablecoin市場造成很大影響,尤其是在創新潛力方面。Stablecoin的創新前景

法案一旦通過,Stablecoin模式的創新將受到限制,新型算法Stablecoin開發團隊也會更加謹慎。不過,這并不意味著Stablecoin已經毫無創新的可能,GHO這樣的協議級Stablecoin以及UXD這類由高流動性永續資產所抵押的風險中立Stablecoin仍然可以得到創建。這個法案可能標志著美國算法Stablecoin的終結,但這肯定不等同于Stablecoin創新的結束。結語

要點總結如下:Stablecoin法案規定美國的Stablecoin發行者必須獲得批準,并完全由「高流動性資產」所抵押。該法案仍處于極其早期的階段,在定稿前可能會有很多變化。中心化Stablecoin已經基本符合該新法案的要求。FRAX將不得不做一些小的調整,以符合該法案的要求。超額抵押Stablecoin不會出現太大問題,不過這取決于「高流動性資產」的定義。Stablecoin的未來可能會與目前的情況類似,但該法案確實制約了創新,但卻沒有將其完全遏制。對于絕大多數Stablecoin來說,這個法案可能并不像大家所想象的那樣糟糕。然而,這也取決于他們如何界定某些術語,而大多數Stablecoin可能根本不需要做出任何改變。我希望未來此類法案能更多的出現在Crypto和Stablecoin中,用以規范其發展。原地址

Tags:STALECBLECTABHest StakeNibbleClassicEUROe StablecoinMETABOT價格

像大多數事物一樣,互聯網也是一場動人的盛宴。近年來,網絡的發展被劃分為三個階段:'read'(Web1)、'read-write'(Web2)和'read.

1900/1/1 0:00:00GALXE近期發布了其passport數字身份護照服務。用戶需要上傳ID等身份文件、完成KYC程序后才能獲得其頒發的「護照」,手續費用為每次認證5美元,前10萬用戶免費.

1900/1/1 0:00:00TL;DR 1、DeFi市場盛況:擴張到了不同的公鏈和Layer2,衍生出DEX、借貸、Staking、衍生品、橋等應用場景,不斷有新的DAPP出現優化用戶體驗.

1900/1/1 0:00:00Odaily星球日報譯者|念銀思唐 摘要: -NorthIslandVentures推出一只1.25億美元的投資基金.

1900/1/1 0:00:00近日,推特上賬戶名為「uhr3al」的加密玩家在社交媒體發布了一份永續合約項目名單,其中有12個鏈上永續合約協議尚未發幣.

1900/1/1 0:00:00DeFi將會成為互聯網的貨幣基礎設施層,而FraxFinance將會成為它的中央銀行。FRAX是FraxFinance推出的穩定幣,使用抵押品和算法機制來維持1美元的掛鉤.

1900/1/1 0:00:00