BTC/HKD+0.98%

BTC/HKD+0.98% ETH/HKD+0.82%

ETH/HKD+0.82% LTC/HKD+0.12%

LTC/HKD+0.12% ADA/HKD+1.88%

ADA/HKD+1.88% SOL/HKD+4.7%

SOL/HKD+4.7% XRP/HKD+1.28%

XRP/HKD+1.28%介紹

就像任何其他OGDeFi項目一樣,Synthetix在過去幾個月經歷暴跌,許多人被清算,因為他們沒有仔細管理他們的sUSD債務頭寸。事實上,隨著SNX價格崩潰,需要增加SNX抵押品或償還sUSD債務來回應追加保證金的要求,以確保抵押品比率適當。Synthetix債務模型一直是把雙刃劍:牛市中,degens使用sUSD債務購買其他Token或購買更多的SNX,對他們的SNX抵押品頭寸上高杠桿。隨著SNXToken價格上漲,給他們帶來了額外的sUSD費用和更多的SNX通脹獎勵,這推動了SNX上漲。但當市場轉為熊市,債務殺死了所有的投機者。他們賭輸身上的債務,并無法償還,從而導致SNX的級聯清算。毫無意外,SNX從歷史最高到目前的價格,跌幅達90%。然而,它在上個月上漲了88%。到底發生了什么?

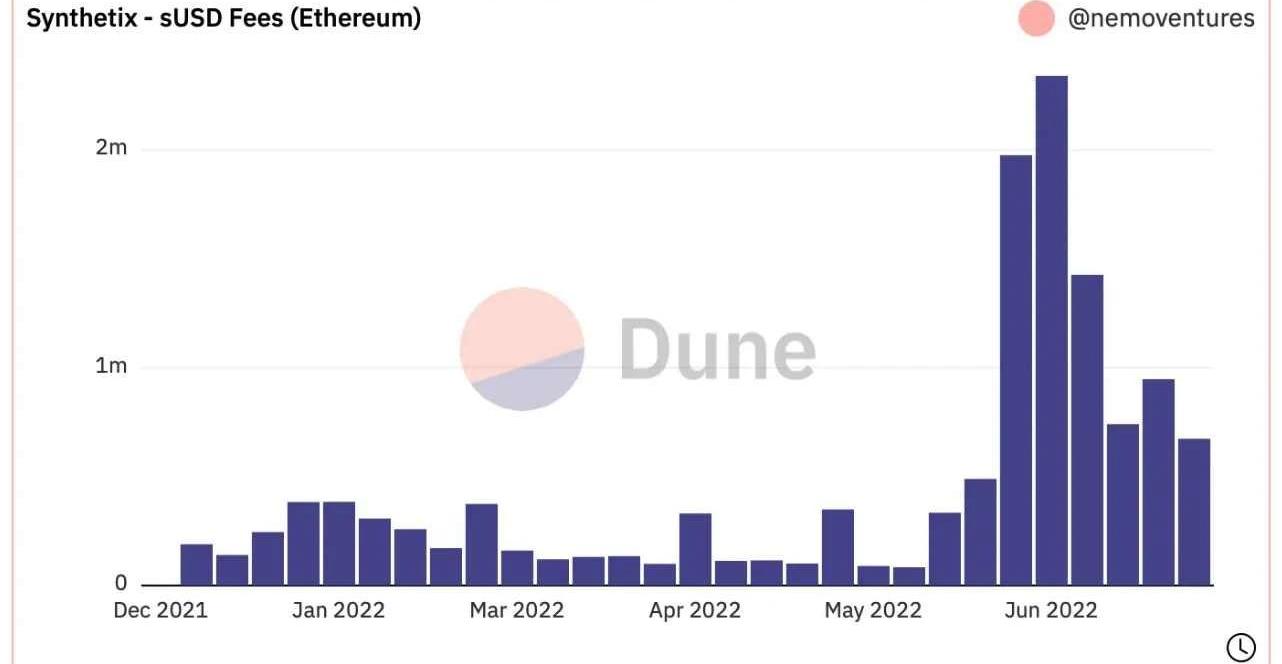

你可以對Synthetix有任何看法,但不可否認的是,他們有最硬核的項目團隊和整個DeFi生態中最活躍的DAO之一。雖然sUSD的債務模型存在一些缺點,但它也有很大優勢,比如可以實現原子交換,這能讓巨鯨通過使用Synthetix的合成資產從更好的價格中獲益。原子交換已經被應用,并且,由于Curve流動性池和1inch等DEX聚合器的存在,它們每周都給SNX質押者帶來了巨額sUSD收益。

tayvano:Curve Finance攻擊事件可能造成約7000萬美元損失:金色財經報道,tayvano在社交媒體上稱,受Curve Finance穩定幣池alETH/msETH/pETH黑客攻擊事件影響,Alchemix、JPEGd、MetronomeDAO、deBridge和Ellipsis目前已累計損失約為7000萬美元。其中: Alchemix(非白帽行動)損失2000萬美元,1300萬美元ETH+700 萬美元ERC-20。CRV/ETH 交換池損失1800萬美元。JPEGd損失1200萬美元。Alchemix(白帽行動)損失1200萬美元。Metronome損失700萬美元,160萬美元+CRV池530萬美元。Ellipsis損失7萬美元。[2023/7/31 16:08:29]

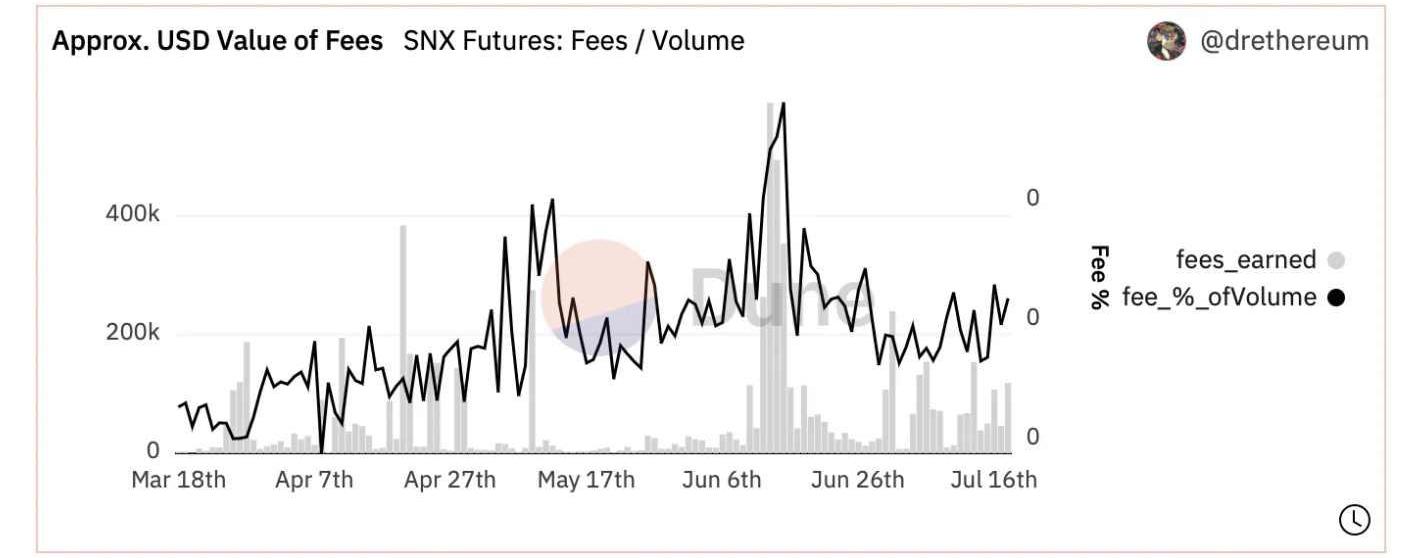

除此之外,Synthetix已經開始分拆其他建立在sUSD無限流動性理論之上的項目,大交易商可以在Synthetix上進行交易,而不會像他們在傳統金融市場那樣遭受滑點或價差損失。從費用角度看,對SNX質押者而言最有希望的是Kwenta。它已經在OptimismL2上推出期貨交易,交易量有所回升。另外,它還給SNX質押者帶來了額外的收益。

英國教育大臣推特賬戶遭黑客劫持后發布虛假加密信息:金色財經報道,英國教育大臣 Gillian Keegan 的推特賬戶遭黑客劫持,黑客將其頭像改成了馬斯克并開始發布虛假加密信息,聲稱將為“粉絲和加密社區提供特別贈品”,根據相關推文推斷,Gillian Keegan的賬戶似乎是在圣誕節那天晚上 7 點 30 分左右被黑客劫持,而且截止本文撰寫時該賬戶仍未恢復正常。( Skynews)[2022/12/26 22:08:39]

因此,從基本面看,這兩個因素足以證明最近的價格飆升是合理的。但問題是,一旦市場穩定下來,是否有足夠的動力讓SNX回到歷史最高?因為Synthetix的架構極其復雜和分散,并且只構建在以太坊和OptimismL2上。SNX回到ATH的理由

協議層

過去幾年里,Synthetix一直處于不斷轉型的狀態,因為項目團隊從未安于現狀:無論是應對危機情況,還是實施新的功能或想法,例如原子交換。Synthetix開始是作為一個用于合成資產交易的DEX,或者簡單來說就是一個構建在以太坊之上的dApp。隨著v3計劃于2023年推出,該項目將被視為一個協議層,其他項目會在其上構建dApps并使用其流動性。它使用得越多,與其他DeFi樂高集成得越多,它產生的費用就越多。因而,它為SNX質押者帶來了各處匯集的費用。從整合角度看,Synthetix也是OptimismL2上最先進的項目。隨著Optimism的發展,Synthetix也會壯大。當新項目在Optimism上啟動時,它們會用Synthetix來增強他們的流動性或活動量,以各種各樣的方式產生協同效應,并提高Synthetix協議的使用率。因而,又有更多的費用產生了。一旦Synthetixv3上線,它將允許在其它L2和可能的其它L1上快速部署,例如Polygon或Avalanche。通用跨鏈橋

數據:Deribit 攻擊者已將約 1100 枚 ETH 轉入 Tornado Cash:11月5日消息,慢霧監測顯示,截至目前,Deribit 熱錢包攻擊者累計已將約 1100 枚 ETH(180 萬美元)轉入 Tornado Cash,目前其以太坊地址大約還持有 8000 枚 ETH。[2022/11/5 12:20:21]

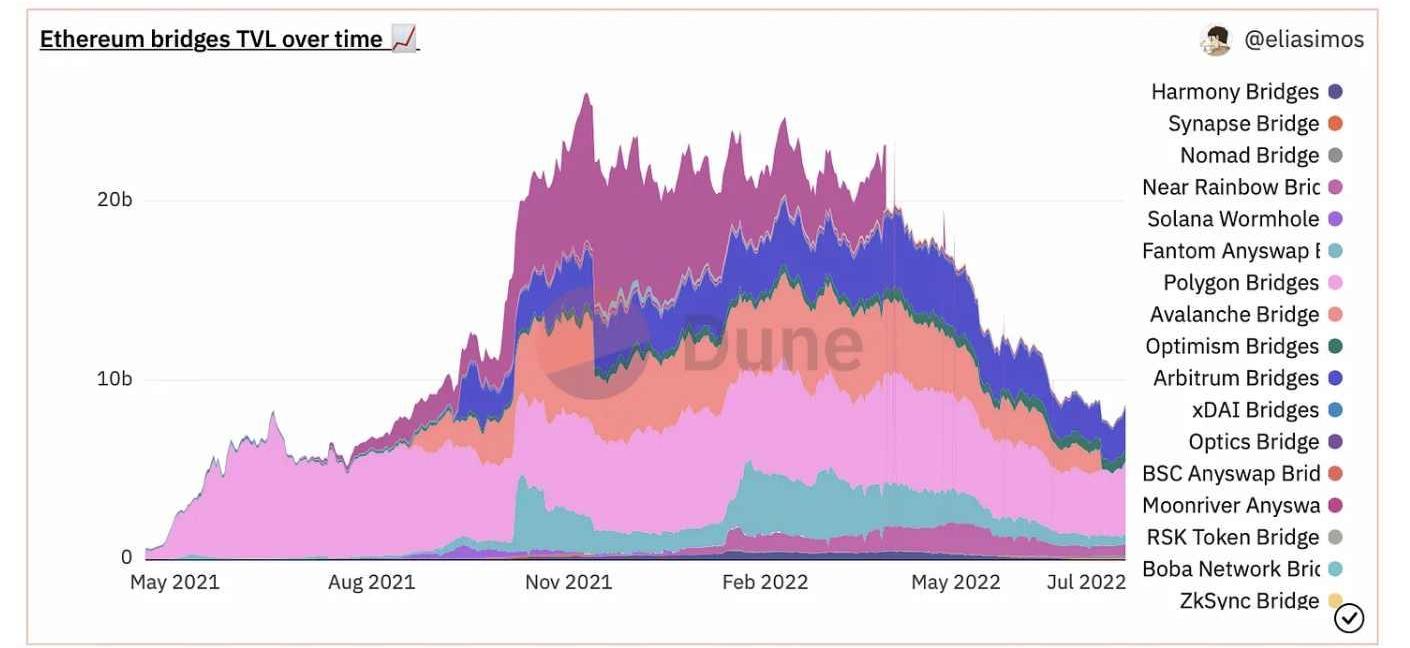

一旦Synthetix被部署到其它L1和L2上,它可以作為一種通用跨鏈橋或者合成傳送器,以最高效的方式跨鏈傳送Token和Stablecoin:與依靠流動性池實現進出的傳統跨鏈橋相比,Synthetix交付更快、更安全,也更便宜。Kain在SIP-204中這樣描述它:「絕大多數Token跨鏈橋都依賴于一個網絡作為每個Token的「原生」網絡。這意味著當一個Token被橋接時,目標網絡會收到這個Token的「wrapped」版本,然而原生Token仍被存儲在源網絡的跨鏈橋合約里。這并不理想,因為需要隨時保證跨鏈橋的安全,以維護目標網絡上資產的價值。大多數這些跨鏈橋依靠多重簽名保證安全,從而使目標網絡上的所有資產都面臨風險。」合成傳送器并非跨鏈橋,它們是另一種類型的協議,通過銷毀和鑄造資產實現跨鏈轉移。「這確保了每個合成資產的總供應量保持不變,并且不用保護同一資產的兩個版本安全。在跨鏈消息傳遞方面,通常有兩種方法:一種是依靠Chainlink提供的跨鏈互操作性協議;另一種是使用每個網絡上的傳送者生成的簽名信息,授權另一方的傳送者鑄造之前被源傳送者銷毀的資產。」跨鏈橋市場前景巨大,目前的TVL為87億美元,峰值時則能達到240億美元。通過推出各種工具,Synthetix將很快在這一市場中占據一定的份額。

比特幣礦商開始投資采用液態冷卻系統的挖礦設施:7月16消息,隨著比特幣挖礦環境的變化,液態冷卻技術比傳統的空氣冷卻方法越來越受歡迎。其中Riot Blockchain和Argo Blockchain兩家挖礦公司已經在德克薩斯州投資了采用液態冷卻系統的大型挖礦設施。(The Block)[2022/7/16 2:17:15]

強大的交易協議

無論是現貨還是上杠桿的去中心化交易,已經流行了相當長的一段時間。為了吸引交易者,鏈和協議之間展開了巨大的競爭。到目前為止,最受歡迎的交易場所很可能是dYdX,它目前在自己基于StarkNet的L2上運行。dYdX是去中心化交易的中心,或者直到最近都是。好的產品固然重要,但絕非全部。擁有良好的Token經濟學同樣至關重要。如果情況不是這樣,用戶和持有者之間就會產生摩擦。dYdX是一個「優秀的產品+糟糕的Token經濟學」的完美案例。dYdX的相對成功可以歸功于該協議以犧牲DYDXToken持有者和VC的大量解鎖Token的方式,為交易者提供了慷慨的交易激勵。與dYdX相反,Synthetix的產品和Token經濟學都很吸引人。它以每周分紅的方式獎勵SNX質押者。目前,APY已經連續多周保持在100%以上。最重要的是,Synthetix是一個協議,它不僅可以搭載Kwenta,而且由于沒有滑點、無限流動性和完全可定制的產品,許多其他團隊也愿意在Synthetix上推出衍生產品。再強調一次,SNX質押者能獲得更多的費用。兩個短板

“無聊猿”NFT項目宣布與滾石雜志合作開發聯名NFT,并將公開拍賣:6月21日消息,“無聊猿”BAYC NFT 項目宣布與流行音樂雜志《滾石》合作開發兩個聯名 NFT(1 個 BAYC 和 1 個 MAYC),并將于北京時間 6 月 22 日 21 時進行公開拍賣。

此前報道,2021 年 11 月,《滾石》曾與 BAYC 合作推出數字雜志封面 NFT。[2022/6/21 4:42:09]

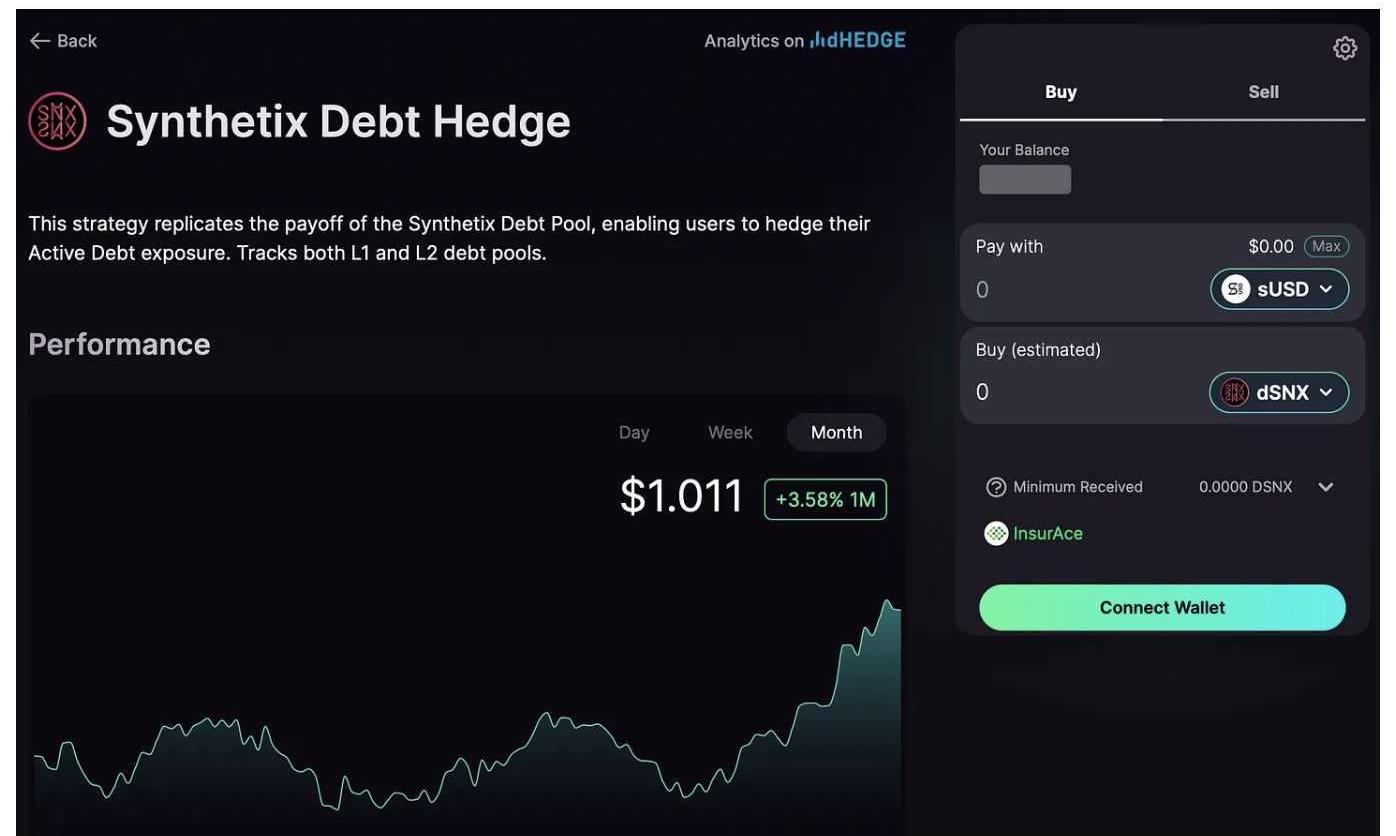

sUSD債務眾所周知,為了參與SNX質押,你需要質押你的SNX和鑄造sUSD。一旦你成為SNX質押者,你就身處于Synthetix的全球債務池。實際上,對于SNX質押者而言,他們是任何持有Synthetix提供的合成資產頭寸的交易者的對手方。這意味著你的債務頭寸會發生波動,如果交易者賺錢了你的債務就會增加,交易者虧錢了你的債務就會減少。Synthetix的最初想法是,交易者平均而言往往會虧損,因此Synthetix將實現盈利。因此,當你的債務金額隨著交易者的開倉和平倉而變化時,你就完全暴露在市場波動之中。然而,現在有可能完全對沖你在OptimismL2上的債務頭寸,這要感謝dHedge和他們分拆出來的Toros。Toros允許你用你鑄造的sUSD購買dSNX,這樣你就不會受到市場波動的影響,你的債務也不會隨著時間推移而增加。

實際上,如果你質押一些SNX并鑄造1000枚sUSD,你現在就有一個1000美元的債務,它會隨著交易活動而變化。如果你希望你的債務保持在1000美元不變,您可以用您的1000美元購買dSNX,Toros將代表你對沖債務池。Optimism網絡上的TorosdSNX池可以在這里訪問。就我們看來,由于許多用戶并不完全了解sUSD債務的概念或含義,因此sUSD債務管理一直是使用Synthetix的主要缺陷。現在,你可以對沖你的債務,Synthetix對那些不想24小時管理他們頭寸的用戶來說更加簡單易用。Optimism上的sUSD流動性

DoKwon有一句名言「你的規模算不上規模」,在Optimism上更是如此。Optimism上的sUSD流動性不佳,所以沒有巨鯨能在Kwenta上執行交易。然而,這即將改變,因為Synthetix已經啟動了以太坊和Optimism間的sUSD跨鏈橋,所以現在你可以在以太坊上購買大額sUSD,并將其橋接到Optimism上開始交易。唯一的不足是,一旦你想從Optimism橋接回以太坊,你需要等待7天。合成傳送器一時半會還搞不不來。如何橋接sUSD,點擊查看教程。風險

主要的風險已經眾所周知:監管:如果Gensler先生負責監管全世界的DeFi,并且盯上Synthetix。黑客/漏洞:Synthetix是一個復雜的協議,所以黑客可能會發現一個漏洞。這顯然不容易,因為Synthetix一直在安全方面投入大量資金,到目前為止還沒有真正被黑過。結論

Synthetix多年來一直在全力以赴地推動協議的發展,看到他們的獻身精神仍會感到驚奇不已。此外,該協議有強大的基礎,良好的Token經濟學和一個雄心勃勃的路線圖。路線圖很宏大,計劃于2023年推出Synthetixv3必然會給SNX質押者帶來更多費用。鑒于Synthetix在各方面的進展,以及他們給SNX質押者帶來費用的策略,很難看跌Synthetix。因為這顯然是一個能夠獲勝的策略——更多的費用意味著SNX質押者將獲得更多紅利。我們無法預測未來,因此無法知曉目前的熊市是已經結束,還是會持續一年甚至更久。但我們相信,今年晚些時候和2023年,所有dApps上與Synthetix相關的交易量都將飆升。如果是這種情況,SNX遲早會回到ATH。原地址

!webp\"data-img-size-val=\"1800,1200\"\u002F\\> 頭條 Uniswap 成立基金會的提案已獲通過.

1900/1/1 0:00:00Layer2指基于底層區塊鏈的鏈下網絡、系統或技術,目的是為了擴展底層區塊鏈網絡。Layer2網絡可以提升任何底層區塊鏈的吞吐量以及其他性能.

1900/1/1 0:00:008月1日,蒂芙尼以近33WRMB的價格購買ENS域名tiffany.eth,引發越來越多的圈內外人士開始關注到ENS這一應用.

1900/1/1 0:00:00原文作者:DavidLawant、GayatriChoudhury 原文 編譯:AididiaoJP,ForesightNews加密市場在第二季度崩盤之后.

1900/1/1 0:00:00本文 來自 Circle 創始人 JeremyAllaire推特Odaily星球日報譯者|Teabag昨日,美國財政部要求制裁與 Tornado Cash有關的 ETH 地址.

1900/1/1 0:00:008月11日起,一款名為「SiriusFinance」的全新DeFi項目于Solanium、PolkaBridge、DaoLaunch、DaoStarter、LunaPad等多個Launchpad.

1900/1/1 0:00:00