BTC/HKD-5.55%

BTC/HKD-5.55% ETH/HKD-7.48%

ETH/HKD-7.48% LTC/HKD-6.38%

LTC/HKD-6.38% ADA/HKD-10.28%

ADA/HKD-10.28% SOL/HKD-13.32%

SOL/HKD-13.32% XRP/HKD-9.09%

XRP/HKD-9.09%本文將討論NFT-FI方向中圍繞NFT抵押借貸以及衍生品的一些有意思的細分賽道/協議,以及目前的瓶頸和未來可能的發展。NFTAMM

NFTAMM的應用場景主要是分為藍籌NFT以及長尾NFT。針對藍籌NFT,進入AMM前的一個步驟是先將其碎片化。NFTx

NFTx是老牌的NFT碎片化協議,參考的主要還是老defi的那套玩法,也就是用amm的機制可以碎片化之后提供流動性挖礦,同時FloorDao為碎片化的NFT提供了一定的流動性解決方案,允許用戶將erc-20NFT兌換成floortoken,以高apy作為獎勵,基本邏輯和defi2.0的olympusdao一致。確實是一種增加erc20NFT的usecase,但并不sustainable。碎片化NFT會有利于價格發現,比如NFT二級市場上的地板價格與在amm中流通的NFT碎片的價格趨于一致。如碎片NFT如果交易價格低于二級交易市場比如opensea,套利者可以從amm中購買一個完整的NFT碎片并從金庫中贖回NFT,再在二級交易市場賣出從而做到無風險套利。Sudoswap

因為本身交易的直接是整個NFT,其定位更接近于opensea,superRare這樣的二級市場。區別點在于其能夠提供二級市場所不具備的即時流動性,通過linear/exponential的bondingcurve設定(未來會介紹更多的curve匹配不同的交易需求)確保trader可以獲知既定的交易利潤,并且有即時的交易體驗。同一個NFT系列的定價方式有所不同,可以做到協議內的無風險套利。目前的traction挺不錯,平臺目前已經達到了10萬的NFT交易量,并且TVL呈現不錯的上升趨勢。一個concern主要是UX,因為是permissionless,目前同一個NFT系列可以有多達200+個池子,并且每個池子的深度不一,有的深度只有個位數,這樣的流動性分散也許是阻礙該協議進一步發展的可能的瓶頸。另外,該平臺交易的NFT大部分是長尾資產,對于藍籌這類準入門檻較高的系列普及率較低。Comments:我們認為nft碎片化協議的主要應用場景在有較高地板價的藍籌nft中,通過碎片化的方式降低用戶入場門檻并提高流動性。而對于長尾非藍籌nft來說,其地板價相對更低,并不需要再進行一步碎片化,可以直接進行交易。雖然兩者的交易模式都是AMM,但是目標NFT并不相同。ConstantproductAmm是一種合適的交易模型嗎?constantproduct。目前市場上的創新比較主流的是sudoswap這樣的bondingcurve,確保了同一個池子里的價格的波動是與池子里的nft數量無關的,將價格滑點固定,促進更好的交易體驗。作者個人的觀點是,AMM是一種提高流動性/資本效率的方式之一,但是AMM并不是一個適合的交易模式。NFTascollaterallending

IOST主網鏈上賬戶數突破40萬:據IOST官方消息,IOST主網多項數據創新高,區塊高度已達1億1千萬,主網鏈上交易數突破5.5億,智能合約部署量926個,鏈上賬戶數突破40萬。IOST主網自上線以來各項主網數據均穩步增長,這代表著有越來越多的用戶正在使用IOST主網,更多的開發者正在基于IOST主網進行開發。[2021/1/18 16:27:07]

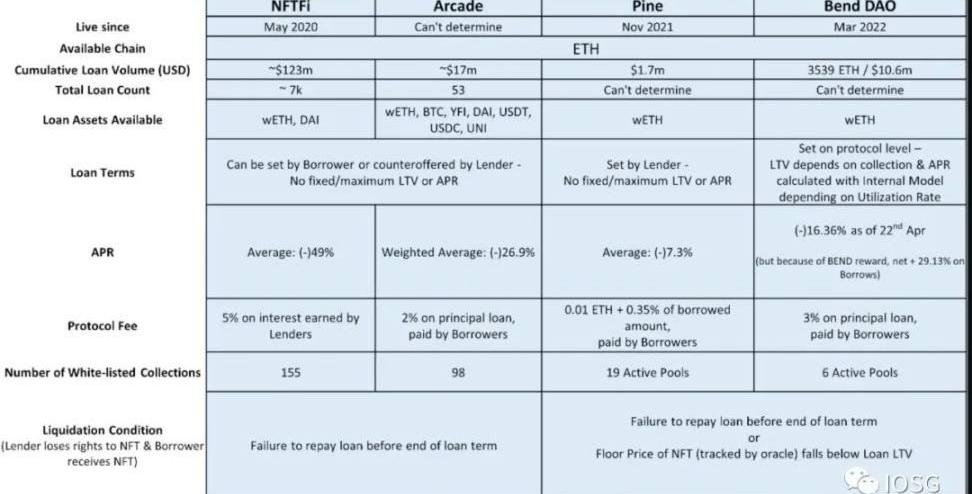

除了直接交易NFT外,以NFT為抵押品的借貸協議也是促進NFT流動性的手段之一。NFT借貸主要分為兩種模式:P2P/P2pool。P2P就是所謂的點對點交易,一個borrower對于一個lender。P2Pool的模式是多個lender提供資產,并不針對單獨一個borrower。P2P:P2P借貸中比較有特色的玩法

Flowty:在flow鏈上的借貸協議,主打的是區別于其他鏈上的pfpNFT抵押品,主要有NBATopShot、Ballerz.co-founder都是nbatopshot的早期參與者,該平臺也是更專注于體育類NFT的戲份賽道的借貸項目。有一個區別點在于其抵押品—nbatopshot本身的品牌效力/活動,比如nbatopshot定期舉辦challenges,參與者可以用手中的NFT組合參與挑戰并獲得獎勵,flowty可以幫助參與者解鎖額外的資金同時去購買所需要的NFT。同時,flow鏈上還有一系列第三方的平臺參考,比如說剛提到的rankingsystemMomentRANKS,還有其他的一些分析類平臺如OwntheMoment等等,幫助lender進行更好的判斷是否為borrower提供貸款。總的來說,玩法比較多但是scalability有限,天花板依賴于flow/nbatopshot生態。NFTfi:NFTP2P借貸的祖師爺,也是目前市面上pfp系列NftP2P借貸深度最高、用戶體驗最好的平臺。在今年四月份的開放貸款倉位達到了2k+,遠超其他同類競品。一些有意思的發現:高價值的NFT,如BAYC/Punk,一般duration較長-30/90天不等。這些高價值的NFT系列的LTV也相對較高-(pastmonth:BAYC-77%,Punk-53%,MAYC-58%,抵押品價格依照過去30天的平均成交價算)。對于一般pawnshop25-30%的LTV,可以得出的結論是藍籌Nft在借貸市場中的barginpower還是相對較高的。對lender比較友好的是,borrower的借貸歷史會顯示,并且其他的參考數據包括該NFT系列的地板價以及該Nft由upshot/NFTBank給出的價值估測,都是幫助lender進行合理判斷的根據。探索P2P借貸模式時候產生的一些comments:P2P基本terms模式:ntfP2P借貸的標準LTV與現實生活中的pawnshop接近,在之間波動。并且Duration越長,lender的風險越高,所以短期+低LTV是比較適合NFTP2P的選擇。有兩個有趣的發現:a.總的來說所以違約率較低,數量上大約是10%。藍籌NFT中的違約率也有層級的差異。比如借貸量最高的bayc,punk以及mayc舉例,違約比例分別是1%,3%,5%左右。而價格波動較大的藍籌,如azuki,違約比例達到了30%。不過這更多說明,對于藍籌Nft借貸來說,borrower更多的是持有,而不是違約。b.APY和duration兩個數據也能解釋lender眼中對于不同藍籌NFT系列之間的保值度的差異。比如punk的apr相對其他NFT較低,并且durationutilised(真實還款時間/規定還款時間),說明punk的lender與borrower對于punk這個資產的保值的認可度較高-即使bayc的歷史地板價較punk來說更穩定。發展瓶頸:a.terms-目前的P2P協議之所以效率低,其原因在于達成一個deal的過程是多次出價/還價的過程,如何更準確/更快速的制定terms將是P2P協議需要思考的b.對于一些高凈值的NFT來說,因本身風險較高,需要借助一些流動性方案提供者比如metastreet,來完成借貸。P2Pool

IOST X Aegis DeFi:構建法幣和DeFi生態之間的可擴展流動性橋梁:8月25日消息,位于新加坡的DeFi項目Aegis DeFi正式宣布與IOST達成合作伙伴關系。作為戰略合作伙伴,雙方將在社區增長、產品開發、技術支持以及國際市場上的營銷推廣方面積極合作,共同建立DeFi生態資源。未來,雙方旨在通過可持續的DeFi網絡共同創建頂級的開放式金融平臺,從而使DeFi服務多樣化,為更多人提供優質DeFi服務。

據悉,作為DeFi 2.0協議,Aegis DeFi能夠基于用戶的信用情況為其提供小額抵押代款甚至是無抵押代款。Aegis能夠根據用戶提供的信用數據,利用區塊鏈以及AI技術的評分算法,對每一個用戶的信用進行評分。Aegis評分決定了每個用戶可以從流動性資金池中獲得的信貸額度。除借代業務外,Aegis同樣支持資產以及衍生品,如CDS產品的發行。[2020/8/25]

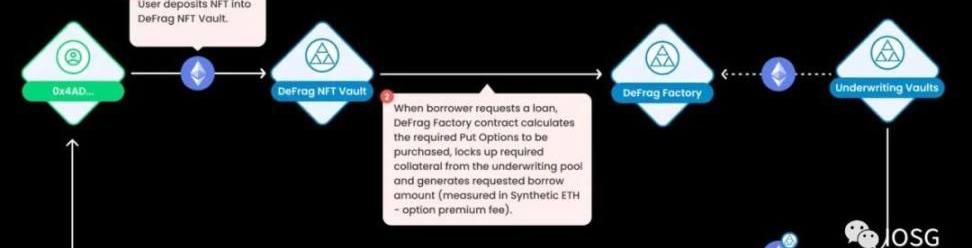

BendDAO:是市面上主流的NFTP2Pool借貸協議。玩法簡單明了,lender借出eth,borrower抵押藍籌NFT。發展非常快,已經有830個borrowers(NFT-fi有1200+),考慮到這樣的數字是其上線僅僅幾個月。發展原因快的原因也很簡單-P2Pool的流動性較P2P高,抵押的NFT接近于地板價,并且協議在初期冷啟動補貼:6%的depositapr以及負16%的borrowingapr。抵押品的數據也不錯-近兩個月mayc/bayc穩定在300+以及250+。協議目前除azuki外沒有出現其他NFT的清算。近期有大量的bayc存在清算風險。比較有創新的協議:Defrag:在風險控制做出嘗試的借貸協議。Borrower在抵押NFT的時候,會購買一個putoption(如果抵押品價格低下降,underwrittingpool需要Lock一定量的eth去贖回這個Nft),underwritingpool里的eth用法-1.轉成udtc借給用戶2.贖回NFT。underwritingpool的利潤:putoption的premiumfees。如果putoptionstrikeprice100,現在價值80,那這個putoption值20。清算價格是70,用戶還沒有被清算,所以不會executeputoption(清算即executeoption)。如果價格下降到了60,那么exectue,underwritingpool買回NFT,用戶獲得100-60=40+borrowingamount。underwritter相當于將lender和optionseller的角色混合在了一起,但實際上兩者的角色并不一致-作為borrower的對手方,lender是short抵押品的,但是作為optionseller(shortput),又是long抵押品的,這是一種沖突的設定。

萊特幣基金會官方錢包發布安卓v1.19.0 Bete和iOS v2.7.0版本:3月8日,萊特幣基金會官方錢包Litewallet發文,宣布發布Litewallet安卓v1.19.0 Bete和iOS v2.7.0版本。兩個版本對一些錯誤進行了修復。[2020/3/8]

圖源:https://twitter.com/DefragFinance/status/1461770614881067009/photo/1Astaria:、剛剛宣布融資8m,前sushicto出來做的一個NFTP2Poollending的項目,目前沒有具體的協議設計出來。根據現有的資料,其模式類似于maplefinance,有一個中間人風險控制主要是對于borrower違約的情況下,lender是否能及時被償付的情況下的協議機制。

圖源:https://blockcrunch.substack.com/p/NFTfi-understanding-the-NFT-lendingClosingthoughts很多人說NFT像房地產,我不太認同。NFT是一種鏈上的產物,自帶房地產不具有的流動性屬性。雖然目前的NFT協議主要都是關于NFT作為抵押品的方向,未來有意思的一個方向是是否存在lending/borrowing標的都是NFT的借貸協議。同時,NFT目前的發展形式還是以pfp為主,而pfp本身并不具有生息的特質,所以借方的需求非常模糊,這也是在這個方向的一個非常亟需思考的問題,也許對于gamingNFT這樣有實際落地場景/生產活動需求的NFT形式是更合適的。無論如何,屬于NFT借貸的nextcycle一定是與大的crypto/NFTmarket的牛/熊有很大的相關性,在牛市中這樣的借貸協議是一種天然的加杠桿手段,會極大的促進協議的發展。P2P還是P2Pool?邏輯上來講,P2P更適合凈值相對地板價更高的NFT,p2pool更適合凈值相對低,接近地板價的NFT。P2P更強調borrower的體驗,而p2pool更強調lender的體驗。P2P不存在抵押品價格波動的清算風險,只需要按時還款。而P2Pool中borrower可能經常會收到margincall。P2PLTV是有一個bar,但是p2pool的LTV比較高-BendDAO的最高LTV可以達到90%。資本利用率P2Pool更高。Whatisnext?

聲音 | Anastasios A. Antoniou:區塊鏈必須在監管框架內找到自己的位置:據cointelegraph消息,歐盟區塊鏈觀察站和論壇成員 Anastasios A. Antoniou認為:如果分布式分類帳技術力求發揮其全部潛力,它不應試圖逃避或規避法律,而應在一個結構良好,相關且通用的監管框架中找到自己的位置,這將使其被挖掘到其巨大的潛力。[2018/10/4]

Defi借貸巨頭aave大約一年前表示想要進軍NFTascollaterallending市場,但一直沒有推出新的進展。并且相比于傳統金融,NFT借貸依然是風險系數較高的行為,需要風險對沖手段來分散風險,有且并且不限于NFT保險,期貨,期權,甚至是結構化產品。NFTfutures

NFTperp是一個基于vAMM模式的NFT期貨交易市場,vAmm這個模式是由perpetualprotocol設計的,相比于amm來說需要lp注入流動性以及poolsize的限制,有fundingrate的機制確保期貨價格與標的資產價格的converage-vAmm的價格類比perp的價格,其價格與預言機的現貨價格喂送價格差為fundingrate的計算基礎。但是這種vAmm機制與amm機制一樣,需要有交易量冷啟動,同時有沒有LP獎勵,所以在早期項目啟動會遇到一些阻力。Synfutures推出的NFTures也是一個NFT期貨合約交易市場,目前支持四個NFT的合約交易-PUNK,UJENNY,NFD,TheDogeNFT。其標的資產價格喂送來源于unicly/NFTx。Synfutures的sAMM也是battle-tested,交易量與perpetualprotocol/dydx不相上下。對于NFT期貨來說,有幾個瓶頸:標的資產的價格。對標btcfutures,如dydx/perpetualprotocol,標的資產的價格是通過預言機進行現貨價格喂送(dydx用的是makerDAO的oracle,perpetualprotocol用的是chainlink)。而對于NFT來說,缺少一個適合可靠的價格喂送-本質上還是流動性不足。也許當承接更高Nft交易量的交易平臺如blur/sudoswap有了一定流動性后,其交易價格可以作為價格喂送的選擇。需求。如果拿btcfutures舉例,其需求之一是作為btc礦工的對沖手段,而很多的NFTholders并沒有這樣的需求。這個對于gamingNFT是個機會-gamer在游戲中升級的過程不斷地獲得NFT,存在對沖的需求。NFToption

IOST領漲市值前百幣種:據coinmarketcap數據,目前市值前百幣種漲幅前三為:IOST(+15.64%)、ENG(+13.76%)、MOAC(+9.3%);市值前百幣種跌幅前三為:WICC(-25.07%)、DGB(-6.92%)、PIVX(-6.26%)。[2018/6/21]

NFTOption中主要的方向還是以Nftholder的角度出發的,也就是對沖持有NFT的風險,以通過買入Putoption的方式。Putty是一個提供ntfputoption的平臺,目前有11個orders成交(其中有3個BAYC的putoption),平臺發展相對早期,也沒有什么活躍度。支持定制化的option(想要issueputoption的用戶提供NFT,premium,strikeprice,duration),但是這種option的流動性/成交量從本質上來講就不高。Niftyoptions也是一個提供NFTputoption的平臺,NFT持有者可以把NFT鎖在該平臺或者其他抵押借貸協議如NFTfi上,同時發起一個putoption,對手方需要將strikeprice的eth同樣鎖住,optionissuer可以隨時選擇exercise/cancel,exercise的話就相當于賣掉NFT獲得strikeprice,cancel的話會拿回原來的NFT,對手方無論如何都會獲得一定的利率的獎勵。這邊的利率最低需要高于aave/compound等主流借貸協議的利率,因為作為對手方承擔了更多的風險。Traction方面與putty類似,還在早期的探索中,沒有什么使用量。有一個類似于defrag的一樣的方案是,在抵押Nft的同時買入這個期權,保證了即使清算,lender無論如何都可以拿到一定價值的資產。相對于defrag來說,optionseller和lender并不是一個群體,這樣的設計會更合理。Jpex.finance是一個不同于以上兩個的option平臺,NFTholder賣出calloption,而不是買putoption。相當于一個coveredcall的策略。但是流動性是一個問題-1.對手方入池就需要付錢2.Europeanoption僅在交割日兌付,對手方無法在in-the-money的情況下就收利。對于NFToption來說,有幾個瓶頸低流動性。無論是ftx,還是binance,其option的設定機制都很簡單,并不能很好的承接牛市中的杠桿需求。NFT保險

對于一些高凈值/高稀缺度的NFTholder來說,除了相對間接性的對沖手段外,更直接的是進行投保。相對來說借貸成本會提高,但是部分風險也轉移了。甚至用戶當選擇P2P/P2Pool平臺時,如果該協議有內部的保險/與第三方保險進行合作時,這很有可能會成為吸引用戶的一點。NFT結構化產品

NFT20有一款NFTindex追蹤一系列NFT的地板價,類似于tradfi中的s&p500。在metaverse中,土地作為生息資產NFT(比如用戶需要付租金才可以在土地上生產活動),可以參考現實生活中的房貸作為一種金融衍生品,如CDS。一些基于現金流的結構化產品,類似于defi中的elementfinance/solv,可以允許lender將手中的未來現金流以債券的形式出售。類似的事metastreet在做。其次是一些先買后付的產品,類似于房貸,定期還款,如Cyan/ApeNow,有潛在的套利機會-stake在NFTx等NFT碎片化協議的利率payoff定期還款的利率,除此之外同樣的類似promissarynotes也是一種玩法。原地址

按:近期加密借貸平臺接二連三地發生暫停贖回的情況,引發了加密市場參與者的恐慌及加密市場的大幅下跌.

1900/1/1 0:00:00最近幾天,Solana上的NFT項目DeGods漲勢兇猛。從MagicEden上的分析數據來看,DeGods從8月22日開始呈上漲趨勢,一周漲幅達359%,在昨天的Opensea24小時排行榜中.

1900/1/1 0:00:00編者按孟子曰︰魚,我所欲也;熊掌,亦我所欲也。二者不可得兼。Web3的世界里:去中心化技術,大眾所欲也;應用價值,亦大眾所欲也。二者不可得兼.

1900/1/1 0:00:00本文梳理自加密KOLolimpio在個人社交媒體平臺上的觀點,BlockBeats對其整理翻譯如下:Arbitrum近期發布了一系列鏈上任務.

1900/1/1 0:00:00FTX創辦人SamBankman-Fried(SBF)上周作客NBA球星AndreIguodala主持的《PointForward》節目.

1900/1/1 0:00:007月至8月間,在加密市場的起起落落中,DeFi應用歸于沉寂,NFT項目地板價接連跳水,公鏈賽道冷冷清清。如此境遇下,兩起千萬級別的融資來自去中心化社交賽道.

1900/1/1 0:00:00