BTC/HKD-0.86%

BTC/HKD-0.86% ETH/HKD-2.59%

ETH/HKD-2.59% LTC/HKD-4.17%

LTC/HKD-4.17% ADA/HKD-2.71%

ADA/HKD-2.71% SOL/HKD-2.85%

SOL/HKD-2.85% XRP/HKD-1.94%

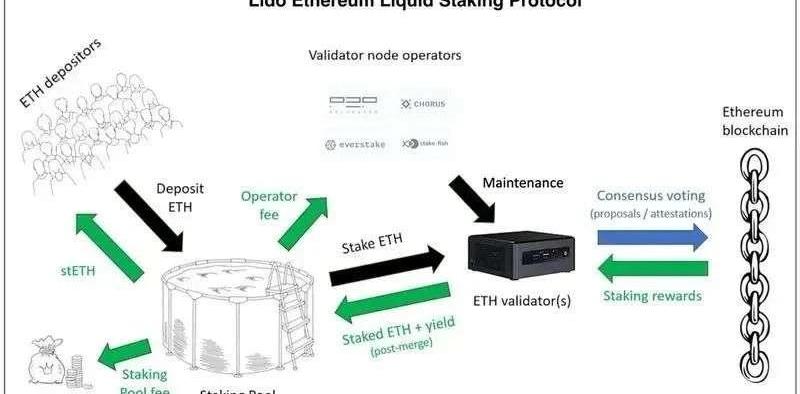

XRP/HKD-1.94%最近,關于知名借貸平臺Celsius資不抵債的傳聞甚囂塵上,Celsius及其他陷入危機的大機構拋售資產籌措資金引發了stETH價格的脫鉤。目前,在Curve上stETH與ETH的匯率大概維持在0.937左右。stETH對ETH價格的脫鉤令市場產生了恐慌,有人擔心stETH會步上UST的后塵,價格陷入死亡螺旋。那么,Celsius大量持有的stETH到底是什么?stETH的價格是否有死亡螺旋的風險呢?為了弄清這些,我們先來了解一下stETH的產生機制。什么是stETH?什么是Lido?stETH是用戶通過Lido協議來質押ETH、參與以太坊網絡的POS產生的質押憑證。Lido是一個去中心化的非托管的質押協議。以太坊將在今年完成POW到POS的升級合并,在這之前,需要一部分質押的ETH來保證網絡的安全,鏈上質押可以獲得一定的質押獎勵。網絡合并后,這部分ETH可以取出。對普通用戶來說,想要直接參與POS會面臨諸多限制,如質押數量門檻、成為驗證節點的技術門檻和硬件成本以及質押鎖定帶來的機會成本和流動性的缺失。為了解決這些,Lido協議推出了質押流動性解決方案,為使用者提供操作簡便、能提升資金效率的質押服務。用戶可以在Lido中質押任意數量的ETH來參與以太坊的POS過程,收到憑證stETH,并獲得質押獎勵。在以太坊從POW過渡到POS,實現合并之后,stETH可以按照1:1的比例兌換成ETH。Lido的運作機制

數據:某地址在兩天內從Synthetix財庫購入340萬枚SNX:3月15日消息,據推特用戶余燼監測,某巨鯨(機構)地址在昨天和今天下午,通過AirSwap的OTC使用1000萬枚USDC從Synthetix財庫買入了340萬枚SNX(約合1000萬美元),購入均價為2.93美元。該鯨魚(機構)用于購買SNX的USDC來源于從Binance和Kucoin提出。[2023/3/15 13:05:38]

Lido涉及的角色主要有用戶和節點運營商。用戶通過Lido的智能合約將質押資產委托給節點運營商操作。

節點運營商在質押協議中負責鏈上實際的質押工作,而用戶則通過質押池合約進行質押資產的存取和st資產的鑄造或焚燒。質押池合約通過驗證節點運營商的地址和秘鑰將池中資產分配給節點運營商進行實際的鏈上質押,并負責把質押獎勵鑄造成st資產,按比例分配給節點運營商、LidoDao國庫和質押者。stETH折價的原因

Celsius:將資金從Signature Bank轉移到其他經批準的授權托管方:金色財經報道,Celsius Network在推特表示,目前已提交了有關現金管理系統的更新,Celsius相信所有從Signature Bank轉出資金的請求都會得到滿足,不會有任何資金損失,Celsius也將繼續努力最大限度地提高現金和加密貨幣持有的安全性,并將在必要時向法院和所有利益相關者提供任何其他更新。Celsius將根據美國受托人指南與顧問合作,將資金從Signature Bank轉移到其他經批準的授權托管方。

此前報道,Celsius債權人披露,Celsius有部分資金存在Signature銀行。[2023/3/14 13:02:24]

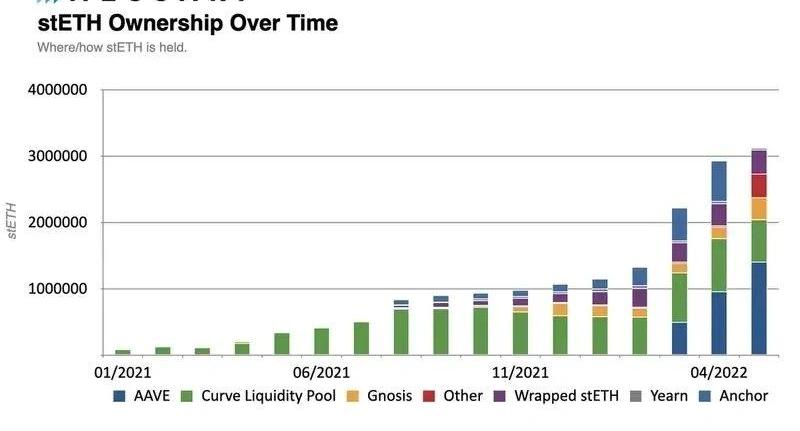

了解完stETH的產生機制,我們再來看看為什么stETH會產生折價。造成stETH折價的原因主要有:相比于ETH,stETH的流動性遠遠不足,為了彌補這部分流動性成本,產生折價;目前大量持有stETH的機構迫切需要出售手中的stETH來獲得資金應對用戶提款或者補充保證金防止抵押物被清算,面對巨大的拋壓,stETH必然會產生進一步的折價;以太坊能否成功、按時合并,這決定了stETH最終獲得ETH流動性的時間;Lido協議和智能合約的風險。我們逐條來看。首先是stETH的流動性。以太坊上質押中的ETH約有1280萬枚,其中通過Lido質押的約為410萬枚,占總數的32%。從上面的介紹中可以知道,以太坊2.0實現之前,用戶質押的這部分ETH都不可贖回,用戶只能在某些DeFi平臺上抵押持有的stETH來獲得流動資金,或者在二級市場上出售stETH。根據Messari的數據,截止到5月底,流通中的stETH主要集中在Aave和Curve兩個協議中,這兩個協議中的stETH占了總流通量的三分之二。

Web3游戲工作室XP Foundry將旗下手游Rooniverse從Solana遷移至Immutable X:2月13日消息,Web3游戲工作室XP Foundry將旗下手機游戲Rooniverse的鏈上資產從Solana遷移至ImmutableX。Rooniverse的開放式Alpha測試定于2月中旬進行,Beta測試將在第二或第三季度進行,而完整的游戲將在第四季度進行。

此前,XP Foundry以1000萬美元估值完成150萬美元Pre種子輪融資。(VentureBeat)[2023/2/14 12:04:39]

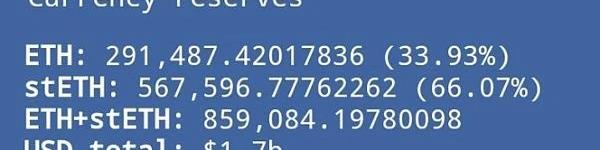

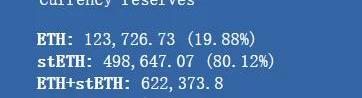

對于想要出售的stETH持有者來說,去中心化交易所Curve提供了一個stETH-ETH流動性池,質押者可以在其中將stETH轉換成ETH。Curve的流動性池,是目前Dex平臺中stETH深度最好的市場。不過進入6月之后,隨著ETH價格暴跌,大量流動性從Curve的流動性池中撤出,從5月18日到6月21日這一個月的時間內,該池的流動性從17億美金下降到6.7億美金。同時越來越多stETH被兌換成ETH,導致該池中兩種資產比例嚴重失衡,甚至達到了stETH:ETH=80%:20%的比例。截止到今天,該池中只有約12萬個ETH,也就是說,最多只能承接12萬個stETH的賣盤。在一個月前,這個數量是29萬個。但要知道,僅Celsius在Aave中持有的stETH就超過45萬個。僅憑Curve的池子,恐怕難以吸收市場上出售stETH的需求。2022年5月18日:

SushiSwap社區治理人0xMaki:已從SushiSwap的日常運營轉變為顧問:9月18日消息,SushiSwap的社區治理人0xMaki發布公告稱已從SushiSwap的日常運營轉變為顧問角色,將幫助培養SushiSwap的下一代團隊,并且鼓勵權力下放,讓SushiSwap成為無領導項目。0xMaki表示,Sushiswap目前有超過20多個核心貢獻者,推出了限價訂單與杠桿借貸產品Kashi和首次代幣發行平臺MISO,并部署在10多個EVM兼容鏈,即將推出一個新的NFT平臺Shoyu,建立在SushiSwap DeFi保險庫系統BentoBox上的下一代AMM協議Trident已開源,團隊仍將繼續發展各項目。[2021/9/18 23:34:19]

2022年6月21日:

區塊鏈社交平臺Kin計劃從Stellar轉移至Solana鏈上 以滿足其高速交易需求:移動應用公司Kik在2017年為其區塊鏈項目Kin進行了9800萬美元IC0融資,當時融資是在以太坊區塊鏈上完成的。然后該公司將區塊鏈社交平臺Kin轉移到了Stellar鏈上并開始運行,現在,Stellar似乎也不能滿足其發展需要,Kin表示將在幾個月內轉移到高性能公鏈 Solana 區塊鏈上。

據悉,Kin 改進方案寫道:Stellar 系統使Kin能夠接觸到數以百萬計的消費者,但我們知道這不是一個長期的解決方案。Stellar系統的出塊時間為5秒,因此,不管網絡負載如何,用戶的交易可能會出現5秒的延遲,我們并不認為這是一種很好的用戶體驗。

而Solana是一個高吞吐量的區塊鏈,Solana 基金會的Anatoly Yakovenko說到:Kin 是展示Solana能力的最佳方式之一。我們希望看到其他尋求速度和馬力的項目也遷移到Solana。Kin的改進方案認為,轉移至Solana之后,將使交易延遲時間減少84%。據測量,Solana每秒大約可以處理60000個交易,出塊時間為400ms,不過Solana基金會也會向Kin基金會支付一筆轉移費用,向Kin提供最多1%的SOL代幣供應量 (按今天的價格計算,約為600萬美元),并且在轉移之后的24個月內,每有100萬名新活躍用戶加入,Solana 將會為Kin提供0.1%的代幣解鎖。基于Kin改進提案,Solana基金會將于2021年1月7日開始跟蹤轉移進展。(coindesk)[2020/5/25]

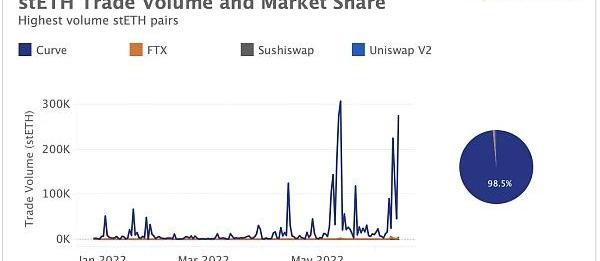

至于中心化交易所,交易深度更是微不足道。FTX是當前唯一可以進行stETH交易的中心化交易所。根據Kaiko網站上的數據,2022年,stETH約98.5%的交易量發生在Curve上,其他平臺上的流動性幾乎可以忽略。

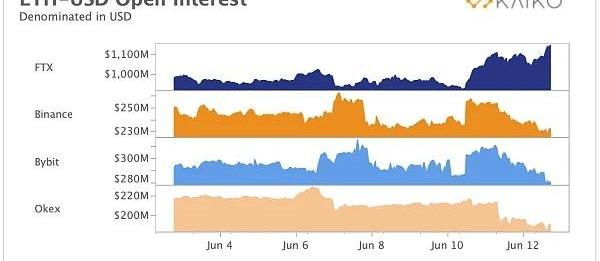

在公開市場出售這條路走不通的情況下,通過抵押獲取資金就成了另一個選擇。根據鏈上數據,Celsius和Amber在近期都向FTX的地址發送了大量stETH。于此同時,FTX的未平倉合約數量大幅增加,而在同時,幣安、Okex等交易所的未平倉合約數由于市場的暴跌導致平倉都是下降的。所以一種合理猜測是,Celsius和Amber將大量stETH抵押或通過場外交易出售給了FTX,與此同時FTX通過開合約的方式對這部分stETH的價格進行了對沖,以降低持有的風險。

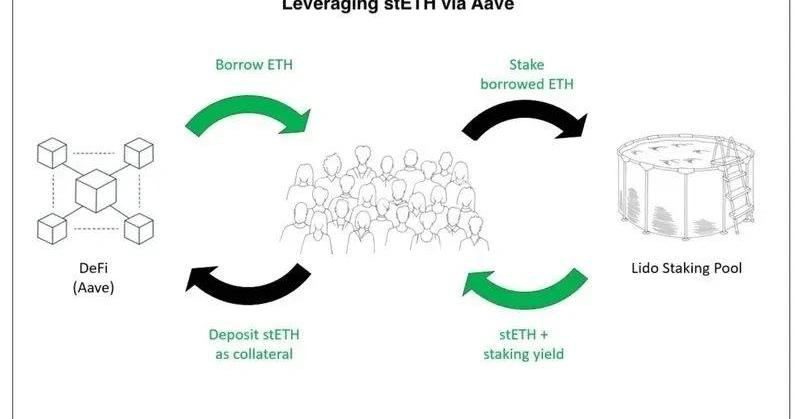

看完市場上流動性的狀況,我們來看短時的供需。在牛市中,許多持有stETH的機構選擇進行循環質押來加杠桿擴張資產規模、提升資金效率。他們在Aave等平臺上質押stETH換出ETH,再到Lido上質押借來的ETH獲得stETH。在行情上漲時,這種做法不會有什么問題,機構也就會一直持有,stETH與ETH的匯率也就可以保持穩定。

但當熊市來臨時,這種模式就會出現問題。抵押資產價值持續下跌,會觸發補充保證金的要求,就迫使機構不得不出售手中的資產換取資金。短時間內大量的拋售需求會產生類似擠兌的效果,價格越跌越賣,越賣越跌,形成負反饋,折價加速產生,偏離原本的錨定水平。從鏈上數據來看,stETH的機構投資者中,至少已經有三箭、AlamedaResearch、Amber和Celsius在近期進行了拋售。而鏈上的聰明錢地址持有的stETH數量也在1個月內從160,000下降到27,800。

短時間積累了大量賣盤,買盤又還沒有跟上,深度不足造成市場被砸穿,所以進一步產生了折價。另一個風險是以太坊合并延遲。stETH是ETH的衍生品。某種程度上來說,類似于ETH的期貨,因為質押的ETH在未來的某個時間點才能取出,這個時間點就是以太坊網絡完成合并之后。如果網絡合并的時間推遲,就意味著取出ETH的時間推遲,這會使得流動性進一步惡化,stETH的價格也會更低。最后一重風險來自于Lido的智能合約本身。Lido協議中涉及節點運營商注冊合約、質押池合約、LidoOracle等幾個主要合約,分別控制節點準入、質押資產存取、質押池余額計算等過程,合約的安全性毫無疑問也會影響到用戶質押的資產的安全性。為了彌補這部分風險,stETH也會產生一部分折價。綜合以上,流動性差、買盤不足、出售需求大且迫切,加之以太坊網絡升級的不確定性和Lido協議智能合約的風險,stETH出現折價也就不奇怪了。那么最終的問題來了,stETH的價格是否會陷入死亡螺旋?筆者認為不會。從stETH的機制可以看出,它的價值來源不同于UST與LUNA雙幣種互相賦能的設計,Luna的下跌會帶動UST的下跌,形成負反饋。UST作為穩定幣,本質上其價值沒有足夠的抵押物來支撐。但stETH是擁有強價值支撐的,在以太坊合并后,1枚stETH固定地可以兌換1枚ETH。這從根本上保證了stETH的價值,將它與抵押物不足的穩定幣區分開來。雖然短期來看,由于流動性的缺失,stETH和ETH價格出現了脫錨,但是對于不急需資金的ETH幣本位長期投資者來說,購買折價的stETH并持有到ETH解鎖是很劃算的。所以,當折價到達一定程度時,必然能吸引到套利者入場,到時買盤和賣盤會重新恢復平衡。等到去杠桿過程完成,投機玩家被消滅,stETH重新回到長期投資者手中,相信其價格也能重新回歸正軌。

在當下的NFT市場中,NFT更多被視為一種金融衍生品所存在,它可以被炒作、交易、投資,但一旦交易熱潮退去,對于創作者和持有者來說都不再能持續獲取收益.

1900/1/1 0:00:00投資是一種對于預測的練習。精明的投資者不會基于現在的情況做決定,而是參考未來和長期價值創造的潛力。在加密貨幣市場,交易員目前表現出短期思維的一個領域是L2代幣.

1900/1/1 0:00:00隨著AI、大數據、云計算、IoT等技術的日益發展,人類的生活和工作場景都離不開數字化,社交、消費、學習等行為都被數字化的解決方案深深影響.

1900/1/1 0:00:00原文來源:ChainLinkGod原文編譯:ChinaDeFi 牛市優化敘事,熊市優化基本面。雖然這種說法過于籠統,但它可以作為參與者在不同市場環境下應該如何思考和反應的基本邏輯.

1900/1/1 0:00:00隨著布道者、探索者與實驗產品越來越多,Web3正從一個模糊的概念變得具體。一方面,Web3的基礎設施與市場教育等愈發完善,加之頗具吸引力的財富效應,StepN、無聊猿等Web3產品一時吸引了大量.

1900/1/1 0:00:00原文標題:Abeginner'sguidetounderstandingthelayersofblockchaintechnology原文作者:cointelegraph原文編譯:Tan.

1900/1/1 0:00:00