BTC/HKD+0.77%

BTC/HKD+0.77% ETH/HKD+1.58%

ETH/HKD+1.58% LTC/HKD+1.2%

LTC/HKD+1.2% ADA/HKD+3.36%

ADA/HKD+3.36% SOL/HKD+2.38%

SOL/HKD+2.38% XRP/HKD+2.57%

XRP/HKD+2.57%標普500指數3月9日(周一)收盤下跌225.90點,跌幅7.60%,報2746.43點,為2008年12月以來最大跌幅;納斯達克指數3月9日(周一)收盤下跌624.90點,跌幅7.29%,報7950.68點;道瓊斯指數3月9日(周一)收盤下跌2014.00點,跌幅7.79%,報23850.79點。

WTI 4月原油期貨收跌10.15美元,報31.13美元/桶,跌幅近25%,創1991年以來最大單日跌幅。

歐洲主要股指全線收跌,法國CAC40指數收跌超8%,德國DAX30、英國富時100跌約7.5%。其中德國DAX指數、法國CAC40指數、意大利富時MIB指數、歐洲斯托克50指數和英國富時100指數進入技術性熊市。

與此相對應,BTC跌破7700美元。

面對跌跌不休的市場,很多人認為比特幣避險屬性不在,并且猜測此次比特幣被列為大宗商品進行“拋售”導致了下跌。而事實上,令投資者措手不及的比特幣暴跌事件早有端倪。

金色熱搜榜:TRUE居于榜首:根據金色財經排行榜數據顯示,過去24小時內,TRUE搜索量高居榜首。具體前五名單如下:TRUE、DASH、KNC、ADA、ETC。[2020/7/2]

主力大單暴跌前出貨近4000 BTC

主力大單跟蹤復盤數據顯示,暴跌前現貨大單賣出接近4000 BTC。AICoin PRO版K線主力大單統計顯示:在3月6日16:00~3月8日凌晨橫盤階段,火幣及OKEx BTC現貨交易對大單賣出總計20筆,共計3770.98BTC。大單買入僅5筆,總成交363.82 BTC,成交差-3407.16BTC。

比特幣避險屬性未及預期

數字貨幣市場規模還太小,且尚未納入全球主要機構投資者的資產配置池中,因此跟傳統資本市場的聯動性是很小的。實際上,無論是黃金還是證券,目前都與比特幣都沒有太大的關聯,如果未來有一天,比特幣納入了全球主要機構投資者的資產配置池中,那么數字貨幣走勢就可能會與其他傳統金融資產行情產生聯動了。

分析 | 金色盤面:FGI恐慌指數下降至 21:金色盤面綜合分析:FGI恐慌指數由昨日的26下降至21,結束了持續一周的回升,市場恐慌情緒再次升高,市場整體仍處在高度恐慌中。[2018/8/23]

2月24日,在經歷歐洲和亞洲股市暴跌之后,美股開盤后迅速跳水,科技股重挫導致納斯達克指數跌幅超過4%,道瓊斯指數跌幅一度達到3.2%,標普500指數下跌3.2%,恐慌指數VIX暴漲。與此同時,比特幣也并沒有展現出避險功能吸引資金入場,反而是不漲反跌。

可以說,在全球冠狀病爆發和股市暴跌之際,投資者尋求避風港,但似乎并沒有轉向比特幣,至少在機構層面上是這樣。

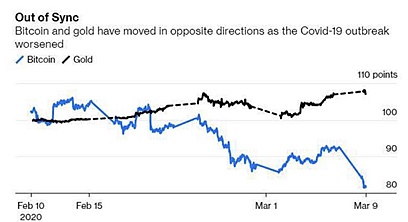

(比特幣與避險資產黃金關聯性下降)

聲音 | 金色財經合伙人安鑫鑫:區塊鏈行業爆發中資訊平臺是重要一環:金色財經現場報道,在今日舉辦的2018全球媒體峰會的圓桌論壇上,安鑫鑫表示,今年年初開始區塊鏈行業爆發的過程中至關重要的一環就是越來越多的資訊平臺的加入,向外界更多的傳播區塊鏈訊息。同時希望社會給予資訊平臺更多的幫助和支持,金色財經開放了資訊、快訊、行情的接口,讓同行做平臺更容易。[2018/7/19]

彭博社Tim Culpan發布專欄文章也指出,隨著冠狀病疫情的加劇,比特幣和黃金的走勢截然相反。事實上,比特幣與黃金之間的關聯度已降至-0.22。除了價格走勢之外,芝商所的比特幣期貨市場數據還表明機構投資者正在回避比特幣。

犇睿資本創始人褚康表示:黃金作為避險資產的共識非常強烈,比特幣目前還未被主流資金認可為避險資產,仍屬于高風險資產。同時,據我們多方統計調研,場外大資金短期內還并不認可比特幣的減半邏輯。

金色財經現場報道 Fred Jin:用區塊鏈的獎勵機制鼓勵學生學習知識是天然的結合:Bitlearn Network的創始人兼CEO:Fred Jin在2018 Global Token Galaxy的演講中提到,研究學生的學習心理是做這個領域創業的第一步,將學習轉化為游戲,轉化為對他們能產生興趣的項目,才能獲取他們的青睞。而區塊鏈天生就具備這種獎勵機制,用區塊鏈的特質與刺激學生學習是一種天然的結合。當學生能夠通過并不枯燥的學習還能掙取零花錢的時候,區塊鏈技術也就潛移默化的在學生群體進行了傳播。[2018/5/28]

而betaponzi作者汪濤進一步分析稱:“比特幣最近走勢變得與黃金相關性很低,可能是之前減半事件透支過度,場內資金成本偏高和季度交割臨近,導致大部分多頭觀望。這么看來說,幣市暫時和美股變得關聯性沒有那么高。另外比特幣屬于風險資產還是避險資產這點一直在爭論當中,目前沒有確切定論。所以美股和比特幣的關聯性變得很復雜,只能從共同持有人群和市場流動性和風險偏好來觀察,目前沒有特別好的結論。”

礦業指標透露暴跌可能性

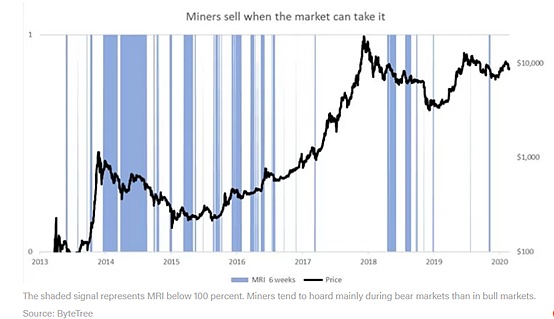

礦業方面,一個反映網絡礦工擔憂的關鍵指標幾周前發出了警告。

根據加密市場數據公司ByteTree創建的用來衡量主要市場參與者持有庫存水平變化的礦工庫存數據(MRI),該數據在1月仍保持在100%以下,暗示市場對1月價格出現30%的漲勢缺乏信心。

MRI高于100表示礦工賣出的超過挖掘量,庫存正在減少;而MRI低于100則表示礦工賣出的比挖掘的少,庫存在囤積。

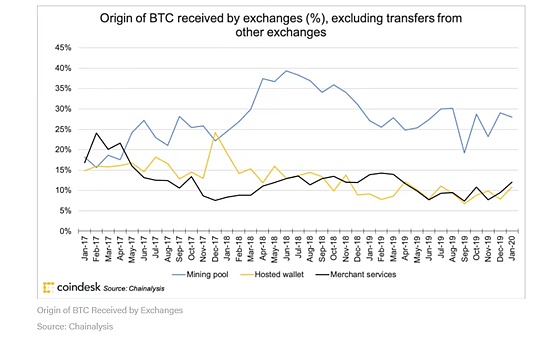

根據區塊鏈監控公司Chainalysis的數據,1月份,礦工挖掘了53,955枚比特幣,并向交易所發送了42,451枚比特幣,產生的MRI為79%。

傳統觀點認為,賣方總是賣高價。因此,一些投資者可能會在MRI讀數低于100的情況下看跌,因為礦工正在預料價格上漲,目的是在以后的時間以高價清算。然而,Atlantic House基金經理和ByteTree創始人查理·莫里斯(Charlie Morris)指出,礦工以現金運營,并且總是以市場上的賣方清算為采礦區塊獲得的獎勵(比特幣)以支付其運營成本。

低于100的MRI水平并不一定是價格看漲的指標,但代表著礦工對市場看弱而有著無法入市的擔憂。

另一方面,MRI高于100則反映出強大的市場能夠吸收礦工的拋售壓力。 一月份的MRI為79%,為兩年來最弱,這實際上是一個警告信號,表明牛頭陷阱正在起作用。比特幣在二月中旬達到了近10,500美元,此后一直在下跌。

根據區塊鏈監控公司Chainalysis的數據,1月份礦工產生了53,955個比特幣,并向交易所發送了42,451個比特幣,產生的MRI為79%。 從歷史上看,當礦工的銷售量少于其開采量時,回報率很低;而當礦工的銷售量超過其開采量時,回報率卻很高。

陰影信號表示MRI低于100%。相對于牛市,礦工們往往主要在熊市中囤積。即我們俗稱的“牛市買幣,熊市挖礦”。換句話說,礦工們傾向于在熊市期間建立庫存,而在牛市期間減少庫存。

金色財經 區塊鏈3月12日訊 根據巴西《工業產權雜志》(Industrial Property Magazine)披露的信息.

1900/1/1 0:00:00作為全球經濟絕對的主力,美國已經著手啟動應對危機,美聯儲并沒有等到本月中旬的議息時間,突然緊急降息50個基點。同時,作為美聯儲主席的鮑威爾表示,降息行動是為了幫助美國經濟在危機中保持強勁.

1900/1/1 0:00:00原標題:發揮數字經濟優勢戰疫情 推動經濟社會正常有序在此次抗擊新冠肺炎疫情中,以數據生產要素為基礎的數字經濟平臺,依托新技術,充分利用各自優勢.

1900/1/1 0:00:00周一美國財政部召開會議討論了監管加密貨幣領域所面臨的挑戰。據TheBlock報道,業內的一些意見領袖和合規方面的專家參加了這一工作會議,對如何防止洗錢、恐怖分子融資和其他濫用加密貨幣的不良行為者.

1900/1/1 0:00:00金融犯罪執法網絡(FinCEN)、商品期貨交易委員會(CFTC)、證監會(SEC)各監管一部分加密資產,美國未來對加密資產的監管格局可能會是這樣的,越來越清晰.

1900/1/1 0:00:00上周,比特幣連續下挫,價格跌至8500美元附近震蕩,三天時間跌去14%,較2月12日創下的10500美元高位下跌了17%,幾乎觸及近一個月的最低水平.

1900/1/1 0:00:00