BTC/HKD+0.41%

BTC/HKD+0.41% ETH/HKD+0.22%

ETH/HKD+0.22% LTC/HKD+2.13%

LTC/HKD+2.13% ADA/HKD+0.8%

ADA/HKD+0.8% SOL/HKD+0.6%

SOL/HKD+0.6% XRP/HKD+0.63%

XRP/HKD+0.63%

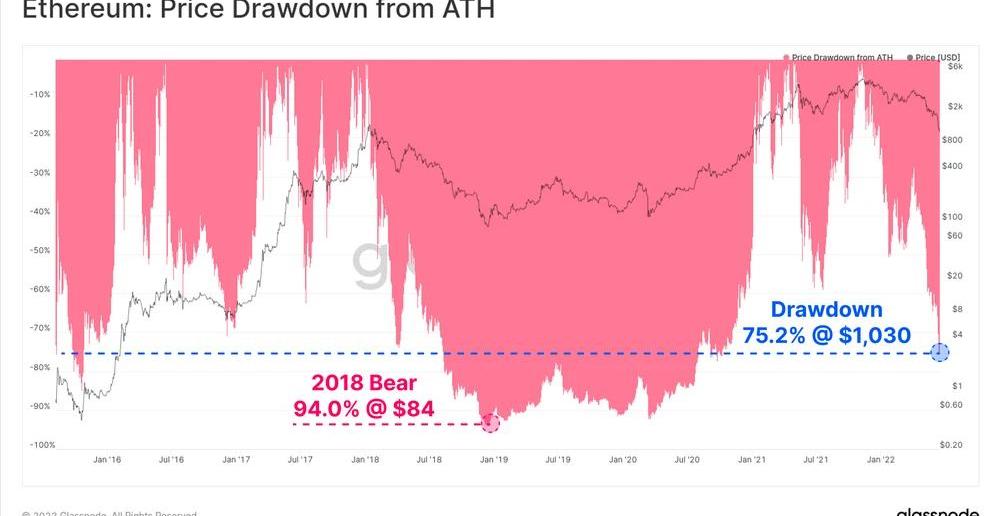

2022年迄今為止的市場表現低沉,不僅是數字資產,幾乎所有資產類別都是如此。全球貨幣政策收緊、美元升值以及風險資產估值下降,引發了大量追加保證金、債務清算和去杠桿化。在數字資產領域,以太坊仍然是最大的智能合約平臺,托管大量金融產品、不斷創新和實現自動化。在2020-21年的牛市周期中,散戶和機構對這些產品的采用導致了DeFi領域的杠桿過度增加。隨著熊市的到來,以太坊原生代幣ETH的價格已經跌至1030美元的低點,比歷史高點4808美元下降了75.2%。以太坊DeFi市場正在經歷一場大規模的去杠桿化,僅在6周內就有超過1240億美元的資本流出。這場幣圈風暴讓整個以太坊生態系統目前正在經歷一場歷史性的去杠桿運動。本文我們將探討一些預警信號,去杠桿的規模,以及它對ETH投資者盈利能力的影響。

以太坊使用量和網絡需求減少

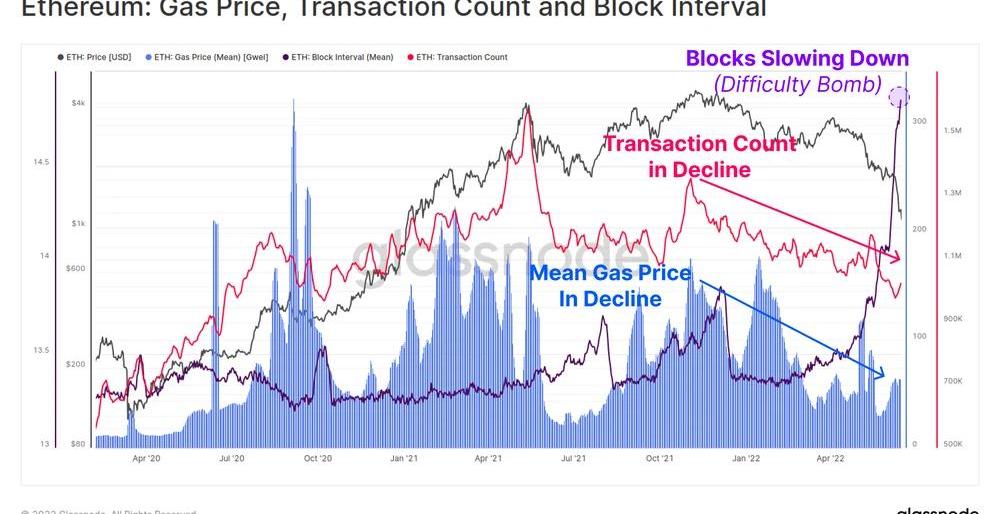

有一些早期信號表明,繼11月最高價之后,以太坊使用量和網絡需求正在下降。每天的交易數量和平均gas支付價格已經有近6個月的宏觀下降。這表明以太坊鏈的整體活動、需求和使用率正在進入疲軟期。最近幾周平均gas價格略有回升,但這更可能是由于阻塞間隔變慢造成的擁堵,因為即將到來的合并的難度。

Acala與Anchor Protocol達成合作,以聯結Terra與波卡DeFi生態:4月13日消息,波卡DeFi平臺Acala宣布與Terra生態固定利率協議Anchor Protocol達成合作,以提升Terra和波卡生態系統的去中心化穩定幣空間。

最初,Acala及其基于Kusama的平行鏈Karura將通過Liquid DOT(LDOT)和Liquid KSM(LKSM),幫助Anchor擴大UST穩定幣的抵押品選項。

Acala與Anchor將專注于合作為Acala上的aUSD和UST提供高流動性池。這將成為UST用戶進入波卡生態系統的門戶。雙方還將致力于在Acala和Terra生態系統中進行更多的集成和部署。

此外,波卡和Kusama網絡的用戶將能夠在LKSM和LDOT的幫助下獲得Anchor收益。實現這一目標的第一步是通過Wormhole轉移他們的流動性質押資產到Terra。然后,用戶可以提供LDOT或LKSM作為抵押物,在Anchor上借入UST。(CryptoPotato)[2022/4/13 14:22:15]

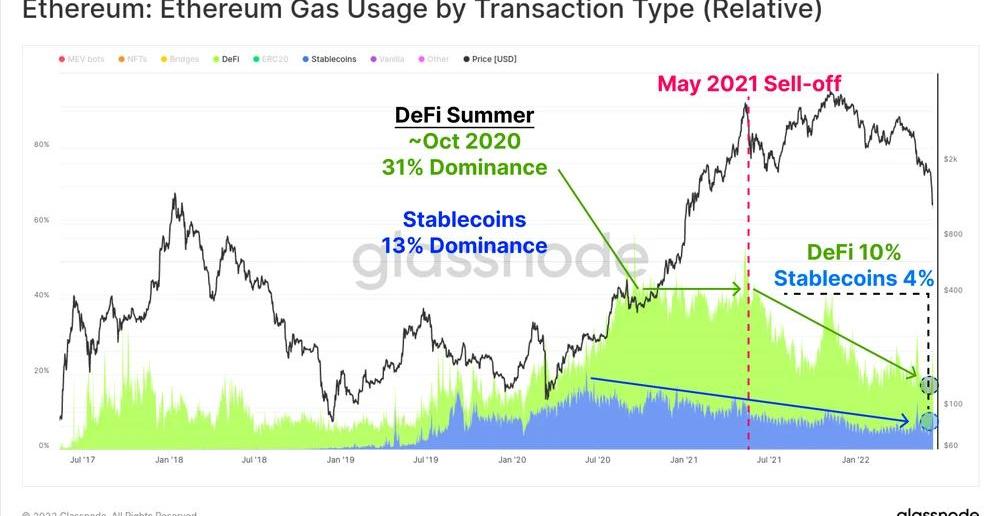

下圖顯示了穩定幣和DeFi應用的gas使用量的主導地位。穩定幣和DeFi協議目前分別占當前以太坊gas使用量的5.2%和10.2%。自2021年5月市場高點以來,穩定幣和DeFi的使用率穩步下降,分別占gas使用量的11.4%和33.4%。這在一定程度上是由于2021年下半年NFT熱潮造成的擠兌,但這也表明需求下降。

AndreCronje發文解釋其ve(3,3)DeFi產品:1月6日消息,Yearn.finance創始人Andre Cronje發文介紹“ve(3,3)”,解釋基于“潛在未來”釋放的代幣如何平衡生態系統參與者。該產品機制與Curve相似,將產品Token鎖倉可獲得具有影響礦池利率權利的veToken,Token發行量每周遞減且由veToken數量決定,veToken數量越多,Token發行量越少。此外,veToken可作為NFT在二級市場交易,解決鎖倉資產的流動性問題。[2022/1/6 8:30:07]

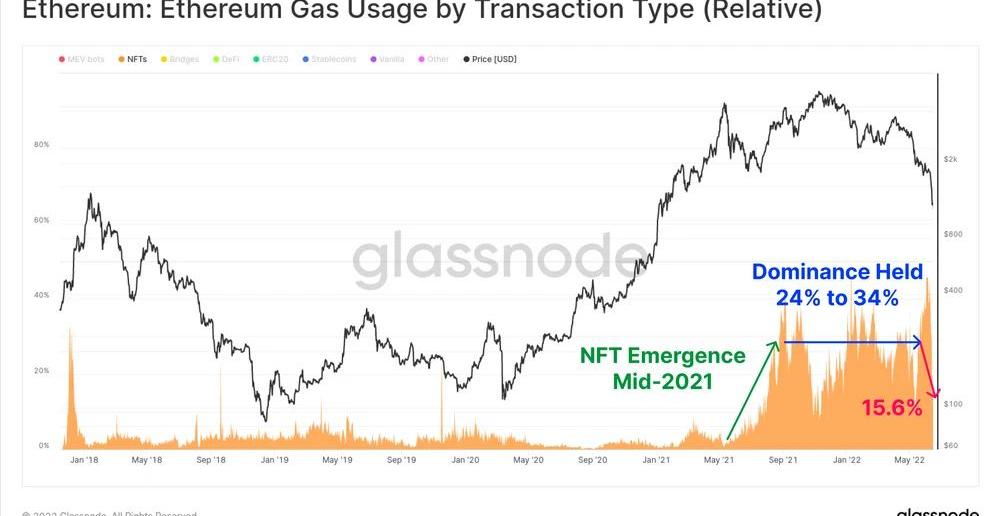

在NFT交易市場中,NFT交易的gas相對份額確實在2021年下半年達到峰值,但從2022年6月初46%的高點下降到今天的19.6%。2021-2022年期間,NFT交易蓬勃發展,占gas總使用量的20%以上。最近NFTgas使用量的峰值和隨后的下降可能表明,投資者對市場波動的反應越來越消極。

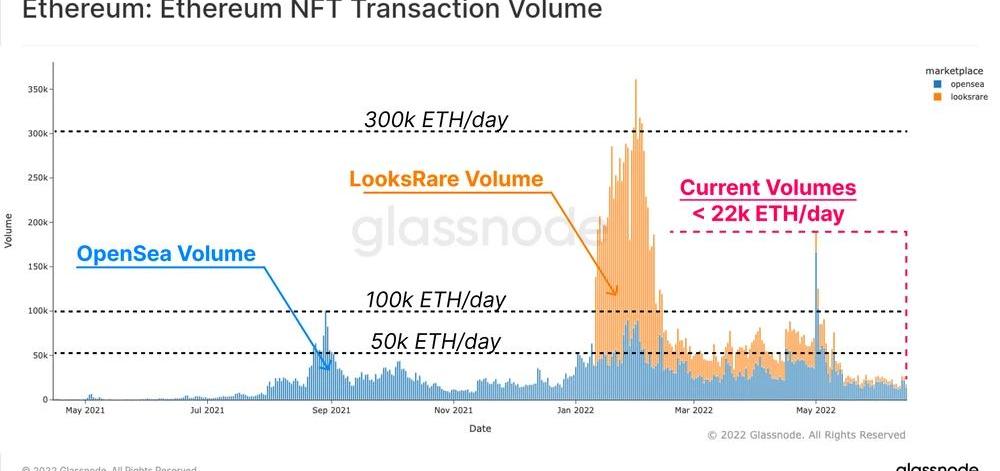

根據NFT交易量也可以得出類似的結論。下圖顯示了以ETH計價的OpenSea和LooksRare的交易量,在2022年的大部分時間里,它們的日交易量在5萬個ETH-10萬個ETH之間。然而,今年5月之后,交易量急劇下降,目前保持在略高于每天22000個ETH的水平。

Zilliqa計劃推出去中心化協議Zyro和ZSwap交易所等DeFi生態系統:據官方消息,公鏈項目Zilliqa(ZIL)基金會表示,Zilliqa計劃打造基于自身技術的DeFi生態系統,其中基于Zilliqa的去中心化協議Zyro將作為生態系統的核心,Zyro將成為ZSwap的原生代幣,ZSwap是Zyro協議中的去中心化交易所,允許用戶在其Zyro錢包中持有和管理所有ZRC2代幣和ZIL資產。[2020/11/10 12:13:29]

在以太坊生態系統的各方面,需求狀況一直在下降,隨著通用應用程序使用量的下降,網絡擁塞在2021年11月最高價之后有所緩解,近幾周NFT市場的冷卻開始凸顯。評估平倉規模

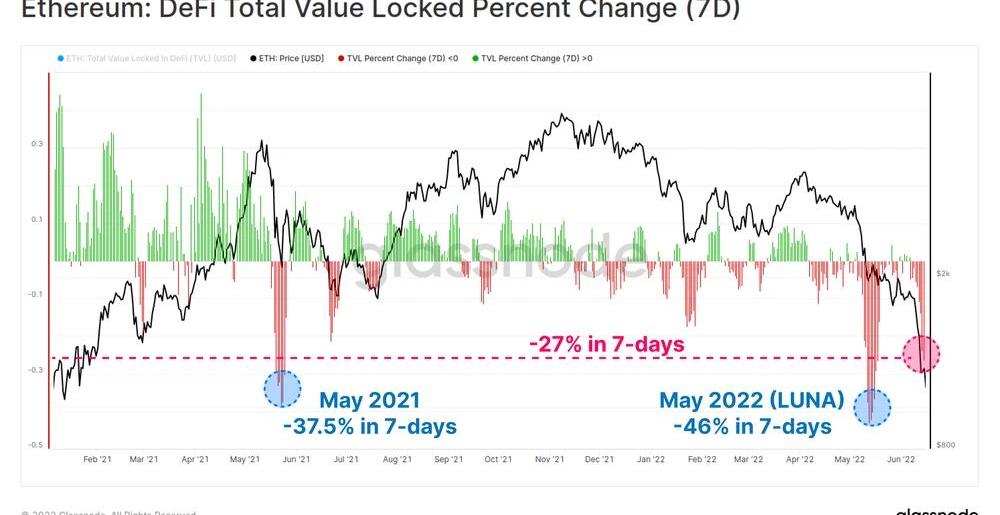

在DeFi生態系統中最受歡迎的指標之一是TVL,TVL跟蹤在各種DeFi協議中存放的美元或ETH計價的代幣價值,包括貨幣市場、貸款協議、去中心化的外匯流動性池等等。DeFi協議的一個常用用途是杠桿,通常是通過以加密貨幣為質押借入基于美元的穩定幣。在許多情況下,這種杠桿會被交易和/或重新存入DeFi協議,創建一種鏈上再質押的形式。隨著資本越來越多地采規避風險,DeFi協議中的TVL出現了大規模的平倉。這是兩種主要機制的結果:在牛市結束期間,市場累積的杠桿和擔保借款頭寸,可通過自由決定或清算;由于DeFi協議中鎖定的代幣重新定價較低,加密質押品的價值下降,這通常是由第1點產生的賣方造成的。過去六周,以太坊的TVL下降了1240億美元,TVL總額下降到810億美元。在5月和6月期間,這種平倉分兩次進行,第一次是在LUNA崩潰期間達到940億美元,第二次是在6月中旬達到300億美元。

BitMEX首席執行官:銀行低回報時代 DeFi市場可為投資者提供出口:8月27日消息,BitMEX首席執行官Arthur Hayes最近表示,銀行的低回報將促使公眾尋求風險更高的投資。他將yield farming應用描述為“ DeFi原始銀行”,回報、機會和快速利潤誘惑將迎來一個包容性銀行服務的時代,所有用戶都可以儲蓄借給感興趣的各方,并獲得至少10%的年利率。他還稱,“面臨嚴重的收入不平等,金融投機將激增。你是愿意為一家大型企業工作30年,換取停滯甚至為負的實際收入增長,還是愿意來到金融市場這個智力賭場里玩一玩?”(Decrypt)[2020/8/27]

按照這一指標,只有兩次規模更大的去杠桿化事件;第一次是與最近的LUNA崩盤相關的-46.0%,第二次從2021年5月當時的最高價水平開始,在拋售期間下跌37.5%。

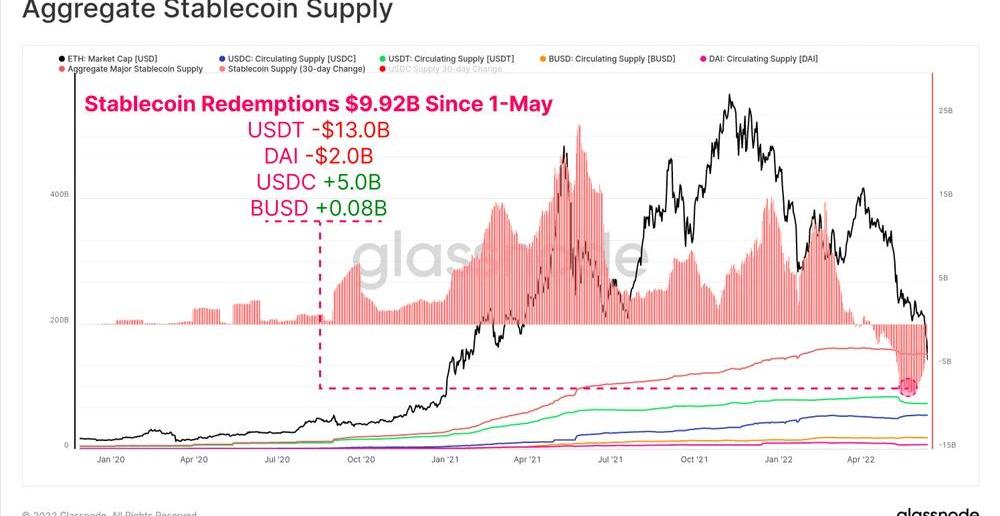

穩定幣實現翻轉

自5月初以來,穩定幣贖回總額已達到99.2億美元,總資本流出市場。USDT的贖回金額最大,為130億美元,其次是DAI,為20億美元,投資者通過MakerDAO資金庫獲得的杠桿。自5月1日至5月,USDC供應增長了50億美元,表明市場偏好可能從USDT轉向USDC,變成最受歡迎的穩定貨幣。

分析 | DeFi項目鎖倉價值11.9億美元,過去一周環比增加3.95%:據DAppTotal.com DeFi專題頁面數據顯示:截至目前,已統計的25個DeFi項目共計鎖倉資金達11.9億美元,其中EOSREX鎖倉4.39億美元,占比37.06%,排名第一位;Maker鎖倉3.03億美元,占比25.62%,排名第二位;排名第三位的是Edgeware鎖倉2.26億美元,占比19.13%;Compound,dYdX、Bancor、InstaDApp等其他DeFi類應用共占比18.19%。過去一周,整體而言:由于和Maker之間存在利率差,Compound鎖倉總值進一步攀升,截至目前已突破1億美元,兩個月以來增長268.31%;在被曝提幣困難后,截至目前Dharma鎖倉總額僅剩510萬美元,較一個月前環比暴跌75%;另受市場行情波動的影響,超半數DeFi項目鎖倉值出現小幅回升,整體鎖倉價值環比增加3.95%。[2019/8/5]

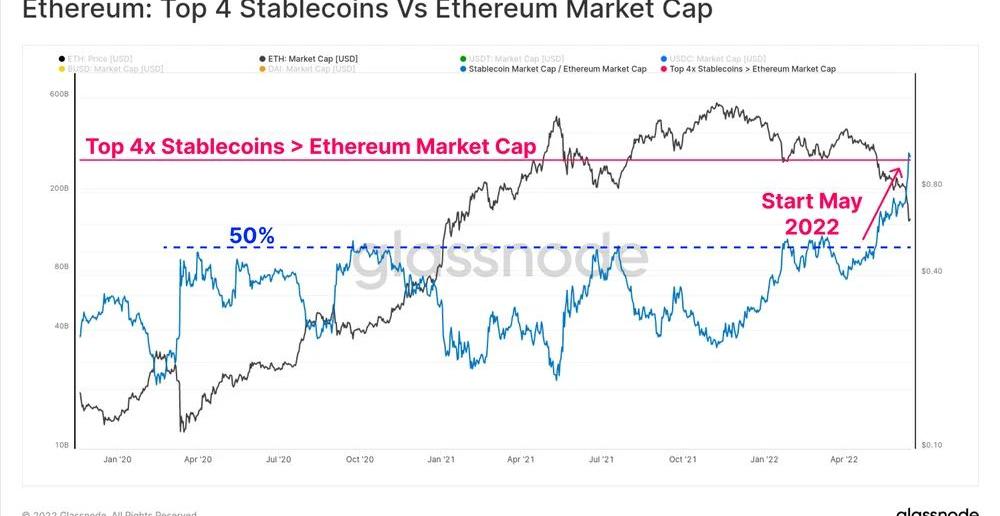

排名前4位的穩定幣的總市值也已超過以太坊市值30億美元。在2020-22年間,前4名穩定幣總市值曾多次達到以太坊市值的50%,但在今年5月和6月大幅突破。這是此類事件首次發生,此次事件讓我們從三個角度對數字資產市場結構進行了分析:美元穩定幣作為記賬和報價資產單位的急劇上升;近年來對美元計價流動性的需求很強大。我們注意到,穩定幣目前在市值排名前六位的數字資產中占據了三位;以太坊生態系統估值在2022年期間的大幅貶值。請注意,并非所有穩定幣都托管在以太坊上,還有一個較小的類別是從DeFi協議借用的資金。然而,這一事件凸顯了當前去杠桿化發生的原因,因為加密質押品的價值與保證金債務的記賬單位之間的差距擴大了。

網絡收益低于預期

鏈上分析中最強大的工具之一是能夠計算市場各領域的實際價格。通過對每枚代幣最后一次在不同錢包間移動的時間進行估值,可以估算出這些群體的成本基礎。ETH現貨價格現在為1212美元,總市場現在遠低于1730美元的實現價格。這意味著市場平均未實現虧損為-30.0%。如果我們關注ETH2.0儲戶,我們可以直接衡量ETH代幣在存入時的價值,因為它們無法取消質押。在此基礎上,ETH2.0儲戶的實際價格成本基礎要高得多,為2400美元,因此平均未實現損失為-49.5%。值得注意的是,其中一些存款將與Lido的stETH等流動性質押衍生品相關,允許個人投資者出售資產,而不會影響原始存款的實際價格。

供應百分比和地址百分比是衡量以太坊市場當前經濟困境與過去周期的兩個高水平鏈上指標。網絡盈利能力目前已達到2020年6月以來的最低水平,當時市場正從新冠疫情中復蘇。供應和地址的盈利能力都表明,約有一半的以太坊持有者持有的資產低于預期。請注意,在2018年、2019年和2020年的熊市低點,只有23%的供應實現盈利,只有2.8%的地址實現盈利。如果本輪經濟周期達到類似的水平,可能會出現不利的經濟走向。

我們還可以調查以太坊長期持有者的累計未實現利潤和損失,即那些持有貨幣約5個月,交易積極性較低的人。長期持有者凈未實現利潤/虧損指標顯示,這一群體的當前盈利能力已經下降,超過了盈虧平衡,目前持有的未實現虧損相當于市值的23%。這意味著,即使是最強勁、持續時間最長的ETH投資者,目前的平均倉位也低于預期。上一次出現這種情況是在2018年9月,當時gas下跌了64%,從230美元跌至84美元。

鎖倉處于損失狀態

由于以太坊持有者基礎占有如此大比例的未實現虧損,我們可以轉而觀察支出行為,觀察實際支出鎖倉的損益規模。5月初,LUNA推動的拋售仍然是以太坊投資者實現凈虧損的歷史新高,一天內有28.5億美元的資本流出。目前的去杠桿化緊隨其后,6月14日虧損21.6億美元。

最后,我們可以查看以太坊的相對鏈上交易盈利能力指標,查看總體市場實現損益的制度。這也證實了以太坊市場可能在2022年1月進入熊市,當時相對虧損開始主導消費行為。2018年5月,在經歷了近2年的深度熊市之后,出現了類似的行為,并在2020年3月的拋售中達到頂峰。當前交易盈利能力表明,平均ETH交易鎖定在平均-13.5%的損失中。這一點意義重大,與過去以太坊熊市的規模一致,相對于2018年熊市低谷時實現的-20%到-22%的損失,這一比例仍然較低。

總結

在2020-21年的數字資產牛市中,DeFi領域推出了大量創新和新產品,以太坊繼續作為主要的基礎平臺領先。然而,伴隨著創新和采用的是杠桿、保證金債務和過度投機的增加。隨著市場估值在2022年前崩盤,加密貨幣抵押品的價值大幅下降,跟借入的美元穩定幣資本對比,造成了不可持續的價值差異。DeFi領域出現了歷史性的大規模去杠桿化,鎖定的總價值在短短六周內下降了1240億美元。以太坊的持有者基礎現在已經被完全淹沒了,持有的比特幣有嚴重的未實現損失,前所未有的巨額虧損被鎖定。這表明投資者群體存在嚴重的經濟問題。盡管情況很糟糕,但盈利能力和價格下跌仍未達到2018年熊市周期的極端低點。總的來說,正在進行的去杠桿事件是一場痛苦的馬拉松,就像一場小型的金融危機。然而,在這過程中,我們有機會清除過多的杠桿,并用更健康的方式重建。

6月8日,以太坊Ropsten測試網完成合并。截至目前,以太坊主網權益證明的過渡日期仍未確定,目前僅是基于測試網的合并試驗.

1900/1/1 0:00:00NFT數據日報是由Odaily星球日報與NFT數據整合平臺NFTGO.io合作的一檔欄目,旨在向NFT愛好者與投資者展示近24小時的NFT市場整體規模、交易活躍度、子領域市占比.

1900/1/1 0:00:00作者:0xergou“CelsiusNetwork的用戶數量是所有DeFi總和的兩倍……那是因為我們將80%回饋給我們的社區,而Maker和其他項目則將50%留給自己.

1900/1/1 0:00:00"Showmetheincentive,andIwillshowyoutheoutcome."——CharlieMunger在中文的加密圈子,如果要說最近DAO的表現.

1900/1/1 0:00:00TVL下降、收益蒸發、脫錨風險、黑客威脅、UST黑天鵝連帶影響,以及可怕的宏觀環境……DeFi正在經歷最困難的時段。以下,是我作為一名DeFi投資者的個人角度出發的一些見解.

1900/1/1 0:00:00質押Solana每年產生約21億美元的回報。目前,流動性質押協議只占其中的3%,這意味著它顯然有增長的機會。作為背景,僅Lido就占ETH2.0總質押的28%.

1900/1/1 0:00:00