BTC/HKD-3.98%

BTC/HKD-3.98% ETH/HKD-5.7%

ETH/HKD-5.7% LTC/HKD-3.92%

LTC/HKD-3.92% ADA/HKD-7.24%

ADA/HKD-7.24% SOL/HKD-10.78%

SOL/HKD-10.78% XRP/HKD-6.86%

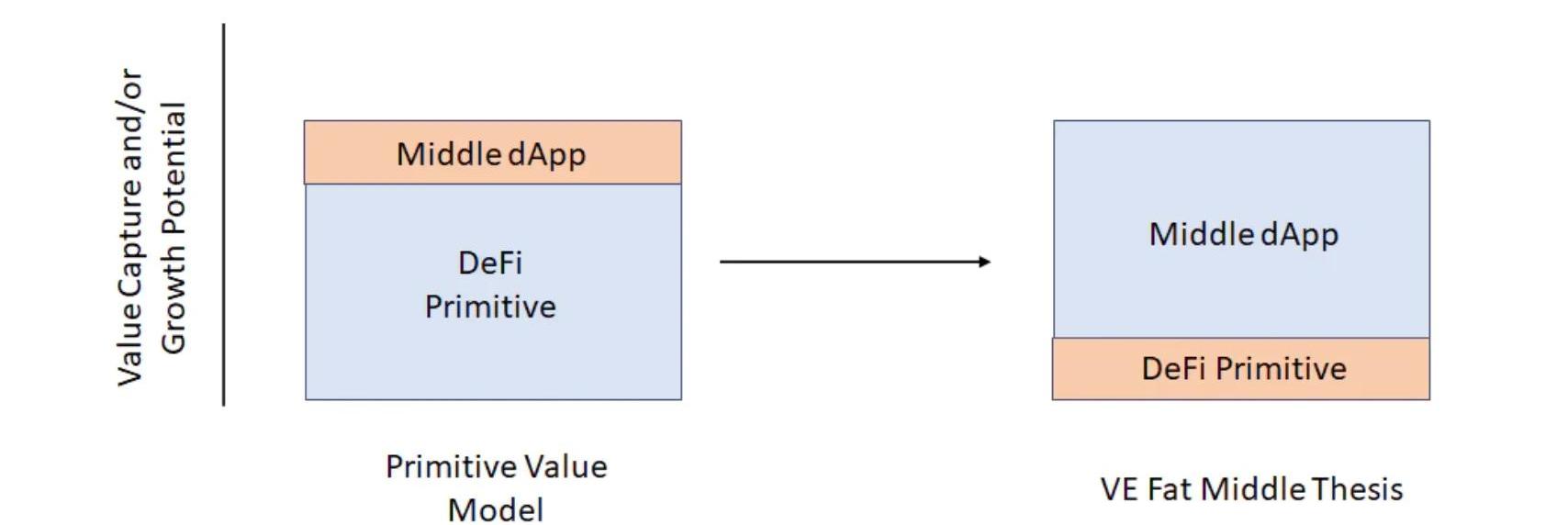

XRP/HKD-6.86%CurveWar一直是去中心化金融中最受關注的話題之一。造成這種沖突的原因是協議希望他們的代幣具有深度流動性。因為它:1.有助于增加對代幣/穩定幣的需求/使用;2.減少交易時的摩擦;3.在流動性池周圍創建了一條護城河,使其難以被操縱。為了做到這一點,需要對流動性提供者進行激勵。傳統上,自動做市商(AMM)只需鑄造自己的代幣作為LP的“流動性挖礦”獎勵。但是,你不能憑空鑄造代幣,并且這些LM獎勵中的大部分都被傾銷到市場上,失去了它們的價值。隨后,市場上出現了將這些代幣質押以獲得額外獎勵的想法,雖然這在一定時期內是有效的,但最終人們仍然繼續在這種模式下進行耕作和傾銷。Curve提供了投票托管模型,基于該模型,代幣會被鎖定一段時間。Curve代幣的數量越大,時間越長,就會給LP帶來更多的LM獎勵。此外,VE代幣被用于治理,以確定哪個池獲得LM獎勵。鎖定、提升和治理的結合賦予了代幣更多的實用性,從而使其更受在Curve中擁有礦池的LP和協議的青睞。雖然還沒有完全解決耕作和傾銷的問題,但它制造了一顆“定時炸彈”,將這個問題推后了。Curve代幣經濟學的另一個方面是,它通過將這些實用程序組合在一個代幣中,允許它們在其網絡上構建提升服務,以充當中間人。ConvexFinance吸引CRV持有人永久鎖定他們的CRV代幣,以換取Convex的收入,通過這樣做,他們也可以為LP提供即時的Boost服務,而不必處理購買和鎖定CRV代幣的問題。隨著近50%的CRV代幣被永遠鎖定在Convex,越來越明顯的是,這些中間的去中心化應用是這些AMMs的主力軍。在這里,我提出的論點是,在VE代幣經濟學中,與各自的底層DeFi原生代幣相比,這些中間dApps的代幣將看到最大的增長和潛在的市值。我把這稱為“VEFatMiddleThesis”,顯然這是對胖協議論的一個引用。

數據:以太坊網絡交易費用相比11月9日降低63%:12月26日消息,自11月9日以來,以太坊網絡上的交易費用已經降低一半以上。當時,轉移以太坊的平均費用為62.84美元,此后下降62.85%至23.34美元。

12月25日,指標顯示,以太坊網絡的平均費用為22.80美元,即每筆交易為0.0056 ETH。前一天每筆交易費用為23.34美元,相比11月9日的費用降低62.85%。

Bitinfocharts.com統計數據顯示,11月9日,以太坊費用的中位數是每筆交易34.28美元,而目前費用為0.0032 ETH或12.99美元,相比11月9日中位數降低62%。(Bitcoin.com)[2021/12/26 8:04:48]

Placeholder合伙人:與ICO相比 DeFi對以太坊的影響更大:6月16日消息,紐約知名風險基金Placeholder合伙人Chris Burniske稱,DeFi對以太坊的影響將比ICO在2017年和2018年對其產生的影響大得多。他表示,ICO熱潮增強了以太坊執行1種金融服務的能力:早期資本形成。DeFi將增強以太坊執行全部金融服務的能力。(beincrypto)[2020/6/16]

假設與提高收益的dApps相比,DeFi原始代幣將更有價值,并看到更多的增長。但是,我認為這些中間dApps將會獲得最大的增長。一種新的DeFi模型

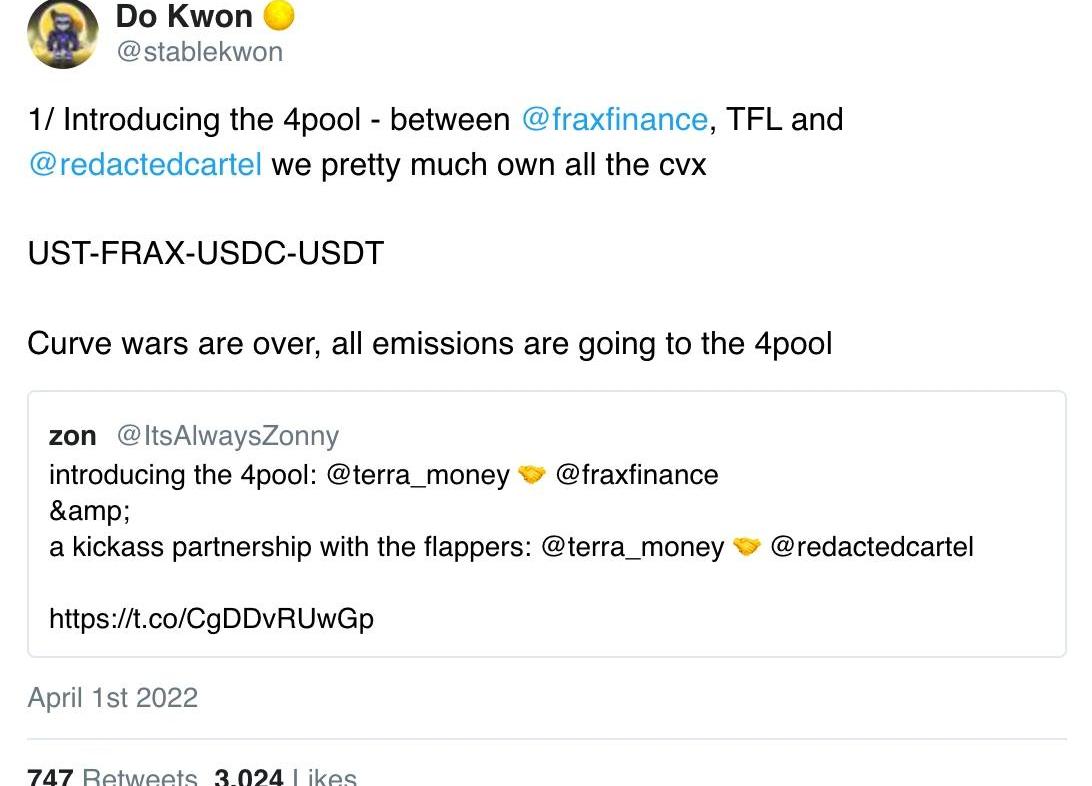

最近對Curve的關注來自Terra創始人DoKwon的推文,以及他與FraxFinance和RedactedCartel推出的4-pool。這是一個明顯的嘗試,試圖推翻在Curve上非常具有流動性的主要穩定幣池3-pool,并以UST和FRAX取代DAI作為主要算法穩定幣。

動態 | 相比英國新首相,谷歌趨勢顯示人們更關注比特幣:金色財經報道,谷歌趨勢數據顯示,人們對比特幣關注度再次超過對英國新首相Boris Johnson的關注度。在波蘭、西班牙、意大利、印度、巴西和其他一些國家,相比特朗普,人們更關心比特幣。[2019/12/18]

雖然人們的關注點一直放在Curve和這些相應的協議上,但真正的贏家可能是Convex。Terra和Frax正在向鎖定Convex的人提供巨額“賄賂”,RedactedCartel已經提供Convexbonds一段時間了。以下是我認為Convex在VE模型中可以看到巨大增長的原因:1.Boost服務和收益資產:第一個是最明顯的,它為LP提供即時的Boost,而無需處理CRV代幣,并允許CRV代幣持有者交易其代幣以獲得部分協議收入。2.無需稀釋的深度流動性:從協議的角度來看,控制Curve指標使他們能夠在不使用自己的代幣/穩定幣的情況下獎勵LP。從本質上講,擴大CRV的流通供應量,同時增加其自身的流動性,而不稀釋其流通供應量。3.非對稱防御:由于40-50%的CRV流通供應量被Convex鎖定,并且持續鎖定,在Convex治理中決定的事情,在Curve也可能發生。違背Convex和所決定的事件是不值得的,除非當事人愿意花大價錢購買CRV。4.賄賂:使用像Votium這樣的賄賂機制,對于協議來說,賄賂Convex鎖定投票者往往比購買Curve并與Convex競爭更便宜。此外,通過賄賂,它激勵Convex持有者鎖定他們的CVX,從而減少流通的供應。5.代幣經濟學:來自收益提升協議的代幣總供應量的上限,通常比底層DeFi原生代幣的上限低得多。此外,賄賂系統的使用將推動鎖定CVX的過程,而CRV可用于耕作和傾銷。我們仍然是早期

動態 | 相比現金,英國人更希望收到數字貨幣作為圣誕節禮物:據AMBCrypto報道,英國中央銀行(Bank of England)近日在推特上發起了一項問卷調查“如果在圣誕節收到錢作為禮物,你最喜歡的方式是什么?”。截止目前該問卷調查共有6720人參加。結果顯示,67%的人選擇了數字貨幣,23%的人選擇了現金,8%的人選擇了銀行轉賬,而2%的人則選擇了禮券。該條推特評論區顯示,XRP是最受歡迎的數字貨幣之一。[2018/12/20]

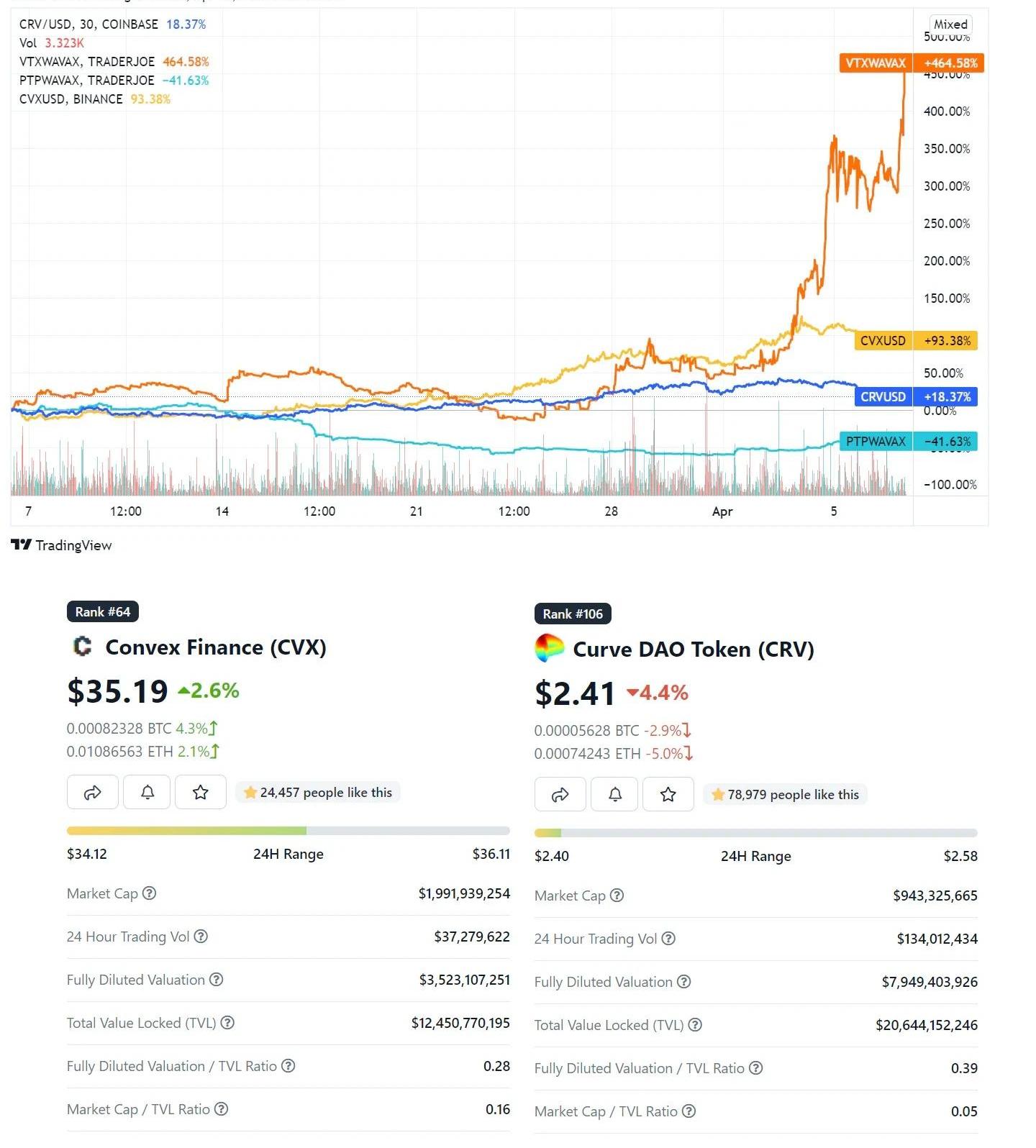

上圖:CurveFinance、PlatypusFinance、ConvexFinance和VectorFinance過去30天價格比較的相對變化。底部:撰寫本文時Convex和Curve的Coingecko排名和市值。早期證據表明,這一論點正在發揮作用。上圖的頂部,你可以看到Curve和具有VE代幣經濟學的類似AMM的百分百變化,以及PlatypusFinance與它們各自的收益率提升器:Convex和VectorFinance(VTX)的百分比變化。很明顯,收益率提升器的表現優于它們各自的DeFi基元。然而,現在還為時尚早,Vector確實有一個競爭對手EchidnaFinance,他們在收集PTP代幣方面落后,因此在撰寫本文時不適合這個模型。兩種協議的PTP流通供應量都不足20%。上圖的底部,是Coingecko上Convex和Curve的排名,分別顯示19億美元和9億美元的市值。這進一步支持了中間dApps的市值會更高的論點。有很多新的算法穩定幣正在推出。算法穩定幣的問題在于,在沒有需求和深度流動性的情況下,要想維持掛鉤非常困難。專注于穩定幣的AMM,如Curve和Platypus將面臨激烈的競爭,來決定這些穩定幣池中哪一個將擁有最深的流動性。根據這些觀察,這些中間協議的增長可能會被放大。VE的未來

瑞銀:相比于英偉達,加密貨幣價格沖擊和ASIC礦機對AMD的影響更大:自2018年初以來,AMD公司的股價已經下跌了9%。由于去年冬季加密貨幣熱潮達到巔峰,市場對于AMD和英偉達制造的高性能顯卡的需求也出現飆升。在本周給旗下客戶的投資說明中,瑞銀集團表示,雖然兩家公司在加密市場的收入源大致相同,但是英偉達的優勢在于他們還有加密貨幣挖礦SKU,因此當分立的GPU市場遭遇加密貨幣市場調整的時候,AMD的純凈收入(net/net)受到的影響更大。[2018/4/7]

VE代幣模型的使用已擴展到其他應用程序,包括算法穩定幣FraxFinance、通用的AMMTraderJoe和即將推出的抵押債務頭寸借貸YetiFinance。看看VE-tokennomics在UniswapV2AMM上是如何發揮的,將會很有趣,因為它們有多種代幣。許多協議可能會選擇控制veJoe指標來提升自己的流動性,而不會稀釋其市值。基于veJoe構建的項目包括FarmerFrank、SteakHutFinance、YieldYak和VectorFinance。到目前為止,對于有多少類型的DeFi基元可以使用這種VE-token模型,人們持謹慎樂觀的態度。結論

利用VE-tokenomics構建在頂級DeFi基元基礎上的收益提升應用將比底層基元具有更大的增長,這是因為即時LP提升的好處,協議能夠影響他們自己池的LM獎勵,以及VE-token持有者的多個收益來源。如果沒有像Convex這樣的收益提升協議,這些DeFi基元就會像其他的耕作和傾銷代幣一樣結束。這種模式正在擴大,包括了重視深度流動性的多種類型的DeFi協議。除了賄賂協議之外,還有許多項目試圖建立在Convex之上。目前尚不清楚VEFatMiddleThesis是否會擴展到第3層。該級別的風險在于它可能與基礎DeFidApp的距離過于遙遠,并且可能沒有像Convex那樣明確的目的。Votium是少數有目的的第三層dApp之一。總體而言,VE正在改變代幣經濟學。毫無疑問,只要他們繼續創新并以目前的速度使用戶和協議受益,kingmakers即將在這個領域誕生。披露:我在本文中提到的許多項目中都有經濟利益,并且已在我的投資策略中實施了這個論點。本文僅供參考,不應被視為投資建議。原地址

「我只知道一件事,那就是我一無所知」——蘇格拉底在今天的文章中,我將剖析有史以來最強大但經常被誤解的密碼學工具之一:零知識證明.

1900/1/1 0:00:00每天都有一個“熱門”的新NFT項目。 但最后只有少數成為有意義的東西。一年前,你可以用0.08ETH鑄造一個無聊猿.

1900/1/1 0:00:00本文相關主題:烏克蘭,制裁,拜登政府行政命令我們的行業內正在發生一種引力轉變。自從俄羅斯令人震驚地入侵烏克蘭以來,加密貨幣在其中一直發揮著舉足輕重的作用:被用來為烏克蘭的國防事業眾籌數千萬的資金.

1900/1/1 0:00:00算法穩定幣龍頭TerraUSD正處于災難性的混亂之中。Coingecko數據顯示,隨著近日加密貨幣市場整體下挫,BTC一度跌破30000美元關口,UST脫離錨點的幅度越來越大,于北京時間5月10.

1900/1/1 0:00:00撰文:Karen在Optimism官宣發幣和慷慨空投之后,另一Layer2擴容方案挑戰者Arbitrum的早期參與機會也備受關注.

1900/1/1 0:00:00撰文:PaulHoffman編譯:Aididiao隨著一個新的區塊鏈協議、去中心化應用程序或DAO(統稱為「協議」)的引入,需要回答的主要問題之一是.

1900/1/1 0:00:00