BTC/HKD+3.77%

BTC/HKD+3.77% ETH/HKD+5.74%

ETH/HKD+5.74% LTC/HKD+3.42%

LTC/HKD+3.42% ADA/HKD+4.49%

ADA/HKD+4.49% SOL/HKD+4.86%

SOL/HKD+4.86% XRP/HKD+3.48%

XRP/HKD+3.48%放眼整個加密資產創投圈,恐難找到如a16z這樣看起來不像VC,但卻將投資這件事做到極致的機構。上至創始人,下及GP,似乎每位成員都深詣營銷之道,善用媒體工具為投資鋪路,就連原合伙人BenedictEvans也笑稱,「a16z是一家通過風險投資盈利的媒體公司」。開設「加密創業學校」,密集招聘擁有金融監管/政府背景的人才,組織游說團隊接觸總統身邊官員,向政府提交加密貨幣監管提案......凡傳統VC鮮出打法,a16z都在一一嘗試。然而,就是這樣一家不像VC的VC,卻成功在加密貨幣市場捕獲公鏈、支付、DeFi、交易等多個領域的頭部項目,其中最佳戰績當屬押中美國最大CEX平臺Coinbase,斬獲超70億美元投資回報。而在互聯網賽道,a16z同樣戰績赫赫。從2009年成立,該機構先后投中Facebook、Twitter、Skype、Airbnb及Stripe等多個巨頭,被評為「硅谷VC顛覆者」,成立6年便穩居硅谷風投前三。是什么方法使a16z成為創投圈的「常勝將軍」?他們又是如何將投資這件事做到極致的?一、a16z靈魂:MarcAndreessen

任何偉大的企業都離不開出色的創始人,a16z也不例外。作為掌舵人之一,MarcAndreessen對技術發展的敏銳性和前瞻性成為a16z能夠屢屢押中獨角獸企業的重要原因,而這也可從其早期經歷中發現端倪。與多數人熟知的以太坊創始人Vitalik一樣,Andreessen也是技術天才。9歲起,他開始接觸計算機,自學Basic語言,于1992年大學期間開發出最早的瀏覽器軟件。畢業后,其應邀加入通訊公司Mosaic,并憑借主導開發的新版Mosaic瀏覽器為網景搶占瀏覽器市場超80%份額。在資本市場,Andreessen帶來的影響更為直觀,其為網景在互聯網領域塑造的競爭力,極大地推高市場對該公司的預期。1995年,Mosaic上市,開盤價一路飛漲至71美元,遠超投行預估每股14美元。華爾街日報對此評論稱,「通用動力公司花了43年才使市值達到27億美元,而網景只花了1分鐘。」然而,雖然網景在瀏覽器市場競爭中極具優勢,也獲得資本市場青睞,但由于其在隨后與微軟的競爭中敗北,最終不得不于1998年出售給美國在線。對Andreessen來說,這一結果促成其與老搭檔BenHorowitz于1999年共同成立云計算和云存儲公司Loudcloud,估值在兩個月內達到6600萬美元。巧合的是,Loudcloud的命運與網景同樣多舛,在互聯網泡沫席卷下,該公司被迫于2008年出售給惠普。次年,Andreessen聯合Horowitz進入風投領域,以二人姓氏命名機構名稱「a16z」。從Andreessen早期經歷看,雖然參與的兩家公司最終都被迫易主,但在這兩段經歷中,其本人在技術方面的敏銳性,以及對趨勢的洞察力展露無遺。在大學期間,正是發現萬維網的局限性,意識到易于使用、帶有圖形的網頁瀏覽器具有潛在市場,Andreessen才著手開發瀏覽器;而在創業前,其察覺到隨著瀏覽器市場不斷擴大,基于軟件和網絡服務的云計算將影響所有企業,因此創立被公認為最早進入云服務領域的公司Loudcloud。對技術發展的敏銳性和預見性,使Andreessen早于十年前預判到軟件將滲透至各行各業,并提出「軟件吞噬世界」這一極具前瞻性的觀點。也正是基于Andreessen敏銳的觀察,在多數人還不理解、并將比特幣稱為郁金香的2013年,其大膽帶領a16z駛入加密貨幣領域,并再次預判道「20年后,我們就像討論今天的互聯網一樣討論區塊鏈」。對技術發展趨勢具備洞悉力之外,偏愛打破常規的思想/產品、瘋狂熱衷新鮮事物,做事激進.....所有可以描繪Andreessen人物畫像的標簽,都在印證這位技術出身的創始人天然適合做一名風險投資者。「在我們看來,風險投資的整個藝術是思想的重大突破。創新的本質是它們不那么可預測。」Andreessen這句對投資的理解,直接解釋了為何其本人在2013年就發掘、相信比特幣的潛力,以及為何a16z會先于多數傳統VC布局加密貨幣市場。在追求投資回報方面的思考,Andreessen也清楚地認識到,靠成功和共識很難賺錢,因為如果某些事情已經達成共識,那么資金就會大量涌入,獲利機會就會消失。因此,風險投資的本質是不斷投資未達成共識的事物,也就是非共識事物。在這里,Andreessen對「非共識」所下定義就是「瘋狂」,投資那些看起來很瘋狂的事物。

Footprint Analytics完成265萬美元種子輪+ 輪融資,經緯創投領投:5月26日消息,Footprint Analytics完成265萬美元種子輪+ 輪融資,經緯創投領投,紅點、A&T Capital、Hash Global、水滴資本、Lancer Capital等機構跟投。Footprint Analytics種子輪融資增至 415 萬美元。

據悉Footprint Analytics是一個一體化的分析平臺,用于可視化區塊鏈數據并發現洞察力。[2022/5/26 3:42:51]

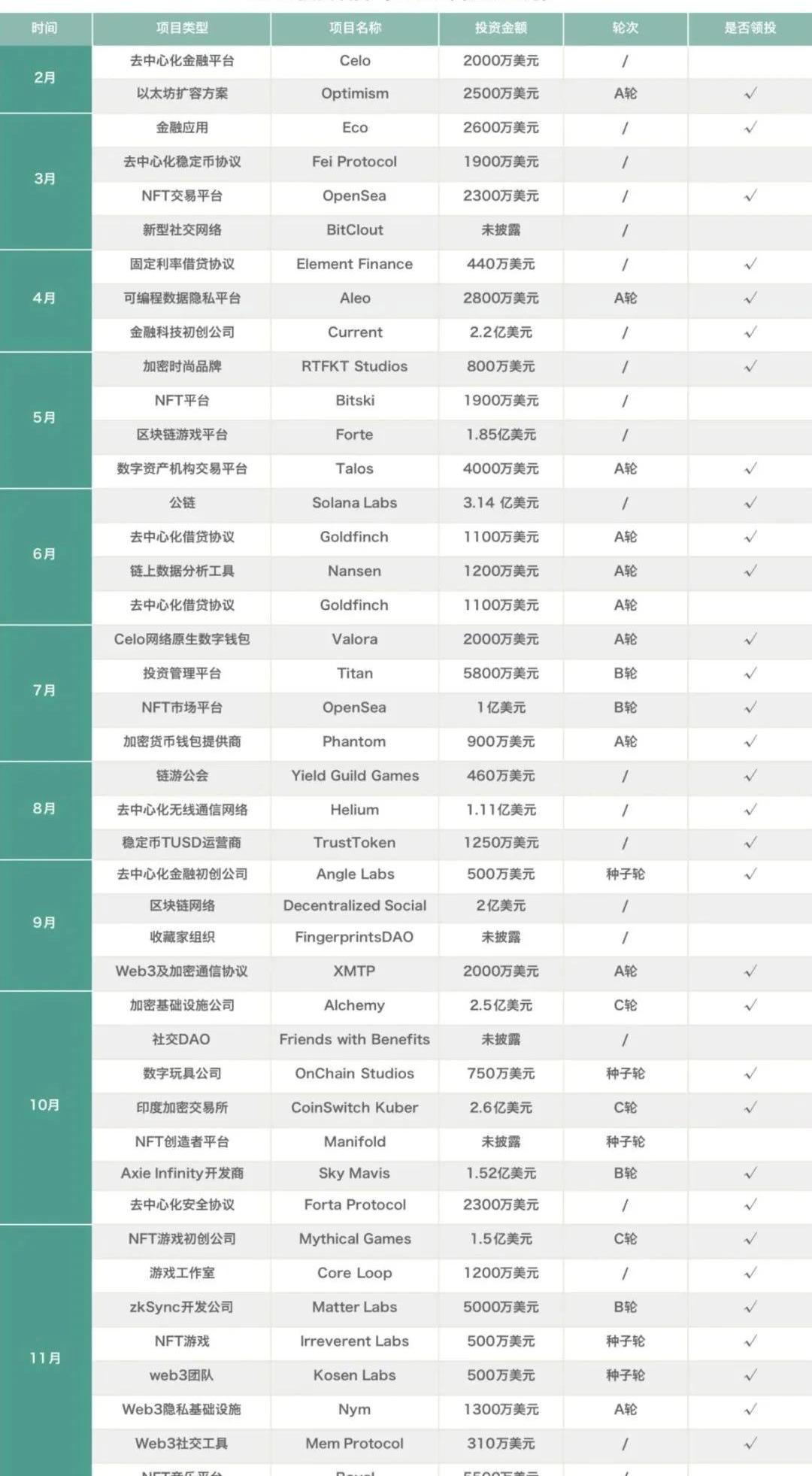

顯然,在Andreessen眼中,比特幣就是繼軟件之后的又一「非共識事物」,其秉持的「投資要保持激進」的觀點也將a16z打造成一只敏捷的獵豹,只要發現可以果脯的食物時就會迅速展開攻勢。2019年,在看到加密貨幣市場擁有難以估量的投資潛力后,a16z不惜以接受更嚴格的監管為代價,從風投轉為注冊投資顧問,換取自由進行加密交易的權利。在a16z注資規模上,同樣可以看出Andreessen「激進」的投資風格。自2013年起,a16z先后8次向Coinbase注資,成為該平臺最大的外部投資者。而在今年,據不完全統計,a16z累計投資逾40個項目,其中超70%屬于領投。另在NFT平臺Opensea今年完成的兩輪融資中,該風投均以領投方身份參與。在尚未結束的11月,a16投資8個與web3.0、游戲及NFT相關的項目,約4天進行一筆交易。足見,Andreessen帶領a16z布局加密貨幣領域的節奏加快。

動態 | 金沙江創投向Overstock子公司投資2.7億美元:據福布斯報道,中國私募股權公司金沙江創投(GSR Capital)向福布斯證實,已簽署了一份意向書,向區塊鏈創業公司tZero投資2.7億美元,以獲得該公司18%的股份。據悉,tZero是電子商務巨頭、區塊鏈概念股Overstock.com的子公司。金沙江創投還將花費高達1.0455億美元購買約310萬股Overstock.com的股票,約占該公司股份的10%。此外,金沙江創投還確認將投資額外的3000萬美元購買tZero發行的代幣。如果該交易于12月15日按計劃完成,總投資額將高達4.04億美元,并使tZero的估值達到15億美元。[2018/8/10]

二、橫向發展:尋找與服務聰明的大腦

每家VC都有自己的投資策略,a16z的法則就是「投人」。在a16z內部,「模式識別」被經常提起,Andreessen在談及投資時指出「要對抗天生的模式識別」,實際上,「模式識別」是指通過計算機用數學技術方法來研究模式的自動處理和判讀,而「模式」是環境與客體的統稱。在Andreessen這句話中,「對抗天生的模式識別」暗指「克服用固有思維模式識別事物」。由于未來不可預測,a16z認為,只有真正強大、擁有研發能力的團隊才有可能應對變幻莫測的市場,而那些不能適應變化的弱團隊通常會走向失敗。「識別合適的人就是模式識別」,如果公司的創業者足夠優秀,其就能正確認識、應對市場變化。這種對創業者自身能力的重視,不僅影響a16z篩選投資項目,還使其在招募一般合伙人時更傾向選擇創業者或CEO。不過,與尋找「聰明的大腦」相比,a16z大部分工作重點放在「服務聰明的大腦」上,而這構成其與多數VC之間最為鮮明的區別。「對真正的風險投資者來說,VC會將時間花在為投資項目招聘工程師之類的事情上,這不是光鮮亮麗的工作,但卻必不可少。」a16z成員TrenGriffin說道。a16z對投后的重視程度使其看起來更像乙方,而非甲方,更像注重營銷的經紀公司,而非單純靜候回報的資方。而事實上,在a16z的內部建設以及發展策略上,這家深詣營銷重要性的風投的確有意推動團隊成員成為所投項目的經紀人、某領域意見領袖,以成員為行業抓手來為投資項目提供幫助,從而獲得更高的投資回報率,實現雙贏。今年9月至今,a16z合伙人ChrisDixon開始不斷于社交媒體發表與Web3.0相關文章或觀點,該公司高管/法律顧問也在此期間就Web3.0立法問題發聲,并試圖與政府監管層接觸。在a16z為Web3.0宣傳的這三個月里,該公司領投XMTP、MemProtocol、Nym及KosenLabs等項目,約一半同期完成融資的Web3.0項目被其納入麾下。重營銷,并非a16z在加密貨幣市場特有打法,其在成立早期就篤定營銷對成功至關重要,而提出該觀點的正是這家風投的靈魂人物Andreessen。「自2000年互聯網泡沫破滅后,硅谷出現了新一代企業家。他們非常注重技術,非常以產品為中心。他們正在構建偉大的技術,但其對銷售和營銷一無所知.....許多打造出色產品的企業家根本沒有良好的分銷策略。更糟糕的是,他們堅持認為不需要任何分銷策略....」Andreessen對營銷的推崇,既有家庭環境的影響,也離不開好萊塢金牌經紀人MichaelOvitz的思想滲透。1971年,Andreessen出身在美國愛荷華州,父母均從事與農產品銷售有關工作,或許是家庭環境熏陶,其營銷方面的天賦自進入創投圈后展現的淋漓盡致。個人層面,Andreessen頻繁在社交媒體露臉,輸出觀點,間接提高a16z曝光率;公司層面,在a16z成立第二年,Andreessen就招募被譽為「硅谷公關一姐」的MargitWennmachers加入團隊,以增強營銷實力。在a16z具體的營銷策略上,不得不談到MichaelOvitz。2009年,a16z成立初期,Andreessen想要幫助公司快速出圈,打響知名度。恰逢此時,好萊塢頂級人才經紀公司CAA聯創MichaelOvitz對他提了個建議,也正是因為該建議,a16z發展成為一家重營銷、重投后的VC。當時,MichaelOvit這樣說道,「把每一個企業家,都當成一個客戶。要有平臺的長遠眼光,而不是緊盯眼前的交易流。把每個人,都稱為合作伙伴,為他們提供其他人沒有的服務,幫助那些還沒有成為你客戶的人。通過‘執行夢想的機器’這個模式,來使自己獨一無二,瓦解這個行業。」從a16z目前的打法看,無論是Ovit當年提出的「把企業家當客戶」、「持長遠眼光」,還是「幫那些未成為你客戶的人」,這家硅谷風投都在一一踐行,而「將角色由投資方轉為服務方」、「自稱全天候投資者」,以及「開設加密創業課」等等這些具體的舉措,則更清楚地表明Andreessen在用經紀公司的「營銷哲學」運營一家VC。有意思的是,從學習成果看,a16z的確正在成為加密世界的CAA。為更好地「服務聰明的大腦」,a16z將大量資金用于招聘技術、市場、企業發展等不同垂直領域的專家,并維系一份超2000名企業家的名單,以通過提供專業指導以及人脈資源,幫助所投項目快速成長。a16z采取的這一做法幾乎與CAA相差無幾,后者就是憑借組建專家團為客戶服務而發展壯大起來的。三、縱向延伸:建立強大的關系網,參與游戲規則制定

Token360獲得多家資本投資 投資機構包括梅花創投、元一九鼎:Token360今日對外披露,已獲得包括梅花創投、元一九鼎在內的多家投資機構的天使投資。Token360是一款專業的數字貨幣資產管理工具,用戶可以在上面管理多家交易所和錢包資產。九鼎JLAB創始人孫健表示:“數字貨幣是天然多中心化的,但對投資數字貨幣的人來說,同時查看和管理多家交易所和錢包非常反人性。Token360對于幣圈資深玩家來說非常剛需,我們非常看好”。據團隊官方消息,Token360將很快上線日韓語、俄語、西班牙等版本,快速進行全球化擴張。[2018/6/11]

在追求精細化投資的過程中,a16z并不滿足于橫向發展,其在縱向延伸上同樣不遺余力。2020年初,a16z開設免費的線上「加密創業學校」,教授與加密貨幣技術相關知識,以及如何構建加密企業。在課程開始前,申請者數量過千,a16z從中篩選出45名可以參加培訓的學員,而這些學員不是來自互聯網巨頭、知名區塊鏈項目,就是來自硅谷初創公司。此后,該風投又于同年6月推出「人才x機會基金」,投資有才華、有想法但缺乏教育背景和資源的企業家。無論是免費為行業「培養」專業人才,還是投入資金為企業家提供支持,a16z在縱向發展的過程中一直在不斷尋找潛在投資機會,并在此過程中廣泛積累人脈資源,建立自己的關系網,為擴大投資版圖鋪路。不過,與向下延伸相比,a16z密集聘請政府要員,積極向上接觸監管層的表現則更令人印象深刻。今年6月,a16z公布5名重量級新員工,其中包括美國SEC財務部前主管BillHinman、拜登總統前高級顧問TomicahTillemann、美國財政部副部長BrentMcIntosh、Coinbase第一任通信副總裁RachaelHorwitz。在此之前,a16z已經聘請前聯邦檢察官KatieHaun、紐約證券交易所監管部門前負責人AnthonyAlbanese,上述Tillemann正是由KatieHaun招募。隨著a16z引入更多擁有監管背景人才,該機構開始積極接觸監管層、游說政府。根據紐約時報消息,該風投在今年10月進行為期5天的游說閃電戰,并「派遣一個華盛頓內部人士小組來陳述自己的觀點」。同在10月,a16z向美國政府提交加密貨幣監管提案,建議「按照美國《消費者金融保護法》建立加密監管制度」、「賦予DAO與標準注冊實體類似的法律權利」、「成立行業自律組織」,以及「成立非營利組織進行技術監督」。在這份提案中,a16z從四個方向對行業監管提供客觀建議,但金融監管方面的專家似乎并不買賬,認為這些建議的本質是在「謀求自身利益,通過規避現有法規,使消費者處于弱勢地位」。紐約時報引述康奈爾大學法學院教授、為全球金融機構提供咨詢的金融監管專家DanAwrey觀點稱,「如果a16z的提案得到實施,將為該機構以及其他金融行業參與者,甚至對沖基金開辟漏洞,它們能夠利用這些漏洞進行自我重組,而這種重組的方式可能破壞現有的金融監管體系」。關于DAO的提案,專家認為由于a16z投資的項目以DAO形式建立,其所提建議的目的就是保護投資項目不受SEC約束。「這是一次非常赤裸、透明的嘗試,最終目的還是要從中獲利」,紐約聯邦儲備銀行、系統重要性金融機構前監管人LeeReiners抨擊道。雖然a16z提案并未獲得相關人士認可,能否真正影響政策制定者尚未可知,但就自身來說,其在政府關系方面儲備的資源,以及為行業建設所做的努力,均將提高這家風投的市場競爭力。四、結語

梅花創投創始合伙人吳世春表示:區塊鏈需要有更高效率的底層效益:據騰訊一線報道稱,梅花創投創始合伙人吳世春表示,在基礎層面,“從以太坊到EOS”,區塊鏈需要有更高效率的底層效益。而在應用層面,更多資本的涌入將加速各式應用的落地,“區塊鏈應用目前處在非常早期,很多想法需要進一步落地,特別是在金融和教育等領域。”[2018/5/7]

Andreessen是a16z大獲成功的關鍵引擎,其對技術發展的精準預判、對風險投資的獨特理解,極大地推動了這家成立僅12年的風投成功捕獲互聯網、加密貨幣兩大賽道的明星項目。正如其所言,「我們不是特蕾莎修女,我們要投資偉大的企業,那些希望影響世界的企業。」在橫向發展策略上,a16z對所投項目并不僅僅提供資金支持,而是在營銷、技術、人脈資源等各個方面提供「保姆式服務」。通過推動所投項目快速發展,來提高最終的投資回報率。因此,a16z做法看起來更像「投滋」,而非「投資」。在縱向布局過程中,a16z會根據行業發展階段的不同,選擇從不同方向發力。2020年,加密貨幣市場進入快速上升期,該風投通過培訓、注資方式為行業「培養」專業人才,并從中積累人脈;2021年,隨著市場越來越受到立法者和監管方的審查,其開始積極招募新員工,擴充在政府關系方面的人才,為行業發展建言,并試圖從中影響游戲規則制定者。總之,無論是傾注資源為投資項目服務,還是以不同形式為行業發展做貢獻,a16z的打法就是將自身打造成極致的利他主義者,而利他的本質就是利己。參考資料:《Tomorrow’sAdvanceMan》《12ThingsILearnedFromMarcAndreessen》《BigHires,BigMoneyandaD.C.Blitz:ABoldPlantoDominateCrypto》

人民創投:區塊鏈溯源解決信任問題,但傳統溯源問題仍然存在:人民創投今日發表文章《區塊鏈溯源:真的就那么靠譜?》稱,與傳統溯源相比,區塊鏈溯源解決了信任問題。區塊鏈技術只是工具,傳統溯源中的問題仍然存在。想要實現區塊鏈溯源防偽,關鍵還是追溯公信力[2018/4/16]

Tags:ANDSENSSEDRECandy PocketFull SendVM Tycoons BusinessesDREAM價格

三年青蔥歲月,在逆流中不斷砥礪成長,然后,脫穎而出…頂峰AscendEX三周年華誕來臨,喜獲5000萬美元B輪融資,平臺進入了全新的發展階段.

1900/1/1 0:00:00無需許可、去中心化,這是加密世界的特點,這讓加密世界仿佛一個深邃的黑暗森林:機會豐富但又處處潛藏著風險。而那些有著知名機構背書的項目,就成為 投資 者選擇項目的一個相對簡單的法則.

1900/1/1 0:00:00將于11月27日到來:Solana上最可愛的NFT項目!隨著Orcanauts越來越接近他們的發布日期,是一個透露更多關于我們對該項目的愿景以及如何鑄造一個Orcanauts的時候了.

1900/1/1 0:00:00繼2019年后,Web3.0這個概念再次被提及,并被迅速傳播,就在幾天前,互聯網KOL潘亂主持了一場關于Web2.0與Web3.0的討論,最高流量接近20萬.

1900/1/1 0:00:00無論是開發DeFi協議還是其他的智能合約應用,在上線到區塊鏈主網前都需要考慮到許多安全因素。很多團隊在審核代碼時只關注Solidity相關的陷阱,但要確保dApp的安全性足夠支撐上線主網,通常還.

1900/1/1 0:00:00梅特卡夫定律為網絡效應搭建了最底層的底層基礎,然而他是否適用于所有系統呢?在微觀經濟學的第一課中你就會學到「效用遞減法則」.

1900/1/1 0:00:00