BTC/HKD-3.6%

BTC/HKD-3.6% ETH/HKD-4.27%

ETH/HKD-4.27% LTC/HKD-2.43%

LTC/HKD-2.43% ADA/HKD-5.64%

ADA/HKD-5.64% SOL/HKD-8.89%

SOL/HKD-8.89% XRP/HKD-5.45%

XRP/HKD-5.45%在這篇文章中,我展示了如何直接使用Uniswapv3池中的每日交易量和流動性信息來提取任何資產的隱含波動率。

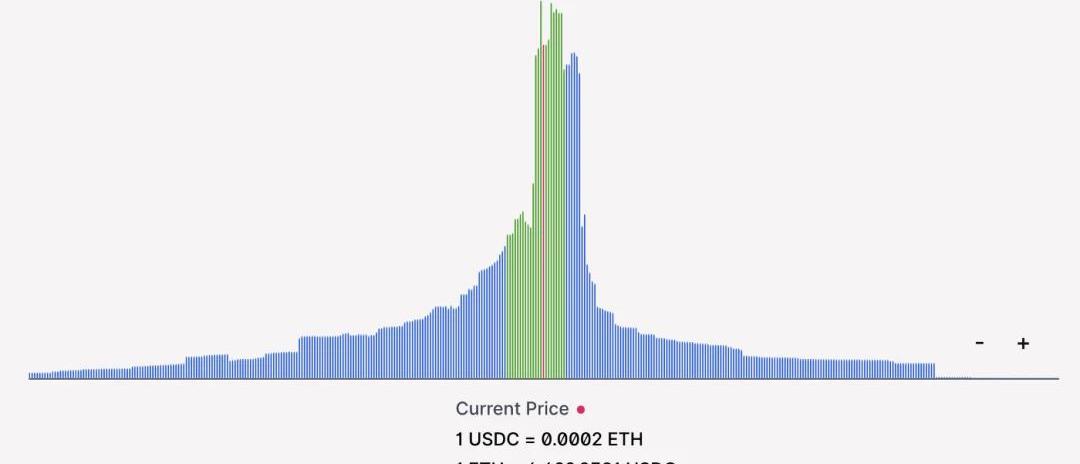

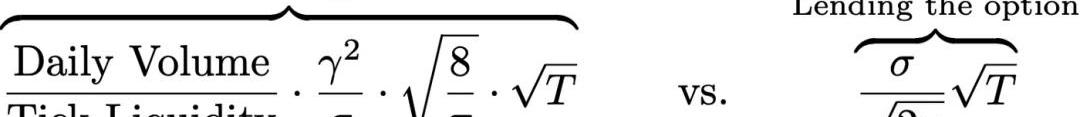

ETH-USDC-0.3%池的流動性。綠色條顯示7天的預期走勢,使用鏈上隱含波動率測量計算。在我的上一篇文章中,我證明了將Univ3LP頭寸作為一種選擇出借可能比持有它更有利可圖。那是因為出售期權所收到的溢價可能會超過LP代幣應計的費用金額。在我的分析中,我得出了以下等式:

國際刑警組織正在調查如何監督元宇宙犯罪:金色財經報道,國際刑警組織(INTERPOL)正在調查如何在元宇宙中監督犯罪。然而,國際刑警組織的一名高級官員認為,定義“元宇宙犯罪”存在一些問題。據BBC報道,國際刑警組織秘書長Jurgen Stock透露,該組織打算監督元宇宙中的犯罪活動。Stock強調了“老練和專業”的罪犯適應新技術工具進行犯罪的能力。

此前2022年10月消息,國際刑警組織推出專門為全球執法部門設計的元宇宙INTERPOL Metaverse,該元宇宙允許注冊用戶參觀法國里昂的國際刑警組織總秘書處總部的虛擬場景,甚至可以通過其Avatar與其他官員進行互動以及為全球執法部門提供沉浸式培訓課程。(Cointelegraph)[2023/2/6 11:50:10]

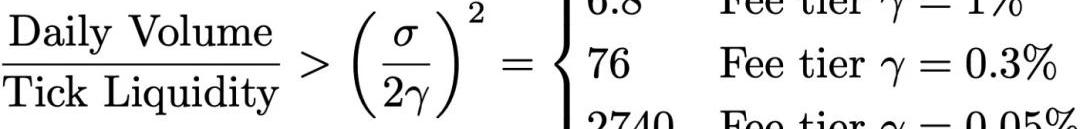

經過一些重新安排,導致以下條件來指導資產是否應該作為選擇權借出或持有以收取費用:

Bicc幣交所早期投資人王小彬:如何在安全前提下實現高速處理是區塊鏈底層公鏈突破重點之一:金色財經現場報道,“2020 Cointelegraph中文大灣區·國際區塊鏈周”8月5日-7日在深圳舉行。Bicc幣交所早期投資人&CWV主鏈基金會管理人王小彬跨洋連線“公鏈下一輪,CWV2.0如何回答”,他表示,如何在安全的前提下實現高速處理是區塊鏈底層公鏈突破的重點之一。CWV2.0相對傳統公鏈在速度方面優勢非常明顯,因為采用了VRF(隨機驗證方法)共識,CWV2.0在運行過程中,通過隨機函數確保出塊節點的公平性和去中心化控制,同時在塊高度上實現PBFT容錯能力,使得VRF的主鏈更加穩定,在賬本層面可以很好地實現快速出塊。[2020/8/7]

幣情觀察室 | 揭秘莊家操盤手法 主力是如何血洗散戶?:4月9日19:00,金色盤面邀請行情大V 幣圈纏論狙擊手做客金色財經《幣情觀察室》直播間,將分享《揭秘莊家操盤手法 主力是如何血洗散戶?》,敬請關注,掃描下圖二維碼即可觀看直播![2020/4/9]

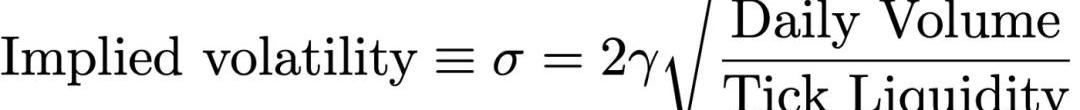

但是,我在分析中做出了一個不自然的假設:我假設資產的鏈上波動率與交換的中心化期權上相同資產的“市場”波動率相匹配。具體來說,我假設年化波動率徘徊在100%左右,并使用該數字來提取6.8、76和2749的比率。回想一下,這些比率應該告訴您交易量與流動性比率應該是多少,以便假設隱含波動率為100%,持有LP代幣比將頭寸作為期權出售更有利。我規定Uniswap上所有資產的年化波動率是100%。對于ETH-穩定幣對,100%可能是準確的,但對于穩定-穩定幣對來說,這將是一個嚴重的高估。同樣,一些高波動性資產的年化實際波動率可能高達數百%。如何解決這個問題?我們如何在上面的表達式中選擇“正確”的波動率?我實際上是有效市場假說的大力支持者。畢竟,有效市場假設是使用幾何布朗運動在Black-Scholes方程中模擬資產價格的主要理由之一。簡單地說:有效市場假設(EMH)是金融經濟學中的一種假設,它指出資產價格反映了所有可用信息。一個直接的含義是,不可能在風險調整的基礎上始終“跑贏市場”,因為市場價格應該只對新信息做出反應。因此,考慮到該框架,我們是否可以假設所有參與者都已經對LP頭寸的持有成本和預期回報進行了定價,這意味著我們只能假設LP回報與其期權溢價完全匹配。換句話說,我們可以查看任何Uniswapv3池的每日交易量和tick流動性,并使用我之前導出的條件來計算池的隱含波動率(IV):

大咖零距離 | 如何通過套保實現穩定收益:4月9日18:00,金色盤面邀請資深挖礦炒幣者小迷姐做客金色財經《大咖零距離》直播間,將分享《如何通過套保實現穩定收益》,敬請關注,欲進群觀看直播掃描下方二維碼報名即可。[2020/4/9]

因此,只要可以從鏈上活動中提取每日交易量和tick流動性,這個方程就提供了一種計算資產IV的直接方法。1

從Uniswapv3計算隱含波動率

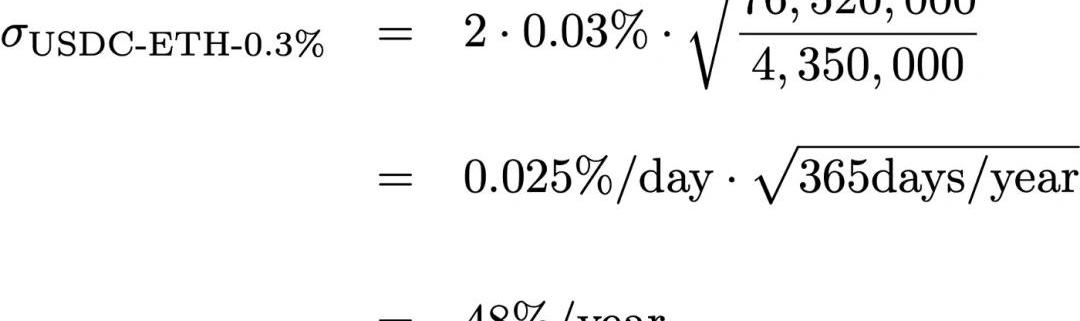

所有DeFi用戶都是“理性”的假設有多準確。根據您詢問的對象,它可能非常低,但讓我們更仔細地考慮一下。要計算USDC-ETH-0.3%池的隱含波動率,我們必須將每日交易量(76,520,000)除以當前價格變動的流動性量(4,350,000)的平方根,然后乘以2*0.3%和√365days得到年化波動率:

聲音 | 韋氏評級:無論比特幣盈利能力如何 投資者都更傾向于存幣而非賣幣:韋氏評級今日稱,超過60%的比特幣一年多都存儲于錢包中而非在市場流通。在此期間,比特幣兌美元的價格從去年12月的3100美元上漲到僅6個月后2019年的13800美元高點。無論盈利能力如何,投資者都希望存幣而不是賣幣。[2019/12/3]

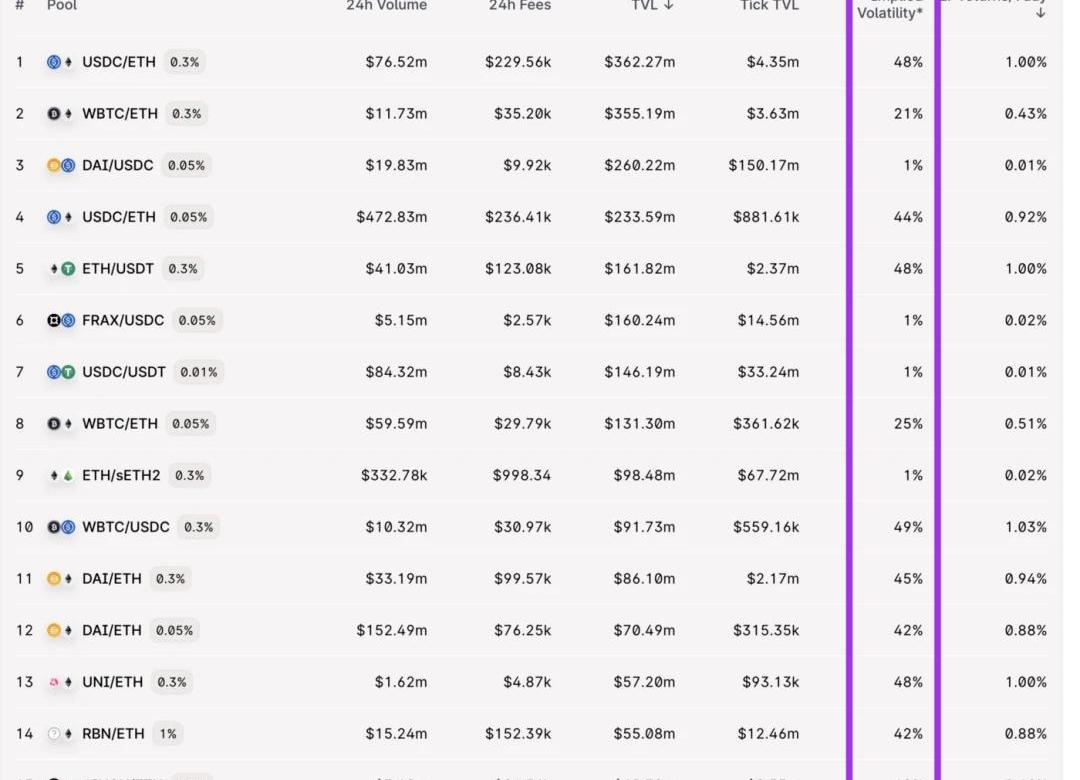

以下是TVL對Uniswapv3中前15名礦池的相同隱含波動率計算:

在http://info.yewbow.org查看WBTC/USDC對的隱含波動率范圍為49%,穩定幣-穩定幣對(DAI/USDC)和ETH/sETH2對的隱含波動率低至1%。2

這個近似值有多好?

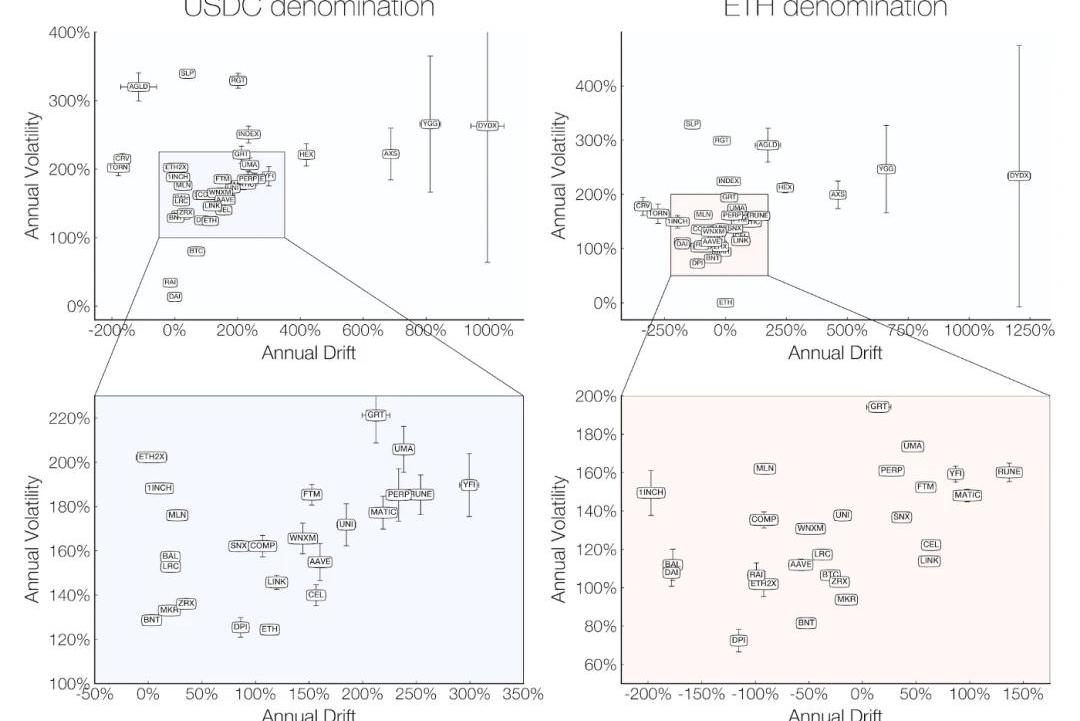

在之前的一篇文章中,我從Coingecko抓取了每日開盤收盤價數據,以提取幾種資產的實際波動率,均以USDC或ETH計價:

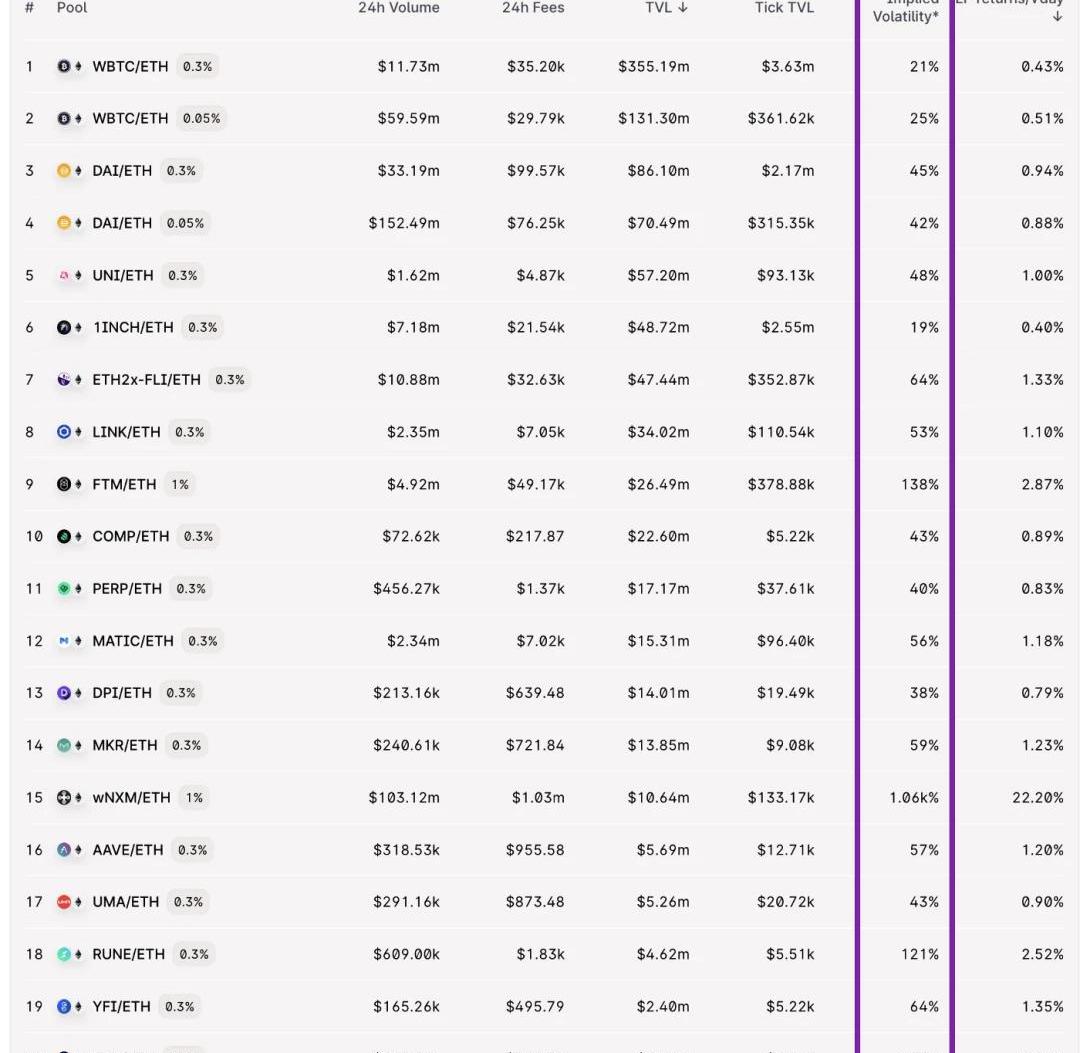

以ETH計算,大多數資產的實際波動率在75%到200%之間徘徊。如果我們將其與從Uniswapv3池中提取的IV進行比較,我們會得到:

請注意,對于大多數資產而言,波動性略低,可能是約2.5倍。我不確定這種差異從何而來。也許這是因為DeFi用戶并不都是理性的,或者與中心化交易所相比,用戶在鏈上的交易量沒有那么多,或者是因為我在周日截取了這張截圖,交易量只是較低。此外,WNXM似乎是一個異常值,年化波動率超過1,000%。這可能是由于tick流動性相對較低:

或者當天交易量很大,我認為UniswaptheGraph實例將24小時交易量報告為交易量與流動性代幣中的添加+刪除相結合。每日兌換交易量的快速概覽接近約100萬,這對應于32%/年的隱含波動率,更現實一點。3

使用IV幫助有效部署流動性

我們為什么要關心IV?實際上,隱含波動率對于估計任何資產的預期價格變動非常有用:有關選擇最佳Uniswapv3LP位置的更多詳細信息,請參閱此帖子和此帖子。具體來說,了解IV還應該有助于確定Uniswapv3池中流動性的部署位置。例如,ETH-UNI-0.3%鎖定了5700萬美元的總價值,但在7天的預期走勢內僅鎖定了約200萬美元。換句話說,在接下來的7天內,平均96%的已部署流動性不會被觸及。下一步是使用鏈上數據直接計算每筆交易的已實現波動率,并將其與使用交易量+流動性計算的IV進行比較。這是一個比我預期的稍微復雜的問題,過去幾周我一直在研究這個問題。然而,在這個過程中,我制作了幾部有趣的電影,展示了一些高波動性資產的兌換+流動性+費用之間的聯系:稍后會詳細介紹,敬請關注!本文來自元宇宙之道,星球日報經授權轉載。

Tags:UNISWAPUniswapETHunisat干什么的CBSwapuniswap幣總量有多少Tether EUR

作者|WJ出品|白話區塊鏈許多人對區塊鏈的常見誤解中,有這么一條:因為區塊鏈要求去中心化,而監管的主體本身是一個巨大的中心,這兩者是不可能共存的.

1900/1/1 0:00:00作者|秦曉峰編輯|郝方舟出品|Odaily星球日報 今年,NFT市場迎來大爆發。但蓬勃發展的NFT市場卻也面臨很多問題,流動性難題始終無解.

1900/1/1 0:00:00今年8月,當YieldGuildGames緊隨頭部鏈游AxieInfinity迎來市場熱度時,大多數人都沒有料到「鏈游公會」會成為一個專門的賽道,甚至可以說,爆火的賽道.

1900/1/1 0:00:00隨著Solana、Avalanche、Fantom等公鏈的集體爆發,新興生態的造富效應正在抬頭,為了捕捉這些全新的財富機會,用戶資產跨鏈的需求正日漸抬升.

1900/1/1 0:00:002021年,NFT第三季度交易額達107億美元,環比增長超700%,其中最火的區塊鏈游戲AxieInfinity,創造180萬日均活躍玩家用戶,日均交易額3300萬美元.

1900/1/1 0:00:00傳統游戲為什么禁止玩家交易?我們最近對話了許多游戲團隊,得到的一個普遍的共識是,游戲中的通證經濟設計普遍非常棘手。在傳統游戲中,“養成”是維持游戲生命力的一大基石.

1900/1/1 0:00:00