BTC/HKD+0.35%

BTC/HKD+0.35% ETH/HKD-0.19%

ETH/HKD-0.19% LTC/HKD+0.01%

LTC/HKD+0.01% ADA/HKD-1%

ADA/HKD-1% SOL/HKD+1.12%

SOL/HKD+1.12% XRP/HKD-0.46%

XRP/HKD-0.46%線性函數與凸函數

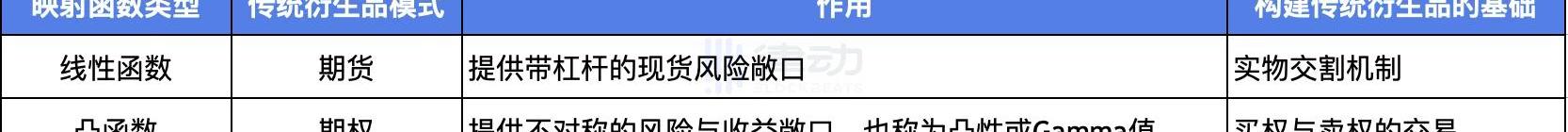

目前所有的金融衍生品,不論其產品的具體結構設計如何變化,其核心都是要構造一個底層資產價格對衍生品價格的映射函數。在這個思路下,主流衍生品可以按照其映射函數的類型分為以下兩類:

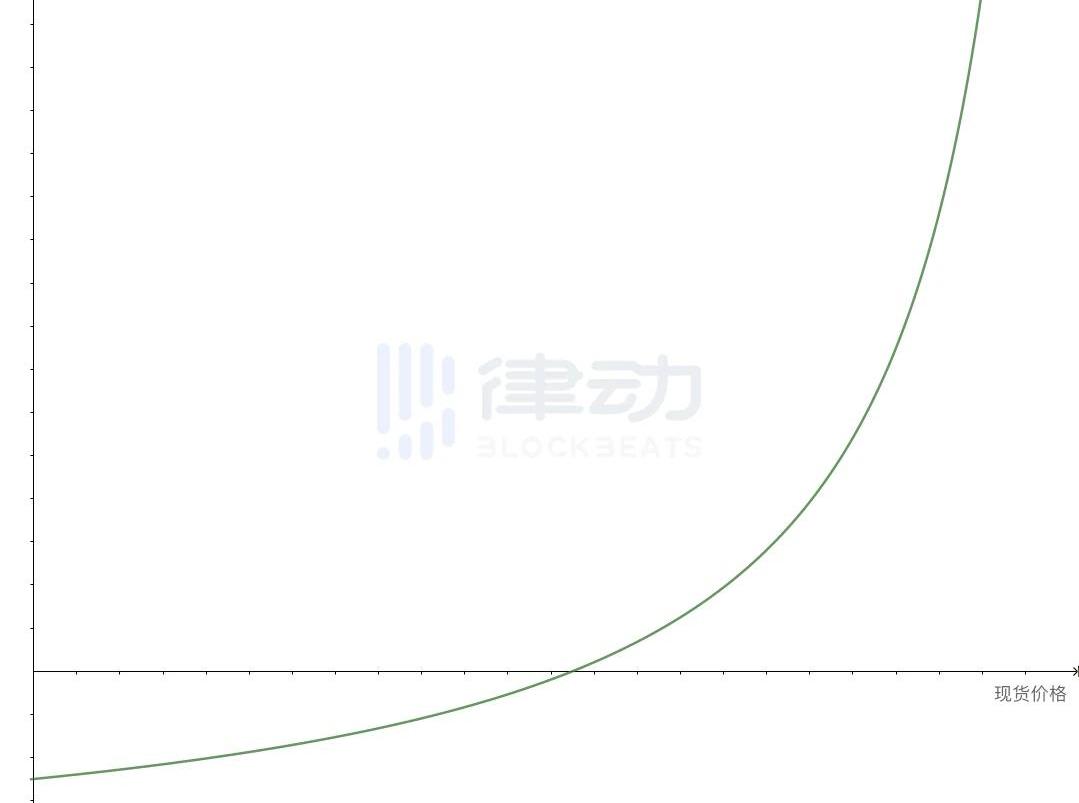

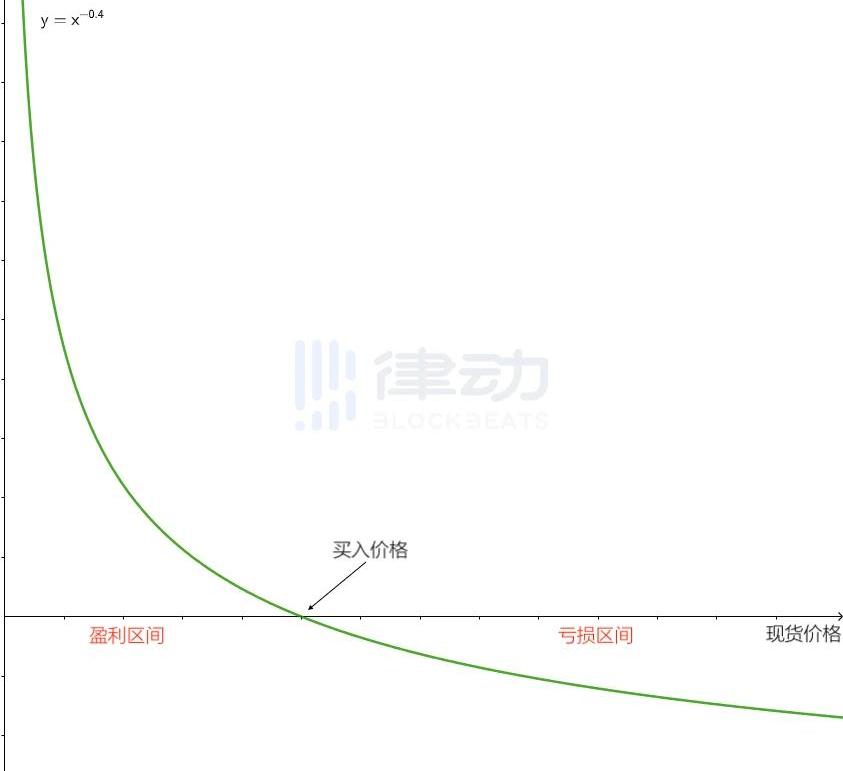

第一類為線性函數類衍生品,其衍生品的價格會根據現貨價格的變動而線性變化,對應的產品就是傳統金融中的期貨合約,在此不做過多介紹。而第二類為凸函數類型衍生品。其典型特征為衍生品的價格與現貨價格的變動成非線性關系,比如在現貨價格上漲時衍生品價格上漲的幅度更大。而在數學上,凸函數也有明確的幾何特征,在不追求嚴謹數學定義的前提下,凸函數可以被簡單的理解為一個函數曲線向上或向下彎曲的函數。下圖是隨機生成的一條函數圖像向下彎曲的凸函數,如果我們使用這個函數構建一個衍生品,其中x軸代表現貨價格,y軸代表衍生品的價格。那么這個衍生品的持有者,就會獲得一種不對稱的風險與收益,當現貨價格上漲時,衍生品持有者的收益增長幅度更大,而當現貨價格下跌時,衍生品持有者虧損的速度卻會更小。

Paradigm研究員:Tornado.cash治理已不復存在:金色財經報道,Paradigm研究員Samczsun在推特發文表示,Tornado.cash治理實際上已不復存在。攻擊者通過惡意提案授予自己 120萬票。超過了約70萬張合法選票,他們現在擁有完全控制權。金色財經此前報道,Paradigm研究員Samczsun在社交媒體上表示,Tornado.Cash遭治理攻擊,攻擊者已提取出售約1萬枚TORN[2023/5/21 15:16:55]

讀者可能已經發現,這種風險收益模式就很類似看漲期權的盈虧模型。因此所有期權類衍生品的核心特征,也可以概括為風險與收益的不對稱性,這種屬性也常被稱為凸性或Gamma值。這種由凸函數帶來的不對稱的風險與收益組合,為投資者提供了一種十分理想的投資組合風險管理工具。因此具有凸性的金融產品,在傳統金融市場中一直占據著很大的市場份額,常被專業投資機構用來調整投資組合的風險敞口,或構建更為復雜的衍生產品。然而美中不足的是,傳統的期權類產品受制于買權、賣權交易的具體實現形式,因此總是難以徹底擺脫產品會不斷到期以及需要行權的缺點。雖然業內一直在進行相關的探索,嘗試構建一種沒有到期日的「永續期權」產品,但效果卻一直不甚理想。由Paradigm最新論文提出的「乘方永續合約」,便是對這一經典命題的最新回復。它嘗試結合已經成功驗證過的永續合約產品結構,并通過將其核心函數由線性函數調整為凸函數,試圖解決曾經的「永續期權」一直沒能真正解決的問題,那就是:構造一個不會到期也不需要行權,同時具有凸性的衍生品類別。對傳統衍生品的重構

LiquiFi 完成500萬美元種子輪融資,Dragonfly Capital Partners領投:金色財經消息,Web3 初創公司LiquiFi 完成500萬美元種子輪融資,Dragonfly Capital Partners 領投,Nascent、Alliance DAO、6th Man Ventures、Robot Ventures、Y Combinator 和 Orange DAO 以及加密領域的知名天使投資人,包括 Balaji Srinivasan、Katie Haun、Packy McCormick、Anthony “Pomp” Pompliano 和 Anthony Sassano參投。LiquiFi 計劃利用這筆資金投資于產品開發、設計、營銷和銷售。在增加與其他區塊鏈的兼容性方面,公司計劃在短期內從與 EVM 兼容的區塊鏈開始,并最終擴展到其他區塊鏈,如 Solana 和 Terra。(雅虎財經)[2022/4/22 14:40:59]

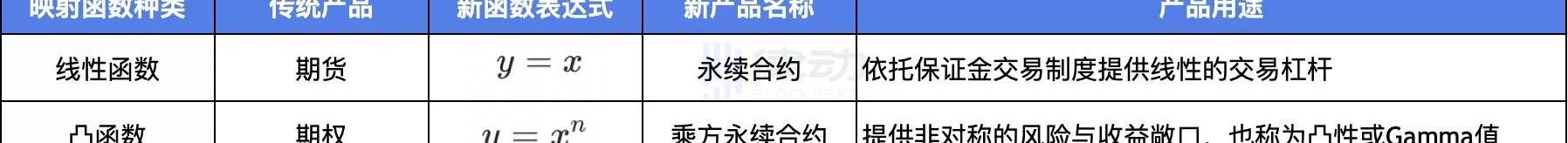

我們參照上文的思路,利用永續合約經典的資金費模式,分別對兩種映射函數進行產品重構,便會得到兩種新的衍生品形式。

Gary Or 卸任 Crypto.com 首席技術官,同時推出加速器 Particle B:12月28日,Crypto.com的首席技術官兼聯合創始人Gary Or宣布推出加速器Particle B,為建立在Crypto.com區塊鏈、比特幣和以太坊上的去中心化金融(DeFi)項目提供孵化服務。Particle B預計在2021年每個季度至少推出一個項目,DeFi是該加速器的第一個重點領域。另外,Gary Or將從Crypto.com卸任,全職服務于Particle B,同時首席信息官Matthew Chan晉升為Crypto.com的CTO。[2020/12/28 15:54:07]

從上表中可以看出,所謂乘方永續合約,就是利用了永續合約的資金費機制,構建了與期權風險模式類似的不對稱風險敞口的產品。這種結合了資金費機制以及期權類風險敞口的「乘方永續合約」,較傳統期權產品具有了以下明顯優勢:1.產品結構更為純粹,不再有交割期、行權價等額外環節,買賣雙方可以單純交易具有凸性的風險敞口;2.從根本上解決了同一交易對的流動性割裂問題,交易效率大大提高;3.底層邏輯更簡單,方便在計算資源有限的公鏈上進行產品實現;4.統一了凸函數類與線性函數類衍生產品的底層函數。從上表中可以看出,y=x其實就是

Sparrow完成350萬美元A輪融資,BitMEX母公司HDR Group領投:新加坡期權交易平臺Sparrow宣布完成350萬美元A輪融資,BitMEX母公司HDR Group領投,Signum Capital、Du Capital和FinLab EOS VC參投。

BitMEX首席執行官Arthur Hayes表示:“我們已看到數字資產期權領域的顯著增長,這里還有很多未開發的機會。我們為Sparrow的成長潛力和背后的團隊感到興奮,也為能領投這輪融資感到自豪。”(Crowdfund Insider)[2020/6/23]

在n=1時的特殊形式。因此一個衍生品協議,可以僅依靠同一個底層映射函數公式,便能模擬期貨與期權兩類不同的風險敞口;乘方永續合約如何體現期權交易的四種風險敞口

我們知道,傳統的期權類產品包含四種不同的風險敞口,他們分別是:買入看漲期權、賣出看漲期權、買入看跌期權和賣出看跌期權。他們的定價函數圖像如下:

Parity提議通過硬分叉回收凍結的1.6億美元:Parity最近發布了追回丟失資金的提案。11月7日,以太坊錢包Parity被爆出現重大安全漏洞,官方被迫凍結了價值1.6億美元的930000個以太幣。Ethereum軟件公司證實,為了重新激活這些以太幣,有必要進行硬分叉處理。Parity驗證表明,其首選解決方案是通過對Ethereum虛擬機(EVM)的協議更改來追回資金。[2017/12/11]

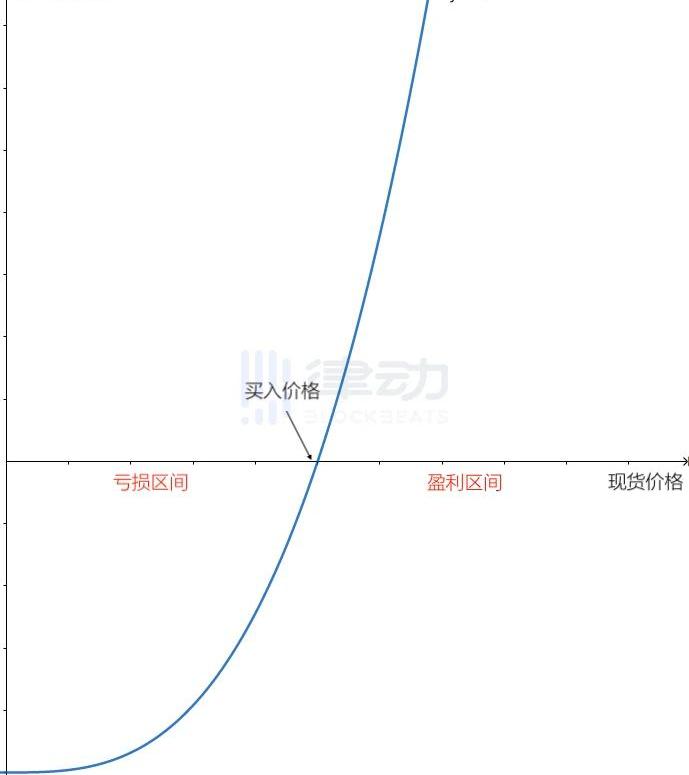

中n的取值,嘗試構造與傳統期權函數相似的四種函數圖像。買入看漲期權當n>1時,則函數圖像會向下突出。乘方永續合約的多方在現貨價格上漲時收益增幅更快,現貨價格下跌時虧損速度較慢,可以較好的模擬看漲期權的風險敞口。

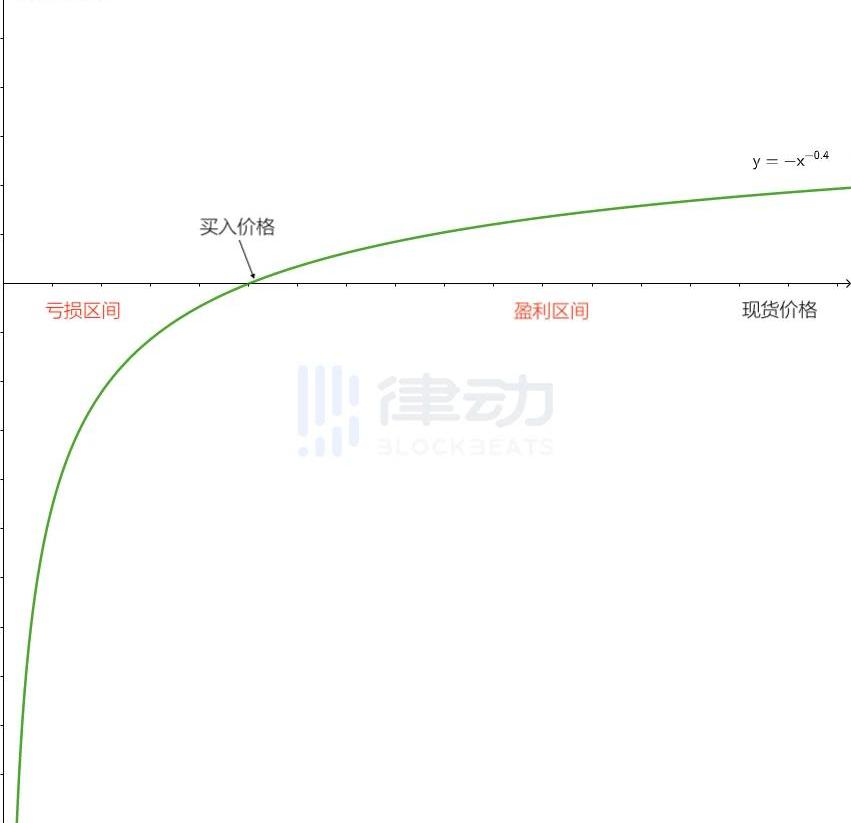

賣出看漲期權在上圖的函數中,如果交易者不選擇做多而是做空,則其盈虧函數則與上圖正好相反。也就是按照x軸對函數圖像進行翻轉。其持有者的收益特征也與賣出看漲期權類似,在價格下跌時收益增幅較慢,而在價格上漲時虧損可以快速增長,對應傳統期權類的賣出看漲期權。買入看跌期權如何通過乘方永續合約構建看跌期權,似乎在論文中并沒有提及。于是我們嘗試將n取為小于零的負值,便會得到一條現貨價格上漲時虧損緩慢增加,而下跌時收益快速增長的函數圖像。這條曲線的多頭持有人的盈虧模型,與傳統看跌期權的收益模式非常類似,只是函數曲線與x軸不再相交,于是形成了在虧損時收益可以無限增長的特性。

賣出看跌期權同理,在上圖函數中的空方,持有的是原函數對x軸的倒影函數。其在價格上漲時收益增速較慢,而在價格下跌時虧損會快速擴大,對應了賣出看跌期權的風險收益模型。

乘方永續合約的定價

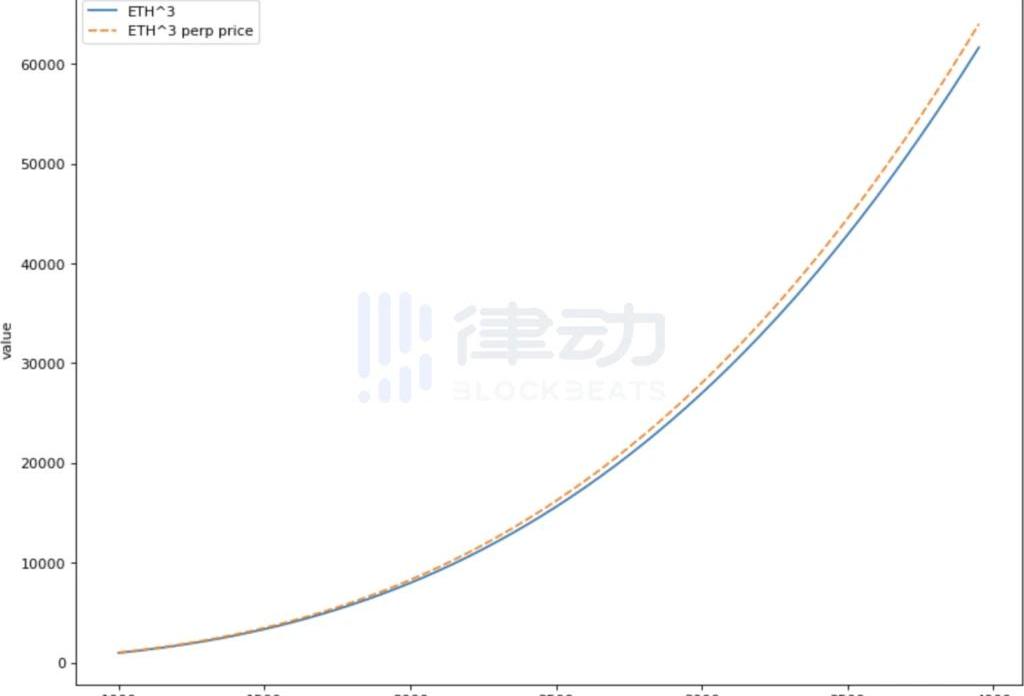

文章的最后,我們需要簡單討論一下乘方永續合約的定價問題。期權之所以需要定價,與其凸函數的性質緊密相關。上文提到,凸函數的持有方獲得了一種收益與風險不匹配的風險敞口。于是想要購買潛在收益大于潛在風險頭寸的一方,只有向其對手方支付一定的溢價,才能緩解交易的不公平性并使得交易成交。這種溢價,在傳統期權中表現為期權的購買價格。而在乘方永續合約中,則會表現為多方向空方定期支付的資金費。這種由多方定期支付資金費的形式,相當于多方在一定期限內,向空方「租用」了這種不對稱的風險敞口。且其租用時間可以自由調整,不再受到傳統期權到期日的限制。同時,也由于這種溢價的存在,使得函數的成交價格會高于函數圖像本身,這也是論文中的函數圖像會同時具有兩條曲線的原因。下圖中的藍線是

函數圖像本身,黃線是考慮溢價之后的理論成交價格,而黃線高于藍線的部分,就是乘方永續合約的多方向空方支付的風險溢價。

那么下一個問題自然是,黃線應該高于藍線多少才屬于合理的溢價?論文中用復雜的公式詳細討論了這個問題,而在這里讀者可以暫時不去理解復雜的數學公式,只要知道這個溢價的大小會受哪些因素的影響就可以了。與傳統的期權產品一樣,乘方永續合約的價格,也就是上文中的溢價,會受到底層資產的波動性、無風險利率的影響。底層資產的波動性越高,乘方永續合約買方支付的溢價就越高,也就是黃線與藍線的距離越大。此外,代表曲線彎曲程度的n的絕對值越大,代表產品收益與風險的不均衡程度越多,也會使得溢價金額變高。本文僅基于基本的理論推導,嘗試對乘方永續合約可能的應用場景進行討論,如有不足之處還請專業人士批評指正。我個人對這項創新的第一時間感受是,如果這種模型真的能夠落地并被產品化,且沒有在應用階段被證偽,那么其有可能是一個與現貨AMM交易機制同等重要的創新。非常期待能有專業團隊將乘方永續合約的設想產品化,并使其能夠在真實的市場環境中接受考驗。

在美國證券交易委員會主席GaryGensler發表了題為《加密貨幣與國家安全》演講的3天后,SEC在官網發布了首例針對DeFi平臺監管的案例.

1900/1/1 0:00:00近日,全球知名數字資產交易平臺歐易OKEx推出OKExNFT平臺,支持ETH和OEC上的NFT資產交易,未來將有更多熱門公鏈接入.

1900/1/1 0:00:00人們常說,比特幣抗拒變化。在某種程度上,說得沒錯——在協議變更的事項上,比特幣開發者保守得令人發指——但這種看法未免有些偏狹:比特幣也擁抱變化,但是僅限于那些讓比特幣變得更好的變化.

1900/1/1 0:00:00傳統金融世界中金融衍生品根據產品的形態分為以下幾類:遠期合約、期貨合約、期權合約以及掉期合約。而其對應的原生資產又分為股票、利率、貨幣與商品.

1900/1/1 0:00:00DeckDeckGo是一款由DFINITY互聯網計算機承載的網絡開源編輯器,主要用于演示。與其他演示軟件不同,DeckDeckGo可以在無需事先安裝的情況下用于任何設備,并且可以將PPT作為在線.

1900/1/1 0:00:00就加密貨幣世界的演變而言,2021年是相當引人注目的一年:我們看到了許多區塊鏈的崛起,挑戰了以太坊的主導地位,多種貨幣創下了歷史新高,NF熱潮,新的里程碑.

1900/1/1 0:00:00