BTC/HKD-0.94%

BTC/HKD-0.94% ETH/HKD-0.59%

ETH/HKD-0.59% LTC/HKD-0.71%

LTC/HKD-0.71% ADA/HKD-1%

ADA/HKD-1% SOL/HKD-0.55%

SOL/HKD-0.55% XRP/HKD-0.31%

XRP/HKD-0.31%本文轉自MintVentures,研究員:許瀟鵬;星球日報經授權轉載第三節Defi藍籌的護城河

1.何謂護城河?

護城河是價值投資理論的重要概念之一,由沃倫巴菲特在1993年致股東信當中首次提出,他在信中這樣說到:“最近幾年可樂和吉列剃須刀在全球的市場份額實際上還在增加。他們的品牌威力,產品特性,以及銷售實力,賦予他們一種巨大的競爭優勢,在他們的經濟堡壘周圍形成了一條護城河。相比之下,一般的公司在沒有這樣的保護之下奮戰。”在后續的文字和講話中,巴菲特對護城河的概念進行了更多的解釋,比如在2000年的股東大會上,他說:“我們根據‘護城河’加寬的能力以及不可攻擊性作為判斷一家偉大企業的主要標準。而且我們告訴企業的管理層,我們希望企業的護城河每年都能不斷加寬。這并不是非要企業的利潤要一年比一年多,因為有時做不到。然而,如果企業的‘護城河’每年不斷地加寬,這家企業會經營得很好。”盡管巴菲特本人并沒有系統地總結過什么什么是“護城河”,但后來的研究者把公司護城河的要素總結為以下四類——無形資產:比如品牌、專利、特許經營權。客戶轉換成本:顧客從一個產品\\服務切換到另一個產品\\服務時所產生的成本,這里的成本包括時間、財務以及情感等。網絡效應:當商品或服務的價值隨著更多人使用而增長時,就會發生網絡效應。成本優勢:能夠以低成本交付服務或生產商品,在價格上削弱其競爭對手。成本優勢可能來自于企業規模、資源稟賦、地理位置等。所以,護城河可以理解為:穩固而持久的競爭優勢的來源。而優質的產品、領先的市場份額,優秀的管理團隊,嚴格意義上并不屬于護城河,因為這些因素很難長久保持,有很大的不確定性,也容易為競爭對手所模仿或破壞。但需要說明的是,并非只有擁有強大的護城河的企業才能獲得增長和值得投資,護城河較淺的公司同樣可以憑借產品創新、優秀的團隊和執行力獲得階段性的成功,就如現在很多增長迅速的Defi項目一樣。2.Defi藍籌項目的護城河

數據:COMP成為以太坊前100大錢包24H交易量前十大代幣之一:5月22日消息,WhaleStats數據顯示,COMP成為以太坊前100大錢包24H交易量最大的10大代幣之一。[2022/5/22 3:34:07]

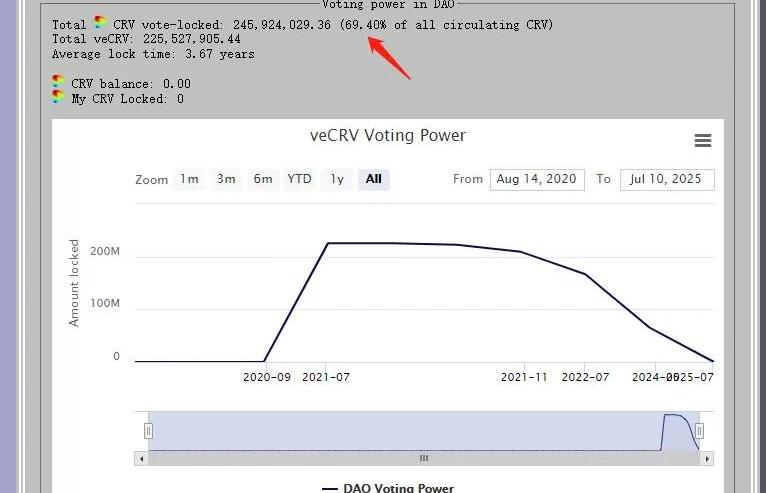

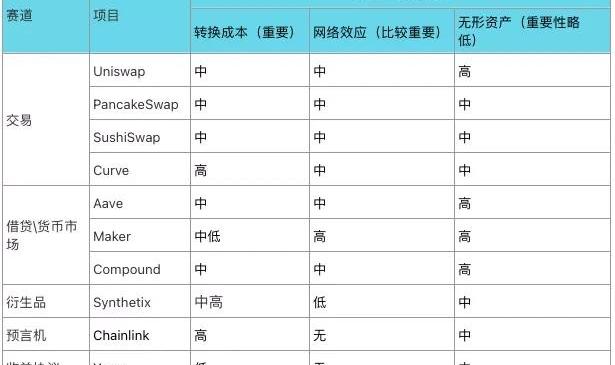

與現實世界一樣,如今Defi項目同樣面臨著越來越嚴峻的競爭,它們也在尋求和構建屬于自己護城河,而價值投資的護城河理論在加密世界依舊有效。目前來看,對于Defi領域的大部分項目來說,護城河四要素的影響力依此為:客戶轉換成本>網絡效應>無形資產>成本優勢。首先說客戶轉換成本我們可以把一個Defi產品的用戶分為個人用戶和外部協議,轉換成本對于兩者來說都存在,但是對于后者來說影響力更大。以借貸協議Aave來說,它已經成為大量其他Defi協議的收益和流動性源頭,是Defi樂高的底座,如果與Aave接入的某個Defi協議想要轉向其他借貸協議來替代Aave,意味著全新的協議調研、代碼更改以及整體協議安全性的再審計,這個過程不但需要付出較高的時間和財務成本,還將面臨新Defi樂高組合的不確定性。而對于個人用戶來說,其轉換成本會比協議用戶低不少,甚至有很多用戶享受探索新產品的樂趣。盡管如此,優秀的Defi產品也會通過精心設計的機制把個人用戶留下來,提高其轉換成本。在這方面,Curve為我們提供了堪稱經典的案例。當用戶購買其項目代幣Crv后,只有將Crv進行Staking才能獲得平臺手續費分紅、流動性做市收益加速等核心權益,而且質押時間越長,其收益和權益也就越高,所以目前有超過69%的流通Crv都在平臺進行了質押,平均質押時間達到了可怕的3.67年。

分析師:2021年值得關注的十大加密貨幣包括Uniswap等DeFi項目:加密貨幣交易員、分析師、YouTube播主Nicholas Merten公布2021年值得關注的十大加密貨幣名單。DeFi項目占據榜單,包括Uniswap、DeFi Money Market、Hegix等;以太坊成為今年最值得押注的加密貨幣。Merten預測,到2022年以太坊價格將達到1萬-1.25萬美元。(Crypto News Flash)[2021/1/3 16:19:26]

Curve的質押頁面:https://dao.curve.fi/locker我們有理由相信,這些用戶在接下來的3年多時間里,將會很難離開Curve,他們會一直是Curve的忠實用戶,以及熱心的社區治理關注者。在本文提到的10個Defi項目中,大多在客戶轉化成本方面擁有護城河,尤其是——Curve:被大量外部協議接入,并通過代幣鎖倉長期綁定用戶Aave:被大量外部協議接入,是它們的基礎流動性層Synthetix:用戶在質押SNX后會強制鑄幣sUSD,有利于從投資者到交易用戶的轉化,成為交易用戶后,投資者解除抵押的意愿也會明顯降低,循環形成一個比較有黏性的Staking+產品系統PancakeSwap:BSC上最大的DEX,為大部分需要交易的BSC協議信任和接入Compound:與Aave類似Chainlink:它的大部分客戶都是Defi協議,更換預言機合作方的綜合成本很高其次,Defi產品的網絡效應。網絡效應在公鏈競爭中的作用非常明顯,體現為用戶數量、開發者數量、資金體量三者相互增強的生態飛輪,無數“以太坊殺手公鏈”都倒在這個強大的規則之下。網絡效應在交易、借貸平臺等多邊用戶市場也存在。在Uniswap上,交易者越多,交易量越大,就會吸引越多的做市商來做市提供流動性,而做市深度的提升又會反向提高交易者的用戶黏性,以此實現相互的強化。但是由于區塊鏈項目的開源屬性,以及流動性挖礦的興起,新興項目可以通過Fork項目代碼+挖礦補貼來吸血已有項目的用戶和做市商,SushiSwap就以此來追趕此前一度被認為網絡效應強大的Uniswap,BSC上的大量新型Dex也通過類似方式來挑戰PancakeSwap,然而從結果來看,這種做法成功率越來越低,Uniswap和Pancake依舊分別是以太坊和BSC上活躍用戶數量最高的DEX,網絡效應構建的護城河幫助它們抵御了一定程度的攻擊。Defi中另一個網絡效應的經典案例是Maker發行的穩定幣Dai,Dai的流通范圍越廣,接納它的協議和用戶越多,其貨幣網絡的價值也就隨之越高。其他去中心化抵押穩定幣的后來者如Liquity發行的LUSD,即使擁有更優越的經濟機制,但是短時間還是很難趕超不斷擴張的Dai。關于Liquity的深度研報,請見:Liquity穩定幣市場的后起之秀在本文提到的10個Defi項目中,具有明顯網絡效應的項目是——Maker+Dai組成的貨幣協議4個交易平臺類項目Aave和Compound的借貸雙邊市場Defi的無形資產可能也是他們的護城河之一。我們在Defi世界里會觀察到一種現象:盡管其他借貸協議的存款收益率更高,也通過了知名安全公司的審計,但是很多用戶依舊只愿意在Compound、Aave等老牌項目中存款。他們的理由是:這兩個項目安全運營的時間更久,經歷了多輪考驗,更值得信賴。由此可見,品牌作為一種無形資產,對于Defi協議來說是極具價值的。盡管與現實世界品牌力量的情感屬性不同,Defi協議的品牌往往來自于長時間無風險運營的口碑、去中心化的社區精神甚至領導人的社區影響力等等。另一種悄悄興起的Defi無形資產可能是受BUSL保護的原創代碼,Uniswap在V3的代碼發布前就通過該手段防止自己的代碼被Fork,盡管后來依舊出現了匿名項目Fork其代碼的事件,但至少這對重視自己聲譽的項目以及實名項目的Fork形成了阻礙。但就如產品本身不是堅固的護城河,原創代碼帶來的競爭優勢也并不牢固,因為其他項目或許正在進行與老牌項目完全不同的模式創新。由于本文提到的10個項目都是廣受認可的知名項目,在無形資產中的品牌方面,它們都有一定的優勢,當然,該優勢相比轉換成本和網絡效應來說并不牢固。由于區塊鏈商業的可組合性,抗監管帶來的靈活性,當下異常活躍的加密風投資本支持,加上Defi項目的全業務在線化不需要大量的固定成本,成本優勢可能是Defi商業中最少見的護城河因素。我們發現,優秀的Defi藍籌項目在以上護城河中至少擁有1項,甚至2到3項,這使得它們更難以被后來的競爭者所追趕,這也許就是Curve相對于PancakeSwap和SushiSwap擁有更高PE估值的原因之一。

動態 | 數字資產管理公司CoinShares公布2019十大加密趨勢:據Bitcoinist今日報道,數字資產管理公司CoinShares公布了2019十大加密趨勢:1. 宏觀趨勢正在為比特幣創造條件;2. 炒作已經過渡到成熟;3.從消費者轉向機構;4. 從分散到集中;5. 最大的ico未能達到預期;6. 加密幣快速擴張;7. 首次國家發行;8. 科技希望進入金融業;9. 密碼衍生工具火了;10. 盡管人們對接受加密的興趣逐漸減弱,但接受人數仍在上升。[2019/11/13]

第四節總結

一個Defi項目能成為藍籌級別的選手,其原因非常多樣,比如本身處于好賽道,也有可能是趕上了行業爆發期的紅利,比如Defi挖礦浪潮給Yearn帶來的機會,或是團隊本身相當優秀。但是藍籌項目們想要繼續在市場上保持領先,就需要擁有健康的收入和代幣價值捕獲模型,以及更重要的:足夠寬的護城河,以此才能獲得用戶、投資者以及合作伙伴的長期追隨和青睞。在分析了10個當下的藍籌項目后,就目前來看我們認為Curve、Aave、Syntheix在以上多個方面的綜合表現更為優秀,有望保持目前的藍籌位置,甚至更進一步。Curve:收入模式清晰,優秀的代幣模型設計,大大提高了項目參與者對于Crv的整體需求并進行鎖倉,這也提高了該項目用戶和投資者的轉換成本,由于Curve也是典型的雙邊市場,網絡效應的存在也能對嘗試進入這個領域的后來者起到狙擊效果。Aave:收入模式清晰,代幣經濟價值的捕獲方式合理。借貸協議在Defi的基礎性地位,以及外部協議用戶更換組合協議的較高轉換成本,讓Aave的競爭優勢比較穩固。此外,較長的發展歷史,以及運營期間的0重大安全事故,也讓很多普通用戶與機構用戶愿意放棄其他借貸協議的高收益,優先選擇Aave。Synthetix:收入模式清晰,代幣經濟價值的捕獲方式合理,衍生品賽道又長又寬。其獨特的代幣抵押機制,也讓Synthetix的投資者更容易通過質押代幣,而轉換為產品的交易用戶,不容易離開。然而需要強調的是,在自由、開放、透明的加密世界,現有Defi領先者的護城河相比傳統世界企業的護城河要脆弱地多,后來者通過經濟機制創新、產品迭代甚至巨額補貼,都可能讓前者的護城河被輕易跨過。更具探索精神也更為理性的Defi用戶,對于一個產品的癡迷程度也遠小于普通用戶對于傳統品牌的熱情。所以,盡管我們不認為Defi的核心團隊是項目的護城河,但他們是項目開疆拓土的進攻端,只有團隊持續保持勤奮進取和創新,現有的項目壁壘才不會被后來者逐漸蠶食。依此來看,即使是投資相對成熟的Defi龍頭項目,也是一樁價值投資和風險投資并重的復雜決策,而這正是在這日新月異的的加密世界里投資掘金的樂趣與挑戰所在。*如果以上內容存在明顯的事實、理解或數據錯誤,歡迎給我反饋,我將對研報進行修正。

加密貨幣市場普跌 前十大加密貨幣僅EOS上漲:EOS在加密市場的整體下跌的一天實現了上漲,并可能很快升至歷史新高。根據CoinMarketCap的數據,目前全球第五大加密貨幣EOS的價格為13.7美元,過去24小時上漲1.32%。于此同時,其他大多數主要加密貨幣都呈現下跌趨勢。比特幣下跌了5.29%,比特幣現金下跌15.5%,IOTA更是下跌了19.56%,ETH,XRP,cardano和Stella等均下跌至少8%。EOS有望突破歷史新高18.67美元;如果EOS每日收盤價低于10日均線(10.98美元),將終止看漲趨勢;一旦跌破7.80美元(4月16日的低點),EOS將步入熊市。[2018/4/25]

過去一個小時Twitter上十大提及的幣種:BTC、ETH、XRP、LTC、TRX、NEO、ADA、XLM、BCH、ETC等10個幣種是過去1個小時Twitter上提及的幣種。[2018/1/13]

6月24日,NFT玩家們的心情變得復雜起來,因為在這一天,頂級加密交易平臺幣安官方推出的NFT平臺BinanceNFT正式上線.

1900/1/1 0:00:005月,Uniswap發布了其自動做市協議的第三版。Uniswapv3的一個主要改進是流動性提供者能夠將流動性部署到特定的價格范圍,而不是像Uniswapv1和v2中從0到∞的所有價格.

1900/1/1 0:00:00「41歲的外國人在加拉比托的赫莫薩海灘溺亡。」6月23日時,刊登在哥斯達黎加當地媒體的這則事件新聞并未引起注意,直到新聞中溺亡的「41歲外國人」被證實為是比特幣的早期投資人、MPEx交易所創始人.

1900/1/1 0:00:00N詞貼|NFT的主要特點獨一無二:NFT在其代碼中包含了每個代幣屬性的信息,使其與其他代幣不同。可追溯:每個NFT在鏈上都有交易記錄,從創建到轉手。每個代幣都可以驗證,自證真偽.

1900/1/1 0:00:00收錄于話題 #每日期權播報播報數據由Greeks.live格致數據實驗室和Deribit官網提供.

1900/1/1 0:00:00作者|RichardLee編輯|龔荃宇作為加密世界最具影響力的代幣公募平臺,CoinList今年在各大社區引發的「打新」潮儼然成為國內加密行業的現象級事件.

1900/1/1 0:00:00