BTC/HKD-0.74%

BTC/HKD-0.74% ETH/HKD-2.62%

ETH/HKD-2.62% LTC/HKD-2.45%

LTC/HKD-2.45% ADA/HKD-1.81%

ADA/HKD-1.81% SOL/HKD-2.91%

SOL/HKD-2.91% XRP/HKD-3.53%

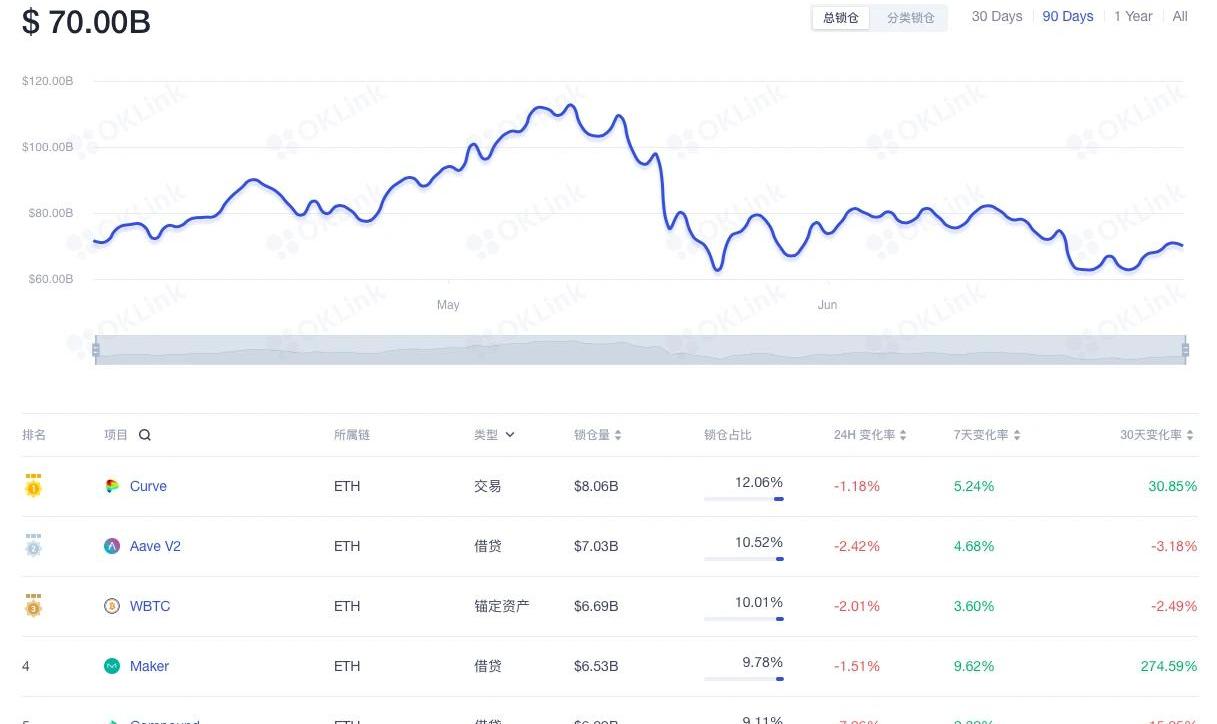

XRP/HKD-3.53%DeFi的火爆已持續了一年之久。去年夏天,以太坊鏈上的去中心化借貸協議Compound針對其治理代幣創意性地發起了流動性挖礦計劃,市場反響熱烈,協議鎖倉量在短短一周內翻了數番。隨著更多項目紛紛效仿,這股名為DeFi的浪潮自此正式掀起。作為DeFi浪潮的起點,借貸協議在整個鏈上金融體系的建設中一直發揮著至關重要的基石作用,為上層應用的運轉提供著穩健的資金通融、周轉服務。OKLink數據顯示,截至6月30日18:30,鎖定在以太坊生態DeFi之內的資產總價值約為700億美元,TVL排行前五中,借貸協議占據了三席。

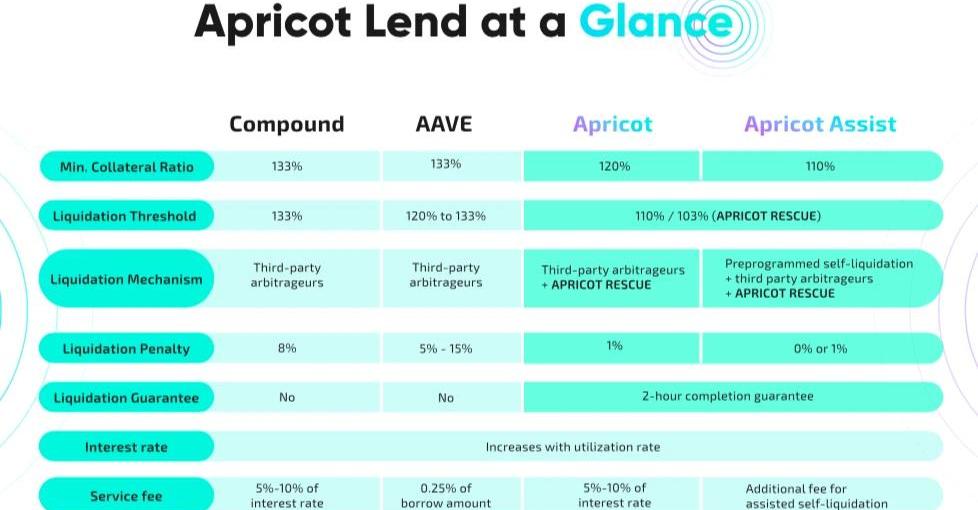

客觀來說,借貸賽道在過去一年里已經歷了相當大的發展,頭部項目在不斷嘗試優化迭代,主打特定概念的新項目也陸續上線,市場整體的服務質量較去年夏天已有了顯著提升。然而,一個長期困擾著整條賽道的關鍵問題卻遲遲未能得到有效解決——資金利用效率不夠理想。由于加密世界暫時仍缺乏較為成熟的信用體系及配套的清償體系,所以當前市面的借貸協議基本都會采用“超額抵押模型”。同時,因加密資產本身存在著較大的波動性,為了保證協議的穩定運行,項目方往往會設定較高的最低抵押率和清算門檻,這就造成了一個問題——貸方在資金利用效率并不理想的情況下,還需要承擔較高的被清算風險。以前文提到的老牌借貸項目Compound為例,該協議要求的最低抵押率及清算門檻均為133%,這就意味著貸方如果想要借出100美元的某種資產,必須以價值至少為133美元的資產作為抵押品,且一旦貸出資產與抵押品之間的價值比率跌破133%,就將面臨被清算的風險,整體資金利用效率并不理想。好在DeFi內部的創新從未停歇。近期,Solana了公布其黑客馬拉松活動的獲獎名單,一款名為Apricot的借貸協議獲得了東亞賽區頭名,在查閱Apricot的相關資料時,我們留意到了Apricot的一些關鍵參數——低至120%甚至是110%的最低抵押率要求,低至110%甚至是103%的清算門檻,以及低至1%的清算懲罰,這些數字要遠低于Aave、Compound等老牌協議的當前標準。

BinaryX回應Boss Raid服務器錯誤:獎池將分配給合法的獲勝者,正在努力優化服務器負載:2月27日消息,BinaryX對從社區收到的關于過去幾天發生的Boss Raid服務器錯誤的一些反饋做出回應表示,對于服務器錯誤以及它給所有受影響的玩家造成的混亂,深表歉意。這是在短時間內發生的極端情況。開發團隊正在努力優化服務器負載,以便它能夠有效地承受高玩家數量。我們將盡最大努力防止這種情況再次發生,我們想向所有Boss Raid參與者保證,即使我們將來遇到任何其他錯誤,獎池也會分配給合法的獲勝者。我們會在解決此問題時尋求您的耐心等待。

此前2月24日消息,BinaryX將于今日20:00時發布游戲更新《CyberDragon:Boss Raid》。[2023/2/27 12:32:34]

依照Apricot給出的協議參數,如果該協議真的能夠穩定運行,那無疑將大大整個借貸市場的資金利用效率,這不禁讓我們好奇,Apricot究竟是何方神圣?其設計又有哪些獨特之處,才能如此大幅度地優化整體參數?Apricot的關鍵詞:清算效率

火幣將于6月12日上線交割合約鎖倉擔保資產優化功能:據官網公告,為提高資產利用率,火幣合約將于6月12日17:00上線交割合約鎖倉擔保資產優化功能[2020/6/10]

在回答Apricot相關問題之前,我們需要先行解答另一個問題——為什么早期借貸協議需要設置那么高的最低抵押率呢?即便是采用超額抵押模型,理論上只要最低抵押率高于100%,那么就有機會通過清算來及時處理掉潛在的壞賬,為什么一定要設置到130+%呢?原因其實就在“及時”這個關鍵詞上,最低抵押率的設計需要考慮潛在的后續清算可能,因此該數字必須不低于清算門檻,而清算門檻的設置取決于能否為清算執行留下充足的緩沖空間,確保系統不出現壞賬。以Compound為例,該協議的最低抵押率和清算門檻均為133%,133%-100%之間的這33%,就是Compound在綜合考慮了協議本身的清算效率后留出的執行緩沖空間。理論上,清算效率越高,協議對于緩沖空間的要求也會越低,清算門檻也就可以設置的比較低,繼而也可設置較低的最低抵押率,提高協議的資金利用效率。當前,大多數借貸協議提高清算效率的方式是以較大的清算懲罰力度作為清算人激勵,但這并非長久之計,因為受損的將是貸方的利益。Apricot想要做的事情,正是在不采取過激懲罰的前提下,通過優化協議清算機制來實現更高的清算效率。在Apricot看來,兩大因素限制了早期借貸協議的清算效率:底層網絡性能以及協議清算機制。第一大因素是底層網絡性能。當前大多數頭部借貸協議的主要底層均是以太坊,DeFi的繁榮大大增加了以太坊的鏈上總交易量,這反過來又造成了網絡的持續擁堵以及鏈上操作成本的水漲船高,在市場劇烈波動期間,狀況會更加嚴重,如果不主動大幅提高gas費用,交易往往需要幾分鐘甚至幾小時才能被確認。Apricot認為,以太坊網絡當前的性能狀況在很大程度上限制了鏈上借貸協議的清算效率,因此Apricot選擇了性能更加出色的新一代公鏈Solana作為底層,基于Solana更高的TPS以及瞬時確認能力,Apricot的清算交易總是能在數秒內完成,系統整體的清算效率得到大幅提升。與此同時,由于不擔心清算交易被卡死,清算人無需顧慮在交易確認期間的市場波動風險,因此Apricot也沒必要設置過高的清算懲罰作為激勵。其清算懲罰參數可設置為1%,遠低于當前市場的平均水平。第二大因素則是協議本身的清算機制。當前,主流借貸協議所采用的清算機制基本都是以一定的折扣價格來吸引第三方清算人參與違約債務的抵押品拍賣,但在單邊極端行情下,難免會出現清算人不愿參與協議清算的特殊情況,僅僅依靠外部力量仍無法保證協議能夠及時清算掉潛在的壞賬。出于這一顧慮,Apricot在常規拍賣清算之外又加了一層保險——ApricotRescue。ApricotRescue可以理解為Apricot自身為極端情況而設計的自動清算機制。其啟動不受任何主觀因素干預,當觸發兩種特殊條件時會立即執行清算——條件一是債務抵押率跌至103%;條件二是某債務在低于一般清算門檻兩個小時后仍未被第三方清算。當ApricotRescue被觸發后,Apricot本身將作為清算人介入,以與第三方清算人相同的1%折扣購入抵押品。此后,Apricot將可以選擇在市場上立即將購入的抵押品賣出,也可將這些資產積累至一個特定的清算資產池內,并以池內資產價值為支撐發行一個特殊的壞賬處理代幣——COT。COT代幣本身也將作為投資工具向外開放,任何人都可以自由買入或贖回COT,在某種意義上,這意味著Apricot協議的清算折扣紅利將向整個市場開放。值得注意的是,COT并不是Apricot協議的治理代幣,只是ApricotRescue資金池的壞賬處理代幣,專用于協議治理的還有另一個代幣APR。針對這一點,Odaily星球日報特地詢問了Apricot為何要采取雙重代幣模型,Apricot方面的回答是:“雙重代幣模型可將壞賬的處理做到相對獨立,保證壞賬處理產生的風險不會對APR產生較大影響。其次,COT的獨立能夠使得用戶能夠更加容易的投資壞賬產品,并對投資價值進行追蹤。最后,Apricot在未來有成為DeFi世界的壞賬處理平臺的長期愿景,COT的獨立能夠為實現這個愿望進行前期的鋪墊。”另外一個很有意思的點是,除了常規清算機制之外,Apricot還為用戶提供了一種特別的鏈下增值服務ApricotAssist,貸方選擇該服務后,工作人員會在其債務抵押率接近110%時介入并進行清算,由于這一路徑的清算執行事先都已有了約定,不會產生清算受阻的風險,所以也不會收取罰款。

BTC礦工優化礦機運營效率以應對減半:以太坊ProgPow算法提案者及研究員Kristy-Leigh Minehan表示,為最大化挖礦利潤提高運營效率以應對比特幣減半,自去年10月以來,比特幣礦場一直在搭乘“升級列車”,即購買Antminer S17和S19等最先進的ASIC礦機。同時比特幣礦商Pavel Moravec也表示,比特幣礦工也一直在尋找創造性的方法,通過利用某些城市電網的剩余能源來降低電力成本。Minehan還表示,市場已經到了比特幣歷史上的一個節點,即政府已經開始關注這個問題,并開始意識到比特幣不會消失。Minehan稱,比特幣采礦業不會消失。而與礦工合作最符合礦商的利益。與地方政府和公用事業提供商合作則是Minehan近年來新增的礦商策略。(CoinDesk )[2020/4/12]

未來,零抵押借貸

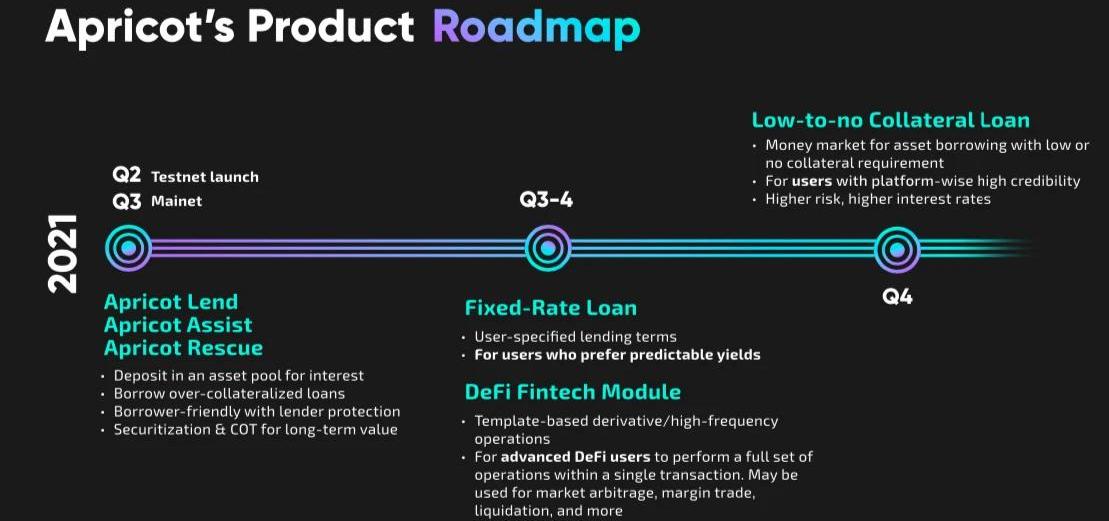

6月22日,Apricot的基礎借貸產品成功上線了測試網,目前提供了BTC、ETH、USDT、USDC、SOL等五種代幣的借貸服務。

根據官方路線圖規劃,基礎借貸產品的主網版本有望在今年第三季度內上線,同一季度內,Apricot還將針對特定需求做出一些場景化創新,推出固定利率借貸、智能合約式高頻借貸等兩種新產品。固定利率借貸的熱度正隨著DeFi的深化而攀升,此類產品主要迎合的是那些更為保守的資金,他們寧愿放棄更大的收益機會,更注重的是投資收益的可預測性。當前,市面上已出現了YieldProtocol、88mph、Notional、Barnbridge等多款主打該概念的協議,Apricot所推出的這一產品則更加靈活,即允許用戶自由設置貸款條款,除固定利率外,還支持設置貸款期限、抵押比率等等,平臺會根據這些設置來自動匹配借方和貸方。智能合約式高頻借貸其實可以理解為大家都很熟悉的一個名詞——閃電貸。Apricot推出的這一產品可允許用戶通過智能合約來編寫一整套交易邏輯,在同一個區塊內打包確認,進行執行一些復雜的交易邏輯,把握稍縱即逝的套利機會。而在現有路線圖的終點,也就是第四季度,Apricot將在“提高資金利用效率”這條主線上繼續創新,試著跳出超額抵押模型,推出部分抵押甚至是零抵押的全新借貸產品。雖然該產品的細節暫時仍未公布,但Apricot在白皮書中的描述,這類產品將只會向已經在平臺內存有大量資金或是參與過平臺治理的高信譽用戶開放。通過“信譽”這個關鍵詞,我們可以看到Apricot已有意探索DeFi“信用貸”這一全新領域,考慮到距離第四季度已越來越近,未來Apricot有可能成為市面上首批跑通的零抵押貸款項目之一。

公告 | 火幣全球站API已優化RESTFUL交易對基礎信息接口:據火幣全球站公告,為了提升 API 用戶的交易體驗,更準確的了解交易對的關鍵基礎信息,火幣全球站 API 優化了 /v1/common/symbols,即增加最小下單量、最小下單額、最大下單量、交易對狀態和交易對杠桿倍數信息。[2019/6/12]

借貸協議,或許只是第一步

統觀Apricot的產品構架,可以看到Apricot一直在圍繞“提高協議資金利用率”這條主線發力,其設計也為整條借貸賽道提供了一條全新的清算思路,有望引領行業的清算模式革新。與此同時,在一些分支產品上,Apricot則遵循了“需求導向”的原則,ApricotAssist、固定利率、高頻借貸均可滿足不同群體的切實需求。借貸賽道的業務邏輯相對簡單,項目方們比拼的就是誰能更好地滿足大部分用戶的基礎需求,以及能否滿足小部分用戶的特殊需求,Apricot顯然清楚地認識到了這一點。Solana生態正值起步階段,生態之內尚沒有任何一款借貸協議已打下牢固的護城河,有著天然資金利用效率優勢的Apricot有望搶先占據市場,力爭成為該生態的頭部借貸協議。展望遠期,前文曾提到過Apricot團隊的這么一句話——“未來希望成為整個DeFi世界的壞賬處理平臺”。由此可見,Apricot團隊眼里的終點并不單單只是一款借貸協議,而是想要為所有借貸及其他協議提供壞賬清算服務。如果說借貸是DeFi的基石,那么Apricot的愿景就將是基石之下的基石,作為基礎設施支持整個DeFi世界的平穩運轉。

動態 | 美國猶他州考慮使用區塊鏈優化政府工作:據deseretnews報道,美國猶他州公用事業、能源和技術常務委員會的成員投票贊成HJR19提案,這項聯合決議將指導猶他州政府機構如何利用區塊鏈技術來優化政府工作。[2019/2/17]

在傳統證券市場,投資者們往往會使用一些進階數據來輔助自己的投資決策。諸多數據之中,市銷率和市盈率作為判斷個股價格是否合理的重要參考指標,已成為了投資者們最常用的數據分析工具.

1900/1/1 0:00:00收錄于話題 #每日期權播報播報數據由Greeks.live格致數據實驗室和Deribit官網提供。一般我們將當月合約稱之為主力合約,因為無論是成交量還是持倉量,都是當月合約占據主力地位.

1900/1/1 0:00:00收錄于話題 #每日期權播報播報數據由Greeks.live格致數據實驗室和Deribit官網提供。行情已經平穩了一月有余,自七月底牛市啟動以來,創下了主流幣橫盤最久的記錄,橫盤不是壞事.

1900/1/1 0:00:007月16日,中國人民銀行正式發布《中國數字人民幣的研發進展白皮書》,這是數字人民幣從概念出現到落地試驗的7年中,官方首次公布數字人民幣的全貌。自2014年中國人民銀行成立法定數字貨幣研究小組.

1900/1/1 0:00:00整理|秦曉峰編輯|郝方舟出品|Odaily星球日報 上周,被礦工視為最后「希望」的四川也開始全面清退礦場,算力出海已成必然。受國內多項強監管政策影響,過去一周市場情緒低落,比特幣也再創短期新低.

1900/1/1 0:00:00收錄于話題 #每日期權播報播報數據由Greeks.live格致數據實驗室和Deribit官網提供。消息面的利空再度降臨,但是市場反應不大,現在市場對于利空已經脫敏了,消息上的利空影響不大.

1900/1/1 0:00:00