BTC/HKD-4.19%

BTC/HKD-4.19% ETH/HKD-5.54%

ETH/HKD-5.54% LTC/HKD-3.71%

LTC/HKD-3.71% ADA/HKD-7.34%

ADA/HKD-7.34% SOL/HKD-11.29%

SOL/HKD-11.29% XRP/HKD-6.49%

XRP/HKD-6.49%6月28日,F2Pool聯合創始人、中文社區DeFi挖礦的絕對主力神魚在社交媒體發文稱,最近市場上充斥著大量的穩定幣,使得DeFi收益率跌的很慘,按Aave和CompoundUSDC池存款APY、CRV3Pool未加速收益率的平均值計算,今日DeFi無風險收益率僅2.73%。有意思的是,目前支付寶中余額寶的七日年化收益約為2%,而招商銀行朝朝寶在3%左右。過去一年,很多人把資金從銀行轉入DeFi領域,利用USDT等穩定幣進行挖礦,從而試圖獲得遠高于存款的無風險收益。目前來看,隨著加密資產整體市值大幅度回調,這種“套利”的空間不僅被壓縮,甚至可能已無超額收益可圖。但從另一個角度看,隨著USDT等穩定幣市值不斷沖高,這些資金會不會成為點燃市場活力的火藥庫?1穩定幣無風險收益暴跌,部分已不如支付寶?

21Shares Aave ETP成為6月歐洲回報率最差的交易所交易產品:金色財經報道,據Morningstar數據顯示,6月歐洲表現最差的交易所交易產品都是加密產品,其中21Shares Aave ETP在六月份的收益率為-52.6%,成為歐洲當月負回報率最高的交易所交易產品。此外,21Shares其他加密貨幣ETP的表現也非常糟糕,比如21Shares 比特幣現金 ETP、以太坊 ETP 和 Bitcoin Suisse ETP 回報率分別為 -47.5%、-46.5% 和 -40.5%。不過,21Shares 比特幣 ETP 和以太坊 ETP 在 6 月份創下歐洲市場最大的流入量,分別有 2000 萬美元和 1000 萬美元的凈新資產。[2022/7/6 1:55:38]

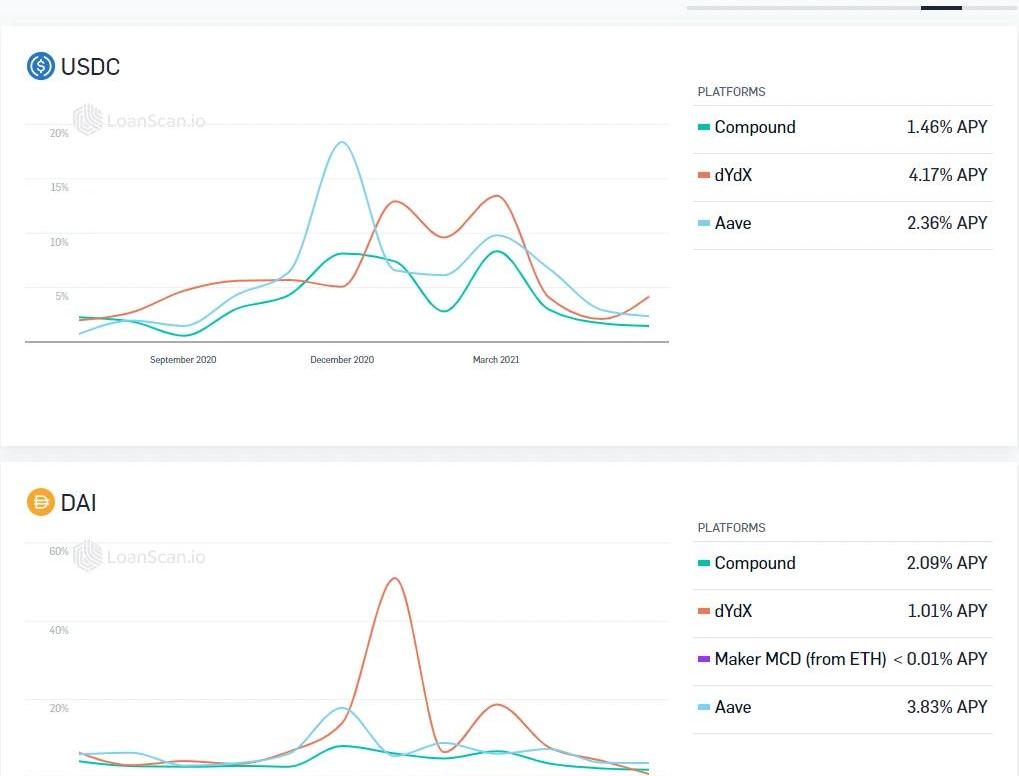

穩定幣無損挖礦的收益率到底怎么,我們從以太坊、BSC和Polygon三條鏈看一看。以下數據來源APY助手,主要顯示的是一池無損挖礦年化收益率。以太坊鏈:AAVE:USDT2.41%;DAI0.71%dForce:USDT4.05%;DAI3.36%Compound:USDT1.3%;DAI2.39%Yearn:USDT3.84%;DAI7.16%DFI:USDT13.36%;DAI16.56%BSC鏈:Alpaca:USDT9.77%;BUSD9.86%Autofarm:USDT11.5%;BUSD9.85%Belt:USDT2.9%;BUSD3.5%Bunny:USDT3.83%;BUSD3.33%Venus:USDT3.6%;BUSD3.13%YFII:USDT14%;BUSD31.72%Polygon鏈:AAVE:USDT1.68%;USDC0.97%ForTube:USDT2.15%;USDC2.49%Solo:USDT14.95%;USDC7.93%Supremex:USDT23.55%;USDC10.85%不難發現,大部分項目的美元穩定幣無損挖礦收益率已經不是非常誘人。至少在上述三條公鏈上的表現就是如此,部分知名項目的無損收益甚至低于支付寶的貨幣基金。此外,Loanscan數據顯示,USDC和DAI的存款利率,在過去一年也發生了非常大的變化,距離歷史高點均有非常大的回撤,以Aave為例,歷史高點在2021年1月,利率接近20%,但半年之后的今天已經下降至2.36%。

LollipopSwap創始人:中心化交易所對DeFi感到恐懼,笨拙地借機推廣平臺幣:Defi項目LollipopSwap創始人在Medium表示,中心化交易所對于DeFi感到恐懼,并嘗試通過挖礦模式推銷他們的平臺幣和平臺穩定幣。據悉,Lollipopswap已于9月8號9點正式開放新的流動性挖礦池,包括DAI-ETH、UMA-ETH、COMP-ETH、LEND-ETH、YFI-ETH、SUSHI-ETH、LINK-ETH和BAND-ETH。[2020/9/10]

存款如此,借款也是一樣。曾經借款都能賺大錢,等大風刮錢來的情形是看不到了。目前,幣安的Launchpad正在進行KLAY和ATA兩個項目的質押挖礦,今年早些時候,幣安的Launchpad可以為投資者賺取高額收益,但今天,數據顯示這兩個項目共計質押BUSD約9億美元,其收益率僅在2%左右。該數據甚至低于定期7天,收益率為4.5%的BUSD理財。那么,手里的美元穩定幣該怎么辦呢?據從業者反饋,要么考慮主流幣和穩定幣組成LP挖礦,但需要承擔無常損失的風險。要么就是沖一下一些新項目的頭礦。也有人說,部分項目的無風險挖礦收益率其實還不錯,但有DeFi科學家表示,與對應的風險相比,收益率顯得很雞肋。“錢沒賺到,別本金被卷走了。新項目和非知名項目隱藏的風險很大。”他們說。6月29日新聞,CompoundLabs宣布成立新公司CompoundTreasury,允許銀行及金融科技公司將美元轉換為USDC并獲取4%利率。這又透露出,哪怕是4%的收益,對比傳統金融市場而言依然是極具誘惑。而此舉也可能為DeFi世界帶來更多的穩定幣資產。2穩定幣泛濫?交易所存量在170億美元

動態 | 6000枚BTC轉入Bitfinex交易所:據WhaleAlert數據,北京時間02月18日21:05,6000枚BTC從多個地址轉入Bitfinex交易所,按當前價格計算,價值約5838.4萬美元,交易哈希為:1a238b4e040d401368878aa4e610015702b0caff33d362c1bbe94e195c7a06dd。[2020/2/18]

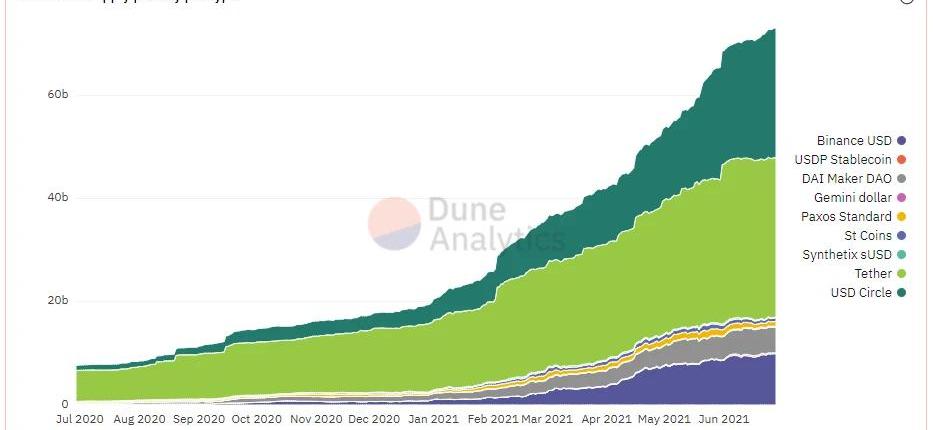

神魚說,目前市場里充斥著大量穩定幣。這種感覺想必從業者多有體會。DuneAnalytics數據顯示,截至6月28日14點,美元穩定幣供應量在741.6億美元。市值占比前三大美元穩定幣為USDT、USDC和BUSD。自6月份以來,USDT總市值增長平緩,近一周增長率為0。USDC和BUSD市值增長迅猛,近一周增長率約為615%和300%。

P.A.ID Strategies:68%的加密貨幣交易所對客戶缺乏足夠的背景審查:據marketwatch消息,P.A.ID Strategies發布了一項調查顯示,在歐洲和北美的25家知名加密貨幣交易所中,超過三分之二的交易所在審查新客戶時并沒有進行詳細的調查。該報告發現,68%的交易所允許其用戶同時交易加密貨幣和代幣,但不需要提供正式的身份證明,并且對于客戶并沒有太多的了解。P.A.ID Strategies分析師表示,加密貨幣錢包和交易所希望獲得與更廣泛的傳統金融服務相同的信任,但要實現這一點,需要向客戶證明加密貨幣不應該被懷疑。[2018/6/7]

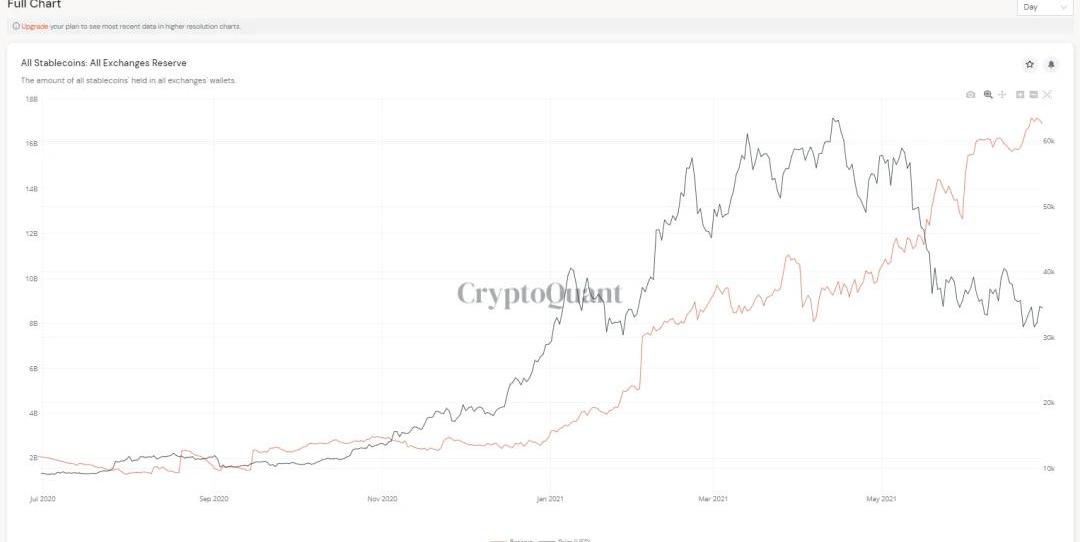

為什么最近穩定幣特別多?很有可能是隨著加密資產價格暴跌,投資者拋售加密資產后持有穩定幣,但又沒有立刻出金,一方面是基于對未來行情的走好的預期,持幣等待。另一方面就是目前國內存在OTC凍卡問題,投資者也擔憂出金被凍。而這些穩定幣,大致有兩個去向,一部分投資者會注入DeFi挖礦領域,一部分可能直接在交易所購買理財或者像是Launchpad這類質押挖礦。某種程度上,這確實都可能壓縮上述兩個渠道的收益。有意思的是,據Cryptoquant數據顯示,當前交易所錢包里穩定幣存量大概在170億美元,這已經是歷史新高,2020年同期大約只有2億美元。

如此天量的穩定幣會對市場產生怎么樣的影響?這或許是非常有意思的,畢竟,這在整個加密貨幣歷史上都沒有經歷過。

Polkadot生態研究院出品,必屬精品波卡生態觀察,是我們針對Polkadot生態內的項目,以不同生態位的視角來觀察和分析的一個專題欄目.

1900/1/1 0:00:00原文標題:《FTX融資9億美元解讀:出圈,從交易所向金融巨頭邁進》 7月21日,加密交易平臺FTX宣布完成9億美元B輪融資.

1900/1/1 0:00:00Odaily星球日報譯者|Moni 就現階段而言,數字貨幣市場似乎進入到了一個橫盤調整期,交易者和投資者不得不在低波動性市場條件下尋找更多機會、探索新的收益來源.

1900/1/1 0:00:00星球日報經授權轉載,內容有刪減編輯,誰是目前硅谷最有權勢的女性?或許凱蒂·豪恩(KatieHaun)稱得上其一,她是硅谷著名風投AndreessenHorowitz的普通合伙人.

1900/1/1 0:00:00MotoGP?的各位愛好者和收藏家們請注意,激動人心的時刻到了,諸位期待已久的拆卡包功能今天上線啦!幾個月前,我們首次發售了MotoGP?Ignition收藏品,隨后在4月再次發售.

1900/1/1 0:00:00在交易加密貨幣時,您可以利用技術指標和價格模式來最大限度地提高回報。支持和阻礙、牛市標記、布林帶和移動平均線是這些常見的加密交易工具中的一些.

1900/1/1 0:00:00