BTC/HKD+0.95%

BTC/HKD+0.95% ETH/HKD+1.61%

ETH/HKD+1.61% LTC/HKD+0.18%

LTC/HKD+0.18% ADA/HKD-0.24%

ADA/HKD-0.24% SOL/HKD+2.2%

SOL/HKD+2.2% XRP/HKD+0.23%

XRP/HKD+0.23%Odaily星球日報譯者|Moni

就現階段而言,數字貨幣市場似乎進入到了一個橫盤調整期,交易者和投資者不得不在低波動性市場條件下尋找更多機會、探索新的收益來源。如果市場恢復上行,ETH價格仍有很大的空間可以彌補當前的收入“損失”。相反,如果震蕩下行,那么2021年的剩余收益很可能會被全部抹去。在這篇文章中,我們將重點關注以下幾個方面:1、以太坊上DeFi在市場波動期間的狀態2、最近市場對合成資產Synthetix的關注,以及潛在驅動因素3、回顧DeFi中的“藍籌股”收益來源4、在DeFi中尋找替代收益來源模板波動率降低

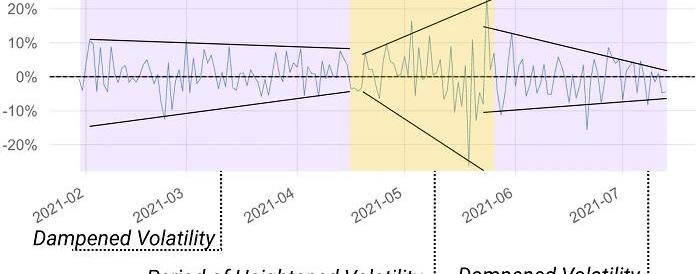

以太坊價格在短暫反彈后再次下跌,而一些DeFi代幣盡管基本面沒有太大變化,但仍經歷了“孤立的突破”。從歷史上看,波動性增長和減弱都是相對的,一段時間市場走勢波動幅度過大,隨之而來的將會是波動下降。在下面這張圖表中,我們可以注意到市場日均收入在5月份出現高度波之后,6月至7月波動開始逐漸減弱。

時尚品牌Zara推出可在元宇宙穿戴的產品Lime Glam:4月12日消息,快時尚品牌Zara推出全新系列春夏款限量產品Lime Glam。這些服裝和配飾可以在Zepeto元宇宙內穿戴,也可以在實體店購買。

如果買家選擇實體版,也將獲得數字版本,從而簡化購買流程。Zara網站上專門展示了部分穿著Lime Glam系列產品的虛擬化身。Zepeto應用程序還為該特定系列提供照相亭、數字墻和地板。(Cryptoslate)[2022/4/12 14:19:13]

如果市場恢復上行,ETH價格仍有很大的空間可以彌補當前的收入“損失”。相反,如果震蕩下行,那么2021年的剩余收益很可能會被全部抹去。

Synthetix尋找“新出路”

Glassnode:BTC已實現市值再創歷史新高,達3931億美元:9月12日消息,Glassnode數據顯示,BTC已實現市值(RealizedCap)再創歷史新高,達3931億美元。同時據CoinGecko數據,比特幣總市值目前為8505億美元。

注,已實現市值是通過每筆比特幣供應按其最近一次移動時的價格來進行計算,它考慮了所有鏈上交易的最后價格,所以可視為比特幣價值的更真實的長期衡量指標,能更準確地反映比特幣的市值。[2021/9/12 23:18:54]

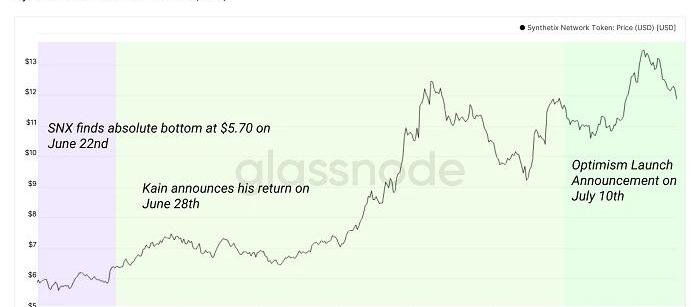

現階段,以太坊依然處于橫盤整理階段,結果導致不少DeFi代幣開始尋求其他“回報路徑”,Synthetix就是其中之一,尤其是在創始人KainWarwick重返該項目的過程中使其找到了更大的反彈力量。7月10日,Synthetix宣布將于7月26日當周在以太坊二層擴容方案OptimisticEthereum啟動,最終部署日期有待SpartanCouncil批準。按照SIP-121中的規定,初始支持的合成資產為sETH、sBTC和sLINK。此外,SNX喂價也由ChainLink部署。為準備過渡到OptimisticEthereum,將在接下來的幾周內發布一些額外的SIP。其中包括債務池緩存機制的變化、iSynths的棄用以及L1上Synths數量的減少。

Glassnode:BTC只有突破5.3萬美元才能重回萬億俱樂部:據Glassnode最近發布的分析報告稱,雖然本周比特幣反彈到5萬美元區間,但這并非關鍵水平位,比特幣只有突破5.3萬美元才能重回萬億俱樂部(12個0),投資者信心、信念和積極情緒也會隨之而來。[2021/8/28 22:43:44]

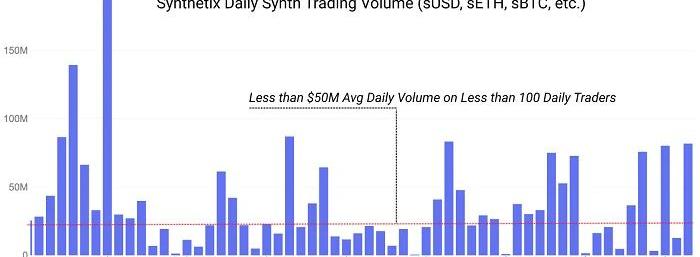

Optimism質押者的回報率在7月份達到了約15%的絕對最低點,但L1質押仍然有利可圖,但隨著流動性過渡到L2,Optimism質押者現在可以獲得的年投資收益率可以達到約50%,預期sUSD/sETH、sUSD/sBTC和其他交易對將會陸續在7/8月推出。Synthetix希望向L2過渡,標志著該產品進入一個新時代:一個擁有更多用戶、更多容量和更多交易活動的時代。迄今為止,該項目一直在努力解決L1的高費用問題,導致日均交易者不到100人,而且日均交易額也經常低于5000萬美元。進入6月份之后,情況變得更“慘”,當月Synthetix日均交易額低于1500萬美元,用戶數甚至不到50。但現在,SNX通證持有者可以期待過渡到Optimism,受益于較低的費用,Synthetix的交易活動也有望得到進一步增長。更重要的是,作為一個成熟項目,Synthetix給整個數字貨幣行業展示了一個L2遷移的典型研究案例。

Glassnode:幣齡大于1年的HOLDer并未在本輪反彈中拋售:據鏈上分析公司Glassnode研究發現,在七月底至八月初的這輪比特幣市場反彈中,幣齡大于1年的HOLDer并未選擇拋售。通常來說,幣齡較老且獲得盈利的比特幣往往會利用市場力量更好地退出,這種情況曾發生在2018年,當時幣價到頂后因為大規模拋售導致市場暴跌。但是到目前為止,比特幣市場還沒有看到這種行為重新出現。如果幣齡較老的幣的普遍休眠現象持續存在,這表明投資者對囤幣不變的信念仍然相對較強,并有利于對市場結構的發展。反之,幣齡較老的幣如果被大量賣出,那么說明大量的非流動性幣正在重返流動性供應中,未來的前景將更加悲觀。[2021/8/2 1:29:55]

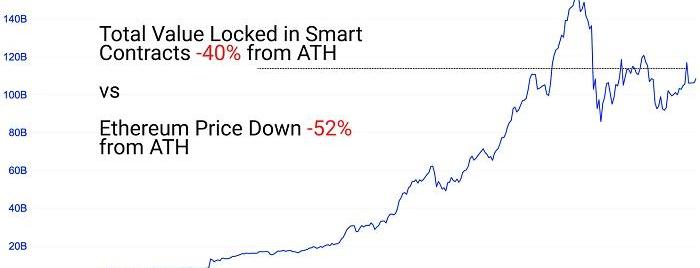

DeFi“藍籌”資金新目標:避險

以下是一些在DeFi行業中以費用和流動性挖礦激勵形式獲得收益的三大主要類別:1、通過在去中心化交易所提供流動性賺取費用2、來自貸款池中貸款資產的收益3、從流動性挖礦獎勵中賺取治理代幣隨著市場對避險資本的需求增加,最近DeFi代幣的估值愈發低迷,投入到這一領域里的風險資本也正在減少——所有這一切,都導致整個DeFi行業收益率大幅縮水。那么,穩定幣會如何DeFi行業呢?事實上,當穩定幣資本開始增加,意味著“穩定的”資本流動開始爭奪相同的市場價值份額。隨著越來越多的資本進入產生收益的DeFi協議中,所有參與者美元的收益都會被稀釋。我們看到情況顯然是這樣,因為DeFi中的美元等價物正在超過以太坊和代幣估值的市值增長。隨著越來越多資本開始四處流動,他們對DeFi高收益率也有明顯的需求。但問題是,這些資本并沒有用于購買現貨ETH或治理代幣,他們進入DeFi市場的主要目的其實是避險。

動態 | Douglas Ferrie在華盛頓提起訴訟 指控被告加密貨幣套利投資欺詐等:據theblockcrypto報道,8月28日,Douglas Ferrie在華盛頓州提起一項訴訟,原告稱其遵循被告的賬戶設置,使用ETH投資“ARB代幣”,被告稱使用套利機器人,將使投資每兩個月翻倍。2018年11月30日,兩名被告控制的Woodford Research在網上發表了一篇關于“1%俱樂部”的演講,該演講“描述了涉及套利加密貨幣的新投資機會”。原告向被告投入了166000美元的退休金,健康儲蓄賬戶(HSA)和個人資金,但被告的網站使用困難、收取大量費用且投資沒有收益。原告指控被告包括證券欺詐,違反合同,欺詐性失實陳述等。[2019/9/1]

隨著資本的增加,大家都來分一杯羹,競爭也就變得越來越激烈。*鏈上活動減少:如果來自用戶活動的可用費用開始減少,但試圖吸收這些費用的資本是靜態的或增加,都會導致流動性提供者獲取高收益的機會減少。二季度,所有區塊鏈上的去中心化交易所使用量都出現下降,借貸需求、投機需求以及利用率等指標均受到抑制。總體而言,盡管市場對DeFi的投資依然強勁,但DeFi的實際使用指標開始走弱。結果,諸如Aave、Compound和Yearn等知名DeFi協議的“避險”年化收益率均降至5%以下,即便Aave和Compound推出了流動性激勵措施,年化收益率依然只有3-5%。

*代幣價格低迷:如果DeFi協議中用于補貼流動性的獎勵出現貶值,那么整體收益率也會下降。隨著越來越多的資金流入這些DeFi代幣,代幣價值依然會不斷下降,因為這些代幣的美元價值都是呈下降趨勢的。少數DeFi代幣與ETH之間的相關性開始走弱,當ETH價格下降時,一部分DeFi代幣價格反而出現上漲。但總體來說,相比于歷史高點,DeFi代幣價格依然嚴重過低。二季度,治理代幣質押者已經損失了60%以上的質押資本,提供收益耕作的DeFi代幣通常與質押代幣狀況相同,因此“挖礦”獎勵價值也損失了約60%以上。*總結:由于使用量和費用減少、代幣價格低迷、以及穩定幣資本參與量越來越大,綜合這些因素的影響,整個DeFi行業的收益率已經大幅減少。如今的市場環境略顯“怪異”——資本非常充裕但大多數代幣都找不到邊緣買家,那么在這種環境下,交易者如何找到新的收益來源呢?坦率地說,現在很難找到高收益替代品,并且在許多情況下,投資者和交易者需要加強風險管理和深入了解DeFi代幣的底層機制。市場上的確也存在一些高收益DeFi項目,他們交易并不擁擠,但需要注意的是,這些DeFi協議的風險可能更大。事實上,“拖累“”交易者獲得高收益率的因素主要有三:1、大量參與者/流動性2、低利用率/低交易額3、代幣價格下降那么,如何解決上述問題呢?我們也有三個辦法來應對:1、尋找參與度低的早期礦池2、在利用率較高的“原石”中尋找“鉆石”3、識別具有價格升值潛力的項目衍生品

在DeFi市場中,衍生品一直是個相對安靜的角落,這主要是由于大多數衍生產品在Layer1網絡上的gas成本很高,加上其他問題,導致流動性保持在較低水平,也會降低整體用戶體驗。盡管現階段衍生品市場缺乏吸引力,但許多來自傳統金融市場的衍生品以及一些新想法已經開始建立。從傳統金融移植過來的衍生品包括期權、期貨、掉期和其他產品,這些產品市場通常與其他數字貨幣市場不同,提供的風險/回報類型也不一樣。期權

如今DeFi市場中已經拓展出許多期權平臺,但大多數流動性都很差,而且gas成本較高。二季度,已經有數十筆風險投資交易為新期權平臺提供資金,但迄今為止,大多數交易要么未啟動,要么無法找到流動性/用戶。永續合約

隨著DeFi領域里的用戶活動不斷減少,意味著流動性提供者能夠獲得的回報也會縮水。不過,永續合約一直是DeFi衍生品的一個亮點,在過去的幾個月里,這塊“蛋糕”越來越大,其中PerpetualProtocol和dYdX的交易量表現一直非常強勁并逐月增長。每個代幣持有者都想從交易費和流動性挖掘獎勵中分得一杯羹,至少就目前而言,PerpetualProtocol(PERP)的質押者可以獲得約40%的年化收益率,據悉PerpetualProtocol即將發布V2版本,年化收益率可能還會增加。

以上就是二季度DeFi市場的概況,對于大多數投資者和交易者來說,當前最迫切的一個問題就是:市場能盡快恢復上行嗎?或許只有時間能給我們答案。

Odaily星球日報譯者|Moni 在7月22日的TheBWord會議上,“億萬富翁之鏘鏘三人行”有點令人失望.

1900/1/1 0:00:00Polkadot生態研究院出品,必屬精品波卡生態觀察,是我們針對Polkadot生態內的項目,以不同生態位的視角來觀察和分析的一個專題欄目.

1900/1/1 0:00:00原文標題:《FTX融資9億美元解讀:出圈,從交易所向金融巨頭邁進》 7月21日,加密交易平臺FTX宣布完成9億美元B輪融資.

1900/1/1 0:00:006月28日,F2Pool聯合創始人、中文社區DeFi挖礦的絕對主力神魚在社交媒體發文稱,最近市場上充斥著大量的穩定幣,使得DeFi收益率跌的很慘.

1900/1/1 0:00:00星球日報經授權轉載,內容有刪減編輯,誰是目前硅谷最有權勢的女性?或許凱蒂·豪恩(KatieHaun)稱得上其一,她是硅谷著名風投AndreessenHorowitz的普通合伙人.

1900/1/1 0:00:00MotoGP?的各位愛好者和收藏家們請注意,激動人心的時刻到了,諸位期待已久的拆卡包功能今天上線啦!幾個月前,我們首次發售了MotoGP?Ignition收藏品,隨后在4月再次發售.

1900/1/1 0:00:00