BTC/HKD+2.96%

BTC/HKD+2.96% ETH/HKD+5.63%

ETH/HKD+5.63% LTC/HKD+2.24%

LTC/HKD+2.24% ADA/HKD+6.83%

ADA/HKD+6.83% SOL/HKD+4.88%

SOL/HKD+4.88% XRP/HKD+5.45%

XRP/HKD+5.45%

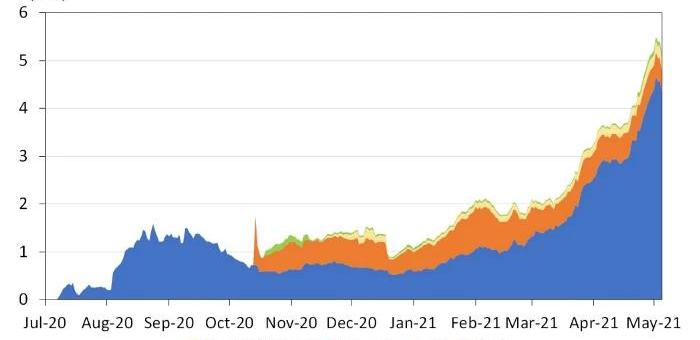

本文總結了論文《知識系統化:DeFi中的收益聚合器》中的觀點。自DeFi于2020年夏季掀起熱潮,流動性挖礦已經成了最受密碼學貨幣持有者歡迎的活動。資產管理協議內的鎖倉金額在2021年5月遠遠超過30億美元,在撰寫本文之際達20億美元。雖然有一群項目宣稱能夠在短期內帶來巨額回報,但是收益聚合器正在努力為DeFi社區創造可持續的收益來源。我不由得產生了好奇:這些收益從何而來?收益聚合器使用了哪些貨幣樂高?這些聚合器背后的通用機制是什么?將你的資金放入收益聚合器會帶來哪些好處和風險?我在與JiahuaXu和ToshikoMatsui聯合發表的論文《DeFi中的聚合器》中回答了上述問題,并提出了一個針對收益聚合器的通用框架。讓我們一起深入探索DeFi中最“墮落”的部分——流動性挖礦。如果你想要從更技術、更深入的角度了解這個框架,請閱讀這篇論文。歡迎大家踴躍反饋,非常感謝。簡介

如果你閱讀過我之前關于AMM的文章,就知道DeFi自2020年夏天以來迎來了爆發性發展。在DeFi領域,最受關注的應用之一是流動性挖礦。這個概念最初由Synthetix引入,直到Compound推出并發放治理代幣COMP之后才真正火起來。此后,Compound參與者可以通過借貸活動獲得新鑄造的COMP代幣作為獎勵。時至今日,這個流程依然在被復制;這也鼓勵開發者找到一種方法來將不同協議的獎勵組合起來。這就是流動性挖礦誕生的背景。基于DeFi的聚合協議正在努力為想要獲得收益的人們提供一站式解決方案。收益從何而來?

阿聯酋中央銀行為CBDC項目選擇技術和法律合作伙伴:金色財經報道,阿聯酋中央銀行(CBUAE)已選擇Clifford Chance、R3和G42 Cloud來協助實施其CBDC戰略。該戰略的第一階段預計將在未來12至15個月內實施,包括三個主要支柱。其中包括啟動用于國際貿易結算的實際價值跨境CBDC交易、與印度的雙邊CBDC橋梁的概念驗證工作,最后是涵蓋批發和零售用途的國內CBDC發行的概念驗證工作。[2023/4/4 13:44:40]

天下沒有免費的午餐,那么聚合器提供的收益從何而來?主要有三個來源。借貸需求隨著人們對密碼學資產貸款的需求增長,貸款利率上升,為資金提供方帶來了更多收益。尤其是在牛市期間,投機者甚至愿意接受較高的貸款利率,因為他們預期自己加了杠桿的多頭頭寸會升值。2021年4月,由于市場看漲情緒高漲,Aave和Compound借貸市場的穩定幣年化收益率高達10%。流動性挖礦計劃早期參與者通常都會收到代表協議所有權的治理代幣。這會激勵人們將資金存入協議,因為作為獎勵的代幣通常附帶治理功能。這個功能通常被認為是有價值的,因為它賦予了代幣持有者對項目未來戰略方向的發言權。從本質上來說,早期用戶因幫助項目發展并承擔智能合約可能存在漏洞而帶來的早期風險而獲得獎勵。典型例子有Sushiswap和YearnFinance。收益共享一些代幣讓用戶可以從協議收入中分成。AMM的LP代幣就是一例。參與交易的人越多,流動性提供者獲得的獎勵越多。另一種收益共享型代幣是xSUSHI。SUSHI代幣的質押者將獲得xSUSHI代幣作為回報。xSUSHI代幣持有者有權獲得Sushiswap協議交易收入的0.05%。VesperFinance的治理代幣VSP也可以質押到vVSP池中,共享Vesper交易費的95%。策略背后的機制

當前灰度信托總持倉量達192.66億美元:金色財經報道,鏈上數據顯示,當前灰度總持倉量達192.66億美元,主流幣種信托溢價率如下:BTC,-44.55%;ETH,-53.78%;ETC,-68%;LTC,-46.84%;BCH,-23.64%。[2023/3/5 12:43:14]

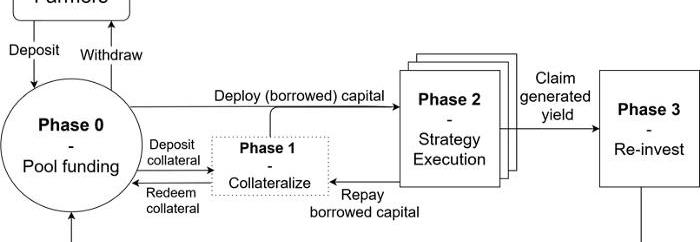

既然我們已經知道收益從哪兒來了,用戶是如何通過收益聚合器獲得收益的呢?我們以一個虛構的“SimpleYield”收益聚合器為例,來解釋下面的圖表。

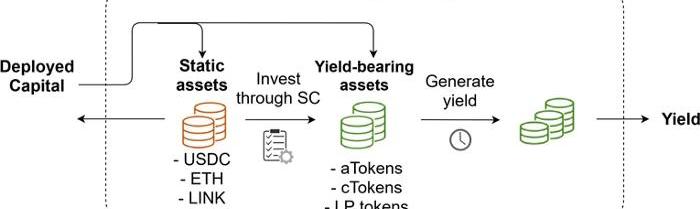

-收益聚合器機制-在Phase0,資金聚集在智能合約內。一個資金池通常只包含一種資產,不過也有新型協議支持多資產池。用戶將資產存入資金池中,獲得代表他們在資金池中所占份額的代幣作為回報。例如:將ETH存入SimpleYield的ETH池,并收到代表池中對應份額的syETH代幣。在Phase1,資金池中的資產被質押到Compound、Aave或Maker等借貸平臺上借入另一種資產。這一階段不是必要的,可以跳過。這一步的主要目的是使用另一種資產來執行流動性挖礦策略。例如,SimpleYieldETH池中的ETH可以用來通過Maker借入穩定幣DAI。Phase2涉及復雜程度不同的收益策略。如下圖所示,在這一階段,人們提供的不是非收益型資產就是收益型資產。久而久之,綠色代幣產生收益并大幅增加。例如,SimpleYieldETH池使用ETH借入DAI,再將DAI存入Compound。通過Compound,SimpleYield獲得了能夠產生收益的cDAI代幣和來自Compound的流動性挖礦計劃的COMP代幣。

研究:加州是對比特幣和以太坊最感興趣美國州:金色財經報道,CoinGecko近日發布了一項研究,確定美國對比特幣和以太坊這兩種主要數字貨幣最感興趣的十大州。在2022年5月2日至8月21日期間,CoinGecko團隊利用CoinGecko的頁面流量數據進行統計。研究發現,加利福尼亞州在美國所有州中占主導地位,伊利諾伊州的指數得分第二高。前十大州還包括紐約州、佛羅里達州、華盛頓州、賓夕法尼亞州、德克薩斯州、弗吉尼亞州、喬治亞州和亞利桑那州。(Bitcoin.com)[2022/9/5 13:09:33]

-單一策略的執行流程-在最后階段Phase3,Phase2產生的收益被拿到公開市場上出售,換成資金池中原有的資產,然后重新進入Phase0,并通過Phase1和Phase2重新部署。資金池中的鎖倉價值增加了,但是沒有生成新的份額,因此原有份額的價值增加了。例如,Phase2生成的COMP代幣通過Uniswap換成了ETH,回到了Phase0。你原來鑄造的syETH代幣增值了,因為資金池的價值上升,但是syETH代幣的數量不變。示例策略

美元指數DXY突破108,為7月15日以來新高:行情顯示,美元指數DXY突破108,為7月15日以來新高,日內漲0.47%。[2022/8/19 12:36:40]

我們已經知道收益聚合器的工作原理了,協議的重點在于Phase2,因為收益實際上是在這一階段產生的。我們來舉一些流動性挖礦策略的例子。請注意,這里給出的例子比較簡單,現實生活中使用的策略會復雜得多。資金池價值的變化是在受控制的市場環境下模擬的。模擬的結果可以在這篇論文中找到。簡單借貸上一節中提到的例子就是簡單借貸策略。用戶將資金存入到可貸資金協議,獲得利息以及流動性挖礦所獎勵的治理代幣。螺旋借貸螺旋借貸策略旨在將通過流動性挖礦賺取盡可能多的治理代幣。聚合器可以將DAI存入可貸資金協議中,利用這筆存款借得DAI,再將借得的DAI存入可貸資金協議。這一過程可以循環往復多次,不過取決于借款額和利率。模擬結果表明,如果循環太多次,會產生很高的風險。使用AMMLP代幣進行流動性挖礦

AMMLP代幣會產生收益,因為交易費都保留在AMM池中。如果這個AMM還運行流動性挖礦機制的話,用戶除了交易費分成之外還可以獲得治理代幣作為獎勵。這種策略也被認為風險較高,因為當標的資產的價格發生變化時,無常損失可能會抵消大部分收益。主流收益聚合器對比分析

Aave V3將在Optimism上支持sUSD作為抵押品:金色財經消息,合成資產協議Synthetix在Twitter上表示,Aave V3將在Optimism上支持使用sUSD作為抵押品進行借貸。[2022/7/28 2:42:44]

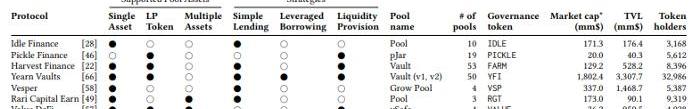

-主流早期收益聚合器-IdleFinanceIdleFinance是最早出現的收益聚合協議之一,于2019年8月上線。目前,IdleFinance只采用簡單借貸策略,將池中的資金分配到多個PLF中。該協議提供“最佳收益”策略和“風險調整”策略。前者旨在通過上述平臺實現收益最大化,后者會考慮風險因素,以優化風險回報率。PickleFinancePickleFinance于2020年9月上線,提供兩種收益類產品:PickleJars和PickleFarms。前者是流動性挖礦機器人,利用用戶資金賺取收益;后者是流動性礦池,可以讓用戶通過質押不同類型的資產來賺取PICKLE治理代幣。pJars采用“使用AMMLP代幣進行流動性挖礦”策略。流動性挖礦者將CurveLP代幣或Uniswap/SushiswapLP代幣存入池中,通過流動性挖礦生成治理代幣。HarvestFinanceHarvestFinance于2020年8月上線,通過其FARM流動性挖礦機制為用戶提供復利收益。該協議主要有兩種策略:單一資產策略和LP代幣策略。池子收益的30%用來在公開市場上購買FARM,然后回到FARM質押者手中,而非池子。YearnFinance最大的收益聚合器Yearn于2020年7月上線。Yearn提供多種產品,本文主要考慮的是Earn和Vaults這兩個產品。每個池子均采用“簡單借貸”策略,將資產存入利率最高的PLF。Vaults則支持更復雜的策略。

-總鎖倉額-收益聚合器的優點和風險

優點

用戶不需要自主制定策略,可以利用其他用戶制定的策略,實現投資策略被動化。由于跨協議交易是通過智能合約,資金轉移是自動完成的,無需用戶在協議之間手動轉移資金。資金全部集中在合約內,因此gas成本是社會化的,從而減少交互成本。風險

流動性挖礦策略永遠免不了借貸風險,無論它們是通過質押某種資產借入其它資產,還是只將資產提供給PLF。在資金利用率高的情況下,如果有很多貸款方同時取款,可能會有一定數量的資金提供方需要等待貸款方償還貸款。這就叫作“流動性風險”。當用戶借入資金時,如果質押物的價值低于預先設定的清算門檻,就會存在“清算風險”。流動性挖礦策略通常構建在一組DeFi貨幣樂高上,因此存在可組合性風險。在利益的驅使下,作惡者會利用技術和經濟方面的弱點來套利。流動性挖礦策略的收益通常由多種因素決定。對于某些策略來說,這會導致年化收益率不穩定。如果年化收益率會因發散損失、AMM交易活動少或治理代幣價格變化而產生波動,對很多潛在投資者來說吸引力不大。結語

去年,大量收益聚合器協議涌現,雖然它們的總體框架相似,但是各有各的風格。IdleFinance于2019年推出了第一個版本,該版本會將資金存入利率最高的PLF。受到Compound的流動性挖礦機制的啟發,YearnFinance在2020年7月擴展了這一模型,除了Earn產品之外還推出了更復雜的策略Vaults。之后又有更多類型的流動性挖礦機制出現,HarvestFinance和Picklefinance專門利用LP代幣進行流動性挖礦。收益聚合器一直以來都是廣受DeFi用戶歡迎的收益方式。但是,這種收益能持續多久?正如我們所見,收益主要有三個來源。雖然關于收益可持續性的研究值得我們另外再寫一篇文章,但是我們可以斷定來自治理代幣的收益是比較短暫的。一旦治理代幣發放完畢,這個收益來源就被切斷。盡管新的協議可以通過啟動新的代幣分發計劃得到蓬勃發展,但是這種收益來源不太可能具有持續性。相比之下,借貸需求更具可持續性,但它高度依賴市場情緒,特別是非穩定幣的市場情緒。收益共享型代幣帶來的收益似乎是最持久的,尤其是在DeFi保持近期增長率的情況下。

Tags:EFIANCNCEFINDEFILANCER價格BNBX FinanceLever FinanceSwivel Finance

科技革命正 在重塑國家社會組織的治理能力和治理方式。 放眼望去,世界 各地 都在 加速 推動 數字政務 信息化、 數字化 、 智能化 進程.

1900/1/1 0:00:00在經歷了昨天的信息轟炸之后,今天市場相對來說就比較平靜,行情波動比較小,反彈也相對來說比較有限.

1900/1/1 0:00:00作者:EricChen,Co-Founder&CEO,InjectiveProtocol 概要 InjectiveProtocol鏈接了Cosmos、以太坊和其他layer-1區塊鏈網絡.

1900/1/1 0:00:00壞賬處理問題一直以來是所有DeFi協議面臨的最棘手的問題之一,傳統金融如銀行針對無法處理的壞賬往往采取由政府進行兜底的處理方式.

1900/1/1 0:00:002021年6月8日,Cryptocurrencies.AI的CEO兼聯合創始人HishamKhan做客星球日報社區參與AMA活動.

1900/1/1 0:00:00近期波卡生態系傳來許多令人振奮的消息,尤其是關于Kusama測試網平行鏈插槽競拍開啟的消息更是吸引了產業內許多人的眼球,許多項目也對本次競拍摩拳擦掌,為未來接入平行鏈做好準備.

1900/1/1 0:00:00