BTC/HKD-0.41%

BTC/HKD-0.41% ETH/HKD-0.49%

ETH/HKD-0.49% LTC/HKD+1.14%

LTC/HKD+1.14% ADA/HKD+0.04%

ADA/HKD+0.04% SOL/HKD-1.11%

SOL/HKD-1.11% XRP/HKD-0.47%

XRP/HKD-0.47%CurveV2版本的發布極其低調,既沒有制作精美的介紹頁面,也沒有講解原理的視頻,甚至都沒有進行像樣的宣傳。整個的發布活動,便是在項目的官方網站放出了一版介紹V2基本原理的白皮書。該版白皮書雖然只有區區5頁,但其中卻充滿了讓普通用戶望而生畏的數學公式。所以,在正式介紹CurveV2的意義之前,有必要先用最簡單易懂的語言,解析一下Curve是如何在V2版本中,實現對非穩定幣交易對的支持的。白話解讀CurveV2基本原理

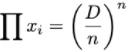

大家千萬不要一開始就被Curve白皮書中的累加“∑”或累乘“Π”等數學符號所嚇倒,之所以Curve的公式會變得如此復雜,并不是因為其算法有多么玄妙。而是因為Curve希望在一開始就能夠在底層邏輯上,原生的支持多幣種交易資金池,因此原本簡單易懂的二維恒定乘積公式xy=k,也就需要升維變成

分析:目前Uniswap和Curve上USDT賣出量急劇上升:金色財經報道,Uniswap和Curve協議上的特定流動性池,DeFi生態系統中最大的池,目前似乎充斥著USDT賣家。根據Blockworks Research分析師Ren Kong的說法,目前兩個主要礦池似乎容易受到巨大拋售壓力的影響,持有3.8億美元USDT、USDC和DAI的Curve 3pool,以及持有7585萬美元USDC的Uniswap v3USDC/USDT礦池和泰達幣。Curve 3pool是第三大DEX礦池,也是DeFi(去中心化金融)領域最大的USDT和DAI礦池。兩者都被認為是DeFi的關鍵,并且都在迅速看到USDT的構成急劇上升,穩定幣在Curve 3pool中的份額從三天前的22%上升到撰寫本文時的50%以上。換句話說,USDT持有者一直在逃離穩定幣,積極出售USDT換取USDC/DAI。Curve 3pool的總影響約為1.2億美元的USDT凈流入(賣出壓力)。(Blockworks)[2023/6/15 21:38:41]

這種看似復雜的多維恒定乘積形式。因此,為了使讀者能夠更好地理解,我們在此重新將多維模型降低到更易理解的二維狀態。那么,在更簡單的二維模型里,CurveV2的價格曲線是什么樣子呢?

Tribute Brand完成450萬美元種子輪融資, Collab+Currency領投:金色財經報道,數字時尚初創公司 Tribute Brand宣布完成450萬美元種子輪融資,Collab+Currency領投,Alice Lloyd George(Rogue VC)、Lattice Capital、TCG Crypto、Red DAO、Neon DAO、Flamingo DAO、Gmoney、Megan Kaspar 和 Kanosei Ventures 參投。該公司核心團隊由在傳統時尚、CGI 3D 建模、區塊鏈、UX 設計和代碼工程方面具有深厚背景的成員組成,并且在去年六月發布了首個“THE DEMATERIALIZED”NFT系列。(seenews)[2022/7/15 2:16:30]

Currency.com在停止俄羅斯運營后遭到網絡攻擊,但攻擊并未成功:4月18日消息,歐洲加密貨幣交易平臺Currency.com證實,該加密貨幣交易平臺上周在俄羅斯暫停運營后遭受了大規模的網絡攻擊。Currency.com表示,該平臺上周二遭受了一次失敗的DDoS網絡攻擊。它還強調,攻擊沒有成功,所有客戶賬戶和數據都是安全的。在DDoS攻擊中,黑客通過對平臺的多個服務請求轟炸平臺,從而使其基礎設施崩潰。此前早些時候,烏克蘭總統澤連斯基還表示,俄羅斯黑客針對該國國防部和財政部發起了DDoS攻擊。(Finance Magnates)[2022/4/18 14:30:55]

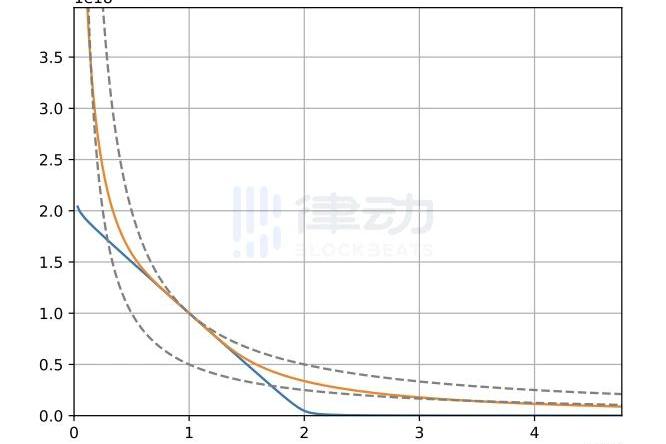

上圖是摘自CurveV2白皮書中的價格曲線。與CurveV1中通過將xy=k與x+y=k兩個基本價格曲線按照一定權重比例進行擬合類似,CurveV2的價格曲線也是由其他基本曲線擬合而成。簡單來講,就是曲線在交易價格附近更接近CurveV1的曲線形狀,而在遠離交易價格的位置,則更加接近xy=k。以此構成了一個在交易價格附近更平滑,但在遠離交易價格范圍后弧度更大的一條價格曲線。相比V1版本中更接近于一條直線的價格曲線,V2的曲線在遠端的弧度更大,以此增加對非穩定幣交易對的支持程度。當然,如果CurveV2僅僅是重新構造了一條固定形狀的價格曲線,自然也無法達到其在所有價格點動態聚合流動性的目標。CurveV2最關鍵的改進,是在當價格偏離原聚合范圍時,可以對流動性進行自動再平衡,重新構造一條適用于新價格的曲線。此時需要解決的另一個問題是,系統該如何感知市場價格的變化,并在適當的時候進行再平衡操作呢?大多數同類項目會選擇直接接入外部預言機,但引入外部預言機也同時也會為系統引入新的外部風險,一旦預言機失效或被操縱,LP的資金安全便很難得到保證。CurveV2為了徹底杜絕外部風險,改為依靠內部數據作為參考價格,官方將這種機制稱為EMA預言機。讀者這里同樣不需要去理解EMA是什么,只需要了解這個EMA預言機提供的價格,是根據Curve的歷史成交價以及最新的交易信息綜合計算出的一種參考價格就可以。這個參考價格有些類似于技術分析中的30天均線,他會根據最新的成交價格進行動態調整,但在調整的同時也會保有一定的滯后性,以免在價格劇烈波動時過度頻繁地觸發再平衡機制。有了內部預言機提供的參考價格,系統便有了進行再平衡的觸發依據。當EMA預言機報出的價格偏離原始價格超過一定范圍后,協議便會自動對整條曲線的形狀進行調整,使得流動性重新聚合于最新的交易價格附近。CurveV2與UniswapV3的解決方案有哪些不同

Yearn Finance宣布推出新以太坊資金庫Curve Rocket Pool:3月23日消息,官方消息,Yearn Finance宣布推出新以太坊資金庫Curve Rocket Pool,用戶可使用Rocket Pool ETH (rETH) 和Lido stETH (wstETH) 在Curve Finance池的兩側賺取ETH質押獎勵。因為該池兩側均為ETH質押代幣,用戶可獲得以太坊質押獎勵、CRV釋放以及Curve交易費用。Yearn將自動收集CRV和CVX釋放并將其重新存入保險庫,以提高收益。

用戶Yearn Zaps將任何主要代幣(ETH、 USDC等)存入此資金庫,Zaps將通過Yearn在一次交易中自動將存款轉換為rETH+wstETH,將其投入Curve池以及質押。[2022/3/23 14:12:45]

早在CurveV2剛剛發布的時候,便有評論認為CurveV2版本將與UniswapV3展開直接競爭。畢竟兩者都提出了在全部價格區間聚合流動性的通用解決方案。可是如果仔細分析這兩個項目的具體實現方式,又會發現兩者間存在著明顯的區別。區別一:如何決定在何處聚合流動性在CurveV2中做市,完全不需要LP主動選擇流動性的聚合范圍。系統將會依據市場價格的變動,自動將LP的流動性集中到交易價格的附近。而UniswapV3則需要LP自己判斷市場的價格走勢,并自主選擇做市的價格區間。區別二:LP的頭寸是否同質我們知道,由于每個LP的做市金額與范圍都不盡相同,Uniswap在V3中使用NFT來表示LP的做市頭寸。而在CurveV2中則完全沒有這個問題,每一個LP在資金池中的流動性分布是完全相同的,相互之間只有數量差異,因此依然可以使用同質的ERC20代幣表示LP的頭寸。這大大降低了其他協議與Curve進行組合時候的困難程度。區別三:如何對資金進行再平衡我們常常說Uniswap在升級到V3版本后,被動的做市管理方案已經不再有效,LP需要不斷主動判斷價格走勢并調整頭寸。而CurveV2將再平衡的策略完全融入了協議層本身,用戶不再需要了解再平衡的基本原理,也不需在市場諸多代理方案中進行選擇,只需要考慮什么時候存入,何時取出,剩下的全部交給Curve的協議層自動執行。區別四:交易手續費如何確定在手續費的問題上,Uniswap其實并沒有給出通用的解決方案。系統原生只提供了三個檔位的費率供LP們選擇,每個檔位對應一個獨立的資金池,這不但限制了用戶的選擇范圍,還增加了流動性的割裂程度。相對來說,CurveV2依然采用了自動化解決方案,系統內置的手續費率范圍為0.04%-0.4%。當市場價格接近流動性聚合的中點時手續費最低,而在偏離時手續費會逐漸升高。整個過程完全自動完成,不需要LP進行管理和干預。經多以上對比,我們發現相比CurveV2這種一站式解決方案,UniswapV3似乎顯得既復雜又難用。不但做市的幾乎所有關鍵參數都需要用戶自主選擇,還需要在后續做市過程中不斷進行再平衡。那么同樣有著行業內頂尖開發團隊的兩個頭部DEX項目,為什么會針對同樣的需求,卻交出了差別如此之大的解決方案呢?方法論之爭:做應用還是做生態

TUSD上線Curve Metapool提案正在投票中,目前投票支持率100%:據悉,Curve DAO自治社區sCIP#29號提案正在投票中,本次提案內容為倡議向Curve Metapool中加入高度透明的穩定幣TUSD,而TUSD此前已上線Curve y池。目前投票支持率100%,共計121萬veCRV參與鎖倉投票,社區支持情緒高漲。TUSD是一個1:1錨定法幣且高度透明的美元穩定幣項目。為確保其美元儲備與代幣流通量比例達到1:1,TUSD與全美最大的會計公司之一Armanino進行實時審計合作,用戶可隨時通過TUSD官網在線訪問審計結果。詳情見原文鏈接。[2021/2/9 19:18:45]

兩種截然不同的解決方案,顯然不是受制于開發團隊的技術能力,根本原因在于兩個團隊創始人對行業核心訴求的理解截然不同。UniswapV3的核心思路,是通過開發一套可以模擬任何形狀價格曲線的通用解決方案,從根本上解決不斷產生的定制化AMM分叉項目。因此開發團隊必須將各種關鍵參數的決定權留給市場,并通過成立開發者基金不斷扶持生態的發展。寄希望于市場能夠通過自由競爭,形成幾套成熟的主動做市管理方案,以解決不斷變化的市場需求。承認個人與團隊的意志無法永遠正確,并將選擇權充分的開放給市場和社區,自己僅參與底層基礎架構的建設,是Uniswap團隊的核心理念。而Curve團隊則反其道而行之,他們認為用戶的時間和注意力都是有限的,不應再使他們陷于復雜的選擇困境之中。開發團隊應當直接為用戶提供全套的最優解決方案,使用戶只需考慮何時存入資金,何時取回資金,其他的過程一律交給協議自動完成。承認多數用戶不具備專業分析能力,作為更專業的行業精英有必要提供一攬子解決方案,盡量解決用戶可能遇到的一切障礙,是CurveV2的核心理念。是直接做一個功能強大的好產品,還是成為一個通用的底層架構并賦能生態發展,這是Curve與Uniswap兩個頂級團隊開發思路最重要的區別。兩種不同的方法論哪一個會最終通過市場的考驗,或許只有等待時間來給出答案。

作者|秦曉峰編輯|郝方舟出品|Odaily星球日報 一、整體概述 高盛計劃用以太坊期權和期貨來擴大其面向客戶的加密貨幣產品.

1900/1/1 0:00:00幾個月后,人們開始談論“NFT泡沫”的破裂和厄運,悲觀人士警告稱,NFT投資者即將失去所有資金.

1900/1/1 0:00:00原標題:BloombergCryptoOutlook–DiscountedandRefreshed 比特幣“小憩時間”:3萬美元至4萬美元正如我們所見.

1900/1/1 0:00:00ZetaSeek是一個去中心化的搜索引擎,能幫助用戶把自己的文件、鏈接或其他內容存儲在點對點的分布式網絡當中.

1900/1/1 0:00:00本文來自un.orgECONOMICDEVELOPMENT,Odaily星球日報譯者|Moni 最近這段時間,媒體廣泛報道了比特幣等加密貨幣會對環境產生負面影響,高波動性也令人感到擔憂.

1900/1/1 0:00:00收錄于話題#每日期權播報 播報數據由Greeks.live數據實驗室和Deribit官網提供。40000美元是本輪牛市的一個重要價格點位,四次穿過40000美元都是本輪牛市不同階段的轉折點.

1900/1/1 0:00:00