BTC/HKD-4.09%

BTC/HKD-4.09% ETH/HKD-5.42%

ETH/HKD-5.42% LTC/HKD-3.82%

LTC/HKD-3.82% ADA/HKD-7.07%

ADA/HKD-7.07% SOL/HKD-10.87%

SOL/HKD-10.87% XRP/HKD-6.53%

XRP/HKD-6.53%據說現在幣圈最穩的賺錢方法是零擼和白嫖。零擼經常要付出大量勞動,而單幣池子白嫖香到不行:把幣存進挖礦池子里,啥都不用做,等待挖礦產出就是收錢,幾乎毫無風險,跟“睡覺賺錢”沒兩樣!

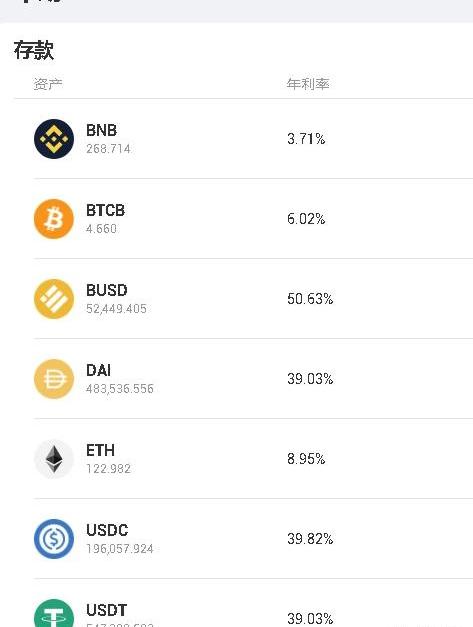

借貸協議中超高的存款利息是不是跟前些年那些走路賺錢、刷視頻賺錢的味道有點像?是的,哪能有這么好的事呢。除開智能合約的代碼風險,多數情況下會開啟單幣池白嫖的項目并不多。其次所謂挖礦產出的幣,最后你是需要賣給別人才能變現,賺別人手里的錢,而不是憑空生出。這意味著如果沒有人購買,你挖到的礦與空氣無異。但并不是所有的單幣質押都在挖空氣,因為它還有更實際、穩定的收益產生方式:借給別人吃利息。利息的存在是有經濟學原理的,放貸人將錢外借,不僅冒著收不回的風險,還放棄了在外借期間,自己用錢去賺更多錢,或者享受生活的機會,因而利息是合理的且一直存在。DeFi世界里能給我們帶來利息收益的是借貸協議,類似現實世界里的銀行,吸收存款,發放貸款,存款人吃利息,貸款人付利息。借貸協議吃利息的風險由于利息計算方式的不同和目前DeFi的火熱態勢,借貸協議里的利息遠高于傳統銀行:需求多的穩定幣借貸,高的時候年利息可以達到80%,而平常狀態,也能維持在20%左右。這幾乎無風險的超高利息,讓圈外投資者都大量買入USDT等穩定幣來理財,香到不行,還出現了“這就是DeFi對普通人的意義“的說法。沒風險是不存在的。智能合約的風險是一方面,更難把握的風險在于——”清算“。

由于FUSD和DEI嚴重脫錨,DeFi借貸協議Scream出現3500萬美元壞賬:5月16日消息,基于Fantom的DeFi借貸協議Scream由于未能調整兩種脫錨美元穩定幣的價格,從而造成了3500萬美元的壞賬。

這兩種穩定幣分別是Fantom USD(FUSD)和Dei(DEI)。根據Scream儀表板的數據,這兩種穩定幣的報價仍為1美元。然而,它們的交易價格已經嚴重脫錨。其中FUSD跌至0.69美元,DEI則跌至0.52美元的低點。

鯨魚玩家利用這一情況以折價存入大量FUSD和DEI,并從Scream平臺抽走所有其他穩定幣。Fantom USDT、FRAX、DAI、MIM和USDC等穩定幣都已從該平臺中抽走。由此一來,原本擁有這些穩定幣存款的用戶則無法從Scream提現。(The Block)[2022/5/16 3:20:11]

CCTV2《天下財經》欄目:DeFi接受度不斷提升,助推加密貨幣回溫:9月25日,CCTV2《天下財經》欄目報道稱,今年以來,全球主要加密貨幣漲幅接近70%,而黃金的漲幅只有20%,強勁的上漲不僅跑贏了黃金,也超過了全球股市、債市以及大宗商品市場。如果單從投資回報率來看,加密貨幣可以說是今年表現最好的投資資產之一。加密貨幣中表現最好的可能是以太坊,今年漲幅達到169.4%,比特幣則為49.48%。

而推動加密貨幣上漲的主要原因,一方面就是DeFi,即所謂的去中心化金融。去中心化金融接受度不斷提升,加密貨幣是這方面的主要工具。另一方面,由于疫情原因,巨額刺激的出臺可能刺激通脹,削弱美元,支持者認為比特幣等主要加密貨幣提供了一個保值的選項。

但也提出,雖然目前加密貨幣的利好消息眾多,但加密貨幣仍存在較大不確定性。[2020/9/25]

加密市場在上周日遭遇大跳水,幾乎全線下跌近20%,DeBank的數據顯示,這一天,全網借貸協議過去24小時清算量達到4500萬美金,其中AAVE、Venus、Compound位列前三。值得一提的是,Flux借貸協議在這天的大瀑布下0清算。清算是啥?當前主流的DeFi協議都是抵押借貸,用戶存入某些資產用作抵押之后,才可以進行貸款,這與現實中大家會抵押車、房等獲取資金一樣。通過這樣的操作,用戶可以在不賣掉所持幣種的情況下,獲得更多的資金去投資,代價是相應的借款利息,應用得當會是投資者在牛市中非常有力的輔助工具。在DeFi抵押借貸協議中,當抵押存款價值超過借款價值,借貸協議運轉良好,使借款人可以獲得流動資金,同時無須出售其存入協議的資產。然而,當抵押存款價值下降,或者借款價值升高時,借款人會有動機逃避還款,這有可能讓存借雙方都陷入困境。

BiKi平臺DeFi幣種今日普漲:據BiKi行情數據顯示,截止今日18:00(GMT+8),平臺內DeFi幣種今日普漲,LID今日目前漲幅為27.59%,現價0.0785USDT。ANT今日目前漲幅22.58%,現價7.2217USDT。BZRX今日目前漲幅17.75%,現價0.638USDT。[2020/8/24]

所以有了清算,即在你的抵押資產不足以覆蓋你的借款時,引發的一個操作,清算會導致存款的抵押資產被其他人買走,并可能需要繳納一定的罰金。傳統金融由銀行或者專業的清算機構進行檢測和執行,而DeFi則由智能合約和清算人執行。主流借貸協議清算區別清算觸發概率

DeFi熱潮使以太坊重新成為第一大DApp平臺:據EthereumWorldNews 8月9日發文稱,2020年去中心化金融(DeFi)熱潮以多種方式對以太坊網絡產生了積極影響,使其重新成為第一大DApp平臺。目前有430萬個ETH被鎖定在DeFi平臺上,自7月中旬以來已增加80萬個。[2020/8/9]

觸發DeFi清算的主要指標是存款總額和未償還借款的比例,當未償還的債務總額達到一定程度時,就會觸發清算。清算觸發的比例會隨著各個產品團隊的設定不同。具體來說,會受到抵押資產的市場認可度、波動性、流動性和所在區塊鏈網絡的性能影響。MakerDAO、AAVE、COMPOUND、VENUS與Flux的清算觸發線如圖。

分析 | DeFi項目鎖倉達3.86億美元 近3個月增長62.86%:據DAppTotal.com DeFi專題頁面實時動態數據顯示,截至04月29日發稿前,已統計的13個 DeFi項目共計鎖倉資金達3.86億美元,其中Maker Dao鎖倉3.21億美元,占比83.14%;之后是Compound 占比8.46%;Dharma占比3.2%;Uniswap、Augur、xDai等其他DeFi類應用共占比5.2%。綜合對比DeFi類項目近三個月數據發現,02月01日鎖倉資金總額為2.37億美元,截至目前已經增長了62.86%。[2019/4/29]

MakerDAO采用了一個讓用戶自行選擇質押率和穩定費率組合的辦法,但總體而言它的清算觸發線是在較高的位置。Venus同樣用了非常高的清算觸發線。Flux的清算觸發線相比最低,只有抵押率低于110%才會觸發清算,這對借貸用戶更加友好,對極端行情的抵御能力更強。Flux相對統一的清算觸發抵押率,也更利于用戶了解自己的風險。清算觸發抵押率的區別,會在遇上極端行情時體現出來。假設Bob在以上項目中各存了100美金的ETH,并借出了50USDT,如果遇上ETH下跌20%的情況,則Bob在MakerDAO、Venus中的存款會被清算,Compound中的存款也接近清算,Flux和AAVE中的存款是相對安全的。清算執行效率

鏈上手續費的高低和交易確認時間,會影響清算的進行。因為清算需要清算人發起交易,因此清算人需要支付鏈上交易的手續費,當獲得的清算收益,低于手續費支出時,則不會有人進行這筆清算。這對整個平臺是不利的。以太坊的手續費早已讓普通用戶無法忍受,BSC鏈上的Gas也在提高。鏈上手續費影響清算人執行清算的積極性,這一點上,已經部署三鏈的Flux優勢明顯。比如在Conflux鏈上可以零手續費的在鏈上發起交易、調用合約。這個零手續費與Gas無關,是這個網絡獨有的手續費代付機制,Flux平臺的清算者將沒有”倒貼錢“的顧慮,能幫助Flux的整體運行更加安全平穩。

左側為Flux上的存款交易,手續費為0,右側為Gas在47的低水平時一筆以太坊交易手續費,達到了12美金Flux的借款用戶也可以利用這個優勢,鏈上快捷的交易確認和0手續費,讓用戶更有機會在行情進一步劇烈變化之前,完成還款或者增加抵押物的操作,從而避免清算帶來的損失。清算人收益

清算邏輯上也有區別。Flux進行清算前,智能合約會先將清算人的代還資金轉移至借貸池子中,保證借貸池的資金充足。并且清算人可以獲得被清算的多種資產,這區別于AAVE、Venus、Compound的只能獲得其中一種資產。AAVE的清算人最多可以清算50%的抵押品,并且必須用借出資產代為清算償還,能獲得的獎勵只能是存款中的某一項資產。Compound清算人可以償還全部欠款,但只能選擇欠款中的某一項資產作為獎勵。借貸是一種杠桿行為,過高的杠桿會導致風險的加大。清算就是懸在這些喜歡過高杠桿用戶頭頂上的達摩克里斯之劍。它是一種懲罰措施,清算的存在,為的是保護放貸人的利益和整個項目的穩定運行,也是一種讓投資者對把握好投資風險的一種提示。清算需要有高效的機制,激勵投資者進行穩健投資同時,平衡多方風險,需要更多的探索。

Odaily星球日報譯者|念銀思唐由法定貨幣1:1支持的加密穩定幣Tether的流通量超過了500億美元,這個數字超過了美國數千家銀行中除44家以外其他銀行的受保存款.

1900/1/1 0:00:00近期,NFT頻頻進入主流媒體,央視財經除了電視報道外,還在微博上開了個話題#NFT熱潮席卷全球多國#,如果說主流媒體關注的TOP3加密貨幣話題,那無非就是:比特幣、NFT、狗狗幣了.

1900/1/1 0:00:00在五天假期期間,加密貨幣市場表現不可謂不出色,雖然比特幣的漲幅有限,但在這期間以太坊和其他老主流幣種攀上了新的高峰,對于老主流幣的持有者,假期結束后一看賬戶,又是一波新的財富增長.

1900/1/1 0:00:00幣圈又一次迎來一個極度悲傷的夜晚,暴跌總是在深夜。4月22日晚,ETH帶領一眾旗下生態幣走出上漲行情,創下新高2644美元,本以為是帶領沖擊更高的牛市行情.

1900/1/1 0:00:004月12日至14日,蘇富比拍賣行備受矚目的網絡拍賣將這位自稱Pak的神秘數字藝術家送進了上層藝術界的殿堂,而作品的拍賣總額達到了1700萬美元.

1900/1/1 0:00:00市場情緒:根據相關數據顯示,截止發稿前24小時全市場主要虛擬幣上漲數量占比59.42%,多于下跌數量占比的40.58%,漲幅超過10%的幣種有713個,下跌幅度超過10%的幣種有467個.

1900/1/1 0:00:00