BTC/HKD-0.04%

BTC/HKD-0.04% ETH/HKD+0.52%

ETH/HKD+0.52% LTC/HKD+0.7%

LTC/HKD+0.7% ADA/HKD+0.9%

ADA/HKD+0.9% SOL/HKD+0.64%

SOL/HKD+0.64% XRP/HKD+0.29%

XRP/HKD+0.29%編者按:本文來自鏈聞ChainNews,撰文:Danial,翻譯:LeftOfCenter,星球日報經授權發布。「從真實交易量,到產品的結構,乃至營收模式,全都遭到了誤讀,市場并沒有看到0x的『真實面貌』」,推特ID為@d4bba的用戶Danial日前發布長文為0x大鳴不平,并稱0x或許是當下最被低估的DeFi項目。Danial表示,主流媒體對于0x的報道「錯誤頻出」,雖然0x增長迅速,然而媒體公布的數據并不準確,導致這個項目的發展潛力被嚴重低估。事實上,經過調整后的0xAPI交易量約占25%,這才是它的真實交易量,該數字大約是媒體報道中未經調整的API交易量的2倍。此外,一些媒體發布的0x做市商收入并不準確,因為0x上很多費用都產生自鏈下,真實數據是在經過調整后,0x的做市商單日賺取的鏈上費用收入可以達到51萬美元,僅次于比特幣、以太坊、Uniswap和SushiSwap,位居第五。0x還經常被誤讀為僅支持開放式訂單簿模式,而0x其實是一種聚合多種流動性來源的點對點協議,支持包括RFQ在內的多種聚合模式。這意味著,隨著傳統金融市場中的專業做市商進入DeFi市場,0x將為成為該領域的最強競逐者。相比之下,目前在DeFi聚合器賽道暫時領先的1inch由正滑點收益維系的營收模式之所以得以維系,得益于認知差異的存在,即大部分交易者還沒有意識到報價并非最終的交易成本,也就是說1inch提供的并非最優的交易價格,一旦這種認知差異被彌合,1inch的收益來源之一將無以為繼,這并非是一種可持續的健康收益模式。0x和Matcha

灰度:已就對SEC拒絕比特幣現貨ETF的訴訟提交最終簡報:2月8日消息,灰度在推特上表示:“上周,灰度在我們的訴訟中提交了我們的最終簡報,質疑美國證券交易委員會拒絕將GBTC美元轉換為現貨比特幣ETF的決定。這些與之前提交的其他摘要基本相同,但有額外的引用和參考。準備供 DC 巡回法院法官小組閱讀的摘要是必要的要求。我們期待在2023年 3月7日在專家組面前陳述我們的案件。”

此前去年6月份消息,美國SEC拒絕灰度現貨比特幣ETF申請,同日灰度法律顧問向華盛頓特區巡回上訴法院提交了復審請愿以作為提前訴訟的第一步,提交復核申請后,訴訟過程將涉及簡報,法官選擇、口頭辯論和最終判決。1月24日消息,美國法院加快灰度訴美SEC案的的口頭辯論,雙方將于3月7日向法院陳述案情。[2023/2/8 11:54:00]

想要分析0x的價值,需要從去中心化聚合平臺Matcha作為切入點。正如Messari在一篇文章中所指出的那樣,最終價值將被Matcha這樣的交易聚合平臺捕捉,不過,Matcha不止于此。很多dapp面臨的問題是沒有真正的用戶和市場需求,從而無法引導流動性。這正是0x想要解決的問題——引導流動性。為此,開發團隊0xLabs于2017年成立,并啟動了0x,隨后推出了可提供最優去中心化交易路徑的DEX聚合器Matcha,并由旗下開發者專用產品0xAPI提供支持。Matcha為基于以太坊的代幣提供最優交易路徑,并迅速贏得口碑。不過,如果單從報價這一性能指標來看,其競爭對手1inch似乎更占優勢。大部分情況下,1inch為用戶提供顯而易見的最優報價。比如,當你有一筆將10個ETH兌換成USDC的交易需求,這個時候,1inch的報價可能是1個ETH可兌換1,301USDC,Matcha的報價則是1個ETH兌換1,299USDC,大部分肯定會選擇前者進行交易。但事實上,如果你選擇1inch平臺進行此次交易,可能會給用戶帶來比Matcha更高的交易成本。這是由于1inch上的交易都含有隱形交易成本,而這個隱形成本并沒有顯示在前端報價上,因此,很多用戶往往會在不知情的情況下,支付了更高的交易成本。之所以會產生這種差異,是由「正滑點」導致的。「正滑點」是什么?

Ripple要求認證SEC官員公開發言的7份視頻,遭美SEC拒絕:8月4日消息,Ripple請求法院允許向兩家視頻共享平臺發出傳票,以下載SEC官員公開講話的七份視頻。

Ripple已經請求法官Sarah Netburn批準向兩名非當事人發出傳票,以核實七份美國SEC官員就之前的Requests for Admissions(RFAs)公開發言的視頻錄音。然而美國SEC拒絕了這一請求。(The Crypto Basic)[2022/8/4 12:01:51]

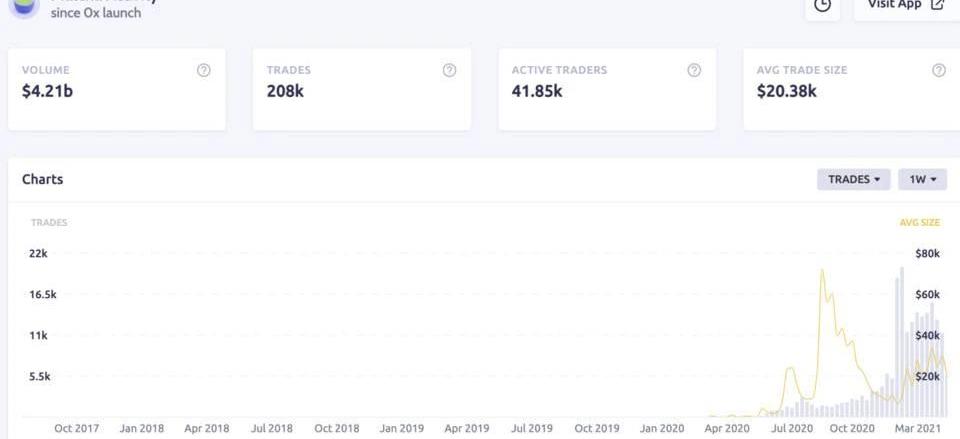

簡單來說,當交易資產的報價和實現價格之間產生差價,且當前者大于后者時,就會產生「正滑點」。舉例來說,當用戶購買ETH時,ETH報價為1000美元,由于網絡擁堵導致最終結算時以太坊的市場價格已跌至995美元,但用戶仍然需要支付1000美元購買一個以太坊,也就是說,交易者多付了5美元購買ETH,這5美元就是正滑點。一般來說,當一筆交易產生正滑點,像0xAPI在內的多數平臺方都會將產生的差價返給用戶,但1inch則會將這些正滑點差價拿走,成為其收益來源之一。事實上,1inch曾大方承認利用正滑點獲得收益,并將賺取的這些正滑點轉化成社區收益,發放給協議參與者,并且社區成員可投票自行決定這些收益應該如何分配。也就是說,雖然1inch有著更加漂亮的報價,但這些生成的前端價格只是估算,一旦產生正滑點,這筆交易將不再具有性價比,甚至可能會支付比其他平臺上更高的交易成本,可以說這是一種隱形費用,也是一種銀行行為。正如一位推特用戶曾抱怨的那樣,在1inch上進行一次38ETH交易中,產生了8ETH的正滑點成本,根據其發布的鏈上交易記錄,這筆交易中的25%最終被發送至1inch地址,該名用戶最終只獲得30ETH。也就是說,交易數量和交易規模越大,至少在1筆交易中產生正滑點的可能性接近100%。這意味著,一筆正滑點導致的損失,將會抵消最佳報價帶來的收益,甚至讓用戶產生大額虧損。舉例來說,前端報價數據看來,1inch上1個ETH可兌換1,301USDC,Matcha上1個ETH可兌換1,299USDC,最后如果在1inch上交易10個ETH可兌換13,010USDC,在Matcha上交易可兌換13,021USDC。也就是說,交易規模越大,用戶受到的影響被放大。對于1inch來說,由正滑點收益維系的營收模式,目前為止之所以仍得以維系全在于大部分交易者還沒有意識到報價并非最終的交易成本,還需要考慮隱形成本,一旦這種認知差異被彌合后最終的交易價格),1inch的收益來源之一將無以為繼。與之對比,于2020年4月16日正式上線的Matcha旨在為用戶提供簡單易用的去中心化交易體驗,被稱為「DEX版本的Robinhood」。自發布以來,Matcha的增長迅速,0xtracker數據顯示,無論是交易次數、交易量還是獨立交易者,增長幅度都非常迅猛。

Celsius拒絕向潛在投資者披露財務數據,從而失去高達60億美元的流動性救助:金色財經消息,著名投資者、BnkToTheFuture 首席執行官Simon Dixon 在一次YouTube 采訪中表示,他積累了高達 60 億美元的投資者流動性,能夠幫助解決 Celsius 的流動性問題,但在 Celsius 拒絕向潛在投資者展示其財務記錄后,導致交易破裂。Dixon 還建議 Celsius 首席執行官 Alex Mashinsky 對公司的財務狀況保持透明,并公開概述復蘇計劃,也遭到了Mashinsky的拒絕。Simon Dixon 表示,“你不追求 一輪有利可圖的投資的唯一原因是發生了其他事情”。[2022/7/13 2:09:05]

0x真正的市場份額應如何計算?

不過,雖然Matcha增長迅速,且口碑優良,但為什么市場份額遠不如1inch?

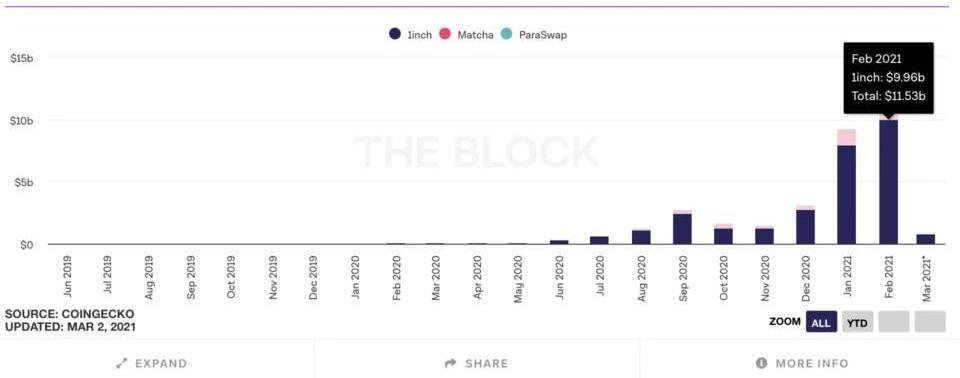

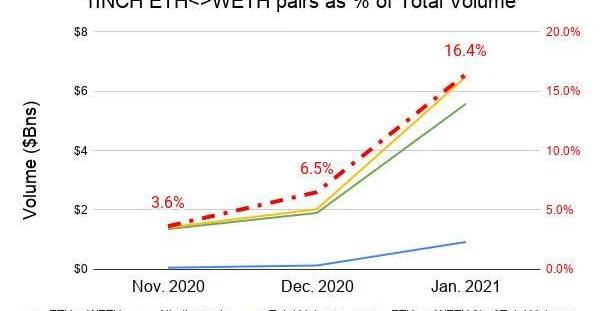

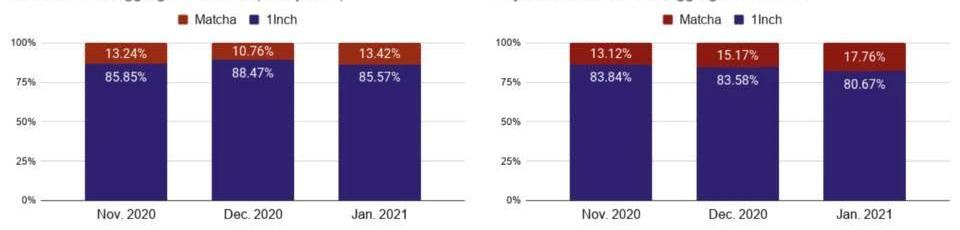

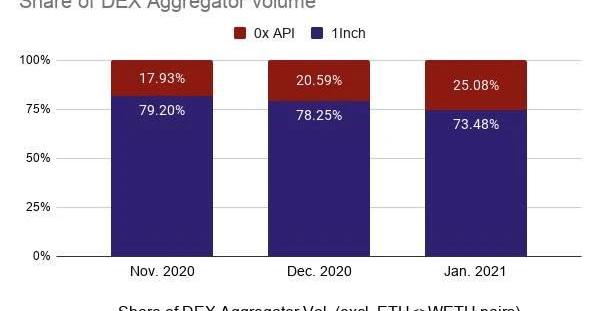

上圖數據顯示,目前1inch在DEX聚合市場份額中占據絕對優勢,約為86%,而Matcha的市場份額還遠遠落后于1inch。但以上數據并不是事實的全部。事實上,在以上1inch的交易量數據中,包含了ETH封裝代幣WETH和ETH的交易量,但Matcha的交易量數據中則不含有這一項。數據顯示,1inch平臺上ETH/WETH交易量占每月交易總量的20%。這意味著,撇除掉ETH/WETH的交易量,1inch的月交易量要小很多。

歷史上的今天丨法官拒絕Telegram向非美國投資者發行Gram代幣的請求:2020年4月2日,紐約南區聯邦地區法官P. Kevin Castel表示,Telegram聲稱可以向投資者發行代幣,并確保代幣不會進入美國投資者手中,這種說法缺乏說服力。法官拒絕了Telegram要求澄清有關禁止Gram發行的初步禁令的請求。[2021/4/2 19:41:27]

此外,1inch的交易量數據中包括所有集成來源,與之對比,Matcha僅為0xAPI的多個集成來源之一,正如0x產品經理TheoGonella所指出,將0xAPI的交易量數據和1inch交易量數據對比才是更加明智的數據對比方法。根據以上方法我們調整交易量數據再進行對比,可得出以下數據,注意,3張圖均沒有將ParaSwap的市場份額計算在內。

第一張圖是在未調整情況下DEX聚合平臺的市場份額;第二張圖是在調整后DEX聚合平臺的市場份額,調整后意味著數據中已將ETH/WETH交易量剔除。此時,相比第一張未調整的交易量,調整后的Matcha與1inch交易量之比有較大增長,且增長勢頭明確。

動態 | CNBC的主持人Ran NeuNer拒絕參加巴菲特午宴:CNBC的主持人Ran NeuNer剛剛發推@孫宇晨,并表示因其正在旅游,不能參加巴菲特午宴。[2019/7/22]

第三張圖則展示了0xAPI交易量和1inch交易量,同時剔除了ETH/WETH的交易量,此時,相比第二張調整后的對比數據,0xAPI與1inch交易量之比呈現更大增長。也就是說,由于將ETH/WETH交易量數據包含在內以及錯誤的對比方式,大大掩蓋了Matcha/0xAPI市場份額的巨大增長潛力。數據顯示,截至2021年1月,0xAPI交易量約占25%,1inch交易量約占73%,大約是媒體報道中未調整交易量的2倍。而現實狀況是,Matcha才剛起步沒多久,而1inch在市場上已經有1年多了。0x做市商收入也被低估

此外,0x還時常被誤讀為老派的開發者爛尾工程。CoinMarketCap將Uniswap稱之為0x的「現代化替代品」,但沒有證據能表明Uniswap比0x更先進,而且Uniswap也算不上0x的替代品。事實上,Uniswap是0x的流動性來源之一。Uniswap和0x互為補充而并非競品。正如Messari.io一篇文章中所說,「簡而言之,聚合平臺之間競爭的是用戶,而AMM之間競爭的則是交易本身。」但即使是Messari.io這樣的媒體也不一定完全正確,在一篇文章中,Messari.io稱0x是一家本身并不管理DEX的公司,但實際上,0x管理Matcha,Messari.io所說的狀況是6個月前0xLaunchKit還在時的情形。所以說,像CMC和Messari這樣的主流媒體或平臺都出現這樣的誤讀時,可見這個項目被誤讀的可能性有多高。0x另一個被低估的是做市商收入。統計交易費數據的網站cryptofees.info每天都會展示當日和最近7天平均費用排名。但正如0聯合創始人AmirBandeali指出,這些數據并不適用于0x費用模型,因為0x上很多費用都產生自鏈下。在進行修正后,可得出比之前更大的市場份額數據。修正后的數據顯示,0x參與者單日賺取的鏈上費用收入可達51萬美元,僅次于比特幣、以太坊、Uniswap和SushiSwap,位居第五,大約是CryptoFees報告數值的32倍之多。0x采用多種流動性來源,天然適合主動做市和AMM混合DeFi市場

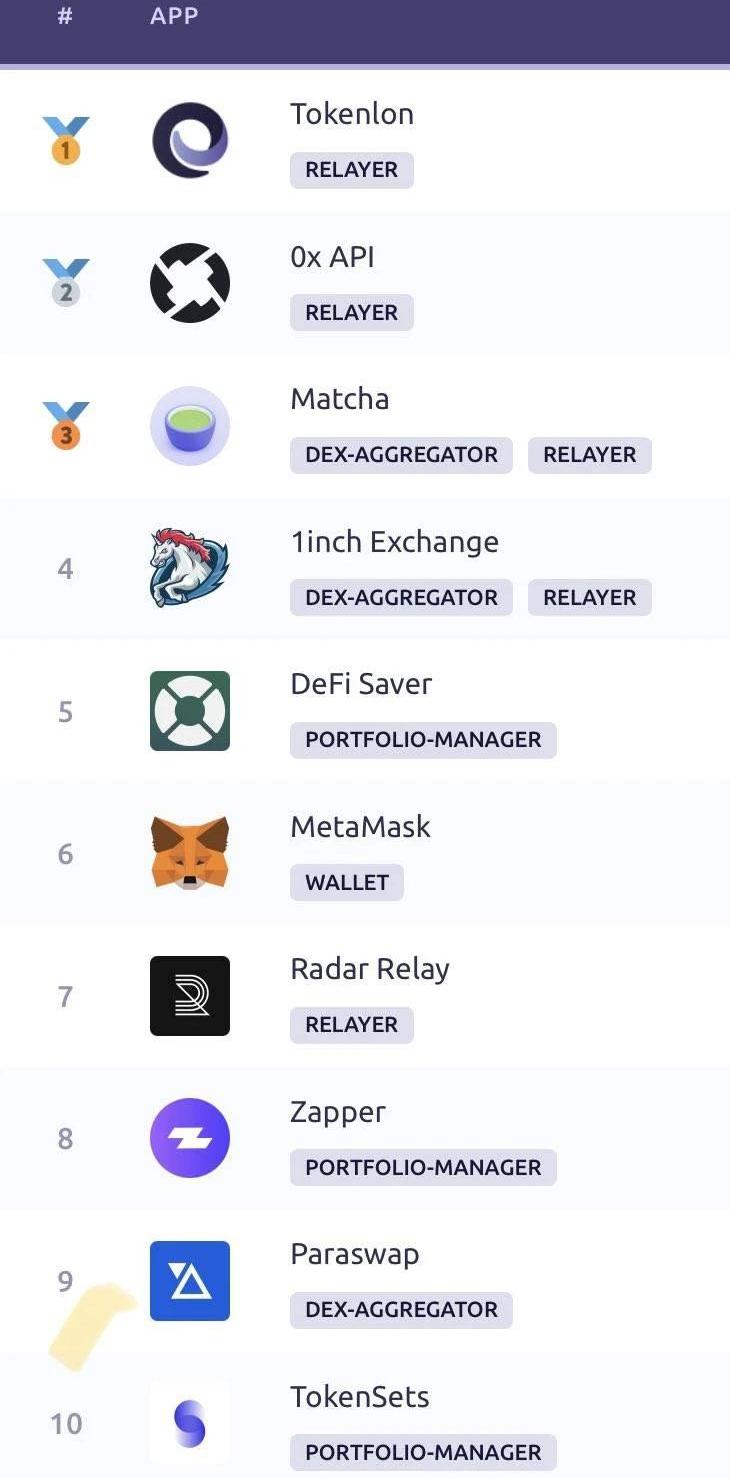

最后,0x還常常被誤讀為僅支持開放式訂單簿模式。事實上,0x是一種點對點協議,其流動性來源為多種流動性模型的集合,包括RFQ和聚合等。這讓0x的定位具有多面性,即可為多種類型的交易者和做市商所用。其中,0x協議上最大的中繼方Tokenlon采用RFQ,1inch則除了聚合第三方的流動性之外,也在累積自己的私有流動性資金池,或稱之為暗池。采用聚合機制的則有Matcha、Zapper、MetaMask和DeFiSaver。

這意味著,DeFi將有潛力吸引更多的專業做市商,對更具競爭力的定價需求將會不斷增長。正如HasseebQureshi在「拆分Uniswap:鏈上市場的未來」一文中所言,全算法AMMs在DeFi中始終占有一席之地。這種模式將是合約填充流動性的關鍵,對于激勵池和引導長尾資產流動性具有神奇力量。但是加密貨幣的大部分數量一直是分布在核心交易對上的冪律,而且今天幾乎所有的DeFi流量都來自于一個接口上的零售買賣常規資產。我預計,通過這樣的機制,大部分DeFi成交量將由專業做市商主導。隨著交易量的增長,專業做市商將進入DeFi,這是因為將有很多散戶會從中受益,而且這是一個巨大的賺錢機會。這是一個必然趨勢,只是時間問題,目前情形顯示,這個趨勢正在發生。這意味著,聚合了多種流動性模型的0x,未來或將成為該領域的最強競逐者,也許沒有之一。

Tags:1INCHINCETHCHA1inch幣價格CHAINCADEMexican Peso TetherAwardChain

什么是NFTfi? NFTfi于去年年中推出,是一個點對點NFT抵押貸款市場,允許NFT資產持有者將其NFT作為抵押品來借入資產,以及貸款給他人.

1900/1/1 0:00:00Decentraland推出自定義表情,供創作者制作和銷售:金色財經報道,Decentraland宣布為其創作者推出了自定義表情,就像可穿戴設備一樣,創作者將能夠創建獨特的表情.

1900/1/1 0:00:00編者按:本文來自金色財經,Odaily星球日報經授權轉載。在自然界,適者生存、弱肉強食是普遍法則。也許在加密世界也是如此.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:MiraChristantoandMasonNystrom,編譯:屏風,星球日報經授權發布。NFT市場格局簡介在過去的一年里,NFT的格局發生了巨大的變化.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:Coinbase,編譯:CaptainHiro,星球日報經授權發布。作為僅次于比特幣的第二大加密貨幣,以太坊不僅僅是數字貨幣,它更是數十億美元經濟的基礎.

1900/1/1 0:00:00播報數據由Greeks.live和Skew.com提供。今天的日期就是最好的文章標題,312對于數字貨幣的影響是十分深遠的,可能在數年后仍然有人對此津津樂道.

1900/1/1 0:00:00