BTC/HKD-4.23%

BTC/HKD-4.23% ETH/HKD-5.68%

ETH/HKD-5.68% LTC/HKD-4.17%

LTC/HKD-4.17% ADA/HKD-7.48%

ADA/HKD-7.48% SOL/HKD-11.09%

SOL/HKD-11.09% XRP/HKD-6.99%

XRP/HKD-6.99%編者按:本文來自不確定思維,作者:俠客張,星球日報經授權發布。DeFi世界中有一種代幣,它們看起來眼熟,但似乎又有哪里不一樣,比如像cDAI、aUSDC、yCURVE、yUSD、xSUSHI、stETH、UNI-LP,這些都是在原有代幣符號前添加了一個字母,通常代表的是某種權益。cDAI代表的是DAI存入compound中的存款+收益憑證aUSDC代表的是USDC存入AAVE的存款+收益憑證yCURVE代表的是Curve的Y池抵押憑證yUSD代表的是yCURVE存入Yearn的資金池的收益憑證xSUSHI代表的是sushi存入治理池的權益憑證stETH代表的是ETH在lido的ETH2.0抵押池中的抵押憑證UNI-LP代表的是兩種代幣存入Uniswap的Pool中的流動性憑證權益代幣會隨著區塊鏈每個區塊的增加而累積權益,比如像yUSD的收益憑證,假設我們從該收益池建立時就投入1DAI,此時1DAI=1yUSD,假設年化15%,經過一年的收益累積,再我們贖回yUSD時,匯率將變成1yUSD=1.15DAI。權益類代幣有很多用處,下面我們可以簡單分析些應用場景。用于挖礦

6枚NFT在Blur上被盜,獲利超20枚ETH:金色財經報道,PeckShield監測顯示,3枚NFT ,包括Azuki #3688、VaynerSportsPass #3667 和VaynerSportsPass #3666在Blur上被Fake_Phishing76183盜走,并已在Blur上以16.06枚ETH的價格售出,

此外,另外3個NFT包括PudgyPenguin #1141、Gh0stlyGh0st #573 和Gh0stlyGh0st #3034 也被Fake_Phishing76183盜走,并已在Blur上以4.8枚ETH的價格售出。[2023/6/2 11:54:15]

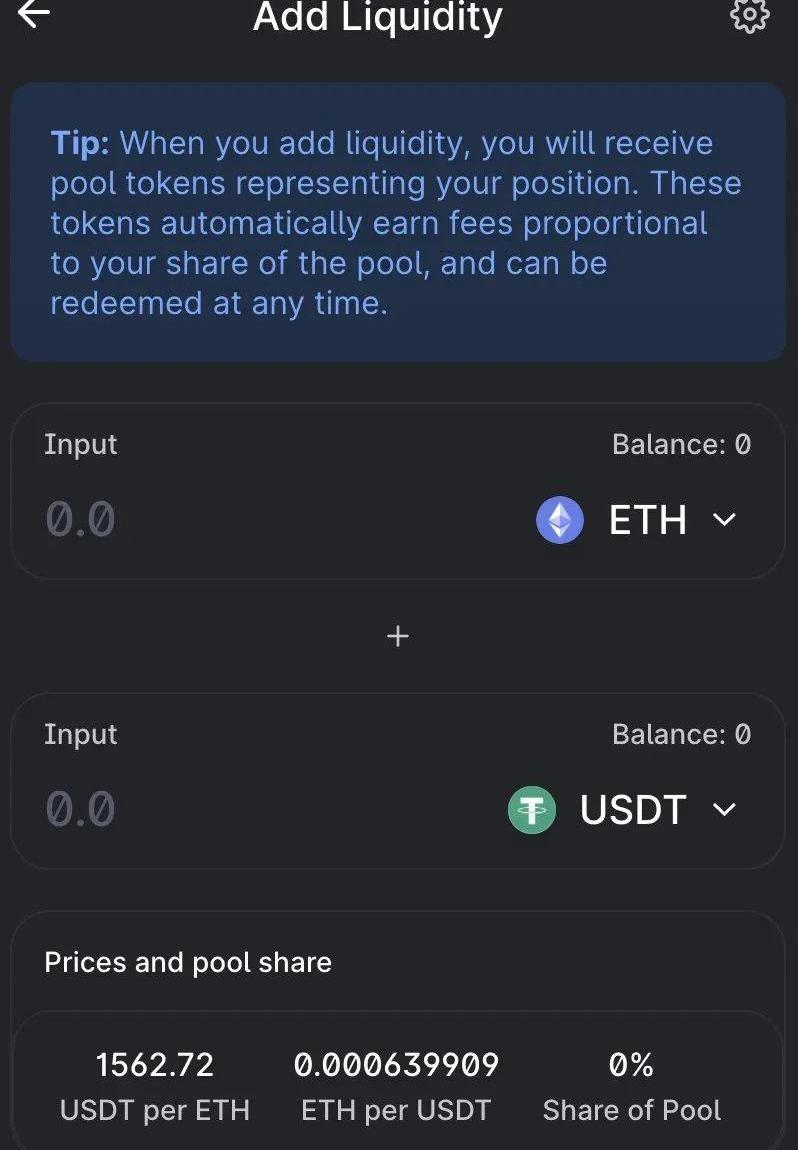

我們將等價值的ETH和USDT添加至Uniswap的流動池,會得到一個LP代幣,這個代幣代表了我們在該池中的交易費收益權益。如果單純的只是把資產添加至該資金池,交易費年化收益平均在30%左右。由此很多用戶得出在該池添加流動性會產生很大的無償損失。

Messari:BNB Chain Q4鏈上日活躍地址數量同比增長30%:金色財經報道,據Messari發布“2022年第四季度BNB Chain狀況”報告顯示,BNB Chain在2022年第四季度繼續顯示出穩定增長,日活躍地址數量和同比增長了30%。

據BscScan數據,BNB智能鏈獨立錢包地址目前處于2.5 億的歷史新高。日均新增獨立錢包地址同比增長 41.3%。

此外,據DeFiLlama數據,BNB Chain DeFi總鎖定價值自年初以來增長了25%,達到66.2億美元。[2023/2/6 11:49:54]

數據:DeFi協議中的TVL已跌破1000億美元,較去年12月跌去68%:9月27日消息,CryptoRank數據顯示,今年9月份DeFi協議中的總鎖倉價值(TVL)已跌至963億美元,較2021年12月份的高點(3038億美元)下降了68.3%。DeFi協議中的TVL在過去30天內下降了10%,從一個月前的1060億美元下降到目前的963億美元。其中,以太坊網絡仍在DeFi領域占主導地位在繼續,其占整個DeFi TVL的58.46%。(Finbold)[2022/9/27 22:33:28]

其實,這個LP代幣的用途很多,最常見的就是用于挖礦,這也是DeFi可組合性的一個關鍵體現。像2020年夏天最熱的兩個礦YAM和SUSHI,都支持使用ETH-USDT的這個LP代幣挖礦,將LP抵押進YAM和SUSHI的分發池,就可以得到幾百甚至上千的年化回報。同樣是這個LP,后面還可以挖PICKLE、FARM、UNI、BAO、SUSHI、1INCH等等。大半年算下來,收益絕不比單獨持有低。如果這半年幣價沒漲或者跌了,那挖礦的收益就顯得更高!可以說ETH-USDT就是個金鏟子!類似的還有ETH-DAI、ETH-USDC、ETH-WBTC等!現在BSC和HECO上的很多礦池,基本是各玩各的,用本幣和單幣挖礦居多。基本都沒有按照這個套路玩,主要還是由于生態不夠完善,互相可組合的空間有限。用于抵押品

STEPN回應部分用戶被識別為Bot:服務器遭遇DDOS:金色財經報道,針對近日APP版本更新后部分真實用戶被識別為Bot一事,STEPEN官方發表回應表示,在極短時間內,服務器遭受了超過2500萬的DDOS 和龐大的數據量而使得網絡堵塞,AI收不到用戶的數據而默認用戶為Bot。目前已經恢復了網絡并加強了服務器,數據傳輸已經重新開放并保持穩定。同時改進了規則,對于網絡堵塞而造成的用戶數據延時制定了處理識別方案。用戶不需要擔心再次被識別為Bot。[2022/6/5 4:02:37]

像cDAI、aUSDC、yUSD等權益代幣代表了用戶的存款收益權益,可以簡單說它們就是穩定的生息代幣。每一cDAI背后,至少有1個存在compound里的DAI作為抵押品。因此,我們可以將cDAI等資產用于二次抵押,借出更多的資金。

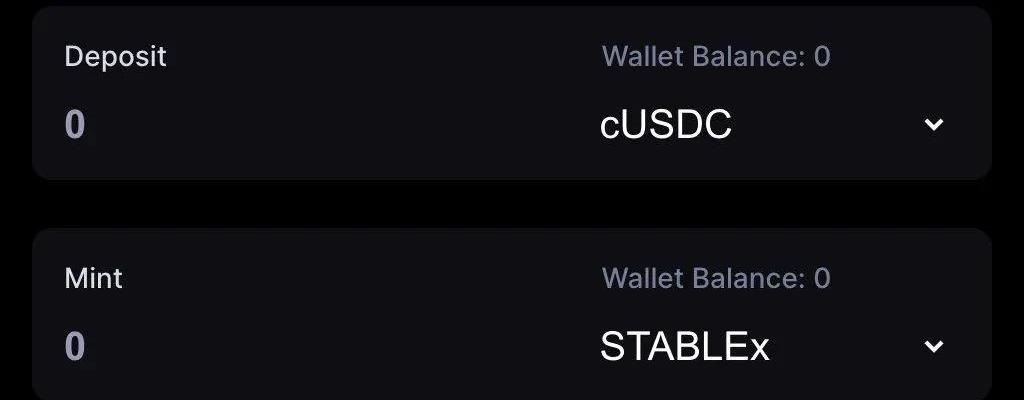

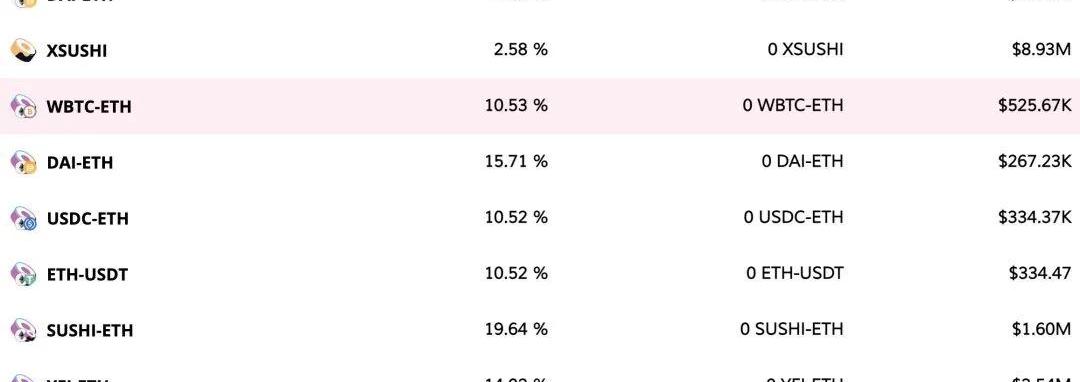

比如像ARCx,就支持使用yUSD、xSUSHI、cUSDC、ibETH、imUSD用作抵押,鑄造穩定幣STABLEx。用戶持有以上代幣,就代表了在相關項目中的收益權益,如果再通過ARCx進行抵押鑄造,又可以釋放更多的流動性,這也是DeFi積木的美麗所在,可以促進資產的再融資。像Cream,支持yCRV、yUSD、yETH、ETH-USDT、xSUSHI、WBTC-ETH等等權益代幣的質押,我們看到LP代幣也可以用于借貸質押。通過將以上收益型代幣進行存款質押,一方面可以產生存款收益,另外我們還可以借出需要的代幣用于交易。

在Cream中,我們看到不僅可以將LP代幣進行質押,同時也可以借出LP代幣去挖礦。比如我們可以抵押任意支持的資產,然后借出ETH-USDT這個LP代幣去挖1inch,挖礦收益遠高于借貸利息,這就是一個標準的套利操作。寫在最后

DeFi的權益代幣是構建DeFi樂高積木非常關鍵的紐帶,一方面它們非常穩定,另外它們也易于集成,這讓不同協議間可以很方便的互相引用資產,通過互惠互利的激勵,促進用戶在多個應用間構建一個更優化的收益策略,從而促進整個DeFi生態的繁榮。這種模式有它好的一面,同時也有相對高風險的一面。由于這種互相堆疊,其中一個環節出現問題,其他協議也會受到影響。就像前段時間Alpha協議被攻擊,反而導致了Cream的大量損失,被動挨到。也有一些情況,用戶不清楚錢包里的權益代幣的用途,直接把代幣賣掉,導致了一些資產的損失。imtoken錢包就經常會有很多看不懂的代幣添加提醒,大多是參與某一個礦后收到權益代幣,有時用戶可能不小心會把這些代幣處理掉。因此,在這里也多提醒老鐵們,這種權益代幣盡量不要直接交易,雖然這些代幣支持直接轉賬,比如轉給自己的另一個賬戶持有,但盡量少做此類操作,避免不必要的損失。也盡量不在DEX去出售此類代幣,而是選擇在原生應用里去通過解除質押的方式贖回,這樣可以避免交易的高滑點。

Tags:USDETHEFIDEFUSDH幣beth幣值得買嗎velodromefinance幣開盤價預測My Defi Legends

編者按:本文來自IPFS原力區,作者:胡飛瞳,星球日報經授權發布。最近有兩件事情值得說一下,一是以太坊關于EIP-1559的熱烈爭論,二是Filecoin的時空證明更改為鏈下驗證.

1900/1/1 0:00:00編者按:本文來自IPFS原力區,作者:Tony,星球日報經授權發布。北京時間3月4日,Filecoinspec-actorv3的升級生效,伴隨的是Lotusv1.5.0的強制性全網升級及其附帶的.

1900/1/1 0:00:00撰文|NESTResearch研究組,Yuheng&Yuyi出品|NEST愛好者授權發布分析案例:針對NEST預言機的礦池拒絕打包攻擊一、引言與單純基于可信任第三方的中心化預言機不同.

1900/1/1 0:00:00行業要聞 1、拜登1.9萬億美元的刺激計劃在眾議院通過,現在進入參議院投票。2、美國券商Robinhood計劃最快在3月份提交秘密IPO申請.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,撰文:LeftOfCenter,星球日報經授權發布。知乎上一則題為「有沒有一個永久儲存數據的地方?」的討論獲得了超98萬次閱讀量,熱評中雖然充滿了令人稱奇.

1900/1/1 0:00:00在聊今天的話題之前,先和大家分享一下對市場行情的看法:這兩天市場發生了相當大的回調,比特幣以太坊一天的跌幅達到20%左右,以市場回調前的熱度來判斷,市場的瘋狂程度還是可控.

1900/1/1 0:00:00