BTC/HKD-0.77%

BTC/HKD-0.77% ETH/HKD-1.99%

ETH/HKD-1.99% LTC/HKD-2.94%

LTC/HKD-2.94% ADA/HKD-2.96%

ADA/HKD-2.96% SOL/HKD-3.53%

SOL/HKD-3.53% XRP/HKD-2.56%

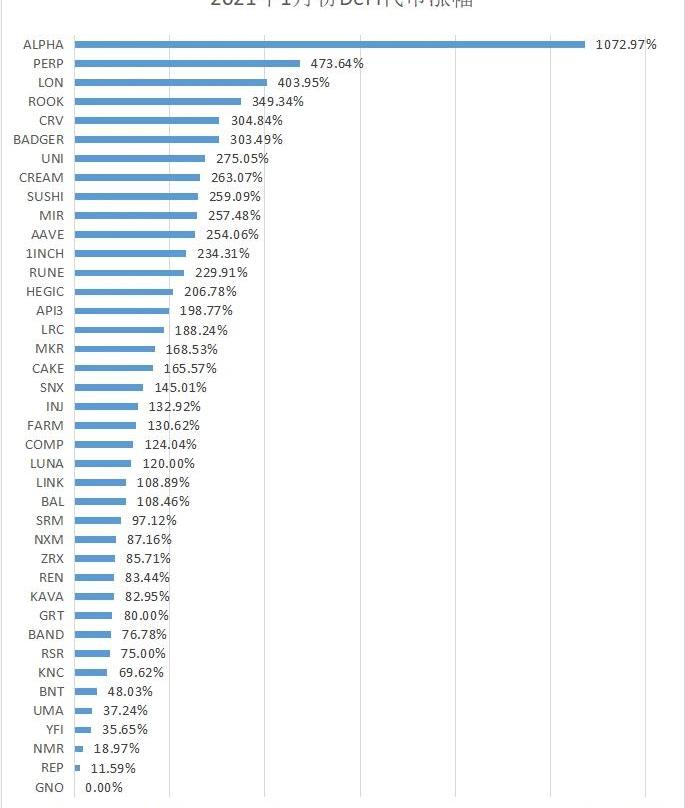

XRP/HKD-2.56%編者按:本文來自巴比特資訊,作者:longcrypto,星球日報經授權發布。如果你相信幣圈在接下來的一年里將會迎來狂暴大牛市,如果你想在這波牛市中賺更多錢,那從現在開始,就放下比特幣,AllinDeFi吧。如果2020年的DeFi你因為認知不夠導致看不懂而沒有上車,那么2021年如果你還故步自封的話,這列快車將會離你愈來愈遠。在過去的一個月中,DeFi代幣漲幅十分驚艷,市值在1億美元以上的DeFi代幣中位數漲幅是131.77%,而同期比特幣漲幅是12.86%。顯然,牛市拿著BTC并不能充分享受牛市盛宴。據巴比特統計,1月份表現最出色的是ALPHA,漲幅超過10倍。“DEX三劍客”CRV、UNI和SUSHI漲幅也很可觀,分別是304.84%、275.05%、259.09%。

CRYPTOYC創始人:NFT市場還在非常早期的階段:投資公司CRYPTOYC創始人兼CEO李臻表示,流通時間、流轉痕跡、交易價格乃至作品本身等方面的公開透明性,有助于實現更高效的無國界流通,打開了數字藝術的先河。NFT前景和生命力毋庸置疑,但是目前NFT市場門檻低、投機性強、受眾面廣,還在非常早期的階段。(經濟日報)[2021/5/7 21:31:56]

DeFi大爆炸背后的認知障礙

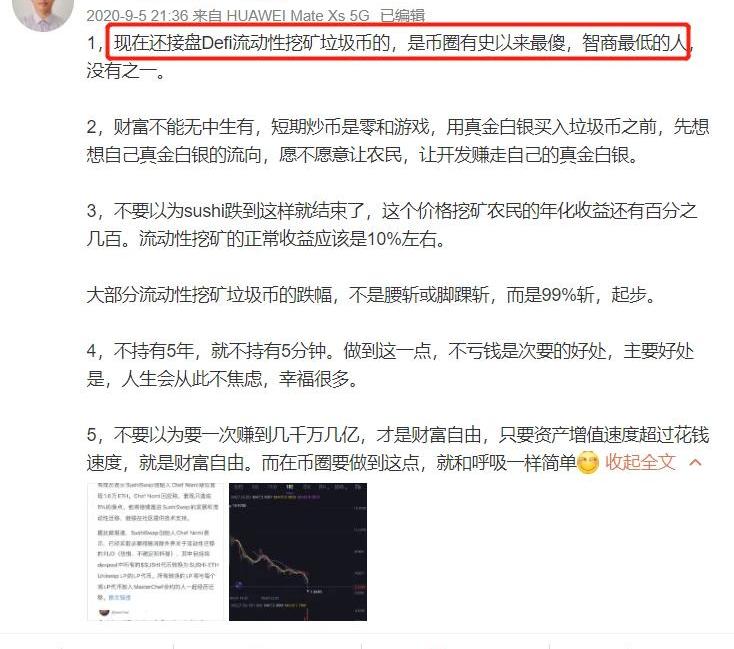

在2020年秋季,幣圈有一句話特別流行:“到底是誰在拋售這么珍貴的價值幣?”去年夏季,Compound開啟了流動性挖礦之后,DeFi市場被引爆,流動性代幣盛行。由于這些代幣都是用戶通過存入資金提供流動性挖出來的,一些具有資金優勢的大戶通過挖提賣,不斷將DeFi代幣拋向市場,當接盤資金無以為繼之后這些代幣價格大幅下跌。當時,知名礦工江卓爾對接盤DeFi代幣做了犀利點評,他覺得DeFi代幣是垃圾。

動態 | 比特幣波動性已經相對較低并且還在下降:據MarketWatch消息,10月份,美國芝加哥期權交易所(CBOE)的比特幣(BTC)期貨交易波動性觸及歷史低點,與動蕩的全球股市形成鮮明對比。Cboe Global Markets期權研究所高級講師Kevin Davitt表示,不管怎么說,比特幣的波動性相對較低,而且還在下降。這位分析師補充稱:在全球股市波動性不斷上升的背景下,加密貨幣波動性的減弱可能更有趣。美中貿易放緩,貿易爭端拖延,美聯儲的政策成為關注重點。[2018/11/6]

再看現在的市場,UNI、SUSHI、CRV這些去年跌成渣渣的DeFi代幣都成了搶手的香餑餑,如果你從去年底至今的投資組合里沒有這些代幣都不好意思和別人聊天,而那些在低位賣飛的投資人此時正在捶胸頓足。

英國《泰晤士報》:除了美國地區,美國司法部還在調查英國和其他國家的比特幣交易者:據英國《泰晤士報》報道,美國司法部對比特幣等加密貨幣的價格操縱調查不僅僅局限于美國地區,英國和其他國家的比特幣交易者同樣正在被調查。據知情人士透露,因為互聯網無國界,所以這次調查也沒有國界。[2018/5/26]

為什么會這樣?

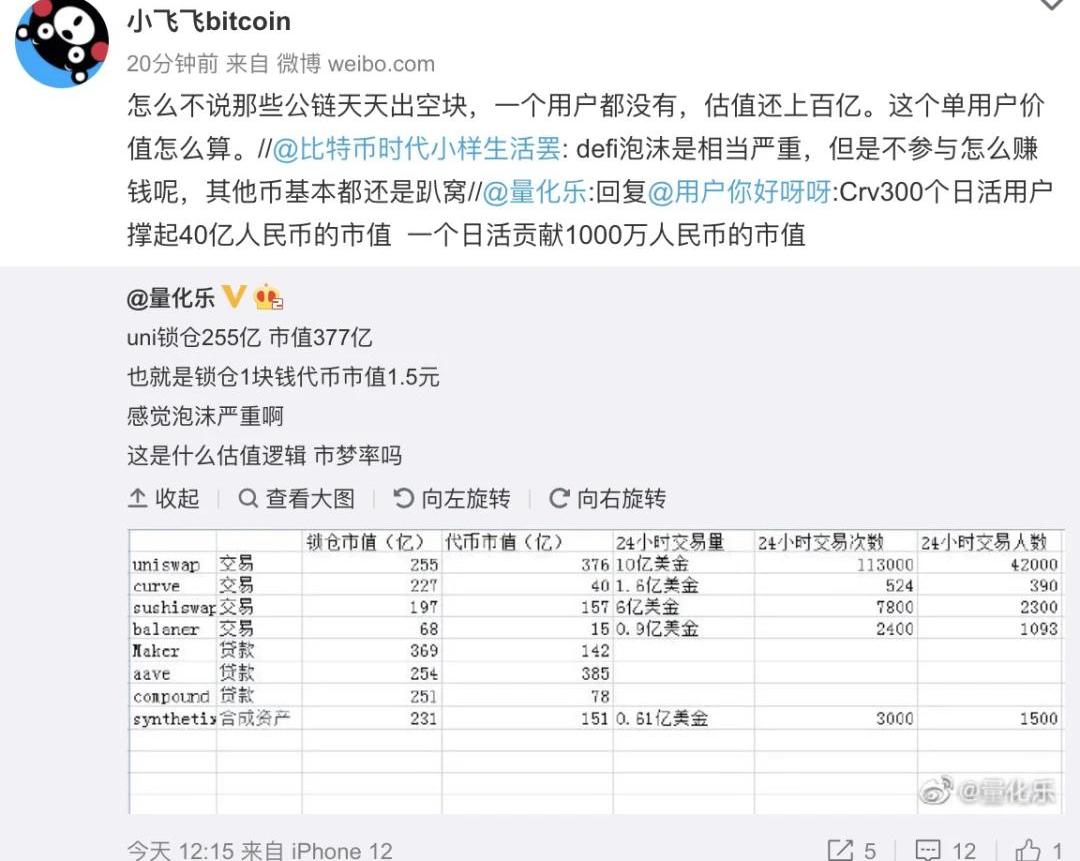

如果你覺得是因為代幣價格漲了項目就變得有價值了,這是本末倒置。自從去年秋季DeFi流動性挖礦熱潮散去之后,經受市場的考驗的項目活了下來,而且各項運營指標穩步上升。活躍地址數,目前參與DeFi的活躍地址已經突破130萬,去年9月底只有50多萬。鎖倉量,目前DeFi項目的鎖倉量在480億美元以上,去年9月底不到150億美元。日交易額,目前DEX的日交易額在27億美元,去年9月底不到5億美元。日借款額,目前抵押借貸產品的的日借款額是56億美元,去年9月底不到23億美元。日營收,目前主流DEX的日累計營收是600萬美元,去年9月底是150萬美元。這些數據,是DeFi代幣價格增長的基本面,盡管這些代幣大多目前并不能直接捕獲項目發展帶來的價值。這有什么關系呢?只要項目可持續發展,人們愿意為夢想買單。這就是為什么uniswap在去年11月停止流動性挖礦之后,UNI的價格短暫下跌之后依然能創出新高。下面的一段話來自知名DeFi投資人匹馬,他在AAVE、SNX、UNI、SUSHI這些DeFi領域的細分龍頭上面斬獲頗豐,他從更宏大的敘事觀上給出了這次DeFi代幣大爆發的邏輯:這一個月DEFI就像價值大發現一樣,熱度一直居高不下,很多人開始不斷涌入,也看到更多不信任和泡沫質疑,沒關系,預期差是利潤的來源,分歧是收益的保證,如同兩軍對壘,需要不斷的新人和舊人倒戈。從個人角度出發,DeFi可能是Crypto領域第三次底層宏大敘事邏輯的演變,第一次BTC帶來了價值存儲,第二次ETH帶來了Dapp萬物,第三次DeFi帶來了估值重構,當然這一年來還有其他項目推進很不錯,但是DeFi主線就像一條利刃一次次沖擊著行業格局。A股市場每一輪大牛市,都有一個板塊貫穿整個牛市,就是螺旋上升般從頭漲到尾,階段性下跌當然正常,可以跌市值,但是不能跌排名,不要說Top10項目就是Top100項目都會有激烈競爭。市值,或者說價格這個東西在各個經濟生產領域都是很具有指導意義的,價格就是一種信號,其最大的功能就是傳遞給你不知道或者你誤判的信息,而你從理性經濟人角度,又需要根據價格來調整自己生產經營或者投資決策的一個過程,大牛股需要你多耗費時間去研究,我們可能參與的不是DeFi,我們參與的是一個時代。DeFi行情發展到現在這個地步,還有很多人抱著抵觸心理,覺得是泡沫。特斯拉市盈率1000倍,市值超過主流傳統車企總和,是泡沫么?醬香科技茅臺市值超過工商銀行,是泡沫嗎?這些人,你給他講道理是沒用的,唯有“漲服”。

普華資本蔣純:區塊鏈還在嬰兒期,談成人后的事情為時太早:26日,2018全球區塊鏈(杭州)高峰論壇上,普華資本合伙人蔣純表示:區塊鏈盡管顯現出了潛力,但是還是一個嬰兒,我們這里只是談論成人以后的成就,這個事情現在為時太早。[2018/3/26]

躬身入局,抓緊搞錢

這輪DeFi牛市會幣2017年的ICO牛市更猛烈,2017的ICO熱潮更像2000年的互聯網泡沫,只有概念沒有大規模實際應用。互聯網泡沫破滅之后幾年,電子商務、搜索引擎、社交網絡等等迅速興起,帶來了互聯網公司的價格重新發現。ICO泡沫破滅之后幾年,BTC價值存儲和ETH上DeFi應用正在走向主流,帶來了加密貨幣的價格重新發現。

國中創投賈巍:區塊鏈領域技術還不成熟,應用層面還在探索:證券時報發文《區塊鏈是真火還是虛火?有投資人說95%項目處在幻想階段》,文章援引了國中創投合伙人賈巍的觀點:“目前區塊鏈領域就技術而言還不成熟,分布式計算本身會帶來算力的耗費和效率的降低,所以很多技術從業者也希望從事分布式計算的同時提高整個IT架構的效率,應用層面就更早了,所以還在探索。”[2018/3/18]

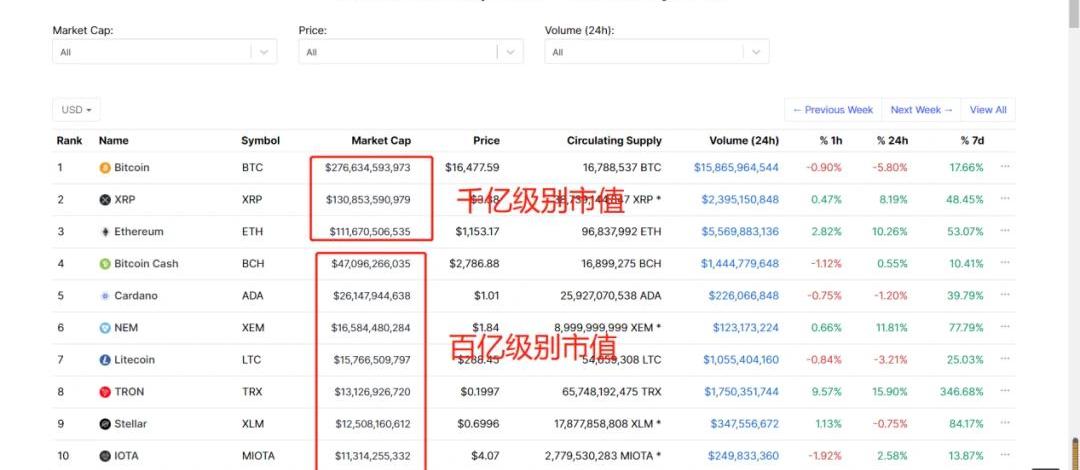

在2017年大牛市,TOP10項目流通市值全部在千億級別。那些現在看起來十分滑稽的ICO代幣更是創造了百倍、千倍的暴富神話。經過4年的發展,以太坊生態空前繁榮,“DeFi牛”已經到來。DeFi讓區塊鏈不僅可用,而且可以賺錢。如果你愿意承擔無常損失帶來的風險,你可以把自己的資產存入DEX協議提供流動性,年化收益80%以上。如果你追求穩定,你也可以把資產換成USDC存入抵押借款平臺,年化收益也可以在10%以上,比放在銀行香多了。更何況,在全球大放水的寬松環境下,中美股市核心資產都在飛漲,幣圈同樣會享受全球大放水帶來的紅利。

目前,幣圈TOP10項目中,市值在千億級別的只有兩個,百億級別的只有6個,相比2017年牛市程度差遠了。

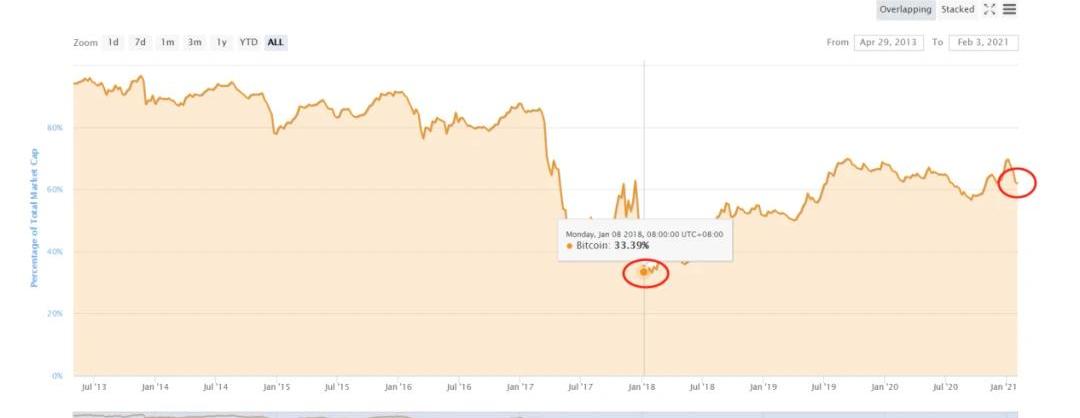

同時,比特幣在2017年牛市高點的市值占比在33%左右,而現在這個數值是60%左右。還有一點,當前國人還很克制,沒有出現2017年ICO熱潮那樣的瘋狂場面。因此,這輪牛市剛剛開始,而我們要做的,就是躬身入局,抓緊搞錢。穩健的可以拿著比特幣和以太坊,激進的可以在二級市場買入DeFi藍籌。這個時間窗口估計會在今年底關閉,記得在潮水退去前及時撤離。

Tags:DEFIDEFEFI比特幣nSights DeFi TraderOrigen DEFI去中心化金融defi是干什么的比特幣今日價格今天

馬斯克喊單,恐怖如斯。 北京時間今天下午五點左右,馬斯克突然將推特主頁簡介部分變為Bitcoin即比特幣.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,Odaily星球日報經授權轉載。加拿大4所頂尖大學已經向加拿大央行提交了新的研究報告,主要圍繞央行數字貨幣的開發,報告強調了這一領域正在進行的創新.

1900/1/1 0:00:00編者按:本文來自風火輪社區,作者:佩佩,Odaily星球日報經授權轉載。大家好,我是佩佩,年前最后一篇,閑聊對這兩天市場的一些想法吧.

1900/1/1 0:00:00比特幣市場 本周比特幣走出了前周的低迷態勢。在埃隆馬斯克等一眾硅谷新興勢力的瘋狂安利下,比特幣開啟了反彈向上的趨勢,自32200美元持續回升,最高觸及41000美元,隨后在周末回落至37400美.

1900/1/1 0:00:00今天聊聊“高拋低吸”的問題,有人說:假如一個幣一天漲幅超過30%甚至更多,接下來大概率會回調下跌,那先賣掉低點再接回來,這不是很好嗎?我相信很多人在二級市場都有過上面這樣的想法.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:ANDREYSHEVCHENKO,Odaily星球日報經授權轉載.

1900/1/1 0:00:00