BTC/HKD+1.47%

BTC/HKD+1.47% ETH/HKD+1.38%

ETH/HKD+1.38% LTC/HKD+0.31%

LTC/HKD+0.31% ADA/HKD+0.87%

ADA/HKD+0.87% SOL/HKD+2.76%

SOL/HKD+2.76% XRP/HKD+0.19%

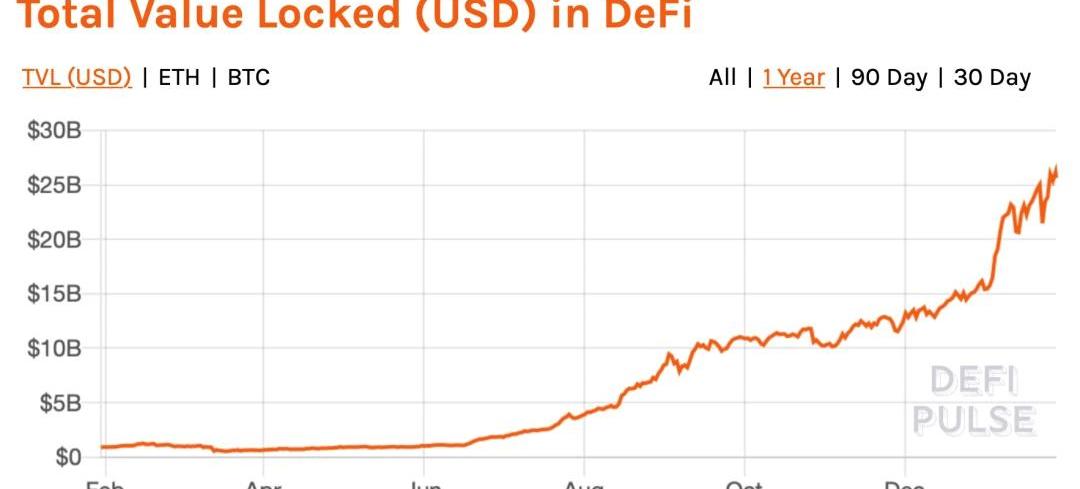

XRP/HKD+0.19%本文作者為NewBloc策略分析師Barry,5年外匯黃金市場交易經歷。在1月19號,ETH創出了1440美元的記錄,同時在以太坊鏈上的DeFi項目也受到了市場上的青睞。自2020年5月以來,圍繞DeFi的話題正不斷增加,在不到1年的時間里資產在DeFi中的總鎖倉價值,足足翻了25倍,其火爆程度令人驚嘆。

我們認為,DeFi持續受到市場上的關注,是由于以下原因所產生:1、落地應用:DeFi的建立之初就是為了解決傳統金融的弊端而誕生的,將中介信任轉移到機器上,從而為金融借貸降低成本,打破信貸機構和中央銀行的壟斷地位;2、門檻低利率高:多數DeFi項目的參與門檻較低,且由于有時出借方和借方一端需求較少,故會產生較高利率來吸引投資者向其中一方存幣,最終成為LP;3、DeFi的低成本化:雖然從短周期來看,購入一臺自動販賣機的成本,要比雇傭員工產生的人工工成本高上不少,但從長周期來看,這一塊的人工成本消耗無疑會逐步降低的,而機器的效率會保持高位。若我們把數字貨幣當做一種交易媒介,根據歷史推演,可以得出金融是經濟的加速器結論,杠桿的使用,有助于經濟有放大效應,但同時也會在經濟蕭條中,讓經濟加速向下跌落。如果加密貨幣市場,僅僅是通過挖礦來獲得代幣,當代幣價格上升時礦機價格也會上漲,最終導致全網算力上升、挖礦難度增加,而對于抗通脹的比特幣來講,這類每4年減產一次,會讓礦工感覺到其成本是不言而喻的,當代幣價格下跌時,礦工的挖礦風險也會逐日增加。隨著數字貨幣發展到今天,其規模已經足夠龐大,對于市場而言比特幣與山寨幣,其流動性與市場認可度有著極大的差別,代幣與代幣間的融資需求與日俱增,而DeFi作為加密貨幣市場的金融系統,其需求自然會出現井噴式增長。以簡單的比喻為例,隨著全球經濟一體化的今天,各個國家和地區都發揮了自己的相對優勢來進行交易,例如可以簡單地把澳大利亞看成原材料國,中國看成消費大國,歐美看成研發大國,不同的幣種背后有著不同的經濟結構。特別提款權的分配,可以在提供流動性和補充成員國官方儲備方面發揮作用,在金融危機期間,基金組織向成員國2019年的分配總額達到了1826億美元,特別提款權就是一個例子。其價值在于鏈接著不同分工的國家,為其提供流動性,并保持其幣值的穩定性,降低幣值大幅波動為經濟帶來的風險。對于加密貨幣市場而言,DeFi會扛起類似的使命,其意義在于穩定不同代幣之間的大幅波動風險。AAVE

Newland上線MDX-MDX/HT流動性挖礦:據官方消息,Newland現已上線MDX/HT流動性挖礦,此前,Newland聚合挖礦已上線MDEX、LAVAswap、Sushi在內的12個LP。

據悉,Newland是火幣礦池基于Heco鏈發行的HPT Finance系列產品,旨在打造一個跨生態、一站式的聚合挖礦入口,賦能HPT價值發展。[2021/5/8 21:38:21]

對于金融市場而言,流動性可以視作穩定性的重要參考指標,而目前Aave流動性池資金規模就已經超過33億美元,就流動性而言AAVE在DeFi中具有一定的優勢,但是目前DeFi項目基本上都是偏向以抵押貸款為經營,當市場規模較小時抵押貸款確實可以規避掉不少風險,使得項目能繼續做大規模,但是今天的DeFi市場已經具備了一定的規模,對于市場份額而言,繼續抵押貸款的模式似乎會錯失更多的市場份額。從博弈的角度來說,當市場規模大到可以足夠覆蓋信用風險時,無抵押貸款將大大提高資本效率。對于借方來說,抵押信用并不是憑空創造的,而是基于OpenLaw確保基于信貸的貸款得到償還,而每個信用委托都會創建一個基于智能合約的信用委托金庫,這個金庫是建立在Aave之上的債務包裝器。該金庫允許用戶設置不同的委托參數,包括借款人可以提取哪種貨幣,利率公式,以及最重要的信用限額。通過OpenLaw,所有這些參數都是通過Karen和Chad設置的可編程法律協議來選擇的,讓Chad可以自由地簡單提取資金。信用委托的資金來源有兩個方面,一個是同行之間的信任,另一個是智能合約的信任。AAVE的經濟模型

ZG.COM “NEW+”打新計劃第17期項目DFM申購8月28日10:00開啟:據ZG.COM官網公告,“NEW+”打新計劃第17期項目DFM于8月28日10:00-12:00期間進行申購,用戶可使用ZGF自由選擇申購份數,每份100 ZGF,需扣除申購資金,申購當天13:00前分配完畢,沒有鎖倉模式。

DFM為ZG.COM星辰計劃首期投票上幣項目,將于8月28日16:00上線ZG.COM,目前已開放充提。DFM(Decentralized Forecast Market)基于defi概念產生,是一個基于以太坊的分布式、移動社交類預測市場平臺。DFM利用預言機智能合約技術使得平臺可以和鏈外數據進行無障礙交流,從而達到市場預測及去中心化交易等功能。[2020/8/27]

1.新代幣的發行與舊代幣的置換2.啟動一個安全模塊SM3.引入安全和生態激勵措施來驅動協議的發展4.發布了一個授予Aave持有者決定權的治理框架5.治理定義了一套供Aave協議以及資金市場遵守的政策6.引入了用于將來協議升級的Aave改進提案AAVE獎勵機制在Aave中,兩個獎勵機制都是通過挖礦的形式來獲得,一個是安全保障激勵機制和生態激勵機制。AAVE的挖礦途徑有三種:1、向安全池質押AAVE2、在AAVE平臺進行借貸3、在Balancer提供AAVE/ETH流動性做市1、向安全池質押AAVEAAVE的安全模塊SM,其運行機制是通過資金質押來做擔保,解決貸款過程中可能出現的資不抵貸問題,其中質押的資金就是AAVE,用戶可以通過質押AAVE到SM池中獲取AAVE代幣獎勵和協議使用費比例。2、在Balancer提供AAVE/ETH流動性做市以AAVE/ETH兩種代幣搭配的方式,放入Balancer平臺參與流動性做市,獲取BAL和交易手續費分成。3、在AAVE平臺進行借貸在AAVE平臺進行借貸,由生態激勵池提供獎勵。展望未來

Newsbtc分析師:ETC價格在16美元上方有上行空間:據Newsbtc分析,ETC的價格處于看漲趨勢中,ETC/USD目前已經在15.80美元上方交易。ETC價格在16美元上方有一個不錯的上行空間,ETC/USD賣出的高位則是在17.01美元,ETC下跌的支撐位為16.60美元。[2018/4/17]

隨著加密貨幣市場的發展越來越完備,代幣之間的融通需求也就越來越大,而在DeFi中敢于創新的AAVE自然受到了市場的青睞。對于投資人來說,控制風險固然重要,但鑒于當前市場仍然是增量市場,因此率先搶占份額是待市場成熟前必須要做的事情。

北美電子零售商Newegg宣布接受比特幣支付:周三,北美領先的專注科技的電子零售商Newegg宣布,該公司正在為加拿大的客戶提供支付比特幣的選擇,理由是該公司提高了對加密貨幣的主流意識。[2018/3/30]

據行情數據統計,AAVE近3月漲幅已經高達623.32%,遠遠超過了BTC、ETH等主流幣,加密資產市值排名已經沖進到了全球第15名,其市場認可程度顯而易見。隨著DeFi生態逐漸完善,用創新模式來搶占市場份額的優勢也將逐漸顯現,AAVE未來或將是DeFi中的龍頭。

2021年才過去20多天,按照傳統市場的標準,加密貨幣市場經歷了一場等同于數年的價格波動。盡管這幾周波動很大,但大型加密貨幣資產中開始出現了一些清晰的模式.

1900/1/1 0:00:00昨天行情是一個白天一路下跌、到了晚上也下跌、直到半夜十二點才開始反彈的過程,具體過程即從早上的36300美元附近,一直跌至晚上的33300美元.

1900/1/1 0:00:00作者|秦曉峰編輯|郝方舟出品|Odaily星球日報 過去四個月,比特幣接連突破兩萬、三萬、四萬美元大關,加密投資者紛紛高喊著「區塊鏈革命」。與幣圈的狂歡不同,鏈圈卻顯得風平浪靜,波瀾不驚.

1900/1/1 0:00:00編者按:本文來自EOSCannon,Odaily星球日報經授權轉載。對沖基金Arca首席投資官JeffDorman更新Twitter表示他對EOS的看好.

1900/1/1 0:00:00編者按:本文來自萌眼財經,Odaily星球日報經授權轉載。概要1)比特幣參與犯罪的次數正在降低。2)加密追蹤技術越來越好,揭示了一個不那么險惡的世界.

1900/1/1 0:00:00在過去的6個月里,比特幣又開啟新一輪的上升渠道,比特幣的價格不斷創造新高,比特幣又重新回到主流視野.

1900/1/1 0:00:00