BTC/HKD-4.07%

BTC/HKD-4.07% ETH/HKD-5.39%

ETH/HKD-5.39% LTC/HKD-3.71%

LTC/HKD-3.71% ADA/HKD-7.09%

ADA/HKD-7.09% SOL/HKD-11.11%

SOL/HKD-11.11% XRP/HKD-6.39%

XRP/HKD-6.39%本文旨在思考一種簡單的操作方法,可以在持有加密資產的時候,依然可以有流動資金。不少DeFi玩家都熟悉這種策略,只是具體而通俗的介紹太少了。今天我們簡單講一下DeFi借貸的基本操作。為什么拿不住幣?

都知道比特幣、ETH會漲,但是為什么無法長期屯幣?答案很簡單:因為你缺錢或者說你有要著急用的錢,這是沒有辦法的事情。無論是富人還是窮人都有需要周轉的時候,這時候賣幣已經是沒有辦法的事情。我們回頭看一下行情。

火幣集團COO朱嘉偉:DeFi和中心化金融本身并不矛盾,兩種形態有不同的存在價值:8月12日下午,火幣以新基建浪潮下區塊鏈的新機遇為主題,在上海舉辦了2020年季度策略會。會議現場,火幣集團COO朱嘉偉表示:DeFi的爆發引發了中心化金融和去中心化金融的討論,從短期來看,這兩種形態的存在都是有理由和價值的。去中心化的DeFi更適用于簡單的場景,包括質押借貸、算法衍生品等;而中心化金融對需要人服務的場景更友好。

DeFi和中心化本身并不矛盾,未來DeFi會作為自動化執行的基礎,DeFi本身是自動化的,更適合和程序打交道,這些程序很可能是是中心化金融中的人來寫出來的。而中心化金融能提供更多人的服務,處理復雜的邏輯和風險,對普通人交互會友好一些。

朱嘉偉表示:“今年我們組建了DeFi實驗室,準備投入近千萬美金參與全球DeFi發展,希望可以為全球DeFi生態的建設做出貢獻。”[2020/8/12]

2020年12月1日到12月11日,比特幣從19888美金跌到12月11日低點17570美金,約10天時間一直震蕩著跌下去。當時的論點如下:西方的圣誕節快到了,很多人認為行情短期之內不會開始行情下跌,正好還是2018年比特幣的前高位置,這里很難突破。所以選擇全部跑了空倉的人不在少數。這一空,就空了一個小牛市翻倍的機會。后來比特幣和以太坊等主流幣種的漲幅,大家也都看到了。舉個例子,2020年圣誕節前,你想屯幣,但是過節呢要給女友買禮物,沒有錢了,那就先存入借貸平臺,然后借出來一些穩定幣花著唄,下個月收入過來,再填補上,這樣手上的幣不會少,卻有了流動資金的使用——當然,這里開個玩笑:機構是不是也是這么操作的?圣誕節要用錢,不賣幣,用DeFi貸出來錢先用著,反正利息低。所以,2020年的圣誕節比特幣就沒有大家預期的回調。如果需要錢,如果不想動比特幣和以太坊,那么DeFi借貸是可以使用的很好的工具。DeFi借貸的基本用法

Bitfly官方:只要DeFi保持盈利 Gas價格就不會很快下降:7月24日,Bitfly(Ethermine礦池母公司)官方發推稱,以太坊網絡目前正在經歷Gas費用漲至100 Gwei以上的階段。大部分區塊都包含DeFi和智能合約的交互。只要DeFi保持盈利,Gas價格就不會很快下降。[2020/7/24]

2020年,由Compound發起了流動性挖礦,本質上以平臺幣補貼了借貸的利息。和傳統金融不同的是存入資產也有利息。因為加密資產有貨幣和資產兩種屬性。你有一套房子,價值假如市面上掛牌銷售價格是1000萬,現在做生意需要用錢,抵押給銀行,然后取出來500萬,傳統情況下最多也就能取這么多錢,而且銀行對你資產的估值和市場有所不同,你賣房子1000萬,銀行相關評估機構對你的房子估值只有700-800萬,取出來的時候按照65%,也就500萬左右。然后就是每個月還錢。存入的房子本身并不會有給你的利息,你借的錢有利息。DeFi借貸,你存入BTC本身就有利息,借出來也有利息,利息之差可以認為是平臺的利潤。

CakeDeFi聯合創始人:包括比特幣在內的投資組合3月中下跌5.9% 但年初至今上漲4.1%:CakeDeFi聯合創始人Julian Hosp發推稱,一個由股票、債券、黃金、大宗商品和比特幣組成的多元化投資組合在今年3月中旬最糟糕的時候只下跌了5.9%,而年初至今上漲了4.1%。當你的資產連續幾個小時表現不佳時,考慮一下這一點。[2020/4/30]

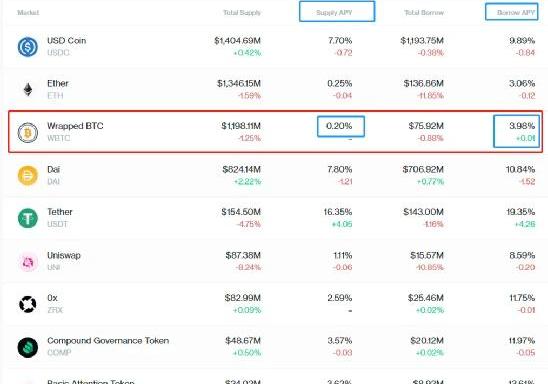

上圖來自Compound,可以看到如果你存入比特幣年化收益0.2%,如果借出來年化3.98%,不同的平臺和幣種給出的借貸抵押不同,從60-80%不等,意思就是說你存進去100萬,取出來60-80萬是可以的。這個借貸利息確實很低,借入資產的利息可以抵消貸出資產的利息。當然,借貸還有平臺幣的獎勵,這部分很多時候會大于你借款所需支付的利息,也就是說,借錢還有錢賺——這對于我們不是最關鍵的部分。最關鍵的部分是通過這樣的DeFi借貸,我確實可以使手上有更多的低成本流動資金。可以對比多個借貸平臺,如MakerDao、如火幣生態鏈HECO上的Lendhub、幣安智能鏈上的借貸平臺等等都可以,進行借貸操作。當然對于不同的平臺和鏈也需要考慮一下gas費。如果是短期周轉,或者是短期挖礦的穩定盈利機會,這邊借貸不需要太多利息,我就挖一星期,那就直接貸出來一部分資金進行操作就好了。如存入Compound1個比特幣,現在我需要參與挖礦,比如有個DAI-USDC的池子收益非常高,那就貸出來穩定幣,去參與挖礦。挖礦三天或者三個月之后,把錢還一下即可。一般情況下,為了防止市場波動帶來的本金清算,借款金額可以是存入資金總額的1/3到1/2這個區間,這種操作方法短期內比較保險。借貸屯幣這個策略使用有如下幾個因素:行情波動不是很大,比如30-50%以內的價格波動;借出的錢能夠高效地利用。需要穩健,包括更好的池子,或者投資;借出的時間不是很長;你確實想長久持有某一個或者幾個加密資產,而需要資金周轉;不要太看重借貸挖礦的平臺幣收益,回歸借貸的本質,挖礦收益當然好,但不用太看重。所以,對于想要屯幣,卻又需要錢參與新的項目、新的池子的朋友可以使用DeFi借貸的方法,增加資產的利用率,增加手上的流動資金。

動態 | DeFi項目鎖倉價值8.7億美元,過去一周環比減少2.26%:據DAppTotal.com DeFi專題頁面數據顯示:截至目前,已統計的34個DeFi項目共計鎖倉資金達8.7億美元,其中Maker鎖倉3.13億美元,占比36.02%,排名第一位;EOSREX鎖倉1.88億美元,占比21.68%,排名第二位;排名第三位的是Edgeware鎖倉1.04億美元,占比11.95%;Compound,Synthetix、dYdX、Nuo等其他DeFi類應用共占比30.35%。截至目前,ETH鎖倉總量達380萬,占ETH市場總流通量的3.49%,EOS鎖倉總量達7,889萬個,占EOS市場總流通量的7.57%。過去一周,整體而言:1、ETH鎖倉新增11萬枚,DeFi抵押借貸需求在持續攀升;2、EOS主網仍處于擁堵狀態,EOSREX可租賃EOS嚴重緊缺(租賃比達峰值83.3%);3、DeFi項目鎖倉價值較上周環比減少2.26%。[2019/12/23]

Tags:DEFIDEFEFI比特幣defi幣價格漲跌原理99DEFI幣World of Defish比特幣今日行情實時價格走勢圖

本文系ChainHillCapital管理合伙人Carrie撰寫,未經授權嚴禁轉載,轉載請參照“ChainHillCapital仟峰資本”公眾號《轉載須知》鏈接.

1900/1/1 0:00:00編者按:本文來自區塊律動BlockBeats,Odaily星球日報經授權轉載。本文作者不是行業深度用戶,而是一位初創公司的創始人。在文中所說的深入研究前甚至不了解合約交易.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:SiamakMasnavi,編譯:灑脫喜,星球日報經授權發布.

1900/1/1 0:00:00比特幣是在金融危機之后,中本聰出于對中心化貨幣美元的缺陷的不信任提出的去中心化區塊鏈貨幣。從2009年至今歷經12年之久,就像主流金融機構富國銀行所說的那樣,像比特幣這樣一個持續發展的12年的現.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,星球日報經授權發布。「看球,不玩球星卡,你說這東西也能收藏?有點意思......」當我在身邊好幾個球友那得到了相似的答案后,好像搞明白了NBATopSho.

1900/1/1 0:00:00本文來自U.Today,作者:YuriMolchanOdaily星球日報譯者|余順遂研究人員LeonidasHadjiloizou透露.

1900/1/1 0:00:00