BTC/HKD+0.03%

BTC/HKD+0.03% ETH/HKD-0.49%

ETH/HKD-0.49% LTC/HKD-0.36%

LTC/HKD-0.36% ADA/HKD-0.23%

ADA/HKD-0.23% SOL/HKD+1.17%

SOL/HKD+1.17% XRP/HKD-0.72%

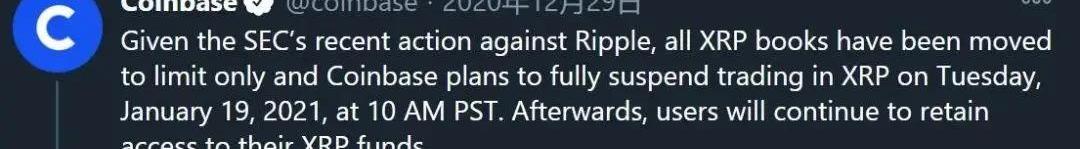

XRP/HKD-0.72%編者按:本文來自白話區塊鏈,作者:一棵楊樹,Odaily星球日報經授權轉載。12月29日,市場上傳聞已久的消息終于塵埃落定,Coinbase官宣將于2021年1月20日起暫停XRP交易。

至此,在SEC的大棒揮舞之下,已經有Coinbase、Bitstamp、幣安美國站(BinanceUS)等主流交易平臺相繼宣布將下架XRP交易,XRP似乎進入艱難時刻。被SEC盯上的XRP,下架潮洶涌而來

多米諾骨牌效應還在持續中,這一切的風暴都起始于12月22日,SEC起訴Ripple及其高管違反證券法——非法發行證券。自2013年以來,在未注冊的發行中出售了超過146億枚瑞波幣,價值13.8億美元,卻未曾在SEC注冊。雖然還沒有進入訴訟階段,但SEC的調查對市場來說肯定是明確的利空,Ripple對此倒也反應強硬。其針對美國證券交易委員會,對其提起的訴訟發表聲明稱,將在幾周之內作出回應以解決未經證實的指控:將在法庭上進行辯護,以最終使美國加密貨幣行業更加清晰。SEC的這一行動不僅與Ripple有關,而且是對美國整個加密行業的攻擊,影響了無數與公司沒有聯系的XRP散戶持有者,給市場帶來了更多的不確定因素。即便SEC起訴Ripple違規出售XRP,并獲利的首次審前會議將定于2021年2月22日舉行,但事件仍在不斷發酵,Coinbase甚至因“非法”銷售XRP遭客戶集體訴訟。也正是受此影響,Coinbase、Bitstamp、幣安美國站(BinanceUS)等主流交易平臺,相繼宣布將下架XRP交易,BitwiseAssetManagement的Bitwise10加密指數基金等加密總產管理,公司也已清算其XRP頭寸。

2022年共有17個2010年的早期比特幣區塊獎勵被花費:1月3日消息,據Bitcoin.com統計數據顯示,2020年和2021年早期比特幣區塊獎勵的支出創歷史新高,但2022年活動放緩。其中2020年、2021年花費了20個2010年的早期區塊獎勵(1000枚比特幣),

然而在2022年中,2010年的早期區塊獎勵只花掉了17個(850枚比特幣),此外2022年3月10日一個實體移動了自2010年以來一直處于休眠狀態的489.091枚比特幣;2022年4月2009年的5個區塊獎勵也被花掉了,這也是自2020年以來首次有2009年的區塊獎勵被花掉。[2023/1/3 22:22:16]

未來如果SEC和Ripple之間的“戰爭”持續下去,勢必會有更多的交易平臺下架XRP,所以二級市場層面XRP從前期高點一路下跌,一度跌破0.2美元,一副大勢已去的姿態。那么,被SEC盯上之后,就真的無解了么?XRP不是第一個,也注定不會是最后一個

Binance、FTX等25家加密公司入圍CB Insights 2022 Fintech 250榜單:10月9日消息,CB Insights公布了第五屆年度金融科技250強的獲獎者,即全球250家最有前途的私營金融科技公司名單,其中加密行業有25家公司入圍(含支付行業的Ripple),包括Binance、FTX、Kucoin等加密交易平臺,Nansen等鏈上數據分析平臺,以及MoonPay等NFT支付公司。[2022/10/9 12:50:40]

其實在諸多數字貨幣項目里,被SEC盯上的,XRP不是第一個,也注定不會是最后一個。最為大家熟悉的,無疑就是去年的EOS事件,不過同樣是被SEC盯上,但與XRP最終被多家交易平臺陸續下架的糟糕情況不同,EOS采取了身段極為靈活的處置方式,讓問題在還沒有大規模發酵之前就被平息了。2019年9月23日,SEC與Block.one達成和解,Block.one同意通過支付2400萬美元的民事罰款,來解決SEC對其進行未經注冊的Token融資發行的指控,同時授予了其對未來業務的重要豁免權。這不僅意味著Block.one,及EOS在合規化的路上,畫上了圓滿的句號,高懸的政策“達摩克里斯之劍”也暫時得以解除,更從另一個角度為一眾陷入類似指控困境的項目提供了思路——態度積極,認罰過關。Tezos對此做了另一次確認,2020年3月23日,Tezos宣布其在長達兩年的法庭之戰后,選擇以2000萬美元解決面臨的訴訟問題。作為史上第一個、也是EOS之前規模最大的一次公開Token融資項目,Tezos在2017年秋季通過了轟動一時的,首次Token融資發行,實現了2.32億美元的收入。

數據:2021年,機構加密托管公司融資超30億美元:12月26日消息,據The Block Research數據顯示,專注機構市場的加密托管公司在2021年經歷了資金的顯著增長,2021年這些公司融資超30億美元,主要代表如Anchorage融資3.5億美元融資、Ledger融資3.8億美元融資、Fireblocks融資3.1億美元融資以及Copper融資5000萬美元。

The Block表示,到2022年,對數字資產托管的投資可能會以增強的服務產品和持續創新數字資產托管技術的形式取得成果。隨著BBVA、紐約梅隆銀行和美國銀行等傳統金融機構直接或通過與現有托管人合作,進入或擴展其數字資產產品,加密托管行業將繼續增長。(the block)[2021/12/26 8:05:21]

聲音 | 觀點:減半或將導致BTC價格在整個2020年保持在相對較高的水平:數字貨幣和區塊鏈技術投資機構Pantera Capital合伙人Paul Veradittakit談到了一些市場波動、監管之爭、金融丑聞、參議院聽證會,以及2019年撼動區塊鏈和加密貨幣領域的更多爭議,他對2020年做出了預測。他表示,Facebook的Libra將就監管問題和數據隱私展開大量討論。Veradittakit說:“Libra項目負責人大衛·馬庫斯(David Marcus)已針對美國參議院的質疑作證,對Facebook數據丑聞的持續批評將凸顯出Libra / Calibra這樣的平臺的強大功能和必要的改進。” 此外,在談到比特幣將在2020年減半的問題時,Veradittakit表示,減半可能會“在比特幣市場上創造一個巨大的牛市”。他補充說,減半可能會導致BTC的價格在整個2020年保持在相對較高的水平。(AMBCrypto)[2020/1/5]

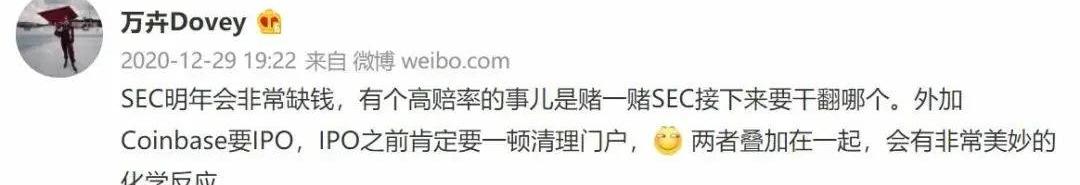

“SEC明年會非常缺錢”,EOS、Tezos的“花錢買平安”似乎也應證了SEC的執法思路——項目方的歷史融資等行為,存在法律上的監管把柄,基本上市場都有共識。只要出手多可以一擊必中,同時一旦選擇出手,也必是可以重罰的知名項目。所以“創始人賣Token成首富”的Ripple,似乎被盯上的邏輯也就說得通了。從這個角度講,目前市場上同時滿足“有問題+有錢”的項目,似乎也并不太多,誰會成為SEC的下一個狩獵對象?也就在最近,SEC向加密對沖基金VirgilCapital下達資產凍結令,指控基金創始人Qin誤導投資者,將他們的錢投資于一種加密交易算法,該算法從交易平臺之間的價格差異中獲利,該交易算法用于RenVM“暗節點”網絡碎片化處理跨鏈交易訂單。SEC大棒揮舞之下,2021年注定還會有更多的項目方被盯上,也注定會有不少“周瑜打黃蓋”的戲碼重復上演。“監管”區塊鏈

聲音 | 加拿大央行行長:加拿大央行將于2020年初更多探討數字貨幣等新興技術:據福布斯12月24日消息,加拿大央行(Bank of Canada)行長Stephen Poloz近日在年終演講中談到數字化影響和貨幣未來。在此背景下,Stephen Poloz指出,包括比特幣和穩定幣應用在內的新興支付技術,是一個持續的研究領域。從各方面考慮,加拿大央行是否認為有必要發行一種數字貨幣來替代現金,這是一個公開的問題。然而,貨幣世界正在飛速發展,所以加拿大央行需要制定計劃來應對任何突發事件,央行將在2020年初對此發表更多看法。他表示,因為這些技術可能是全球性的,它們正在吸引各國央行和其他監管機構的注意力。[2019/12/25]

不過,對和監管打交道搞“拉鋸戰”而言,Tether無疑是經驗豐富且“戰績尚佳”的“老前輩”了。作為“加密世界最大的一只灰犀牛之一”,2017年Tether就收到了美國商品期貨交易委員會的傳票,但其并沒有停止發行新的USDT。后續紐約總檢察長辦公室拿出實際的調查結果,稱Bitfinex利用Tether為自己提供貸款,以掩蓋其8.5億美元的財務漏洞,但USDT依舊是“增發、增發、增發”。

即便遭遇了2018年10月15日,那次“空倉也被割”的信任危機,USDT也依然憑借“大而不能倒”的姿態活了下來,甚至2020年瘋狂增發,進一步與市場深度綁定。12月30日,加密數據網站CryptoQuantCEO就表示,如果SEC的下一個目標是Tether,那么將給本輪牛市帶來嚴重打擊。目前市場嚴重依賴USDT,在這種背景下,最近大火的算法穩定幣似乎提供了另一種思路:類似USDT這類抵押錨定模式的穩定幣,終歸還是依賴中心化的發行方。這就注定了其在監管面前的脆弱性,對去中心化屬性的加密市場而言,可以在一定程度上去“監管”的穩定幣也慢慢成為剛需。而算法穩定幣相比于傳統USDT、USDC、DAI等不同類型的幾代穩定幣,最大的區別就在于,其完全拋棄了抵押錨定模式,而只是通過市場供需關系建立貨幣體系,沒有具體的中心化發行方。也正因如此,算法穩定幣在“去監管”角度可能也代表了一種特定的市場需求——在USDT等目前占據的主流市場之外,長尾效應下逐步蠶食空出來的市場份額。不過像ESD當下也只有不到4億美元市值,總體算法穩定幣的市值都很小,還只是小眾的試驗,能否真正挑戰中心化發行的穩定幣,仍未可知。小結

加密數字貨幣項目作為一種附帶金融屬性的技術創新,得益于其自身無許可、高流動性等特點,從投資角度而言本身就是高風險的行為。但截至目前,說實話整個市場仍是一片亂象叢生的草莽狀態,對項目的甄別、投資完全是“賭大小”式的博弈——不止項目愿景自由發揮,連后續開發實現進度也都幾乎看項目方的“人品”,沒有有效的監督制約。這也是行業跑路、騙局亂象叢生的根本原因。不過在早期其實可以理解,畢竟很多顛覆性的創新早期都是游走在灰色邊緣。而加密數字貨幣市場和區塊鏈將來要進一步體量膨脹,得到更大范圍的認可和參與,那一定程度的監管和規范也是早晚的事,“監管”區塊鏈,未來可能會成為常態。

編譯|秦曉峰編輯|郝方舟出品|Odaily星球日報 當前DeFi市場真正的痛點,其實是各類加密資產的流通存在較高壁壘,阻礙了資產自由流動以及公鏈交互.

1900/1/1 0:00:00據成都鏈安安全輿情監控數據顯示:2020年12月,據不完全統計,整個區塊鏈生態共發生31起較為典型的安全事件。經成都鏈安·安全實驗室評級,12月整體風險評級為,需整個行業生態參與方引起重視.

1900/1/1 0:00:00自金融危機開始以來,許多傳統金融系統的做法受到質疑,低收入人群越來越難獲得信貸,中等收入人群的儲蓄資金和養老保險正在被大銀行侵蝕,收入最高的階層則面臨著更嚴苛的監管.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,星球日報經授權發布。信息來源:NickChong,HexCapital分析師;JosephYoung編譯:以太男孩TwitterID為@n2ckchong.

1900/1/1 0:00:00自去年12月份以來,比特幣一路勢如破竹般的上漲徹底激發了圈內人的情緒和圈外人的關注。比特幣連創新高,從沖破19000美元一直到昨天最高漲到34000美元,在這一路凌冽的漲勢中幾乎沒有遇到什么障礙.

1900/1/1 0:00:00編者按:本文來自IPFS原力區,作者:招寶,星球日報經授權發布。下沉,是一個耳熟能詳的詞匯。像是我們在討論拼多多巨大的發展潛力的時候會頻繁提到下沉市場.

1900/1/1 0:00:00