BTC/HKD-0.29%

BTC/HKD-0.29% ETH/HKD-2.08%

ETH/HKD-2.08% LTC/HKD-3.28%

LTC/HKD-3.28% ADA/HKD-1.4%

ADA/HKD-1.4% SOL/HKD-2.83%

SOL/HKD-2.83% XRP/HKD-1.72%

XRP/HKD-1.72%MXC抹茶內容中心出品文/吳鹽、苗苗、戈多Godot一、USDT增發頻繁,增發金額環比上漲700%

隨著加密行情的急速動蕩,穩定幣在2020年的增發與銷毀頻繁發生。尤其在市場行情波動最為激烈的3月份,增發與銷毀次數最多,增發數額也在該月份達到最高。以USDT為例,根據tokenview鏈上數據,截止2020年12月7日,USDT總共增發6892次,增發總金額為196.7億美元。其中2020年共增發3466次,占增發總次數的50.29%;增發總額為155.63億美元,占增發總金額的79.12%,相比2019年增發總額環比上漲7倍。于此同時,穩定幣整體市值也從3月份開始不斷激增。根據stablecoinindex數據,截止12月7日,穩定幣總市值已突破234億美元。

本文認為,導致穩定幣增發和市值增長的原因主要有四個:1.年初,加密市場出現暴跌行情,投資者在恐慌情緒下將風險資產換成避險資產,導致資金逃入穩定幣,推高了對穩定幣的市場需求。彼時,穩定幣USDT的市值從3月底的46億美元增加到5月份的88億美元,翻了一番,增長了191%。2.在市場下跌后,部分仍對BTC等加密資產持有信心的投資者回來抄底,以及部分機構交易者在期貨和現貨差價最大時回來套利,共同增加了對穩定幣的流動性要求。為應對穩定幣的流動性需求,增發成為最快手段,導致穩定幣整體市值不斷增長。3.8月至12月,DeFi流動性挖礦和BTC牛市掀起行業熱潮,抵押衍生品受歡迎程度激增,帶動主流幣價格上漲,看漲情緒涌動,場外資金攜帶現金儲備涌向穩定幣,以便在適當時機快速入場。導致穩定幣流動性增加。4.在全球資產深陷流動性危機的背景下,被稱為數字美元的穩定幣承載了一定的流動性需求,吸引圈外資金流入。同時,在全球面臨新冠病危機的背景下,跨境支付、匯款、轉賬成本變高,為跨境支付提供便利性的穩定幣吸引了部分圈外資金。增發作為“量化寬松”手段,一邊可以解決流動性問題一邊可以降低場外溢價率,將穩定幣保持在于美元1:1比率上。最終導致穩定幣整體市值上升,尤其在幣價急速波動的背景下,穩定幣市值上漲幅度尤為亮眼。二、機構偏愛DeFi動作不斷,對沖基金收益率高達441%

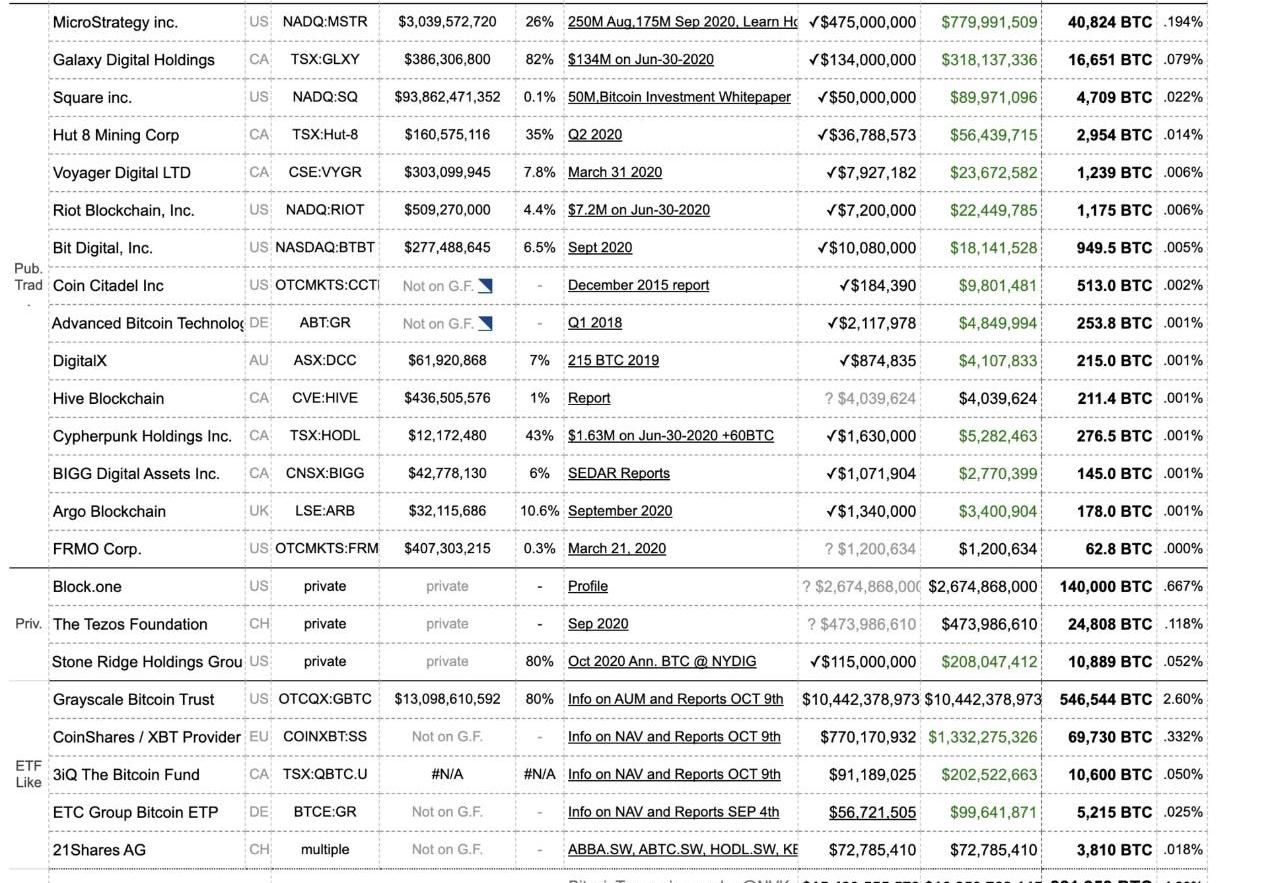

2020年以來,投資機構和上市公司加快了布局BTC的腳步。根據BitcoinTreasuries數據,目前,有大約88萬枚BTC由機構和上市公司持有,約占總量的4.20%,價值169億美元。其中包括美國軟件巨頭MicroStrategy、資產管理公司Grayscale和GalaxyDigital,以及JackDorsey的移動支付平臺Square。

隨著MicroStrategy9月份大筆購買BTC以來,上市公司所持有BTC的數量有所上升。這一趨勢意味著主流上市公司對BTC的興趣與日俱增,關注或持有BTC的同時,將其作為價值儲存手段以及對沖通脹的工具。投資機構更是動作不斷,本文梳理了2020年9月至今管理資金超過3億美元的機構的一些動作,從這些動作中可以大致看到他們對DeFi的偏愛。

MXC抹茶合約已上線全倉模式未實現盈利充當保證金功能:據官方公告,MXC抹茶合約現已上線,全倉模式未實現盈利充當保證金功能,未實現盈利將在可用余額中顯示,可直接作為保證金。該功能已于網頁端及移動端同步上線,請及時更新App,避免顯示的強平價格出現偏差。

目前,MXC抹茶永續合約已上線自動追加保證金等風控類功能,且采用合理價格機制,避免單一數據源偏離市場價格過大導致用戶強平,并對深度進行了優化。[2021/2/2 18:41:01]

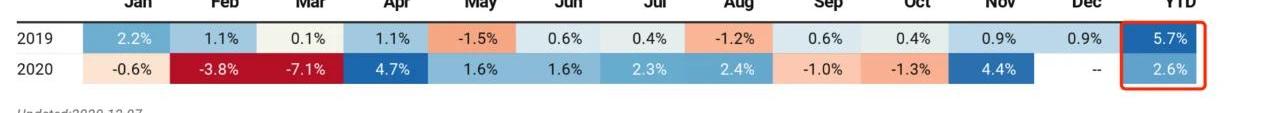

另外,根據NilssonHedge數據,2020年加密對沖基金的平均收益率高達72.8%,而2019年的平均收益率為15.6%,幾乎翻了5倍。

于此同時,股票對沖基金平均收益率為2.6%和5.7%:

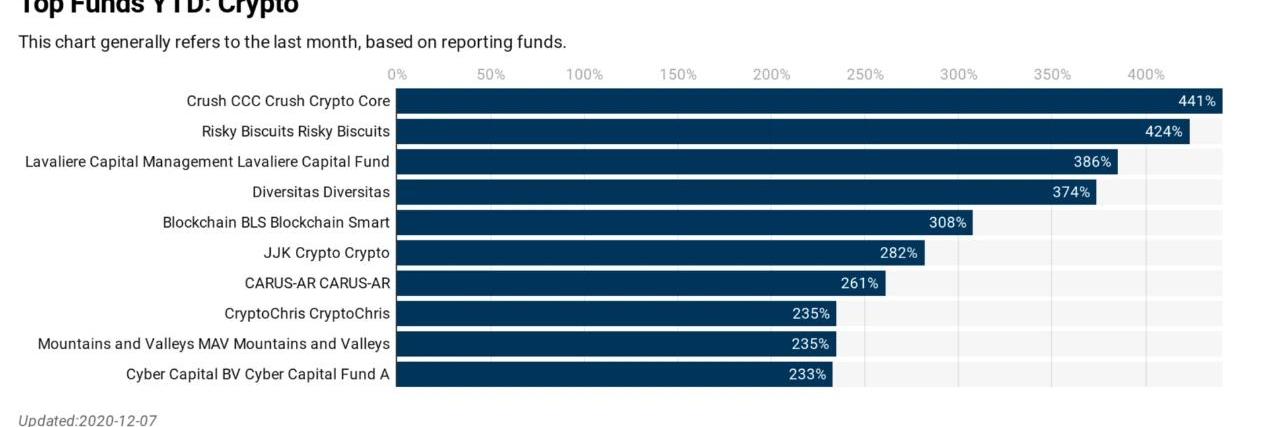

其中,2020年表現最好的top10加密對沖基金收益率高達233%-441%:

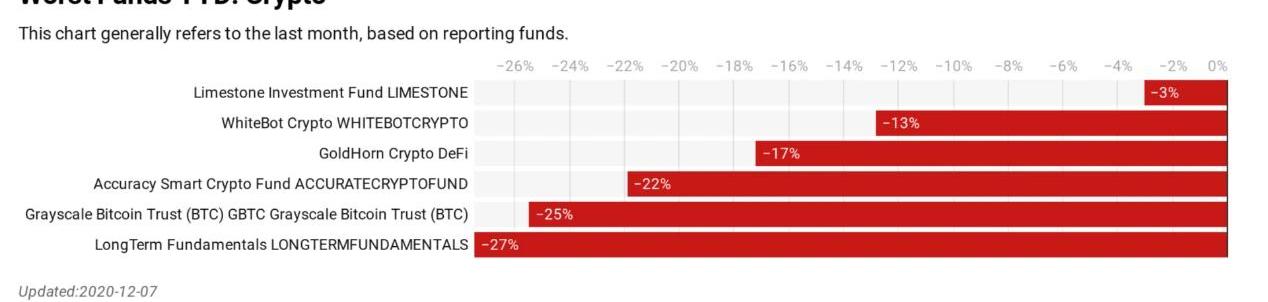

表現最糟糕的六只加密對沖基金收益率為-27%到-3%,其中包括灰度旗下的BTC基金,虧損25%:

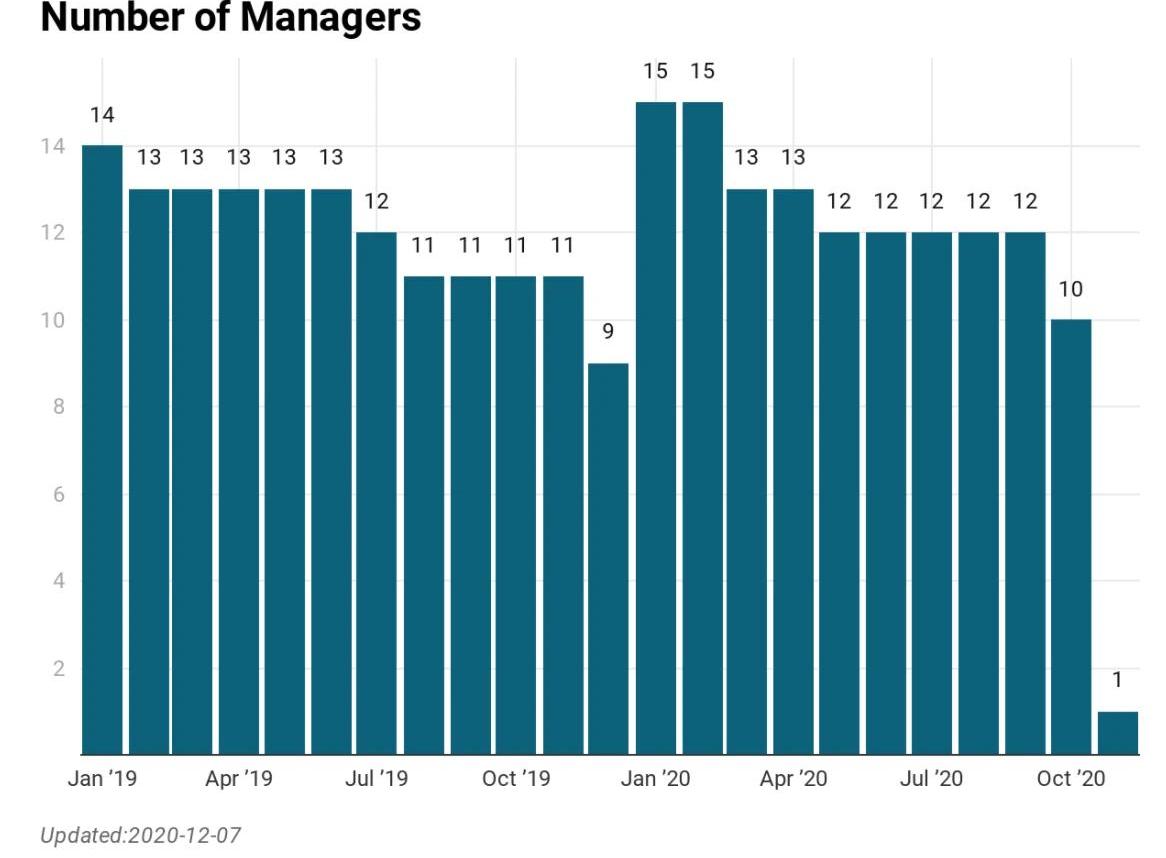

機構投資者的數量也在持續增加,2019年共新增144家機構投資者,2020年共新增127家。

實際上,根據四大審計公司普華永道和艾爾伍德資產管理服務公司的調查,全球150家最大的加密對沖基金中,有63%是在2018年和2019年推出。相應的,從2018年到2019年底,全球加密貨幣基金的資金總額從10億美元增長至20億美元,到2020年底,這一數字已經翻了三倍。與主流資產類別相比,這些金額仍然很小,但增長率表明了該行業的發展方向。三、2020三個季度現貨期貨交易量均已超過去年四季度之和

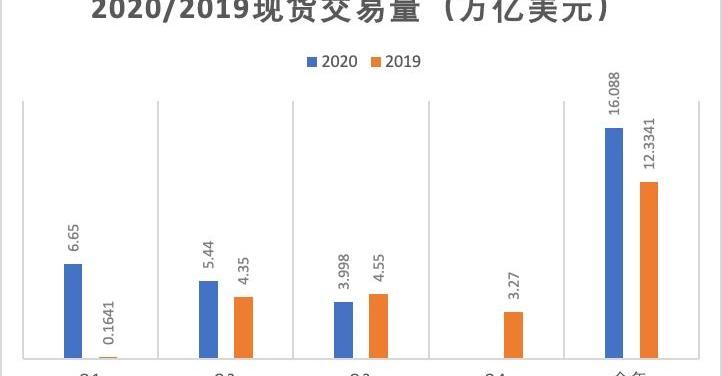

根據網絡數據,2020年前三個季度的現貨交易量已達16.088萬億美元,超過2019年四個季度的交易量之和。

其中日交易量最高達153.2億美元,同2019年最高點64.2億美元同比上漲138.63%。

MXC抹茶今日20:00上線HEZ:據官方公告,1月11日20:00,MXC抹茶創新區上線HEZ(Hermez Network Token),開放USDT交易,現已開放充值和提現。1月11日13:00-14日10:00,凈充值不低于50USDT的用戶,可根據凈充值占比瓜分2000USDT;凈充值不低于500USDT,可根據占比瓜分4000 USDT。資料顯示,Hermez是以太坊擴容解決方案技術團隊iden3推出的ZK Rollup概念擴容網。[2021/1/11 15:51:47]

2020年前三個季度的加密貨幣期貨合約交易量已達6.964萬億美元,超過2019年四個季度的交易量總額。

其中2020BTC期貨合約日交易量高達8291億美元,相比2019年最高點3347億美元同比上漲147.71%。

四、DeFi降臨,抵押、預言機、流動性挖礦概念先后爆發

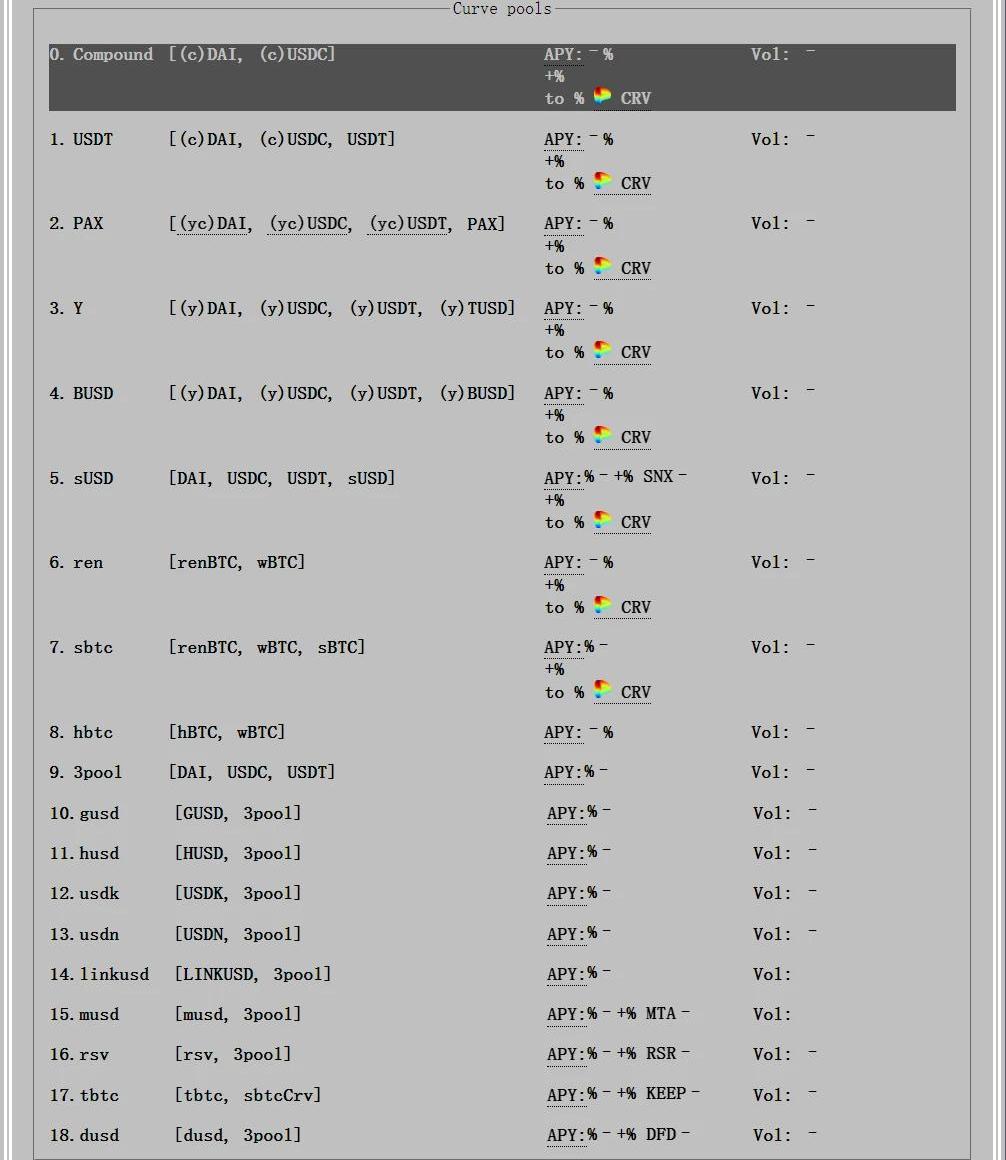

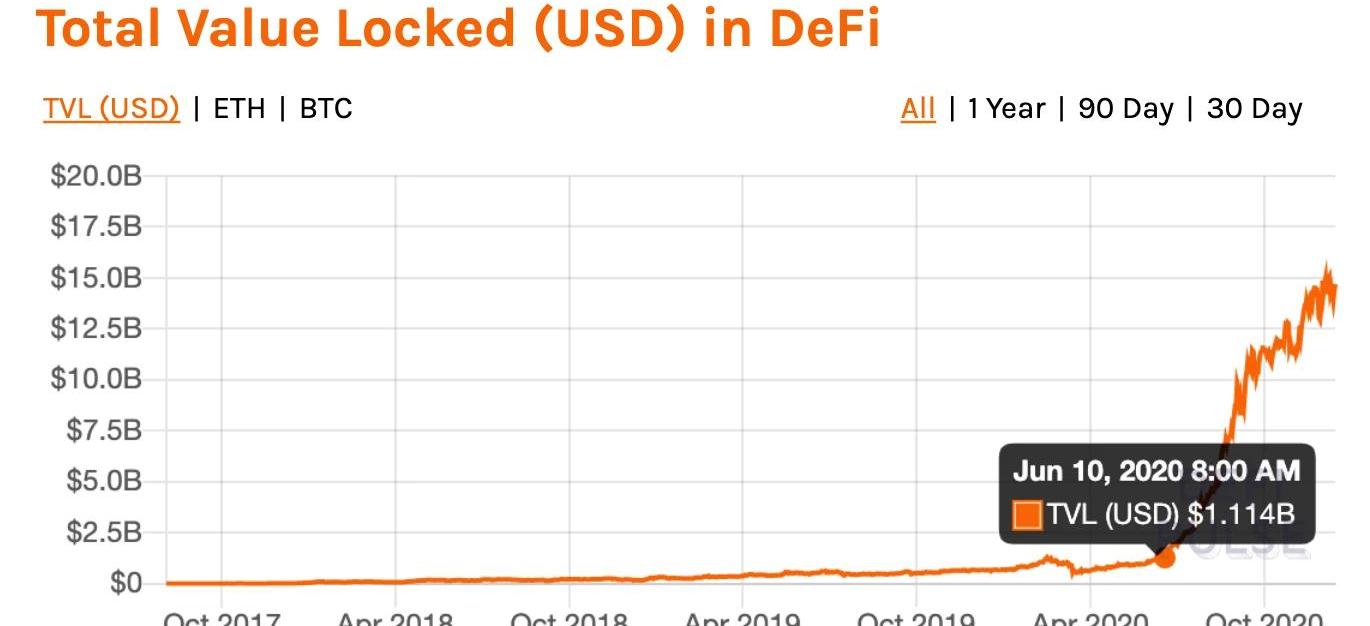

盡管年初以來,DeFi資產的類型、數量、規模以及幣價得到了迅速發展與拉升。但本文認為,目前DeFi市場仍處在初級階段。1.合格抵押品不足,限制了DeFi的規模。2.盡管類似cToken、yToken的設計,在一定程度上,實現了抵押憑證流轉,但AMM資金池仍未能得到充足的利用,流動性仍未得到充足釋放。3.各衍生品的層級與利率未達成一致性與有效性,衍生品種類也仍有空間再豐富。4.DAO的治理投票模型較為簡單,缺少博弈論支撐,并未讓投票獲勝方在一定范圍內,承受失敗方的代價。所以,當某地址擁有較多治理代幣時,手中的權力也難以限制。綜上,本文認為,目前DeFi仍處于初級階段,衍生品種類、協議、DAO治理及流動性釋放等多方面,仍有較大的發展潛力及空間。2018年,伴隨ICO泡沫破滅,公鏈資產價格跳水,ETH從最高1419.96美元,最低跌至80.6美元,跌幅高達1661.7%。而后事實證明,高TPS公鏈如果沒有應用支撐,也顯得徒勞,公鏈概念被看衰,區塊鏈項目開始高舉所謂落地應用大旗,“鏈改”概念出現。事實上,在今年以前,Maker、Uniswap、Compound等鏈上DeFi應用已經出現,且鏈上鎖倉資產逐步增加,只是缺少爆發契機。從發展路徑來看,2019年是DeFi打下基礎的一年,2020年是DeFi爆發之年。2018年11月2日,HaydenAdams在推特上宣布Uniswap正式上線。2019年1月30日,wBTC上線。2019年4月,Compound在V2里,首次提出cToken的概念。2020年以來,預言機概念率先爆發。MXC抹茶數據顯示,LINK從元旦以來持續走強,“312”之后,價格從1.36USDT最高暴漲14.75倍,到達20.06USDT。NEST、UMA也于上線后暴漲48倍、32倍。5月,Compound發行COMP資產,超高抵押收益率吸引關注。隨著財富效應顯現,DeFi開始吸引資金關注,加之疫情影響,全球貨幣政策寬松,熱錢逐利流向回報高的領域。Uniswap、Cruve、Balancer等項目憑借AMM機制,引領流動性挖礦概念爆發,YFI憑借聚合概念成為百倍幣。AMPL、YAM推出Rebase機制。玉米、三文魚、壽司、酸黃瓜等挖礦資產紛紛登場,DeFi熱度達到高峰。

MXC抹茶市場總監戈多:應對行情的能力,是合約產品的核心競爭力:7月10日 20:00,MXC抹茶市場總監戈多做客unistar互聯之星社區,就MXC抹茶合約產品進行分享。

戈多表示:“用戶體驗才是合約產品的核心競爭力。在行情來臨的時候,平臺能否不犯錯,用戶能否及時且方便地進行開倉、平倉,這是非常重要的。MXC抹茶在一個“閃電平倉”的設置上,都要綜合考慮用戶的使用習慣,進行便利性的改進,產品設計的每一步,都要經過深思熟慮。”[2020/7/10]

此后,雖然DeFi資產價格及熱度有所回落,但DeFiPulse數據顯示,鏈上鎖倉資產總值始終在穩步提升。DeFi留下了什么?

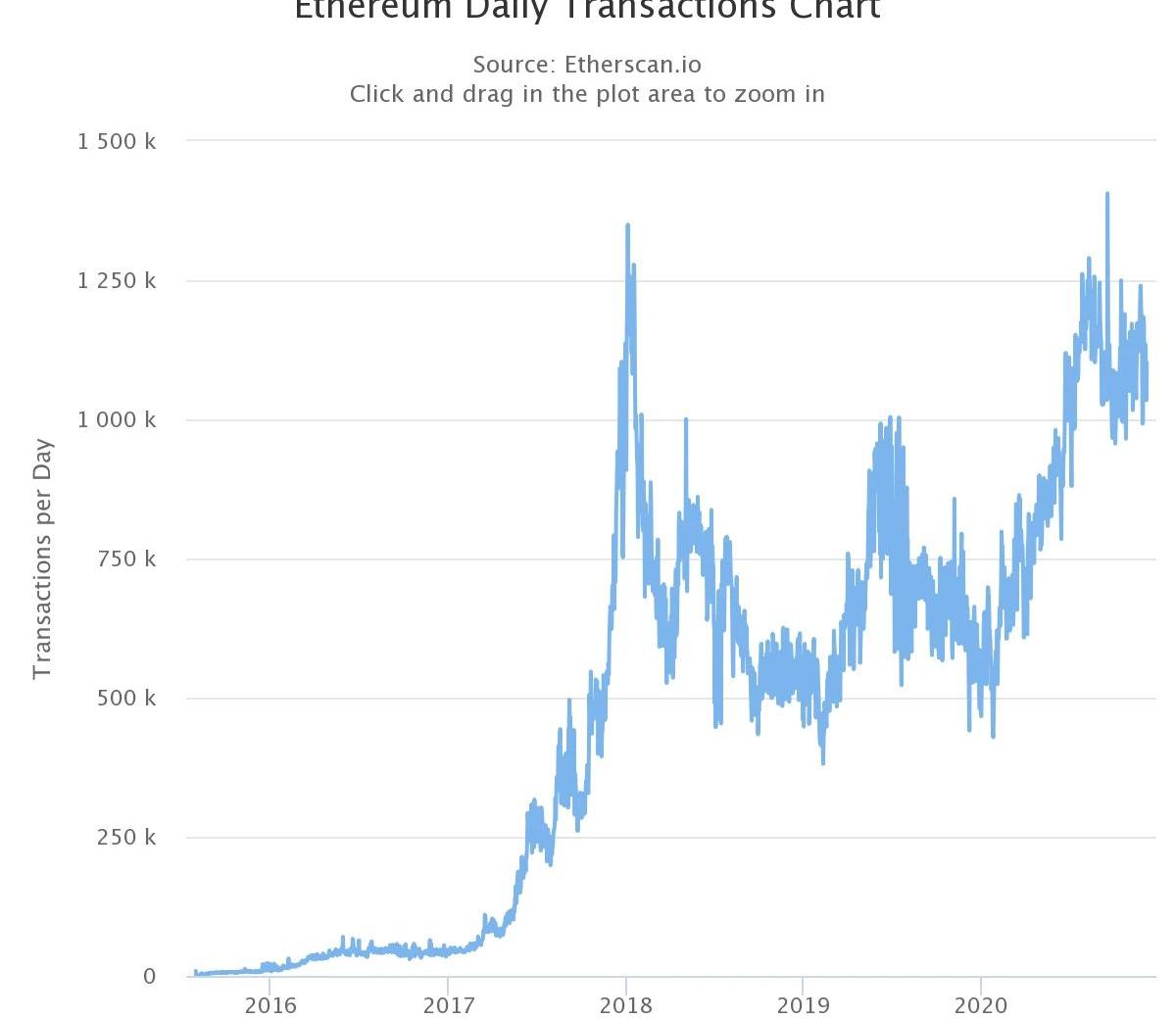

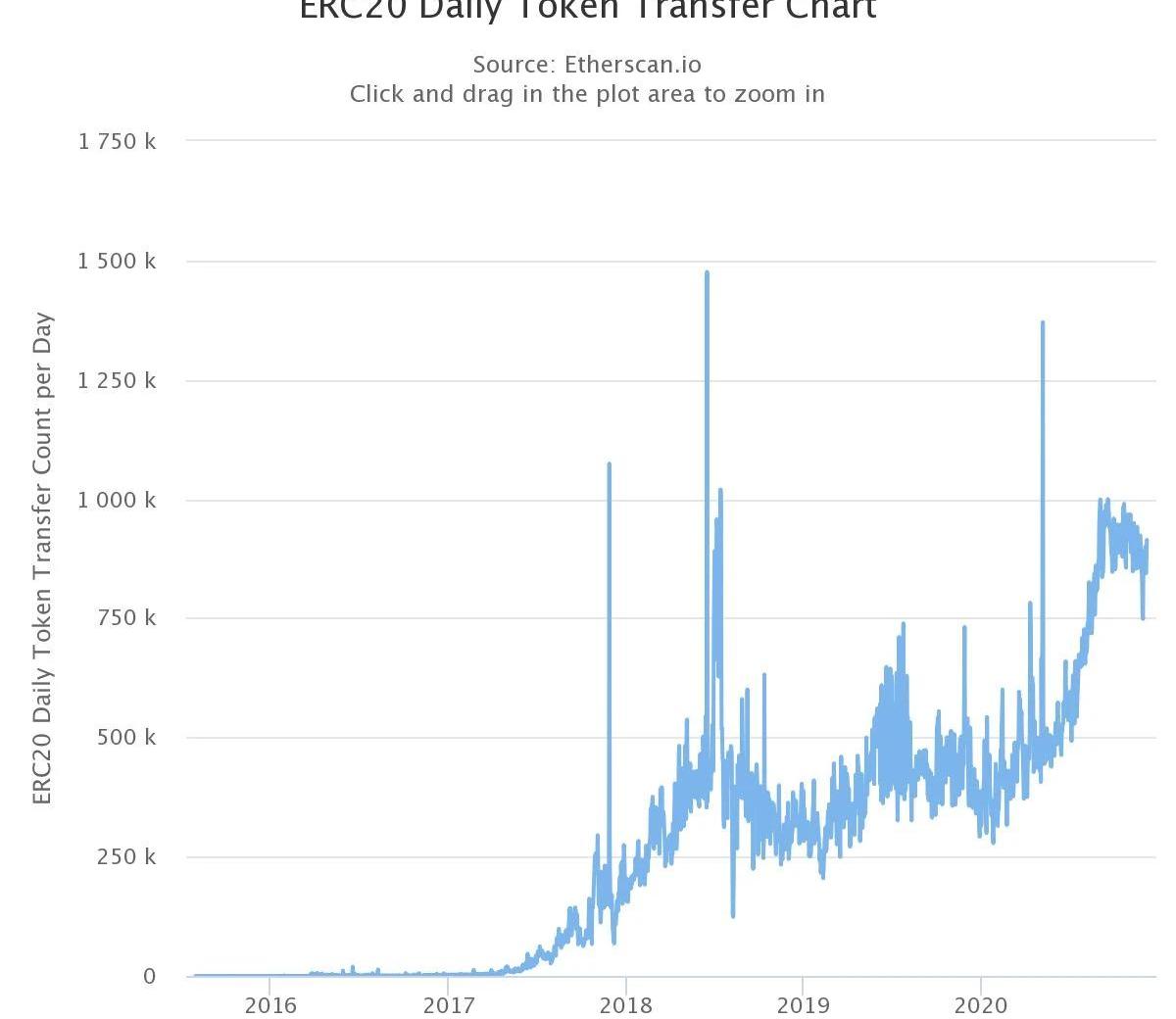

Etherscan數據顯示,以太坊每日轉賬數量,自2019年底以來穩步提升,到今年年底已經超過2017年底牛市水平。

以太坊鏈上ERC20通證每日轉賬數量,自2019年底以來也在穩步提升,并于今年第三、第四季度出現兩個峰值,目前有所回落。

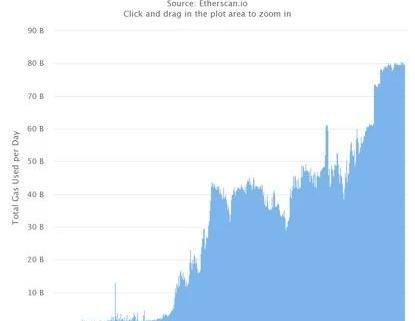

以太坊鏈上轉賬每日使用GAS手續費數值,逐年創新高。2020年以太坊鏈上每日轉賬使用的GAS手續費,已經接近2018年日均的1倍。

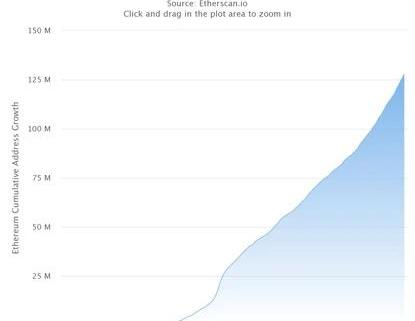

從2015年主網上線以來,以太坊地址數量不斷增加,且自2018年斜率不斷提高增速加快。目前以太坊鏈上地址數量,已是2017年底牛市的5倍之多。除了“數據”,DeFi也在諸多方面為行業帶來了變化:1.去中心化同樣具備效率。我們認為,去中心化是一種組織形式,效率是指有用功率與驅動功率的比值。效率與做功快慢并無直接關系,而是指在給定投入條件下,能否最有效的利用資產,以滿足所需結果。據TheBlock10月5日消息,Uniswap9月交易量為154億美元,首次超過了Coinbase的136億美元。在上述評價條件下,Uniswap以去中心化的方式,在效率上超越了擁有上千名員工的、中心化的Coinbase。2.Token釋放了市場流動性。cToken、yToken、iToken等抵押或鑄幣憑證,可在多個DEX平臺實現流轉,事實上是以加杠桿的方式,實現抵押物價值的多次流轉,極大地提升了資金利用率及市場流動性,擴大了行業市場整體資本規模。3.DAO治理嘗試。自組織與公民社區的產生,是一個社會發展趨于成熟的標志,DAO治理對于鏈上金融來說亦是如此。持有治理資產,代表一種所有權。通過所有權區分,讓參與者直接進行分布式決策,避免中心化決策流上行下效時,遇到的信息偏差及盤剝。但目前,治理投票模型較為簡單,缺少博弈論支撐,并未讓投票獲勝方在一定范圍內,承受失敗方的代價。例如,英國有一種房屋互助保險,為自己房屋估值越高的投保者,每次需要分攤保險補償時,分攤的比例越高。這限制了在去中心化治理中,每個人都提高自己對真實資產價格的報價。4.社會化貨幣實驗。AMPL、YAM等項目,嘗試通過Rebase調整供需來錨定特定價格。CircleUBI更是通過社交化代幣的方式,進行嘗試。五、Token的創新

MXC抹茶上線OCEAN/USDT幣幣及杠桿交易 支持4倍杠桿:據官方消息,MXC抹茶上線OCEAN/USDT幣幣交易,同時杠桿交易區支持OCEAN/USDT 4倍杠桿做多、做空雙向交易。官方資料顯示,海洋協議(OCEAN)是一個去中心化的數據交換協議,旨在解鎖數據,為數據用戶提供更公平的結果。詳情請閱讀相關公告。[2020/7/6]

世界是由流動性創造的。1.跨平臺憑證流轉2019年4月,Compound首次提出cToken的概念,用戶在存入資產時獲得相當于憑證的cToken,該憑證可在市場流轉,在減弱資金借入、借出對平臺影響的同時,提高借入與借出方撮合效率。在cToken出現前,存入平臺的資產在解鎖后才可以繼續流通,且提現時會減少平臺資金池存量,影響流動性。2020年1月,AndreCronje創立yEarn.finance的前身iEarn.finance。yEarn.finance是DeFi聚合器,會自動幫用戶選擇當前收益率最高的DeFi協議投入資金。這一概念類似于,前幾年互聯網團購大戰中,出現的目錄網站,該網站會自動比對,多個團購網站對同一商品的報價,幫用戶選擇折扣最大的鏈接。而同為AC概念項目的Curve,在cToken的基礎上提出yToken理念,用戶在Compound抵押資產生成cToken,或在yEarn抵押生成yToken,可用cToken或yToken在Curve平臺提供流動性,獲得雙重收益,以自動化的方式,實現憑證在多個系統內流轉。

相當于用戶在銀行存款后,將銀行卡、存折此類存款憑證,放入其他金融平臺提供流動性,賺取收益。經濟學對貨幣的定義是,買賣雙方達成的契約,只能是雙方可接受的、能用于支付或者償還的物品,都可以作為貨幣。憑證的流轉,事實上拓寬了貨幣的邊界。2.跨鏈資產流通2019年1月30日,wBTC上線,將BTC帶到了以太坊上的DeFi世界。

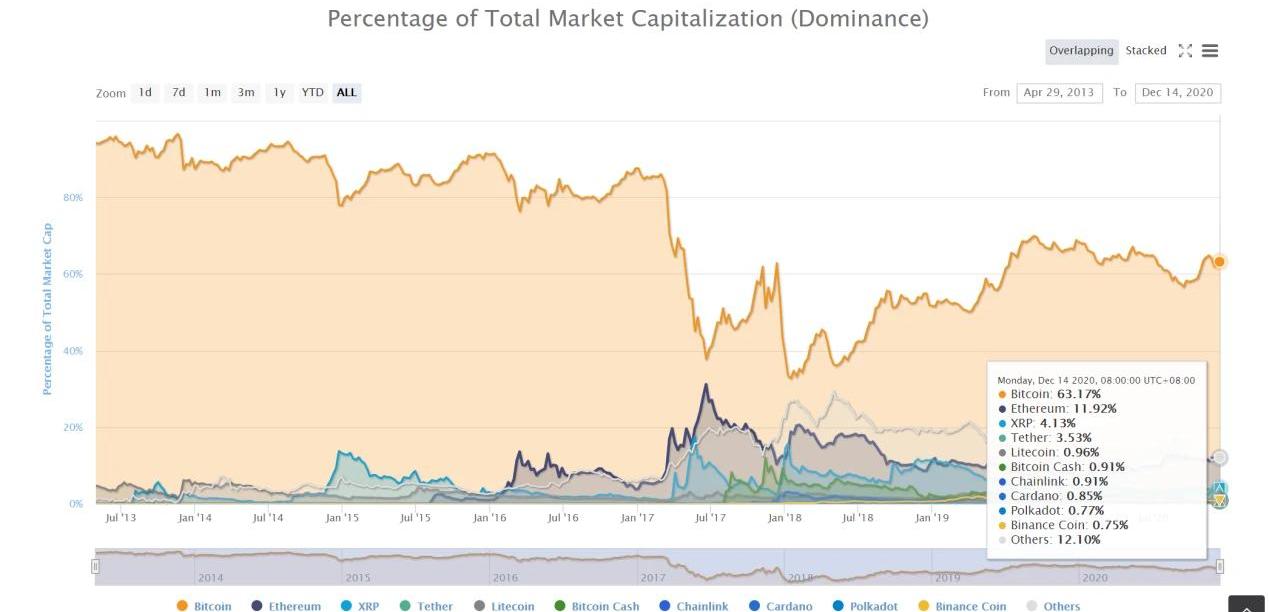

此前,以Maker為代表的抵押借貸項目,只接受ETH抵押,使得ETH流通市值大小直接決定了該DeFi項目資金池的天花板。2019年,Maker逐步開放多資產抵押,除ETH外,還接受OMG、REP等資產抵押。雖然正在逐步開放多資產抵押,但相對于成千上萬個形形色色的加密資產,Maker等DeFi項目支持的可抵押資產顯得非常少,原因是整個加密資產領域合格抵押品不足。wBTC的出現,則是以事實上的資產跨鏈形式,將BTC引入到了以太坊DeFi生態中。據CoinMarketCap12月14日22時數據,目前BTC流通市值超過3500億美元,占整個加密資產市場的63.17%。六、閃電貸成雙刃劍

2018年,Marble提出“閃電貸”(FlashLoan)概念,可利用智能合約的特性進行無抵押貸款,如果借款人不能償還,該交易將回滾,視作無效。由于借款、償還需要在一個區塊內完成,故稱“閃電貸”。閃電貸是套利工具,可幫助在DEX之間套利,拉平價差,并不是黑客的攻擊手段或者漏洞。由于可進行無抵押貸款,并在短時間內撬動大量資金。所以,閃電貸放大了DeFi協議在某方面的不足。

行情 | MXC抹茶杠桿ETF大數據:BTC多空持倉比5.7:1 平臺幣持續強勢:據MXC抹茶官方數據,截至2月16日10時,MXC抹茶杠桿ETF主要品種BTC多空比為5.7:1,BCH為0.45:1,BSV為0.61:1,ETC為0.18:1,OKB為6.06:1,ETH為0.44:1,LTC為0.02:1,EOS為2.18:1。BTC多空持倉比連續四日下滑。平臺幣持續強勢,OKB3L 24小時漲幅25.31%,HT3L 24小時漲幅8.64%,BNB多空持倉比相較昨日增加12.23,多頭持倉增加空頭大幅減倉。杠桿ETF是以現貨價格為標的,3倍放大現貨漲跌幅的永續杠桿產品。購買“3L”表示3倍做多,購買“3S”表示3倍做空,采用再平衡動態減倉風控系統,無爆倉規則,可在Web端及App端的“ETF專區”購買。目前已上線減半概念BTC、BCH、BSV、ETC,以及平臺幣OKB、HT、BNB等16個幣種。[2020/2/16]

據不完全統計,自2019年6月,Synthetix首次遭遇閃電貸攻擊以來,共有約7個項目遭遇了9次閃電貸攻擊,其中Synthetix與bZx分別遭遇了兩次。總體而言,攻擊者利用DeFi資金池規模有限的特點,利用閃電貸借出大量資產,借此操縱市場價格,進行套利。值得注意的是,Maker曾發現過一起MakerDAO治理提案中的違規投票行為,后發現有攻擊者利用閃電貸借出資產后,購買大量MKR,參與MakerDao治理投票。本文認為,閃電貸是一次真正的、全新的金融與區塊鏈結合的嘗試。盡管目前,這個“嘗試”放大了DeFi的不足。但閃電貸所能實現的事情,是傳統金融利用互聯網所達不到的。閃電貸讓我們看到了區塊鏈所帶來的可能性。七、DeFi的TVL需求刺激了加密資產市場的回暖

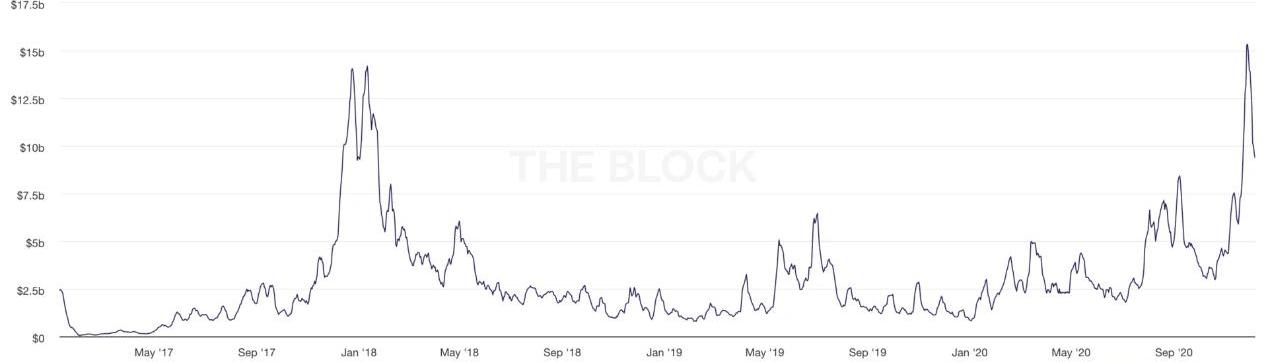

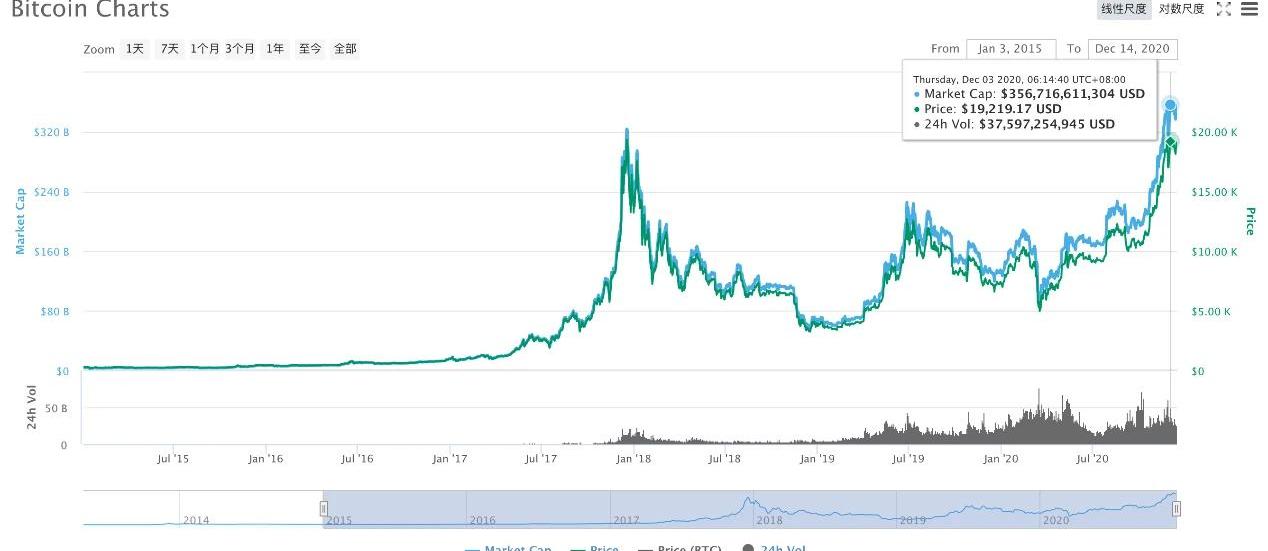

12月17日BTC突破了22000美元,達到了歷史最高點。概括來說,2020年的牛市,得益于三個基本支撐面。上半年312黑天鵝加速了加密資產市場的去泡沫化,隨后DeFi升溫促使市場回暖,下半年DeFi行情全面爆發;美元量化寬松導致BTC避險需求增加,以灰度公司為首的巨鯨們開始增持加密資產;Eth2.0啟動。本文將以三個方面來分析2020年BTC突破22000美元的基本面支撐。6月16日TVL為11.13億USDT,12月1日TVL達到148.74億USDT,近半年增長1236.38%。這得益于行業內基本面——DeFi基礎設施的完善。包括自動化做市商AMM、流動性挖礦、動態流動性池再平衡、智能資產管理、閃電貸、防御對策、代理聚合協議以及去中心化漏洞獎勵協議等基礎設施。

值得注意的是,盡管3月12日行業發生了有史以來最大的黑天鵝事件,但這并未對加密資產市場的技術研發造成任何影響,相反,熊市反而更容易讓行業內的項目踏實搞技術創新,為日后成為業內翹楚打牢基礎。我們回顧2017年下半年至2018年年中,加密資產市場更多充斥著FOMO和炒作。從另一個角度看,從BTC上一個歷史高點至今,2018年11月15日BCH分叉、2020年3月12日BTC暴跌等黑天鵝事件的發生也讓加密市場逐步去泡沫化。

從價格曲線上看,加密資產市場歷經曲折,比如從2018年11月15日BCH分叉開始,BTC連續暴跌,2020年3月12日再次暴跌,但得益于DeFi崛起的市場需求,灰度機構加持等諸多因素,BTC還是迎來了他歷史的第二春,突破2017年11月的峰值達到21961.98USDT。

八、灰度持倉表象背后,美元量化寬松導致BTC避險需求增加

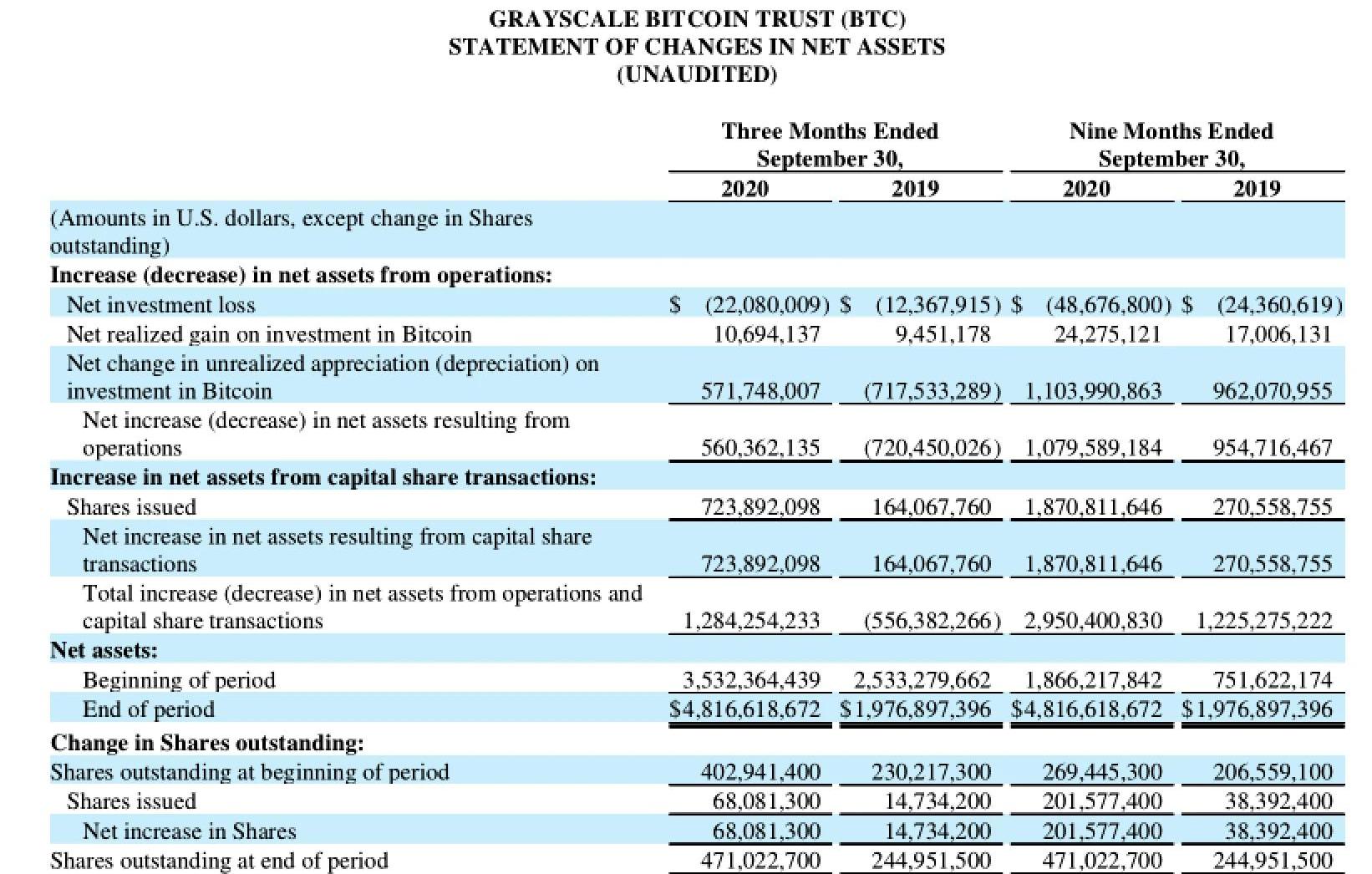

如果說,DeFi在Q2季度促進了加密資產市場的回暖,那么從Q3開始,灰度信托管理資產的增長對加密市場的影響開始凸顯。BTC從6月初截止至12月14日,累計漲幅達到101.03%。2013年,灰度公司成立之初就推出了BTC信托產品GBTC。GBTC持倉量大幅增加,始于2020年Q2。據灰度公司季報,灰度Q3加密資產管理規模約48.16億美元,較Q2則增長12.84億美元,同比增長36.35%,環比增長143.72%。截止12月14日,灰度公司數字資產管理總規模達127.03億美元。灰度公司本身不持有BTC,僅提供加密資產信托服務,目前包含GBTC、BCHG、ETHE、ETCG、ZEN、LTCN、LXM、XRP、ZEC九個信托產品。

我們可以思考:為什么這個時間節點,灰度公司管理資產開始大規模增長?從整個外部市場的大基本面來看,BTC的避險屬性在美國的量化寬松政策下凸顯。整個2020年,美國為了刺激經濟增長,大規模增發美元和債券,過去34周內總計放水了達18萬億美元的基礎貨幣流動性和經濟刺激方案。截止今年9月一財年,美國財政赤字增至3倍,達到逾3萬億美元。2020年3月20日,美元指數為103.01,12月14日為90.63,跌幅約為13.66%。

12月1日,灰度公司再次投放廣告,意在提醒人們,是時候拋掉過往、拋掉黃金,去投資BTC了,在數字世界里,黃金則是一種拖累你的投資產品。盡管我們并不認同該觀點,但作為投資品,BTC確實是黃金的補充,而不是替代。在無限QE的大環境下,勞動力、自然資源、硬資產是實現資產保值的幾種方式,而BTC作為新興的硬資產,無疑具備黃金所沒有的優勢,如隱私性和便捷性。九、Eth2.0啟動將加密資產市場推向高點

Eth2.0的啟動,不論對于加密市場還是對于以太坊而言,都是一個里程碑事件。12月1日,ETH2.0正式啟動。Eth2.0啟動后,以太坊網絡產生兩條鏈,一條是PoW鏈,代幣為ETH,一條是PoS鏈,代幣BETH。信標鏈將與Eth1.x相互獨立,不具有任何功能,Eth1.x鏈按照原有的PoW機制出塊,信標鏈按照PoS機制出塊。此時,Eth1.x代幣ETH將和ETH2.0階段信標鏈上的代幣BETH在各自的鏈上共存。BeaconChain為Eth2.1分片階段做準備,期間涉及驗證人管理,驗證人資金管理;隨機數生成器;隨機挑選區塊生產者;組成驗證者委員會,對提議區塊進行投票;驗證人的獎勵和處罰等。Eth2.0啟動后,MXC抹茶、Coinbase、火幣等交易平臺紛紛宣布支持用戶進行ETH的質押。中心化交易平臺的參與,解決了用戶的32枚ETH最低質押門檻問題。值得注意的是,用戶可以將通過智能合約將ETH單向兌換為BETH,也可以選擇不兌換,但不可反向兌換;用戶在PoW鏈上將ETH鎖進相關的合約,可以獲得參與信標鏈的驗證者資格,并得到BETH獎勵,但在信標鏈上,新的BETH無法退回到PoW鏈上。在信標鏈上參與Staking獲得收益,最低參與門檻為32x個ETH才能成為驗證者,且凍結期可能達1-2年,甚至更久,中途不能贖回,具體凍結時間由Eth2.0的進展決定。etherchain數據顯示,截止12月10日17:00,以太坊存款合約地址0x00000000219ab540356cbb839cbe05303d7705faETH抵押數量為1331873枚,總價值7.5億美元,占當前ETH總市值的1.16%。

根據MXC抹茶交易數據,自11月3日至12月17日,ETH從370.6USDT上漲至最高652USDT,44日累計最高漲幅達到75.93%。盡管今年加密資產行情啟動,先得益于DeFi的爆發,但毋庸置疑,第四季度加密資產的上漲,得益于灰度公司管理資產的增長、Eth2.0啟動兩個基本面,以及帶來的加密資產供需關系的改變,比如質押ETH的購買需求。綜上,一方面,得益于DeFi的爆發,DEX和CEX實現了去中心化和中心化市場的貫通,讓原本各自循環的一級市場和二級市場形成了雙循環。DeFi賽道中,分為農民、二級市場交易員、DEX和CEX。一個DeFi項目火爆后,必然在二級市場產生交易需求,二級市場交易員在CEX上獲得利潤。某個DeFi項目的資產在即上線DEX前后,會有大量的二級市場交易員在DEX上以較低的價格從農民手中購買DeFi項目資產,此時農民作為生產者/供應方,將挖到的DeFi項目資產賣出獲利。二級市場交易員買到某資產后,伺機等待該資產達到一定漲幅時,再以較高的價格在CEX上賣給其他交易員,此時,前者在二級市場又充當批發代理的角色。在這個過程中,DEX、農民、CEX、二級市場交易員均為受益方,CEX和DEX則充當了交易服務的角色,獲得了大量的流量。另一方面,DeFi的火爆和其參與門檻成鮮明的反差。兩個對立的因素也直接催生中心化交易平臺對DeFi挖礦產品的創新。交易平臺代用戶參與流動性挖礦,一方面可以降低用戶的DeFi挖礦門檻,另一方面交易平臺本身可以獲取DeFi用戶流量以及挖礦手續費收益。三大交易平臺以及MXC抹茶均推出流動性挖礦產品,如幣安的幣安寶、火幣的挖礦寶以及MXC抹茶的DeFi挖礦寶和MXDeFi。同時,由于流動性挖礦存在無常損失風險,MXC抹茶推出相關產品后,迅速增加了「無常損失代償」制度,降低用戶挖礦風險。此外,盡管Eth1.x的交易速度慢、轉賬手續費高昂等問題飽受詬病,但依然保持除BTC網絡外的公鏈霸主地位。今年,波卡主網啟動、平行鏈測試網資產跨鏈轉賬成功,是行業內比較重大的事件,但并未對加密資產市場帶來行情。或可預見,波卡真正實現不同網絡的資產、價值信息交互,有可能成為加密資產市場的下一個起點。同時,從大的基本面看,BTC的價值增長,將越來越取決于經濟大環境下其資產保值屬性的加強。

12月22日周二晚10點,去中心化交易所Bonfida的代幣FIDA在FTX、BitMax、Bonfida同時正式上線,引發關注.

1900/1/1 0:00:00美國的加密數字金融在2020年第4個季度出現了快速的發展。這方面最有代表性的趨勢是美國機構對比特幣的大幅買入.

1900/1/1 0:00:00編者按:本文來自金色財經,Odaily星球日報經授權轉載。世界上最大的承認網站PornHub今日表示,將只接受加密貨幣作為默認支付方式.

1900/1/1 0:00:0021世紀第三個10年的鐘聲已進入倒計時,波卡與ETH2.0,最受關注的兩大區塊鏈底層協議步入正軌.

1900/1/1 0:00:0012月15日,在美國銀行/美銀證券本月對基金經理進行的“全球基金經理調查”中,最熱門交易排名前三的分別是:做多科技股、做空美元、做多比特幣.

1900/1/1 0:00:00近一個月,比特幣幣值從1.8萬美元到2萬美元,漲勢如虹。幣圈傳出消息:圣誕節前,比特幣必將大漲一波。昨日晚間,BTC就十分爭氣的沖上了23000的高位.

1900/1/1 0:00:00