BTC/HKD+0.34%

BTC/HKD+0.34% ETH/HKD-0.17%

ETH/HKD-0.17% LTC/HKD+0.46%

LTC/HKD+0.46% ADA/HKD-0.29%

ADA/HKD-0.29% SOL/HKD-0.59%

SOL/HKD-0.59% XRP/HKD+0.07%

XRP/HKD+0.07%編者按:本文來自IPFS原力區,作者:Tony,星球日報經授權發布。最近關于FIL+DeFi的概念比較火,我們來聊聊應該關注的點,通過思考的方式尋找適合自己的去中心化產品。9月22日,Filecoin項目負責人Colin在SpaceRace1慶典上提及DeFil的想法,希望借助以太坊上的生態來實現Filecoind的DeFi。目前而言,DeFil市場比較急切的應用是礦工對FIL借貸的需求。

DeFi+FIL=DeFil,來源:Filecoin官方,2020-09-22之前在《Filecoin抵押背后的“借貸潮”》一文已經提及過中心化借貸,這次我們來聊聊去中心化借貸。1)去中心化借貸是什么?

針對去中心化借貸,?戶需要提供一些抵押品來進行借貸。隨著身份驗證逐步成熟,有可能會發展為信用借貸,這時不需要超額抵押的借貸形式。如果大行情波動出現資不抵債的情況,會出現資產清算的風險。DeFil的設計和使用是:1、以智能合約來保障所有行為是可被信任的;2、為了促進FIL的借貸,加強流動性。因為以太坊的去中心化借貸產品比較成熟,同時官方會結合以太坊生態作為拓展,所以本文會借鑒以太坊上的應用來探索的DeFil的發展路徑。2)借貸主要類型

研究:三分之二的金融顧問與客戶討論加密貨幣,但很少采取行動:4月5日消息,Coalition Greenwich一項新的研究顯示,盡管三分之二的金融顧問在過去一年里與客戶討論過加密或數字資產,但他們并沒有采取多少行動。在參與這項研究的600多名顧問中,只有15%為散戶投資者制定了涉及比特幣或數字資產的戰略或提供產品。

此外,有32%的受訪者表示,他們公司的政策不允許這樣做,26%的人表示,這樣做不適合他們的客戶,15%的人表示他們預計明年會這樣做,13%的人表示他們缺乏這樣做的工具。(The Block)[2022/4/5 14:05:33]

去中心化撮合借貸:DharmaDharma是去中心化撮合借貸的項目,該種形式即是需要雙方一對一的貸款和借款數量是相等的,即是需要對手盤。這種借貸方式可理解為一個去中心化的借貸平臺,然后雙方通過確認信息以及保證金后,展開的借貸協議,所有行為都是在鏈上。只貸不借模式:MakerDAOMakerDAO相當于有一個很大的資金池,然后資金池就里面有ETH和DAI。借貸人通過抵押ETH借出MakerDAO平臺發行的穩定幣DAI,MakerDAO只有貸款方沒有借出方。流動池借貸:CompoundCompound比Dharma優化了很多,即使不以綁定某個交易的對手盤獲得利息為前提,而是把借方和貸方分別看作兩個整體流動池,在流動性交易池進行借貸,即是總貸方和總借方的需求總數量之間達成的借貸交易。借款人支付的利息,會根據借貸的比例分配給所有放貸人,所以不會出現一對一借貸的低流動性情況。對于DeFil借鑒來說,其功能肯定屬于有借有貸的形式,因為被借出的FIL需要被用作抵押,同時流通池的形式會大大提高借出資產的利用率,也適合多樣性的借貸者。3)DeFil的關鍵點

研究:比特幣挖礦能源消耗于 2024 年達到峰值,溫室氣體排放將超過捷克和卡塔爾:4月21日消息,中科院和清華大學等學者合作在《自然-通訊》發表了一篇關于比特幣挖礦在中國耗費能源的研究論文,該研究認為,如果在沒有任何政策干預的情況下,中國在比特幣區塊鏈挖礦中的年能耗預計將在 2024 年達到峰值,并相應產生 1.305 億噸的碳排放,這將超過捷克共和國和卡塔爾的年化溫室氣體排放總量。

該文章指出,從目前的懲罰性碳稅政策轉向為改變挖礦活動的能源消耗結構的監管政策,對限制比特幣產生的碳排放更為有效。[2021/4/21 20:44:09]

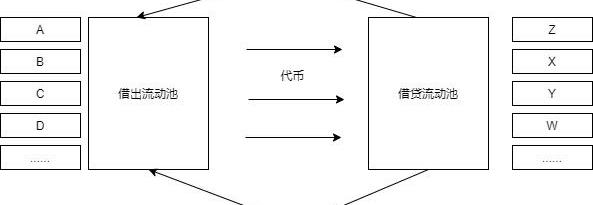

根據以上項目分析,我們可以得出一些關于去中心化借貸的關鍵點:流動池形式、超額抵押、抵押資產追加、交易價格、利息設定。1、流動池形式。因為點對點的借貸效率過低,很難順利撮合交易,導致閑置FIL難以使用。如借出方A有100個FIL可出借,但是借貸方Z需要200個FIL,A和Z達成不了借貸交易。此時,就需要為Z找一個剛好可借出200個FIL的出借方。而流動池的概念就是涵蓋所有出借方和借貸方池子,出借方池子可能會包含A、B、C、D、E、F.......所有金額,對于Z借貸200個FIL的需求,就可以從出借方池子中滿足,利息收益則均攤。

研究:墨西哥加密攻擊在2020年第一季度急劇上升:根據俄羅斯網絡安全公司卡巴斯基(Kaspersky)的最新研究,墨西哥加密劫持和勒索軟件案數量在2020年第一季度急劇上升。云網絡安全公司Netskope的拉丁美洲銷售總經理Alain Karioty解釋說,由于大量民眾仍未意識到這一威脅,因此易于部署加密劫持。他補充說,如果組織想要阻止此類活動,則需要加強其安全協議和教育。總部位于英國的安全軟件和硬件公司Sophos編寫的報告把此歸咎于墨西哥組織缺乏適當的對策,這是造成加密劫持攻擊次數增加的主要原因。(cryptopotato)[2020/7/27]

流動池借貸交易,來源:IPFS原力區,2020-12-222、超額抵押。目前階段,無論是中心化借貸還是去中心化借貸,都需要其他加密資產進行抵押,而在DeFi中較常見的是超額抵押,不同協議超額比例不同,市場上主要為100-150%。如,假如A需要借價值100元的FIL,可能需要進行抵押150元的ETH、BTC或者其他支持資產等。3、質押資產追加。所有抵押債倉位都有統一的超額抵押率要求,如果抵押品下跌,平臺就需要補充抵押品或清算,以維護借貸人的資產安全。如果抵押率低于清算率,就會觸發抵押債倉清算,平臺直接通過智能合約拍賣或出售,類似于股權質押融資中的平倉機制。4、交易價格。交易價格包含借貸價格和清算價格,即操作借貸行為/清算行為產時的定價問題,有中心化和去中心化決策。中心化決策慣常做法參考一些中心化機構價格或持幣者投票價格,去中心化決策即是通過一些參數設定或者預言機做決策。5、利息設定。借貸利息的設定也分中心化或者去中心化,有些固定利率中心化做法,但流動性較低;有些則是通過設定一些參與作為參考依據。以上五點,其中借貸價格和利息設定最為關鍵,因為一旦操作不好,可能會給流動池造成很大的損失。4)借貸價格解析

動態 | 研究:Zcoin推出新模型ZEXE 或可提升區塊鏈程序隱私:據unhashed消息,加州大學伯克利分校(UC Berkeley)、Zcash、康奈爾科技大學(Cornell Tech)和約翰霍普金斯大學(Johns Hopkins University)的研究人員在一篇論文中詳細描述了一個區塊鏈隱私模型Zero-Knowledge Executions(ZEXE)。研究員稱,雖然ZEXE并不等同于以太坊,但該模型確實有可能被證明是有用的區塊鏈隱私應用程序,基本上可允許某些項目以大多數區塊鏈目前無法處理的方式私下運行。[2018/11/6]

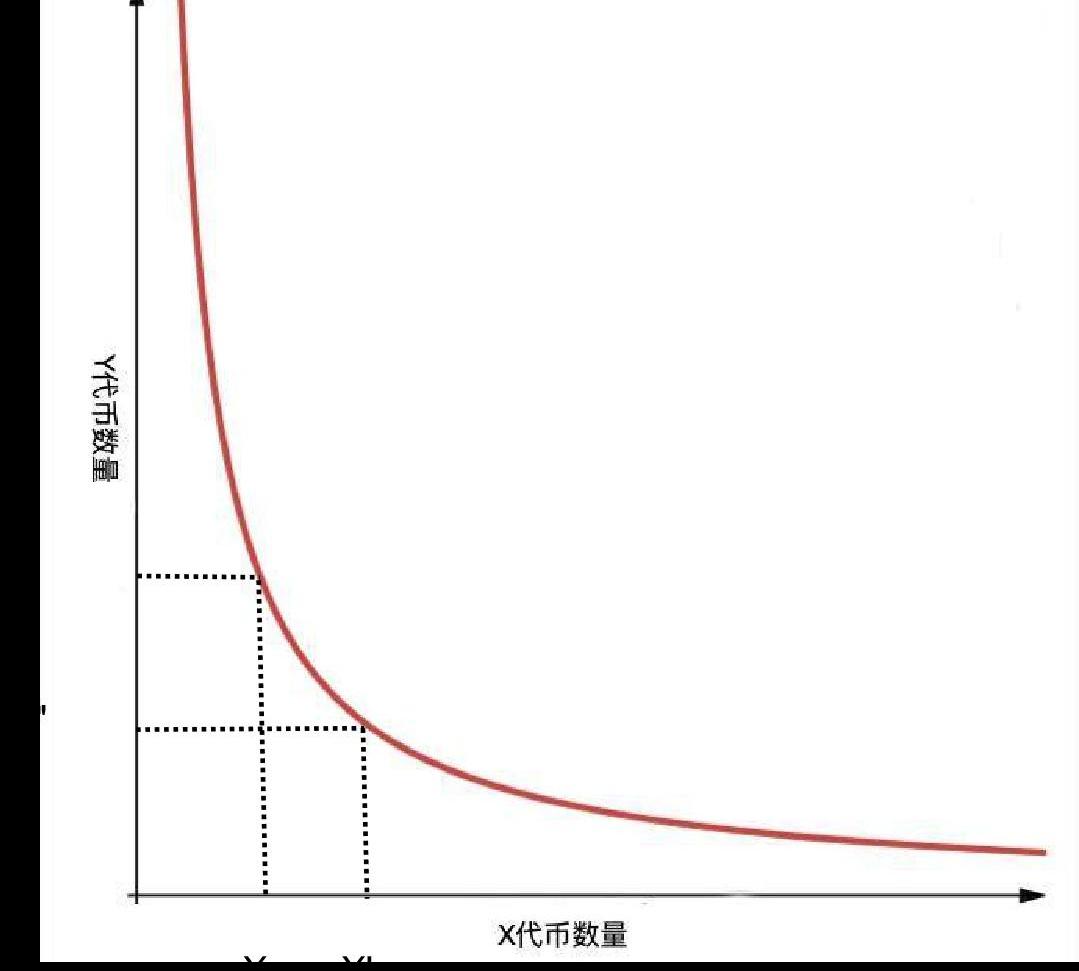

隨著今年DeFi火熱起來,閃電貸被報道遭遇了多起攻擊,損失了數百萬美元。隨后我們發現,多次遭受攻擊的原因都是基于價格設定的漏洞,那么我們該如何正面價格?關于借貸價格有兩種來源:鏈上和鏈下。鏈下即是通過行情軟件或交易所價格API獲取現有的鏈下價格數據,有可能會展開一些價格加權,并將其帶到鏈上。該方式反應較慢,存在有一定的滯后性,容易受中心化機構的價格變化而被操作交易;鏈上即是通過查詢鏈上去中心化交易所,計算而得出。目前該方式比較主流,但是也因有些算法不夠精密而導致被操控市場。以最經典的Uniswap為例,展開一下價格的核算,希望可帶來一些思考:Uniswap數量的乘積固定和價值對等在A-ETH的流動池里,X*Y=k。X、Y分別是流動池里A和ETH的數量,該資金一般由流動性提供者LP提供,可理解為他們提供這些通證作為市場借貸。

動態 | 卡塔爾大學新研究:比特幣交易造成環境威脅 鼓勵投資“綠色”區塊鏈技術:據digitaljournal消息,卡塔爾大學法學院法律與發展中心副主任Jon Truby的新研究發現,能源密集型比特幣交易構成了日益嚴重的環境威脅。該研究呼吁對“綠色”區塊鏈技術進行更多投資。這項研究表示,除非各國尋求降低比特幣和類似區塊鏈設計的能源消耗,否則這可能會阻止政府履行“巴黎協定”規定的氣候變化減緩義務。據估計,單個比特幣交易涉及的流程相當于為英國家庭提供一個月的電力。基于對環境的不利影響,該研究制定了稅收和監管方案,可用于激勵“綠色”區塊鏈技術的發展,作為大多數區塊鏈解決方案結構化方式的替代方案。[2018/9/1]

來源:Uniswap,2020-12-22那么X、Y的數量如何設定,Uniswap設定了PriceA*X=PriceETH*Y①。那么如何求某個時刻的借貸價格?

交易前后數量,來源:Uniswap和IPFS原力區,2020-12-22已知買入A代幣數量為:X’-X,那么需要支付Y-Y’個ETH。那么當代入①,得出PriceA/PriceETH=/,即可理解為中心化交易所的交易對,而這塊是去中心化的交易匯率。因為A-ETH交易池PriceA*X=PriceETH*Y,隨著購買A代幣數量越多,X會越來越少,ETH的Y的數量會越來越多,直接提高了A對ETH的兌換價格,即是滑點過大。部分投機者會利用A-ETH交易池“滑點”與中心化交易所的差別進行套利。所以有些DeFil的去中心化借貸可能會參考Uniswap的一些參數來設定價格或者利率,該行為可能需要繼續完善,例如:加大DeFil的流動池,增加深度,避免大玩家出現導致滑點過快;加入一些中心化參考因素;以及后來UniswapV2中引進的時間加權平均價格,而不是某一時刻價格;如Banlance增加了一個W資產權重參數,拓展到三維的角度來核算價格,使兌換價格更加穩定。5)利息設定解析

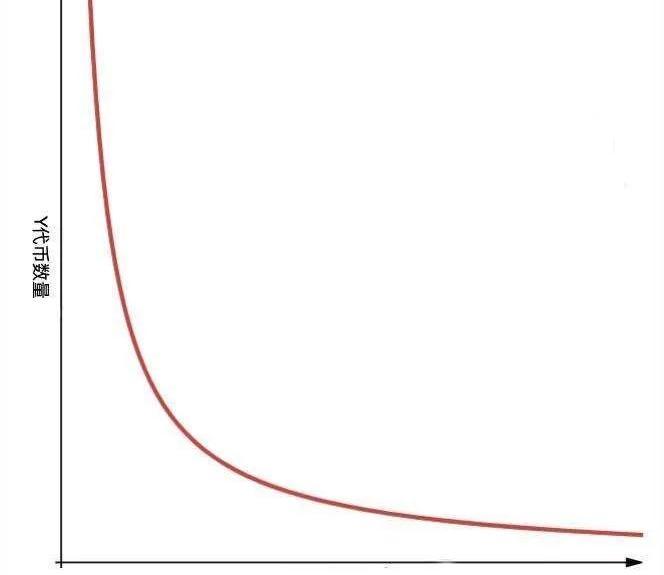

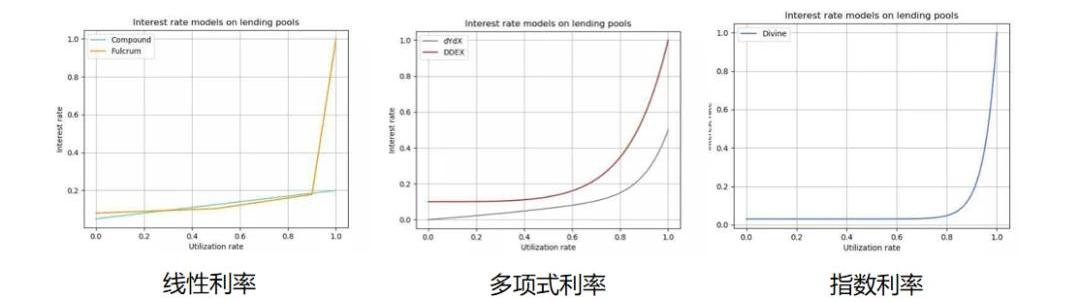

一般而言,在去中心化借貸利率中,利息模型主要為了符合項目的供需設定的,主要有三種:線性利率、多項式利率和指數利率。

來源:8btc.com,2020-08-21以上三個利率函數都會以資金利用率作為一個橫坐標,即借貸金額占總資金池的占比。三者的設定主要是為了在不同階段來進行激勵市場或者實現平滑。線性利率則可以在不同階段實現快速變化資金利用率;多項式利率和指數利率可實現在整個階段平緩上漲的過程,不過可能上漲的緩慢程度不同,指數利率增長可能會相對較后。6)DeFil現狀

對于DeFil而言,主要需要實現的是激勵市場上的出借方和平衡借貸雙方的利率關系。利率在不同階段參數有利于促進借出方的參與和借貸方的借入,需要根據市場行為來調整;同時也有些商家會發行的新型通證來作為激勵,但其能否作為一個長期的穩定媒介需要值得深思,否則只會曇花一現。以上僅僅是基于目前以太坊網絡上的借貸項目做DeFil的研究參考,目前來說DeFil的直接實現可能需要跨鏈的實現,可能需要較長時間實現;間接的實現則是映射資產到ETH上,通過以太坊上的底層的協議來實現借貸功能。總的來說,我們如果使用一個去中心化的FIL借貸產品,核心是需要考慮價格和利率的設定。價格方面主要是保障FIL價格是被合理評估;而利率則是保障我們的收益最大化。

編者按:本文來自鏈聞ChainNews,撰文:KatherineWu,投資基金NotationCapital管理人,翻譯:盧江飛,星球日報經授權發布.

1900/1/1 0:00:00歷經三年時間,比特幣成功漲上了巔峰甚至跨向了更高的巔峰,在昨晚突破20000美元、21000美元后,今天開盤后再度發力,繼續站上了22000美元,24小時內10%的漲幅在此時看起來也不顯眼.

1900/1/1 0:00:00”云服務”現在已經快成了一個家喻戶曉的詞了。如果你不知道PaaS,IaaS和SaaS的區別,那么也沒啥,因為很多人確實不知道.

1900/1/1 0:00:00編者按:本文來自小吒閑談,Odaily星球日報經授權轉載。穩定幣是幣圈繞不開的話題,也是繞不開的東西。起初沒有穩定幣啥事情,因為那會法幣出入很方便,交易直接用法幣作為交易對.

1900/1/1 0:00:00這篇博客文章旨在揭示Filecoin代幣如何進入循環供應,提供更多各種利益相關者如何參與其經濟的見解,并闡明了如何了解和思考Filecoin代幣經濟學.

1900/1/1 0:00:00墨客/吉米AMPL,一個月持有漲幅88倍收益!相信經歷過2020年7-9月的DeFi牛市的人都不會對AMPL感到陌生.

1900/1/1 0:00:00